Счетовод недавно уже пытался рассказать об основных фондах РФ, но так им было взято только 2 параметра: обновление и выбытие основных фондов без каких либо обьяснений - дискуссия закономерно превратилась в срач, при том, что часть его выводов не была далека от реальности.

Разговор об основных фондах надо начинать с фактического наполнения определения "основных фондов/основных средств", но не с классического:

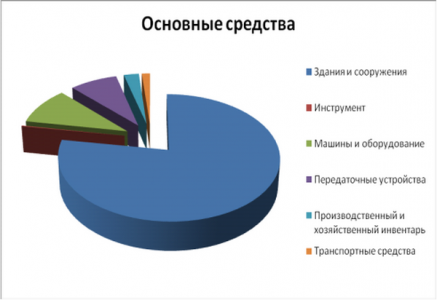

К основным фондам относятся здания, сооружения, передаточные устройства, машины и оборудование, транспортные средства, инструмент, производственный инвентарь и принадлежности, хозяйственный инвентарь, взрослый рабочий и продуктивный скот (включая и мелкий), многолетние насаждения и прочие основные фонды (библиотечные фонды, музейные ценности, экспонаты животного мира и др.). К основным фондам также относятся затраты, производимые за счет капитальных вложений и т.д.

А с классификации основных фондов (основных средств), т.к. при общей формулировке того, что есть основные фонды классификации основных фондов (ОС) разных периодов имеют отличия в количестве позиций, которые отражают экономические изменения и затрагивают расчетные стороны оценки ОФ (ОС), влияющие на их оценочную стоимость.

Последним классификатором основных фондов (ОС) СССР, который до 1994 года применялся и в РФ, был указанный в "Инструкции по переоценке и определению износа основных фондов хозрасчетных государственных, кооперативных (включая колхозы) и общественных предприятий и организаций по состоянию на 1 января 1972 года" в Приложении 2 (стр.2): Типовой Классификатор основных фондов (основных средств) Народного Хозяйства СССР, утвержденный ЦСУ СССР 30 апреля 1970 года,

В РФ в 1994 году был принят новый Общероссийский классификатор основных фондов ОК 013-94, разительно отличавшийся от классификатора 70-х годов, начиная от наличия кодов (кодирования групп и позиций) до их количества, что, в свою очередь, влияло на учет ОФ и отражалось на их оценочной стоимости.

В 2014 году, в связи с изменениями нормативной базы, связанными с введением нового ОКВЭД 2 (КДЭС ред.2) на смену классификатору 1994 года был принят классификатор основных фондов "ОК 013-2014 (СНС 2008). Общероссийский классификатор основных фондов" с новыми кодами и количеством групп и подгрупп, который вступил в действие с января 2017 года. В данных Росстата пересчета основных фондов (ОС) по новому классификатору еще нет, но когда они появятся стоит учитывать, что по основным фондам включенным в расчет и введенным в эксплуатацию с 2017 года, сроки полезного использования (сроки службы) будут исчисляться по новым кодам ОК 013-2014 (СНС 2008) и измененным амортизационным группам.

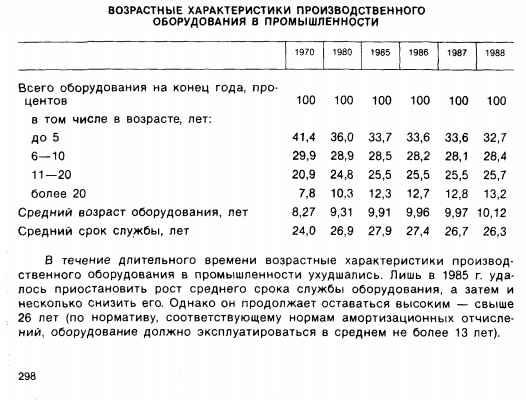

Второе, о чем стоит помнить рассматривая динамику изменений ОФ - это о сроках эксплуатации основных фондов. В СССР и РФ до 2002 года действовали Средние нормативные сроки службы основных фондов учреждений и организаций, состоящих на государственном бюджете", утвержденные ЦСУ СССР 8 февраля 1972 г.. В 2002 году, в связи с введением 2 части НК РФ, постановлением Правительства РФ О Классификации основных средств, включаемых в амортизационные группы, эксплуатационные сроки большей части групп основных фондов (ОС) были изменены (в основном в сторону уменьшения; с 1 января 2017 года вступили в силу новые изменения). Однако, Годовые нормы износа по основным фондам учреждений и организаций (коэффициенты износа), принятые еще в 1974 году продолжают действовать до сих пор.

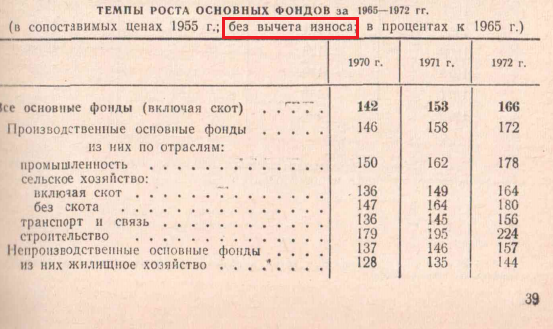

Третье, о чем следует помнить обращаясь к динамике изменений показателей основных фондов, так это об амортизационных отчислениях, направленных на восстановление основных фондов. В СССР в 1974 году постановление Совмина СССР от 14.03.1974 N 183 "О единых нормах амортизационных отчислений", были приняты нормы отчислений, которые действовали до 1990 года. В 1990 году, в рамках изменения союзного законодательства, связанного с перестройкой советской экономики, были приняты новые Единые нормы амортизационных отчислений на полное восстановление основных фондов народного хозяйства СССР, которые действовали в РФ до 2002 года - года принятия 2 части НК РФ (ст. 256-259), который изменил принцип расчета амортизационных отчислений для амортизационных групп, указанных в новом классификаторе основных средств (2002 г) включаемых в амортизационные группы, однако амортизационные отчисления некоторой части основных фондов (ОС), не попавших в классификатор 2002 года, продолжают подчиняются положениям Единых Норм 1990 года.

Можно, конечно, на эти документы не обращать внимания, но тогда временные сравнения показателей оценки ОФ обретают очень обобщенный (или приблизительный) характер, т.к. не учитывают произошедшие нормативные изменения (в идеале ОФ стоит рассматривать по периодам соответствия нормативным документам).

В учете основных фондов (ОС) не имеет никакого значения сколько продукции выпустит тот или иной станок или та или иная производственная линия, т.к. учет фондов происходит в стоимостном (денежном) выражении. Существует три базовых вида оценок стоимости, применяемых к основным фондам (ОС):

В учете ОФ (ОС) при определении балансовой стоимости подразумевается, что она идентичная первоначальной стоимости, но это не совсем так, потому как между ними существует различие. Это различие привносится во время проведения переоценок. Стоимость объектов, прошедших переоценку, является восстановительной и по ней в дальнейшем учитываются эти объекты.

ОФ (ОС) приобретенные после проведения переоценки рассчитываются по своей первоначальной оценке. Сумма, по которой учтены и те и другие основные фонды (ОС), балансовая. Однако по экономическому содержанию балансовая стоимость одних является восстановительной, а других – первоначальной. На практике это приводит к тому, что учет ОФ (ОС) ведется в смешанной форме оценок.

На предприятиях и в организациях учет и перерасчет ОФ (ОС) ведется регулярно, однако, для определения достоверной восстановительной стоимости ОФ (ОС) для оценки, следовательно определения размера амортизационных отчислений и их доле в себестоимости, а так же сумм причитающегося налога с имущества, проводится государственный (генеральный) перерасчет или переоценка ОФ (ОС). Необходимость такой переоценки вызвана тем, что стоимость ОФ (ОС) выражена в ценах разных лет и имеет различную стоимостную оценку, которая не соответствует стоимости воспроизводства фондов на момент пересчета период. Результаты такой переоценки имеют прямое влияние на стоимостные расчеты ОФ (ОС) последующих лет, т.к. они становятся своеобразной отправной точкой. Такие переоценки проводились в СССР, проводились и проводятся в РФ. Для понимания того какими же были эти государственные мероприятия по переоценке ОФ и их влияние на дальнейшую оценку ОФ (ОС) мы рассмотрим эти генеральные перерасчеты.

В советский период было проведено 3 крупных государственных переоценки в 1924-25, в 1959-60, в 1971-72 годах. Методы проведения переоценок этих лет существенно различались между собой. Переоценку 1924-25 гг рассматривать не будем, и обратимся сразу к переоценкам 1960 и 1972 г .

Необходимость проведения переоценки 1959-60 гг была обусловлена инфляцией и денежной реформой 1947 г., отчего оценка основных фондов (ОС) различалась в зависимости от даты ввода их в эксплуатацию.

Переоценка 1959-1960 гг. проводилась по результатам инвентаризации, на базе оптовых цен промышленности 1955 г. Для проведения таких масштабных действий, в отличие от переоценки 1925 года, к 1959 году были разработаны единые каталоги-ценники на абсолютное большинство видов основных средств. При определении восстановительной стоимости пассивной части основных средств впервые использовались коэффициенты пересчета.

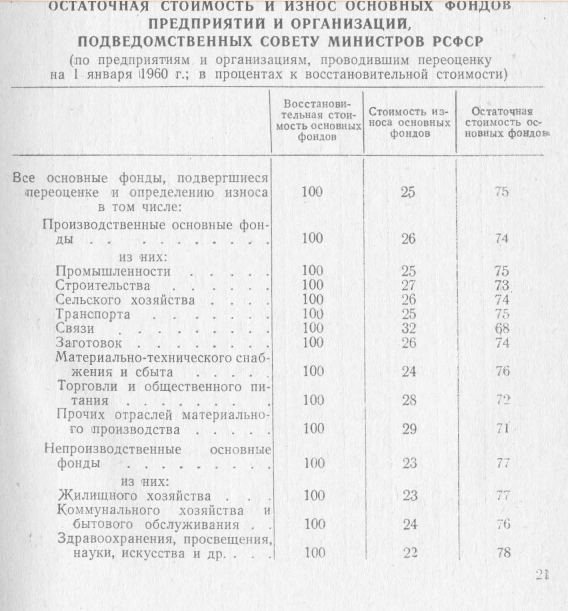

Переоценке были подвергнуты как производственные, так и непроизводственные фонды предприятий и жилой фонд. В то же время переоценка не проводилась по таким объектам, как инструмент, инвентарь, производственные принадлежности, рабочий и продуктивный скот, птица, пчелосемьи, многолетние насаждения, вложения в мелиорацию земель и водоемов, капитальные вложения в арендованные основные средства.По результатам переоценки восстановительная стоимость ОФ (ОС) превысила их первоначальную стоимость в целом на 12%.

В то же время, переоценка принесла "ряд сюрпризов". Самым неожиданным результатом переоценки было уменьшение производственных основных фондов промышленности на 2,1%, оборудования промышленности - на 8,9%, а оборудования всех отраслей материального производства - на 9,3%. Это было предопределено методикой проведения переоценки, требовавшей скидки на моральный износ, но при этом содержащей ряд неверных методических погрешностей, в результате чего устарелое оборудование потеряло при переоценке в среднем 36% своей первоначальной стоимости.

Ошибки 1960 года постарались учесть при проведении переоценки 1972 гг, когда вновь появился существенный разрыв в оценке основных фондов (ОС), приобретенных или возведенных в разные годы. Переоценка осуществлялась на основании выше упомянутой "Инструкции по переоценке и определению износа основных фондов хозрасчетных государственных, кооперативных (включая колхозы) и общественных предприятий и организаций по состоянию на 1 января 1972 года". Особенности проведения этой переоценки заключались в следующем:

Коэффициенты пересчета при проведении переоценки не применялись. Это объяснялось это тем, что сама первоначальная стоимость, которая явилась бы в этом случае базой для переоценки, была не единообразна. За время, прошедшее с переоценки 1959-60 года, было установлено очень много специализированного, нестандартного оборудования, которое производилось либо по особым заказам, либо изготовлялось самими предприятиями. Оценка такого оборудования производилась по себестоимости изготовления, которая значительно различалась на разных предприятиях. Стоимость оборудования также зависела от того, отечественное оно или импортное. Кроме того, так же как и в переоценке 1960 года, в 1972 году учитывался моральный износ оборудования. В связи с этим основным методом переоценки активной части основных фондов (ОС) был метод прямой оценки по специально разработанным сборникам и ценникам. По результатам переоценки стоимость большей части основных средств увеличилась на 11%.

Восстановительная стоимость зданий всех видов была выше первоначальной на 13%, в том числе жилых – на 17%. Наиболее существенное увеличение было отмечено в отношении инженерно-строительных сооружений – на 21%. Наименьший прирост был характерен для машин и оборудования: прибавка составила всего 4% – и транспортных средств – 3%. По всей видимости, уже начавшаяся «ползучая» инфляция цен на машины и оборудования съела возможное увеличение стоимости техники при переходе к их восстановительной стоимости.

В ходе переоценки изменился и размер износа основных фондов. После переоценки он превысил 181 млрд. руб. и составил 25% восстановительной стоимости, тогда как до переоценки он 375 достигал 147 млрд. руб. Износ в машиностроении оказался несколько выше среднего и достиг 27%.

И переоценка 1959-60 гг., и переоценка 1972 г. в определенной степени носили формально-рутинный характер. Кроме определения нового уровня износа, в них не была сделана попытка оценить сравнительный технический уровень материальных средств не только внутреннего производства, но и средств, имеющих зарубежное происхождение.

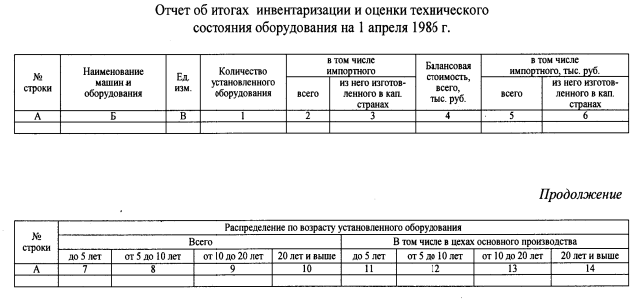

В 1986 году была проведена инвентаризация основных производственных фондов, находящиеся в пределах сферы материального производства, по всей видимости готовились к проведению очередной государственной переоценке ОФ (ОС), которой так и не суждено было состояться. Результаты этой инвентаризации не получили широкого освещения, но содержат очень интересные данные.

Весьма характерно, что эта инвентаризация в определенной степени имеет «незаконный» характер. В фундаментальном справочнике «Энциклопедия статистических публикаций», где имеются сведения обо всех даже менее значимых и масштабных работах Госкомстата СССР, об этой вообще не упоминается. Публикация итогов этой статистической операции пришлась на годы коренной ломки экономики страны. Она осталась практически неизвестной широкому кругу специалистов, поскольку итоги были опубликованы в малотиражных по тем временам изданиях. Кроме того, объем публикации итогов инвентаризации 1986 г. оказался урезанным по отношению к фактически полученным результатам. Полные итоги инвентаризации были напечатаны лишь в 16 экз. В отличие от предыдущих генеральных инвентаризаций и переписей оборудования (1959 г., 1972 г.), инвентаризация 1986 г. охватывала только основные производственные фонды, т.е. находящиеся в пределах сферы материального производства (в классификации отраслей баланса народного хозяйства).

Инвентаризация проводилась на предприятиях 33 министерств и ведомств. При последующей публикации итогов инвентаризации все данные были агрегированы в шесть крупных народнохозяйственных комплексов: топливно-энергетический, металлургический, машиностроительный, химико-лесной, агропромышленный (только перерабатывающие отрасли) и строительный.

Хотя объектом инвентаризации были отдельные единицы машин и оборудования в достаточно подробной номенклатуре, охват их инвентаризацией по ряду важнейших позиций в разы отличался от фактического. Так, по переписи металлообрабатывающего оборудования (МОО) в 1983 г. в стране насчитывалось 6889 тыс. единиц металлорежущих станков (МРС) и кузнечно-прессового оборудования (КПО) (5750 тыс. и 1139 тыс. соответственно). Из них машиностроение располагало почти 4 млн., или около 60% всего парка МОО. На долю станков приходилось 3223 тыс. ед.. Инвентаризация 1986 г. учла лишь 2033 тыс.ед. Три года, прошедшие между переписью и инвентаризацией, не могли дать такого разрыва в масштабах парка МРС, тем более что в эти годы парк МРС продолжал расти.

Таким образом, в поле зрения инвентаризации попала лишь треть всего установленного в стране парка МРС. Можно предположить, что не все виды машин и оборудования постигла участь МРС, некоторые из них представлены в более полном объеме. Тем не менее, выборочный характер инвентаризации не подлежит сомнению. Поскольку в открытой печати методические указания по проведению инвентаризации не публиковались, сегодня крайне затруднительно определить установленный масштаб выборки. В свою очередь, последнее обстоятельство может искажать и структурные показатели инвентаризации.

В 1986 г была впервые предпринята попытка оценить техническое состояние основных фондов (не только традиционным, хотя и весьма спорным с современных позиций, методом – по уровню износа, но и с помощью дополнительных показателей). Такой подход представляется и реальным, и достаточно новаторским. Тем более, что в те годы еще широко было распространено утверждение, что отечественные фонды среди развитых стран являются одними из самых молодых, а следовательно, и прогрессивных.

Особо заслуживает положительной оценки попытка проследить в инвентаризации степень «новизны» импортного оборудования, причем с разбивкой по странам происхождения – страны члены СЭВ и развитые капиталистические страны. Поскольку разбивка давалась и по количеству единиц импортного оборудования и по его стоимости, то это позволяло одновременно оценить и удорожание (или сокращение стоимости) единицы оборудования. Одновременно, в тех случаях, где оборудование имело еще и дополнительный параметр – например, мощность для тракторов, это позволяло выяснить и стоимостные оценки мощностных характеристик.

Однако характер оценки технического уровня, предложенной при проведении инвентаризации, вызывает сомнения. Все учитываемые машины и оборудование предстояло оценивать по следующим критериям:

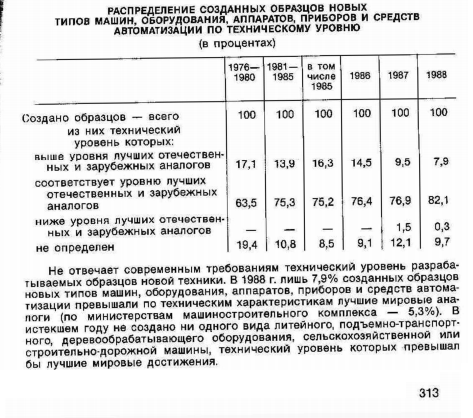

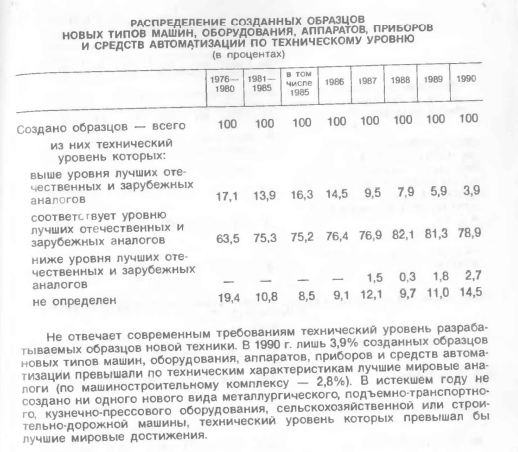

В результате агрегирования всех полученных данных в соответствии с предложенной классификацией машины и оборудование (в стоимостной оценке) распределились следующим образом:

Полученные результаты свидетельствовали, что состояние активной части основных фондов должно вызывать глубокую озабоченность плановых и иных экономических органов в связи с далеко зашедшим отставанием их от мирового уровня. Требуется тщательный и глубокий анализ выявленных провалов и разработка соответствующих мер для предотвращения развития выявленных негативных тенденций.

Однако, помимо того, что наступали годы, когда проблема состояния основных фондов отступала как бы на второй план, необходимо было решать более глобальные для советской экономики задачи. На пути действительного и научного анализа полученных результатов стояли достаточно условные и слабо обоснованные принципы классификации основных фондов в зависимости от их технического уровня.

Размытость предложенных критериев, по всей видимости, восходит к принятым в те годы «картам технического уровня» (КТУ).

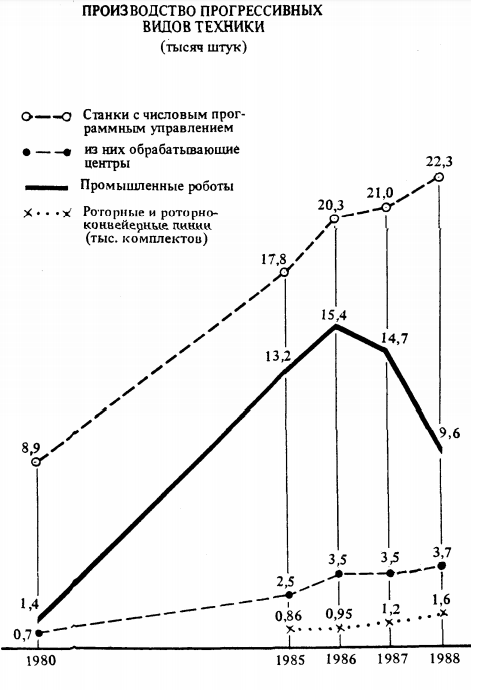

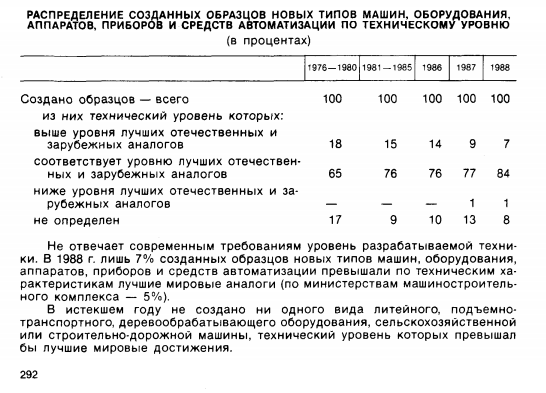

Госкомитет по науке и технике СССР (ГКНТ) в свое время обязал все ведомства, и особенно машиностроительные, при разработке и внедрении новой продукции заполнять КТУ, в которых отдельной строкой необходимо было заполнить сведения о внедряемой продукции на предмет соответствия ее параметров мировым образцам, наиболее современным и совершенным, и сравнить с ними параметры новой продукции. Без выполнения такой процедуры получить разрешение на внедрение новой продукции было невозможно. Совершенно очевидно, что качественное выполнение подобных сопоставлений требовало огромных затрат труда специалистов особо высокой квалификации. Зачастую дело оканчивалось чисто формальным подбором устаревших аналогов и внедряемая отечественная продукция по своим параметрам, как правило, не только соответствовала мировым образцам, но и превышала их. Однако на практике было установлено, что в 1988 г. лишь 5% новых образцов машиностроительной продукции превышал уровень лучших зарубежных и отечественных аналогов, а свыше 80% – соответствовали ему. И в то же время не более 3% всей машиностроительной продукции представляли действительно принципиально новую продукцию.

Представляется, что принятые при инвентаризации параметры оценки технического уровня производственного аппарата имеют своим происхождением КТУ, а разработчики методических положений по проведению инвентаризации стремились получить целостную картину от производства машин и оборудования до формирования материально-вещественной базы производства.

Таким образом, опыт инвентаризации основных фондов СССР 1986 г. представляется не слишком удачным ни в отношении охвата объектов инвентаризации, ни заложенных принципов оценки технико-экономических параметров подлежащих инвентаризации машин и оборудования.

Не смотря на то что инвентаризация 1986 года не получила широкого освещения в виде отдельных статистических изданий, ее "отголоски" можно найти в статистических ежегодниках ЦСУ по СССР и РСФСР конца 80 х- годов.

В РФ перерасчеты ОФ (ОС) в 90-х годах происходили регулярно, но об этом в следующей статье.

Комментарии

Спасибо!

Познавательно!

Вопрос: почему первоначальная стоимость = балансовой? В день ввода объекта это так, но дальше наступит путаница в понятиях.

Не равна, а подразумевается, что они - первоначальная и балансовая - как бы одинаковы, а дальше их разделяют перерасчеты.

Это и есть путаница. Единственный источник данных Росстата - бухгалтерский учёт. К налоговому он отношения не имеет, хотя предприятия вправе применять нормы амортизации, введённые постановлением №1. А может установить собственные.

Однако в бухгалтерском балансе стоимость основных средств отражается в оценке по остаточной стоимости, т.е. с учётом износа. То есть синонимы на самом деле балансовая и остаточная стоимость.

Есть ещё восстановительная, т.е. стоимость объекта, за которую его можно приобрести (построить) на дату переоценки. Но при переоценке объекта (которую с 0-х никто не проводит) переоценке подлежит как первоначальная стоимость, так и износ. То есть восстановительная стоимость может быть равна балансовой (остаточной) только один миг - в момент принятия к учёту.

??? Это как?

Восстановительная - это переоцененная начальная стоимость - они как бы родственники, даже кровные, но не прямые, а через поколение.

Это как?

А так, что мы всегда, когда говорим о стоимости объекта, привязываем её к конкретной дате. Только в этом случае она имеет какой-то смысл. И родственники они не через поколение, поскольку речь всегда идёт об одном и том же объекте.

К примеру, если в качестве амортизации отрезать у Вас руки и ноги - это будете Вы по остаточной стоимости - все с той же датой рождения.

Неужели трудно понять, что на каждом бухгалтерском балансе стоит дата? И данные учёта основных средств на каждую дату разные? Или вы считаете, что как приняли объект на баланс по первоначальной стоимости, так и всё? Так в балансе первоначальную и показываем?

Я так не считаю, как не считаю

То как я считаю, написано в статье:

Ну вы хоть посмотрите Положение, на которое сами вначале ссылались, это здесь, пункт 49. Читать надо нормативы, а не статьи. А статья мне не авторитет, я таких на профессиональные темы бухучёта и налогообложения я уже и не помню, сколько написал:)

Я не только это смотрела, я еще и НК смотрела.

Учет на предприятиях идет по остаточной стоимости - не вопрос, но если на предприятии проводилась переоценка, в этом случае балансовая стоимость имущества будет равна его восстановительной стоимости. Так же восстановительной может быть стоимость основных средств, которые были переоценены по решению Правительства РФ.

Статья посвящена не предприятиям, а общегосударственной переоценке ОФ, вы же уперлись не в ту сторону, да еще пытаетесь доказать, что расчеты ведутся произвольно...

Боже мой, ну поймите наконец, что источник данных для Росстата - исключительно бухгалтерский учёт! Не припутывайте сюда нормы НК РФ, это не имеет отношения к общегосударственной переоценке ОФ. А что такое восстановительная стоимость, указано здесь. Пункт 43, что бы ничего не перепутать. Ещё раз: читайте нормативные акты!

Источник данных для Росстата - установленные Росстатом учетные формы, в отношении ОФ это форма №11, где есть и переоценка, и остаточная стоимость, и амортизация и много еще всего.

Еще раз не придумывайте новые сущности.

Эта форма на предприятии сама вырастает или кто-то собирает и систематизирует данные для заполнения формы? Может, в РФ есть тайный статистический учёт? Хватит уже упорствовать в грехе, признайте, что ошиблись, тем более не вы сами:)

Согласно Вашим рассуждениям, все, что имеется в бухгалтерском учете, который идет для статистической отчетности - это остаточная стоимость, она же первоначальная и она же балансовая.

С чего вы взяли? Я вам объяснял, что остаточная стоимость и балансовая - одинаковы. Дал ссылку на определение восстановительной. Первоначальная - это стоимость приобретения и затрат на ввод в эксплуатацию. Ссылку дать?

Вы много что давали, только сами не дочитывали. Перечитайте п. 46 и 47. и сравните со своим:

И еще, что касается того, что которую с 0-х никто не проводит, читайте следующую статью, которая расскажет, что государственная переоценка проводилась в 2003 и 2007 году...

И что вас смутило?

уравнивание восстановительной с остаточной ...

На самом деле этим вы грешите, а я, критикуя вас, говорю, что это может длиться один миг - момент ввода нового объекта в эксплуатацию. Раз плохо понимаете: в момент ввода

1. первоначальная = остаточной или балансовой, поскольку износ нулевой.

2. первоначальная равна восстановительной, поскольку такой же новый объект мы можем купить за такие же деньги, как и вводимый (тоже новый).

Что тут не так?

Балансовая равна или идентична первоначальной лишь до момента пересчета или переоценки, которые делаются для определения восстановительной и остаточной стоимостей. Это указано в статье:

Статья посвящена государственным переоценкам ОФ, поэтому упор сделан на восстановительную стоимость. Жалею, что не добавила к переоценкам еще пару слов о расчете остаточной стоимости на определенную дату. Но, статья не про бухгалтерский учет ОФ предприятий, а про государственные переоценки ОФ - Вы же решили сделать умное лицо и поправить, при этом у Вас оказалось, что на предприятии восстановительная и остаточная стоимость равны.

Это уже прямая ложь. Где я такое говорил, цитату, пожалуйста, или поздравляю соврамши.

Вам даны ссылки на нормативное определение остаточной (балансовой) стоимости и восстановительной. Если вы не можете понять разницы, тема для вас слишком сложна, продолжать не следует.

А, и главное! Вы хотите сказать, что государственные переоценки делаются независимо от данных предприятий? То есть данные Росстата никакого отношения к фактическому положению вещей не имеют отношения? Верным путём!

Цитату я Вам приводила.

Первоначальная стоимость за вычетом износа выражает стоимость основных средств, еще не перенесенную на произведенную продукцию, остаточная (стоящая в балансе) стоимость меньше первоначальной как раз на величину стоимости этого самого износа.

Считается, что восстановительная стоимость совпадает с первоначальной в момент ввода в действие основных средств,так как экономический смысл этой стоимости состоит в определении величины денежных средств, которые необходимо потратить на то, чтобы купить по текущим ценам все основные средства заново (именно поэтому восстановительную стоимость еще называют текущей, то что Вы тыкали в ПБУ 6/01), поэтому и считается, что восстановительная/текущая стоимость совпадает с первоначальной в момент ввода в действие основных средств. Так же как и остаточная стоимость восстановительная стоимость за вычетом износа показывает часть восстановительной стоимости основных средств, еще не перенесенную на продукт, но так как по экономическому смыслу эти стоимости разные уравнивать их нельзя.

Я хочу сказать, что государственная переоценка - это не рутинная переоценка, которая может проводится на предприятиях, она подчинена определенным требованиям и условиям, которые указываются в нормативных документах (приказах и постановлениях), на основании которых эта переоценка производится, к этим нормативным документам еще добавляются указания по расчетам, скажем для проведения переоценки 2003 года были выпущены Коэффициенты, применяемые для переоценки основных средств и нематериальных активов бюджетных учреждений.

Вы несете ахинею, так как не понимаете разницы между государственной переоценкой и плановой (или вне плановой) переоценкой на предприятии.

Лжёте нагло, мою цитату не приводили.

Теперь насчёт ахинеи и кто её несёт:)

Я вас об этом и спросил. То есть предприятия делают переоценку сами по себе, а государство - само по себе. У государства собственная оценка ОФ, а у предприятий - своя, они друг от друга не зависят и не связаны. Вы это сами заявили, поскольку сами мне объясняете, что между ними есть разница. Прекрасно! Вопрос: а зачем они (государство и бизнес) эту переоценку делают? Назовите хоть одну причину для одних и других.

Ещё раз добрый совет - бросьте эту тему. Она не ваша.

Ваше:

Вы то ли читать не умеете,то ли с пониманием проблемы...

Основной целью государственной переоценки является определение достоверной (хотя этого так и не было достигнуто ни одной переоценкой) восстановительной стоимости ОФ на момент оценки для определения размеров амортизационных отчислений (их соотношения с другими факторами в доле в себестоимости продукции), % причитающегося налога с имущества. Благодаря государственным переоценкам изменялся и совершенствовался учет ОФ, вводились новые классификаторы ОФ и изменялись амортизационные сроки (не после всех).

Все эти действия находятся вне компетенции организаций.

Именно, что не Ваша.

Поражён. Вы никак не можете понять, что в момент ввода в эксплуатацию восстановительная, первоначальная и остаточная (балансовая) стоимость равны. Да, равны, поскольку износ = 0. А дальше начисляется износ, после которого появляется остаточная (балансовая) стоимость (первоначальная минус износ) и восстановительная, поскольку первоначальная стоимость из-за инфляции обращается постепенно в труху. И вы, не уразумев этой элементарщины, берётесь за проблемы космического характера?

Идём дальше. Итак, цель государственной переоценки определение восстановительной стоимости объектов. Но это ровно то, что имеют право делать предприятия, то есть опять вы несёте какую-то ахинею. Всё, больше вас вразумлять не буду.

Ну, наконец-то дошло...

Для чего это государство делает я Вам рассказала, но понять разницу между целью государственной переоценки и переоценки предприятий Вам, видимо, не дано. Может поймете из следующей статьи, т.к. в РФ переоценок было гораздо больше, чем в СССР.

Восхищен вашим терпением!

Кислая, а почему население не учитывается как "основной фонд"?

Потому что основной фонд - это средства труда, а работники (население) это те, кто ими пользуется в процессе создания/производства.

Хотя фигурально отчисления в ФОТ(зарплату) можно назвать амортизацией работника.

Извини, немного поворчу: Продукт производит человек, либо сам напрямую, либо направляя деятельность машин, механизмов, компов. Вот он то и должен быть, по идее, основным фондом. При полном отсутствии людей (вымерли все в результате пандемии ) стоимость всего этого барахла (компы, машины, здания, инструмент, и прочее) - нуль. Но, это я так понимаю. Главным, и единственным основным фондом любого государства, или группы - опять же, как я это понимаю - должны являться люди, которые эту группу (или государство) составляют. Ну, ладно, это я такой далёкий от "высокой бухгалтерии" человек, так понимаю. Но неужели, количество и качество (образование, мораль, физподготовка - например) населения, и его производство никем, нигде не планируется и не учитывается (я имею в виду не только наше государство)?

) стоимость всего этого барахла (компы, машины, здания, инструмент, и прочее) - нуль. Но, это я так понимаю. Главным, и единственным основным фондом любого государства, или группы - опять же, как я это понимаю - должны являться люди, которые эту группу (или государство) составляют. Ну, ладно, это я такой далёкий от "высокой бухгалтерии" человек, так понимаю. Но неужели, количество и качество (образование, мораль, физподготовка - например) населения, и его производство никем, нигде не планируется и не учитывается (я имею в виду не только наше государство)?

Кому? Понятие основных фондов не мной введено...

Народ - это носитель суверенитета и единственный источник власти (ст.3 Конституции РФ)

А так же - трудовой ресурс, включающий экономически активное население, занятых и безработных.

К тому же люди, в отличии от ОФ/ОС имеют возможность выйти на пенсию, что рождает другие отношения.

Опять же работник и ОС или ОФ или средства труда обьекты разных прав, работник - субьект трудового права, ОС - экономического.

В общем, разные они по всем параметрам....

Вообще-то не совсем так. Как говориться - есть нюансы.

1. Амортизационные группы установлены нормативным актом единственно для целей налогового учета (Росстат оперирует данными бухгалтерского учета). Причем амортизационный группы менялись исходя из разных побуждений вне связи с изменениями ОКОФ.

2. Согласно нормдокам срок полезного использования (норма амортизации) определяется исходя из предполагаемого срока экономической жизни. Тут важны все слова: "предполагаемый срок" - то есть оценочное суждение (частное мнение), "экономической жизни" - то есть период когда данное основное средство приносит доход, а не сколько физически может жить основное средство.

Пример: если на арендованном на 5 лет участке я возведу кирпичный магазин со сроком жизни 50 лет, то срок полезного использования для бухучета (норму амортизации) я должен поставить 5 лет, а не 50, так как через 5 лет аренда закончится и магазинчик нужно будет снести.

3. Ранее в нормдоках было сказано, что классификация ОС по амортизационным группам может быть (но не обязана) использована для целей бух.учета. С 01.01.17 этот абзац исключен и Постановление о амортизационных группах не может быть использовано для целей бухучета.

Почему ранее и сейчас используют показатели из налоговой классификации в бухучете? Главным образом из-за лени и низкой квалификации учетного работника.

В качестве оптимистической ноты для завершения: на крупных предприятиях учет ведут нормально, то есть срок полезного использования в бухгалтерском учете отражается соответствующий сроку физической жизни, вне зависимости как меняются классификаторы для налогового учета.

Вы так говорите, будто сроки полезного использования на крупных предприятиях от фонаря берутся и законодательству не подчиняются.

Классификаторы для налогового учета нужны для расчета амортизационных отчислений для восстановления этих самых ОФ (ОС)

Вам правильно указали - для целей бухгалтерского учёта предприятие определяет нормы и способы амортизации произвольно, по профессиональному суждению.

Прям само предприятие как хочет так и считает?

Или все же бухгалтер подчиняется Положению о бухгалтерском учете, где каждый шаг расписан...

Вот это уже серьёзно! Смотрите сюда, тут всё сказано.

И что же Вы увидели?

Как я понимаю Вы об этом:

Где же здесь

Начисление амортизации может быть сделано разными способами, но сами способы и нормы (как и жизненные нормы тех или иных средств) не произвольны, а подчинены законодательству.

Так вы дочитайте до п. 20

А может его Вам внимательно прочитать:

Речь идёт о нормативно - правовых ограничений использования конкретного объекта. Например, как вам уже писали выше: срок аренды земельного участка, на котором объект построен. Но вы главное пропустили:

То есть организация принимает это решение самостоятельно, а не по каким-то нормам. Нормы использовать можно, о чём я написал выше, но не обязательно:)

Нет речь идет о нормативно правовых актах и прочих ограничениях...

Любые действия имеют нормативно-правовую основу, а бухгалтерский учет ведется согласно действующему законодательству, которое регламентирует любые действия (не только бухгалтера).

Не выдумывайте несуществующих сущностей.

это про другое, тут ключевое слово "ограничение использования".

Как моем раннем примере: срок аренды земельного участка это как раз одно из ограничения на срок полезного использования возводимого сооружения на этом земельном участке

Главное написано в 1 разделе: пп.г. п.4. ПБУ 6/01 "Сроком полезного использования является период, в течение которого использование объекта основных средств приносит экономические выгоды (доход) организации.."

смиритесь, тут Вы не правы, срок амортизации в целях бухгалтерского учета предприятие может писать какой хочет (так как у нас свободная страна), но единообразно и на постоянной методологической основе.

Вы сами запутались, Классификации основных средств, включаемых в амортизационные группы, разбивает ОФ (ОС) на амортизационные группы, указывая их сроки полезного использования, все остальное регламентирует ст. 258 НК РФ

СТ 258 НК РФ.

1. Амортизируемое имущество распределяется по амортизационным группам в соответствии со сроками его полезного использования. Сроком полезного использования признается период, в течение которого объект основных средств или объект нематериальных активов служит для выполнения целей деятельности налогоплательщика. Срок полезного использования определяется налогоплательщиком самостоятельно на дату ввода в эксплуатацию данного объекта амортизируемого имущества в соответствии с положениями настоящей статьи и с учетом классификации основных средств, утверждаемой Правительством Российской Федерации.

Налогоплательщик вправе увеличить срок полезного использования объекта основных средств после даты ввода его в эксплуатацию в случае, если после реконструкции, модернизации или технического перевооружения такого объекта увеличился срок его полезного использования. При этом увеличение срока полезного использования основных средств может быть осуществлено в пределах сроков, установленных для той амортизационной группы, в которую ранее было включено такое основное средство.

Если в результате реконструкции, модернизации или технического перевооружения объекта основных средств срок его полезного использования не увеличился, налогоплательщик при исчислении амортизации учитывает оставшийся срок полезного использования.

Вы же утверждали, что срок полезного использования в бухгалтерском учете отражается соответствующий сроку физической жизни, вне зависимости как меняются классификаторы для налогового учета - что было ошибкой.

Что касается ограничений и норм , перечитайте еще раз:

Ограничения отдельно, нормативно-правовые акты отдельно..

Есть два вида учета: бухгалтерский и налоговый. Иногда они пересекаются, иногда существуют одновременно (например подтверждаются одними и теме же первичными документами), а чаще существуют порознь.

Например:

Если смотреть налоговый учет, основными средствами не являются объекты дешевле 100 тыс.руб. (все что дешевле списывается в расход сразу), а в бухгалтерском учете хозяйствующий субъект имеет право не признать в качестве основного средства только что дешевле 40 тыс.руб.

По разному учитывается увеличение стоимости из-за модернизации, в налоговом учете модернизация списывается по сроку жизни ОС (то етсь само ОС может самортизироваться, а затраты на модернизацию будут продолжать списываться, а в бухгалтерском учете модернизация списывается по оставшемуся сроку жизни.

Классификация по амортизационным группам касается только налогового учета. Налоговый учет только для расчета налога на прибыль. И законодатель устанавливает такие сроки амортизации, чтобы стимулировать или наоборот дестимулировать хозяйствующие субъекты обновлять основные фонды. Поэтому законодатель регулярно меняет нормы амортизации в целях налогового учета в зависимости от нужд.

Вы не правы в этом вопросе, просто примите это как данность.

не так, я утверждал, что в бухгалтерском учете срок полезного использования назначается исходя из срока экономической жизни. согласно подпункту "г" пункт 4 ПБУ 6/01. и что там в налоговых классификаторов это не важно.

Вы правы в том, что есть два вида учета, правы Вы и в том, что они имеют различия, хотя изменения, которые вносятся в НК постепенно сближают эти два вида учета, для унификации учетной информации.

Не правда, этим классификатором можно пользоваться и по бухгалтерскому учету - большинство организаций (в особенности крупных) в определении срока полезного использования руководствуются именно Классификатором по амортиз.группам и тем более нет законодательного запрета в его использовании в бухгалтерском учете.

Могу и обязан - вещи разные. Так что вы были неправы. Что значит большинство организаций? Сколько %? Откуда данные?

Сначала блесните своими данными о произвольных сроках.

Девушка, вам два человека всё объяснили по поводу сроков эксплуатации. Если не поняли, ну что я могу ещё сделать? У вас нет навыка понимания нормативных актов. Обратитесь к какому-то бухгалтеру, вам объяснят ещё раз. С меня хватит:)

Страницы