Недавно попалась мне на глаза интересная диаграмма.

Как известно, на фондовом рынке время от времени происходят самовыкупы компаниями собственных акций. Особенно их было много после победы Д.Трампа, когда он провозгласил лозунг сделаем Америку снова великой и резко улучшил налоговые условия для ведения бизнеса в Америке. Хотя в сухом остатке результаты программы MAGA дискуссионны, но тогда много денег вернулось в Америку, что спровоцировало пышный рост американского фондового рынка.

Но нам в данном случае более интерес тот факт, почему деньги предпочитали возвращаться в виде покупки собственных акций. Ведь согласно аксиомам экономики, надо вкладываться в те активы, которые дают наибольший доход. Маловероятно, что собственные акции всегда самые прибыльные на рынки. Откуда следует вывод, что просто так купить активы (а речь идет о реальных активах, приносящих прибыль), на рынке становится все труднее. Деньги не решают все. И даже верен более сильный вывод, - деньги решают все меньше в современном мире. А на первый план выходят какие-то другие факторы. Главное, взять денежный поток под контроль. Люди в теме меня поймут. Ну действительно. Откуда взяться прибыли на подводной лодке?

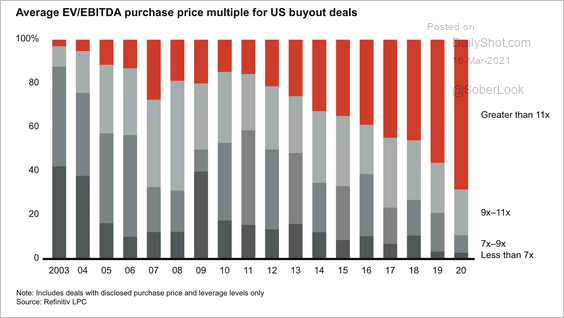

Теперь возвращаемся к диаграмме и видим, что при самовыкупе приблизительно с 10-ых годов наблюдается неуклонно снижение показателя цены к доходности актива. В 20 году стало уже совсем неприлично. Более половины самовыкупов проходило в предложении, что прибыль не отобьет стоимость покупки более чем за 11 лет. А как показывает практика, за 11 лет может много чего случиться или не случиться. Одна ковидла чего стоит. Т.е. речь при самовыкупе в современных условиях идет уже не совсем о деньгах.

В принципе, на этом можно было бы заканчивать пост. Тенденция выявлена, мысль изложена, диаграмма с данными приведена, все каноны экономической журналистики выполнены.

Однако, своеобразие текущего момента таково, что позволяет связать этот процесс с краткосрочными рекомендациями для фондовых спекуляций, хотя на диаграмме изначально изложены данные для прогнозов на десятилетия, а не на недели. Напомним вкратце о текущем раскладе на рынках акций.

После утверждения американского стимулирующего пакета под два триллиона, на рынок обрушился шквал прогнозов о фееричном росте американской экономике. Один из таких прогнозов около +6,0% по результатам 2021 по свежим следам и озвучил Ваш покорный слуга https://aftershock.news/?q=node/956520. Причем, как мне казалось на тот момент, подобные цифры были уж слишком самонадеянными.

Однако, как оказалось впоследствии, они наоборот оказались избыточно скромными. Буквально через пару дней вышел прогноз от Goldman Sachs, который заложился уже аж на +8,0%. Для тех, кто отрицает любые авторитеты и предпочитает думать своей головой, можно предложить простой расчет. ВВП Америки, (если отвлечься от десятых после запятой) около 20 трлн., пакет около 2 трлн., итого получаем 10% роста. Теперь умножаем его на 11 мультипликатора. На выходе УДВОЕНИЕ фондового рынка.

Казалось бы, какие после этого могут быть сомнения. На таком росте ВВП. за еще с установившихся на рынках мультипликаторах, нас ждет даже не рост, а какой-то взрыв на фондовых рынках. Как в американской рекламе 60-ых. Вы в широком лимузине, перед вами прямая как стрела дорога до горизонта. Вы утапливаете падаль газа в пол и обнимаете одной рукой подругу. И далее все, что нарисует Вам Ваша извращенная фантазия.

Конечно, все не так просто. Бывалые биржевики знают что деревья не растут до небес. И они всегда не забывают о рисках. Поэтому необходимо всегда спрашивать себя, что сейчас является главной угрозой для такого ожидаемого сценария будущего. И ответ, как ни странно, опровергает тезисы начала поста, о том, что на рынке некуда вложиться. В настоящее время такой актив появился. Это классические американские казночейки, которые за последние месяцы значительно просели и соответственно подняли свою доходность.

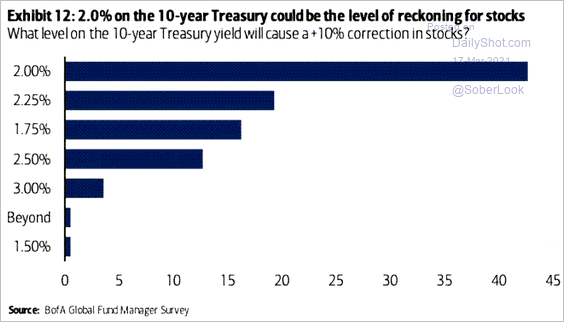

Обычно рост доходности означает рост недоверия к инструменту. В данном случае о дефолте в том или ином виде. Например в виде инфляции и обесценения доллара. Но на горизонте в несколько месяцев эта угроза не так важна. Это проблема года и более. А раз так, то возникает дилемма. Вложиться в акции, которые всегда несут в себе целый комплекс рисков, или получить свою копеечку, но гарантированно и не тревожась. Это как сообщающиеся сосуды, между которыми переливаются деньги. Т.е в текущей ситуации на первый план резко выходит классический вопрос инвестиций выбора между акциями и облигациями. Резко, потому что падение облигаций было резким, с начала года. https://aftershock.news/?q=node/938355.Вот тут самое время предложить еще одну диаграмму.

На ней представлены результаты недавнего опроса ряда управляющих фондами, какой уровень доходности по 10 летним бумагам может спровоцировать переток денег из акций в облигации и далее 10%(!!!) коррекцию на фондовых рынках. 43% опрошенных сказали, что для начала достаточно уже два процента, которые де факто уже видны на рынках. Другими словами. это может начаться уже сейчас. Что и является главной угрозой для фондовых рынков на текущий момент.

Комментарии

Интересная мысль. Другими словами, в сухом остатке мы увидим перекладывание денег из акций в казначейки, плюс те два трюлика которые щас начнут печатать?

Отсюда два дополнительных вопроса.

1- Насколько управляемым будет коррекция фонды? Все и так уже не первый месяц живут с ожиданием грандиозного шухера и если щас правильные пацаны решать перепарковать свой капитал, то стада хомяков ломанутся на выход сделав процесс перепрятывания бабла фееричным. А деньги любят тишину.

2. Что будет делать с казначейками Китай? Сейчас ему выгодно держать там свой долг, если доходность по ним упадёт в плинтус, то учитывая градус напряжённости, у китаёзов не будет ну вот ваще никаких причин держать там свой долг. (щас хотя бы жадность побеждает)

3. Ну и самое главное. Временно решив проблему с госдолгом, штаты получат новый геморой ввиде краха всех зомби-компаний которые живут только лишь фондой. Куда на уолстрите будут складывать выбросившихся трейдеров и прочих эффективных менеджеров? В прошлый раз, в 2008 году ,удалось выкарабкаться только за счёт печатания бабла, теперь этот номер не прокатит.

Отсюда два дополнительных вопроса.

У Вас три вопроса

Насколько управляемым будет коррекция фонды?

В последнее года на фонде установилось эмпирическое правило. Если начало падать, то не в коем случаем не покупать и дождаться пока само догорит. Т.е. пока крупняк вроде ФРС не вмешается, будет падение. Впрочем, он обычно вмешивается в таких случаях.

Что будет делать с казначейками Китай?

Держать. Поскольку ему переложиться таким объемом просто некуда. Плюс дополнительный рычаг давления на США,

штаты получат новый геморой ввиде краха всех зомби-компаний которые живут только лишь фондой

Зато всякие пенсионные фонды, которые живут на проценты от казночеек начнут подниматься с колен.

Вчера были очень показательные торги по объему сделок. По листингу Доу- в 2,14 раза выше среднего ( несмотря на пятницу, многовато), по NASDAQ Composite - в 2,18 раза, по NASDAQ 100 - в 2,72 раза. такого не припомню с марта 2020. Тем не менее, это не спасло первый от падения, и не сильно помогло последнему ( рост 0,6%). Любопытен и факт того, что уже не стараются держать котировки акций Apple( там слишком большие суммы нужно вкладывать).

Примерно год назад была статья, что пенсионные фонды убегали в акции, потому что для исполнения обязательств им нужна доходность на уровне 7 % годовых. При этом доля казначеек, которая в 1995 году доходила до 100% в пакете, уже упала до уровня 12,5 %. Поэтому " 300 рублей " не спасут отцов американской демократии.

Абсолютно интуитивное мнение- серьезной коррекции быть в течение буквально месяца-полутора, если ребята не изобретут "секрет вечной молодости".

По листингу Доу- в 2,14 раза выше среднего ( несмотря на пятницу, многовато), по NASDAQ Composite - в 2,18 раза, по NASDAQ 100 - в 2,72 раза. такого не припомню с марта 2020. Тем не менее, это не спасло первый от падения, и не сильно помогло последнему ( рост 0,6%).

Если котировки сильно не поменялись, то большие объемы не о чем не говорят.

Там есть очень интересная зависимость - отслеживаю в течение полутора лет. Когда индексы начинают валится- начинается денежная подкачка. Весь прошлый март на лихом падении были именно такие цифры по объемам торгов. Если чисто эмпирически- есть серьезное движение к коррекции, и ликвидности на поддержку не хватает. Нужно ещё больше.

Вы даже меня перещеголяли. Я клал год-два на окончание этой экспоненты. А Вы в стиле С800 бухнули 1-2 месяца. То есть это будет подарком к первомаю. Все почувствуют неодолимое желание трудиться, а не делать деньги из воздуха на биржах.

Если уже американские финансисты делают прогноз на инфляцию до 35 % до конца года-значит будет в 2 раза быстрее и в 2 раза хуже. В этом дурдоме, где никакие объективные законы не действуют и всем рулит паника, это может случиться каждый день. Потому что каждый будет торопиться вытащить свои деньги раньше других. Это Валлерстайн ещё почти 20 лет назад предрекал. И ключевой момент в том, что в такой ситуации вывод денег только кратно усилит негативный эффект.

Согласованность введения Ковида намекает нам, что правительства мира или умеют договариваться, или управляются из единого центра (неважно, МВФ, совет девяти или бильдербергский клуб). В этом случае спуск будет плавным и мир не разнесёт.

Если же всем рулит не тайная ложа, а обычная лажа, то падение будет быстрым и в разы. Ибо никто не захочет остаться крайним.

Побачимо.

Ковид решает проблему потребления. То есть на фондовый рынок он влияет опосредованно, сокращая потребление и увеличивая прослойку людей без постоянного дохода, которые могут потащиться на биржу как в казино в надежде выиграть. Но проблему финсистемы и раздутых котировок он не решает. И в ситуации, когда идет торговля на заемные деньги, эффект домино можно будет остановить только остановкой торгов. А это означает конец спекулятивных доходов и обирания хомячков. Реальные прибыли производственных цепочек оседают не в США. Для этого они и растянули их по всему миру.

в стиле С800 бухнули

Сгинул товарищ. А жаль.

////// при самовыкупе приблизительно с 10-ых годов наблюдается неуклонно снижение показателя цены к доходности актива. /////

Снижение доходности к цене актива.

Это и есть "снижение возврата". Alexsword прав. Кризис начался в 2008 г. и продолжается сегодня. До 2008 г. Запад мог купировать проблему "снижение возврата" за счет "неоколониальной" системы.

"Снижение возврата" есть следствие снижения природной ренты. У нашего газа EROI 30-40, у газа из сланцев США - 5-8. У газа морских месторождений где-то между этими значениями. Снижается EROI и китайского угля. Пик добычи дешёвого угля пройден 3-5 лет назад.

Мне кажется, что дело не ограничивается только снижением ероя в ископаемом топлива.

Само понятие прибыли возможно только в расширяющейся системе. Либо за счет роста производительности труда, либо за счет экспансии на другие рынки и области деятельности В замкнутой и устойчивой системе, типа подводной лодки, или полинезийской общины на атолле, прибыль означает не дословно прибавление, а перераспределение, каннибализм. При неизменном количестве, что у кого прибыло, у кого-то должно убыть.

Всякие "новинки" Маска полуторовековой давности говорят о постепенном угасании технологического прогресса, перемещаясь в человеческие науки типа фармы, которая напрямую не приносит новых благ. Глобализация привела к тому, что рынки уже поделены. Т.е система все более замывается в себе. Откуда и падение прибыли и ужесточение борьбы за существующие рынки.

//// Само понятие прибыли возможно только в расширяющейся системе. Либо за счет роста производительности труда, либо за счет экспансии на другие рынки и области деятельности //////

Рост производительности труда = рост природной ренты.

Экспансия на другие рынки = получение доступа к природной ренте других сообществ.

В мире происходит снижение природной ренты. Это главный объективный процесс, определяющий тенденции в экономике.

Уточняющий вопрос- снижение природной ренты вообще или на душу населения?

Вроде к классической нефти и углю добавились ВЭА, на подходе гидраты со дна океана. А там может термояд заработает. А вот социальные процессы не позволяют развернуться.

И вообще и на душу населения.

////// Вроде к классической нефти и углю добавились ВЭА //////

У солнечных панелей и ветряков крайне низкий EROI. Их развитие снижает природную ренту по энергии. Это же касается термояда и газогидратов.

Попросту говоря, сообщество с термоядом, солнечными панелями, ветряками и газогидратами обречено на энергетическое прозябание. Эти вопросы на АШ рассмотрены детально.

Планета закончилась. Расширять добычу мешают физические ограничения, тот самый ЕРОЕИ. Так что мы на подводной лодке и запас воздуха таков, что на всех не хватит. Будем выпускать лишних через торпедный аппарат, с петардой в жопе, чтобы быстрее летел.

Уважаемый автор, нет ли у вас некоторых недочетов в терминологии? Ибо фондовый рынок включает в себя все бумаги, и акции и облигации, а следовательно, перекладка из одних в другие для него обвалом не грозит. Как впрочем, и уход инвесторов из США и ЕС на другие площадки, в Китай и прочие EM.

Увы, пока государства соревнуются в печатании пустых денег, они и будут накапливаться на фондовых рынках и обесцениваться именно там.

Да, я под фондой понимаю именно акции. Хотя с методологической точки зрения это не совсем корректно. Привычка с 90-ых. Речь в посте об угрозе для акций.

Ок.

Деньги не могут обесцениваться на фондовых рынках. На рынках денег вообще нет. Они все в виде наличных и на счетах ФРС. Фсё. Тут правильно отмечали, что без помощи ФРС, без экспоненциальной печати гиперинфляция невозможна.

Мне даже пришлось выругаться, когда один товарищ совершенно верно это отметил, но дальше перешёл на инсинуации.

Деньги если обесцениваются, то везде. Да, на ФР они виртуальны, но всегда можно их поменять на хрустящие купюры. К слову, все безналичные деньги виртуальны, это не деньги, а долги.

Да, на ФР они виртуальны, но всегда можно их поменять на хрустящие купюры.

Невиртуальный хруст означает невиртуальность купюр?

Вы правы и не правы. Деньги тем и отличаются от долгов, что у них намного более высокая ликвидность и намного меньше риски контрагента.

Это так. Но если идет инфляция, то и долги, и деньги обесцениваются на одну и ту же величину.

Неа. Долги ещё и обнуляются, т.к. при экономических передрягах многие должники оказываются несостоятельными.

То, чот трежари подросли, а за ними начал постепенно стухать рынок акций - эт, как грится, ваш КО.

Но и в этот раз, замечу, что сдувают рынок глобали постепенно. Рост в акциях прекратился уже когда к 1.5% подобрались. Вопрос лишь в том - будуд ли новые братья Леманы в этой истории? Позволят ли им это сделать снова?

Общая теория Бабла говорит, что глобалям не плохо бы остричь овец....

Я думаю, что пара месяцев у нас еще есть. Как раз до мая, когда пора по давней традиции выходить из акций

Откуда такая традиция? Я не шучу, мне правда интересно. У меня ИИС заканчивается в мае и я думаю что делать с активами распродать и ждать или распродать то что выросло заново купить (чтобы сэкономить на налогах).

Это старая поговорка американских биржевиков.

sell in May and go away

Статистика систематически подтверждает это правило. Летом акции растут хуже.

Но сыграть на этом очень трудно, поскольку надо много раз это делать, прежде чем количество перейдет в качество и закономерность проявится.

Мне кажется тут плавного "сдувания" не получится уже никак. Все эти акции уже заложены, перезаложены и являются каким-то обеспечением, а их снижение приведет к массовой переоценке всего этого дела. Тут недавно график пробегал https://aftershock.news/?q=node/958090&full. Плюс недавняя история с ГеймСтоп выросшая из объема шортов, а таких шортов сейчас овердохрена. Так что графикам положено только вверх идти, а значит и доходности продолжат падать. 2% это ещё по-божески, всякие пузыри типа эпплов Div yield судя по гуглу 0.68%.

В целом понятно, что обычные правила уже сильно продеформированы и дальше так нельзя.

Но вопрос когда (тайминг) по прежнему крайне туманен. Я бы не стал сейчас играть от шорта. Только по факту. Как начнет падать, тогда и присоединюсь. И то не обязательно.

Не боитесь, что первое падение показательно выкупят и вернут рынок на место?

Не боитесь, что первое падение показательно выкупят и вернут рынок на место?

Боюсь, поэтому и не обязательно. Буду смотреть на разные приметы падения. Они тогда скажут больше, чем любые фундаментальные изыскания.

Мои финансы несравнимо малы с акулами. Когда бог хочет наказать зайца он дает ему храбрость. Поэтому бояться на бирже очень полезное и даже необходимое качество. И не только на бирже. Недаром эволюция за миллиарды лет выдвинула страх в один из доминантов поведения.

У Вас, как мне кажется, есть реальный шанс заработать. Только не ставьте на все деньги.

Имхо, конечно, но Общая теория Бабла предполагает делать богатых - богаче, а бедных - беднее. Когда банкиры, хеджы, а за ними(в последний вагон) кинулись и хомяки с чистильщиками сапог, то рынок снова разбарабанило. Если честно, то я ожидал сдутия пузыря на 20-40% еще прошлым летом. Под корону кто-то даже рисовал W образную кривую рынков. Учитывая динамику распространения инфекций(если к ней пришить белыми нитками рынок акций), то выглядело это правдоподобно. Однако кто-то кого-то напарил и получился резкий взлёт.

К слову, цифры об общем долге на маржинальном говорят не только о большой закредитованности всех фондов и брокеров, но и о предельно низких процентных ставках на деньги: при росте рынка в 10-40% занять у банка под 2-4% - то почему бы и нет.

Второй график с объмами кредитования тоже не шибко объективнее: нужно сравнивать долларовую денежную массу М2 в 2001-м и 2021-м и только тогда сопоставлять абсолютные цифры. Напомню, что в 2001-м долларов было в 6-7 раз меньше, чем в 21-м. Т.о. график вполне отражает общую структуру долга по отношению к кешу.

2001-м долларов было в 6-7 раз меньше, чем в 21-м.

Во многом это объясняется прибитием ставок к нулю. Маленькие цифры порождают большие проценты. Что сейчас норм, а что перебор, нельзя устанавливать простым сравнением.

Пока ничо не будет. Вся система США выстроена таким образом, что бы все работали на фонду, от президента Дементора, до распоследней ниги.

Именно фонда, и ничего другое, определяет экономическое самоощущение США. Посему, все ресурсы будут вброшены (прямо или косвенно) именно в поддержку фонды.

Несколько лет назад имел разговор с одним кексом, который яростно меня убеждал, что капитализация все, остальное ничто

Пока ничо не будет.

Согласен, и пост про это. Но пост фиксирует показатель, на который сейчас следует обращать наибольшее внимание. Поскольку именно он может развернуть ситуацию на обратную в текущей ситуации. Это триггер в современных условиях. Например, в прошлом году доходность 10 леток не была решающей.

Трусы и крестик. Либо трусы (удвоение рынка), либо крестик (переток с фонды в трежеря).

А по мне так и то (рост фонды процентов на....) , и то переток трюлика другого в трежеря (пока доходность не станет приличной).

Либо трусы (удвоение рынка), либо крестик (переток с фонды в трежеря).

В ближайшие пару месяцев ожидаю и то и другое одновременно. Поскольку денег от стим .пакета будет много. А вот дальше посмотрим. Забравшись высоко, больнее падать.

То есть Вы для себя решили твёрдо и будете ставить или уже поставили на эту лошадку.

Я скальпер, а не стратег. Но поведение скальпера принципиально отличается в условиях падающего и растущего рынков. Законы ценообразования там сильно разнятся и даже противоречат друг другу. А на ближайший месяц я ожидаю продолжение умеренного подрастания акций и торможения падения облигаций. На этом общем фоне буду выстраивать поведение внутри дня.

По поводу байбэков. Четыре года назад у меня было время и интерес разобраться, что же такое эти байбэки. Я ни разу не экономист, а просто человек, которого в институте учили думать. Мой вывод: байбэки - это грабеж акционеров в пользу топов и биржевых спекулянтов. Статья 17 года - http://svprez.eu5.org/2/2-20171220-fondrynok.htm, а недавно удалось вставить пару абзацев в статью о нефти http://irttek.ru/articles/big-oil-na-poslednem-dykhanii-ili-v-ozhidanii-zolotogo-dozhdya.html. Все четыре года посматривал на байбэки, и остался при своем мнение. Если жулик Уоррен Баффет топит за байбэки (есть его цитата), то это точно мошенничество.

Конечно, любой байбэк поднимает цену акций. Но этим нельзя пользоваться до бесконечности. Загоняя цену вверх, автоматически приходится больше тратить усилий на удержание ее на этом уровне. Поэтому байбэк на самом деле встречается нечасто в проценте от прочих сделок и методов назначения цены биржевыми методами. Хотя его доля неуклонно растет в последние годы. Феномен байбеков после победы Трампа имеет совершенно другие соображения. Просто многим компаниями, которые за Трампа стало выгодно вернуться в Америку.

На самом деле гораздо проще двигать цену биржевыми манипуляциями.

прошедшие 20 лет эдаким шарниром на качелях-балансирах, выступали пятилетние трежи. Да и сейчас ничего не изменилось.

Вот это и тревожно. ФРС давно взяла курс на удлинение дюрации своего долга. Т.е. предлагает расплатиться за текущие проблемы потомкам. Краткосрочно это положительно. но в долгую однозначно негативный признак. Впрочем, это проблема если и проявится, то не в этом году. Пока такая возможность затыкать дыры на коротком конце кривой доходности за счет длинной проходит.

Японский рынок акций со своих максимумов в конце 80-ых упал почти в 6 раз и до сих пор не восстановился до тех уровней. Это как-то сказалось на прибылях, влиянии и доли рынка SONI TOYOTA NISSAN и др. японских корпораций?

Капитализация фондового рынка — это вопрос скорее не реальной экономики, а психологии, почти каждая американская семья, имеющая сбережения инвестирована в акции, растет рынок люди чувствуют, что богатеют, раз богатеют не хотят ничего менять продолжают голосовать за тех, при ком рынок растет.

Коррекции естественный процесс для фондового рынка, они были есть и будут. Каких-то апокалиптических обвалов на фондовом рынке США уже никогда не будет, со времен 2008 года SEC постоянно ужесточает правила - акция упала на несколько процентов - автоматически запрещают ее шортить - упала еще на несколько процентов - вообще останавливают торги. По сути, создан максимально эффективный механизм отъема денег у бедных инвесторов более богатыми. Заработать на шортах как раньше очень сложно, большинство массовых инвесторов сидят в лонгах с огромным плечом, когда рынок начинает падать им направляют требования до внести средства либо закрыть позиции, они распродают свои пакеты акций, страдают и крупные фонды, но когда распродажа заканчивается на рынок выходит ФРС и через РЕПО кредитует крупных игроков они по дешевке скупают акции - рынок начинает расти - на рынок привлеченные ростом снова возвращается массовый инвестор, которому и продают скупленное по дешевке, все цикл закончен можно начинать по новой.

Чтобы купировать возможный переток денег из акций в облигации в современных условиях, о котором Вы говорите, ФРС на этот раз придется напечатать еще несколько триллионов. Пока возможно, но уже очень страшно. Кажется конец веревочки печатного станка уже близко.

Если уж зашла речь про "аксиомы экономики" то помимо наибольшего дохода учитываются много других критериев, и в первую очередь риск. Как говорится risk and return go hand in hand. Это легко объясняет почему популярен самовыкуп: риск минимален, а доход может быть очень приличным за счет по существу манипуляциями своими же акциями.

За написание статьи

лайкспасибо!А вот в 20 веке вход миноритарием в другую компанию был защищен намного надежнее. Именно тогда и была популярна тактика выбора наиболее прибыльных активов, и их реально можно было купить на бирже. Почитайте многие художественные произведения того времени на эту тему. А сейчас все прячут активы от рейдерства со стороны около государственных структур. Иначе почему так увлекаются в Америке самовыкупом.

Страницы