Сравнительный анализ деятельности с зарубежными компаниями-аналогами

Характеристика сети железнодорожных дорог

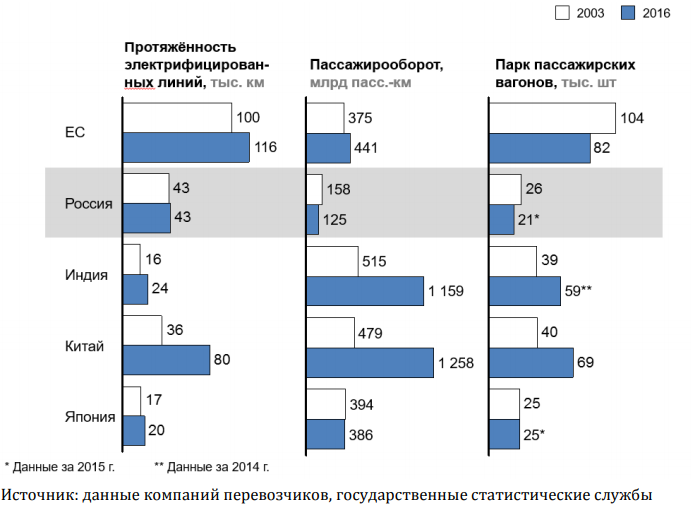

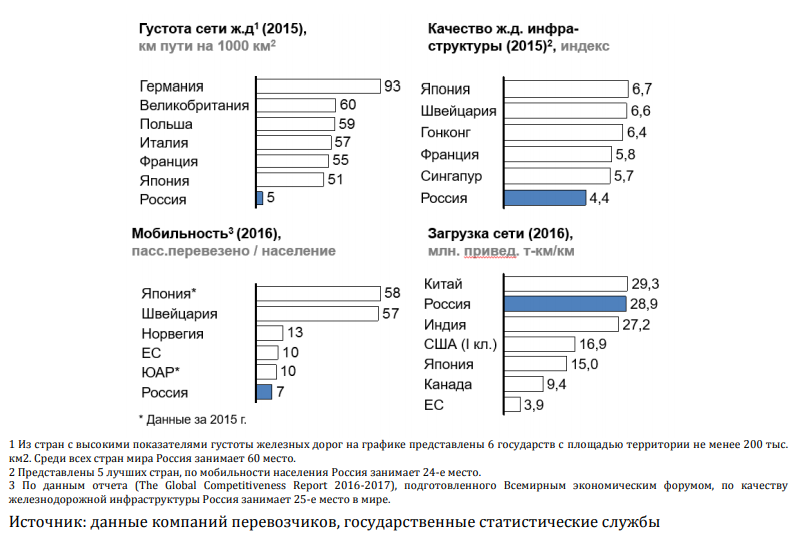

С 2003 года по 2016 год длина Российских железных дорог практически не изменилась, при наращивании объемов строительства в зарубежных странах. При этом объемы работы, а соответственно и нагрузки на инфраструктуру увеличиваются. В результате загрузка сети ОАО «РЖД» увеличилась почти в 1,5 раза.

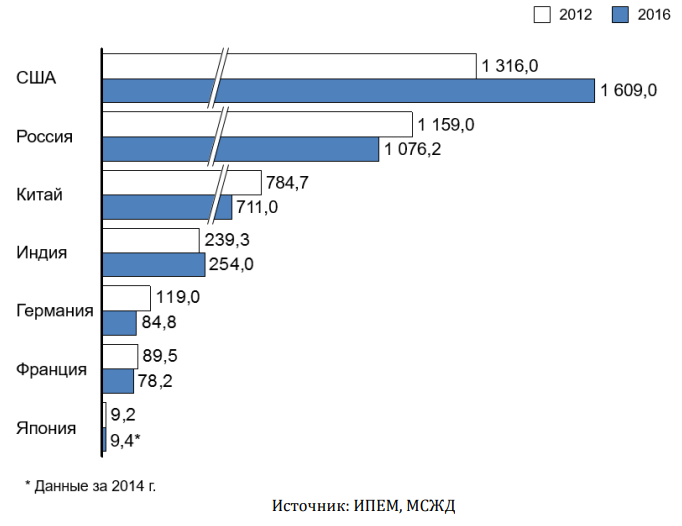

Место российских железных дорог среди ведущих мировых железнодорожных систем в сфере грузоперевозок

Место российских железных дорог среди ведущих мировых железнодорожных систем в сфере пассажироперевозок

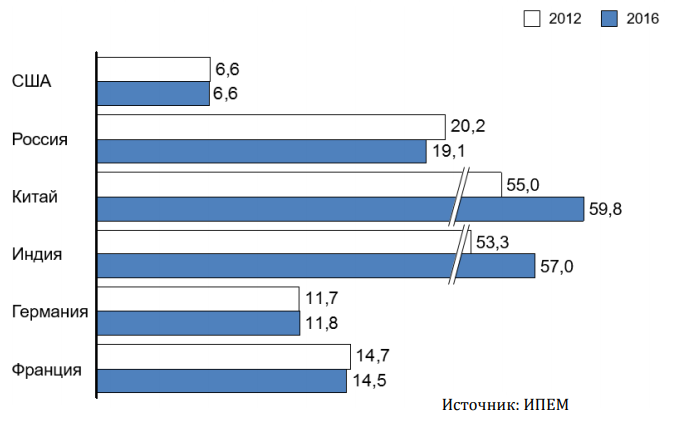

Место российских железных дорог среди ведущих мировых железнодорожных систем по нагрузке на инфраструктуру

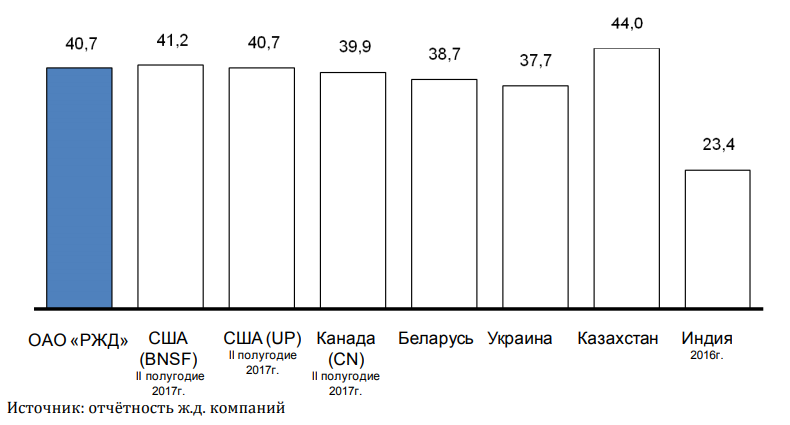

Место ОАО «РЖД» среди ведущих мировых железнодорожных систем по показателю «Участковая скорость, км/час» в 2015 г.

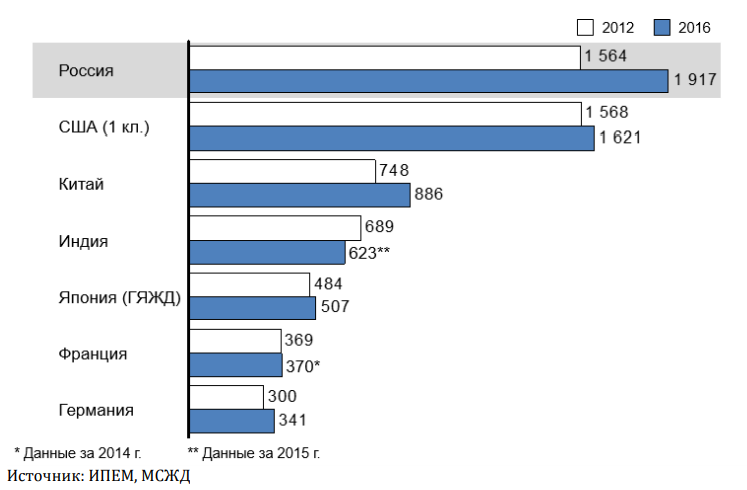

Средняя дальность перевозки железнодорожным транспортом 1 тонны груза по странам, км

Структура объемов перевозок грузов

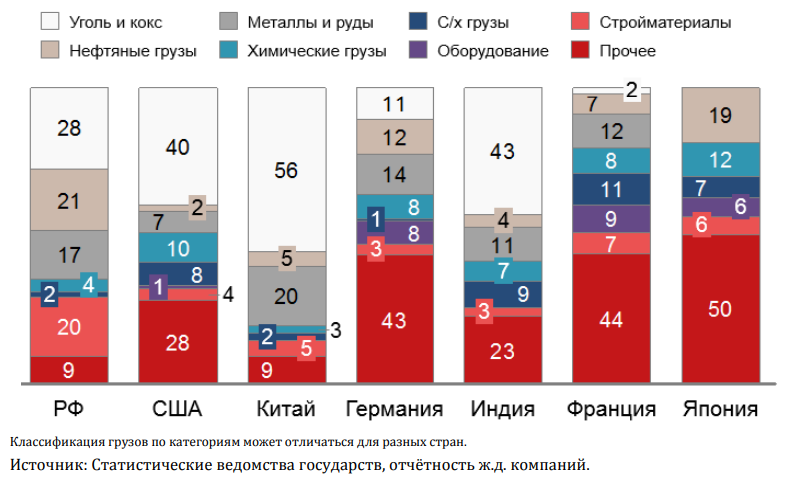

Структура перевозки грузов железнодорожным транспортом в 2015 г.

В США, Китае и Индии наблюдается схожая с Россией ситуация. В этих странах основной объем перевозок приходится на сырьевые грузы, чья доля в грузообороте может достигать 50-80%. Эти страны являются лидерами по запасам и добыче угля. В связи с этим существенную долю грузооборота составляет угольная продукция. Доля перевозки угля в Китае самая большая из всех рассматриваемых стран – 57 % в 2016 году. При этом ряде из этих стран (например, в Индии) в последние годы все более важное место среди грузов, перевозимых по железной дороге, начинают занимать сельскохозяйственная продукция, строительные материалы и минеральные удобрения, которые в ближайшие годы могут изменть текущую структуру грузооборота.

Структура перевозок грузов в Германии существенно отличается от рассмотренных ранее стран. Значительное место в грузообороте занимают металлы и металлические руды, являющиеся сырьём для ключевых индустрий в экономике страны, машиностроительной и автомобильной. Высокая доля нефтяных грузов обусловлена развитостью автомобильных перевозок и большим автомобильным парком обеспечивающим высокий спрос на ГСМ.

Во Франции наблюдается схожая с Германией ситуация: значительна доля перевозок металлов и металлических руд, а также нефтяных грузов. Кроме того, высокая развитость сельскохозяйственной отрасли способствует увеличению доли продуктов питания и сельскохозяйственной продукции, перевозимой железнодорожным транспортом.

Грузовые перевозки железнодорожным транспортом в Японии не так распространены, как в странах, рассмотренных ранее. По железной дороге в основном перевозят контейнерные грузы, а также некоторые виды грузов, для которых доставка железнодорожным транспортом предпочтительнее, чем водным, в целях соблюдения правил безопасности. В целом сеть железных дорог Японии в большинстве случаев используется для перевозки пассажиров, ввиду чего грузооборот железнодорожного транспорта страны самый низкий из рассматриваемого перечня стран.

Рентабельность

На объем доходов от грузовых железнодоророжных перевозок существенно влияет стоимость перевозки грузов.

Цели и подход государства к тарифообразованию на грузовые железнодорожные перевозки во многом определяются ролью железнодорожного транспорта в экономике страны и особенностями грузоперевозок. В России в силу специфики экономического пространства страны на 1 доллар ВВП приходится значительно больший уровень железнодорожного грузооборота (транспортоёмкая экономика), чем в большинстве развитых и развивающихся странах мира, что в свою очередь существенно ограничивает как конкурентоспособность российской экономики, так и потенциал роста рентабельности железнодорожных перевозок в силу существенного давления государства на грузовые железнодорожные тарифы. Россия ближе к странам со значительной ресурсной базой, большими территориями (высокая дальность перевозок в силу географических факторов), высокой степенью использования железнодорожного транспорта и вертикально интегрированной структурой железнодорожной отрасли.

Анализ средней доходной ставки, определяемой как выручка грузоперевозчика на единицу грузооборота, показал, что данный показатель ниже в странах с вертикально интегрированной структурой железнодорожной отрасли.

Самые дорогие грузовые железнодорожные перевозки во Франции – 5,62 центов США за ткм. Самые дешевые грузовые железнодорожные перевозки в России – 1,47 цента США за ткм, что почти в 4 раза дешевле, чем во Франции. За счёт как низкой себестоимости, так и низкой доходности достигается низкая стоимость железнодорожных перевозок, которая дает привилегии импортирующим и экспортирующим товары грузоотправителям. С другой стороны, выгодное географическое положение России дает возможность стать основным транзитным коридором между странами Европы и Азии.

Средняя стоимость грузоперевозки железнодорожным транспортом в 2015 г

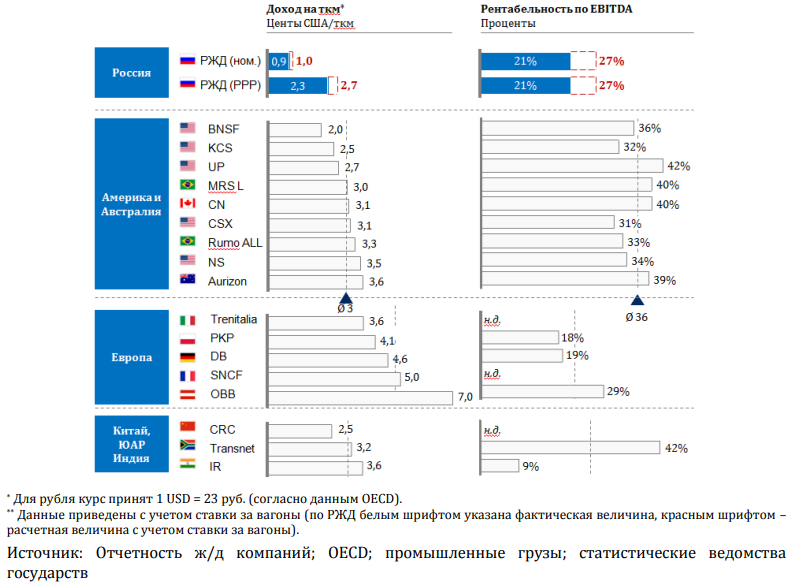

По состоянию на 2015 г. рентабельность ОАО «РЖД» как по доходу на тонно километры, так и по показателю EBITDA была ниже, чем у большинства сопоставимых компаний в других странах.

Сравнение доходности различных железных дорог на 1 ткм и их рентабельности по EBITDA согласно данным 2015 года, приведенным к паритету покупательной способности

Сравнение изменения доходной ставки в зависимости от дальности перевозок показывает, что в других странах (США, Китай, Индия) разница доходных ставок для грузоперевозок на разные расстояния менее значительна, чем в России. При этом скорость снижения доходной ставки обусловлена относительно высокими масштабами кросс-субсидирования между видами грузов и поясами дальности.

Индекс среднего тарифа в зависимости от дальности (тариф для 500 км = 100%)

Выводы:

- в результате проводимой государством тарифной политики стоимость перевозок грузов ОАО «РЖД» ниже, чем аналогичный показатель на зарубежных железных дорогах (в сопоставимых условиях);

- изначально, ценовое преимущество российских железных дорог по тарифам базируется на меньшей, чем у большинства конкурентов себестоимости перевозок;

- высокая средняя дальность перевозок грузов ОАО «РЖД» обусловлена заложенными в тариф схемами преференций, стимулирующих рост дальности перевозок и географией ключевых экспортных потоков, идущих из центральной части страны в порты Дальнего Востока и Северо-Запада;

Характеристика рынка пассажирских железнодорожных перевозок

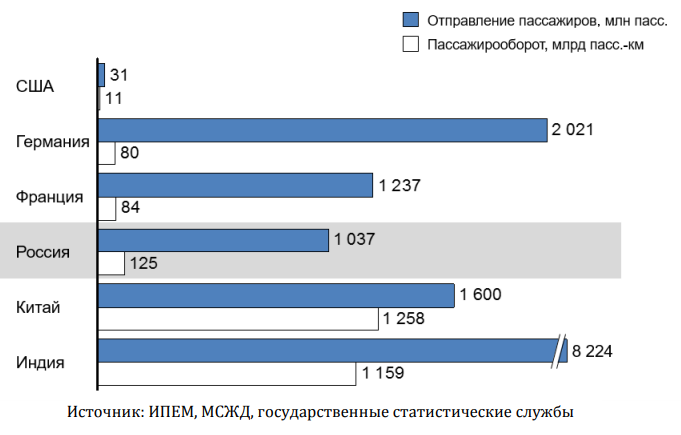

Сопоставление количества пассажиров, отправленных железнодорожным транспортом, а также пассажирооборота, выполняемого на железной дороге, позволяет сделать выводы как об объёмах перевозок пассажиров в рассматриваемых странах, так и о различных расстояниях перевозки железнодорожным транспортом в анализируемых странах.

Ведущие позиции по пассажирообороту на железнодорожном транспорте занимают Индия и Китай. Несущественная разница между количеством отправленных пассажиров и пассажирооборотом в Китае связана с низким уровнем развития пригородного сообщения и преимуществом пассажирских перевозок на дальние расстояния. В то же время подобная разница велика в Индии, Германии и Франции, что свидетельствует о том, что железнодорожный пассажирский транспорт в данных стране осуществляет перевозки преимущественно на короткие расстояния.

Россия находится на сопоставимом уровне с Германией и Францией по показателям пассажирских перевозок железнодорожным транспортом, хотя и не занимает ведущих позиций в мире.

Сравнение числа отправленных пассажиров и пассажирооборота железнодорожным транспортом в 2016 г

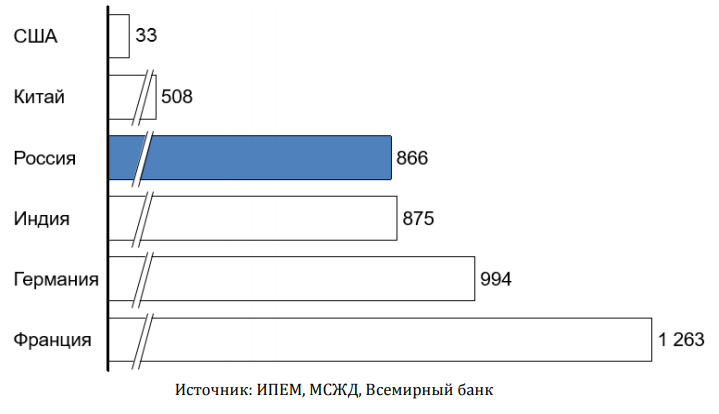

Уровень использования населением рассматриваемых стран железнодорожного транспорта характеризует показатель пассажирооборота на душу населения.

Сравнение пассажирооборота железнодорожного транспорта на душу населения по ряду стран в 2016 г., пасс-км/чел

Железнодорожная система Франции занимает ведущую позицию среди рассматриваемых стран: в год каждый житель страны проезжает по железной дороге около 1,3 тыс. км. Остальные страны, в том числе и те, протяженность железнодорожных путей которых значительно превосходит показатель Франции, заметно отстают. В частности, уровень использования железнодорожного транспорта населением России примерно в 1,5 раза меньше, чем во Франции. Однако здесь необходимо отметить, что показатель России находится примерно на том же уровне, что и в большинстве других рассматриваемых стран (Индия, Германия).

Кроме того, каждый житель России в год по железной дороге проезжает расстояние в 26 раз большее, чем среднестатистический житель США.

Одним из основных показателей эффективности осуществления пассажирских перевозок железнодорожным транспортом является скорость транспортировки пассажиров в пункт назначения, а показателем уровня развития пассажирского железнодорожного транспорта – наличие ВСМ в стране и доля высокоскоростных перевозок в структуре пассажирооборота, выполняемого на железной дороге.

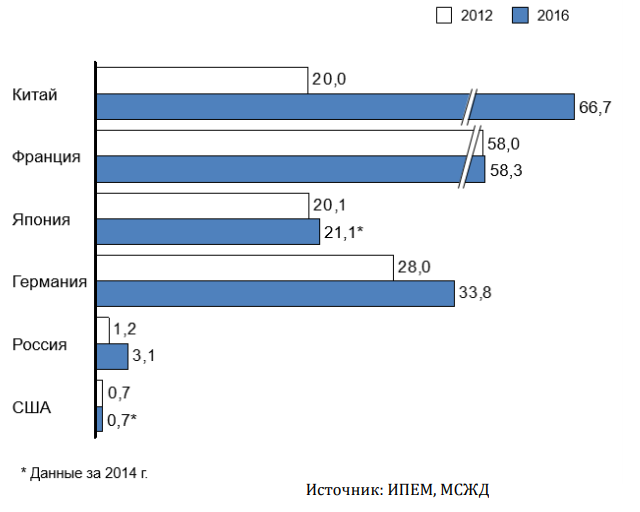

Сравнение долей ВСМ в пассажирообороте ряда стран, %

Наибольшая доля перевозок пассажиров с использованием высокоскоростного железнодорожного транспорта наблюдается во Китае (около 67 % или порядка 464 млрд. пасс–км пассажирооборота). Кроме того, за рассматриваемый период доля пассажирооборота Китая, осуществляемого ВСМ, выросла на 47 п.п.

В то же время иная ситуация наблюдается во Франции: доля ВСМ в пассажирообороте составляет около 58 %, однако наблюдается незначительный рост (менее 1%) перевозок пассажиров по ВСМ с 2012 г.

Необходимо особо отметить, что в России ожидается дальнейший рост перевозок в данном сегменте, ввиду реализации проекта ВСМ Москва–Казань, хотя в настоящее время доля перевозок пассажиров высокоскоростным транспортом небольшая.

Что касается России, то несмотря на то, что доля ВСМ выросла более, чем вдвое и ожидается дальнейший рост перевозок в данном сегменте, ввиду реализации проекта ВСМ Москва–Казань, доля перевозок пассажиров высокоскоростным транспортом остается небольшой. Таким образом в России создана ситуация при которой РЖД теряет долю на традиционном рынке в пассажирском сообщении и слабо представлено на наиболее перспективном рынке ВСМ-перевозок.

Характеристика локомотивных и вагонных парков

При перевозке грузов железнодорожным транспортом важным фактором, влияющим на объёмы выполненной работы, является вес поезда. Так, самые загруженные грузовые составы перевозятся в США и России, где средняя масса грузового поезда составляет 4375 и 3911 тонн брутто соответственно, а один из наименьших весов грузовых поездов в Германии, где он составляет 532,5 тонн. В первую очередь такое отличие в весовых нормах вытекает из разности средней составности грузового поезда. В Германии преимущественно короткие составы – не более 30 вагонов, а в России, Китае и Индии длина состава более 50 вагонов при средней грузоподъемности вагона в 50–60 тонн. Исключением является США, где средняя грузоподъемность вагонов составляет более 90 тонн и составность поезда 30–50 вагонов.

Наибольшим количеством тягового подвижного состава оперирует железнодорожная система США. Ввиду особенностей американских железных дорог, рассмотренных ранее (небольшая доля пассажирских перевозок железнодорожным транспортом в общем пассажирообороте, железнодорожное грузовое сообщение составляет почти 1/3 от грузооборота страны), подавляющее большинство в структуре локомотивного парка составляют грузовые локомотивы (более 95% парка или около 29,7 тыс. ед.). Примерно на 25% меньше локомотивов находится в парке тягового подвижного состава Китая, однако распределение их иное, чем в США: пассажирские локомотивы занимают около 32%, что примерно схоже со структурой парка локомотивной тяги в Индии.

Стоит отметить, что в Японии парк пассажирских локомотивов небольшой, так как практически все пассажирские перевозки в стране осуществляются моторвагонным подвижным составом.

Россия находится в числе лидеров по количеству грузовых и пассажирских вагонов, оперирующих на сети.

Количество грузовых вагонов, тыс. ваг.

Россия находится на сопоставимом уровне с США и Китаем не только по объемам парка грузовых вагонов, но и по приросту парка. Отрицательная динамика в объёмах поставки грузовых и пассажирских вагонов наблюдается только в Германии и Франции, в то время как грузо– и пассажирооборот в Германии увеличиваются (на 3 млрд. ткм и 112 млрд. пасс–км с 2012 г.), что может свидетельствовать о реализации политики по оптимизации технологий перевозочного процесса. Вместе с тем сокращение парка вагонов во Франции, а также уменьшение грузо– и пассажирооборота может свидетельствовать о спаде спроса на перевозки грузов и пассажиров железнодорожным транспортом.

Количество пассажирских вагонов в 2016 г., тыс. ваг.

выводы:

Загрузка железнодорожной сети Российской Федерации превышает аналогичный показатель в любой из рассмотренных стран (кроме Китая). В отличие от стран Евросоюза основная транспортная работа на сети выполняется в грузовом движении (доля грузовых перевозок в приведенном грузообороте составляет 95 %).

Сравнение ОАО «РЖД» с ключевыми зарубежными железнодорожными системами и компаниями-аналогами показывает достаточно эффективную и надежную работу российских железных дорог по ключевым направлениям бизнеса и показателям эксплуатационной работы железных дорог (скорость и надежность доставки грузов, др.). При этом в Российской Федерации самая низкая стоимость перевозки грузов, которая составляет 1,47 цента США за ткм и в четыре раза меньше аналогичного показателя Франции и в два раза меньше США, что объясняется не только низкой себестоимостью перевозок, но и низкой прибыльностью.

Однако высокая грузонапряженность и высокие требования по поддержанию качества оказываемых услуг требуют системного поддержания инфраструктуры на высоком уровне, что обуславливает высокую потребность в инвестициях и финансировании капитального ремонта основных средств. А низкая рентабельность ключевых услуг ОАО «РЖД» создает дефицит инвестиционного ресурса, необходимого для поддержания роста экономики.

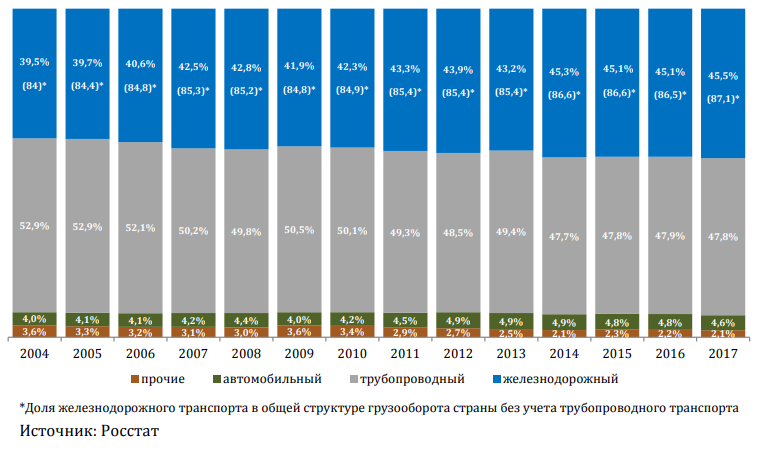

Характеристика транспортной отрасли России

В 2017 г. грузооборот транспорта составил 5479,3 млрд. ткм (+5,4 % к 2016 г.), в том числе железнодорожного – 2493,41 млрд. ткм, автомобильного – 253,0 млрд. ткм, морского –45,9 млрд. ткм, внутреннего водного – 64,5 млрд. ткм, воздушного – 7,6 млрд. ткм, трубопроводного – 2614,9 млрд. ткм.

При этом положительная динамика отмечена по морскому (+6,4 %), воздушному (+15,4 %), трубопроводному (+5,1 %), автомобильному (+2,1 %) и железнодорожному (+6,4 %) транспорту. Доля железнодорожного транспорта увеличилась по сравнению с 2016 годом и составила 45,5 %.

1 Грузооборот на инфраструктуре ОАО «РЖД» и других железнодорожных компаний Российской Федерации без учета пробега собственных вагонов в порожнем состоянии

Структура грузооборота транспортной системы России

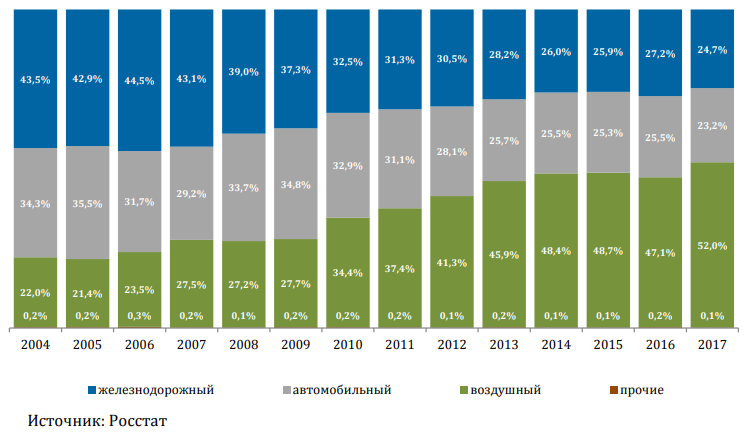

Пассажирооборот транспорта общего пользования в России в 2017 году увеличился на +9,0% по сравнению с 2016 годом и составил 499,1 млрд. пасс-км.

Увеличение пассажирооборота в 2017 году произошло за счет роста показателя на воздушном (+20,3 %). Пассажирооборот железнодорожного транспорта снизился на -1,2 % к уровню 2016 года, а его доля снизилась до 24,7% (-2,5 п.п.).

В общей структуре пассажирооборота доминирующие позиции занимает воздушный транспорт (52,0 %).

Структура пассажирооборота по видам транспорта общего пользования (без учета городского и водных видов транспорта)

Общие сведения о ОАО «РЖД»

Сегодня ОАО «РЖД» – это около 3,8 млн. тонн грузов и 3,1 млн. пассажиров, перевозимых ежедневно, 751 тыс. рабочих мест, порядка 1% налоговых поступлений в бюджет страны. ОАО «РЖД» выполняет свыше 45% грузооборота (а без учета трубопроводного транспорта – более 87%) всей транспортной системы страны, является одним из крупнейших инвесторов в российскую экономику, вкладывая около 3% от общего объема инвестиций.

ОАО «РЖД» является крупнейшим пассажирским перевозчиком в России и обеспечивает около 25% пассажирооборота транспорта общего пользования. За 14 лет перевезено почти 16 млрд. пассажиров во всех видах сообщения, запущены в эксплуатацию высокоскоростные поезда «Сапсан», «Аллегро» и скоростные поезда «Ласточка», «Стриж».

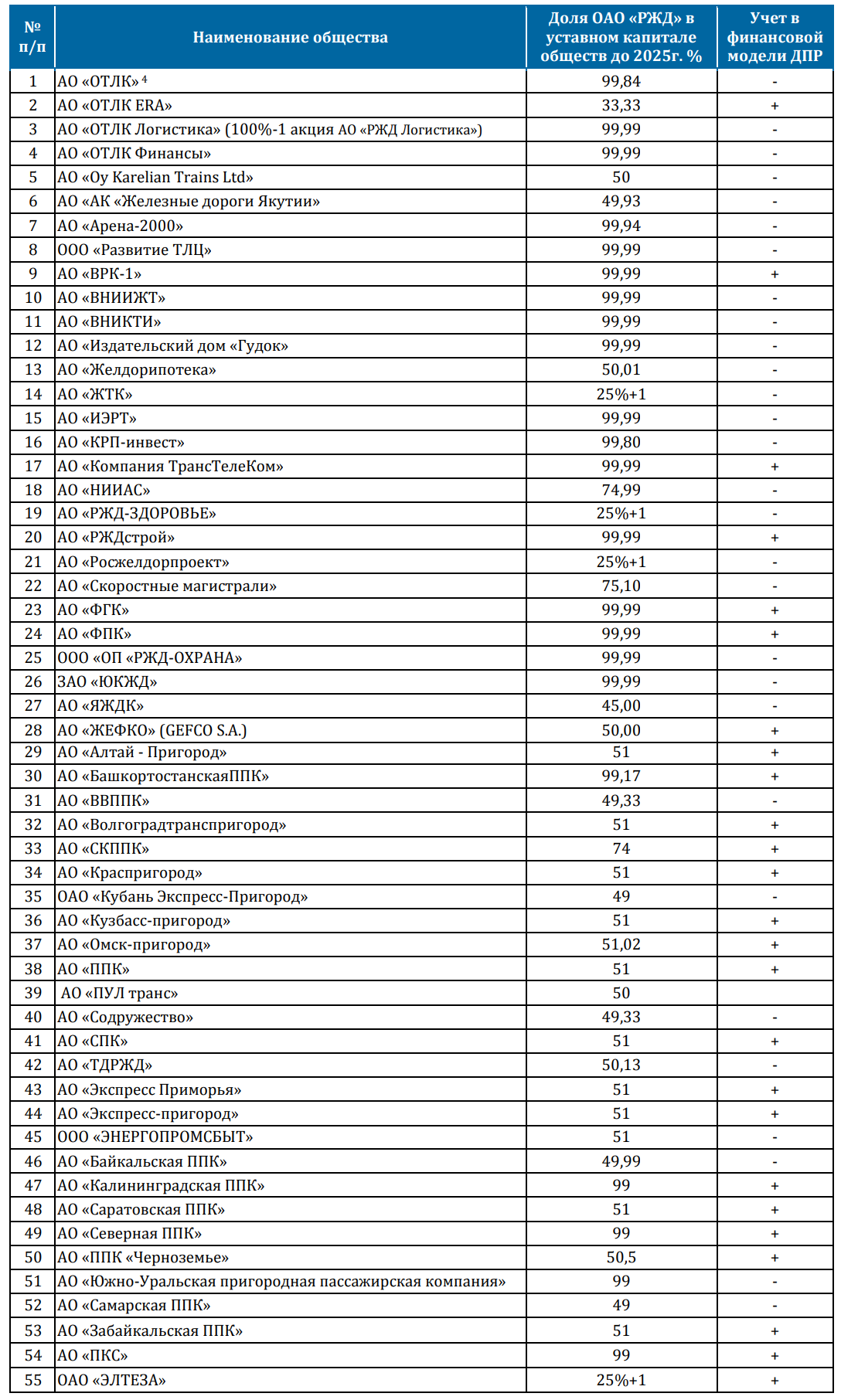

С 2003 года в процессе структурного реформирования отрасли было учреждено 85 дочерних и зависимых обществ, сформирована система корпоративного управления в соответствии с требованиями международных стандартов.

За период с 2004 года ОАО «РЖД» обеспечило расширение географии присутствия на зарубежных рынках и рост международного авторитета. Активную роль ОАО «РЖД» играет в международных транспортных организациях – Совете по железнодорожному транспорту государств-участников Содружества, Организации сотрудничества железных дорог, Международном союзе железных дорог.

ОАО «РЖД» является одной из крупнейших электросетевых компаний в России, обеспечивающей транзит более 8% вырабатываемой в стране электрической энергии не только для организации железнодорожных перевозок, но и для электроснабжения промышленных предприятий и социальных объектов в районах тяготения железных дорог. В настоящее время ОАО «РЖД» занимает ключевую позицию в транспортном комплексе Российской Федерации, оказывая существенное влияние на многие аспекты социально-экономического развития страны

Анализ исходного состояния

Грузовые перевозки

В 2017 году Компания продемонстрировала положительную динамику объемных, качественных и финансово-экономических результатов. Положительная динамика грузовых перевозок стала индикатором улучшения общеэкономической ситуации в стране.

При росте ВВП на 1,5% за год и промышленного производства в Российской Федерации на 1,0 % Компания перевезла грузов на 3,2 % больше, чем годом ранее – 1 261,3 млн. т. Груженый грузооборот вырос на 6,4 % и достиг рекордного объема за всю новейшую историю России, увеличившись в сравнении с 1992 годом в 1,3 раза.

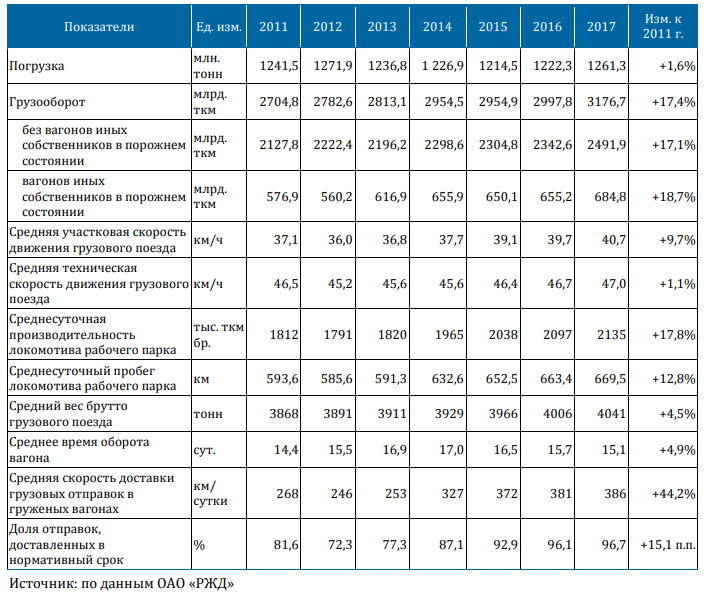

В целом за период с 2011 по 2017 год грузооборот вырос на 17%, в первую очередь за счет роста экспортных перевозок. Доля отправок, доставленных в нормативный (договорной) срок, увеличена на 15,1 п. п. – до 96,7%. Скорость доставки грузов возросла на 44,2% до 386 км/сут.

Основные показатели грузовых перевозок ОАО «РЖД»

Пассажирские перевозки

ОАО «РЖД» и его ДЗО осуществляют перевозки пассажиров в дальнем следовании, в пригородном и внутригородском сообщении, скоростные перевозки, международные пассажирские перевозки, доставку багажа, грузобагажа и почты.

Услугами железнодорожного пассажирского транспорта пользуются более 1,1 млрд. пассажиров (с ростом к 2011 году на 12,6%).

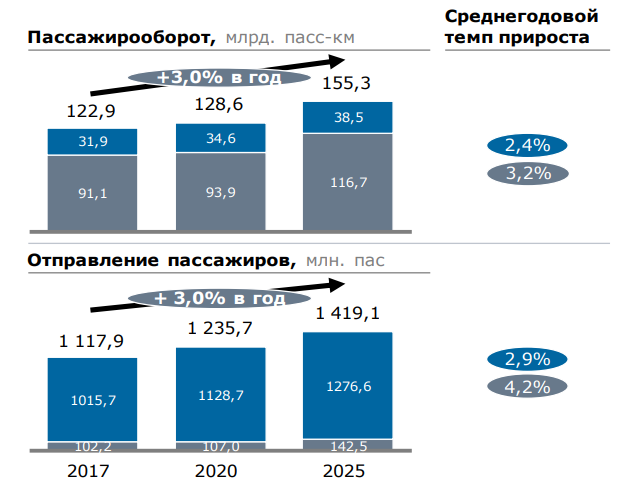

По итогам 2017 года пассажирооборот по инфраструктуре ОАО «РЖД» составил 122,9 млрд. пасс-км (98,8 % к 2016 г.), в том числе в дальнем следовании 91,1 млрд. пасс-км (97,4 % к 2016 г.), в пригородном сообщении – 31,9 млрд. пасс-км (102,8 % к 2016 г.).

В 2017 г. отправлено 1 млрд. 118 млн. пассажиров, 107,8 % к 2016 г., в том числе в дальнем следовании - 102,2 млн. пассажиров (100,8 % к 2016 г.), в пригородном сообщении - 1 млрд. 16 млн. пассажиров (108,6 % к 2016 г.).

Основные показатели пассажирских перевозок по инфраструктуре ОАО «РЖД»

По итогам 2017 года по сети железных дорог курсирует 54 пары дневных поездов на 27 направлениях.

В 2017 году на 19% возросло отправление пассажиров поездами дальнего следования с дневным режимом пропуска, всего перевезено 12,2 млн. человек. В 2018 году будет продолжено расширение полигона курсирования «дневных» поездов.

Большим спросом у пассажиров в 2017 году пользовались перевозки в двухэтажных вагонах. На 24% увеличился рост перевозок двухэтажными поездами – по итогам 2017 года перевезено 3,3 млн. пассажиров.

В настоящее время на всей сети российских железных дорог курсирует 10 пар двухэтажных поездов по 8 маршрутам (Москва – С.-Петербург, Адлер, Воронеж, Казань, Самара, Кисловодск, С.-Петербург – Адлер и Ростов – Адлер). По маршруту Москва – Санкт-Петербург всего железнодорожным транспортом перевезено более 9,3 млн. человек (105,6 % к 2016 г.), в том числе поездами «Сапсан» - 5,1 млн. человек (106,1 % к 2016 г.).

Предпочтения современного пассажира смещены в область экономии времени и выбора более комфортного и качественного средства передвижения. Поэтому активно развиваются скоростные и высокоскоростные перевозки. Увеличено количество скоростных поездов АО «ФПК» на 3442 рейса (+76,1% к 2016 г.). Перевозка пассажиров в них выросла в 1,8 раза. Всего скоростными поездами (АО «ФПК», «Сапсан», «Аллегро») перевезено около 12,4 млн. человек, что на 35% выше 2016 года. Активные действия по концентрации скоростных поездов «Сапсан» на участке Москва – Санкт-Петербург позволили сохранить долю железнодорожного транспорта на данном направлении на уровне 67,1%.

Скоростными поездами «Ласточка» перевезено пассажиров в полтора раза больше (+48%) в дальнем следовании и на треть (+27%) больше в пригородном сообщении, чем в 2016 году.

В рамках принятых решений по установлению НДС 0% АО «ФПК» выполняет взятые на себя обязательства по приобретению подвижного отечественного производителя – ОАО «ТВЗ» и проводит обновление парка подвижного состава. Инвестиции в подвижной состав в 2017 году составили 22,5 млрд.руб.

В 2017 году приобретено 150 вагонов «Ласточка» (в 2018 году – планируется закупка еще 150 вагонов, а также 90 вагонов ЭП3Д), закуплено 425 пассажирских вагонов (из них 41 двухэтажный вагон и 384 одноэтажных), производства Тверского вагоностроительного завода, а в 2018 году планируется к приобретению еще 676 пассажирских вагонов - это 611 одноэтажных, 65 двухэтажных.

Увеличение пассажирооборота в пригородном сообщении по инфраструктуре ОАО «РЖД» (на 2,8 % по сравнению с 2016 годом) в основном было связано с запуском МЦК, а также некоторым ростом покупательской активности населения.

Проводится активная работа по организации мультимодальных перевозок. Так, в 2017 году организовано более 70 маршрутов «поезд+автобус».

Необходимо отметить тенденцию ежегодного роста количества отправленных пассажиров, относящихся к платной категории граждан и не имеющих прав льготного проезда в пригородном железнодорожном сообщении.

Так, если по итогам 2015 года доля составляла 71,6%, то по итогам 2017 года данная доля составляет 75,3%. Данная тенденция будет нарастать - количество пассажиров льготных категорий снижается. Существенное влияние на этот показатель оказывают такие факторы, как естественная убыль населения и текущие изменения в порядке предоставления льгот субъектами Российской Федерации.

В результате планомерной работы, направленной на снижение убыточности пригородного комплекса, решений, принятых Правительством Российской Федерации, и полученных обязательств со стороны субъектов Российской Федерации удалось значительно повысить уровень компенсации потерь в доходах.

Решена задача по обнулению ставки налога на добавленную стоимость на пассажирские перевозки в пригородном сообщении, установлен льготный коэффициент по оплате услуг инфраструктуры в размере 0,01%, что дает возможность обновлять подвижной состав, удерживать стоимость проезда на доступном для потребителей уровне.

В 2017 году в условиях действия льготного коэффициента к тарифам на услуги инфраструктуры железнодорожного транспорта в пригородном сообщении потребность пригородных перевозчиков в субсидиях на компенсацию выпадающих доходов, возникающих в результате государственного регулирования тарифов, составила 13,3 млрд. рублей. Начисленные субсидии в 2017 году составили 10,5 млрд. рублей. Полностью компенсировали выпадающие доходы за 2017 год 31 регион.

На территории пяти регионов (Москва, Санкт-Петербург, Московская, Ленинградская и Астраханская области) в условиях льготного коэффициента по оплате услуг инфраструктуры, перевозки осуществляются на самоокупаемом уровне.

В то же время в 14 регионах компенсация выпадающих доходов перевозчиков составила менее 50 %.

Компенсация субъектами Российской Федерации выпадающих доходов

С 2012 г. реализуются проекты под условным названием «Городская электричка».

Проект «Городская электричка» успешно реализован в 9 крупных городах: г. Москва, г. Красноярск, г. Тамбов, г. Калининград, г. Уфа, г. Ростов-на-Дону, г. Волгоград и г. Воронеж. Первый проект «Городской электрички», запущенный в 2012 году в г. Красноярск, на сегодняшний день может стать наземным метро.

С сентября 2015 г. курсируют семь электропоездов городской электрички «Толпар» – флагманского маршрута ОАО «Башкортостанская ППК» в г. Уфа.

На полигоне АО «ППК «Черноземье» с ноября 2015 г. реализован проект «Городская электричка» в г. Тамбов по маршруту Сабурово/Селезни – Тамбов 1 – Бокино. В перевозке задействовано 13 электропоездов.

Инфраструктура

Принимаемые ОАО «РЖД» меры и взвешенная политика по развитию инфраструктуры, включая сбалансированность развития грузовых и пассажирских перевозок, позволила переломить тенденцию и выйти на тренд улучшения параметров работы. При этом улучшаются и параметры технического состояния инфраструктуры. Также, за последние 10 лет износ локомотивного парка снижен с 85 до 66%.

При этом развитие инфраструктуры основано на нескольких важных принципах:

- обеспечение готовности к росту объемов перевозок грузов в долгосрочной перспективе выше 4% в год;

- увеличение пропускной способности за счет устранения ограничений и барьерных мест, а также минимизации рисков их возникновения в будущем. Инвестиционный цикл производственных («точечных») проектов составляет 2-3 года. Для инфраструктурных («линейных») проектов это срок увеличивается до 5-7 лет, т.е. необходимо реализовывать проекты с опережением на 3-4 года.

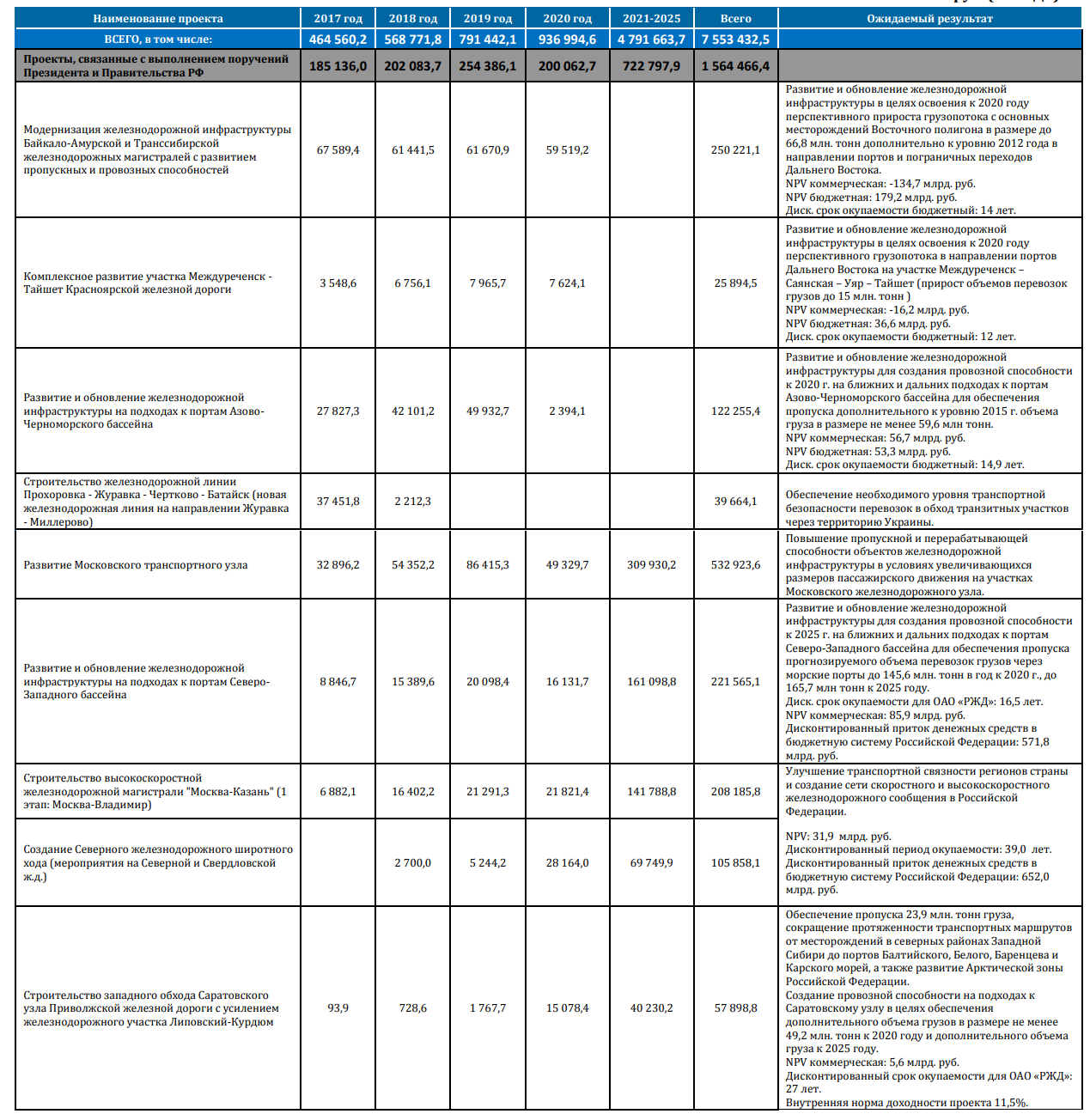

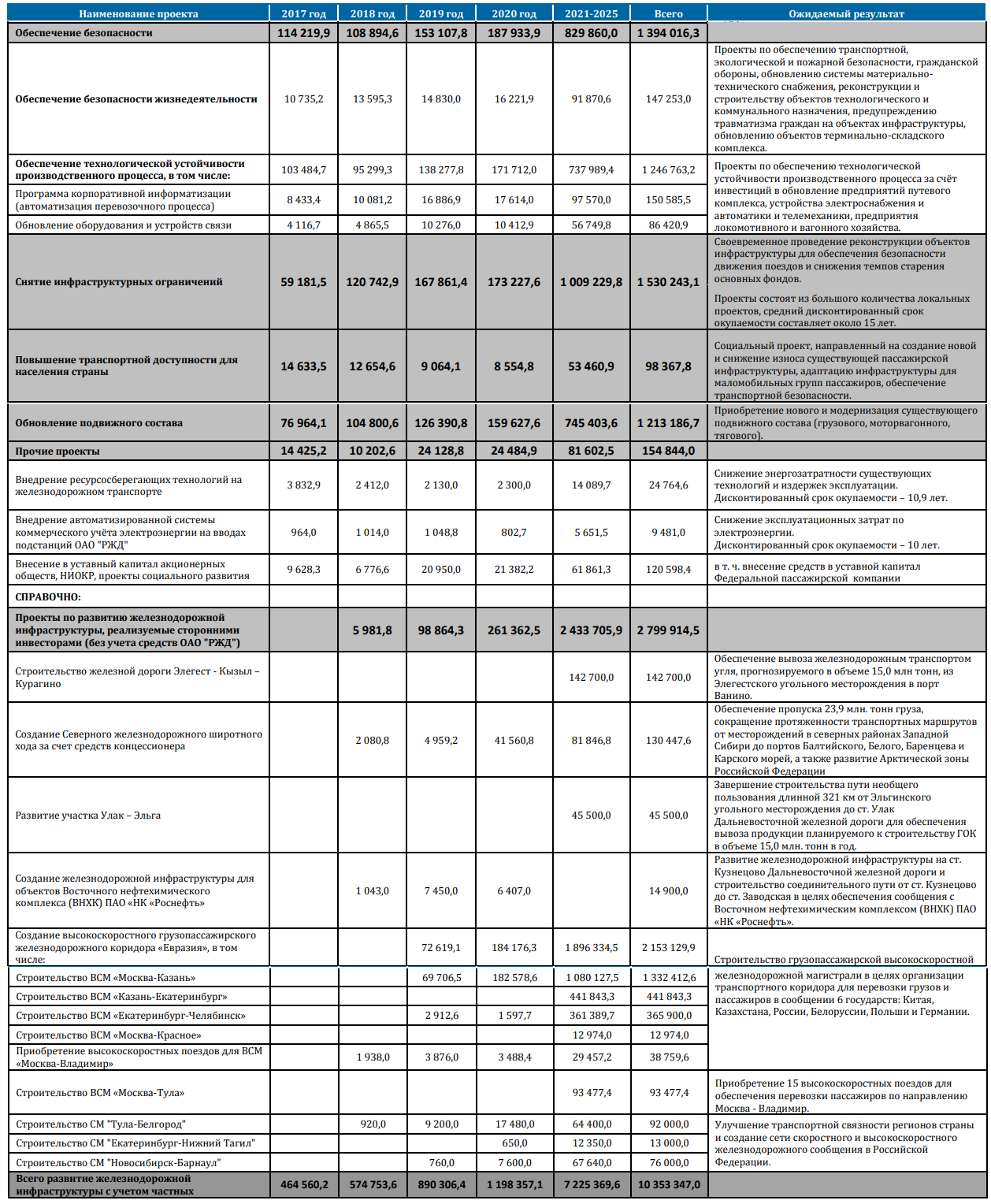

Фактическое выполнение инвестиционной программы в 2017 году составило 464,6 млрд. рублей (с учетом капитализируемых процентов - 479,5 млрд. рублей) в том числе:

- за счет собственных средств – 375,5 млрд. рублей;

- за счет средств государственной поддержки – 87,0 млрд. рублей;

- за счет привлеченных средств – 2,1 млрд. рублей.

Приоритетной задачей в рамках инвестиционной программы ОАО «РЖД» стала реализация проектов, имеющих общегосударственное значение, связанных с выполнением поручений Президента и Правительства Российской Федерации:

- развитие железнодорожной инфраструктуры Восточного полигона;

- развитие Московского транспортного узла;

- реконструкция участка Междуреченск – Тайшет;

- развитие и обновление железнодорожной инфраструктуры на подходах к портам Азово-Черноморского бассейна;

- строительство железнодорожной линии Журавка – Миллерово;

- развитие и обновление железнодорожной инфраструктуры на подходах к портам Северо-Западного бассейна;

-строительство вторых ж.д. путей и электрификация участка Выборг – Приморск – Ермилово;

- строительство высокоскоростной железнодорожной магистрали Москва – Казань;

- строительство западного обхода Саратовского узла Приволжской железной дороги с усилением железнодорожного участка Липовский - Курдюм.

Также в 2017 году продолжалась реализация проектов по развитию пропускной способности, в том числе по:

- развитию участка Тобольск – Сургут – Коротчаево;

- реконструкции и строительству искусственных сооружений, строительству вторых путей, развитию сортировочных станций.

Наиболее значимым событием в 2017 году стало открытие движения на двухпутном электрифицированном участке Журавка – Миллерово.

Помимо развития железнодорожной инфраструктуры, в рамках инвестиционной программы ОАО «РЖД» реализуются проекты, направленные на обновление основных фондов и парка подвижного состава. Осуществляются работы по реконструкции пути, обновлению устройств автоматики и телемеханики, устройств электроснабжения и другие. Также осуществляется реализация проектов по реконструкции вокзальных комплексов, основной целью которых является снижение износа пассажирской инфраструктуры. Кроме того, реализуются проекты по внедрению ресурсосберегающих технологий, развитию социальной сферы и др.

В 2017 году обеспечен ввод в действие основных фондов:

- 131,1 км новых линий и вторых железнодорожных путей;

- 170,1 км станционных путей;

- 50,8 км электрификации,

- реконструировано 2 553,3 км железнодорожных путей,

- было приобретено 459 локомотивов и 155 вагонов моторвагонного подвижного состава.

Зарубежная деятельность

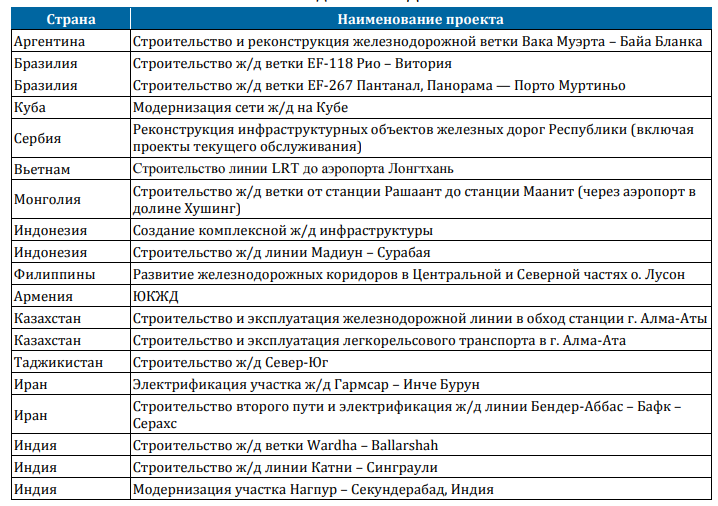

Холдинг «РЖД» целенаправленно расширяет сферу зарубежной деятельности путем реализации проектов строительства и обновления железнодорожной инфраструктуры в иностранных государствах, международных транспортнологистических проектов, а также за счет продвижения своих экономических интересов в международных организациях и объединениях.

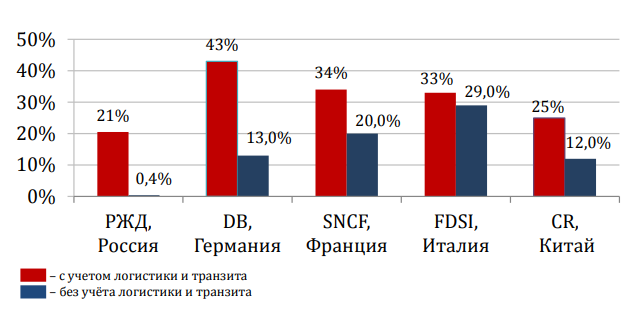

По сравнению с мировыми железнодорожными компаниями доля доходов холдинга «РЖД» от зарубежного бизнеса пока не столь велика. У международных лидеров в железнодорожной сфере доходы от зарубежного бизнеса составляют 30- 40% от общей выручки. При этом 50% доходов от зарубежного бизнеса приходится на выручку от реализации инфраструктурных проектов.

География реализуемых проектов охватывает государства Восточной Европы, Закавказья, Персидского залива и Юго-Восточной Азии. Налажены тесные контакты с бизнес-сообществом Вьетнама, Индонезии и Бразилии.

В настоящее время подписаны обязывающие документы с Ираном (электрификация железнодорожной линии Гармсар – Инче Бурун), Индией (подготовка ТЭО модернизации железнодорожной линии Нагпур – Секундерабад) и Кубой. В стадии реализации находятся проекты по развитию железнодорожной инфраструктуры и поставке дизельных поездов в Сербию, концессионному управлению железнодорожной системой Армении, а также доверительному управлению Улан-Баторской железной дорогой.

Доля выручки от зарубежного бизнеса в общем объеме доходов компаний, 2016 г., %

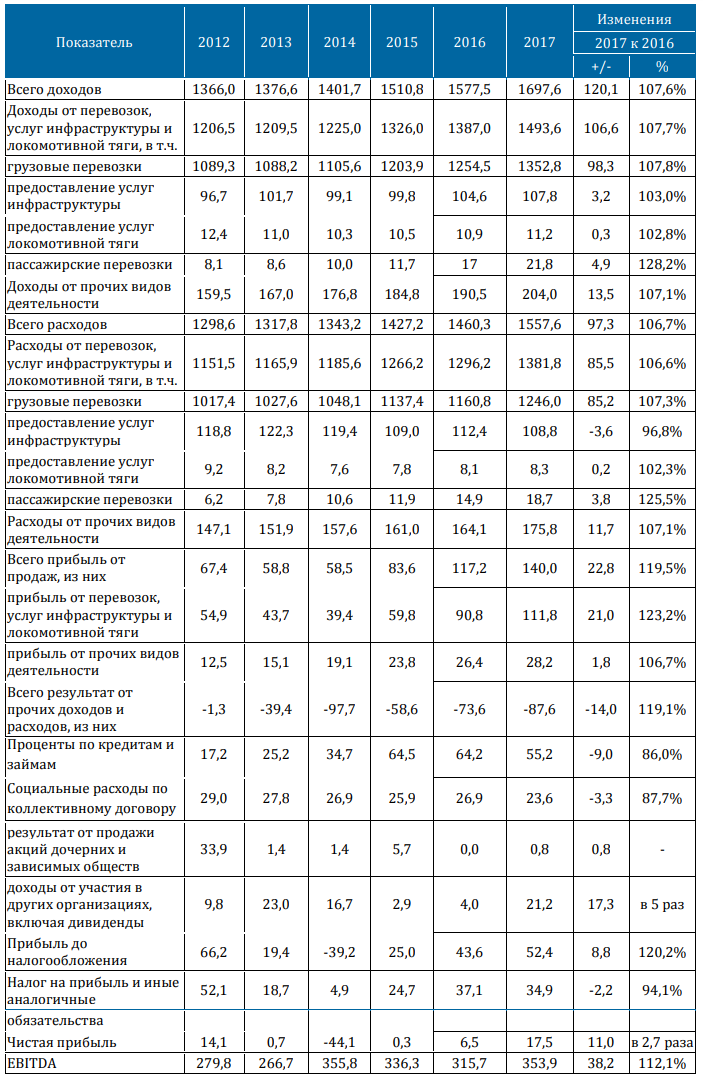

Финансово-экономические результаты

Динамика финансовых результатов ОАО «РЖД» за 2012-2017 годы, млрд. руб.

Параметры социально-экономического развития, заложенные в Долгосрочной программе развития ОАО «РЖД» до 2025 года

Необходимо отметить, что в настоящее время отсутствует актуальный долгосрочный прогноз социально-экономического развития страны и для формирования ДПР компания основывалась на прогнозах экспертов и собственных оценках.

При этом предусматривается рост внутреннего производства и увеличение перевозок сырья и продукции высокого передела. Основным источником роста является повышение производительности труда, а также рост инвестиций в несырьевой сектор экономики. Прогноз, заложенный в основу формирования ДПР, приведен в таблице

Основываясь на данных макроэкономических параметрах сформирована финансово-инвестиционная модель развития ОАО «РЖД» и ключевых ДЗО, увязанная с планами производственного развития.

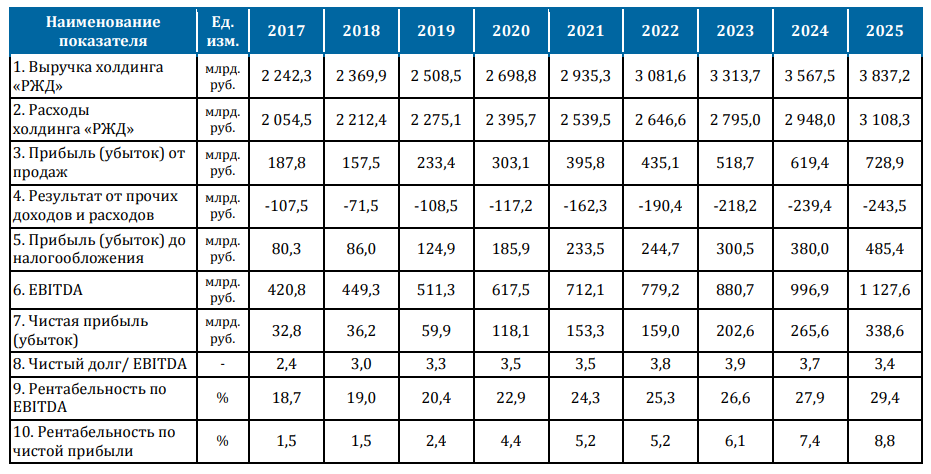

Основные финансовые показатели деятельности холдинга «РЖД» на период до 2025 г

Приведенные данные рассчитаны в соответствии с периметром холдинга «РЖД», выбранным для формирования ДПР, а также с учетом плана продаж дочерних компаний на горизонте до 2025 года и данные финансовых планов, подготовленных на основе российских стандартов учета

Приведенные данные рассчитаны в соответствии с периметром холдинга «РЖД», выбранным для формирования ДПР, а также с учетом плана продаж дочерних компаний на горизонте до 2025 года и данные финансовых планов, подготовленных на основе российских стандартов учета

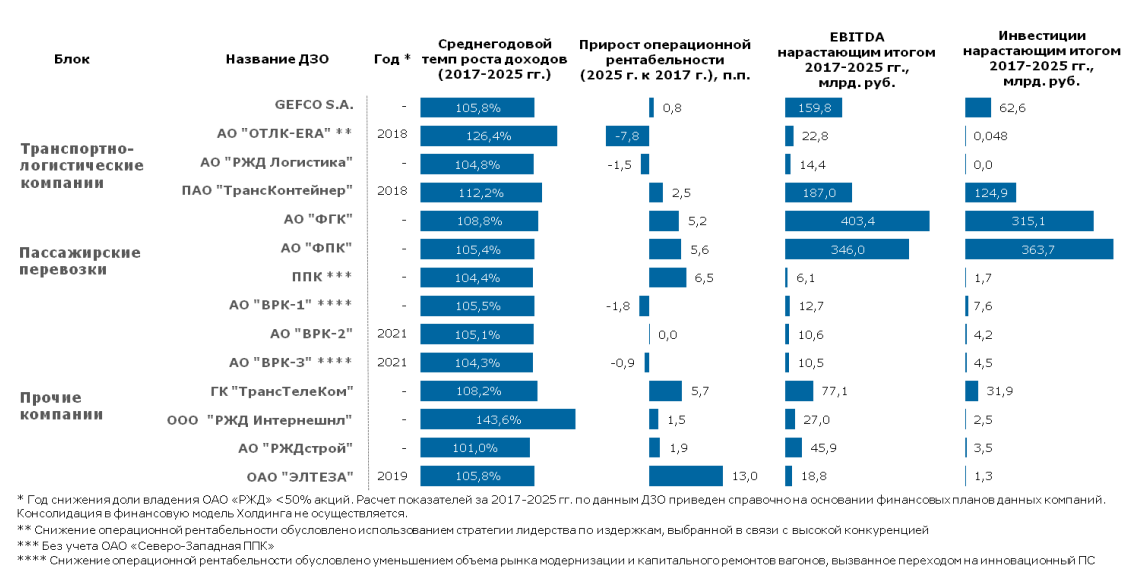

Основные финансовые показатели деятельности дочерних обществ ОАО «РЖД» на период до 2025 г

В настоящее время формируются государственные решения по ключевым государственным документам, определяющим дальнейшее развитие железнодорожного транспорта. Ведется работа по Стратегии пространственного развития, формированию Целевых моделей развития рынка грузовых и пассажирских перевозок, актуализации Транспортной стратегии развития до 2035 года, Стратегии развития железнодорожного транспорта в Российской Федерации и т.д.

В настоящее время формируются государственные решения по ключевым государственным документам, определяющим дальнейшее развитие железнодорожного транспорта. Ведется работа по Стратегии пространственного развития, формированию Целевых моделей развития рынка грузовых и пассажирских перевозок, актуализации Транспортной стратегии развития до 2035 года, Стратегии развития железнодорожного транспорта в Российской Федерации и т.д.

В связи с этим при разработке ДПР используются принятые ОАО «РЖД» положения, отраженные в проекте Целевой модели рынка грузовых железнодорожных перевозок до 2025 года, проекте Целевой модели рынка пассажирских железнодорожных перевозок в дальнем следовании на период до 2025 года, Транспортной стратегии и Госпрограмме, с учетом действующих нормативных правовых актов в сфере железнодорожного транспорта, Национального плана развития конкуренции в Российской Федерации, утвержденного Указом Президента Российской Федерации от 21 декабря 2017 г. № 618, перечня поручений Председателя Правительства Российской Федерации Медведева Д.А. от 9 декабря 2017 г. №ДМ-П9-8220.

Стратегические инициативы АО «ФПК»

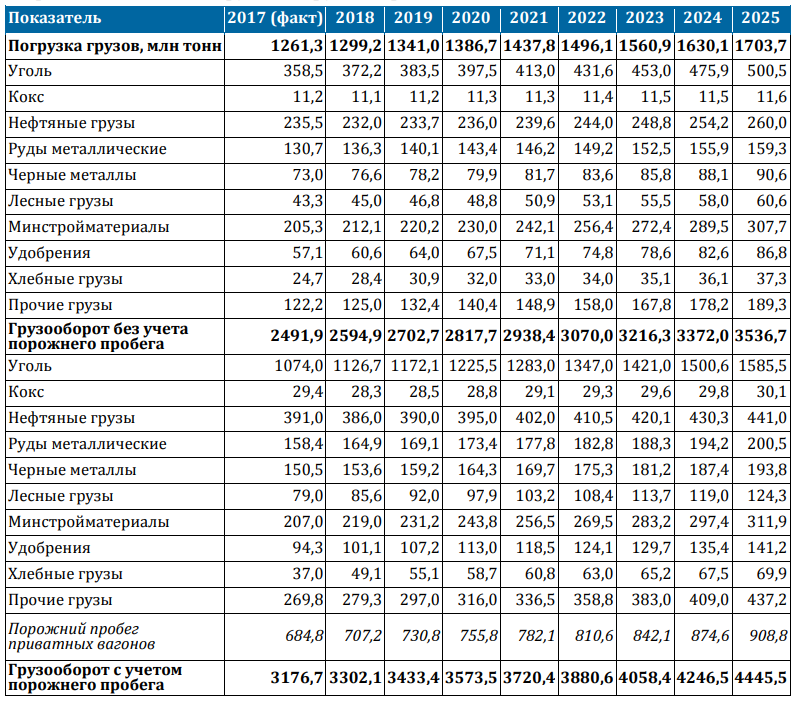

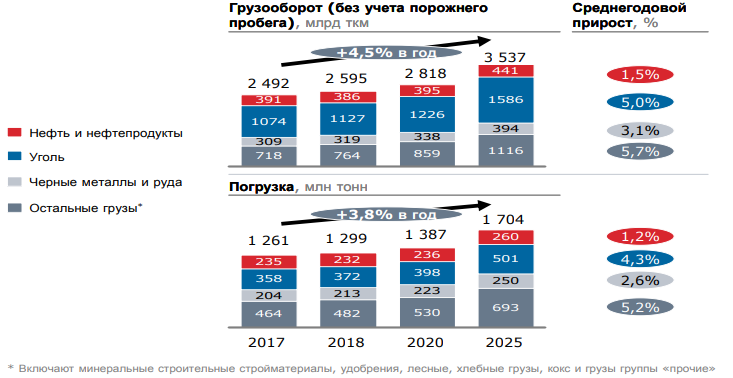

В условиях закладываемых макроэкономических трендов прирост грузооборота до 2025 года составит 42%, погрузки грузов 35%. При этом предполагается возврат доли грузов, ушедших на другие виды транспорта (ежегодно по 1% в течение 2019-2025 годов)

Прогноз объемов погрузки и грузооборота на сети ОАО «РЖД» в 2018-2025 гг.

Объемы погрузки и грузооборота по группам грузов

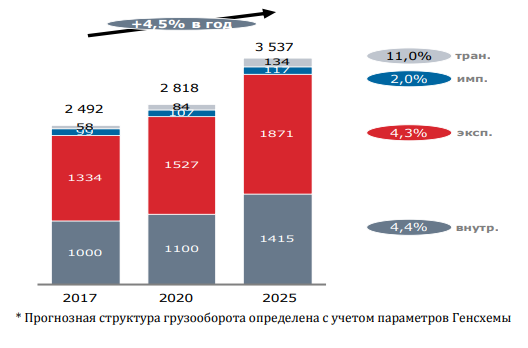

Объем грузооборота (без учета порожнего пробега приватных вагонов) по видам сообщения, млрд ткм

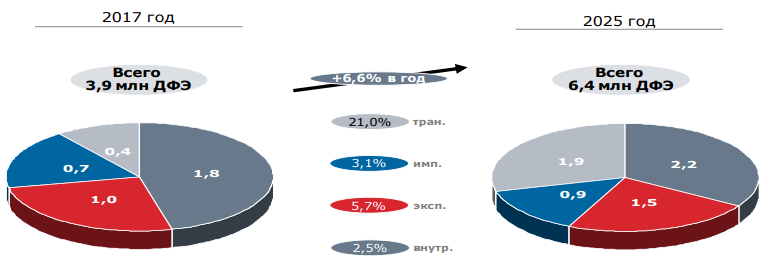

Объемы контейнерных перевозок по видам сообщения, млн ДФЭ

Основные показатели пассажирского комплекса до 2025 г.

Предварительный перечень проектов, в которых возможно участие холдинга «РЖД»

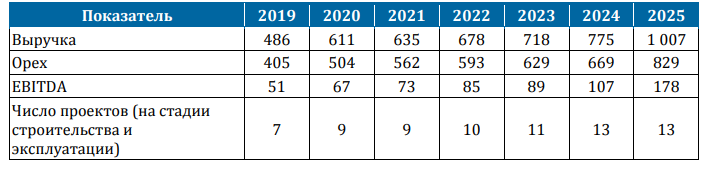

Приведенные оценки доходов, EBITDA от реализации инфраструктурных проектов за рубежом носят прогнозный характер, поскольку технические и экономические условия по приведенным проектам в холдинге «РЖД» детально ещё не прорабатывались. В дальнейшем, по мере заключения контрактов, по проектам планируется подготовить необходимую документацию, а также «дорожную карту» по их реализации.

Суммарные показатели прогноза по зарубежным проектам строительства, реконструкции и эксплуатации ж/д инфраструктуры, млн долл.

Прогнозные показатели развития зарубежного бизнеса холдинга «РЖД»

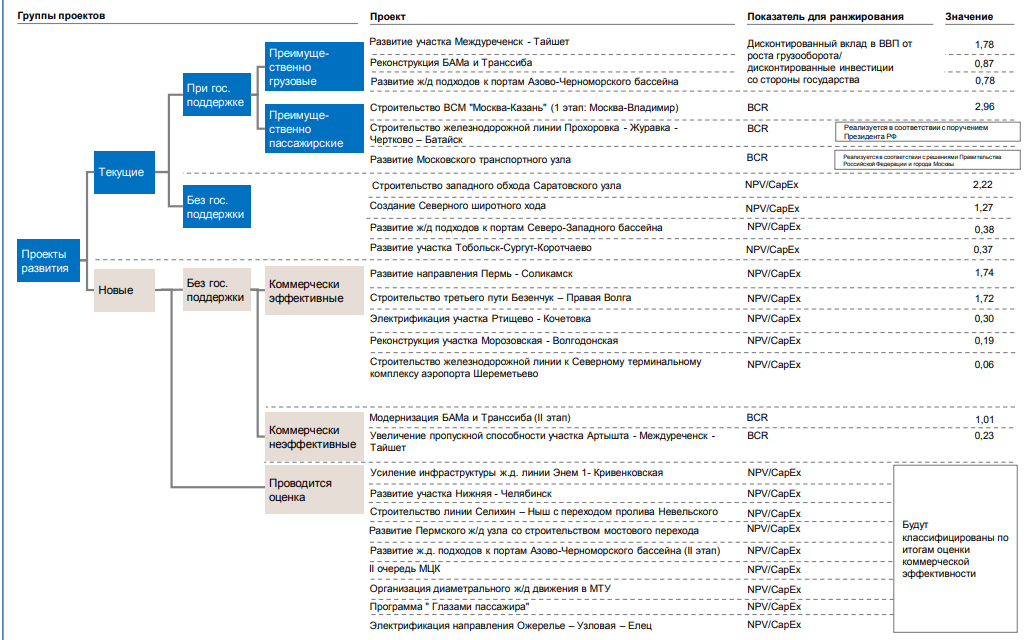

Инвестиционная программа и приоритеты реализации инвестиционных проектов

Структура инвестиционной программы ОАО «РЖД» на 2017-2025 гг

Увязка инвестиционной программы и спроса на ж.д. перевозки

Структура проектов развития в инвестиционной программе

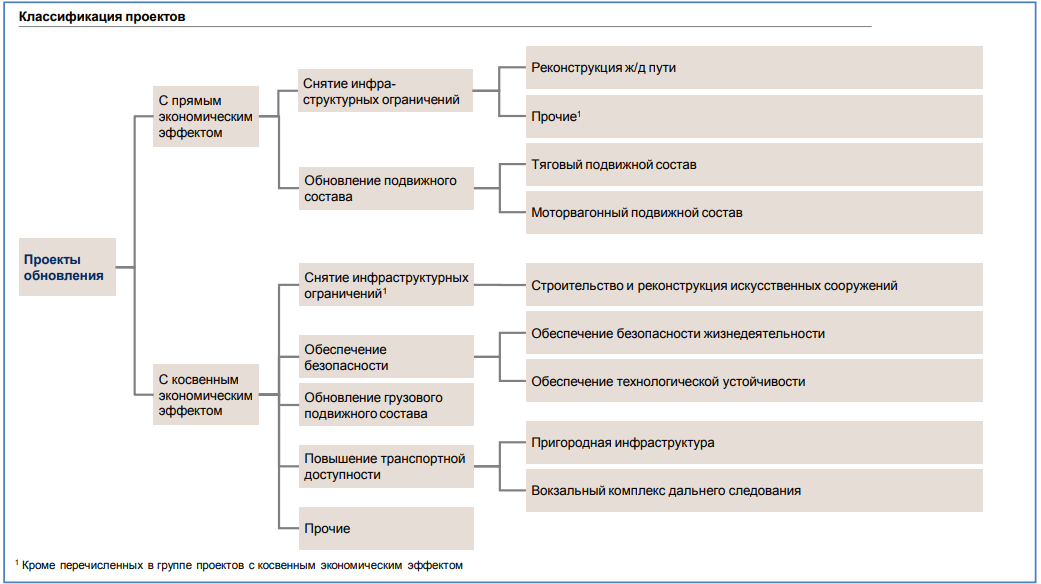

. Структура проектов обновления в инвестиционной программе

Долгосрочная программа и Приложение доступны для скачивания по ссылке https://yadi.sk/d/DFCfVzXL3Y786b

Комментарии

Обалденная статья. Спасибо. Не могу серьезно вчитаться - слишком много материала, поэтому вопрос - запланирован рост выручки к 25 году в 2,5 раза, при этом рост ебидта в 3 с лишним раза. За счет чего этого собираются добиться, если в преамбуле сказано, что нет роста протяженности дорог и недавно объявлено о грядущем большом сокращении в РЖД.

Там много составляющих, подробнее лучше читать в самих документах (в Приложении более подробно), но в любом случае это прогнозы (хотя 2017 практически один в один прошел, согласно плану)

Вот в этой таблице есть подробная раскладка - на чём хотят заработать.

П.С. Спасибо Кислая - очень интересный материал.

Нет - это только по зарубежным проектам, внутри РФ - целый комплекс

Увеличение транзитных грузов и работа за рубежом - это основной источник увеличения прибыли РЖД.

На внутреннем рынке РЖД заработать сложнее, она ограничена рентабельностью, о чём и сказано в материале. Повышать тарифы РЖД не может, иначе перевозки уйдут на автотранспорт (конкуренту РЖД).

Ну а все новые проекты по магистралям внутри страны, как правило, связаны с укорочением плеча перевозок, для уменьшения стоимости услуг., что в свою очередь повысит привлекательность РЖД в отношении других перевозчиков.

По транзиту ещё можно согласится (тем более, что он внутренний) , но работа за рубежом пока - нет. Если намеченные контракты будут воплощены, тогда уже можно будет сказать, что. РЖД может зарабатывать не только у себя дома.

Сейчас только увидела, что документы не открываются. попробую поправить. Это служебные документы - мне муж их скинул

уважаемый товарищ Кислая, огромное спасибо!

Вам и Вашему мужу!

Спасибо большое за массив информации. Но уж очень много для одного раза. Сразу тяжело переварить.

Простой пример, сейчас ведется масштабная реконструкция БАМ и Транссиба общие вложения превысят триллион рублей, строятся дополнительные станции, разъезды, электрофикация (это значительно увеличивает скорость движения поездов на участке) собираются пробивать (а может уже пробили) вторую колею для байкальского ж/д тоннеля. Это позволит увеличить пропускную способность и соответственно оборот груза более чем в вдвое а протяженность путей не вырастет ни на километр. Так же не совсем понимаю кого в РЖД собираются сокращать, если только деффективных манагеров, грузооборот год от года будет расти это долгосрочный тренд, а это требует кучу персонала.

ещё планируют огламурить плацкарт. Лишь бы не ограничилось сенсорными экранами и не отразилось в итоге двойным ценником. Вообще плацкарта должна стоить фиксированно, как метро, и дёшево, и должна быть всем доступна - вагонов плацкартных должно быть гораздо больше, особенно в курортный сезон. Транспорт должен быть либо дорогой но быстрый, либо медленный но дешёвый. Сейчас Москва-Краснодар плацкарта на ближайшие дни нет вообще, если есть попозже то от 3.5 т.р. что вообще-то дорого, купе есть но стоит 7-10 т.р. - это ж вообще немерено. Самолёт стоит такие деньги, но он и летит 2 часа а не 30. За эти деньги если по жд, то это должна быть ВСМ, 5-6 часов езды.

Европейский опыт показывает, что на расстояния порядка 1000 км и более ЖД однозначно проигрывает самолёту не только по времени (даже с учётом потерь времени в аэропортах) но и по цене. До 500 км однозначно выигрывают по времени, но не всегда по цене, между 500 и 1000 - конкурируют (наш пример - М-Спб). Так что конкретно из Москвы в Краснодар ехать на поезде, видимо, всегда будет бессмысленно, если авиацию каким-нибудь методом не угробят или не вздорожают. Основная ценность такой магистрали в соединении городов по дороге. Из этих же соображений ВСМ Москва-Казань пассажиров из конца в конец будет, наверное, не так уж и много, а если до Екб дотянут - то вообще только любители.

Ну так коль у нас самые поездатые и дешевые грузоперевозки, почему нельзя людей-то дешево возить? Самолеты далеко не всем нравятся, и багажа много не возьмешь, а в свое время с крыма возили фрукты ящиками. Но цена решает, поезд это минус два-три дня отпуска если не больше и это можно только ценой компенсировать

Типа ничего не изменилось.

Вот только протяженность бесстыкового пути выросла с 60 до 90 тыс км и многое другое.

По перевозке пассажиров во Франции. Французы такие крутые не с метро ли считают?

Во Франции развитая сеть высокоскоростных поездов. За пару часов в любую часть страны.

Ну RER-то наверняка считают. Впрочем, у нас МЦК тоже входит в статистику.

А еще можно сравнить по пунктуальности. Наши порвут большинство, если не почти всех.

Пунктуальность сейчас абсолютная.

В советское время поезда практически всегда опаздывали причём прилично. И проблему эту решить не могли.

"В советское время поезда практически всегда опаздывали причём прилично." - весьма странное, на мой взгляд, заявление. Особенно по параметрам всеобъемлемости и категоричности...

Мягко говоря, странное...

Ну паровозик из ромашково опаздывал же?

У нас просто в расписание закладываются огромные запасы времени. Получается пунктуально, но медленнее, чем могло бы быть.

Электрички медленней ездить не стали, по крайней мере в Подмосковье, поезда вроде тоже. Те, которые долго едут, делают так из-за большого количества остановок для посадки-высадки пассажиров, технические остановки, останавливаются "под обгон" из-за нерезинового расписания и пропускной способности путей. Такого, чтобы поезда/электрички ехали бы медленно по перегонам, чтобы попасть в расписание, не могу представить, а вот шпарить, чтобы нагнать - это да.

Это явно из отчета, даты удобные подобраны "рост по сравнению с 92", сравнение цен по странам - 2015. По последнему - если бы взяли для сравнения 2013 год, наверное был бы уровень цен Китая и т. п. И видно из планов, что к 2025 девальвацию планируют отыграть(выручка растет быстрее погрузки/перевозок).

В целом думал все хуже, в частности не так уж заметен рост доли автоперевозок.

Прочитал с интересом.

Это не отчет - это материалы к конференции по обсуждению Долгосрочной программы (собственно это проект, разработанный в конце прошлого года, международное сравнение по ценам - это международная статистика, имеющаяся в базе МСЖД), распространенная среди операторов подвижного состава и прочих заинтересованных организаций.

1992 год - полный год с которого работает РФ, часть цифр по РЖД идут с 2011 года - года, когда основные этапы реформы РЖД были завершены (создание дирекций, разделение видов деятельности, формирование дочек и прочее)