В статье "Парадокс Гибсона. Часть 2". поднимается, на мой взгляд, очень важная, "смыслообразующая" тема. Но не приводится никакого ее вразумительного объяснения. А она крайне важна целым "букетом" следующих из нее выводов.

Например такими, как:

- торможение и практическую остановку работы банковского мультипликатора.

- остановку механизмов "обычного", коммерческого кредитования.

- рост стоимости денежной единицы, при развивающемся, лавинообразном торможении реальных производственных процессов. И системного выхода из данного тупика не существует. "Заливка деньгами" не запускает старые финансовые механизмы, а лишь "оттягивает конец" и усугубляет ситуацию. Нужно "ломать" правила игры, а результат такого слома труднопредсказуем.

- вырождение "двухуровневой банковской системы" в фактически "одноуровневую". (А значит, по сути "государственную" или "социалистическую". Ну...или на выбор "тоталитарную". Тут уж кто как смотрит и каких целей добивается.).

Находясь в смысловых рамках, которые предлагает автор статьи, - понять эти процессы невозможно.

Можно лишь гадать на кофейной гуще. Не хватает дополнительных "осей" в рассматриваемом пространстве измерений. (Сколько ни рисуй на плоскости "круг", - без третьей оси "сферы" из него не получится и мяч по полю покатать не удастся)

Именно поэтому поднимаемая тема описывается как "парадокс". В то же время, если внести в рассмотрение дополнительные параметры, а именно "среду" (и варианты ее состояния, внешне выражаемые в виде "великих депрессий"), в которой вертятся все рассматриваемые элементы (ставки, цены... ), то многое, если не все, становится не "парадоксом", а вполне объяснимыми и вполне "приземленными" процессами. А именно - "истощением залоговой базы" в мире, которая является обязательным условием возникновения кредитования как такового. И придумываемые временные "подпорки" для старой системы, с помощью которых ранее удавалось на время увернуться от тупика ( в виде "уничтожения стран" и вбрасывания их имущества в мировой финансовый оборот..., снижений требований к активам..., кредитование под обязательства.... различных "Куе"..., ) не меняют "среду", в которой работали старые правила игры.

Нужно или опять развязывать большую войну, чтобы массово (в масштабах мира) освобождать залоговое имущество из под залога и с его помощью вновь запускать "банковский мультипликатор"... или менять правила игры. А все это больно, страшно и непредсказуемо.

Ниже приведена статья шестилетней давности, которая как раз и рассматривает поднимаемые проблемы. Но рассматривает их с другой стороны.

* * *

Так существует ли Банковский Мультипликатор?

(Рассуждения о существовании границ банковской мультипликации задаваемых учётной ставкой ЦБ и определяющая эти границы экономическая среда. )

"Одним из" основных инструментов регулирующих денежное предложение в экономике, является учетная ставка Центрального банка. Это ставка процента, по которой ЦБ предоставляет деньги коммерческим банкам. (разумеется в долг)

Также считается общеизвестным, что при помощи учетной ставки можно регулировать уровень цен в экономике. Логическая цепочка, обосновывающая этот процесс, проста как хозяйственное мыло:

- Высокий уровень ставки ведет к нежеланию коммерческих банков брать кредит в ЦБ под высокий процент. Что снижает уровень резервов Комбанков и соответственно их возможности по дальнейшему кредитованию экономических субъектов. Количество денег в обороте экономики уменьшается, - общий уровень цен снижается.

- Наоборот низкий уровень учетной ставки ЦБ, провоцирует коммерческие банки на получение дешевого кредита, который транслируется дальше в рост кредитования экономики. Количество денег в обороте растет. Вместе с ним растут и цены.

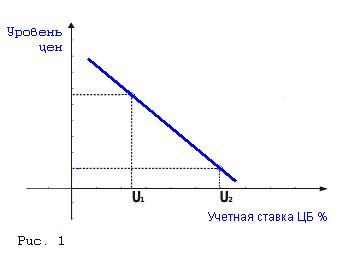

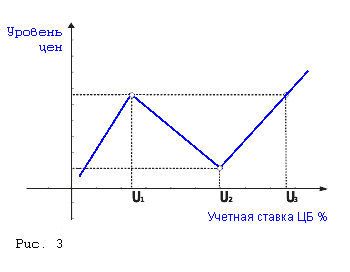

Если представить это рассуждение в наглядном графическом виде, то получится вот такая ниспадающая функция (слева).

Мы видим, что большему уровню учетной ставки соответствует более низкий уровень цен. (И наоборот)

Центральный банк, варьируя уровень ставки в пределах U1 U2 (на практике обычно 1-10%) может изменять объем денежной массы и как следствие цены в экономике и таким образом приводить инфляцию или дефляцию к неким "таргетам" (целям).

Логично? Да.

Наблюдается ли этот процесс в реальной жизни? Да, конечно.

Все это просто, понятно и замечательно, но все же существуют некоторые "но".

Начнем с простого рассуждения. Мы не можем не понимать, что процентные ставки включаются в потребительские цены. А потому попробуем мысленно устремить нарисованную нами функцию к ее пределам. (обычная школьная математика пределов функций) Устремим для начала учетную ставку в бесконечность.

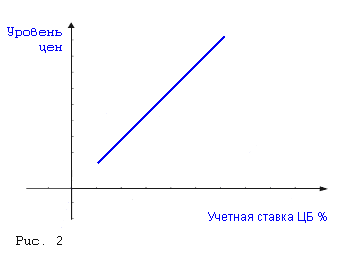

Здесь можно нарисовать "умную" формулу "стоимости" с включенной в нее процентной ставкой, как в школьном учебнике... но можно обойтись графическим представлением функций и просто здравым смыслом. Очевидно, что при стремлении ставки к бесконечности, стоимость товаров (при включении процента в цену), должна также устремиться к бесконечности. И соответственно при стремлении ставки к нулю (или отрицательным значениям) падать. То есть функция "Цены-Ставка" должна принять вид:

Логично? Да.

Наблюдается ли такое в действительности? ... Легкий ступор. Непонятно. Такое нам незнакомо.

(Обращаю Ваше внимание, что я сознательно не нарисовал поведение данной функции около нуля. Так как этот вопрос для настоящих экономистов (коим я не являюсь) "зело дискуссионен" и наполнен множеством религиозных суеверий. Они обычно сразу начинают презрительно фыркать или поднимают невообразимый шум о том, что процентная ставка не может быть меньше нуля.

Лично для моих суеверий не составляет никакой, чисто технической проблемы представить себе отрицательную процентную ставку. И точно также мне, очевидно, что производитель, которому в такой "гипотетической" ситуации "доплачивают" за взятый им кредит, - сможет снижать свои отпускные цены как минимум на величину этого "отрицательного" процента.

Для самых же ортодоксальных экономистов могу порекомендовать прикрыть ересь "отрицательной ставки" фиговым листком уточняющей фразы "с учетом инфляции". Такое понятие у вас уже введено в обращение и является устоявшимся.

Но так как любом случае все это нас интересует постольку, поскольку мы должны понимать, что наименьший уровень цен, соответствует минимальной ставке, я не буду провоцировать бессмысленный флейм и остановлю график до достижения нуля.)

(!) Хочу особо подчеркнуть, что это есть "нормальное", "основное" поведение функции! Так она ведет себя "в целом". Описанный же выше график, который обосновывается во всех учебниках экономики, является какой-то аномалией. "Выбросом" на функции.

Поэтому повторяю вопрос. Наблюдается ли в действительности?

Ответ: Да, наблюдается.

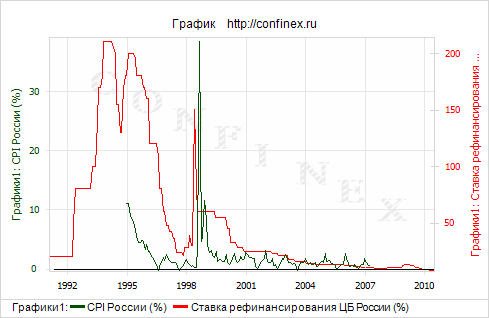

Если мы вспомним не такие уж далекие события недавнего прошлого, мы можем заметить, что учетная ставка банка России в начале 90-х годов достигала умопомрачительных величин, болтаясь около 200% годовых. (210% в апреле 1994 года) По сравнению с обычными ~ 1-10% это вполне можно считать "бесконечностью". (В реальности такие уровни ставок, конечно же играют только психологическую роль. Никто в производственном секторе не возьмет на себя кредит с гарантированной невозможностью возврата. Это возможно лишь для краткосрочных спекуляций или преступлений.) Но и инфляция, вопреки экономическим постулатам, также составляла сотни процентов в год.

| Год | Рост ИПЦ % |

| 1995 | 131.3 |

| 1994 | 215.1 |

| 1993 | 839.9 |

| 1992 | 2508.8 |

| 1991 | 160.4 |

CPI (Consumer Price Index) = ИПЦ (Индекс потребительских цен)

Согласитесь. Такое поведение согласуется со вторым графиком, но никак не с первым.

С другой стороны возьмем пример происходящих прямо сейчас событий. С 16.12.08 по настоящее время (24.09.10) в США ставка снижена до 0.25 % Но Соединенным Штатам все никак не удается вырваться из дефляционного сжатия. Цены все равно падают. С целью избежать падения цен уже идут прямые вливания в коммерческие банки путем скупки "токсичных активов" на триллионы долларов и все равно не помогает.

Логика разрывающая кольцо банковской мультипликации при низких ставках ЦБ довольно проста.

- Если комбанк всегда может привлечь средства от Центробанка под "нулевой" процент, то для чего ему, привлекать деньги вкладчиков? Чтобы платить этим вкладчикам?

- Для чего вкладчикам нести свободные деньги в банк? (Под такой же ноль деньги надежнее в стеклянной банке будут лежать.)

- Для чего коммерческим банкам организовывать межбанковское кредитование, если Центробанк, - вот он, рядом дает под ноль, а "брат по оружию" хочет ненулевой оплаты?

Ну ладно Соединенные Штаты, - они единственны и неповторимы. Они эмитент Единой Меры Стоимости для всего мира. У них свои законы развития.

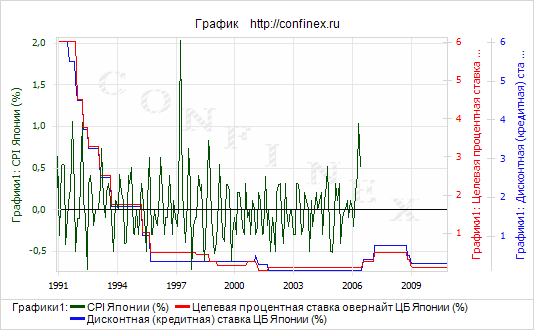

Можно рассмотреть другой, не менее характерный пример. Посмотрите, как уже полтора десятка лет мается в хронической дефляции Япония.

Можно рассмотреть другой, не менее характерный пример. Посмотрите, как уже полтора десятка лет мается в хронической дефляции Япония.

С каким рисунком согласуется подобное поведение "низкие ставки - низкие цены"?

Правильно. Со вторым.

Но ведь второй график говорит нам о том, что для того, чтобы выросли цены нужно радикально поднять ставку. А что делает Японский Центробанк? Снижает до нуля.

И каковы успехи?

Успехи в полном соответствии с логикой второго графика. Дефляция не отступает. И даже если увести ставку в отрицательную область, все равно не отступит.

Почему? Это же нелогично с точки зрения учебника.

Давайте попытаемся увязать наши противоречивые наблюдения в некую общую картину. Мы видим, что при уровнях ставок порядка единиц процентов"действительность" (как правило) описывается первым графиком (Рис. 1). А при стремлении к большим или меньшим пределам поведение функции "Уровень цен - Ставки", - кардинально меняется.(Рис. 2)

Представим это в графическом виде.

А вот это уже просто смешно. Оказывается вся современная экономическая наука из всей бесконечности вариаций описывает лишь небольшой участок возможных значений от U1 до U2. Все что выходит за его пределы экономическая наука не описывает. И судя по поведению Центробанков даже не осознает. Она тупо экстраполирует привычную ей экономическую логику даже на те случаи, когда она не работает. Некоторые, весьма неглупые экономические мыслители "нутром чуют" что теория не работает или работает далеко не всегда. Они приводят хорошие примеры, но у них не получается выстроить понятное, внутренне непротиворечивое описание процесса.

А мы попробуем.

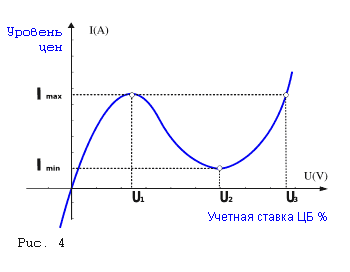

Такой ниспадающий участок обладает чрезвычайно любопытными свойствами, если отыскать нечто аналогичное ему в реальном мире.

(Метод аналогий, вообще говоря, очень эффективный способ познания, описания и представления окружающего мира. Но применяться должен осторожно и с оговорками. Аналогия не может являться доказательством. Это просто "точка опоры" для сознания оказавшегося в вакууме незнакомых представлений. Так проще понять непривычную информацию. На примере чего-то реального, - увидеть некоторые общие правила... . "Доказать" аналогией нельзя. Но так проще объяснить.)

Мне известен один процесс в реальном мире (в отличие от виртуального финансового), который реализует точно такой же характер функции. Есть такой необычный электронный прибор, - туннельный диод. (Посмотрите ссылку. Иначе будет непонятно. Если кто-то может привести другой пример, подскажите. Интересно было бы рассмотреть.) Он интересен прежде всего тем, что, - в узком диапазоне прямых напряжений от U1 до U2 его дифференциальное сопротивление отрицательно. Это означает, что при увеличении прикладываемого к нему напряжения, ток идущий через него не растет, а уменьшается. (И соответственно при снижении напряжения ток растет.)

Этот эффект "отрицательного сопротивления" используется для усиления или генерации колебаний. (Прошу прощения у читателя за "специфичность" приводимого примера. Просто автор в свое время работал разработчиком различной электроники и лепил устройства, в том числе и на туннельных диодах, диодах Ганна и т.п. И пока еще верит, что когда-то умел заниматься не только болтовней, но и Делом. :-) )

Поразмышляйте на досуге над этим устройством. Сразу напрашивается множество аналогий в мире экономики. Что такое уровень Ферми? Как влияет среда полупроводника на свойства "отрицательной" ветви? Почему он должен быть высоколегированным, чтобы этот процесс был хорошо выражен? Мне бы просто не хотелось приводить эти аналогии, опять таки, чтобы не провоцировать флейм о применимости подобной аргументации и не вгонять в спячку читателя, который далек от подобной тематики.

Что обеспечивает отрицательный участок вольт-амперной характеристики туннельного диода хорошо описано в квантовой механике. Но что вызывает "отрицательное сопротивление" в денежном предложении? Что это за "нехарактерный ценовой провал" в интервале от уровня ставки U1 до U2? Который возникает на функции, которая должна быть гладкой от начала и до конца (в бесконечности).

Майн Готт. Да это же наш старый знакомый, банковский (кредитный, денежный) мультипликатор. Включаясь на уровне U1 и начиная виртуально "умножать" ограниченную денежную базу, он вполне реально увеличивает "проводимость" платежей по экономике. И действует на экономику аналогично снижению ставки Центробанком Но при этом (на данном фрагменте функции) реализуется инверсный процесс, в котором растущая ставка Центробанка снижает (а не увеличивает) цены в экономике.

Предположение о том, что за "снижением цен" (участком отрицательного диф. сопротивления) стоит денежный мультипликатор сразу приводит к множественным выводам.

1. Такой "провал" графика может появиться только в двухуровневой банковской системе, где есть "потенциальный барьер" между ЦБ и остальной экономикой. Этот барьер, - система коммерческих банков. Из чего возникает два следствия.

- Мультипликатор не может работать (мультиплицировать) денежную базу при нулевом (или близком к нулю) значении ставки Центробанка. (Ниже барьера) В этом нет никакого смысла для коммерческих банков второго уровня. Комбанку просто незачем привлекать деньги из экономики на депозиты, если их всегда можно взять в ЦБ под ничтожный процент. Поэтому и депозитные проценты будут ничтожны и неинтересны вкладчикам. (Зачем комбанку платить привлекательный большой процент по депозитам, если есть другой источник финансирования с низкой ставкой?) И сколько бы ни снижал ставку ЦБ, - это не поможет запустить денежную мультипликацию. Кольцо мультипликатора разорвано.

- Он также не может работать при больших значениях ставок, но уже по другой причине. Прибыль не будет получать "производственная экономика", которая просто перестает брать кредиты в связи с невозможностью их вернуть (тем более в условиях высоких ставок и денежного голода). Или, что то же самое, комбанк не выдает кредиты, видя нереальность их возврата. Реальная хозяйственная деятельность просто сворачивается, а вместе с ней и мультипликатор (то, что мы наблюдали в 90-х годах).

- В обоих случаях во втором уровне банковской системы прекращается "конвертация" накопленных сбережений населения (вклады) в новые инвестиции (кредиты). Обращение денег с помощью комбанков останавливается. Накопления застывают мертвым грузом на руках у населения, порождая условия для нестабильности. (В случае накопления больших денежных масс с мгновенной возможностью их "применения" (наличка) ситуация в экономике становится подверженной психозам толпы боящейся все потерять. Либо заметив дефляцию, толпа еще прижимистее копит деньги, порождая еще большую дефляцию, - и производственная база страны разрушается в условиях денежного голода. Либо заметив признаки инфляции, толпа бросается отоваривать деньги, пока они хоть что-то стоят. Но заводы не в состоянии мгновенно наращивать объемы производства в десятки, сотни раз, чтобы насытить толпу с деньгами, когда она в один прекрасный день бросилась по магазинам. Мгновенная, лавинообразная инфляция, которая выгоняет в магазины и тех, кто по каким-то причинам замешкался и еще не отоварил деньги.)

2. В случае же одноуровневой банковской системы, возможна реализация только процесса изображенного на рис. 2. (Без участков с "отрицательным сопротивлением"). Так как для одноуровневой банковской системы нет никакой разницы между деньгами, "привлеченными" из экономики и теми деньгами которые генерирует сама банковская система. Вклады населения для нее, это просто способ стерилизации денежной массы, а не пассив для выдачи новых кредитов. Это в чистом виде плановая экономика.

3. Объединяя первый вывод со вторым, мы получаем отличное объяснение, почему современная экономика в упор "не замечает" возможных вариантов развития событий вне уровней U1 - U2 . И с маниакальным упорством пытается реализовывать процесс изображенный на Рис. 1, хотя на практике он все равно работает как Рис. 2. А все естественные позывы системы к самоуничтожению купируются судорожными скупками "гос. бумаг", "токсичных активов" и т.п. (в ручном (плановом) режиме управления) "Это же элементарно, Ватсон"! Вне интервала U1 - U2 она просто не существует. Банковская система фактически вырождается в одноуровневую, где изменения ставки Центробанка просто транслируются через систему комбанков (с дополнительным процентом) на всю остальную экономику. Ничего, кроме "дополнительных потерь в цепи" это не дает. "Кузнец не нужен".

4. Что касается теоретического "вычисления" уровней U1 - U2, то ЦБ может их обнаружить только методом эмпирического "тыка" и наблюдения за обстановкой. Так как они связаны не с какой-то статичной "идеальной" процентной ставкой ЦБ, и не с желанием комбанков получать прибыль, а со средой в которой они существуют. ("средой полупроводника") И это важно понимать! В споре, что первично, яйцо или курица, - первична все-таки "среда", (именно она задает параметры уровней U1 - U2), а не суета Центробанка.

Идеальная стартовая среда для самораскрутки мультипликатора, - развитая экономика с большим количеством не находящегося в залоге имущества. (Чтобы потом не возвращаться, сразу приглушу интеллектуалов, которые найдут противоречие в том, что в похожей ситуации, при разрушении СССР не наблюдалось раскрутки мультипликатора, упоминаемые в начале статьи. Никакого противоречия нет. Мультипликатор был. И был он огромных размеров. Но "вращался" он не в национальном сегменте. Не в рубле. И мгновенно превращался в вывоз реального капитала. А вот как раз в "рублевом сегменте" экономики мультипликатора не было никакого. Он душился колоссальным размером учетной ставки, как и описано в статье. Именно поэтому цены в "долларе" падали, как и иллюстрирует Рис. 1, а в "рубле" росли, согласно Рис. 2)

5. По мере работы банковского мультипликатора рано или поздно вся (или большая часть) имущества оказывается в залоге. Для остановки (или по крайней мере торможения)мультипликации вовсе не обязательно чтобы все залоговое имущество общества полностью исчерпалось. Достаточно того, чтобы в залоге оказалась "существенная часть". Тогда несмотря на то, что Центробанки в тщетных попытках оживить кредитование действительно готовы на что угодно. И на сверхнизкие ставки, и на нулевые требования к резервам комбанков. Комбанки эти кредиты не хотят давать на сколько-нибудь разумных условиях. При выдаче кредитов под близкий к нулевому процент, они получат не прибыли, а только лавинообразно возрастающие риски. А под высокий, заемщик уже не в состоянии взять. Каждый новый заемщик приходящий на рынок кредитов, видит, что он будет вынужден платить не только за себя (проценты по своему кредиту за свое же заложенное имущество), но и (в виде высоких цен контрагентов) "за того парня" который взял кредит раньше (и уже включил в свои цены проценты по своему кредиту) . И (по уровню окружающих цен и собственных доходов) заемщик видит "нереальность" возврата такого кредита и гарантированную потерю залога.

("Теоретическое" исключение было бы возможно в случае, если бы экономика производила новое имущество быстрее, чем его уводит в залог процент комбанков. Но такого не наблюдается на практике, в том числе и потому, что избыточное производство неминуемо будет приводить к падению цен. А это дефляция, которая автоматически сворачивает мультипликатор, - таким образом снижая производственную активность. Так как производства оказываются не в состоянии вернуть свои предыдущие кредитные долги при уменьшающемся масштабе цен. Но это несколько иные механизмы. Они подробно описаны на www.economics.kiev.ua. Не хочу многословно повторяться.)

По мере того как имущество становится залоговым, возможности мультипликации падают. (Меняется среда "полупроводника".) Глубокий и интенсивный "провал" отрицательного диф. сопротивления со временем вырождается в маленькую незаметную ямку на графике.Нащупать его процентной ставкой Центробанка, становится все труднее. Да и эффекта он уже почти не приносит. С "израсходованием" основной массы незаложенного имущества, кредитная активность банков затухает. Второй уровень банковской системы деградирует. В экономике наступает денежный голод, цены падают. Срочно нужна инфляция. Но Центробанк, глядя на Рис. 1 "твердо выучил", что снижение ставки должно приводить к инфляции. Он лихо снижает ставку к нулю и..., вылетев из последней умирающей возможности удержать мультипликацию в уже сжавшихся, трудноразличимых пределах U1 - U2, получает еще большую дефляцию.

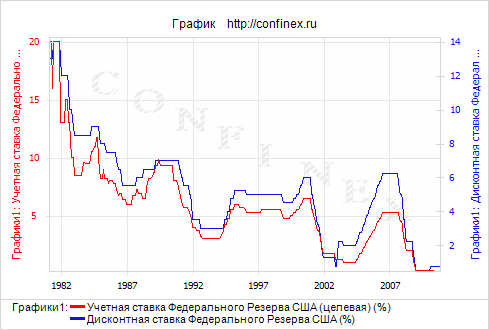

Косвенной иллюстрацией того, как Федеральная Резервная Система США эмпирически нащупывала сжимающиеся границы банковской мультипликации может служить поведение ставок ФРС с начала 80-х. пока не проскочила ниже точки перегиба U1.(Подчеркну. Это не "доказательство" а "иллюстрация" к размышлениям. Так как наличие локально-временных факторов, вроде войн, распадов стран, кризисов и т.п. событий может давать сильные отклонения от медленно снижающегося тренда.)

Чисто технически инфляцию в таких условиях можно было бы получить, только подняв ставку существенно выше U2. (В соответствии с логикой Рис. 2) Но это автоматически означает остановку всех производств, а мультипликатора все равно не запустит. Решения нет. Нужна смена финансовой модели на одноуровневую, с соответственной экономической логикой. Или война, освобождающая имущество из-под долгов.

Сколько еще времени второй уровень банковской системы будут "кормить" вручную и скупать его бумажный мусор непонятно. Также непонятно и как его будут демонтировать.

Банковская система стала одноуровневой де-факто, пока еще сохраняя структуру двухуровневой, а никто ничего не понял.

Так существует ли банковский мультипликатор?

Так таки да, но уже нет.

Аверин Игорь

http://economics.kiev.ua/index.php?id=954&view=article

Скупили всё, что можно. А что не скупили, легко могут забрать за долги.

Комментарии

Опять не учитывается среда, в которую по теории комбанки должны впрыскивать кредиты! В частности, начало падения платежеспособного спроса никоим образом не может поднять цену, сколько крелитов в производство не вбрасывай!

Это я подробно рассмотрел в своей статье: "Сон экономиста Г."

Это доказано финансовой системой Японии!

В статье как раз великолепно показано реальное взаимодействие финансов со средой

--------------------------------------------------------------

Да статья отличная и отвечает идеологически на вопрос -"Кто виноват",

- но ! не отвечает на вопрос -"Что делать",то что был фунт до ВМВ - ЕМС и в результате примерно знаем , как стал доллар ,этим- ЕМС и все интуитивно чувствуем на себе черезМерную его стоимость,

- и что предложила эта статья как "из бронзового века" , перейти в "железный"....минуя модную здесь на ресурсе тёмную эру, или больше вариантов нет..!!?, -а, как сделать чёрную дыру на планете из США и КИТАЯ,следом ЕС и всё - опять монголы\татары будут определять "мировую повестку дня " а ?!

((...даже Путин... посодействовал /намекнул ...отпустив размножаться лошадей Прожевальского...))

Кроме того, из предложенной модели становится очевидно, как достигнуть мирового "гиперка", о котором, как единственном варианте будущего кризиса говорит теория глобальной авантюры. И это вовсе не печать денег! Это поднятие ставки ФРС, неважно, медленное или быстрое, выше уровня U2. Т.е. данная модель более адекватно и всестронне отображает реальность, чем глобальная авантюра.

Великолепная статья!

Замечательно объяснено реальное функционирование современной западной финансовой системы и предпосылки к её революционному изменению в сторону плановой финансовой системы и экономики.

Замечательно объяснено реальное функционирование современной западной финансовой системы и предпосылки к её революционному изменению в сторону плановой финансовой системы и экономики.

спасибо.

Слегка напоминает предреволюционную ситуацию, как аналог.

Сперва в обществе распространяются либеральные идеи о свободе. Верхушка ослабляет давление (она тоже подвержена влиянию "моды", чтобы не выглядеть тиранической, да и развитие экономики требует увеличения свобод). Потом верхушка начинает давить свободы, почуяв опасность. Но, если у нее не хватит сил, а, главное, умения, сила вырывается на свободу. Револьюшн. (Пример: Александр 2 (отмена креп. права, народовольцы) - Александр 3 (контррев. террор) - Николай 2 (известно, что)).

Или инфицирование. Сперва оно незаметно (какой-то срок), в латентной форме растет (особенно, число носителей без симптомов). Затем ее давят, пытаются оградить карантином территории. Если не удается, прорывается - начинается эпидемия, пандемия.

Или пожары. Сперва их не видят, они растут. Потом с ними борются. Если не удается - выгорают огромные площади.

Мне кажется, при достижении слишком больших ставок, картина опять поменяется. Введут "золотой стандарт". Или "энергетический". В общем, с привязкой к чему-то физическому, чтобы "воздушный шар" экономики окончательно не улетел в небеса. Как было в Сов. России, постреволюц. Германии, например.

- Присоединяюсь. Самое толковое, имхо, из встречаемых объяснений текущей ситуации с деньгами при капитализме.

Вот именно в этом вина нашей Набиуллиной - продолжающаяся ручная кормежка второго уровня системы всё по тому же "алгоритму рисунка1" с попыткой запустить мультипликативное кредитование реального производства

Отлично.

К сожалению, формат статьи для Альпари не предусматривает уходить в объяснениях так глубоко (максимум 5 тыс знаков объем, не более 3-х картинок, да и далеко от форекса нельзя уходить), поэтому я выделил только суть без обоснования и разъяснения.

Вашу статью заберу себе в закладки, отлично расписано.

Ю.Вишневецкий - это я, исходная статья моя.

Стартовая статья о банковском мультипликаторе:

Как вкладчики и банкиры деньги мультиплицируют (особенности частной эмиссии)

Отличное описание реальных процессов.

В целом статья просто превосходная. Но не без недостатков. Хотя для абстрактной идеальной экономики, где все процессы регулировались бы только ставкой ЦБ, коммерческие банки были бы главными экономическими субъектами, а у остальных субъектов экономики собственные средства, за исключением кредитных, отсутствовали, всё могло бы быть именно так.

Спасибо!

Но это ведь всего лишь абстрактная "модель", описывающая наиболее важные взаимосвязи, а не "полное описание мира".

Если так рассуждать, то и "механика Ньютона" неверна и не может быть верна, потому что ветер дует, солнце светит, дождь идет... и вообще "к телу движущемуся равномерно и прямолинейно" можно прикрутить реактивный двигатель. Из-за всех этих мешающих факторов F=m*a никогда не выполнится. ;-)

Вам спасибо. Статья действительно очень хорошая.

И модель действительно описывает важные взаимосвязи, но я бы не сказал, что они наиболее важные, по крайней мере для нашей экономики. У нас на инфляцию в периоды кризисов влияют в основном девальвационные процессы, в периоды дорогой нефти - скорость печатания рублей нашим ЦБ для утилизации излишнего притока долларов, и всегда - аппетиты необузданных монополий и картелей. Роль самой ставки здесь не так велика - это скорее средство пугания экономических агентов.

Что касается графика в виде ВАХ туннельного диода. я бы скорее рассмотрел вариант горизонтальных участков слева и справа - вариант "насыщения", где финансовый сектор "выключается", и ЦБ просто никак не может повлиять ставкой на инфляцию. Сам же график - это все-таки не непосредственная зависимость, а что-то типа корреляции между ставкой и уровнем инфляции.

А наблюдающиеся участки роста слева и справа на вашем графике, мне кажется, связаны не непосредственно со ставкой, а с другими эффектами.

"У нас на инфляцию в периоды кризисов влияют в основном девальвационные процессы".

О-о! Тут Вы затрагиваете другие модели. Здесь нужно смотреть в структуру производства конкретной страны. тут и текста больше и комбинаторика вариантов намного богаче. Да и на все это еще накладываются алгоритмы внешних обменов.

Чтобы избежать влияния девальваций на внутреннюю инфляцию. нужно выстраивать в стране полные (а не "фрагментированные") производственные циклы. Тогда можно будет говорить о "нейтральности" внутренней денежной системы по отношению к курсовой разнице.

"Если же ваша экономика сбалансирована ценами во всех критически важных отраслях и влияние импорта на нее невелико и "некритично", то "вы" можете установить практически любое курсовое соотношение по отношению к внешним валютам. Так как "ваша" страна становится "нейтральна" по отношению к валюте. Если же в "ваших" "производственных цепочках" есть "зияющие бреши", которые "вы" заполняете импортом, то "внешний финансовый агрессор", ухватив "вас" за эту "ниточку импорта", размотает "вам" не только весь "свитер вашей экономики", но и оставит без носков."

В эту же тему и по поводу золота. Некоторые видят панацею в золотой привязке (вот Сталин привязывал и все было хорошо), некоторые наоборот кричат о опасности ее (Вот Витте привязывал и все было плохо). Все эти мании и фобии от непонимания процессов и возникающих при этом следствий. И тем и другим можно развивать страну. А можно ее развалить.

Среди вкусных плюшек профицита есть, например, и такая, как возможность безопасного введения золотого стандарта. (погодите кричать про Витте, Никсона и де-Голля. Все эти аргументы я уже слышал. Они "не универсальны" на все случаи жизни. Поэтому разберитесь сначала.) В ситуации профицита вы легко можете поддерживать номинальную стоимость "рубля" "в золоте" и при этом никогда не получите избытка "внешних требований", которые не сможете отоварить в реальном золоте. Ведь денежный поток направлен на вас. Он может быть даже ничтожно мал. Ваша задача - лишь строго следить за тем, чтобы он не превратился в отток. Но при преобладании в экспорте продукции с высокой добавленной стоимостью это не является нереальной задачей.

И совершенно безопасен "золотой стандарт", если ваша экономика "самодостаточна" в своих критических отраслях.

Сам по себе золотой стандарт не важен для страны. Да и вообще, это всего лишь абсурдная, никакой экономике не соответствующая,"декларативная религия" и "кажущийся ограничитель эмиссии". (Собственно как и любая привязка денег к "товару". Воспроизводимому, - "энергия". Или невоспроизводимому,- "золото". Все это в той или иной степени фикция. И что хуже всего, - фикция искажающая структуру производства.) Но хомячки от нее в восторге и этой массовой, слепой, "пятой колонной" можно легко манипулировать в своих целях. Поэтому "вы" должны очень хорошо ориентироваться, где вокруг вас "враги", а где "друзья". Чтобы не дай бог не запутаться со своим "финансовым оружием" в отношениях с друзьями. И, если это возможно, то лучше вообще не брать оружия в руки.

Для умных же людей и для "внутреннего употребления" существует "Бумажый рубль" С.Ф. Шарапова. Но если мы говорим "о войне", то "золотой стандарт" - это потенциальное средство "внешней экспансии" при помощи устоявшихся религиозных предрассудков.

Ну не для красного же словца в уставе МВФ (Статья IV, раздел 2 Общий валютный режим) написали - "валютный режим может включать: (i) поддержание государством-членом стоимости своей валюты в специальных правах заимствования или, по выбору государства-члена, в другом эталоне стоимости, кроме золота". Это финансовое "оружие". И имейте в виду, что это же оружие может быть обращено против "вас". Не умеете пользоваться - не беритесь за него.

В капиталистической экономике это отличное средство для "атаки" в "религиозной войне денег", но оно не годится для мирной "жизни"с соседями (за исключением согласованного, строго поддерживаемого торгового баланса). В условно "социалистической" (возьмем в кавычки, так как этот термин нужно еще подробно раскрывать. Слишком много всяческих "но".) золото просто безразлично. Так как в такой экономике оно не более чем "единица измерения", а не "богатство".

Но вот следствием из золотого стандарта есть возможность для "вашей" туземной валюты легко стартовать в роли "мировой валюты".

Может ли экономика отдельного государства позволить себе "золотой стандарт" и при этом не врезаться в стену его жестких ограничителей? Капиталистическая (в долгосрочной перспективе), безусловно, не может. А вот "самодостаточная" и "контролирующая цены своих внутренних производителей" - легко. Она "нейтральна" по отношению к золоту. Для такой страны "золото" - всего лишь "внешняя декларация". "Вывеска". "Единица измерения". Во внутренних расчетах имеющая не большее значение, чем нарисованный на стене "метр". Ну просто, чтобы "дети" наглядно представляли себе, "сколько это". (Хотя такое "странное знание", что "вот эта штука стоит 2 грамма золота" - ровным счетом ничего не проясняет в познании мира.)

Допустимо ли использовать устоявшийся, "раскрученный бренд", "мировую религию" золота на пользу стране (и не только), если представляется такая возможность? Можно ли и нужно ли разворачивать свой "золотой лоходром" для мирового "разведения" хомячков и подлецов? Не знаю. Для меня, с точки зрения "морали", это вопрос важный и далеко неоднозначный. Я бы сказал - "это не наш метод". И в долгосрочной перспективе я ничего, кроме вреда для общества от "религии золота", да и вообще "религии денег", не вижу. Но с другой стороны в переходные периоды"клин - клином выбивают". Да и при организации грамотного денежного обращения, с осмысленным государственным контролем за "отраслевыми ценами", деньги будут "нейтральны" по отношению к золоту. И "золотая привязка" будет не более чем политической и в повседневной жизни неиспользуемой "декларацией". (собственно, никакой другой она и не может быть, так как при возникновении массового обмена денег на золото, золотой стандарт денег исчезает и становится просто золотом. Без денег.)

Из всех попыток введения золотого стандарта, самой реалистичной и "несамоубийственной" в долгосрочной перспективе могла бы быть только Сталинская. Так и оставшаяся нереализованной. Сейчас такой потенциальной(!) возможностью обладает Китай. Как страна, сумевшая выстроить во многом самодостаточную, реальную экономику.

Думаю перечислять "вкусности" мировой валюты вряд ли нужно. А вот очевидные опасности на этом пути нужно обозначить обязательно.

1) если вы обеспечиваете профицит продукцией с низкой степенью передела. (грубо,- "сырье", "зерно".) Вы торгуете, распродавая "самого себя". И долго поддерживать профицит не сможете. Крах будет громким. (Хотя такой "профицит" организовать легче всего. Но он недолог и оправдан только в случае параллельного разворачивающегося "технологического рывка".)

2) Если же вы обеспечиваете профицит промышленной и наукоемкой продукцией - это замечательно. Но вы обязаны зорко, до паранойи(!)следить за сохранением производства замкнутого цикла на подконтрольной Вам территории. Если кто-то "извне" хочет взять на себя часть производства, - отлично. Можно даже дать попробовать "на вкус". Но прежде чем переносить основное производство, требуется "интеграция" в одну страну. (либо предложить роль "второстепенного помощника" с некритичными для производства объемами и сегментами.)

3) Если Вы не в состоянии обеспечивать профицит, - немедленно отменяйте золотую привязку. Ибо "де-Голли" уже загружают сухогрузы контейнерами с вашей "резаной бумагой". Не потянули Вы на роль мирового лидера. Так успейте хоть пятками засверкать.

Эти простые правила наглядно иллюстрированы историей нынешнего "мирового гегемона" США. "Засверкав пятками" в начале семидесятых, они до сих пор умудряются ехать на полудохлой кляче "мировой валюты" без всякой "золотой привязки".

Да, конечно. Эта кляча уже еле-еле переставляет ноги и питательные клизмы ей приходится делать каждый квартал, но сильные, молодые конкуренты пока обогнать не могут. .

http://www.economics.kiev.ua/index.php?id=1076&view=article

Логику первого рисунка не понял. Кол-во денег растет, но одновременно растет и кол-во товаров. С чего ценам-то расти? А вот если процент большой - его все равно оплачивает потребитель через инфляцию, что мы и наблюдаем в России последние 25 лет.

Превосходно. Замечательно. И даже несколько более того....

Огромное спасибо автору.

Для того. чтобы это умозаключение было логичным, то для уменьшения количества денег в обороте, их (деньги) необходимо изъять. А в таком виде просто уменьшается прирост количества денег в обороте. Или я неправ? Если неправ. то в чём.

Если кредитов становится меньше, то естественно денег в экономике тоже становится меньше. А оборачиваемость денег это несколько другая тема, но при высоких ставках оборот денег тоже замедляется.

Если у Вас в обороте была тысяча руб, то у Вас и будет тысяча руб. Кредит увеличит количество Ваших денег в обороте. Отсутствие кредита так и оставит в Вашем обороте тысячу.

За оборачиваемость оборотных средств я немножко знаю. Не об этом разговор. Излишние деньги в экономике приводят или к росту цен или к дефициту в зависимости от типа экономики.

Деньги в физической экономике (промышленный каптал) имеют намного меньший объем, чем в финансовой (финансовый капитал). А финансовый капитал очень сильно зависит даже от небольшого изменения ставки. Там куча производных инструментов, валютных курсов, акций, облигаций, разных долговых обязательств. Вы ведь наверное знаете, что есть такие М1, М2, М3 денежные агрегаты и что денег в виде М2 и М3 намного больше, чем М1 (наличных) и у них есть своя скорость оборота. И вот на эти М2, М3 и прочие виды финансов ставки влияют очень сильно и соответственно на скорость и на объем этих оборотов, а значит и в целом на состояние финансов.

В табличке рост ИПЦ в % подставить бы побольше годов и ставки Центробанка и , по моему мнению, надёжность этой таблицы. как доказательной базы, значительно померкнет. В 1992 годе бабло печатали, цены росли. а ставки были смешные. Цены растут не от увеличения ставок, а от вброса необеспеченного бабла. И не растут не от увеличения ставок, а от невброса необеспеченного бабла. И тогда теория зависимости цен от ставок терпит некоторое фиаско.

Я не экономист, но с логикой дружу.

Предложенная модель также объясняет почему ФРС так сильно понизила ставки и в течении ближайших лет их не будет поднимать. Потому что страны являющиеся кредиторами США и продающие на мировом рынке сырьё и производящие продукцию с высокой добавленной стоимостью, такие как Россия, Китай и т.д. при высоких ставках очень получают быстрое накопление долларов, в то время как США, напротив, получат ужасающий рост долгов, потому что рост долларовой массы происходит вместе с ростом долга США. Но в проблемах для США владельцы мировой финансовой системы не заинтересованы. Поэтому ставка снижена до уровня, чтобы кредиторы США не получали выгод от высокой ставки. Т.к. при высоких ставках покупка американских трежерис будет выгодна всем, кроме самих США.

Кстати, что нынешняя финансовая система пришла к структуре к одним банком для всей финансовой системы догадался даже Герман Греф, и приведенная модель этот вывод красноречиво подтверждает.

Полагаю Герман Греф знает куда больше, чем говорит на публику. :-) Не знаю, какими моделями они пользуются, но вряд ли они неадекватны действительности. Они могут рассуждать, в каких то своих категориях, совсем необязательно в таких же, какие описаны в статье

Здесь ведь просто догадки и "предложения" внести в рассматриваемую модель дополнительные параметры, которые увязывают наблюдаемые противоречия в единую, взаимосвязанную систему. (в моем представлении, разумеется).

Правильно я понимаю, что скорее всего будет все-таки переход к социалистической модели, плановой (как в СССР)? Возможно поэтому количество коммерческих банков стремительным домкратом летит вниз в том числе в России?

Да, шансов на этот вариант будущего становятся все больше

В целом, да. Правильно. Но количество комбанков в России, все же падает по другой причине. Эту ситуацию ведут искусственно. Дело в том, что в России есть прочностной запас по "массовому залоговому имуществу". То есть еще есть возможность "играться в капитализм", реализуя какие-то свои планы в рамках капиталистической финансовой модели, сохраняя при этом стабильность и управляемость всей системы. Без грандиозных потрясений.

Это преимущество и запас по времени. И хорошо бы его не растерять (не "прожрать") а пустить на развитие важных и недостающих отраслей.

Проблемы тут скорее у так называемых "развитых стран". Их "залоговое имущество" уже давно заложено и перезаложено. Уже давно использованы все "виртуальные подпорки", которыми можно было бы раскрутить кредитование собственной экономики. И всяческие КУЕ это уже "отчаянные метания", в попытках удержать ситуацию под контролем.

Так как вся система охвачена сильными положительными обратными связями, то "чуть больший толчок", чем система может выдержать вызовет дефляционную лавину, которую будет уже невозможно удержать ничем.

Им категорически требуется мировая война, для освобождения залогового имущества.

Или нужно срочно придумать какой-нибудь очередной "финт", который позволит (в рамках рыночной экономики) развернуть кредитование реальной экономики на ненулевых и не на "космических" ставках. Так как "залоговое имущество" может быть не только реальным, но и виртуальным. Но "общепризнаваемым". Чтобы завертелся банковский мультипликатор. Сабпрайм? Дот комы? уже были. Разыграть нечто подобное еще раз? Вряд ли получится. Да и "на чем" играть?

Моей фантазии не хватает, придумать такой финт. Я допускаю, что они могут что-нибудь придумать, но не представляю что и как.

В качестве прибора с N-образной ВАХ следует упомянуть лямбда-диод (и лямбда-транзистор). Строится на двух полевиках разной проводимости канала с затворами на p-n-переходах (например, 2П103 и 2П303, но разница токов на пике и в яме невелика), либо на двух полевиках разной проводимости канала с изолированными затворами и (обязательно!) встроенными каналами, либо на двух биполярных транзисторах, стабилитроне и 4 резисторах (разница токов вполне приличная: 60-80 мА на пике и 0,35 мА в яме).

В качестве ознакомления с работой прибора можно посмотреть статью в журнале "Приборы и техника эксперимента" №5 за 1977 год, стр. 96.

Спасибо, с удовольствием почитал. Но вряд ли это стоит добавлять в статью. Она все же не о радиотехнике. А пример из той же области знаний, что и упоминаемый в статье. Тут бы чего-нибудь более "наглядное" и "очевидное" найти из повседневных, процессов. Чтоб человек не засыпал над "медитативной" статьей.

Сходу больше ничего в голову не приходит, но, кажется, можно поискать примеров в учебниках и монографиях по разделу математики "Теория катастроф". Там как раз вводится понятие складок (бифуркаций) у поверхности и у функции. Я когда-то пытался читать такую книгу, но сейчас не помню автора, что-то переводное издательства "Мир", запомнилась ещё наличием суперобложки.

Из современного можно, наверное, обратить внимание на монографию В. И. Арнольда "Теория катастроф". М: Наука, 1990 г.,128 с. Есть в сети в формате дежавю.