Эрнандо де Сото, автор книги «Загадка капитала» задает вопрос: почему страны третьего мира бедны, даже если владеют природными богатствами, а некоторые другие — не столь богатые ресурсами — вдруг делают беспримерный скачок, оказывясь на вершине глобальной пирамиды? Ответ, в общем-то, ясен. Любое богатство — это, по сути, общественное отношение. Мало сундук с золотом иметь, надо уметь им грамотно распорядиться. Иными словами, для того, чтобы некий актив стал функционировать как капитал, надо создать соответствующую правовую среду, нормативную инфраструктуру, отладить финансовые механизмы, превращающие экономику в динамичную саморазвивающуюся систему. Заслуга Де Сото в том, что он увидел первопричину бедности стран в неформализованности богатств: юридическая неоформленность препятствует их преобразованию в акции, векселя, закладные и другие ценные бумаги, позволяющие активно вовлекать активы в экономической оборот. Так что, начинать надо с инвентаризации прав собственности, с выдачи соответствующих свидетельств их владельцам. (Эрнандо де Сото. Загадка капитала. Почему капитализм торжествует на Западе и терпит поражение во всем остальном мире / Перев.с англ. М: ЗАО «Олимп-Бизнес», 2004. 272 с.) Тем не менее, Де Сото явно не учитывает некие факторы, иначе в его родном Перу и других странах, следующих его советам, возник бы экономический бум, однако этого не наблюдается… Судя по всему, главная сложность в том, что богатства, подлежащие формализации, бывают разные: и разница эта, как ни странно, выражается почти философской терминологией – активы разделяются на материальные и нематериальные (Об этом см. Полуян П., Отырба А. "Тайна нематериальных активов" в журнале "Промышленные страницы Сибири", 2007, октябрь.).

В Интернет-сети на форуме клуба оценщиков некий «Новичок» воззвал: «Коллеги! Помогите! Оцениваю нематериальные активы (НМА) на военном заводе. Сравнения — нет (все закрыто). Есть авторские свидетельства на военные разработки, которые кроме флота нигде не применяются, но патентами они не оформлены. Цель оценки — выявление нематериальных активов и постановка их на баланс при преобразовании из государственного предприятия в ОАО (с полным госпакетом акций)». Оценщики — люди добрые, и специалисты начали наперебой учить «Новичка». Попутно выяснилось, что авторские свидетельства, которые требовалось оценить, все засекреченные — чтобы их посмотреть, нужен допуск 4 группы ФСБ (у «Новичка» такой имелся). А сама задача о выявлении и оценке секретных нематериальных активов возникла, дабы изобретения не ушли по дешевке налево — на этот счет, оказывается, «государство издало указивку». В клубе оценщиков начался спор: то ли надо авторские свидетельства переводить в патенты и в качестве оценки брать затраты по оформлению, то ли надо со специалистами выявлять «стоящие изобретения» — поднимать бумаги, отражающие процесс разработки. А, может, изобретения эти вообще не имеют рыночной стоимости, раз засекречено все? Но как же быть тогда с иностранными шпионами, которые шныряют вокруг нашего ВПК и норовят купить чертежи какой-нибудь торпеды? Потом начались сетования на несовершенство законодательства РФ, дескать, государство само нарушает свои же законы, и лучше вообще не подряжаться с оценкой там, где ФСБ и пр. В конце концов, ветку форума закрыли, и задача с оценкой НМА стала еще более таинственной. Кстати, общее название той рубрики на форуме — «Охрана, учет и оценка объектов интеллектуальной собственности».

Тот спор проходил в Сети несколько лет назад, тогда же тема оценки нематериальных активов стала актуальной: по информационным каналам широко разошлось высказывание аудитора Счетной палаты РФ Сергея Абрамова о том, что правильный учет нематериальных активов может повысить капитализацию нашей страны почти на четверть, — для этого необходимо провести полную инвентаризацию, правильно учитывая нематериальные активы результатов интеллектуальной деятельности.

В финансовом выражении стоимость нематериальных активов на всю Россию — около 70 миллиардов рублей, а за рубежом в одной только корпорации Airbus этот показатель составляет 11 млрд. евро. Причем свои ноу-хау у нас не ценят не только государственные учреждения, но и госкомпании. Так, стоимость нематериальных активов «Сбербанка» меньше ста миллионов рублей, а банка CreditSwiss в пересчете на рубли — порядка 500 миллиардов. В развитых странах, по данным Счетной палаты, нематериальные активы составляют 30-35% общей капитализации государств, а в компаниях этот показатель может доходить и до 70%. «Пока мы не вовлечем имеющуюся интеллектуальную собственность в экономический оборот, мы не выйдем на инновационный путь развития», — убеждал аудитор («Капитализация России может возрасти почти на четверть, если правильно учитывать нематериальные активы» http://www.newsru.com/arch/finance/12apr2007/nma.html). С этим можно согласиться, но вызывает сомнение прописанный рецепт — «создание государственного реестра интеллектуальной собственности». Это напоминает советы мудрого перуанца о полном и всеобщем юридическом оформлении всех прав собственности. Однако что мы получим, если армия оценщиков, ангажированная бюрократами, начнет учитывать НМА по копеечной цене бухгалтерских расходов на оформление патента? Аудитор правильно заявляет, что нематериальные активы, объекты интеллектуальной собственности, в России недооценены в разы, из-за чего страдает капитализация страны в целом, но о какой же капитализации должна идти речь? Попробуем разобраться.

Если внимательно исследовать финансово-экономические технологии в области капиталообразования, которые использовались в Японии 70-80 годов и в США во второй половине 1990-х, можно без труда обнаружить, что взрывной рост капиталов этих стран был вызван именно оценочными и бухгалтерскими нововведениями. Инновации способствовали преобразованию продуктов интеллектуальной деятельности в нематериальные активы чрезвычайно высокой стоимости — с дальнейшей их конвертацией в акционерный и финансовый капитал.

Первыми масштабную капитализацию НМА провели японцы в 70-80 годах. Именно она, а не всякие там «кейрацу» или «дзейбацу», на которые ссылаются эксперты, была причиной японского экономического чуда и стремительного роста капитала. А главное чудо в том состояло, что при реальном объеме товарной массы, производимой Японией в те годы, размером в 3% от общемирового ВВП, суммарный капитал страны составлял более 40% совокупного мирового капитала.

Причина столь парадоксального явления была проста. Начиная с 60-х годов, японцы начали скупать по всему миру продукты интеллектуального труда — НИОКРы, НИРы, патенты, ноу-хау, рационализаторские предложения и т.д. Затем они оценивали их на родине по своей методике и ставили на баланс предприятий в качестве нематериальных активов уже по новой стоимости. Это позволяло им практически неограниченно увеличивать балансовую стоимость своих предприятий, в результате чего в Японии впервые в мире стоимость нематериальных активов корпораций превысила стоимость материальных, причем, в большинстве случаях — многократно. Рост стоимости активов позволял корпорациям пропорционально величине новообразованных активов осуществлять дополнительную эмиссию акций, которые, в свою очередь, появляясь на фондовом рынке, выполняли функции товара. Таким образом, как бы из ничего рождалась новая товарная масса на колоссальные, по тем временам, суммы. В результате, оборот токийского фондового рынка оказался сопоставим с совокупным оборотом всех фондовых рынков мира.

Для обслуживания столь большой товарной массы требовалась и соответствующая ей по объему денежная, что открывало дополнительные эмиссионные возможности уже самому государству. Образовался цикл — корпорации создавали товарную массу в виде акций, государство эмитировало под них денежную, в результате чего возник так называемый «финансовый пузырь» способствовавший чрезвычайно интенсивному капиталообразованию, и к 1990-м стоимость акций оборачивавшихся на токийской бирже достигли астрономических по тем временам цифры — 5,2 триллиона доллара. «Пузырь», раздуваясь, все увеличивал и увеличивал капиталы Японии: его инвестиционные брызги создавали в стране самую высокотехнологичную в мире среду обитания, а налоговые отчисления наполняли казну. Богатели и корпорации, и государство, а, соответственно, и всё общество.

Кто надоумил японцев сделать столь умный ход? Возможно, сыграло свою роль традиционное эстетическое чутье Страны восходящего солнца. К объектам интеллектуальной собственности японцы подошли не утилитарно, как на Западе (где ценят лишь возможное извлечение выгоды), а взглянули на них как на произведения искусства. В самом деле, разве не может быть прекрасным какое-либо изящное инженерное решение? Разве не обладает оно ценностью — как художественное полотно или каллиграфия на рисовой бумаге? Другим важным толчком, возможно, были рекомендации лауреата нобелевской премии Василия Леонтьева — автор методики составления межотраслевых балансов «затраты-выпуск» был потом награжден в Японии самым почетным орденом. Леонтьев гордился этим и подчеркивал, что наибольшее профессиональное удовлетворение испытывал, консультируя японцев. И в самом деле: если баланс находится в равновесии, то разве так уж важно, что записано в актив — что-то вещественное или нечто неосязаемое? Ведь и сам баланс — тоже сущность нематериальная!

На первый взгляд создается впечатление, что вышеописанная схема — некий фокус: мы записываем на баланс нечто эфемерное, потом под эту эфемерную стоимость выпускаем акции, эмиссия их позволяет получить на счет предприятия уже реальные деньги, которые потом инвестируются в конкретное новое производство — в том числе и с использованием поставленных на баланс изобретений. Причем круговорот происходит под эгидой государства, которое поощряет выпуском денег движение искусственно создаваемой акционерно-товарной массы. Да, конечно, подобные схемы напоминают спекулятивные пузыри, с которыми на Западе борются, начиная с XVII века, когда в Голландии луковицы тюльпанов выступали в роли акций, чей курс баснословно раздувался. Тем не менее, можем ли мы негативно характеризовать методику, если японцам она дала в целом позитивный результат? Волна цунами финансового капитала сначала спровоцировала экономический всплеск внутри Японии, а потом захлестнула остальной мир, который к концу 1980-х годов ощутил реальную опасность того, что все на свете будет скуплено японцами. И тогда были приняты меры по сдерживанию: Японию принудили подписать «Договор Плаза» и «Луврское соглашение», условия которых предписывали ей остановить процесс капиталообразования. Но, объем капиталов созданных за предыдущий период на основе финансовых технологий был столь велик, что, хотя они с 1990 года практически не растут, Япония и сегодня продолжает оставаться крупнейшим в мире кредитором.

Таким образом, эти пузыри оказались отнюдь не мыльными радужными миражами, а, скорее уж, забродившей закваской, позволившей экономическому тесту подняться и созреть. Дело не в методике, не в финансовой технологии, которая сама по себе не может быть ни плохой, ни хорошей, а в том для чего она используется экономическими субъектами — для алчного обогащения и обмана или для целенаправленного инвестиционного процесса, основанного на инновациях.

О том, что данная методика западными экономическими кругами была воспринята положительно, свидетельствует опыт США. Остановив процесс капиталообразования в Японии, американцы с начала 1990-х годов существенно усовершенствовали методику и успешно внедрили ее у себя. Успеху способствовало то, что как раз в это время началось массовое распространение персональных компьютеров, которым требовалось все возрастающее количество программных продуктов. Вскоре появился Интернет, значимость которого для развития компьютеризации трудно переоценить. Прогресс компьютерной техники потребовал новых научно-технических разработок, а программное обеспечение представляло в чистом виде интеллектуальный информационный продукт, который можно было оценивать, опираясь на субъективные критерии и ожидания. Кроме того, американцы существенно расширили сферу понятия «нематериальные активы» — то есть подвели под это все, что сегодня именуют «гудвилл» (репутация фирмы, известность продукта, популярность бренда и т.п.). Данный прием позволил американским корпорациям с минимальными издержками многократно увеличивать свою балансовую стоимость, в результате чего уже к середине 1990-х годов США обошли Японию по уровню капитализации, и в последующие 5 лет (с 1995 по 2000 год) кратно увеличили объемы своих капиталов. При этом, как и в Японии, свои капиталы они создавали на фондовых рынках, а там — с появлением Интернет-трейдинга — суточные обороты достигли триллионных сумм. Особо впечатляли показатели фондовых рынков США и в первую очередь NASDAQа, почти на порядок превзошедших по объему продаж токийскую биржу. Всё это позволило США в течение короткого промежутка времени (с 1995 по 2000 годы) удесятерить уровень своей капитализации и стать доминирующей в мире державой. Причем, как и в Японии, основу новообразованных капиталов составили именно нематериальные активы. К примеру, Microsoft на пике своей капитализации (февраль 2000 года) оценивался более чем в 550 млрд. долларов, тогда как балансовая стоимость его материальных активов составляла лишь 16 млрд.

Из вышесказанного следует, что два государства, Япония и США, совершившие в двадцатом веке самые быстрые и большие экономические скачки, добились своих результатов в основном за счет нововведений в финансовой сфере. Внедрение новых финансовых технологий позволило им создать внутри своих стран условия, способствующие интенсивному образованию капиталов в больших объемах и с низкой себестоимостью, которые, хлынув во все остальные сферы хозяйствования, стимулировали их развитие.

Отметим важнейшие два фактора: первый, — что основные капиталы рождаются на фондовых рынках в виде своеобразных «финансовых пузырей», и второй, — что основу этих капиталов составляют нематериальные активы. Последнее — совершенно новое веяние в мировой экономической практике и, как мы видим, именно здесь скрыт ключик, открывающий дверь в сокровищницу — не виртуальных, а вполне реальных богатств.

Ныне эстафетная палочка НМА, совершив путешествие из Азии в Америку, обогнув земной шар, вернулась в Азию, но уже в Китай, на Шанхайскую биржу. Успешно попала она и в Европу: рыночная капитализация европейских фондовых рынков (включая Турцию и РФ) за последние годы обошла суммарную капитализацию рынков США. А про китайские дела расскажу показательную историю. В 2013 году мне довелось принимать участие в конференции по новым технологиям, которую проводили китайцы в Синьцзяне – цель привлечение патентов и ноу-хау из Росси, Казахстана и Киргизии, и тут же орудовали специалисты по капитализации интеллектуальной собственности – посланцы Шанхайской биржи... Известно, что с тех пор биржевой рынок Китая вырос на 200%, что говорит само за себя. (Часто этот невиданный рост объясняют целенаправленной политикой привлечения к биржевой игре миллионов частных инвесторов, но роста бы не было, если бы не функционировал механизм по капитализации интеллектуальной собственности и других нематериальных активов.) Правда, за этим волшебным ростом последовал крах 2015 года, но к этому инциденту мы обратимся чуть позже.

Обозначенные здесь процессы шли в течении ХХ века в окружении разных экономических событий, на фоне изменяющейся геополитической обстановки, они осложнялись многочисленными мелкими и крупными переменами. Но, поверьте, подоплекой мировых экономических перемен было именно это: то есть расширенный процесс капитализации нематериальных активов, приводящий к производству инвестиционных ресурсов — сиречь капитала. И мы просто не замечаем, что именно этот парадоксальный факт кроется за множеством очевидных явлений.

Однажды мне довелось читать в журнале «Эксперт» подборку статей про инновации. Один из материалов назывался «Передовой японский опыт». Там с уважением рассказывалось, как много средств японские строительные корпорации вкладывают в НИОКР, что, действительно, выглядит выдающимся достижением ввиду традиционной консервативности стройотрасли. Но что заставляет японцев делать это? Неужели, как считают эксперты, причиной всему закрепленное в национальном законодательстве Японии требование к строителям непременно инвестировать часть дохода в научные разработки? Отнюдь нет. Помню историю о знаменитом японском архитекторе, который додумался сконструировать съемную опалубку с рельефом, имитирующим структуру дерева. Новация позволила придавать стенкам из голого бетона приятный для глаза вид и стала весьма популярна. Но за узором трогательного сюжета крылся экономический секрет: древеснообразная съемная опалубка была запатентована, оприходована как объект интеллектуальной собственности, и стала базой повышения капитализации строительно-архитектурной фирмы. А ведь вариантов рельефов для опалубки можно придумать множество!

И подобный механизм действует уже много где. Вслушайтесь, например, в рекламу пластиковых окон. Вам не кажется странным, что у этого простого устройства столько модификаций — тут и число внутренних камер варьируется, и виды профилей, и отражающие покрытия, и закачивание инертного газа неизвестно куда и зачем. Будьте уверены — развитие технологии пластиковых окон продолжится и впредь. Ведь каждое мельчайшее технологическое изменение, кое можно трактовать как улучшение — это инновация, которая становится нематериальным активом фирмы-производителя. Другая прибыльная сфера — так называемый «умный дом»: оснащение компьютерной автоматикой какого-нибудь коттеджа или небоскреба. Тут обнаруживается еще более обширное поле инноваций, ведь мы оказываемся в области компьютерного программирования, где изменение одного знака в строке дает возможность создать целую коробку нового софта. Так дом, будучи вполне осязаемым и солидным объектом, вдруг стал симбиозом материального и нематериального. Причем, стоимость последнего может составить немалую часть всей оценочной стоимости объекта недвижимости. А это позволяет получить сверхвыгоду, когда «умный дом» становится залогом при получении кредита.

Раз уж зашел разговор о банках, заглянем и сюда. Вы обращали внимание на чрезмерное обилие различные банковских услуг, инструментов, карточных, депозитных, ипотечных и прочих программ, которые предлагаются финансовыми учреждениями? Одним манером кредитуют молодых людей, другим — пенсионеров, одни депозиты для молодоженов, другие для VIP-ов. А иногда, не мудрствуя лукаво, финансисты просто придумывают разные имена практически одинаковым банковским продуктам, варьируя максимумы-минимумы взносов, сроки и проценты. Зная секрет капитализации, вы теперь без труда поймете, зачем это все делается. Да, так оно и есть: каждый подобный продукт — это отдельная компьютерная программа, то есть — нематериальный актив, созданный внутри организации и повышающий капитализацию банка в той мере, в которой это позволяют делать нормы финансового приличия. Между тем, если созданный внутри фирмы программный продукт удается продать кому-то еще, сие резко отражается при переоценке его стоимости (активно используется западными фирмами, умело продвигающими на наш рынок информационные системы — ERP, BI, CRM).

Возможно, у читателей возникло впечатление, что я рассказываю о превращенных формах НМА с неодобрением, как бы уличая действующих экономических субъектов в чем-то предосудительном. Никак нет! Более того, я отношусь к подобным инновациям позитивно и считаю, что они способны существенно активизировать нашу экономику. Но сначала нам надо четко уяснить их объективную необходимость и найти наиболее эффективный режим их функционирования. Понимание смысла этого процесса приходит небезболезненно. Еще недавно в российской финансовой периодике шла острая идейная борьба вокруг нововведений в банковской сфере. Появлялись статьи с названиями типа «Против ускоренной капитализации банковской системы», «Центробанк открывает дорогу мошенникам» и пр. В частности утверждалось: «Поправка, снимающая ограничения по использованию средств от допэмиссии, позволяет банкам использовать схемы искусственного раздувания капитала». (http://www.banki.ru/news/daytheme/?id=234360) Но, тем не менее, ЦБ разрешил альтернативные виды капитализации банков, а ведь незадолго до этого, в 2003 году, газеты пугали заголовками: «Банкиры попались на дутых капиталах», и - соответственно - активно шли проверки с наказанием тех, кто нарушал жесткую инструкцию о методике расчета капитала. Нарушители возражали, доказывая, что они имеют право вычислять свой капитал, беря в расчет и «ненадлежащие активы». В ответ они слышали от государственных мужей упрёки: «Вы раздуваете капитал фиктивными деньгами!». Но, как видим, победили-то как раз нарушители инструкций, и государством было признано: пора принимать меры для «увеличения капитализации банковской системы, что впоследствии может опосредованно пригодиться банкам при проведении IPO».

Кстати, ЦБ разрешил банкам вносить в уставной капитал до 50% неденежными активами, например, зданиями, принадлежащими банку (вы обратили внимание на взрывной рост числа дополнительных офисов «Сбербанка»?). Это возвращает нас вновь к проблемам строительной отрасли и значимой роли нематериальных активов в цене недвижимости. Любопытный исторический факт: в 1913 году Нижегородский банк пригласил художника Ивана Билибина расписать фресками стены и потолок нового здания Госбанка. Был, значит, и тогда какой-то механизм, заставлявший прижимистых финансистов ценить нематериальное. Так что, быть может, нынешние НМА-инновации — это просто хорошо забытое старое (вдруг выяснится, что и бухгалтерскую значимость нематериальных активов первыми открыли вовсе не японцы?). Упомянутые фрески великого художника дошли до наших дней, а эмблемой ЦБ РФ стал двуглавый орел, придуманный Иваном Билибиным — танцующая сказочная птица красуется на всех монетах и банкнотах современной России. (И.Я.Билибин завещал своё художественное наследство фабрике "Гознак" - бывшему императорскому департаменту по изготовлению ценных бумаг, и до сих пор на некоторых современных купюрах встречаются типично билибинские мотивы, например, флористическая полоска на "красноярской" десятирублевке.) И вполне естественно, что в ХХ веке художественные произведения, капитализированные благодаря страховкам, стали эквивалентом ценных бумаг — это сейчас известно и принято всеми. Не так давно в России специальным решением художественные коллекции и другие художественные ценности допущены на роль базовых активов паевых инвестиционных фондов (http://btimes.ru/business/fondy-khudozhestvennykh-tsennostei-innovatsion ).

Итак, роль нематериальных активов в капитализации предприятий была в 2007 году, признана на самом верху — в Центральном Банке РФ. Ожидалось, что в ходе расширения российского фондового рынка (концепция развития которого была принята правительством чуть позже) эффективный механизм создания финансовых капиталов начнет работать во всю мощь. Рассчитывали, что благодаря этому Россия будет уверенно двигаться по пути Японии, США и Европы. Но, как на зло, в 2008 году разразился мировой финансовый кризис, который смешал все планы. И, хотя капитализация нематериальных активов сейчас уже вошла в приоритеты государственной политики, – например, это требуется при выполнении НИОКР за деньги госсубсидий, выдаваемых государством по Федеральной целевой программе «Исследования и разработки по приоритетным направлениям развития научно-технологического комплекса РФ», а также по программе кооперации вузов и реального сектора (постановление Правительства РФ от 09.04.010 №-218, и др.), – всё же реального перелома в этой сфере пока не произошло.

Неясности по-прежнему остаются, и их немало. До сих пор сохраняется предубежденность, будто нематериальные активы — это некий волк в овечьей шкуре. О том, что неосязаемые активы в экономике существуют объективно, никто не сомневается. Опасения начинаются, когда встает вопрос об оценке НМА. Кто, как и каким образом должен оценивать эти активы?

На одном из экономических форумов, проходивших в Красноярске, мне довелось пообщаться с директором Республиканского НИИ интеллектуальной собственности В.Н. Лопатиным. В разговоре доктор юридических наук отметил, что с оценкой интеллектуальной собственности в России «полный завал», что понимающих суть дела экспертов-оценщиков в стране единицы, а стандарты оценки её еще только разрабатываются. Но так ли все плохо? Если можно свободно запустить процесс капитализации НМА, зачем придумывать искусственные препятствия там, где их нет? Более того, опасающиеся предлагают вырабатывать стандарты для неизученного на практике процесса. Один из крупных специалистов в области интеллектуального капитала А.Н. Козырев из Центрального экономико-математического института АН РФ в своем докладе «Оценка интеллектуальной собственности и нематериальных активов», написанном для Европейской экономической комиссии и координационной группы по оценке и капитализации нематериальных активов, указывает на множество сложнейших проблем. Например, уникальна мультипликативность частей интеллектуального капитала — превращение в нуль одной из них обнуляет и все остальное. (Если лопается деловая репутация фирмы — обрушиваются и все достижения предыдущего этапа ее капитализации.) Или другой пример: лицензионный договор на пользование объектом ИС всегда подразумевает роялти и множество условий, связанных с изменением конъюнктуры, которые оговариваются при заключении соглашения, а вот от оценщика требуется выносить оценку объекта ИС единовременно. Что говорить про субъективность, если будущая ошибка в оценке допускается уже по определению! Так, может быть, нам требуется не устранение субъективности в оценке НМА с помощью выдуманных методик, а простое человеческое доверие к интуитивному пониманию сути дела профессиональными экспертами?

Тем более что истинная стоимость НМА проявляется не оценщиком, а рынком. Используем одну вольную аналогию. В последнее время стало модным поверять экономическую гармонию наукой физикой, а там есть интересный методологический курьез: для того, чтобы определить наличие силового поля, надо внести в эту область пространства пробное тело — заряд (иначе о существовании поля говорить нельзя, поскольку оно не наблюдаемо). Так и в случае НМА: вы априорно можете оценить их, но есть еще и апостериори: только рыночная капитализация позволит уточнить реальную их стоимость. Здесь парадокс: для того, чтобы выпустить акции, предприятие должно оценить свои активы, в том числе и нематериальные — значит, нужна оценка. Но когда эта формальная процедура произведена и акции, наконец, выведены на рынок, мы обнаруживаем теперь вторую — рыночную капитализацию, реально показывающую цену данного бизнеса. (И никто не упрекает рынок в субъективности!)

Раз уж мы позволяем себе рискованные аналогии, обозначим еще одну. На этот раз не из физики, а из области игр, что, пожалуй, к экономической жизни гораздо ближе. Все знают, что такое блеф — ситуация, когда карточный игрок изображает, дескать, у него на руках отличные карты — и он самоуверенно повышает ставки. Если ему все уступят, он выиграет. Но ведь и обычный игрок, у которого карты по правде хорошие, поступает точно также — то есть увеличивает ставки. Ситуация, на наш взгляд, очень точно моделирует поведение экономических субъектов, использующих НМА для капитализации. Все объекты интеллектуальной собственности, все составляющие интеллектуального капитала — это как бы козыри на руках игрока. Если он правильно оценил их силу, он выиграет и получит инвестиционный ресурс. А сила его «козырей» определяется объективным достоинством их (то, что должен выразить в своем отчете оценщик) плюс к тому — дополнительная значимость, определяемая тем, что именно потребно экономике и обществу в данный момент. Последнее обстоятельство и выражается в рыночной оценке. В рамках нашей модели-аналогии становится ясной и роль оценщика, и границы субъективизма. Одновременно выясняется, что и на самом деле НМА могут быть «фиктивным капиталом»: ведь блефующий игрок осознает слабость карты, и он лишь делает вид, дескать, у него козыри на руках. Однако суть экономической игры в том и заключается, что так делать можно, но игрок, избравший этот путь, может плохо закончить.

Таким образом, бессмысленны уверения, что капитализация НМА не настоящий капитал, что это обман, ведущий к раздуванию финансового пузыря. Нет, вовсе нет: таков нормальный и единственный путь поступательного экономического развития. На первом этапе эксперт берется оценивать объекты интеллектуальной собственности, он оценивает части интеллектуального капитала на основе своего опыта и информации, ему предоставленной. Далее запускается процесс капитализации НМА — в лоне действующей экономики возникают значимые инвестиционные ресурсы. И все идет как надо. А когда скептики говорят: «Вы начинаете надувать пузырь, который рано или поздно лопнет» — мы отвечаем: «Все дело в чувстве меры. Если закачать в воздушный шар слишком много газа, его разорвет, но если мера соблюдена — вы сможете подняться ввысь и посмотреть сверху на слишком осторожных».

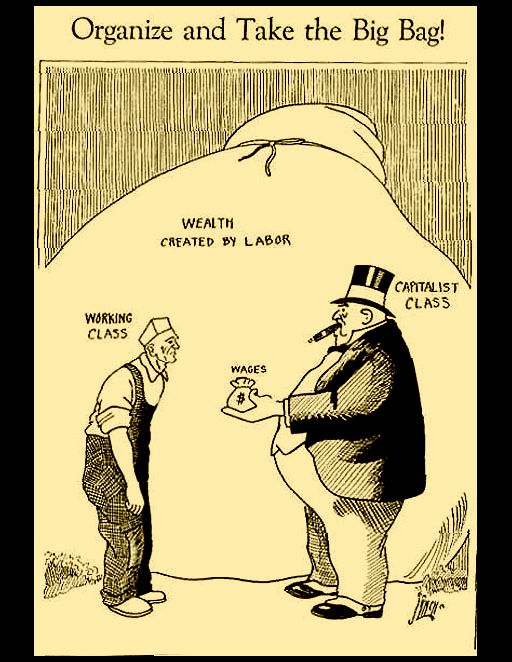

Существует и другое — идейное — возражение, дескать, все эти капиталистические финансовые механизмы просто обман народа и эксплуатация трудящихся. Но, ведь эти механизмы существуют реально и они работают. Если же мы по каким-то идеологическим причинам пренебрегаем изучением этих методов — можем оказаться в аутсайдерах глобальной конкуренции и даже стать жертвами использования против нашей экономики грозного финансового оружия. (Об этом см. статью знатока темы НМА экономиста Анатолия Отырбы «Финансовые пузыри – оружие в межгосударственной конкуренции» в журнале "Научный эксперт", 2009 № 12).

Да, конечно, в экономике трудно определить наверняка все параметры, нужные ради соблюдения меры — нам не известны ни прочность ткани воздухоплавательного прибора, ни его точный объем, ни давление газа при данной температуре, ни, тем более, погодные условия предстоящего полета. Так что, если допущена ошибка, может получиться «большой барабум», как это случилось, скажем, в США при крахе «доткомов» — переоцененных ИТ-компаний.

Но и тогда, пострадали не американские опытные игроки рынка, а «новые русские», обольщенные эротичным видом завышенных курсов силиконовых технологий. И этот урок, думается, пошел на пользу — начиная борьбу за ударную капитализацию в России, мы теперь уже знаем, что где-то впереди надо будет найти точку, в коей придется остановиться. Ясно, что этот момент наступит, когда оценённость российских корпораций примерно сравняется с аналогичными западными. Одновременно придут в соответствие с западными не только уровни доходов высших менеджеров, но и заработные платы простых рабочих. А пока этого нет, мы можем раскручивать процесс капитализации, ничего не опасаясь. (Есть, правда, риск того, что наш старт приходится на точку финиша западного цикла ударной капитализации, что создает дополнительные сложности — поскольку крах западных финансовых рынков случай критический. Этим вопросом мы сейчас и займемся.)

Мы констатировали, что капиталообразование с использованием НМА — новое явление, присущее только современной экономике. И хотя внешне оно проявляется как раздувание спекулятивного пузыря, тем не менее, на начальной стадии процесса — это мощный рычаг для раскрутки инвестиционного маховика. Мы увидели множество примеров, подтверждающих правильность сделанного утверждения. Тем не менее, за кадром остался фундаментальный вопрос: ведь не могут быть тут одни плюсы, а, если так, тогда какими отрицательными последствиями можно поплатиться за весь этот позитив? Попытаемся разобраться и в данной проблематике. Тем более, что она имеет непосредственное отношение к текущим мировым событиям.

После небывалого роста китайского фондового рынка, вдруг осенью 2015 года неожиданно начался обвал. Кризис отразился в целом на глобальном финансовом рынке. Мировые СМИ сразу же зашумели: начало мировому кризису положено в Китае — это он виноват!

Однако не будем обманываться: если на наших глазах на мировых финансовых рынках начинается схлопывание раздутых финансовых пузырей, то виноваты в этом те, кто их безогладно раздувал, и делали это не Китай, а американские финансовые воротилы. Эмитированные деньги ими уже потрачены, а нарастающая товарная масса ценных бумаг опасно нависает виртуальными триллионными капиталами над реальной промышленной экономикой, блокируя её развитие. Для того, чтобы опять запустить производственный цикл, избыточный капитал надо ликвидировать. Это делалось ранее в рабочем режиме: именно поэтому курсы акций тех или иных компаний периодически рушатся, банки лопаются, финансовые пузыри сдуваются — ликвидации виртуальных капиталов спорадически возникают то тут, то там. Капитал – это сущность, которую лучше всего выражать комплексным числом, у которого есть действительная и мнимая часть, соответственно, оборот всегда сопряжен с таким качанием от реального к мнимому и обратно. Однако сейчас, похоже, скопился такой излишек виртуальных капиталов, что небольшими отщипываниями вредную кучу не уничтожить. Если же инициировать большой крах финансового рынка – будет много претензий, поскольку пострадает множество людей, как частных инвесторов, так и крупных институциональных (таких как пенсионные фонды). Возможен социальный протест и смена элит. Это и есть тот кризисный риск, о котором мы говорили. Значит от анализа механизма капитализации нематериальных активов надо перейти к анализу ситуации, когда машина по производству капиталов стала давать сбои из-за бесконтрольного и чрезмерного использования её правящими кругами США.

Часто появляются утверждения, мол, в США «печатают доллары сколько хотят», да, это так, но важно понимать: для того, чтобы созданные виртуальные капиталы не вызывали инфляцию, их надо уравновешивать – создавать товарную массу в эквивалентном размере. Это и делалось с помощью описанного нами механизма — капитализации нематериальных активов (через функционирование фондового рынка, благодаря росту курса акций, который непрерывно растет). Но, к сожалению, суть данного механизма в России пока остается многим непонятна. Как отмечает В.Д. Миловидов, бывший руководитель Федеральной службы по финансовым рынкам РФ, в своей книги "Философия финансового рынка": "Американцы давно поняли это: значительные объемы денежной эмиссии поглощаются и перевариваются финансовым рынком. Однако вульгарный либерализм, прочно засевший в головах некоторых наших финансово-денежных идеологов, не давал и не дает нам возможность в полной мере это понять."

За последние четыре года американский фондовый рынок вырос более чем в полтора раза, а ведь он и до этого успешно раздувался за счет капитализации НМА (и не только интеллектуальной собственности, но и «гудвиллов» — репутаций популярных фирм, среди которых социальные сети и коммуникационные сервисы). Именно в таком объеме и увеличивался в империи США выпуск виртуальных долларов. Легкие доллары шли не только на финансирование научно-технического прогресса и совершенствование социальных инфраструктур, но и на финансирование военных действий, секретных подрывных операций, на подкормку вассалов и вербовку «пятых колонн», а также на поддержку пропагандистских программ, призванных успокоить американское народонаселение.

Фондовый рынок, как мы говорили, раздувался за счет капитализации разных нематериальных активов, а также в ходе создания вторичных ценных бумаг — фьючерсов (все эти механизмы в штатовской экономике активно процветают под крылышком федеральной резервной системы — ФРС). И все было бы хорошо, виртуальные капиталы работали на общий прогресс, но вот беда — размеры созданных виртуальных капиталов оказались чрезмерными, что было вызвано непомерными амбициями правящих в США кланов. Из-за этого весь механизм оказался под угрозой – миллионы инвесторов начинают подозревать, что рынок переоценен и может обрушиться. Чтобы пузыри держались их надо все время поддерживать авральным притоком капиталов на финансовый рынок США — это начали делать с помощью создания нестабильности в других странах. А нестабильность провоцировали и политически, и военными, и секретными операциями, и с помощью «экономических убийц» — так замыкалась хитрая цепочка, на которой западные финансовые воротилы держали подконтрольных.

Финансовый кризис явно отличается от стихии землетрясения, которая внезапно приходит из неведомых земных глубин. Скорее, он похож на бурю, о приближении которой обычно свидетельствует множество признаков. В современной экономической науке созданы соответствующие барометры и, как правило, специалисты знают о скорой беде. Помню, на конференции «Рефлексивные процессы и управление» в Институте философии РАН в октябре 2007 года выступал докладчик-экономист, который сообщил присутствующим о скором финансовом кризисе. Через год биржевые курсы обрушились. Умные знатоки экономики даже непосредственную причину кризиса указывали заранее. Известный трейдер Нассим Николас Талеб писал за год до событий: «Субсидируемая государством компания «Фэнни Мэй», по моим скромным прикидкам, сидит на пороховой бочке и может взорваться от малейшего чиха. Но не извольте беспокоиться: многочисленные учёные посчитали, что такое развитие событий маловероятно». (Талеб Н. Черный лебедь. Под знаком непредсказуемости, М.: Колибри, 2012.).

После известных событий 2008 года прошло семь лет, но экономическая ситуация, как видим, радикально не улучшилась. Наоборот, кризисные явления перекинулись в Европу, где под угрозой дефолта оказались целые страны. Финансовая система Запада демонстрирует неустойчивость, и виной тому триллионы долларов «легкого капитала», который создавался за счет капитализации нематериальных активов на открытых финансовых рынках. Сначала эти капиталы работали на пользу обществу (за счет них субсидировались перспективные проекты и социальные программы), однако жадность правящих клик западного мира и их жажда власти привела к тому, что сейчас рост экономики не может обеспечить функционирование и рост избыточного капитала, соответственно – излишки финансовых активов должны сгореть в пламени кризиса.

Процесс может начаться как стихийное обрушению курсов акций на ведущих биржевых площадках: обесценятся капиталы множества инвесторов (в том числе пенсионных фондов и страховых обществ), дезавуируются активы и бюджеты многих стран. Это неминуемо приведет к глобальному экономическому кризису, к массовым протестам граждан и социальным потрясениям. Данное обстоятельство естественным образом рождает у финансовых центров власти хитрые планы об организации управляемого кризиса: если здание в аварийном состоянии целесообразно провести его контролируемое обрушение. Иными словами, правящие элиты ведущих государств, сознавая неизбежность краха, могут попробовать инициировать его искусственно и провести в планомерном режиме — для минимизации ущерба. Однако также понятно, что в этом случае гнев возмущенных граждан обрушится на инициаторов процесса, с них будут требовать компенсации. Деятельность «волков с Уолл-Стрит» подпадет под расследования, начнутся суды, посыплются репутации — всё это нежелательно. Значит целесообразно контролировать не только обрушение финансовых рынков, но и реакцию людей на этот процесс. И не просто контролировать, но влиять на неё — рефлексивно управлять ею.

Попробуем смоделировать решение данной задачи в общих чертах (разумеется, наши построения будут носить гипотетический характер). Во-первых, кризис должен выглядеть как протекающий стихийно. Это можно обеспечить, поскольку обычно движение финансов всеми воспринимается как естественный процесс, хотя и в таком обычном режиме есть множество отработанных методов, которыми пользуются так называемые маркетмейкеры различного уровня, обеспечивающие волатильность рынка и управляющие важными трендами.

Во-вторых, возмущение инвесторов, которые потеряют капиталы, должно быть канализировано так, чтобы маркетмейкеры остались вне подозрений. Стихийный вид процесса вроде бы защищает их, но у возмущенных инвесторов неизбежно возникнет вопрос «Кто виноват?» И тогда под удар попадут архитекторы рынка — финансовые корпорации, банки, фонды, государственные регуляторы, виновные в том, что не обеспечили стабильность. Единственный выход: подставить под удар какие-либо посторонние силы, которые предстанут в роли экономических диверсантов. (Это старая практика рефлексивного управления: именно так поступали власть имущие, когда на радость толпе обвиняли в социальных бедах колдунов и ведьм.) И, наконец, в-третьих: формирование выгодного контекста. Он должен быть таким, чтобы на его фоне все негативные последствия кризиса выглядели не слишком значительными. Исторический опыт показывает, что здесь лучше всего подходит угроза войны и хаоса. Сразу же замечаем, что в предложенной схеме решения задачи — и второй, и третий аспекты довольно-таки сложно обеспечить. В финансовом мире все трансакции отслеживаются, а, следовательно, экономический диверсант легко вычисляется. Точно так же, всегда очевидны и «поджигатели войны».

В начале 2014 года вышел на экраны американский фильм «Джек Райан: теория хаоса» («Jack Ryan: Shadow Recruit»). Фабула фильма такова: некий русский олигарх по согласованию с российским правительством планирует секретную операцию «Плач Иеремии» — в отместку за то, что Запад заблокировал российское доминирование в нефтегазовой сфере. Тайная диверсия направлена на деструкцию американской экономики: «Погубил Господь все жилища... разрушил в ярости Своей укрепления... отверг царство и князей его...» (Плач Иеремии, 2:2) Для этого злокозненный олигарх скупает казначейские обязательства США, чтобы резко выбросить на рынок — это должно привести к падению их цены и краху бирж. Одновременно он поручает своим агентам совершить в США некий мега-теракт, дабы вызвать панику со всеми негативными последствиями. Разумеется, аналитик Джек Райан вычисляет злодейские затеи и успешно спасает мир. Однако, согласитесь, сюжетный поворот любопытен: Россия мстит за экономический «прижим», провоцируя финансовый кризис на Западе! В названном фильме как раз очевиден прокол злоумышленника: его действия по подготовке финансовой диверсии легко отследить специалистам. Собственно говоря, по этой же причине — из-за открытости финансовых транзакций, нельзя начинать контролируемое обрушение финансовых рынков — искусственность легко определяется. Но в самом факте демонстрации кинопропагандистской ленты ясен умысел: в крахе финансового рынка запада можно обвинить Россию.

Продолжая нашу тему, выскажем еще более гипотетическое предположение. Существует прием, способный вызвать финансовое обрушение так сказать внебиржевым методом. Дело в том, что современные капиталы — не сокровища в пещере Али-Бабы, а электронные записи в памяти компьютеров. Если эти компьютеры превратятся в гору железа — финансовым активам придет конец. Разумеется, есть разные дублирующие схемы, но для контролируемого обрушения важна начальная деструктивная инициатива, далее все можно проводить в процессе управляемого хаоса, который легко маскируется под стихийную панику. А вот деструктивная инициатива оказывается наказуема. Самое интересное, что уничтожение электронной начинки компьютеров — вполне решаемая задача: именно на это нацелено так называемое электромагнитное импульсное оружие, которое давно известно. Мощный электромагнитный импульс возникает при ядерном взрыве и является одним из поражающих факторов. С этим столкнулись американцы в 1962 году при испытаниях атомной бомбы в 1,4 мегатонн над одним из тихоокеанских атоллов: был получен побочный эффект — отключились электрическое освещение и телефонная связь на Гавайских островах.

В 60-х годах академик Андрей Сахаров (он тогда работал на нашу оборонку) предложил способ получения подобных импульсов при взрыве обычного боеприпаса: если внутри взрывающейся массы находится катушка с током, создающая магнитное поле, резкое сдавливание переводит энергию взрыва в энергию электромагнитного импульса. У нас этот боеприпас получил название «взрывомагнитный генератор». С тех пор работы над электромагнитным импульсным оружием активно велись и у нас, и на Западе. Конкретные боеприпасы такого типа демонстрировались на выставках оружия и даже использовались в боевой обстановке (например, во время войны в Ираке). Информацию об этом легко найти в Интернете, но технические детали — для служебного пользования. Интересующимся могу порекомендовать книгу «О сейсмоиндуктивном зондировании с применением взрывомагнитных генераторов» — там есть и схемы и формулы. Книга издана в Красноярске издательством Сибирского федерального университета (Авагимов А.А. О сейсмоиндуктивном зондировании с применением взрывомагнитных генераторов / А.А. Авагимов и др. ;Сиб. федер. ун-т. — Красноярск : ИПК СФУ, 2008. — 83 с.), дело в том, что аналог электромагнитного импульсного оружия у нас применяется для прямой разведки нефтегазовых залежей: одновременное воздействие сейсмических колебаний и электромагнитной волны вызывает реакцию углеводородного флюида, которую можно зафиксировать. Для этого взрывомагнитный генератор опускают в скважину под землю, а вот если бы он срабатывал на поверхности — электронике в радиусе тысячи метров не поздоровилось бы.

Так вот, в январе 2014 года FOX NEWS порадовал американцев сообщением на тему электромагнитного взрыва, способного ввергнуть мир во тьму. Но подчеркнул, что есть специалисты, способные отследить злоумышленников http://www.foxnews.com/tech/2014/01/14/emps-how-to-detect-blast-that-could-darken-world.html . В июле журнал «Forbs» опубликовал статью со страшным заголовком «Неспособность США защититься от электромагнитного импульсного оружия может привести к тому, что 9/11 покажется тривиальным» http://www.forbes.com/sites/peterdetwiler/2014/07/31/protecting-the-u-s-against-the-electromagnetic-pulse-threat-a-continued-failure-of-leadership-could-make-911-look-trivial-someday/#143f9efc7fcd . В статье дана ссылка на мнение двух комиссий Конгресса и доклад Национальной академии наук об опасности электромагнитной диверсии, которая может вызвать крах банковской системы США, что приведет к негативным последствиям во всем мире.

Наконец, в августе 2014 года газета «Wall Street Journal» в статье «Возрастающая угроза нападения с электромагнитным импульсным оружием» сообщила об особой опасности для клиентов Уолл-Стрит: «В недавнем письме к инвесторам, миллиардер и руководитель хедж-фонда Paul Singer предупредил, что электромагнитный импульс - это "наиболее серьезная угроза" для США и наших союзников в мире» http://www.wsj.com/articles/james-woolsey-and-peter-vincent-pry-the-growing-threat-from-an-emp-attack-1407885281 . Причем во всех сообщениях об электромагнитном импульснике как-то невзначай делался акцент на российские разработки. Утверждалось даже, что русские ученые зачем-то передали эту технологию северным корейцам.

Все эти намеки наводят на мысль: западные финансовые воротилы рассматривали вариант с искусственной электромагнитной диверсией, которая спровоцирует обрушение мировых финансовых рынков, но дело следовало так провернуть, чтобы подозрения пали именно на русских мстителей (или на северо-корейских диверсантов, пользующихся российской технологией). Сфабриковать «бесспорные улики» такого рода труда не составит, а западные средства массовой информации, хорошо натренировавшиеся в русофобской демагогии, довершат дело. Понятно, что уже сформированный контекст антирусской истерии фальсификаторам здесь должен помочь, а экономические санкции против России будут представлены поводом, который, якобы, подвиг неведомых диверсантов «отомстить за матушку Россию». После сжигания электроники каких-либо важных (или неважных) компьютерных серверов, входящих в структуру функционирования западной финансовой системы, начнется контролируемое обрушение Нью-Йоркской, Лондонской и других бирж. Всё будет проходить в плановом режиме, но вину за глобальный финансовый крах возложат на Россию — к ней все претензии и требования о компенсации.

Боюсь, однако, одними претензиями тут не ограничатся. И тогда обнаруживается решение для третьего аспекта поставленной выше задачи. Установление факта диверсии даст Casus belli — повод к войне. Иными словами, контролируемое обрушение финансовых рынков проще всего проводить в обстановке угрожающей предвоенной истерии. Впрочем, логично предположить, что до обмена ядерными ударами дело не дойдет, но на фоне этого страшного спектакля люди воспримут крах финансовой системы как меньшее зло (что и требовалось по условиям задачи).

Впрочем, напряженность международной ситуации может предоставить нужные поводы для нагнетания военной истерии и без каких-либо научно-фантастических ухищрений. Внешний контур событий сейчас уже есть: война в Сириии и Ираке, теракты в Европе и Азии, гражданский конфликт на Украине (который принял форму жесткого военного противостояния). Считается, что мир на Юго-Востоке давно мог бы воцариться, если бы киевских вояк не поддерживали со стороны США, но также очевидно, что если бы Россия начала активные военные действия — международная эскалация конфликта неизбежно воспоследовала бы. Возможно, этого как раз и ожидали мастера рефлексивного управления из США, ведь война — самый лучший повод для управляемого обрушения рынков.

Читатель может возразить: если речь идет об управляемом обрушении западного финансового рынка, причем здесь Украина? Ведь из-за кровопролития в центре Европы американский рынок не пострадает. Скорее, наоборот, прирастет капиталами… Да, это так. Однако я имею в виду тот единственный случай, когда финансовый рынок Америки тоже можно будет обрушить, а именно - если локальный конфликт вызовет реальную угрозу большой атомной войны. Причем, нужна не сама война, а только её угроза. То есть налицо двухходовка: сначала американский фондовый рынок прирастает иностранными капиталами (а «свои» в этот момент выводят деньги с рынка в безопасное далёко), затем пузырь финансового газа взрывается, и пришлые мигранты сгорают в его огне.

Думаю, призрак большой войны вызван на мировую арену целенаправленно. Именно поэтому сейчас столь часто говорят о военной опасности со стороны России, именно для этого столь долго и целенаправленно ведется в западных СМИ демонизация Путина. Расчет, судя по всему, прост. Если каким-то образом спровоцировать Президента России на более-менее воинственное высказывание, на резкие и угрожающие слова, то с помощью мировых СМИ можно будет запустить такую оголтелую пропаганду, что в реальность близкой войны поверят многие и многие. Тут же можно угрозу усилить: начать мобилизации, учения гражданской обороны, привести в боеготовность войска НАТО и т. п., и т. д. Где-то может даже что-то и взорвется, кто-то стрельнет, столкнутся самолеты или подводные лодки. Люди реально почувствуют смертельную опасность, замелькают у них перед глазами красные петушки… Ну, и вот тогда «внезапно» обрушится финансовый рынок, обесценятся акции, полопаются фонды, испарятся репутации и виртуальные капиталы, а виноват в этом будет злодей Путин и русская ядерная дубинушка.

(Кстати, можно потом даже попробовать сместить Путина с помощью «мирного выступления» под лозунгами «нет войне!», постаравшись убить двух зайцев: произвести управляемое обрушение финансового рынка и организовать благородно мотивированную антипутинскую революцию. Не случайно же наши либероиды прожужжали уши своей мантрой «Путин – война!»)

Похоже, что описанный здесь гипотетический сценарий отражает некоторые аспекты самой настоящей реальности. Так тайна нематериальных активов оказывается черным ящиком Пандоры, откуда — не ровен час — может вырваться наружу смертельный вихрь.

Однако, вероятнее всего, продвигается сейчас более спокойные и мягкий вариант: мартовские визиты директора ЦРУ и госсекретаря Керри – тому свидетельство. Вероятно, достигнута какая-то договоренность – российская власть должна подыграть западным финансистам-сценаристом (за это обещаны некие преференции). Честные ли это предложения, или ловушка, примут их или откажутся - покажет время. Но то, что население Западного мира кто-то чем-то постарается испугать - и к гадалке не ходи.

Только скажите на милость: зачем использовать для этого сложные заговоры и военную амуницию? Я бы мог порекомендовать закулисным кукловодам альтернативный сценарий - большое шоу на тему переформатирования Соединенных Штатов Америки. Если вдруг, в силу внутренней нестабильности этой странной страны, получится так, что Южные Штаты станут свободной конфедерацией, Техас отделится с помощью референдума, а также демократическим путем обретет независимость Аляска, богатая нефтегазовыми ресурсами, - это всё вызовет столько драматических треволнений, что на их фоне обрушение фондового рынка воспринято будет вполне естественно. А пока на Американском континенте будет происходить перестройка, мировой финансовый центр можно без особых проблем переместить в Европу.

...Но что касается мирового финансового рынка в его нынешнем состоянии – можете даже не сомневаться – ждет его контролируемое обрушение. С глобальным грохотом сложатся этажи фондовых бирж, взлетят клубы ядовитой информационной пыли, а погребенные под обломками частные инвесторы так и не узнают – кто же всё это затеял…

Могу заметить ,что конспирологии в данной статье не заметил , вполне логическое развитие событий особенно на фоне текущего состояния дел.

По поводу возможности социальных протестов и смены элит, а так же объявления виновных в крахе ФР и финансовой системы в целом. Так и задумано -социальные протесты и смена не элит ,а тех кто играет в данное время эту роль - топ- менеджеров ,частных и государственных -премьеров и президентов, депутатов, сенаторов, конгрессменов, миллиардеров и миллионеров .Зажрались они, чуть позже хозяева наймут не менее способных ,но более дешевых и управляемых.

Рухнут фонды-так возможно уже в пенсионных фондах ничего нет кроме "бумаги" которую в случае массовых продаж(не форс-мажорных ,а просто в следствии того ,что количество пенсионеров быстро растет) трудно будет реализовать без крупных потерь. Король Нидерландов Виллем-Александер ведь уже заявил ,что социальное государство закончилось http://www.independent.co.uk/news/world/europe/dutch-king-willem-alexander-declares-the-end-of-the-welfare-state-8822421.html

зачем на себя вину принимать за это?Стрелочника искать будут ,да и его искать не нужно ,уже давно есть призрак угрозы на Востоке -Россия.

По поводу ЭМИ, его применение приведет не только к "выжиганию " компьютеров и серверов(кстати ,чтоб поразить защищенный сервер необходим мощный импульс,взрыв) но и повреждению инфраструктуры электро-газо-водо-снабжения,канализация,транспорт:авиа,ж.д,авто -в общем хаос обеспечен.

А так если автор хочет ,пусть статья будет в разделе, она мне понравилась.

Комментарии

Ну война так война.....

В любом случае они России подняться не дадут.

Так и будем прозябать.... карячиться на дядю Сэма и его негров на пособиях.

Война не нужна! Нужно затяжное противостояние, на его фоне будут списываться активы!( навооружение, лекарства, продукты, обучение, т.е поставил в " дар" 1танк-списал 100), через строительство многое спишут, не надо даже ничего существенного строить, главное в одну воронку с определённой переодичностью попадать, короче, схем для махинаций масса...

Нужна не война, а угроза войны.

самообман страуса

Продолжу. И тут же после переговоров Путина с американцами, Иванов встречается с верхушкой Китая. Видимо гарантий американцев недостаточно. А это говорит о том, что Китай тоже в игре и возможно следующий ход можно ожидать от него.

Ну, это все гадательно... Но что-то затевается. Да.

Спасибо, хорошая статья.

Спасибо вам за позитивную оценку моего труда.

Думаю, у российских властей есть возможность выкрутится из ситуации и опыт наработанный есть. При помощи как раз той старой практики рефлексивного управления. Только виноватыми назначать не "колдунов" и "ведьм", а "врагов народа". Пузыри НМА за последние годы позволили укрепиться группировке "интеллектуалов", владеющих интеллектуальным, научно-производственным потенциалом. А это как раз те люди, которые продвигают глобализацию. Чем не "единственно правильная партия" с "единственно верным учением"? Тем более, что глобализация - это технократический аналог социализма. В таком случае предложение применить электромагнитное оружие исходит от их потенциальных врагов. Вот вам и революционная ситуация.

Ну, возможно, и так. Все эти технократы, конечно, себя мыслят особенными. Наверное, не случайно пиарили последние годы всяких интеллектуалов типа Флориды с его "Креативным классом". Может они и хотят побороться владельцами "старых денег"... Короче, человечеству будет чем заниматься в ближайшее тысячелетие.))

Ну консалтинг - это одно, а люди, заказывающие обработку разведданных и стратегических сценариев владельцам суперкомпьютеров - это другое.

Транзакции. "Экономические диверсанты" банкиропадом в окна выходили и в затылок стрелялись, пока это слишком заметно не стало и план действий не был изменён в очередной раз. А так - следов не оставалось. По принципу - нет человека, подчистившего следы, нет и следов.

Так же сейчас в военную доктрину США внесены правки, приравниващие кибератаки к военному нападению, один из планов обрушения включал якобы "русско-китайских" злых хакеров. Т.е. для создания "видимости угрозы ядерной войны" им не нужно прибегать ни к каким электромагнитным терактам - для них это лишние сущности, лишь плодящие лишние следы. Так же любопытные могут посмотреть, какие именно здания были уничтожены при пресловутых 9/11, это к слову о способах стирать финансовые следы.

Про гудвил, как основной насос западных бирж и его закономерный коллапс я читал у умных людей ещё в 2006 году, как раз когда это начиналось первым витком. Это только к нам эта "волна сжатия" дошла в 2008, а к западу от нас она начиналась в 2006, на ней некоторые и заработать успели, пока шорты на биржах предоставлять не прекратили.

Здесь, на АШ, тоже года 4 назад были замечательные материалы где роль(и структура) гудвила в пузырях раскрывалась. Ну, может напомнить статьёй и не лишнее.

Мотивация сумрачных кукловодов исключительной национальности таки допускает ядерную войну, а не её угрозу.

А в остальном статья - более менее. Можно сказать появилась хоть какая то глубина, по сравнению с предыдущей ::) Растёшь над собой?

Без придирок к словам и хамства никак нельзя? Спасибо, хоть "тыканье" пацанское закончилось... Про ЭМИ: понятно, что уничтожение данных без этого также возможно, но здесь сам способ эффектен - легко укладывается в информационную картинку. Это важно для информационного сопровождения. А про хакерские атаки сказали бы в сопроводительных фейках.

Кто тебе это сказал? ::) Не твоими же "непацанскими" "котиками"(с) и "голубчиками"(с) общаться ::)

Было бы можно - разумеется обошлись бы, не сомневайся. Причина всего - твоя реакция на конструктивную критику, голубчик(с) ::)

Ага, укладывается ::) Лови теорию заговора: коварные жидорептилоиды разместили на орбите n-ное количество спутников с термоядерными боеголовками под видом обычных ретрансляторов, и активируют их синхронно, сманеврировав в стратосферу над крупными городскими агломерациями. Всё - капец всем айфонам, серверам, персональным жоповозкам, и даже микроволновкам. Круче же, не? ::) Проверяем на неопровергаемость: ну они же зачем то размещают большие массивы накопителей на морском дне, точно, что бы не потерять свои базы данных в час "ч", я сам сюжет в новостях видел.

Вы меня окончательно разочаровали. Прекращаю с вами общение.

Кто то писал что готов к любой критике, а встретив конструктивную критику - сначала попытался перевести в срач, а когда вышло плохо - встал в позу и стал писать про совесть. Незачёт. Все ходы записаны, вся последовательность комментариев заскринена.

Один тезис выглядит достаточно сомнительно. Это управляемое контролируемое сдутие пузырей. Это тезис не новый, озвучивался финансовыми чиновниками и финансистами, в том числе и наивысшего уровня. Но никто из них так и не сумел обосновать за счет чего будет обеспечена эта управляемость и контроль. Потому этот тезис и выглядит как авантюрные пожелания и запудривание мозгов.

Ближайшая аналогия - управляемый подрыв для сноса (пузырей). Ну как 9/11 ::) Сдутие - неконтролируемое. Контролируемый только триггер.

Вы правы. Вопрос сложный - ведь никто не хочет, чтобы сдутие происходило за его счет. В принципе тут один выход - за счет государства. Или при договоренности, что государство поможет тем компаниям (банкам), которые принимают на себя последствия сдувания. Возможно еще умелое перекладывание последствий на пришлых капиталистов - так было в случае доткомов, да и в сланец на последнем этапе вкладывались лишь наши нувориши (помните, как Леонтьев пиарил сланец?). Кстати, про сланец надо отдельно прописать - этот пузырь возник именно когда появилась работающая технология ГРП, тогда возникла возможность оценивать запасы у.в. в сланцах и песках. Эти месторождения знали, но они не могли быть капитализированны и поставлены на баланс, а когда декларировали появление технологии - сразу же возникла возможность надуть пузырь. Известно, что недропользователь, имеющий лицензию на добычу ставит на балан оцененные запасы у.в. То есть главный мотив сланцевой эпопеи - именно обогащение на раздутии пузыря. На определенном этапе закулисные финансисты вышли из проекта, а лохов туда заманили - и привет! Но есть и позитив - развили технологию. Когда цены поднимутся, она будет применяться. В целом, по пузырям, думаю, в каждом случае вопрос решается конкретно. Но также понятно, что эта операция возможна лишь до определенного размера пузыря, потом неизбежно идут неуправляемые последствия.

Интересная статья, большое спасибо!

Спасибо, буду стараться.

Складывается впечатление, что автор - эдакий Иван Макгрегор от экономики, без пони, но со своими загонами и газетно-журнальными первоисточниками чуть лучше, чем "Аргументы и Факты" но примерно того же уровня.

Весна. Повылазали журнализды...

Отличная статья! Не стандартный подход к обыденным вещам! Большое спасибо!

Спасибо на добром слове.))

Предположу способ уничтожения компьютерных накопителей памяти закладками еще при их производстве. И все это обрушится в час Х без команды извне, скажем в дату с тремя шестерками, например 06.06.16.

Закладка? Для диверсий годится.

Добавлю несколько слов по теме сланцевых (нефтеносные сланцы и битуминозные пески) углеводородов. Вся фишка сланцевой эпопеи - в том, что нефтедобывающие компании ставят на баланс запасы у.в. А сланцевая нефть - это огромные запасы и, когда обнаружилось, что есть некая технология её добычи, такие запасы превратились в ценность, которую можно капитализировать, раздувая на этой основе финансовый пузырь. Месторождения сланцев и нефтяных песков огромны, они были известны, но не имели ценности в рыночном смысле, поскольку промышленно не могли разрабатываться, а тут вдруг - ОПА! - такое богатство привалило! Соответственно, под эти активы появилась возможность выпуска новых и новых объемов ценных бумаг - так и раздулся пузырь. Однако главная фишка вовсе не в том, что появилась технология и стали качать нефть, а в том, что все эти проектируемые к добыче объемы у.в. превратились сразу в виртуальные капиталы в виде первичных и вторичных финансовых инструментов. И те умники, кто все организовал - немыслимо обогатились. Потом им осталось только вывести свои капиталы из данной отрасли, передав владение ценными бумагами толпе жадных лохов, которые повелись на сказки о фантастических перспективах сланцевой революции. И тут началось... Сначала обнаружилось, что запасы некоторых месторождений были необоснованно завышены (погуглите тему), потом и вовсе - цена нефти упала. И - соответственно - все ценные бумаги, опирающиеся на ценность запасов сланцевых месторождений, стали постепенно становиться мусорными. Короче говоря, финансисты на сланцевом пузыре обогатились, капиталы эти вывели, лохам сланцевые деривативы и акции впарили (раздув рекламу сланцевого бума). Теперь пузырь сланцевых бизнесов сдувается и тянет на дно весь фондовый рынок. (Точно та же история, как с пузырем хайтековских доткомов и пузырем ипотеки.) Единственная польза - часть инвестиционного капитала пошла на НИОКР по отработке технологии разработки сланцев. Её потом будут использовать. Сланцевые у.в., конечно, будут добываться в будущем, если цена на нефть стабилизируется на достаточно высоким уровне.

В первой части автором доказывается, что НМА может быть использован для увеличения капитализации, увеличение капитализации может быть использована для повышения гарантий инвестиций, повышение гарантий может быть использовано для привлечений инвестиций, привлечение инвестиций может быть использовано для увеличение объёма денег на рынке, для того чтобы Центробанк эти деньги предоставил.

Делается утверждение, что этот процесс является единственно возможным. Но так ли это? Относительно недавно экономист Сергей Глазьев тоже развивал мысль о необходимости дополнительного предоставления денег рынку (или не рынку, но предприятиям) в целях развития экономики. Дело велось в духе обамовского "Yes, We Can!" ("Да, мы можем!"). В таком случае интересно сопоставление всяких западных корпоративных гудвиллов и вариантов уверенности/неуверенности элиты России, может ли она позволить себе план действий по Глазьеву, или нет. Получается, в сущности, то же самое разными путями для различающихся целей? А кампания против "плана Глазьева" и ведёт, путём давления на "репутацию РФ", в результате к утверждению, что экономический подъём путём "пузыредутия" является единственно возможным, ведь "экономические эксперты" грудью встанут на пути идей Действительного Члена Академии наук России!

Может быть будет любопытным, как я пришёл к такому выводу? А просто! И обсуждаемая статья, и "план Глазьева"

апеллируютвзывают к авторитету основополагающих "нобелиатских" трудов Василия Леонтьева, в результате чего несложно сделать вывод, что результаты и методы великого экономиста просто служат ключевым инструментом, который могут использовать разные, противоположные в своих целях и интересах силы (вплоть до "экономического убийства"): кирпич может и старушку придавить, и послужить элементом системы отопления её жилища.А вообще в данном материале совмещено сразу две статьи, объединённых только объектом исследования, причём объект таков и таковы ракурсы, что это могло бы всё рассматриваться и порознь.

В принципе верно, И процесс является единственно возможным. Такова логика мошеннических финансовых операций. В статье объясняется два вопроса.

1. Кто-то сумел извлечь из мошенничества пользу для общества. Причём очень большую. На этих пузырях выросла высокотехнологичная промышленность. Если вспомнить Великую Депрессию, там было то же самое. Взрывной рост американской экономики, в том числе мошеннический, на плюшках от Первой Мировой войны и волне эмигрантов, в первую очередь из России, вынудил "регуляторов" провести "большую чистку". Чистка оказалась настолько серьёзной, что восстанавливать пришлось методом "убить двух зайцев". Америка подняла свою экономику на том, что получила самые большие дивиденды от ей же организованной Второй Мировой войны и заодно "прихватизировала" оставшиеся колонии. А потом с разгона и весь мир.

2. Лох не мамонт, лох не вымрет. Никакой Глазьев российской экономике не поможет, пока российская элита грабит свою экономику для того, чтобы вложить награбленное в чужую. В том числе и в финансовые пузыри. С одной стороны. С другой стороны лень - тоже двигатель прогресса. Зачем работать самому, если можно заставить работать врага, а потом результатами его работы пользоваться. Нафига нам своя высокотехнологичная промышленность, если мы уже оплатили чужую и просто покупаем её товар. Даже деньги для этого нам зарабатывают конкуренты. Сколько у нас нефтепромыслов якобы принадлежит иностранцам? Сколько заводов пользуется импортными технологиями? И что, они ничего не платят в бюджет и никому не "откатывают"?

O6OPOTEHb, спасибо за умное замечания. И - да, совмещено две темы.

fiveyear , на самом деле у нас достаточно высокотехнологичная промышленность - и военка, и атомная, и химическая, и тот же нефтегаз - это очень наукоемкая отрасль, начиная с геологии и геологоразведки и заканчивая моделированием эксплуатируемых месторождений.

Про летающие тарелки было интереснее )

Кому что, PIPL XAVAET/))

Хорошая адекватная статья. Автору спасибо за сей труд.

И Вам спасибо за оценку.))