В экономике всё переплетено и взаимосвязано. Российские фондовые индексы в значительной степени закрыли недавний провал. Дальнейший рост немного притормаживает пересмотр инвестиционных стратегий. Хотя первые годовые отчёты и объявление дивидендов уже тянут котировки вверх. Но, как говорится, есть нюансы. О них и покалякаем.

Есть устоявшийся дивидендный ориентир - десять процентов в год. Если ниже - то уже по обстоятельствам и сопутствующим факторам. Выше - однозначно интересная акция. Но так было, пока инфляция курсировала около 3-5 процентов и ставка ЦБ на сопоставимых уровнях. Сейчас ситуация изменилась. Цикл повышения учётной ставки Банком России ещё не завершён. И следом будут подтягивать условия по вкладам и коммерческие банки. Пока средневзвешенные составляют порядка 6 процентов при вкладе на год и более. И это они ещё не до конца отыграли предыдущее повышение ставки ЦБ до 8,5 процентов. Эксперты ждут скорого подъёма до 9,5 - с дальнейшим ростом привлекательности банковских вкладов. При таких вводных - вроде 10 % дивидендов уже на грани "интересности".

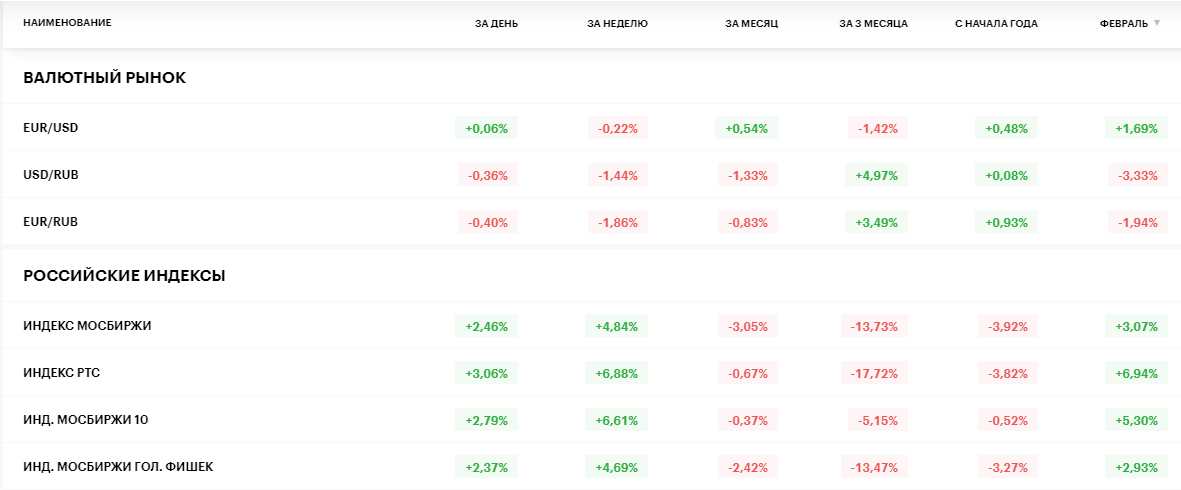

Со времени недавнего провала российские индексы отросли уже на 15 с хвостиком процентов. И пока попритихла геополитика - вполне вероятен дальнейший рост. Акции находятся в полупозиции. С одной стороны, их цена уже не так однозначно привлекательна, как неделю назад. С другой - это уже и не распродажа с двузначными скидками. Сначала глянем общую картину, это по вчерашнему дню отсечка, но там изменения минимальны - индексы и рубль сейчас подрастают порядка пары десятых процента..

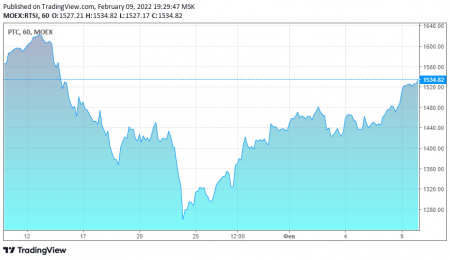

Зафиксируем основное - потери в индексах по этому году близки к завершению, но более глубокий провал конца прошлого года пока выражается двузначными процентами. В одном из прошлых обсуждений в комментариях уже высказывал своё мнение - присматриваться нужно к уровням ММВБ выше 3500 и РТС за 1500. Они вряд ли достигнут этих отметок одновременно, потому "разножка" может занять несколько дней. Именно так и получилось. Нужно понимать, что РТС - валютный индекс российских активов. И он, помимо рыночных движений - ещё зависит от динамики рубля. И вот - оба индекса устойчиво выше обозначенных ориентиров. График РТС - в тизере (ещё раз - он по вчерашней отсечке окончания торгов, но отличия незначительные, так же и по ММВБ). Теперь МосБиржа

Индекс окопался за 3600, а его валютный коллега РТС - на 1520+. Камрады активно задают вопросы в личке по биржам. И закупившиеся по итогам статьи "Российский рынок акций готовится к сильному отскоку" уже интересуются - когда продавать, уже пора или подождать ещё? Отвечу честно - без понятия. Это зависит только от владельца акций. Его планов по доходам и расходам, жизненных обстоятельств, выбранной биржевой стратегии и тд.

Если сугубо спекулятивные операции - то можно и пофиксить прибыль - пока ещё много интересных вариантов, куда переложиться с дальнейшей выгодой. Мне ближе скопидомство. То есть, активы покупаются надолго. Вот мой личный пример акции из перечня в статье про близкий отскок - МВидео. Мне она нравится. Хорошо транслирует инфляцию в дивиденды - как и большинство активов из потребительского сектора. По итогам докупки на распродаже получился пакет со средней стоимостью порядка 355 рублей за акцию. Сегодня цена подскакивала уже выше 398. Казалось бы - можно и пофикситься, ведь больше 40 рублей прибыли на каждую бумагу и больше 10 % за несколько торговых дней. Ещё раз - если цели спекулятивные - то это уже нормальный вариант. Хотя после пробоя уровня 400 рублей можно надеяться на ещё одну волну роста. Ждать или нет - личный выбор каждого. Но у меня другой подход. Ибо ленив неимоверно. То есть, вот эти вот тараканьи бега и купи-продай меня как-то мало вдохновляют. И теперь смотрим длинный график МВидео

Очевидно, что сейчас акции ниже уровня даже 2017-2019 годов. При этом компания стабильно платила хорошие дивиденды и увеличивала их из года в год. Опубликованный отчёт по 2021 году тоже вполне крепкий. В чём подвох? Эту бумагу очень "распробовали" крупные спекули и розничные тихушники-долгосрочники типа меня. То есть, акции постепенно выбирались с рынка и оседали в инвестпортфелях. Дальше понятно - чем меньше предложение, но есть устойчивый спрос - тем выше цена. По прошлому году МВидео заплатило дивами 38+35 рублей - двумя выплатами. По той цене доходность и была в районе тех самых 10%. По этому году - судя по их отчёту-2021 и текущей ситуации - будет примерно 40+38. То есть, акция окупается при нынешней цене примерно за 5 лет только дивидендами. Дальше - чистый плюс и даже продажа при падении цены хоть в два раза - будет приемлема и с прибылью. Но именно вот такая дивидендная щедрость и таит опасность при обвалах рынка. Посмотрите на графиках весну-2020 и декабрь-2021. Крупные спекули нарвались на маржин-коллы и последовала принудительная распродажа их портфелей для покрытия долгов. На рынок было выброшено большое количество акций - при общем падении фонды (то есть, отсутствии свободных денег у многих участников фонды) - и это резко обрушило цену. А обвалы на рынках бывают. Но если воспринимать вложения в акции как аналог/замену банковскому вкладу - только с более высокой доходностью - то текущая цена не имеет никакого значения. Компании выплачивают акционерам исходя из закреплённых в Уставе условий, а цена лишь отражает спрос на акции. Потому мне предпочтительней стабильный и с примерной предсказуемостью доход, чем спекулятивные сделки - хотя сиюминутная выгода может быть достаточно серьёзной. Тут каждый для себя решает сам.

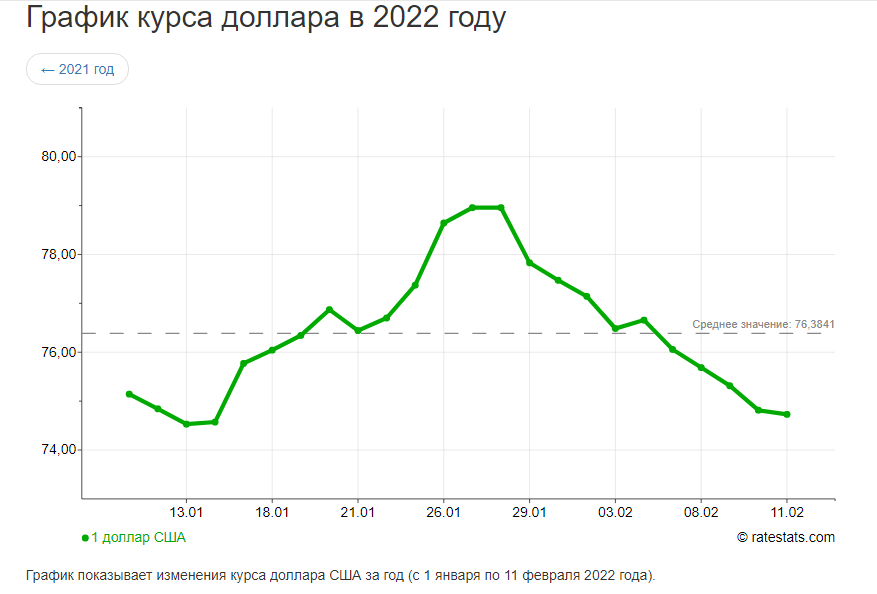

Теперь по возможному завтрашнему решению ЦБ РФ по ключевой ставке. Наиболее вероятно, что будет повышение на 1 % и она станет 9,5 процентов. Это немного поддержит рубль завтра. Как только удастся чуть прибить вниз инфляцию - начнётся обратный цикл - постепенное снижение. Это уже будет поддерживать биржевые индексы - возможно, уже к концу года уровень привлекательной дивдоходности снова вернётся в район 10 процентов - то есть, люди будут готовы покупать акции по цене десяти годовых дивидендов. При этом, позитивные перспективы и у рубля. Посмотрим курс ЦБ по году.

Как видим, всякие нагнетания и истерики "западных партнёров" принесли большую пользу российскому бюджету. Этот вот график - это основа для налогообложения наших экспортёров - наиболее высокие цены сезонно в этот период на нефтегаз - им и придётся отдавать больше. Инфляция начала замедляться, но ещё высокая - при этом не курс рубля тут причиной. За месяц с хвостиком в этом году курс был и около 74 и выше 80 - это никак не транслировалось в цены в магазинах. Ну а накопленный бюджетом за первые зимние месяцы жирок позволит нашей экономике чувствовать себя намного уютнее.

Комментарии

Вообще то последняя неделя по инфляции с доступными данными 0.29 процента

Предыдущая 0.19 процентов.

Очень даже транслируется курс в цены.

Этот прирост курса.

Откуда Вы берете, что не транслируется вот мне интересно?

Ну вот первая табличка в статье - за февраль рубль укрепился к доллару на 3 % с хвостиком. Где трансляция? Или на следующей недели что-то начнёт дешеветь на три процента? У меня нет таких данных.

дык при инфляции доллара надо складывать получается проценты, нет?

Вы какой показатель подразумеваете? Внутреннюю инфляцию в США или отношение бакса к какому-то биржевому активу (золото, нефть и тд), или к какой-то другой валюте/корзине валют?

Все вместе. Я к тому, что повышение цены импорта в долларах оказывает давление и на нашу инфляцию, плюс курс ЦБ. Хороший баланс у меня в голове пока не сложился, без перехода на конвертируемый рубль. А может и наоборот, именно неконвертируемый рубль в способности иметь отдельный островок стабильности, играя курсом. Но в этом случае повышение курса на фоне общемировой инфляции не перепрыгнуть же?

Повышение валютных цен в импорте и так конвертируется у нас во внутреннюю инфляцию - то есть, вроде нет никакого повода что-то второй раз складывать. По рублю - посмотрим, что за фиговина такая этот цифровой рубль и как его будут использовать. Возможно, что-то полезное и вытанцуется. А может окажется просто непонятным экспериментом с невнятными целями.

Экономика это не калькулятор.

Есть инерция системы и размазывание по времени.

Если в январе 2020 курс был 63 а в январе 22 76

То вот эти 20 процентов за 2 года и имеем плюс минус.

А то что в феврале чуток укрепился это скажется на замедлении темпов инфляции позже. Напомню что к 20 процентам девальвации следует ещё прибавить инфляцию доллара. Что вообще картину с реальной стоимостью рубля делает очень грустной.

Реальная стоимость - понятие крайне размытое. Особенно, если зачем-то ориентироваться на доллар.

А на что ориентироваться на гривну что ли?

Доллар пока ещё всеми признанный эталон для расчетов по большинству международных контрактов.

Ориентироваться на покупательную способность рубля - то есть, его стоимость в реальных активах. Хотя - дело каждого, какие ориентиры выбирать. Внутренняя инфляция в США никак не отражается чего-то по отношению в рубле. Что из западного роста цен транслируется внутрь Росси - они в рубле и выражается. Соотношение инфляций для курсовых перспектив интересно и важно, для каких-то прагматических учётов особо не вижу точек приложений.

Есть девальвация доллара по отношению ко всему причем в опте оно ещё и сильней чем в рознице так скажем.

По комодам это отлично видно и к этой долларовой девальвации плюсуется девальвация рубля к доллару. В опте вообще получается волшебно. Металл, дерево в два три раза за 2 года.

И розница прёт вверх цены, но позже.

А Вы не транслируется. Очень даже транслируется.

Ну вот вчера рубль символически вышел в плюс к доллару с начала года. Сегодня чуть укрепился, Можно посмотреть, когда это всё и куда транслируется и через сколько. Примерно-оценочно, без какой-то там точности. Но понаблюдаем. При этом, повышение ставки ЦБ чуть начнёт прибивать инфляцию, будет сезонное снижение цен весной на ряд товаров. Отделить одно от другого не берусь. Но посмотрим. Что снизится и как.

замените на инфляцию.

У меня у самого в голове каша по этому вопросу. 2014 из головы не выходит.

Долларовая инфляция и девальвация доллара примерно равнозначные понятия. Отличаются больше смысловыми и эмоциональными оттенками ) А про взаимосвязи рынков писал вот здесь

https://aftershock.news/?q=node/1056317

Вот практическая задача:

Бочка стоила 60 долларов США. При курсе 67 руб.

Сейчас она стоит 63 доллара. При курсе 74 руб.

Так что там с реальной покупательской способностью рубля? И прежде чем рассуждать о макроэкономических показателях, напомню, что у нас тут практическая задача, и зп мы получаем не покупательской способностью, а номиналом фантиков. Зп в у.е. давно запрещена.

Там - как было, так и есть ) Они там за доллары покупают. А мы здесь за рубли.

Я тут!

Привет! Всё норм? )

Салют! Все норм, изучаю твою статью!

Лады. Рад видеть.

У Мвидео шаткое положение, его давят и продолжат давить маркетплейсы - озон, яндекс и тд. А онлайн продаж у Мвидео пока мало, а офлайн продажи почти не растут

ну и 65% доля в МВидео у Гуцериева. а это мутный тип

По годовому отчёту - вполне приличный двузначный рост интернет-продаж. Как и средний чек покупок - в интернете на две тысячи выше, чем в офлайне. Мне отчёт понравился. А так - каждый сам решает, конечно, что ему интересно и как распоряжаться свободными деньгами.

Для долгосрочной М-Видео для меня слишком не первой необходимости. Замедление обновлений домашней утвари в перспективе усматриваю и повышением интернет платформ. А зная аппетиты топ менеджеров, запросто могут опрокинуть компанию полностью. Предпочитаю с участием государства.

С укреплением рубля вижу наоборот повышение спроса на российские бумаги т.к. повышается интерес иностранных инвесторов по идее.

Ну... По иностранцам там такая загогулина - чем слабее рубль, тем меньше цена в долларах для покупателя. А вот последующее укрепление рубля увеличивает их прибыль в долларах от текущей рублёвой цены. Но жа, есть такие, кто точкой входа выбирает для себя момент,когда рубль становится на устойчивую траекторию укрепления - так риски ниже.

Спасибо

После повышения ставки время будет покупать акции, а они точно просядут, правда не резко, но плавно уж точно.

А вот облигации да, после такого станут менее интересны. Разве что на ИИС положить. Но пока такие ставки облигации точно не стану брать. Проще уж кэш тогда во вкладе держать, который можно будет пополнять/снимать и вкидывать в акции на просадке.

Эээээ.... Не очень понял. Чем выше ставки - тем выше доходность по ОФЗ (тем дешевле они стоят на вторичном рынке, в том числе). При более низких ставках ОФЗ дороже. Именно в дни повышения ставок можно выловить очень интересные предложения на вторичке - ну на прошлом повышении порядка 11+ % доходность попадалась - правда, не ОФЗ, но кого-то из пристойных компаний. Были и выше - но там краткосрок совсем. Сейчас уже все примерно готовы - будет ли шевеление на рынке облигаций, не знаю. Но если уж интересны вложения в облигации - то лучше именно в дни повышения ставок искать хорошие предложения.

Ну я имею ввиду по сравнению со вкладом. Мои облигации например принесут доход где-то 8-9%( в год), минус налог на купон, то есть маловато будет.( региональные облигации).

А так акции тоже дешевеют во время поднятия ставок по вкладам, и тоже у них доходность растет)

Но в отличии от облигаций с большой вероятностью дивиденды и собственно тело акций вырастут и дадут доходность сильнее облигации.

Это да. Но доходность по облигациям фиксируется в момент покупки (ну если не облиги с +инфляцией), а банковские вклады растут за ставкой, но с задержкой и не всегда сразу на столько, на сколько изменилась ставка.

Чушь и дилетантские рассуждения. Нельзя смешивать, сравнивать дивидендную доходность акций (инструмент, дающий долю в бизнесе, т. е. по своей сути защищающий от инфляции) и депозитов, облигаций и т.п. (где тело актива обесценивается инфляцией).

Это так ) Но большинство оценивает именно с обывательских позиций. И не занимаются долгосрочными инвестициями. Они сравнивают "нос к носу" и обычно дальше года не планируют - за это время отличия между акцией и депозитом не сильно разойдутся от начальной оценки вложений. Розничные инвесторы-обыватели (не профессиональные трейдеры) мыслят именно такими категориями.

Акции - это в принципе стратегия на много лет. Всё, что менее 5 лет - это чисто спекулятивное вложение.

На спекуляциях, впрочем, тоже можно хорошо зарабатывать... Но тут нужен и талант, и долгий опыт, и риск есть всё равно.

Это личное дело каждого. Человек распоряжается своими деньгами. Оценка рисков - на нём. Насколько у кого получается, вопрос долгий )

Да, сейчас можно и вложиться в среднесрок.

У меня большинство акций лежат годами без движений. Пока считаю так выгодней. Не вижу особого смысла их продавать. Конечно, по нашей жизни загадывать что-то на очень долго - сложно ) Но пока - так.

Если правильно считаете, значит выгодней. Впрочем, достаточно, чтобы номинал вложений увеличивался, пусть даже не догоняя инфляции - это уже неплохо, если вспомнить, что миллионы россиян не доверяют даже картам, предпочитая сберегать на чёрный день наличку в чулках.

Ну по некоторым стоимость выросла весьма значительно по сравнению с покупкой ) Но в целом - это мало что меняет, пока я их не продам. То есть - это просто нолики в компьютере. А дивиденды растут - это как-то ощутимее и важнее. Позволяет примерно планировать расходы. Хотя часть дивов реинвестирую - можно это отнести к росту номинала вложений ) Не в бухгалтерском смысле.

Н-да изменения доли реинвестирования - это чуть ли не самый деликатный момент селф-тюнинга.

Хорошо изложено )

А знаете откуда у меня такое изложение появилось?

Просто задался накануне вопросом - изучить мировую практику печально известных у нас СРП. Полез в англопедию и обнаружил, что СРП - это прошлый век, который применяли в Боливиях и Индонезиях. А сейчас широко используются конгломераты из СРП и СРР (соглашений о разделе рисков), причём с дебалансом на последнюю. Кардинальное отличие между СРП и СРР в том, что, с одной стороны - при СРР, доходы государства волатильнее, но зато у него появляется ультра-легальный инструмент воздействия на мировую экономику, и, соответственно геополитику, а при СРП - поток в бюджет стабильно небольшой, но и никаких глобальных инструментов государство не имеет, кроме разрыва соглашений (которые тоже неоднократно случались прошлом).

З.Ы. А, так вотта. Про СРП у нас принят отдельный закон, принятый невесть когда. А про СРР - первое упоминание в авторитетных статьях появилось лишь в 2014, а в госдокументах - только в 2017-м. И знаете - где? В Росздравнадзоре, но не закон, а методические указания. Но соглашение составлено грамотно - если вдруг спрос на какое-то лекарство резко вырос, то инвестор обязуется его удовлетворить, а государство погасить с меньшей маржой. Но подвох в том, как определяется база - цена низкого спроса... Впрочем, это уже путь в модель Блэка-Шоулза.

Сейчас не так много мест, где иностранцы могут закрепиться на сколько-нибудь долгое время без особых рисков. Хотя,, если учитывать не неких абстрактных иностранцев "вааще", а с конкретных учётом стран - то список несколько расширится. Ну условно - из России в Китай или из Китая в Россию возможны долгосрочные инвестиции с относительно низками рисками и долгосрочно понятными условиями. А вот Япония и там, и там будет себя чувствовать неуютно.

С т.з. государства выгодно, когда своё население вкладывается в фонду на лоях, а потом постепенно выходит из него, пока нерезы гонят цену на хаи. Потом спад, и повторение цикла - благо, что дураков в глобализованном мире припасено на век. Как пример такого феномена - доподлинно известно, что японские власти и кэйрецу всячески препятствовали американским инвесторам, пытавшимся влезть на японский фондовый рынок в начале 80-х, в период наиболее бурного роста. Но как выполнение этого условия можно было бы достичь в современных, гиперинформационных условиях - совершенно непонятно?

Возможно, именно для стимулирования населения к инвестированию в циклах и создан ИИС. Там ведь можно достаточно чётко управлять притоком/оттоком средств, добавляя плюшек за вкладывание туда и прикручивая краник льгот и вычетов в нужные моменты. Не на коротких циклах, конечно.

Это всё необходимо, но крайне недостаточно. Достаточно будет, если массы (внезапно) пограмотнеют финансово и перестанут терять голову в мыслях о барышах.

Сейчас слишком резкий приток новичков на бирже. И они в подавляющем большинстве имеют очень примерное примерное представление о фондовом рынке, да что там рынок - многие и об окружающей действительности в целом не очень соображают ) Чем-то ситуация напоминает быструю интернетизацию страны при Медведеве. Было сложившееся ядро интернетных жителей. И тут им на голову резко вывалилось огромное количество очень разных людей - с разным жизненным опытом, воспитанием, образованием,профессиональными компетенциями и тд. И вот они какое-то время притирались друг к другу ) А финансовая грамотность - как и компетентность в чём-либо вообще - навык традиционно нечастый. Другой разговор, что с течением времени растёт общий уровень. Ну как знание арифметики - когда-то это было достоянием единиц на тысячу населения, сейчас каждый школьник знает.

Вот в этом-то и проблема, что с одной стороны информатизация сулит рыночно-коммунистический рай, но пока она лишь воспроизводит смущение неподготовленных умов.

Перемелется - мука будет ) Кто-то обожжётся, кто-то получит ценный опыт, кто-то резко разбогатеет, потом так же резко спустит всё там же на бирже. Но это и в целом свойственно всяким другим жизненным ситуациям.

Ну это всё как-то чересчур общечеловечески, так не бывает (точнее - это верно лишь теоретически, но практически такое видение продуктивно лишь в замкнутой экономике, а в экономике, активно торгующей со всем миром - такое настроение контрпродуктивно), чтобы все, если даже вы и ещё какое-то множество - от всей души к этим всем остальным (пардон за каламбур).

Конкуренция жизненно необходима, без неё нет возвышающего дух вектора, увы. Какие формы должна иметь истинная конкуренция - вопрос второй. Главное - что она должна быть. И тут вопрос - где та граница, после которой визави - уже конкурент. Применительно к бумажно-инвестиционному контуру - эти границы проходят по границам государства, валютному рынку и паспортам субъектов, взаимодействующих из разных юрисдикций. И вот тут-то, локально, возникает возможность ответить - как лучше всего будут выглядеть действия на фондовом рынке с т.з. государства - так, как я и написал в предыдущих комментах.

Страницы