Итак, наступает пора активных выплат дивидендов по акциям российских компаний, и в связи с этим решил написать обзорную статью для, так сказать, ликвидации общественной безграмотности по данному вопросу среди АШевцев. Конечно, людям знакомым с инвестициями, она будет совершенно не интересна, но вот те, кто этим не интересуется, могут найти здесь что-то интересное для себя.

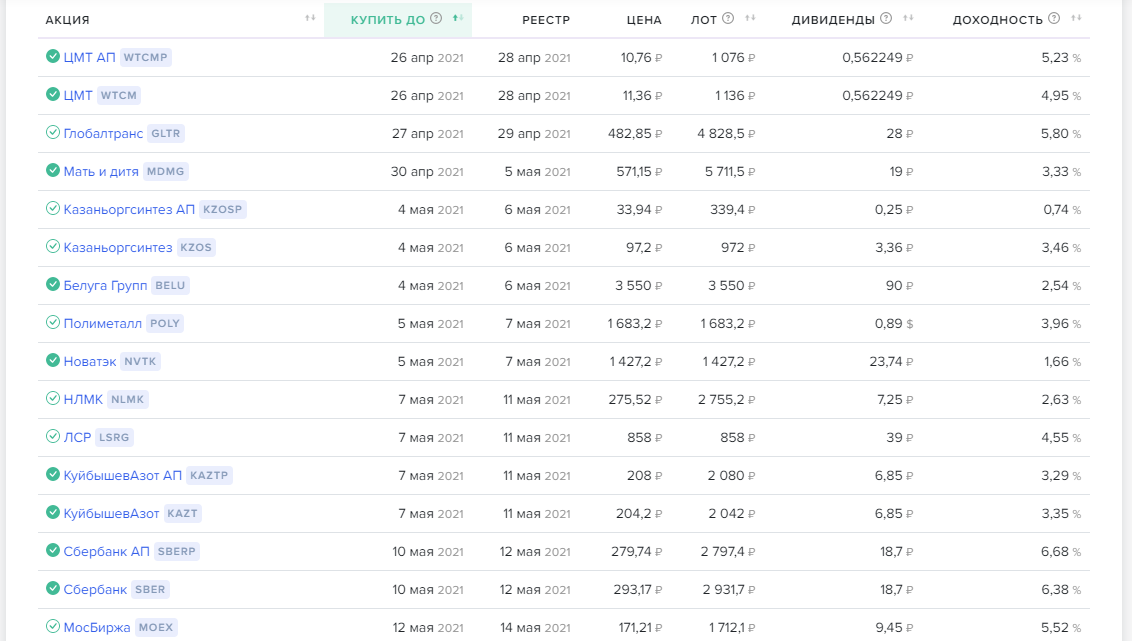

Как известно, многие компании, акции которых находятся в свободном обращении на бирже, производят по ним выплаты, называемые дивидендами. И, несмотря на кажущуюся сложность, получить их, т.е. поучаствовать в дележе прибыли компании, весьма просто. Для этого лишь необходимо иметь на своём счету любое положительное количество акций компании на так называемую экс-дивидендную дату (дата за два рабочих дня биржи до даты отсечки, она же - дата составления реестра акционеров). Хотя в обиходе обычно используют термин дата отсечки, подразумевая экс-дивидендную дату, потому что сама по себе она нужна лишь вне биржи. Смысл здесь простой: в дату составления реестра создается (кем - не знаю, компанией или депозитарием) список всех держателей акций, которые получат дивидендные выплаты. Но из-за режима торгов акциями T+2 получается так, что де-факто, купленные акции переходят на счет нового владельца лишь на второй рабочий день биржи, после дня совершения сделки. Поэтому для получения дивов необходимо иметь их на своем счету на экс-дивидендную дату, а потом можно даже продать - хоть на следующий деть, но дивы все равно будут получены. Замечу, что дивы по акциям зарегистрированных в РФ компаний, гражданам РФ приходят с уже выплаченным НДФЛ (КРОМЕ выплаты дивов с бумаг на счете ИИС при выводе денег на счет ИИС - тогда налог будет вычтен при закрытии ИИС) - т.е. 87% от исходной суммы. С иностранными сложнее - там налог зависит от страны, и в некоторых случаях его затем приходится выплачивать самостоятельно, но этой темы я касаться не буду. В общем, ничего сложного нет. Чтобы быть в курсе, кто, когда и в каком размере будет платить, можно использовать вот этот календарь (но вообще таких сервисов куча). Итак, что мы здесь видим:

В первом столбце можно видеть названия акций (обычно одна акция = одна компания, но некоторые компании представлены обычными и привилегированными акциями (АП)) и специальные значки. Значения:

Залитый зеленый кружочек - размер дивидендов окончательно утвержден собранием акционеров компании - 100% гарантия.

Не залитый зеленый кружочек - размер дивидендов рекомендован советом директоров компании, но ещё не утверждение собранием акционеров (т.е. в теории значения могут измениться, но на практике такое происходит нечасто, поэтому гарантия высокая, но не 100%).

Серый кружочек (на данной картинке не представлен, ибо здесь лишь близлежащие выплаты) - это рассчитанный размер дивидендов из отчета компании по МСФО (это значит никаких гарантий, выплаты вполне может и не быть не то что не в указанном размере, но и вообще).

Но следует понимать, что чем выше степень уверенности при хороших дивах - тем выше будет текущая стоимость акции, а значит - ниже див. доходность для потенциального инвестора.

Вторая по важности колонка это Дивиденды - как можно заметить, их значение измеряется в рублях на 1 бумагу (не на 1 лот, а именно на 1 бумагу). А Доходность измеряется как отношение размера дивиденда к текущей рыночной стоимости бумаги (по-хорошему - это цена последней сделки по бумаги на бирже в период торгов или цена закрытия после его завершения). Изменяться она может прямо внутри одного дня. Например, утром 22-го апреля Сбер-п можно было взять по 273 с доходностью в 6,84%, а уже к вечеру бумага стоила 276 с доходностью в 6,76%. Стоит ли говорить, что после того как "кружочек стал залитым" (т.е. выплата была утверждена собранием акционеров компании) цена пошла вверх ещё дальше и уже сейчас цена бумаги дошла почти до 280, а доходность упала до 6,68%.

И последняя колонка, которую стоит оценить это "Купить До", в которой отображается та самая экс-дивидендная дата, т.е. последний день, когда можно купить акцию и получить по ней дивы, или продать и уже НЕ получить их.

Исходя из вышеизложенного у неискушенного читателя может возникнуть мысль: О, так стоит купить акцию прямо перед дивом, а на следующий день просто продать её. Но умный рынок тоже это знает, поэтому не следующий день торгов, после этого, акция откроется с так называемым дивидендным гэпом: т.е. её цена упадет на размер дивиденда (в случае со Сбером - примерно на 18,7 рублей уже 11 мая). Хотя гэп может быть и больше, например, если инвесторы не видят потенциала роста бумаги (когда, например, дивиденд является "одноразовым" - см. например Центральный телеграф за 2020-ый год), а иногда и наоборот - выше разницы, когда многие хотят войти в бумагу на "дивидендной коррекции". Это кстати хорошее время для входа в бумагу, у которой есть потенциал дальнейшего роста, или есть желание держать её до следующих дивидендов. Время, за которое цена бумаги закрывает дивидендный гэп, является очень важным и оно разнится для всех бумаг - высчитать его, одна из сложнейших и важнейших задач для аналитиков всех мастей (ибо зная его, можно купить бумагу, получить дивы, продать её, вернув вложенные деньги и вложить их в следующую дивидендную бумагу и так далее).

Также часто (но не всегда и не обязательно), чем раньше купить бумагу перед дивами - тем выше будет доходность, ибо цена акций с хорошей доходностью будет расти по мере приближения к дате "купить до". Зная это, в теории можно даже так удачно войти в бумагу, что выйти из неё после гэпа вернув вложенное. Конечно это бывает редко, но есть и недавние примеры. Вот, например, ТМК:

На графике хорошо виден значительный рывок в цене бумаги в середине марта - в этот день был объявлен размер дивидендных выплат за 2020-ый год, очень и очень хороший - в 9,67 рубля на акцию при цене бумаги в 63 рубля - это 15,4% доходности. Ест-но что бумага моментально взвывала в небеса, снижая доходность. Потом немного откорректировалась к 80 рублям - это уже 12% доходности. Вот там она уже была доступна простым инвесторам. Иметь бумагу для получения дивов нужно было 23 апреля, и прекрасно видно по графику как бумага росла к этой дате, а затем также хорошо видно дивидендный гэп в виде ценового разрыва на графике. Далее бумага пошла вниз, ибо активного роста в этой бумаге, скорее всего, не будет, а выплата была одноразовой (т.е. в следующем году вряд ли будет такая высокая доходность и такая аномальная выплата связана с какими-то особенными причинами). Так вот, утром 26 апреля (это след. рабочий день бирже после 23-его) - бумагу ещё можно было продать по 82 рубля. Таким образом, если кто-то успел взять бумагу, допустим, 1 апреля по 80 руб. (я уж не говорю про счастливчиков которые имели её в своем портфеле до 15 марта по 55-60 руб), мог получить 8,41 рубля на бумагу чистыми деньгами (див за вычетом налога в 13%) и 2 рубля на ценовой разнице. Таким образом, в течении 1 месяца можно было иметь доходность в 10,41/80 = 13% (чуть меньше за счет комиссий брокера и биржи, но это мелочь). Стоит ли говорить что это ОЧЕНЬ БОЛЬШАЯ доходность (это примерно 160% годовых). Конечно, такие счастливые билеты появляются нечасто, и угадать их невозможно. В принципе, вполне допустима была ситуация, что 26 апреля акция бы упала до исходных 60-ти рублей за акцию и могла валяться там неопределенно долгое время, таким образом заморозив деньги инвестора. Но в данный момент рынок растет, поэтому на нём мы можем наблюдать вот такие ситуации - положительные. Могу вспомнить также великолепный див по Росгосстраху в январе месяце, после которого бумага так и не вернулась к тому днищу, на котором она болталась весь предыдущий год:

Если продлить график влево можно увидеть что бумага болталась около 0,15 руб за акцию весь 20-ый год (за исключением периода предыдущих дивов), и весь 19-ый год. Но вот в конце ноября 20-го объявили размер дивидендных выплаты, весьма существенных, после чего бумага взлетела к 0,25 и выше, и даже после див гэпа (хорошо виден на графике), упала не столь значительно, как предполагалось (предполагалось что она вернутся к своему додивидендному уровню, ибо никаких существенных изменений в компании вроде как не было). Но нет, инвесторы не стали распродавать бумагу, а решили её держать, видимо считая что доходы за 21-ый год будут не менее существенными. Но опять же - посмотрите на график, где видно, что те, кто входили в бумагу уже в самые самые дни перед выплатой - потеряли деньги (все, кто входил выше цены в 0,3 руб.) А вот те кто зашли в диапазоне от 0,2 до 0,3 - заработали. А наэто, на минуточку, был практически весь декабрь, и размеры выплат были известны.

Но печальные случае очень долгого восстановления бумаги после дивиденда тоже известны, и они случаются куда чаще. Об этом важно и нужно помнить любому инвестору.

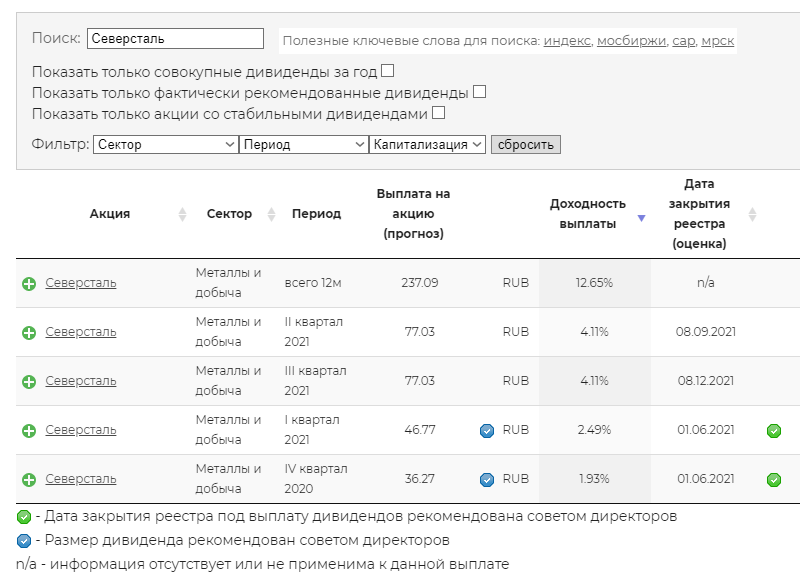

Вернемся же обратно к самим дивидендам - когда и как они выплачиваются. К сожалению, очень по-разному. Плавают даты и размеры (хотя размеры зависят от прибыли компании), и даже сами факты выплат. Хотя у некоторых компаний выплаты могут быть привязаны к прибыли посредством дивидендной политики (например "Дивидендная политика Газпрома предусматривает выплату дивидендов в целевом размере 50% от чистой прибыли по МСФО"). Для таких компаний, уже по отчету можно понять размер предстоящих выплат, и, таким образом, принять раннее решение о покупки или продаже их акций (что, собственно, и делают массы игроков на рынке). Но эта "политика" тоже не гарантия. Большинство компаний выплачивает дивиденды один раз в году - распределяя прибыль за предыдущий налоговый год. Но есть ряд компаний, делающих это 2 раза год, или даже поквартально (на американском рынке есть и бумаги с ежемесячными дивами). У нас такие компании - металлурги. И если в календаре дивидендов забить, например, Северсталь, то можно увидеть примерно такую картину:

Здесь дана более детальная информация о периоде, за который выплачиваются дивиденды. Хорошо видно, что предстоящая 1 июня выплата на самом деле представляет из себя сразу 2 выплаты - за 4-ый квартал 20-го года, и 1-ый квартал 21-го. По 2-му и 3-му кварталам этого года в данном календаре приведён прогноз дивидендов (нет зеленых галочек!) исходя из ожидаемой прибыли, прибыль у металлургов в этом году будет заоблачная (что уже ясно не только из пресс-релизов самих компаний, но и из мировых цен на сталь и прокат и фьючерсов на них). Суммарно же за год дивы будут точно двузначными (если конечно цены на сами акций не улетят в небеса, хотя они уже и сейчас очень высоки). Например, для любителей погрызть ногти по упущенным возможностям можно заметить, что Северсталь ещё в начале октября стоила 900 рублей за бумагу, а сегодня она рвется к 1900 рублям за бумагу, а прошло всего полгода и выплата дивов в 3,1% в декабре. Примерно такая же картина у ММК и НЛМК.

Многие люди почему-то считают, что инвестирование в акции это нечто сложное и доступное только для миллионеров и олигархов. Отсюда, например, такие дурацкие комментарии к статье про киргизского мальчика, попросившего у Путина акции Газпрома, где люди наперебой кричали что "никто ему ничего не даст - это ведь ГАЗПРОМ", в то время как одна бумага стогда тоила 190 рублей. Не очень понимаю какие проблемы были подарить мальчику хоть 1, хоть 21 акцию - это гроши в денежном исчислении. Хотя акции на бирже обычно торгуются лотами (например лот у Газпрома - 10 акций), но брокеры часто дают возможность покупать и неполные лоты, вплоть до 1 акции. Но есть конечно и дорогие бумаги (в связи с чем у них часто проблемы с инвесторами), например, Норникель (сейчас 25к за акцию), или Транснефть-П (150к за акцию). У них лот, как правило, в 1 акцию. Но таких у нас не много. Наоборот, видна тенденция снижать лоты для доступа широкого числа инвесторов (например недавнее снижение размеров лота у ММК, Мвидео, ИнтерРао). А дорогие бумаги иногда вообще делают сплиты (не знаю, почему этого не делает Транснефть). Это всё к тому, что сегодня, например, за 230 рублей можно поучаствовать в "дележе" прибыли Газпрома, и получить маааааааленькую (а точнее 0,87/23 673 512 900 от 50% его ежегодной прибыли)))

Да, действительно, с момента желания что-то купить, до момента первой покупки может пройти некоторое время - на выбор брокера, заключение различных договоров, установка и обучение работы с программой/приложением, внесение на счет денег и проч. Но это делается один раз, и, как правило, на ИИС (а попутно с ИИС брокеры открывают и обычный брокерский счет). После однократного выполнения данной задачи (причем деньги класть НЕ обязательно!), любые дальнейшие действия включая покупки и продажи акций/облигаций делаются весьма просто (многие люди делают это вообще через приложения на смартфоне) или веб-интерфейсы брокера. Навык, на мой взгляд, полезный любому человеку. А далее деньги вносятся, обычно, через карту банка сразу на брокерский счет одним нажатием кнопки, после чего уже можно выполнять сделки.

А выплата дивидендов проходит ещё более просто - для этого делать ничего не нужно, просто в указанный день (как правило, в течении месяца с даты отсечки), они приходят или на брокерский счет, или прямо на банковскую карту (если позволяет брокер). Так как от налогов они уже очищены (если мы говорим о компаниях с регистрацией в РФ и об их акциях, а не о депозитарных расписках с иных бирж) - то далее распоряжаться ими можно как угодно.

Собственно, в заключении статья я хочу сказать, какова была цель написания данной статьи. Она в том, чтобы каждый имел представления, о той доходности, которая имеется по российским бумагам, дабы сравнивать её с любыми другими действиями: вкладом, ОФЗ-н, ПИФом и так далее. Да в общем-то банки и ПИФы скорее всего используют эти же инструменты, только уже сами, без вас. После такого иногда задумываешься, что сделать с 10-ю тысячами: купить что-то сейчас, или взять какую-то бумагу, подержать месяца полтора и затем купить что нужно, а на полученные 500 рублей купить мороженку и водки.

Прошу заметить, что статья не является НИ призывом куда-либо инвестировать, НИ какой-либо инвестиционной рекомендацией. И предназначена лишь для расширения кругозора аудитории, для расширения её возможности прогнозировать свою деятельность. И для того, чтобы люди перестали относиться к рынку акций, как к неведомой зверушке, где обитают драконы, и которая доступна лишь для волков с Уолл-Стрит. Да, зарабатывать там могут лишь волки, институциональные игроки и инсайдеры, а простой человек там скорее овца для стрижки денег. Но опять же, это если покупать в надежде на "огромную прибыль" бумаги второго-третьего эшелона и когда деньги могут понадобится "в любой момент". А если быть готовым к просадкам в 20-40%, инвестировать в "голубые фишки" или "дивидендных аристократов", то можно иметь небольшую доходность с относительно регулярными выплатами.

Комментарии

Болшая портянка...

Вот дата закрытия реестра - понтяно Т+2, а точное время, когда закрывают есть ИНФА?.

Ну чтобы слить акции и не нарваться на отсечку?

Да неважно когда закрывают реестр, важно, чтобы акция была приобретена ДО закрытия вечерней сессии биржи в экс-дивидендную дату. Это 23:50 по Мск. Всё, уже в следующую сессию акцию можно продавать.

ВАЖНО, акцию купить можно и за полгода... пока паровоз не набился..

А вот знать точное время, когда этот реестр закрывается - дорого стоит....

Див гэп сильно больно бьёт и

Эээ...простите, я вас не понял. Зачем вам знать это время, что оно даёт?

Как бы и дивиденды получить и акции слить ДО того как остальные из них не ломанулись

Если на бирже - то никак. У всех там равные возможности. Ну разве что есть аукцион открытия до начала дневной сессии следующего дня. Но он тоже открыт для всех участников торгов. А по внебиржевому рынку я не знаю.

Ну у кого то там возможности ровнее...

У инсайдеров. Да ладно, кто купит то бумагу по цене до отсечки, зная что не получит дивов. Даже если представить что есть "мега ровный" продавец, то он не найдет такого покупателя - просто не будет заявок на покупку по такой цене, что на биржевом рынке, что не внебиржевом.

Аха все там типа крутые спецы по торговле... скидывают ценник при гэпе...

Не бывает такого, какой нибудь баран и даже не один не в курсях, что Т+2 внедрили... сам таким был.... держал акции до Т, потом разобрался почему гэпнуло раньше

Вечерка для фишек, а почти весь неликвид отсекают на ПМ в основную сессию, в 18:45.

Не знаю, не знаю... ГМК держал всю сессию Т+2 на продажу...

Не купили в торговую сессию, зато купили этот ордер во внеторговый период. не знаю как, только свечку вверх сделал.

Дивидендов не получил.... Закрытие реестра тайна сия... точное время не понятна.

Всё верно. У вас купили до отсечки и вы без дивидендов, впрочем и не получили на следующий день дивидентный геп вниз.

Вечёрку для фишек ввели где-то месяца три назад и там отсечка - 23:50, а по старому - 18-45.

Да ну, какие три месяца. С 22 июня прошлого года и число бумаг там с того времени возросло, сейчас их уже вон какой список.

Бог мой, как летит время... Но что это меняет по-сути мною сказанного.

Никогда не заморачивался этим вопросом, так как не занимаюсь продажами акций непосредственно перед. Но скорее всего в режиме Т+2 это значения не имеет, так как произойдет переход прав после клиринга и зачисления на счет. Это происходить должно после закрытия торговой сессии. То есть иными словами до закрытия биржи нужно купить/продать в любое время.

Теги интересные 🤭

Какие были(( Хотя конечно биржа скорее ближе к спекуляциям, но там живут и инвесторы, как ни смешно. Есть люди, которые тупо втарили на все деньги акции одной "дивидендной" компании и просто получают дивы ежегодно, как проценты с вклада, не обращая внимания на стоимость бумаги (да у таких компаний она часто и не растет и не падает).

Хотя я формально и инвестор, но со словом "дивиденды" у меня жестко связана история, которую рассказала женщина-штукатур, делавшая ремонт в нашей квартире. Дело было вскоре после ваучерной истории, когда народ получил на эти ваучеры всякие разные акции.

Так вот, в один прекрасный день муж этой женщины пришел домой с розой, жена подарок приняла и поинтересовалась по какому поводу цветок. "Так я дивиденды получил" - сказал муж. А на вопрос "Почему только одна роза?", ответил - "Так еще и доплатить пришлось".

Жена поставила розу в вазу, цветок оказался недавно срезанным, пустил корни и был высажен на даче в землю. Более того, он разросся в красивый кустик, соседи даже спрашивали, что это за сорт, на что женщина отвечала - "дивидендский". Зиму он, к сожалению, не пережил.

Ну, вот у вас с ваучерами такая история, а вот нынешний владелец Северстали их в то время активно скупал, хе-хе:

А некоторые предприятия вообще остались в собственности рабочих (сейчас уже лишь на 30%), например Куйбышевазот. Там одно время вообще работали ТОЛЬКО акционеры предприятия (если рабочий продавал акции его увольняли). Звучит дико, но история у сего предприятия крайне интересная. До сих пор рабочие (на 90-ый год) и их семья являются совладельцами предприятия с высокими долями (30% на 1800 человек).

Вот поэтому, не будучи исполнителем плана приватизации или хотя бы инсайдером, лучше с акциями дела не иметь.

Ждал, что: сорт розы "Дивидендский" неоднократно занимал призовые места на международных выставках и, в итоге, был продан женой за стопитсот триллионов долларов...

Дело не в волках и не в инсайдерах. Это не зарабатывание, а обычное паразитирование. Моё мнение, не нужно искать в жизни халявы. Дивиденды, пожизненные ренты, всё это очень быстро расслабляет человеческое существо и меняет его суть с созидательной на паразитарную. Еще хуже, если под эту конву попадают собственные дети.

Лишь 10% спекулей успешны...

Купля акций - это инвестиции, можно и не заниматься спекуляцией... Кто то дома, квартиры машины скупает - тоже паразиты?

Разумеется, паразиты. Все богатеи, владеющие собственностью, крадуны. Ибо ещё Прудон написал: Собственность - это кража.

А вот пролетарии - соль земли и совесть общества, т.к. им нечего терять, окромя цепей, а приобрести они могут весь мир.

Но после приобретения они тоже становятся богатеями и начинают разлагаться, как комбайнёр Горбачёв.

Вроде соль земли - это нищие... пролетарии - это богатеи, перед нищими...

Горбачев еще на разложился... жЫф курилка.

Чет он сильно напрудил... Народ должен быть богатым...

У меня есть небольшое количество акций двух очень маленьких компаний. В 2020 от одной получила 2800 руб, по другой 11100 чистыми. Это за 2019 год. Были, конечно, нулевые года. Но в 2021 от одной компании точно уже получу в районе 2500, про другую станет известно летом. Даже удивительно, поскольку это выплаты за прошлый год. Короче, держать акции нормально, когда они у тебя лежат и ты ни на что не рассчитываешь. А вот играть ими всё-таки не стоит.

Центральный телеграф не "одноразовый", за 19 год он тоже хорошо заплатил 7.41 руб Поэтому те кто купили цт в19 году до отсечки , хотя бы за 17 руб , уже полностью дивидендами компенсировали цену покупки акций цт.

Ну из того что я читал про выплату прошлого года - там распределяли прибыль от продажи зданий в Москве - весьма дорогого имущества, которого больше у компании нет, а не из прибыли. Возможно в предыдущие года он тоже продавал здания:

Вот и получается что ЦТ уже не "одноразовый" а минимум двуразовый , и есть ещё нереализованная прибыль и небольшое имущество ЦТ. И те кто купил ЦТ по вменяемой цене , меньше 17 руб за привелегированные акции уже получили дивидендный доход за два года 11.83 + 7.41 =19.24 руб минус 13% налог =16.7388 руб див дохода плюс на сегодня стоимость акции ЦТ =13.8 руб

Если я правильно помню математику, при доходности в 6% срок окупаемости акций примерно 16 лет. Это если ничего не изменится. Пожалуй, есть смысл на такой срок вложиться.

Очень сомневаюсь что к нашим акциям можно подходить с подобным подходом, так как у нас почти нет историй "6% 16 лет". Даже по лучшим бумагам график дивидендной доходности выглядит как-то вот так:

Да это типа сарказм был. Надеяться, что за 16 лет всё будет круто и здорово в сегодняшнем мире - верх оптимизма. Даже без учёта инфляции.

Зависит от инфляции. В золоте даже 5% уже давно никто не платит.

И вообще , если хотите получать большие дивиденды , то нужно искать те акции предприятий которые в данный момент платят маленькие дивы или не платят вообще , но имеют потенциал начать выплачивать солидные дивиденды. Пример ( компания Татнефть , которая раньше платила 1 руб див , а стоила 12 рублей , а потом начала выплачивать солидные дивы)

Ага,и которая просто отменила выплату дивов в прошлом году)) Не думаю что такой подход сработает(

Ты не смеши людей , купив акции Татнефть преф по 16 руб в 2003 году и получая дивы по1 руб , а с 2007 года по 4.6 руб и аж 96 руб за 2019 год можно не переживать что в 2020 году выплатили пока что только 10 рублей див.

Ну, будем надеяться что вы правы. Но пока я её держу скорее в надежде на рост к 650-700, нежели чем на дивы.

Я Татнефть преф привел как пример , а не как руководство к действию в 2021 году .

Покупать акции Татнефть преф, надо было тогда когда они никому не были нужны и стояли дешевле 16 рублей и платили на них дивы по 1 рублю. А сейчас ,они стоят очень дорого и платят маленькие дивы по сравнению со своей стоимостью.

Дивы на ИИС приходят 100%, налоги считаются или прощаются при закрытии счета.

Вот этого не знаю, мой брокер дивы с бумаг на ИИС переводит сразу на карту - поэтому они с вычетом налогов. На ИИС выводить дивы плохо - деньги заморожены до его завершения, а при выводе на карту ими можно сразу распоряжаться (хоть вернуть обратно на ИИС), а налоги все равно уплатить придется, рано или поздно. По дивам их нельзя сальдировать с убытками по торговле(

P.S: Спасибо, добавил информацию об этом в статью.

Чет я в Сбере не нашел переключателя в ИИС, хотя на брокерском есть.

Это не у всех брокеров есть))) Когда открывал ИИС и брокерский счет я выбирал как раз по вот такой возможности. И купонные выплаты по облигациям мне тоже выводят с ИИС прямо на карту. И если потом эти деньги закинуть снова на ИИС - то на них уже можно получить налоговый вычет.

Чего там вычет 50тыс на три года, 400тыс положил и все. Если сумма большая, то дешевле налоги по акциям обнулить, выгоднее будет.

Почему на 3. Каждый год по 400 тыс. кладешь и получаешь на них 52 тыс. вычета.

Налоговый вычет может быть получен по истечении 3 лет с даты заключения договора на ведение ИИС. От НДФЛ освобождается весь доход, полученный при инвестировании внесенных на ИИС денежных средств (можно вносить до 1 миллиона рублей ежегодно) за весь период ведения счета (не менее 3 лет).

тут подробнее

Именно. Недостаточно. Надо каждый год класть 400т и тогда да, каждый год получать 52т вычета. Praetor12 прав.

Пора смотреть ширше :)

Недорого .

Уставной фонд вроде даже можно не оплачивать :))

Как всё запущено.

http://www.mulenna-lex.ru/regvipuskaakz.htm

дел

Дивы приходят туда, куда укажешь

Что-то как-то сомнительно выглядит это утверждение. Насколько я понимаю должно быть так:

1) Куда приходят дивиденды зависит от брокера. Я пытался выяснить этот вопрос и так понял, что этот вопрос ЦБ не регулируется. Например ВТБ (мой брокер) кладет сумму на банковский счет.

2) ИИС не освобождает от налогов с дивидентов, а только от продажи акций с прибылью. Тот же ВТБ по российским компаниям сразу высчитывает налог и кладет на счет уже сумму за вычетом налога, выступая налоговым агентом. Если компания иностранная то надо самому заполнить декларацию и платить налог.

Страницы