План «Б» мировой Реконкисты стартовал 20 января 2017 года! Он заключается в мировом стагфляционном шоке, сопровождающемся рукотворным экспортом стагфляции из США во вне, когда:

1) В США будет расти промпроизводство, за счет развала такового в сегодняшних индустриальных странах;

2) Начнется усиление мировой инфляции издержек, выражающейся в росте цен на все ресурсы и энергию на фоне нового КУЕ в США, которым будут субсидироваться сырье и энергия для тех, кто разместит производства в США и примет участие в масштабных инфраструктурных проектах во славу «Мэйк Америка Грэйт Эгейн»!

3) Экономики вне США и дальше будет давить спиралевидная усиливающаяся дефляция…

*****

И опять основные главные новости ушедшей недели долетали до нас из уст представителей самой влиятельной на планете финансовой организации - ФРС. Некоторые читатели, надеюсь, помнят, что я утверждал, будто нет общественного явления, о котором нельзя было бы привести крылатой фразы из советской комедии. Вот, и сейчас, основную проблему современной мировой финансовой системы я бы уподобил перефразированному началу любимой кинокартины всех поколений: "Берегись автомобиля!"

"Каждый, у кого нет трежерис, мечтает их купить, и каждый, у кого есть трежерис, мечтает их продать!" А пока посмотрим, какая ситуация сложилась на мировых стагфляционных фронтах...

*****

I. Стагфляционный обзор.

Январь 2019 года: промпроизводство - 29, дефляция – 35, розница – 18, торговля – 11.

Февраль 2019 г: промпроизводство – 41, дефляция – 34, розница – 16, торговля – 14.

Март 2019 года: промпроизводство - 31, дефляция - 9, розница - 8, торговля - 15.

Апрель 2019 года: промпроизводство – 32, дефляция – 7, розница – 10, торговля – 11.

Май 2019 года: промпроизводство - 32, дефляция - 9, розница - 16, торговля - 9.

Июнь 2019 года: промпроизводство - 38, дефляция - 20, розница - 11, торговля - 11.

Июль 2019 года: промпроизводство - 37, дефляция - 40, розница - 14, торговля -11.

Август 2019 года: промпроизводство - 46, дефляция - 37, розница - 11, торговля - 12.

Сентябрь 2019 года: промпроизводство - 52, дефляция - 41, розница - 14, торговля - 10.

Октябрь 2019 года: промпроизводство - 54, дефляция - 42, розница - 14, торговля - 10.

Ноябрь 2019 года: промпроизводство - 36, дефляция - 26, розница - 6, торговля - 8.

Практически все четыре показателя индикатора «Негатив» следуют в ускоряющемся «рекордном» темпе. Мне видится, что «Не QE» от ФРС и планово начавшееся евро-QE уже должны были повлиять на замедление негативных тенденций, которые отслеживает наш индикатор. Однако отрицательные явления только нарастают. Отсюда можно сделать важный пока не подтвержденный другими моими индикаторами вывод:

«Аврально предпринятое ФРС количественное смягчение не имело в причинах кризисное состояние мировой индустрии, розницы, мировой торговли или усиливающуюся дефляционную спираль. Истоки тут нужно искать в другом, о чем мы в нескольких статьях уже производили расследования и о которых я сегодня еще упомяну».

*****

II. Стагфляционная обстановка.

1. Мировая индустрия.

Если в начале месяца статистика до краев питает наш индикатор «Мировая резня PMI-бензопилой», то к середине месяца выходят уже твердые данные по росту объема промпроизводства из многих стран. Итак, посмотрим, что там…

1. 07.11.2019 Объем промышленного производства в Германии (г/г): -4,3%.

Снижение

2. 07.11.2019 Объём промышленногого производства в Германии (м/м): -0,6%.

3. 11.11.2019 Объём промышленного производства в Италии (г/г): -2,1%.

Снижение длится 7 месяцев подряд!

4. 11.11.2019 Объём промышленного производства в Италии (м/м): -0,4%.

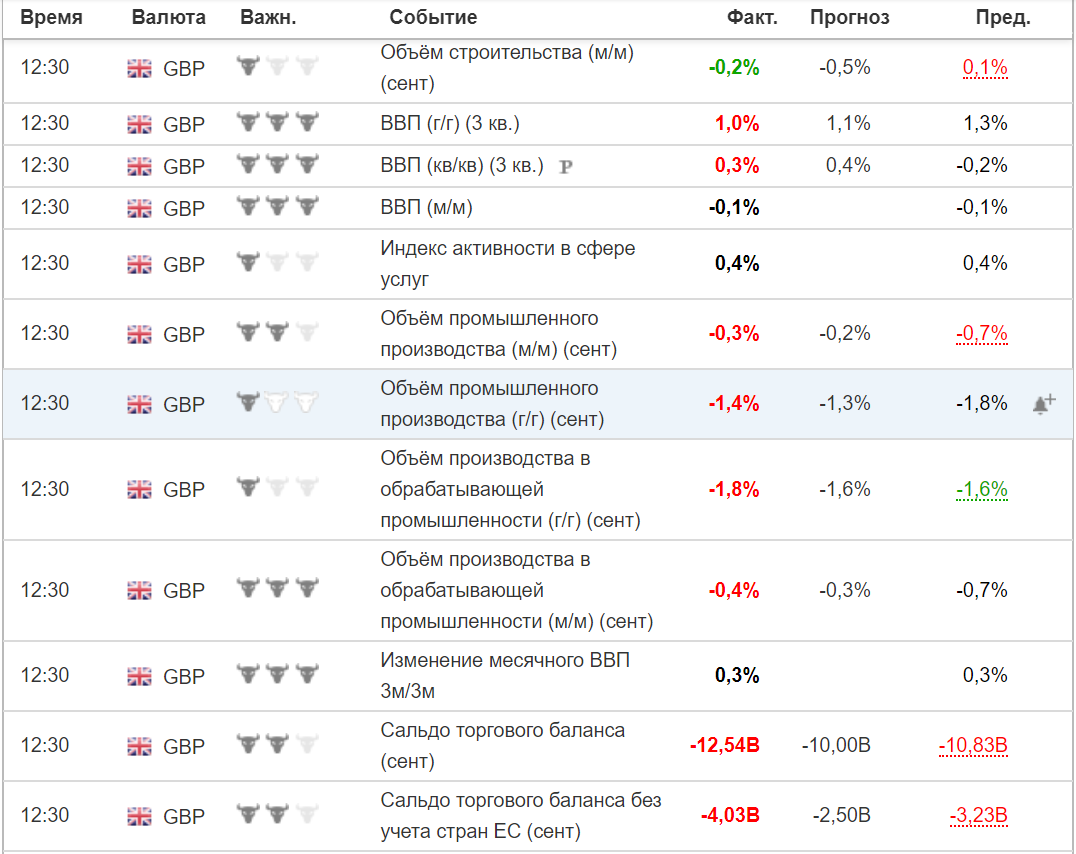

5. 11.11.2019 Объём промышленного производства Великобритании (м/м)6: -0,3%.

6. 11.11.2019 Объём промышленного производства Великобритании (г/г): -1,4%.

7. 11.11.2019 Объём производства в обрабатывающей промышленности Великобритании (г/г): -1,8%.

Падение длится 6 месяцев подряд!

8. 11.11.2019 Объём производства в обрабатывающей промышленности Великобритании (м/м): -0,4%.

9. 13.11.2019 Объём промышленного производства еврозоны (г/г): -1,7%.

Падение длится 11 месяцев подряд!

10. 15.11.2019 Объём промышленного производства в США (м/м): -0,8%.

11. 15.11.2019 Объем промышленного производства в США, г/г: -1,13%.

12. 15.11.2019 Объём производства в обрабатывающей промышленности США (м/м): -0,6%.

13. 11.11.2019 Промышленное производство – Индия(г/г): -4,3%.

Минимальное значение с 2001 года!

Германия, Италия, Великобритания, Еврозона, Индия…

В этом месяце в список «неудачников» уверенно вошел Гегемон. Такое событие давно ожидалось, ибо другие косвенные показатели во всю сигналили о том, что «вот-вот»:

«Ежемесячный отчет Cass Freight Index (отслеживает все виды транспорта) сообщает:

- объемы грузоперевозок в США сокращаются 11-й месяц подряд

- в октябре падение составило 5.9% по сравнению с тем же с месяцем год назад - хуже 5.5% годовое падение было лишь перед и после крахов 2001 и 2008 года».

И данные железно-дорожного транспорта подтверждают:

«По данным Ассоциации американских железных дорог AAR, совокупный грузовой трафик на железных дорогах США за октябрь 2019 года снизился на 8,1% к уровню годом ранее.

Сокращение спроса на железнодорожные грузоперевозки в США, которое продолжается уже девятый месяц подряд, обусловлено замедлением зарубежных рынков и неблагоприятными факторами в сфере международной торговли, сказывающихся на динамике инвестиций, экспорта и промышленного производства, сообщается в новом мониторинге Ассоциации

Снизились объемы перевозок таких номенклатур грузов как уголь (-65,5 тыс. вагоноотправок, -15%), автомобилей и автокомпонентов (-8,3 тыс. вагоноотправок, -10,3%), щебня, песка и гравия (-8,1 тыс. вагоноотправок, -6,8%)».

2. Азиатский ад.

Похоже, что бомба, которая может взорвать мировые рынки адом азиатского кризиса, уже тикает. Новости из южной и Юго-Восточной Азии приходят тревожные.

Япония.

«Nissan Motor Co сообщила о 70% -ном снижении квартальной прибыли во вторник и сократила свой годовой прогноз до 11-летнего минимума, пострадавшего от сильной иены и падающих продаж, и подчеркнув суматоху у японского автопроизводителя после отставки Карлоса Гона.

Последний слабый результат Nissan, который также сократил свои промежуточные дивиденды на 65% после худших результатов за второй квартал за 15 лет…

Операционная прибыль второго по величине автопроизводителя Японии по объемам продаж в июле-сентябре составила 30 млрд иен ($ 275 млн) против 101,2 млрд иен годом ранее»

Китай.

Мои прогнозы полностью оправдались, так как данные по объему промпроизводства Поднебесной уже в третий раз улетели ниже планки в 5%.

Объём промышленного производства в Китае (г/г): 4,7%.

И ситуация вокруг Китая складывается не радостная:

"14.11.2019 Бизнес доверие Survey 2019/20 опубликовало, что немецкая торговая палата в Китае, в сотрудничестве с КПМГ в Германии, находит , что почти четверть немецких компаний , работающих в Китае готовится к RELOCATE производственных мощностей.

Опрос проводился с конца июля до середины сентября, и в нем приняли участие 526 компаний-членов из 2300. Из 526 компаний-членов 23% респондентов заявили, что их заводы будут переведены из Китая или планируют переезд.

Среди немецких компаний, уезжающих или активно планирующих покинуть Китай, около 71% обвиняют в повышении стоимости рабочей силы; 33% назвали неблагоприятную политическую среду; 25% отметили торговую войну между США и Китаем, а 22% отметили барьеры на рынке".

Индия.

"Родина слонов" стала лидером пугающих рынки новостей.

«Замедление темпов экономического роста в Индии набирает обороты, новые правительственные данные, опубликованные в понедельник, показывают, что объем производства в Индии упал до самого низкого уровня за восемь лет, что привело к снижению спроса на электроэнергию в промышленно развитых странах до 12-летних минимумов.

В третьей по величине экономике Азии промышленное производство в сентябре упало до 4,3% в годовом сопоставлении, самого низкого показателя с октября 2011 года.

Промышленное производство зафиксировало второй месяц подряд спад выпускаемой продукции, так как автомобильный кризис в стране углубляется.

Экономический рост в Индии упал до шестилетнего минимума в 5% за период с апреля по июнь, поскольку автомобильная промышленность переживает серьезный спад. Потребительский спрос в последние кварталы также ослаб, наряду с замедлением государственных расходов.

Спад в промышленности привел к снижению спроса на электроэнергию в Индии в октябре на 13,2% в годовом исчислении, что является 12-летним минимумом, согласно данным Центрального управления электроэнергетики (CEA).

Производство инфраструктуры в Индии в прошлом месяце сократилось на 5,2%, что является одним из худших показателей за 14 лет, поскольку экономисты обеспокоены тем, что агрессивные правительственные расходы не могут привести к мягкому падению в экономике».

Южная Корея.

Эта экспортно-ориентированная страна от чего-то редко попадает в обзоры. А процессы там происходят очень печальные для корейской экономики. Посмотрим только что вышедшие данные по экспорту:

15.11.2019 Объём экспорта Южной Кореи (г/г): -14,8%.

Отмечу, что обвал экспорта продолжается там непрерывно с декабря 2018 года. А с июля этого года падение идет с темпами, превышающие 10%.

3. Мировые тенденции.

Значимая информация пришла от одного ведущего рейтингового агентства:

«Международное рейтинговое агентство Moody's изменил прогноз по кредитоспособности мирового суверенного рейтинга со "стабильного" на "негативный", сообщили в пресс-службе агентства.

"Прогноз изменен со стабильного на негативный, поскольку агентство ожидает изменения фундаментальных условий, влияющих на кредитоспособность государств", - сообщили в пресс-службе.

В агентстве также отметили, что рейтинг России (рейтинг Baa3 со "стабильным" прогнозом) недавно снова был повышен до инвестиционного уровня после улучшения финансового состояния и внешнего долга страны, что укрепляет ее устойчивость к внешним шокам.

Основными причинами понижения рейтинга мирового суверенного сектора в Moody's назвали непредсказуемую политическую обстановку, замедляющийся экономический рост и ослабевание государственных институтов. Аналитики отметили, что данные будут поддерживать прогноз в течение следующих 12-18 месяцев. Непредсказуемая внутриполитическая и геополитическая обстановка замедляет рост ВВП, увеличивая экономические и финансовые риски. Прежде всего, геополитическая напряженность проявляется в торговых отношениях, в основном из-за противостояния между США и Китаем, также напряженная политическая обстановка ослабляет международные и национальные институты, не давая государствам повышать бюджетные резервы и бороться с высокой долговой нагрузкой.

Для 142 суверенных рейтингуемых государств мировая обстановка становится менее предсказуемой, на это, в частности, влияет долг США в размере $63,2 трлн, отметили в агентстве»…

Интересно, когда политики «отличившихся» стран, признают официально начало рецессии?

4. Великобритания.

Продолжаем наблюдать за будущим Lehman Brothers из моего базового прогноза. На ушедшей неделе выходило много статистики с Поганого Острова. В начале мы получили данные по ВВП, строительству и промпроизводству:

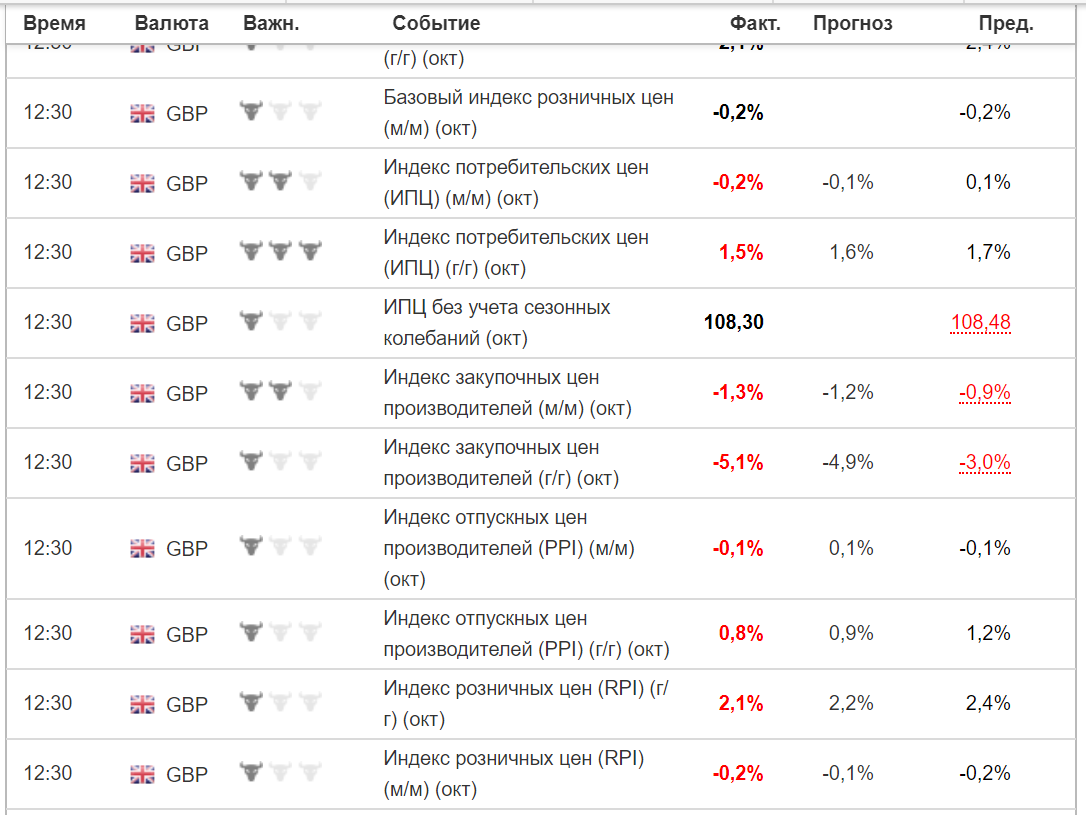

А через пару дней статистика показала, что экономику Великобритании давит жестокая дефляционная спираль:

В общем, все идет в русле моего прогноза:

11.11.2019 В годовом исчислении экономика Великобритании росла самыми медленными темпами с первого квартала 2010 года.

Управление национальной статистики (ONS) показало, ВВП Великобритании вырос только на 1,0% в июле-сентябре, по сравнению с 3Q18.

Замедление экономического роста успешно передало слабость от производства в сектор услуг.

Британский сектор услуг только вырос на 0,40% в июле-сентябре, что свидетельствует о широком замедлении.

Производственный спад продолжает наносить ущерб экономике Великобритании, и директивные органы до сих пор не смогли предложить правильное лекарство, если это фискальная или денежно-кредитная политика, чтобы исправить замедление.

*****

III. Это – «Не QE».

В среду глава ФРС Джероми Пауэлл выступал в Конгрессе США, где, в том числе, ему были заданы вопросы по текущей денежно-кредитной политике. В докладе чиновник расписал, как зеленые ростки, заботливо ухоженные «невидимой рукой рынка»тм, колосятся на просторах американской экономики:

1) Безработица находится на исторических минимумах.

2) Основные фондовые индексы штурмуют невиданные высоты.

3) Инфляция минимальна и вот-вот достигнет целевых уровней.

Но на следующий день ФРБ Нью-Йорка объявило, что включает печатный станок на новую скорость, предлагая теперь ростовщикам РЕПО не только на один и четырнадцать дней, но и на 28 и 42 дня.

Многие пытаются разобраться в двух противоречиях, которые присутствуют в словах и действиях Джероми Пауэлла:

1) Показатели экономики прекрасные, но количественное смягчение, запущенное в средине сентября, только ускоряется: к вбрасываемым каждый месяц на рынки 60 и 20 миллиардам долларов «Не QE», постоянно добавляются увеличивающиеся по сумме и срокам программы РЕПО.

2) Сам глава ФРС постоянно твердит, что запуск сегодня печатного станка не нужно считать за QE!

По первому пункту я уже давал ранее прогноз более месяца назад, что и случилось:

Начавшееся QE будет в ближайшее время увеличено.

Что же касается уверений Пауэлла, что сегодняшнее QE – совсем «Не QE», то тут нужно, все же, разобраться. Не может же уважаемый специалист, глава ФРС, заявлять направо и налево эту уже ставшую крылатой фразу. Тут что-то не так. Однако, посмотрев мои прошлые статьи, я, как мне видится, нашел ответ на этот вопрос. И мне стало понятно, что мистер Пауэлл, как сказал бы киногерой «Берегись автомобиля», Максим Подберезовиков:

«Он, конечно, не прав! Но он… прав!»

Более месяца назад я в статье:

«Ты совсем не ААА!» -

прогнозировал, что экстренно начавшееся в середине сентября «Не QE» имеет конкретную причину:

«Впрочем, вся эта возня с РЕПО мне видится в том, что примерно в середине сентября та самая «невидимая рука рынка» решила, что «надежные казначейские обязательства» уже недостойны кредитного рейтинга «ААА», а место им где-то на уровне «ССС+». Именно это и случилось недавно на мировых финансовых площадках. По сути лихорадочное наращивание ФРС количественного смягчения предотвратило крах на порядки более крупный, чем банкротство JPMorgan Chase & Co., Bank of America Corp., Citigroup Inc. И это крах, случись он в эти сентябрьские и октябрьские дни, назывался бы:

Крах пирамиды государственных облигаций США!

Ибо этому биржевому мусору в виде облигаций Казначейства США рынок сказал:

«А ты совсем не «ААА»!»

Как, надеюсь, читатель помнит, что я провожу свое расследование тех событий, которые привели к «14 августа». А тогда произошло, вот, что:

«Поскольку индекс Dow упал на 800 пунктов, что является 4-м по величине падением в истории, Bloomberg сообщает, что Трамп провел телефонную конференцию с тремя топ-менеджерами Уолл-стрит - Джейми Даймоном из JPMorgan Chase & Co., Брайаном Мойниханом из Bank of America Corp. Майкл Корбат из Citigroup Inc.

Трое руководителей были в Вашингтоне на ранее запланированной встрече с министром финансов Стивеном Мнучином по банковской тайне и отмыванию денег. На телефонной конференции они проинформировали президента, который был на курорте в Бедминстере, штат Нью-Джерси.

Значит, Трамп запаниковал акциями всего на 5% ниже исторического максимума? Что происходит, когда мы входим на медвежий рынок?»

Но в последние дни в СМИ начали проникать пикантные подробности…

Сначала в Конгрессе возбудилась Уоррен, обвинив JPMorgan и задавшая вопросы министру Мнучину:

1. Каковы основные причины скачка ставок по займам по соглашениям РЕПО овернайт?

2. Узнал ли FSOC, почему ФРС объявила 11 октября, что операции в течение ночи, предназначенные для поддержания спокойствия, будут продлены, по крайней мере, до января следующего года?

3. Как FSOC и Казначейство будут использовать данные по операциям репо с централизованным клирингом, чтобы лучше понять рынок? Нужна ли дополнительная информация для достаточного мониторинга рынка краткосрочного кредитования?

Далее, видимо сам JPMorgan слил некий инсайд о своих действиях, где утверждалось, что еще с начала года этот банк специфичным операциями с ценными бумагами формировал ситуацию к запуску РЕПО и QE.

А несколько дней назад основной «подозреваемый» в моем расследовании, Bank of America, устами своих аналитикой подтвердил мой прогноз о том, что главная причина сегодняшней беготни ФРС – это переоценка рейтинга облигаций Казначейства:

… у одного банка наконец-то хватило смелости сказать то, что было так очевидно для тех, кто не бросает вызов простым логика: «НЕ QE» ФРС действительно «QE».

Вот проблема: как мы уже говорили с самого начала, и, как пишет сейчас Банк Америки, «программа закупок ГКО в ФРС работает по обоим направлениям и поэтому похожа на QE», за одним исключением - элементом форвардного руководства.

Так что если НЕ QE на самом деле, QE, и если ФРС снова в бизнесе манипулирования ценами, что тогда?

И именно здесь предупреждение BofA достигает крещендо, потому что, хотя репо полностью обеспечено и, следовательно, содержит незначительный кредитный риск контрагента, «может возникнуть ситуация, когда банки захотят быстро уменьшить кредитное плечо, например, во время денежного прогона или ликвидации на каком-либо рынке. вызвано внезапной переоценкой стоимости, как в 2008 году ".

Понял? В дальнейшем, пожалуйста, обращайтесь к любому краху рынка как к «внезапной переоценке стоимости», что стало невозможным в мире, где «стоимость» - это то, что говорит ФРС…

Поэтому для Банка Америки этот новый режим денежно-кредитной политики фактически увеличивает системный финансовый риск, делая рынки репо более уязвимыми для банковских циклов. Это, как зловеще предупреждает банк, «увеличивает взаимосвязанность, которую регуляторные органы широко признают за то, что она делает пузыри активов и сбои предприятий более опасными».

Еще раз:

В дальнейшем, пожалуйста, обращайтесь к любому краху рынка как к «внезапной переоценке стоимости»,

Но у меня появилась дополнительная, пока полная конспирологии, версия событий…

Если припомнит читатель, то в этом году из-за океана стало раздаваться громкое «ко-ко-ко» насчет санкций против нашего госдолга. Разные всякие конгрессмены и сенаторы «надували жабры» и грозились заморозить покупки российских ОФЗ. Но «что-то пошло не так», а знающие люди объяснили конгрессменам, что спекулянты из США потеряют гораздо больше, чем Россия. Давайте просто сравним две «стартовые позиции»:

1. Облигации Казначейства США.

На сегодня процент с этих ценных бумаг просто смешон. Но и над этим висит домоклов меч, называемый Дональд Трам, который постоянно оказывает давление на ФРС. Вот, и на уходящей неделе СМИ получили новую порцию от него:

«Президент США Дональд Трамп во вторник вновь нацелился на Федеральную Резервную систему за свою политику в отношении процентных ставок в своем долгожданном выступлении…

Трамп вместо этого оплакивал факт, что у Соединенных Штатов есть более высокие процентные ставки, чем другие развитые экономики, и он взял кредит на рекордно долгую экономику экономики расширение.

«Помните, что мы активно конкурируем со странами, которые открыто снижают процентные ставки, так что теперь многим фактически платят, когда они погашают свой кредит, известный как отрицательный процент. Кто-нибудь слышал о такой вещи?», - сказал он членам Экономического клуба в Нью-Йорке.

«Дайте мне немного этого. Дай мне немного этих денег. Я хочу немного этих денег. Наш Федеральный резерв не позволяет нам это делать».

Нужно понимать, что ФРС рано ли поздно придется накачивать реальную экономику США ликвидностью, что приведет к ускорению девальвации доллара.

2. ОФЗ Минфина России.

Крайне надежные бумаги, у которых на сегодня процент находится в интервале 6…7%.

ЦБ РФ ведет твердую политику по снижению инфляции в России, а Президент России, в отличие от президента США, не роет землю с истериками и требованиями отрицательной процентной ставки:

«14.11.2019 Российский лидер Владимир Путин в ходе выступления на закрытии делового форума БРИКС рассказал, за счёт чего России удалось избежать рецессии в экономике.

«В России мы многие годы проводим сбалансированную макроэкономическую политику, ответственно относимся к государственным финансам, поддерживаем стабильность банковского и кредитного рынков, стремимся содействовать укреплению ключевых секторов экономики», — сказал он».

Как я понимаю, многие в США затарились российскими ОФЗ, от чего кудахтанье конгрессменов относительно санкций в отношение госдолга России остается пока только кудахтаньем. А многие, видя, как приближается крах пирамиды ГКО США, имеют большое желание слить ставшие рискованными облигации Казначейства и купить более надежные и прибыльные ОФЗ России. Видимо, на этом поле сильно сыграли клиенты или сами ведущие банки, с которыми 14-го августа по этому поводу пришлось вести переговоры мистеру Трампу, министру Мнучину и лично Джероми Пауэллу. К середине сентября процесс «конвертации» рискованных трежерис в более надежные инструменты перешел некую черту и ФРС в пожарном порядке пришлось тушить пожар все увеличивающимся РЕПО и «Не QE». С этой точки зрения я полностью поддерживаю уверения главы ФРС о том, что сегодняшнее «разбрасывание долларов с вертолета» не является QE в общепринятом смысле. Это – «всего-то» операция по спасению пирамиды облигаций Казначейства. Ибо, как говорится в перефразированном тексте «Берегись автомобиля»:

«…каждый, у кого есть трежерис, мечтает их продать!»

А вот, появится ли нужное количество тех, кто будет мечтать их купить – это большой вопрос! Впрочем, слова Джероми Пауэлла о том, что «QE – это «Не QE», и есть ответ на этот самый вопрос: больше таких безумцев в массовом количестве не ожидается!

*****

Выводы и прогнозы:

1. В авральном порядке запущенные РЕПО и «Не QE» не являются программами поддержки индустрии или борьбой с дефляцией, что показывает наш индикатор «Негатив».

2. Мой прогноз о том, что причиной запуска «Не QE» стала переоценка рейтинга «ААА» облигаций Казначейства подтверждается. А значит, в середине сентября была реальная угроза обвала пирамиды ГКО США.

3. Сегодняшнее «Не QE», в принципе», можно и не считать QE. Ибо никакого количественного смягчения не происходит, а все выделяемые из-под печатного станка доллары уходят в замкнутую систему обращения облигаций Казначейства.

4. Кризис пирамиды ГКО будет нарастать, поэтому QE станет расширяться как по РЕПО, так и по другим видам накачки рынков ликвидностью.

5. Ситуация с мировой индустрией продолжится ухудшаться.

6. Ключевая ставка ФРС на ближайшем заседании будет снижена.

Комментарии

А Пауэлл - иллюзионист, похлеще Бернанке будет ! Жонглирует мировым рынком, как в анекдоте "А ручки-то вот они !".

Интересно, а что там с Дойче банком ? Тонкое место Германии, где может порваться.

Он золотая рыбка. Но если положить рыбку на сковородку, то количество желаний с трёх возрастает до пятидесяти :))

Похоже, на грани...

Откуетились?

Ага...

Но получилось пока криво: постоянно нужно корректировать...

как может быть криво с таким круглыми величинами? 120 000 000 000 - это ж как красиво!

Ну, да...

Но можно и округлить еще...

Например, подпечатать сразу триллион!

Сегодня было не просто...

Большое спасибо

Я старался...

Мне становится даже интересно как амеры будут сшибать с укров долги в обесценивающейся бумаге. Или укры гордо пнут умирающего льва?

Там все порешают на момент вышибания долгов...

Если тогда еще Украина будет под пятой пиндосов, то Нэнька заплатит сполна...

Землей же. Больше нечем, разве что на органы разбирать)

Если Беню Коломойского разбирать на органы, то там будет один жир. А если "президента" Зеленского, то там будет одна большая хитрая жопа. А если Кличко, то там будет толстый череп и куча отбивных. На органы не пойдет. На мясо разве что.

Возьмут землёй!

Рейтинг по определению вещь публичная. Он специально делается для того, чтобы объявить о нем всех участников рынка. А здесь получается секретное изменение рейтинга для своих. Чтобы успели сбросить трежеря оставшимся лохам до того, как о понижении рейтинга объявят публично.

В принципе, ничего необычного в Вашей гипотезе нет. Такие кидалово - это рутина рейтинговых агентств. Так российский дефол они они объявили всего за пару дней. Они для этого и создаются. Но вот сам пример JPморган не подтверждает эту гипотезу. Да он ушел с рынка репо, но в трежеря. А логике Вашей гипотезы он должен был, наоборот, скинуть их. Это крупная неувязка.

А про то, что у американских трежерей уже давно фактический рейтинг не три AAA, так это всем известно. Речь идет именно про официальную позицию по этому вопросу.

Неее... Ту так...

В середине сентября на рынке межбанковского кредитования процент за кредит од залог трежерис подскочил до значений 6...10%. При этом никто рейтинг трежерис с "ААА" не снижал. А по факту рынки начали оценивать этот залог на уровне греческих облигаций кризиса 2012 года, то есть, почти мусорными!

Вот, о чем я как бы "беспокоюсь"...

Кстати, как мудро поступил наш ЦБ, слив практически все трежерис!

Если на рынке не хватает денег, то любой краткосрочный кредит подскакивает в цене. Все логично. Но здесь дело не трежерях, а том, что JP морган вывел 40 ярдов из денег в трежеря, и тем самым обмелил денежные рынки. Не исключено, что сделал он это добровольно-принудительно как раз для того, чтобы поддержать трежеря.

А наш ЦБ вышел из трежерей в ответ на их угрозу "простить" американский долг нам и обнулить его. И было это задолго до сентябрьских событий и никак не с связано с текущей ситуацией. Но все равно молодцы.

Так, если нет денег, то их и нет!

А деньги были, только под залог трежерис их стали выдавать под более, чем 6%!

А это - как минимум рейтинг российских ОФЗ. Какой рейтинг у российских ОФЗ?

ВВВ-. Но никак не ААА!

Интересный взгляд на ситуацию. Желающих купить трежерей всё меньше. Что им делать дальше? Возможно, им придётся и дальше внутри себя гонять финпотоки - США выпускает трежеря, ФРС штампует под них баксы и забирает себе ГКО, наращивая и так огромную гору этих бумаг у себя на балансе. На этом замкнутый контур разрывается и США платит полученными деньгами за импорт, снова сбрасывая избыточную массу баксов за рубеж и экспортируя инфляцию доллара на внешний контур, за пределы США. Как долго это может продолжаться без вреда для внутреннего рынка США? Вероятно, до тех пор, пока крутящимся за границей Америки долларам будет соответственное количество товаров - то есть, пока продавцы и покупатели повсеместно готовы принимать доллар - эту шарманку можно крутить ещё годы.

Ага... Все так!

Придется, как мне видится, скоро ФРС выкупать все тержерис?

И какой будет баланс у ФРС?

Ну все вряд ли - гегемон хоть и дряхлеет, но кого-то ещё может пока наклонить для покупки его трежерей. А сколько именно ещё нагрузит их ФРС себе на баланс - не столь важно, США их же всё равно придётся погашать и отдавать доллары ФРС - банкиры своё по итогу получат, просто позже. Хотя к моменту погашения трежерей и при таких ставках доллар возвращённый может оказаться дешевле того напечатанного доллара, который ФРС давал взаймы США )))

А куда он денется? Тем более, в случае паники!

В случае паники начнут слив крупные держатели - уровня Китая и Японии. Хотя там есть шанс договориться - всё же это серьёзные государственные структуры. Но есть ведь и мутные обладатели трежерей на десятки миллиардов в разных оффшорах - типа Каймановых островов и тому подобных. Если там начнут сливать - то пирамида схлопнется. А пока паники нет - вполне могут прокатывать схемы и с покупкой на баланс ФРС.

Если подключатся Китай или Япония - то все!

Кстати, пару недель назад, по-моему, фонд Норвегии начал потихоньку долларовые активы сливать...

Неслышно, на цыпочках, крадется слон в посудную лавку…

А мне чудится, что в посудной лавке стая макак или гремлинов...

Вот слон и подкрадывается...

Может, это - ручной слон!

У Китая и Япов по трюлю, объем госдолга 20. Т.е. если они оба сольют, это всего 10% от госдолга. Это так критично?

PS: С сентября пишут, что Китай и Япы сливают трэжери. Т.е. как я понимаю не покупают вместо погашеных. http://www.profinance.ru/news/2019/11/19/bv91-yaponiya-prodala-rekordnyj-obem-gosdolga-ssha.html

На самом деле - очень критично. У Китая и Японии почти годовой объём торговли трежерями у каждого. Если, к примеру, разом вывалить на мировой рынок годовой урожай пшеницы - что будет? Цены рухнут, возможно даже в разы. Применительно к трежерям - полезет вверх процентная ставка ГКО, потому что для продажи придётся увеличивать плюшки для покупателя. Ну и Китай+Япония - это примерно треть всех зарубежных размещений трежерей. При падающем спросе на них в мире такой объём разместить будет очень сложно и рост процентных ставок вынужденно будет очень высоким. А рост процентов - это рост расходов США на обслуживание новых порций госдолга. Их пока спасает относительно низкая ставка. Но рост ставки обернётся экспонентным взлётом бюджетных расходов на выплату процентов и необходимостью выпуска большего количества ГКО - то есть на перенасыщенный рынок ГКО хлынет ещё и незапланированная дополнительная партия бумаг.

Вот-вот, пока нагибают ... Китай.

Источники финансирования госдолга США

https://spydell.livejournal.com/672359.html

Вот буквально в течении недели-двух узнаем. ДОУ и СиПи подходят к контрольным точкам.

Какую долю занимают российские долговые бумаги на общем долговом рынке? Мне представляется, что из трежерис просто некуда бежать, слишком велик их объём.

Небольшой объем... Но факт - есть факт: сегодня ОФЗ надежнее трежерис!

И вроде как последние торги нашего ЦБ провалились. ИМХО с баблом у всех конкретные напряги начались.

Доля нерезидентов в российских ОФЗ только за октябрь выросла на 233 млрд. рублей и на 2, 4 %, составив 31, 4 % от общего объема. Что провалилось, можно уточнить?

https://www.finanz.ru/novosti/obligatsii/rf-priznala-aukcion-ofz-nesosto...

А по тексту- Минфин отказался. Не хочет продавать под такой процент доходности. А то что спекулям из Фридом Финанс это не нравится, так это не наши люди. Они месяц назад вышли на NASDAQ, и до сих пор уговаривают клиентов покупать американские бумаги.

Конечный результат один и тот же.

Причина разная- отказ продавца-это одно, значит не очень и хотели. Настораживать должен отказ покупателя. В целом и так нарастили долю нерезидентов с января по октябрь на 7 %, значит спрос есть . По сути это аналогично взятию кредита, продать под более высокий процент доходности- больше отдавать. При продаже ГКО на 1 млрд разница в 0,18 % - это выплата дополнительно 1, 8 млн в год.

Будем поглядеть. 152.64 сделаем или нет, по RGBI

Времени еще чуть чуть есть.

Я так понимаю, что ещё и подстраховываются на случай слива ГКО, уже было в 2014, когда с примерно тех же 31 % скинули до 24. Меня например этот факт наоборот обнадёживает, значит в бюджете всё норм и деньги на исполнение бюджета до конца года есть.

Так глобальное шоу по всем расчетам в 2020 начнется. Пока неспешно идем к своим целям. А дальше посмотрим чем рост отыгрывать будем, быстрым очередным падением, или хорошей трендовой заготовочкой.

По рублю пока два варианта, если уйдем ниже. 61.66 и 60.45.

Скучно точно не будет. Главное чтобы не смех до слёз.

Я старался...

Мне тоже очень нравится этот цикл статей. Такого на западе не почитаешь.

А Вы на ресурс Зерохедж не захаживаете?

Страницы