Уже давно не новость, что последние месяцы промпроизводство в мире переживает не лучшие времена. Особенно выражены эти процессы в Евросоюзе. Но постепенно зараза начинает растекаться и по другим регионам.

Однако, даже на этом фоне меня недавно потряс следующий график. Который говорит о качественно новых рубежах.

По оси ординат отложено число месяцев, когда мировой промышленный PMI падал или рос подряд. Оказалось, что так плохо было только в 2008. То тогда был великий кризис, а сейчас тишь да гладь.

Конечно, правильнее было бы показать сам PMI, а еще лучше само промпроизводство. Но там картинка не так выражена, т.е. она запаздывает.

Напомню, что по классике промпроизводство считается опережающим графиком для всяких фондовых индексов и экономики в целом. Однако, в текущем цикле это правило начинает нарушаться. И расхождение уже становится угрожающим.

Особенно тревожно этот график смотрится на недавнем восстановлении американских акций уже почти к историческим максимумам. Получается, что все доходы по компаниями все более отрываются от выпуска продукции в натуральном выражении. И обуславливаются исключительно увеличением массы свеженапечатанных долларов. Т.е. инфляции.

Еще одно свидетельство, что стагфляционный сценарий набирает силы.

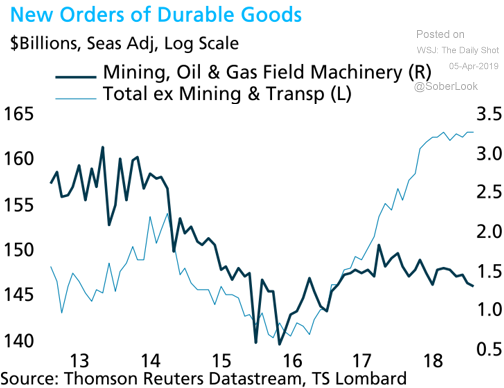

Если посмотреть по секторам, то главным аутсайдером стала горнодобывающая промышленность. Заказы на оборудование для нее сильно и давно отстают от прочих заказов длительного пользования.

Привет сланцевой революции.

Комментарии

Вообще то уже давно не секрет, что львиную долю сделок на биржах уже совершают не люди, а алгоритмы. А им просто фиолетово - кто, чего и сколько производит.

Алгоритмы не смогут разогнать цены к историческим максимумам, если не увеличивается объем денег в системе. Дело в инфляции, а не технике.

Запросто..... именно это и происходит. Они можно сказать в догонялки друг с другом играют. А в результате виртуального роста и поток денег на такие площадки все прибывает.

Согласен. Такие роботы есть и всегда были. Но у них есть внутренние пределы, при которых пузыри лопаются. Поэтому правильнее говорить, что они держат пузыри в постоянном надутом состоянии. Не более такого-то давления.

А чтобы увеличить сам пузырь при неизменном давлении, нужен дополнительный воздух. т.е. доллары. Что мы сейчас и наблюдаем особенно ясно.

Там евро и йены печатают как не в себя, так что воздух надувается там только в путь.

Для роста рынка не обязателен приток денег. В любой сделке есть покупатель и продавец. Они обмениваются активами. Ни количество акций, ни количество денег при сделке не меняется. Рост происходит за счет "ожиданий", что актив будет стоить больше в связи с какими-то событиями. Например, ФРС отказался от повышения ставок, сразу ожидания учли более дешевую стоимость денег в будущем. Трамп заявил о скорой сделке с Китаем, рынок стал ожидать роста прибылей. И т.п. Словесными интервенциями можно эффективно манипулировать ожиданиями инвесторов.

Никто не возражает, что вербально можно управлять ценами. Но опять же в некоторых пределах. Если конечно, это не акции тесла. Все-таки S&P - крупнейший индекс в мире.

Но здесь речь идет про старый как мир прием. Два или более покупателей покупают друг у дружки один и тот же актив по все более высоким ценам. Формально можно ее угнать как угодно высоко. Но на практике у кого-то не выдержат нервы и он сдаст свою партию. Поэтому такие приемы тоже не бесконечны. И имеют свое верхнее плечо.

Кстати, за такие фокусы уголовная и нехилая ответственность почти везде в мире.

Он же памятник, кто ж его посадит? Если это тот, кто надо, покупает и поднимает индекс на деньги того, кого надо, то за это медаль и орден положены, а не турма. И только одна проблема идёт прямо сейчас - расколбас. Невозможно напечатать ровно столько, чтобы не обрушились рынки и в то же время чтобы не улететь в гипер.

Теоритически совершив одну сделку с одной акцией по космической цене можно задрать в космос цену в этот момент, но тут такой момент, все остальные сделки в этот момент должны уже совершаться в этом уровне, а значит все остальные покупатели должны либо изъять для сделки нехилое бабло из других акций и тем самым уронить стоимость других акций и тем самым уронить индекс бирживой, или же привлечь бабло со стороны, т.к. индекс не падает а растёт, значит всё таки бабло нехилое заливается со стороны.

И что особенно опасно для быков, всегда найдется желающий выскочить из этого актива по космической цене.

А человеку-брокеру не фиолетово кто что производит, если прямо сейчас он может заработать на перепродаже фантиков?

Американскую дельту между реальностью и кажимостью, оплачивает весь остальной мир, поэтому пиндосам плевать...

Человек-брокер сейчас вообще никто и звать его никак. Руками торгуют только любители, а объемы у них - даже смешно сказать.

Сделал сегодня небольшой анализ американского фондового рынка. С сайта finance.yahoo.com собрал данные по чуть более 80 крупнейшим компаниям (по капитализации).

Их общая капитализация 15,1 трлн.$ (примерно половина от капитализации всего фондового рынка США). Из этих компаний 46% имеют ОТРИЦАТЕЛЬНЫЕ балансовые активы, их суммарная стоимость 1,25 трлн.$. То есть балансовые активы составляют 8,2% от капитализации американских компаний. Goodwill составляет 1,22 трлн.$, интеллектуальная собственность - 835 млрд.$.

Что такое Goodwill? Например, одна компания поглощают другую, которая стоит 5 млрд. На растущим рынке приходится платить цену выше рынка. Пусть в данном случае компанию купили за 7 млрд. 5 млрд будет отражено через реальные активы, а 2 млрд - Goodwill. Фактически - это мера, показывающая сколько американские компании переплатили за покупку других компаний в сделках слияния/поглощения.

Еще один интересный момент. За последние 3 месяца рынок все время рос, но компании и аналитики в это же время уменьшали свои прогнозы по прибыли за 1 квартал.

За 1 неделю рынок вырос на 1%, а прогнозы по прибыли снизили на 0.75%; за 1 месяц рынок вырос на 5,35% (прибыль -0.99%), за 2 месяца рынок +6.95% (прибыль -3.58%), за 3 месяца рынок +12,6% (прибыль -6.78%).

Видно, что нет никакой связи фондового рынка и реальной экономики. Одним из факторов роста является рекордные выкупы корпорациями своих акций. А владельцы компаний сливают свои акции. Фактически инсайдеры обналичивают свои доли за счет средств компаний.

Откуда следует простой вывод.

Поскольку деньги никто уничтожать не собирается, то фондовые индексы будут расти дальше при любом раскладе в экономике. Обвала на бирже не предвидится.

Это совсем не обязательно. Сейчас рыночная оценка акций в 12 раз больше реальных активов. И стоимость их определяется тем, что они зарабатывают большую прибыль. Если прибыли упадут (а это всегда происходит при рецессии), то капитализация рынка легко сдуется на 2/3. А это почти 20 тлрн.$. Столько денег ФРС быстро не напечатает. Они до конца будут пытаться избежать инфляции. Иначе доходности по облигациям вырастут как минимум до уровня инфляции. И стоимость обслуживания долга станет неподъемной. Придется объявлять дефолт.

Это субъективно. Вот регулярно встречаются и тут и там статейки .что мол активы российских предприятий занижены, мол если их оценить как надо, вот тогда счастье и наступит.

Так что может у них там в США такая же проблема? Ну что недооценены активы.

При чем здесь субъективность? Есть биржевая стоимость компании и есть балансовая стоимость. Вот они и отличаются в 12 раз.

Для примера возьмем компанию Netflix. Ее рыночная капитализация 159 млрд.$, а реальные активы -9.7 млрд.$. За последние 4 года убытков на 9 млрд.$. Но количество подписчиков растет. Инвесторы верят, что у компании по показу фильмов через Интернет такой уникальный бизнес, что в будущем будет генерить огромную прибыль. И эти надежды оправдывают такую стоимость компании.

Где Вы увидели цифры ,про которые говорите?

Период до:

2018

31/12

2017

31/12

2016

31/12

2015

31/12

Итого оборотные активы

9694,14

7669,97

5720,29

5431,84

Итого активы

25974,4

19012,74

13586,61

10202,87

Итого краткосрочные обязательства

6487,32

5466,31

4586,66

3529,62

Итого обязательства

20735,63

15430,79

10906,81

7979,44

Итого акционерный капитал

5238,77

3581,96

2679,8

2223,43

Итого обязательства и капитал

25974,4

19012,74

13586,61

10202,87

Обыкновенные акции в обращении, всего

436,6

433,39

430,05

427,94

Отчет о прибылях и убытках

Период до:

31.12.2018

30.09.2018

30.06.2018

31.03.2018

Общий доход

4186,84

3999,37

3907,27

3700,86

Валовая прибыль

1117,59

1587,03

1617,4

1504,78

Операционные доходы

215,77

480,67

462,21

446,58

Чистая прибыль

133,93

402,83

384,35

290,12

Смотрим внимательно на отчет движения денежных средств. От своей операционной деятельности NFLX теряет деньги с экспоненциальной скоростью. Дыры в балансе затыкаются заимствованиями.

Далее баланс:

В Income statement вовсе не прибыль отображается. При нарисованных доходах 1.22 млрд.$ получились уплаченные налоги в 15 млн.$. Чуть больше 1% ставка налога на прибыль? ;)

Рекомендую почитать 1, 2.

Иначе доходности по облигациям вырастут как минимум до уровня инфляции. И стоимость обслуживания долга станет неподъемной. Придется объявлять дефолт.

Именно этот сценарий, только без дефолта, и становится наиболее вероятным. Долг вырвался из под контроля приблизительно год назад. Трамп не смог сделать то, ради чего его назначили управляющим североамериканскими штатами.

Что значит вырвался из под контроля? Он растет по 1 трлн.$ в год уже лет 10.

Это значит, что стали наблюдаться такие явления, как в данном посте. Которые ранее не наблюдались.

Т.е. печатание денег для покрытия рефинансирования долгов уже не удается стерилизовать. Что-то начало проникать вне фин системы.

Какая связь между PMI и инфляцией? Сейчас наоборот дефляция. В мире на 10 трлн.$ облигаций, которые торгуются с отрицательной ставкой доходности. И эта величина растет. По американским бумагам ставки тоже падают.

Сейчас тенденции такие: падение прибылей у компаний приведет к невозможности обслуживания долгов сначала у компаний с низким рейтингом (у которых процент по кредиту высокий). Затем начнутся дефолты, пострадают банки и инвесторы. Потом как эффект домино, снижение рейтингов, нежелание инвесторов вкладываться в рискованные бумаги, рост стоимости обслуживания долгов, падение акций и т.п.

Конечно, не инфляция (ставки к нулю), а правильнее говорить про рост долгов а на балансе Центробанков. Но это также скрытая инфляция, только потом.

А по поводу Вашего сценария. Это скорее относилось к прошлому веку. Сейчас научились оперативно скупать предбанкротов и выправлять из положение разными способами. Например дойче банк. Или даже недавняя Греция. Сейчас может рухнуть только вя система целиком.

Основная проблема, очевидная для инженеров и совершенно непонятная для финансистов - разные скорости. Чтобы ЗЯТЦ заработал как надо, в него надо инвестировать сейчас, хотя не то что прибыли, даже обещания прибыли ещё нет. И увеличивать инвестиции раза в два каждые пять лет (был более точный расчёт на этом сайте).

Чтобы нефть не схлопнулась, когда схлопнется сланцевая афера в США, инвестировать надо уже сейчас и в два раза больше, чем потратили за десять прошедших лет.

Чтобы не схлопнулись поставки Теслы или Катерпиллера, надо добавить буквально процентов 20 этим компаниям и их ожидания снова приятно удивят инвесторов.

А вот с какой скоростью и кому давать деньги, чтобы это было сбалансировано на горизонте 10,20, 30 лет - слишком сложная задача и для Госплана СССР и теперь для специалистов по инвестициям Голдман энд Сакс. Может у коммунистов Китая что получится.

реальный ставки по трежери за апрель:

Нормально все в этом плане. В эту зиму до 1,3 доходило, а сейчас практически даром

Все верно. Японский сценарий. ФРС скупает (за счет роста эмиссии) все долги на корню и загоняет ставки в ноль.

Это чьи доходности? У американских 10 летних доходность сейчас 2.5%, у 30 летних 2.91%.

Виноват не посмотрел. Я почему-то решил, что это данные по Европе, на что было похоже И поэтому не перепроверил. Действительно косяк.

у меня же написано "реальные ставки трежери". А если по годам посмотреть то в позапрошлом году и минус был.

Т.е. мы про разное. Вы за вычетом инфляции, а мы по номиналу. Ну тогда в Европе и Японии суровый минус по реальным.

Вообще-то наоборот. Зимой трежеря были даром. Но это ладно. Можно же не разбираться в долговом рынке, но писать про него.

Честно говоря, реальные ставки здесь не к месту.

Пример. Инфляция 20%. Ставка тоже 20%. Реальная ставка ноль.

Так что из этого следует, что инфляции нет?

PMI это соцопрос, довольны ли Вы жизнью. А тут: "у кого жемчуг мелкий, а у кого щи постные" - недовольство может иметь разные причины.

Поддержу. Точно также верить официальным цифрам по ВВП, все равно что верить карточному катале....

Вся реальная статистика засекречена, и поэтому липовая. Но искажается она более менее равномерно. И одними и теми же людьми и приемами.

И вот с учетом этого замечания почему-то раньше такого не случалось. А последний раз аккурат в 2008. Удивительное совпадение.

Конечно с к соц. опросам доверия поменьше. Это так называемые софт данные. Но опускать его ниже плинтуса тоже не стоит.

Во-первых, там есть измеряемые параметры типа объема заказов, которыми особо не подвигаешь. Т.е. не только субъектные впечатления.

Во-вторых, именно индикаторы настроений на данный момент являются самыми хорошими прогнозами для динамики фондовых индексов. Особенно на коротких отрезках времени временах. Это легко понять .если посмотреть реакции рынков на выход статистики. Самые сильные на индикатор настроений ISM service - король фин. статистики.

Отклонение прибыли в Годовых отчетах для акционеров (красный) и годовых отчетов перед государством (синий).

Это показывает, что ВВП в США еще есть куда расти и расти

Спасибо за график. В самую точку.

Это специально для различных алертистов.

Прям от сердца оторвал. Хотел статейку тиснуть "Бухучет - двигатель прогресса и процветания". А то некоторые даже на Энрон напраслину наводят. а том просто у бухгалтера была фамилия говорящая - Андерсен,

Но лень

Рекомендую изучить Финансовый отчет корпорации Соединенные штаты Америки.

Есть и такой отчет. :) Их правительство ведет финансовую отчетность, как обычные корпорации. По этому отчету США имеет отрицательные активы -21.5 трлн.$. За прошлый год минус вырос на 1.16 трлн.$. Как может в здоровой экономике, где ВВП растет и компании получают рекордные прибыли, правительство иметь огромный дефицит. Что же будет, когда начнет рецессия?

И это далеко не все долги учтены. Например, не считается долг перед правительственными фондами - трежеря на 5.8 трлн. $ (Social Security and Medicare). Необеспеченные социальные обязательства еще на 53.8 тлрн. $. США уже банкрот. Погасить этот долг обычными мерами невозможно. Какой тут рост ВВП? Следует ожидать примерно такой же коллапс, как в России при распаде СССР.

Про то и речь. Есть только два способа разобраться с долгами.

Первый дефолт. Пока не очень просматривается на горизонте.

Второй - инфляция. Включаем станок, раздаем бумагу только по своим, чужих банкротим и скупаем. Инфляция съедает долги до тех уровней, когда ситуация становится управляемой.

И никакие рецессии при этом, вообще говоря, не предполагаются, поскольку реальное производство при этом продолжается как раньше с поправкой на небольшие колебания на текущую. Если только не портачат, что как раз возможно.

Насколько я понял, план сейчас - пойти по японскому сценарию. Снизить ставку до нуля и заставить ФРС скупать все подряд на рынке, удерживая его от падения. При нулевой ставке облигаций долг может быть астрономический и на его обслуживание не придется тратить денег. Получится у них это или нет - скоро узнаем.

Я тоже так думаю.

при нулевой ставке покупать не будут трежеря, поэтому они и в лучшие времена не могли продавать по ставкам ФРС

Придется ФРС поднапрячься. Как японскому Центробанку. А также добровольно-принудительно обяжут всяких саттелитов заплатить дань.

Это Япония может напрячь своих пенсов и хозяев корпораций. Америка может напрячь своих пенсов и хозяев корпораций, Но размер долга таков, что должны перенапрячься сателлиты. А сателлиты больше не хотят покупать долг США, они хотят кружевные трусики и к Китаю с Россией. И чо тогда делать гегемону?

гегемон сам трежерис купит :) ФРС выкупит внешний долг, потом проведут деноминацию 1 к 10 или 1 к 100. сохранятся только капиталы, припаркованные в акциях и облигациях. всё просто. а весь мир

пососётподождёт :) инвентаризация и дисконт по долларовой массе - разве это не элегантное решение?весь мир не подождет, негры владеют огромным кол-вом активов по всему миру за нарисованные нолики, и все это будет национализировано или отжато по судам.

Страницы