План «Б» мировой Реконкисты стартовал 20 января 2017 года! Он заключается в мировом стагфляционном шоке, сопровождающемся рукотворным экспортом стагфляции из США во вне, когда:

1) В США будет расти промпроизводство, за счет развала такового в сегодняшних индустриальных странах;

2) Начнется усиление мировой инфляции издержек, выражающейся в росте цен на все ресурсы и энергию на фоне нового КУЕ в США, которым будут субсидироваться сырье и энергия для тех, кто размести производства в США и примет участие в масштабных инфраструктурных проектах во славу «Мэйк Америка Грэйт Эгейн»!

3) Экономики вне США и дальше будет давить спиралевидная усиливающаяся дефляция…

*****

Удивительный сегодня день, читатель! В Москве сильно потеплело. Я выглянул в окно и увидел, как на верхних веточках сирени начали набухать почки. Вот, они – будущие зеленые ростки… И поскольку в окно стучится весна, нечто новое, то я подумал, что и наши «зеленые ростки рынка» нуждаются в чем-то ранее не обсуждаемом! И надо же, новости последних дней подсказали мне, что сформировался индикатор, который я условно назвал «Тупики Грэйт Эгейна», и который я подробно обрисую ниже в статье…

Удивительный сегодня день, читатель! Еще и потому, что редко, когда на выходные приходятся одновременно: конец недели, месяца и квартала. Поэтому именно результатам некоторых периодов, в основном, и будет посвящена статья. К тому же полностью сформированы данные нашего индикатора «Негатив», звякнул важнейшим сигналом ранее рассматриваемый мной инструмент «Трампо-твиттер», а новый показатель «Тупиков Грэйт Эгейна» просто заголосил сиреной и красной мигающей жуткой надписью: «ALARM!». Итак, приступаем к традиционному стагфляционному обзору…

*****

I. Стагфляционный обзор.

Промпроизводство. Дефляция. Мировая розница. Мировая торговля.

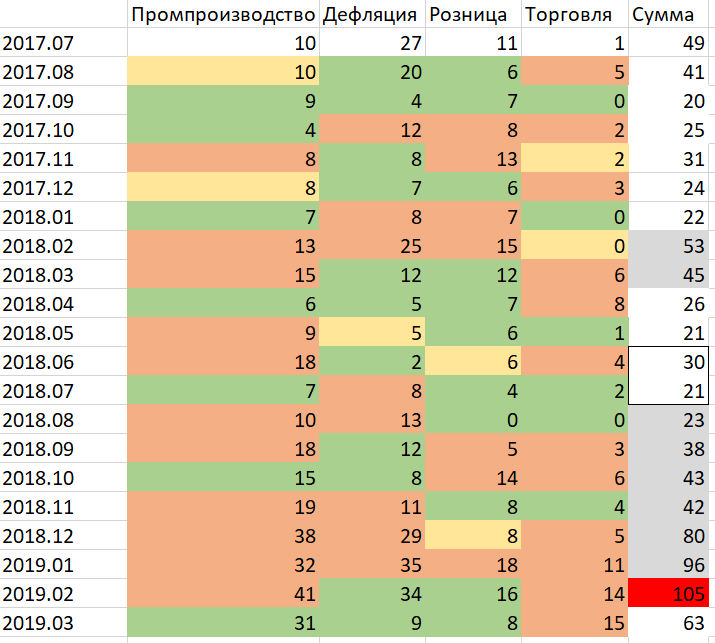

С окончанием марта можем представить значение индикатора «Негатив» за месяц:

Ноябрь 2018 года: промпроизводство - 15, дефляция – 11, розница – 8, торговля – 4.

Декабрь 2018 года: промпроизводство - 24, дефляция – 22, розница – 4, торговля – 3.

Январь 2019 года: промпроизводство - 29, дефляция – 35, розница – 18, торговля – 11.

Февраль 2019 года: промпроизводство – 41, дефляция – 34, розница – 16, торговля – 14.

Март 2019 года: промпроизводство - 31, дефляция - 9, розница - 8, торговля - 15.

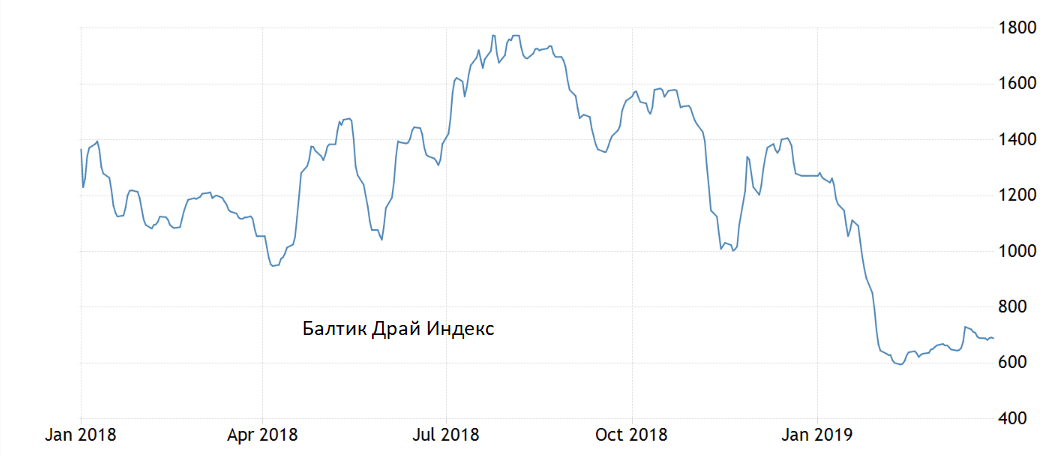

Как видно, по трем позициям: промпроизводство, дефляция и розница, - «Негатив» сбавил обороты. Промпроизводство откатилось на показатели декабря и января, дефляция под натиском выплеснутой в январе китайской ликвидности вынырнула на уровни октября ноября прошлого года, а розница, закономерно, воспрянула до прошлогодних ноября и декабря. Единственный показатель, который деградировал – мировая торговля, где данные нашего индикатора «Негатив» подтверждаются графиком «Балтик Драй Индекса»:

Как видно, по трем позициям: промпроизводство, дефляция и розница, - «Негатив» сбавил обороты. Промпроизводство откатилось на показатели декабря и января, дефляция под натиском выплеснутой в январе китайской ликвидности вынырнула на уровни октября ноября прошлого года, а розница, закономерно, воспрянула до прошлогодних ноября и декабря. Единственный показатель, который деградировал – мировая торговля, где данные нашего индикатора «Негатив» подтверждаются графиком «Балтик Драй Индекса»:

Суммарно индикатор «Негатив» за первый квартал 2019 года набрал 264 балла, что составляет уже 60 процентов от общих баллов прошлого года – 444.

Суммарно индикатор «Негатив» за первый квартал 2019 года набрал 264 балла, что составляет уже 60 процентов от общих баллов прошлого года – 444.

*****

*****

II. Стагфляционная обстановка.

1. Розница.

То, что индикатор «Негатив» показал снижение скорости деградации мировой розничной торговли, нами объясняется, как факт достижения рынков цунами от супер вливания в январе и феврале ликвидности от китайского ЦБ. Однако, видимо, эффект этот заканчивается, и многие представители мировых монетарных властей озаботились упреждающими мерами:

«28.03.2019 Япония аннонсировала $18 миллиардный пакет мер на поддержание потребительского спроса, чтобы смягчить негативный эффект от грядущего повышения налога на потребление.

Японские законодатели приняли в среду рекордный бюджет на 2019 год, который включает 2,03 триллиона иен (18,4 миллиарда долларов) в меры, направленные на смягчение воздействия надвигающегося повышения налога на потребление для экономики, которая уже сталкивается с более широкой неопределенностью.

Бюджет включает 279,8 млрд. Иен для программы, предлагающей бонусные баллы на сумму до 5% с каждой покупки, совершенной с помощью безналичных способов оплаты, причем часть средств направляется на оказание помощи ритейлерам в необходимых обновлениях системы. Еще 172,3 млрд иен предназначено для покупок в домохозяйствах с низким доходом и домохозяйствами с маленькими детьми, а также 208,5 млрд иен для мер по стимулированию покупки жилья».

Шаг, как мне видится, своевременный, ибо и розничном сегменте за «десятилетие печатных станков» надулся угрожающего размера пузырь:

«30.03.2019 …совокупный баланс задолженности домохозяйств подскочил в 4К18 . По состоянию на конец декабря общая задолженность домохозяйств составляла ошеломляющую сумму в 13,54 триллиона долларов, что на 32 миллиарда долларов больше, чем в 3К18.

Больше всего беспокоит то, что к 37 миллионам американцев была добавлена 90-дневная просрочка, добавленная к их кредитному отчету в прошлом квартале, увеличившись на два миллиона по сравнению с четвертым кварталом 2017 года. Эти 37 миллионов просроченных счетов имели долг в размере около 68 миллиардов долларов».

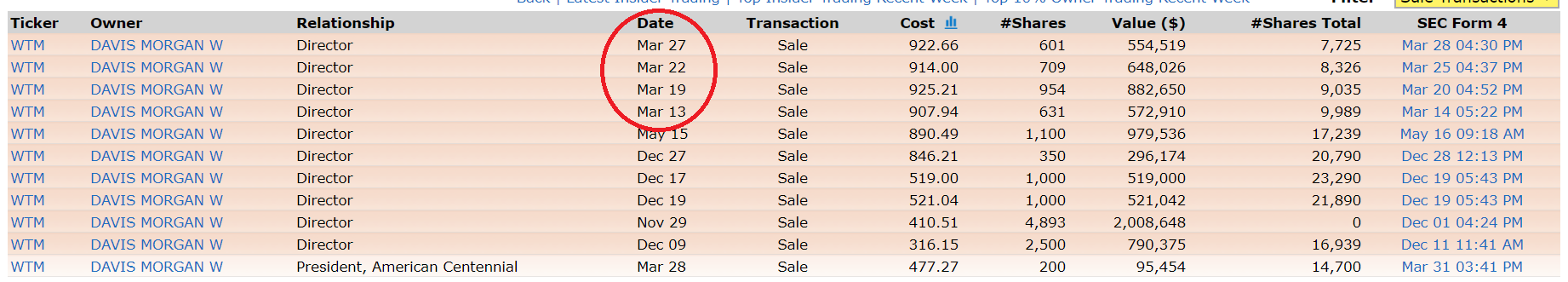

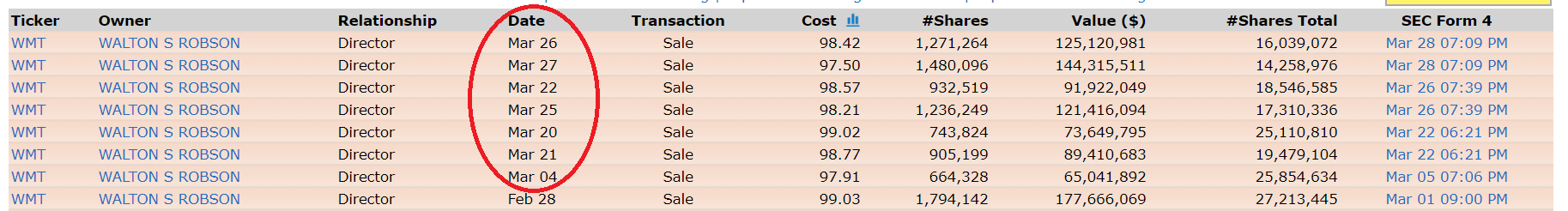

Ну, и наблюдаем за нашими держателями акций Walmart, которые в марте усиленными темпами сливали свои активы в рознице, видимо пользуясь обратным выкупом:

2. Промпроизводство.

2. Промпроизводство.

Тут участники «Олимпиады леммингов»тм наперегонки соревнуются за ордена «индустриальной унылой зрады». Вы только подивитесь на это:

«27.03.2019 Во вторник информационные агентства, включая Reuters, распространили сообщение о необычном действии компании Samsung Electronics. Впервые в своей истории электронный гигант вынужден был направить в Комиссию по ценным бумагам уведомление о более сильном, чем ожидалось, падении выручки в первом квартале 2019 календарного года. Компания не сообщает деталей и отказывается от комментариев до оглашения полного отчёта о работе в указанный период. Квартальная пресс-конференция и отчёт ожидаются примерно через неделю.

Ранее Samsung сообщала, что первый квартал 2019 календарного года будет хуже, чем аналогичный период 2018 года. В компании прогнозировали, сообщают аналитики Refinitiv SmartEstimate, что операционная прибыль сократится более чем на 50 % до 15,6 трлн южнокорейских вон ($13,77 млрд), а выручка упадёт с 60,6 трлн вон до 53,7 трлн вон ($47,4 млрд)».

А это – от «передовиков капиталистического ударного труда» из Европы:

«27.03.2019 Немецкий гигант по производству полупроводников снизил прогноз роста выручки на 50%!

Но, по крайней мере, для одной компании этот «неизбежный» момент не может наступить достаточно скоро, потому что несколько минут назад Infineon, европейский полупроводниковый гигант, бросил полотенце в радужное будущее и урезал свой прогноз по доходам на 2019 год » ввиду продолжающейся мировой экономической ситуации. неопределенности и более слабый спрос на рынке ".

Теперь выручка компании за весь год оценивается в 8 млрд евро плюс или минус 2%, что означает рост примерно на 5% в средней точке по сравнению с доходом в 2018 году в размере 7,6 млрд евро, что означает, что Infineon сократила свои прежние прогнозы на 9% почти вдвое».

И разбавим «когорту славных» рапортами о достижениях «китайской социалистической экономики», равняться на которую нас постоянно призывает «группа товарищей» на многих ресурсах:

«27.03.2019 Прибыль промышленных предприятий Китая в первые два месяца 2019 г. упала на 14% по сравнению с аналогичным периодом прошлого года и составила 708,01 млрд юаней ($105,5 млрд), свидетельствуют данные Национального бюро статистики КНР.

Снижение оказалось максимальным, с тех пор как агентство Reuters начало вести записи в октябре 2011 г.

Падение прибыли в основном обусловлено снижением цен в ключевых отраслях промышленности, таких как автомобильная, нефтеперерабатывающая, сталелитейная и химическая отрасли, заявил Чжу Хун из статистического бюро, добавив, что производство и продажи также замедляются.

Интересно, что заканчивается март, а это значит, что наступает пора квартальной отчетности крупнейших корпораций. Будем же внимательно наблюдать за этим увлекательным процессом!

*****

III. Индикатор «Тупики Грэйт Эгейна».

1. Обоснование индикатора.

Как, надеюсь, припомнит читатель, основная проблема мировой экономики, когда мы говорим о так называемом «Золотом миллиарде», звучит примерно так:

Несоответствие уровня потребления уровню реально располагаемых доходов.

Отсюда можно предположить, что любые действия монетарных мировых властей, которые не ведут к устранению этого главного противоречия, будут раз за разом заводить противленцев неизбежно в тупики. А поскольку на знамена похода за устранение такового воздвигнут лозунг «Make America Great Again», то мой индикатор получает название: «Тупики Грэйт Эгейна».

2. Два пути сквозь «Лабиринт Грэйт Эгейн».

Перед самым приходом к власти Дональда Трампа к рулю управления монетарными процессами в США рвались две группировки, каждая со своим планом:

1) План Стива Беннона. По программе главного советника Трампа подразумевались следующие радикальные меры:

а) Запуск печатного станка.

б) Обнуление ключевой ставки ФРС.

в) Резкое снижение налогов.

г) Обесценивание доллара с достижением приемлемой конкурентоспособности американской продукции.

Как мне видится, по плану Стива Беннона новая ликвидность вкупе с дешевым долларом должны были развязать узел корпоративных долгов, а снижение налогов призывалось, как стимул для запуска процесса реиндустриализации. Однако, такой монетарный радикализм грозил доллару потерей статуса мировой валюты расчета за ресурсы, что не могло устроить другую группировку.

2) План Уильяма Дадли. Как, может, припомнит пытливый читатель, буквально накануне выборов 2016 года «серый кардинал ФРС», Уильям Дадли, дал программное интервью рупору американских финансовых СМИ. Вот, характерные цитаты из того заявления управляющего ФРС Нью-Йорка:

Уильям Дадли о ситуации в экономике США и о том, какой политики ожидать от Федеральной резервной системы, в интервью WSJ:

20.10.2016 «Идея повысить целевой показатель инфляции заключается в том, что тогда максимальный уровень номинальной ставки федерального финансирования тоже должен повыситься, и, когда начнется следующая рецессия, у нас будет больше пространства для маневра…

Но я считаю, что тут не принимаются в расчет две вещи. Прежде всего, в нашем распоряжении есть набор куда лучших инструментов, чтобы противодействовать спаду экономики…

К вопросу о том, как снизить риск, что у ФРС во время следующего спада будет израсходован весь запас инструментов, я бы хотел добавить еще вот что: все ведь не должно упираться в денежную политику. Может быть, во время следующего спада стоит подумать о том, чтобы увеличить роль фискальной политики? Заслуживает изучения вопрос, не стоит ли нам наладить автоматически срабатывающие фискальные средства стабилизации экономики».

В отличие от бесшабашных планов Беннона, план Дадли подразумевал такое:

а) Снижения налогов должно хватить корпорациям для решения вопросов корпоративных долгов и для начала инвестиций в рост промпроизводства.

б) Главное: сконцентрироваться на подготовке к новой волне кризиса, и как можно выше забросить ключевую ставку ФРС.

3. Как Грэйт Эгейн в тупик угодил.

Поскольку оба плана не устраняли основного противоречия между уровнем потребления и реально располагаемым доходам, принятый Трампом план Уильяма Дадли ожидаемо заблудился в «Лабиринте Грэйт Эгейн». Посмотрим самые последние новости с фронта корпоративных долгов:

«26.03.2019 Из 105 членов S&P500 Index выпустили отчеты по прибыли за первый квартал в котором семьдесят семь компаний объявили об убытках и 28 компаний о прибыли. Что является худшим результатом за пять лет».

25.03.2019 Объем buyback'ов в США в 2018 г. достиг $806,4 млрд, превысив рекорд 2007 года.

В IV квартале 2018 г. обратный выкуп акций вырос на 62,8% в годовом исчислении, составив $223 млрд.

В течение прошлого года показатель каждый квартал увеличивался до рекордных значений (в квартальном выражении) – это наиболее длительный период подобного рекордного роста за последние 20 лет.

По итогам 2018 г. объем обратного выкупа акций составил рекордные $806,4 млрд, что на 36,9% выше показателя 2017 г.Вместо увеличения инвестиций и капитальных затрат на фоне сокращения налогов администрацией Трампа, компании решили потратить довольно существенную часть своих наличных средств в стремлении повысить рыночную капитализацию своих активов.

Предыдущий рекорд по обратному выкупу акций в США был показан в 2007 г. – как раз перед началом финансового кризиса и рецессии в США».

Получается следующее:

1) Все льготы по налогам корпорации использовали для наращивания кредитования и надувания пузыря корпоративного долга путем обратного выкупа собственных акций для поддержания кредитного рейтинга.

2) Проблема с корпоративными долгами не улучшилась, а усугубилась, что мы видели недавно на примере флагмана американской индустрии, изгнанного из индекса Доу, General Electric.

И на неделе красным цветом замигал наш новый индикатор «Тупики Грэйт Эгейна». А этот индикатор измеряется количеством и уровнем истерик по темам:

1) Запуска печатного станка.

2) Снижения ключевой ставки ФРС.

3) Требование к государственному бюджету: вмешаться в выкуп мусорного корпоративного долга.

Итак… С телетайпной ленты «Тупиков Грэйт Эгейна»:

1) Трамп:

30.03.2019 Трампо-твиттер

Had the Fed not mistakenly raised interest rates, especially since there is very little inflation, and had they not done the ridiculously timed quantitative tightening, the 3.0% GDP, & Stock Market, would have both been much higher & World Markets would be in a better place!

«Если бы ФРС не подняла бы процентные ставки, тем более, что инфляция очень мала, и если бы они не сделали смехотворное ужесточение (в виде повышения ставки - ред.), ВВП рос бы в 3,0%, и фондовый рынок был бы на гораздо более высоком месте, и мировые рынки были бы в лучшем состоянии!»

2) Советники Трампа:

«29.03.2019 Всего несколько недель назад главный экономический советник президента Трампа Ларри Кудлоу с энтузиазмом отзывался о силе и устойчивости экономики США как самой чистой грязной рубашке в мире.

Кажется, что-то напугало его, когда сегодня Кудлоу призывает ФРС "немедленно" снизить ставки на 50 б.п. Аксиос сообщает, что Кудлоу «хотел бы видеть» такой нисходящий шаг, добавив, что центральному банку не следовало устанавливать процентные ставки даже на один день выше 2%.

Проблема для Кудлоу в призыве к немедленному снижению ставок заключается в следующем: во всех трех последних спадах ставки ФРС снизились за три месяца до их начала.

3) А главный сигнал последовал от бывшей главы ФРС, Джанет Йеллен. Старушке уже незачем осторожничать, и она рубит правду-матку с плеча:

«27.03.2019 Согласно этой логике, она полагает, что запуска дополнительных раундов количественного смягчения на несколько триллионов долларов и снижения процентных ставок на отрицательную территорию - два агрессивных и противоречивых монетарных инструмента, которые в настоящее время доступны - просто недостаточно. Комментарии Йеллен на этой неделе перекликаются с комментариями, которые она сделала в сентябре 2016 года, когда она еще была председателем ФРС:

«Федеральный резерв мог бы помочь экономике США в будущем спаде, если бы он мог покупать акции и корпоративные облигации, заявил в четверг председатель ФРС Джанет Йеллен».

Подводя итог, можно сказать, что сверхнизкая доходность облигаций за последнее десятилетие способствовала росту пузыря корпоративных заимствований, который также финансировал бум выкупа акций. В результате общий непогашенный корпоративный долг США увеличился на 3 трлн долл. США, или 45%, с последнего пика в 2008 году:

Перевод послания Джанет Йеллен Трампу и Кудлоу следующий:

«Клоуны! Ситуация в экономике и финансах такова, что уже не помогут печатный станок и снижение ключевой ставки! Немедленно запускайте выкуп всего корпоративного мусора с рынка, пока не поздно!»

*****

IV. Твиттерный индикатор предкризиса.

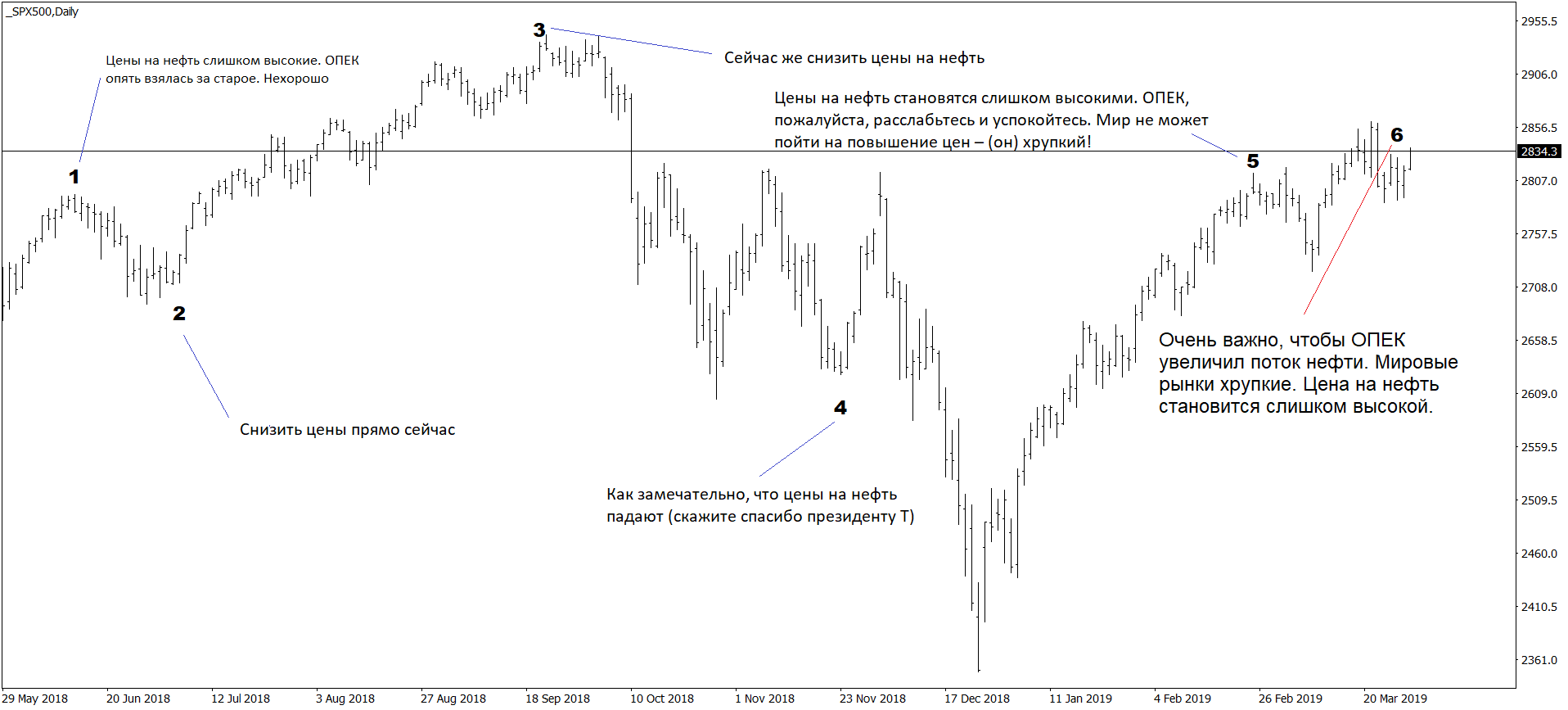

Буквально месяц назад мы подробно рассматривали факт того, что на графиках нефти сорта Брент и главного фондового индекса США сложилась ситуация, когда редкие, но меткие «нефтяные истерики» Трампа служили хорошими сигналами, предваряющими обвалы котировок акций. И тут, в четверг, наш индикатор вновь заголосил красным тревожным светом: «ALARM!»

«28.03.2019 Трампо-твиттер.

«Very important that OPEC increase the flow of Oil. World Markets are fragile, price of Oil getting too high. Thank you!»

«Очень важно, чтобы ОПЕК увеличил поток нефти. Мировые рынки хрупкие. Цена на нефть становится слишком высокой. Спасибо!»

Нанесем опять на график нефти ценовые падучие от американского президента:

Уже второй за месяц «плач твиттерной Ярославны» с поминанием «хрупкого мира»! А все объясняется просто:

Уже второй за месяц «плач твиттерной Ярославны» с поминанием «хрупкого мира»! А все объясняется просто:

«Согласно традиционному мышлению практически в каждом конкретном аспекте экономики США, мы вступаем на территорию рецессии. Я хотел бы изменить это мышление и сказать, что мы ВСЕГДА были в рецессии или депрессии; только низкие процентные ставки и стимулы ФРС позволили скрыть этот факт от общественности. Теперь, когда ФРС ужесточила политику, ложь восстановления стала очевидной».

*****

Выводы и прогнозы:

1. Судя по истерике главного экономического советника Ларри Кудлоу по снижению ключевой ставки, значимый обвал фондовых рынков может начаться в период до трех месяцев.

2. Прогнозирую начало количественного смягчения от ФРС либо снижение ключевой ставки в этом году. Скорее всего, в сентябре.

3. Предвосхищаю начало дискуссии в США о том, что ФРС можно дозволить выкупать с рынка корпоративный облигационный мусор и акции под эмиссию доллара.

4. Прогнозирую резкое ухудшение корпоративной отчетности, которая стартует в апреле.

5. Складывающая ситуация пока идет в разрез с моим базовым сценарием на 2019 год в смысле многоходовки: Евро-QE, повышение ставки ФРС, начало кризиса с Европы. Пока европейцы тактически переигрывают США.

6. Прогнозирую ухудшение показателей экономики Китая в ближайшее время.

7. Судя по очередной нефтяной истерике Трампа, мы накануне "большого фондового шухера"!

Комментарии

Cреднесуточная добыча сырой нефти упала в январе впервые за почти шесть месяцев, согласно последнему отчету Управления энергетической информации, опубликованному в пятницу .

В январе добыча нефти в США в среднем составляла 11,871 млн. Баррелей в сутки в январе - по сравнению с 11,961 млн. Баррелей в сутки в предыдущем месяце. Последнее снижение добычи нефти произошло в мае 2018 года, когда добыча упала до 10,464 миллиона баррелей в сутки с 10,475 миллиона баррелей в сутки в апреле 2018 года.

Да... Я читал вашу статью...

Есть мнение, что в США существует некоторой степени мухлеж, когда условно сирийскую, иракскую, венесуэльскую нефть выдают за американскую...

Посмотрим...

Все аналитики хором орут что цена на нефть вырастет на 10 долл за следующие 3 месяца и Трамп попадает в неприятную развилку:

Надо смягчать денежно-кредитную политику чтобы спасти фондовый рынок, в тоже время смягчение ДКП приведет к росту цен на нефть и бензин и, как следствие, к недовольству электората.

Я-то считаю, что, вне зависимости от действий ФРС и Трампа, цена на нефть будет расти!

Ибо... "Нефть кончается!"тм

Расти будет, но скорость роста может быть разной. Подпечатав баксов можно ее сильно увеличить и, наоборот, замедлить.

Тут Вы правы! Соглашусь...

А я-бы иначе сформулировал: нефть "за так" кончается!

С этим вообще напряженка!

И заканчивается, на самом деле, легкодоступная нефть! У всех!

Последний наскок сланца выдохся

многие аналитики ( не знаю насколько это правда) пишут что в США среди сланцевиков сейчас превалирует мнение что надо меньше качать и дороже продавать, а не заливать рынок генерируя убытки. Что для Трампа плохая новость.

Во-первых, еще не было такого количества корпоративных отчетов за 1 квартал. Были только анонсы ожиданий от компаний.

Во-вторых, уже 123 компании выпустили свои прогнозы. 68.3% - негативные, что означает что ожидаемая ПРИБЫЛЬ будет меньше предыдущих прогнозов, а вовсе не получение убытков. 24.4% компаний улучшили свои прогнозы по прибыли. У остальных без изменений.

В-третьих, среднее значение негативных анонсов за последние 5 лет 67%. Просто компании всегда дают консервативную оценку прибыли, поскольку если они получат прибыль больше прогноза, то акции вырастут. А если хуже прогноза, то могут и уронить. 68,3% ненамного больше среднего значения в 67%, чтобы писать о рекордном негативе. ;) Тем более, что свои прогнозы дали только 1/4 компаний и этот показатель еще сильно изменится.

Ну, да! Это - еще не отчеты...

Это - только показательная динамика!

И снова зачётная статья!

Обстановка сама рисует нам "узоры кризиса"...

+ Присоединяюсь.

Вам спасибо!

Спасибо за статью. Европейцы тактически переигрывает, а как британский кошак себя чувствует, сработает у них чувство самосохранения или нет. Мне сдаётся, что они чувствуют себя бессмертными.

Европа сейчас держит тактическую паузу до сентября-октября, когда у них начинается КУЕ.

Если в США КУЕ начнется раньше, то Европе будет легче...

Как может чувствовать себя

трупзомби?Как-то не затронуты проблемы Бинга... хотя они пока не факт а только потенция, но с хорошей перспективой уронить американские индексы... а в управлении Аэрбас должны уже месяц как хлестать шампанское.

Залёт у Боинга знатный...

Просто сейчас все ожидают ответного хода Боинга: что конкретного скажут о проблеме.

А так да... Контракты на тысячи самолетов в подвешенном состоянии!

У боинга всегда есть козырный клиент

Китай?

очевидно же-ж, что краеугольный участник матрасного ВПК... а с милитаристскими настроениями, типа догнать и перегнать "Авангард", думаю все проблемы боинга закрываются на высшем уровне, ибо национальная безопасность превыше всего

В случае с ВПК не закрывается влияние на всех и вся. Через контроль возможности перемещений.

Щас все пошлют бобика, з/ч начнут клепать в Китае - и конец пендоконтролю перемещений (чего они рьяно добиваются не только на море). А следом и конец выкупленным клоунам в правительствах, а следом и конец "мягкой силе" пендов, а следом... ну вы понели.

Вы представляете сколько стоит ну пусть 1000 самолётов? Кто может компенсировать потери боингу? За чей счёт? Просто подарить немерянную кучу бабла не прокатит - налогоплательщики будут против да и другие производители США будут недовольны что им это не светит... Да и нормы ВТО... в общем у боинга пока патовая ситуация.

5. Складывающая ситуация пока идет в разрез с моим базовым сценарием на 2019 год в смысле многоходовки: Евро-QE, повышение ставки ФРС, начало кризиса с Европы. Пока европейцы тактически переигрывают США.

Мне понравился вот этот вывод. На самом деле это не тактический проигрыш, а больше похоже на закономерный провал.

Дело в том что интересы США по сохранению высокого уровня внутреннего потребления вошли в противоречие с интересами многих других геополитических игроков.

ЕС, России, Китая, Ирана, Саудовской Аравии, Венесуэлы.

Совокупная экономическая, военная мощь этих стран такова, что переиграть их США не смогут.

Может, поэтому США решили не закладываться на кризис в Европе, а играть "первым номером"?

В США умных людей немало. Думаю что осознание невозможности переиграть всех уже пришло или скоро придёт.

1. Победить ОПЕК плюс и заставить обвалить цены на нефть они не могут.

2.Прекратить военную активность России на Донбассе, Сирии, Венесуэле не могут. При этом рост цен на нефть см п. 1. лишь увеличит геополитическую активность России.

3. Заставить ЕС отказаться от покупок дешевого русского газа и дешевого китайского Хуавей не могут.

4. На этом фоне Россия развивает производство различных товаров от зерна и мяса до самолётов угрожая интересам американских экспортеров то же самое делает Китай только в других отраслях и с этим США тоже сделать ничего не могут.

А это автоматом приводит США к принятию плана Стива Беннона: Супер-КУЕ+ставку в пол+снижать налоги+девальвация доллара!

Как думаете: могут неожиданно жахнуть по рынкам?

Скорее всего их задача ( администрации США) выиграть выборы в 2020. Поэтому никаких резких движений не будет: мягкое куе, заморозка повышения ставки или незначительное снижение таким образом они выигрывают выборы 2020, что дальше они особо не думают: им главное выборы.

В 2020 году вылезет миллион новых неприятных сюрпризов

пуск Северного, Турецкого потоков Силы Сибири. Запуск МС21 и, как следствие, полный отказ России закупать Боинг.

Дальнейший кризис на б.Украине вплоть до полной потери контроля над ней со стороны США. И прочее, прочее, прочее.

Китай и ЕС тоже дремать не будут: будут пакостить по максимуму. Если Брексит состоится то ВБ обвалится в кризис, а ЕС займёт прогерманско, прорусско, прокитайскую позицию.

Опасно! Пока у Трампа одно достижение - рост фондового рынка.

Демократы могут специально обвалить...

Опасно...

На самом деле абсолютно неважно что будет там происходить. Для них нет никаких приемлемых стратегий.

Независимо от того выиграют ли демократы или устоит Трампа. Упадёт их рынок или устоит для России это уже неважно.

Мы уже контролируем мировой рынок нефти имея подконтрольную Венесуэлу и соглашение с СА.

А тот кто контролирует нефть контролирует все.

Устойчиво высокие цены на нефть приводят к накоплению денег в России. А к деньгам всегда тянутся друзья: Италия, Венгрия, Австрия и так далее.

Падение фондового рынка в конце процесса может привести к утрате долларом мировой гегемонии!

Это критично важная для США проблема!

Доллар утратит свою мировую гегемонию. Вопрос лишь в сроках. И дело тут не в фондовом рынке.

Просто он никому не станет нужен: Россия, ЕС, Китай потихоньку переползут на юани, рубли, евро.

Да и всякие Венесуэлы, Ираны и прочие Кореи использовать доллар перестанут. Вот и финита ля комедия. Это неизбежны объективный процесс, а фондовый рынок лишь частность.

1. Это даже не обсуждается!

2. Как раз США нужно обеспечить реиндустриализацию, пока доллар принимают за ресурсы. Поэтому сроки тут критичны.

3. Фонда может запустить процесс, в течение которого доллар, как средство расчетов за ресурсы, быстро сдуется!

Плевать на то что нужно США. У нас, Китая, Европы есть свои нужды и они будут реализовываться.

Есть большая проблема:

1)ЕС живет не на свои, а на напечатанные. Обеспечение Евро в конечном счете - является бакс, и любая проблема с баксом, это проблема и с Евро только через коэффициент, и не факт, что коэффициент будет меньше чем 1:1. Поэтому Европа хочет тоже "нефть за так", при условии, что если, ей не будет хватать из общего "нефть за так", то им должно увеличить их процент в угоду других к примеру США и Китая.

2)Китай без ЕС и США - никуда ,и они это понимают, единственный способ для Китая, это продолжать - подносить блюда к столу сверхпотребления и немного тырить по своим карманам, стараясь увеличивать, каждый раз, свои наживы. Либо, более агрессивный вариант, для Китая, удавить ЕС или США, но это война, которая им не нужна, придется воевать с ЕС и США, а клиенты, которых бомбят, обычно мало потребляют.

Исходя, из этого, получается треугольник: США - "нефть за так", ЕС- "нефть за так", Китай - их устраивает вариант США и ЕС "нефть за так", т.к. заказы блюд от "нефть за так" будут проходить через них. Единственное, кого не устраивает "нефть за так" - это РФ, Венесуэла, Иран, Сирия, СА.

В текущей постановке вопроса: - "у каждого есть свои нужды" - значит, нам не по пути, со всеми одновременно. Когда Китаю будет предложен вариант война против ЕС и США, либо продолжить жить, как сейчас, но пойти войной на РФ вместе с ЕС и США(Китай будет вместо Японии во второй мировой), то я думаю, каждый понимает, какой вариант выберет Китай в перспективе 5 лет.

Кто в ЕС пойдет против нас воевать? Кто?

Назовите пофамильно. Ни одна сволочь включая поляков ни при каких условиях не сунется.

После этого о дальнейших ваших бреднях и рассуждать нечего.

Мне не понятно только по какому курсу производится перерасчет? Какие механизмы с рубля в юань допустим, кроме как через доллар?

пара рубль юань спокойно котируется на биржах и может конвертироваться друг в друга без участия доллара.

тоже самое рубль евро.

я могу предположить, что такая свободная конвертация происходит на фоне цены к доллару, уберите доллар и такой конвертации не будет. Т..е. без цены рубль-доллар и юань-доллар, механизма рубль-юань я не усматриваю.

ни на чем не основанное предположение.

Клиринговый центр работает. (Я так понимаю, в тестовом режиме) Часть сделок проходит без доллара (без перерасчётов по нему). Уже сейчас. И курсы реально (хоть и не на много) отличаются.

Вы мне про разницу синусоид, которые корректируются как угодно, вплоть до нарастания ошибки, а я Вам про то. что в глобальном мире существует, пока, лишь одна денежная единица, и это, к моему сожалению, доллар. Цена любого товара может быть выражена в долларах запросто, меж тем для выражения к примеру цены табуретки в золоте или металле или в ракушках иных эмитентов, потребует некоторых вычислений. Да, это искусственная, специально созданная, система, но пока она существует, доллару ничего не угрожает. Потому как даже будучи просто единицей меры (денежной), даже не принимая участия в обмене или в платежах, он будет оставаться на плаву, как метр или литр, вне зависимости от места происхождения линейки или бидона. Сменить вершки на метры была не тривиальная задача, а уж доллары на золото и подавно.

Я и говорю о том, что этот "литр" уже заменён в реальных системах обмена.

Пока есть удобная система кросс-курсов, никто это специально рушить не будет...

Когда нужно будет выкинуть доллар, будут через золотой стандарт оценивать...

Пока этого (золотого стандарта) нет. Возможно он появится в свете последних изменений, но в этом случае цена золота должна подпрыгнуть на порядки, закрывая (пусть даже без мусорных деривативов) весь мировой товарооборот. Т.е. физическое мировое золото должно быть равно в цене мировому товарообороту.

Очень подробно о Золотом стандарте писал в статье недавно:

Стагфляционный обзор (декабрь 2018): «По следам «Золотого Апокалипсиса».

Страницы