В последнее время на АШ вновь заметно оживился интерес к с/х (вернее к земле), вызвано ли это "грудиниадой" или какими-то другими факторами не важно, важно то, что в общем и целом направленность статей примерно одинакова: надо срочно что-то делать иначе придет "капец". Правда, у каждого свое представление того, как будет выглядеть и в чем будет выражаться этот самый "капец" и почему он, собственно, непременно должен прийти, как и имеются "свои" предложения выхода из оного. Как правило, люди, ведущие подобные разговоры, в действительности мало что знают о сегодняшних реалиях развития сельского хозяйства России - обычно сведения либо обрывочны, либо разрознены (нет единой картины, а есть частное представление о ней), либо однобоки , поэтому, восполняя пробелы, обратимся к фактам и мнениям специалистов.

Сначала о предварительных итогах сельхозпереписи, озвученных Росстатом в конце 2017 года (окончательные итоги должны быть подведены в течение 2018 г):

Посевная площадь агрокультур во всех хозяйствах за последние 10 лет выросла на 4,5 млн га до 79,2 млн га. Рост произошел за счет крестьянских (фермерских) хозяйств и индивидуальных предпринимателей, расширивших посевную площадь на 9 млн га или на 70%. Основные категории хозяйств посевы сократили, в том числе сельхозорганизации — на 7% или на 4 млн га.

Наиболее значительно выросли посевы технических агрокультур — на 54% до 13,6 млн га, также на 8,5% до 47,4 млн га увеличились посевы зерновых и зернобобовых. При этом на 32,6% до 1,4 млн га снизились площади под картофелем, на 17,5% до 16 млн га — под кормовыми агрокультурами, на 4,3% до 716 тыс. га — под овощными и бахчевыми агрокультурами.

Особенно заметны изменения структуры посевов в разрезе категорий хозяйств: удельный вес сельхозорганизаций в посевах зерновых и зернобобовых культур, а также технических и кормовых культур снизилась, в преобладающей степени за счет увеличения указанных посевов в КФХ и у индивидуальных предпринимателей.

По данным переписи, если в 2006 году на долю сельхозорганизаций (СХО) приходилось 79% посевов зерновых и зернобобовых, то в 2016-м — только 68%, примерно на аналогичную величину увеличилась доля крестьянских (фермерских) хозяйств (КФХ) — с 21% до 31%. В производстве технических агрокультур доля СХО сократилась с 72% до 70% при одновременном росте доли КФХ с 28% до 30%. В урожае кормовых агрокультур на СХО в 2016 году приходилось 79% (в 2006-м — 92%), КФХ — 18% (в 2006-м — 6%), немного выросла доля личных подсобных хозяйств (ЛПХ) — с 2% до 3,4%.

Обращает на себя внимание снижение доли ЛПХ в посевной площади картофеля, овощных и бахчевых культур, где они всегда были бесспорными лидерами.

Если в 2006 году на ЛПХ приходилось 89% всех посевов картофеля в стране, то в 2016-м — 76% при одновременном повышении удельного веса СХО с 7% до почти 14% и КФХ — с 4% до 11%. По овощным и бахчевым агрокультурам доля ЛПХ снизилась на 7 п. п. до 60% при одновременно сокращении на 1,2 п. п. до 15% доли СХО, в то время как удельный вес КФХ вырос с 16% до 24%.

К 2016 году в стране насчитывалось 36 тыс. сельхозорганизаций, из которых 76% осуществляли сельскохозяйственную деятельность, 137 тыс. крестьянских (фермерских) хозяйств (66% работали), 38 тыс. индивидуальных предпринимателей (67% занимались сельхозпроизводством) и 23,5 млн личных подсобных хозяйств (80% вели деятельность). Общая земельная площадь одной сельхозорганизации за 10 лет выросла в среднем с 6,9 тыс. га до 8 тыс. га, в том числе площадь пашни — с 1,4 тыс. га до почти 1,8 тыс. га. Из общего числа сельхозорганизаций 76% имеют посевную площадь до 3 тыс. га, 19% — до 10 тыс. га и лишь 5% — более 10 тыс. га.

Таким образом, доля крупных предприятий существенно возросла. Сейчас на эти 5% таких организаций приходится 35% общей посевной площади сельхозорганизаций.

Средний размер КФХ увеличился в 2,5 раза — со 103 га до 248 га, в том числе пашня — с 59 до 114 га.

В России используется 69% пашни

В России в среднем эксплуатируется 69% ресурсов пахотных земель, в то время как в мире в среднем использование пашни составляет 80%, говорит руководитель Центра экономического прогнозирования Газпромбанка Дарья Снитко.

По ключевым регионам, где сосредоточена пашня России, картина очень неравномерная. Ряд регионов в принципе уже вышли на довольно высокий уровень использования пашни. Например, Алтайский край, Ростовская область и, разумеется, Краснодарский край. Есть даже такие прецеденты, которые показывают, что площадь засеянной пашни больше, чем переписано ресурсов пашни. Так, в Краснодарском крае засевается 98% пахотных ресурсов, в Татарстане — 91%, в Башкирии — 88%, в Алтайском крае — 83%.

По словам Снитко, в России площадь пахотных земель в большинстве регионов снижалась до 2007 года, когда был пройден минимум. «После этого площади постепенно начали расти», — рассказала Снитко. Несмотря на это, только три региона к 2016 году сумели нарастить посевные площади к уровню 1995-го — Амурская и Курская области, а также Адыгея.

«При этом обнаружилось шесть регионов, где площади пашни как падали с 1990 года, так и падают до сих пор. Это Архангельская, Ярославская, Тверская области, Удмуртия, Бурятия и Забайкальский край»,

Лидерами по объему неиспользованной пашни является Волгоградская область, где не засеивается почти 2,8 млн га пахотных ресурсов, Саратовская область (2 млн га) и Оренбургская область (1,8 млн га). В целом Южное Поволжье на сегодняшний день обладает, по мнению Снитко, наибольшим потенциалом для инвестиций в растениеводческий сектор: возвратный потенциал пахотных земель оценивается более чем в 7,5 млн га. При этом для вывоза продукции могут использоваться логистические возможности реки Волги, также экспортный потенциал имеет интеграция с аграрным сектором Казахстана, отметила эксперт. Также, полагает эксперт, в ближайшее время для инвесторов будет интересна северо-западная часть России — в первую очередь, для развития молочного сектора и органического земледелия.

«На мой взгляд, среди регионов, которые в ближайшее время будут интересны для инвестиций в растениеводческие сектора — Оренбургская и Саратовская области, Алтайский край, Тульская и Московская области, Ярославская область и, может быть, некоторые регионы Дальнего Востока. Во-первых, эти регионы в последнее время ворвались в число лучших регионов с точки зрения инвестклимата и особенно здесь следует отметить Московскую, Ярославскую области. Кроме того, у этих регионов довольно неплохое финансовое положение»

Цена земель для агропроизводства в стране, по данным Центра экономического прогнозирования Газпромбанка, колеблется от $1,5−2 тыс./га в лучших регионах до $200−500/га в более засушливых областях.

Совокупная площадь неиспользуемых в стране сельхозземель оценивается в 40 млн га. В июле 2016 года в России вступил в силу федеральный закон, усовершенствовавший процедуру изъятия земель. В частности, с пяти до трех лет сокращен срок, по истечении которого земельный участок может быть изъят у собственника в случае его неиспользования для сельхозпроизводства. Процедуру изъятия инициирует Россельхознадзор, который передает материалы в органы региональной исполнительной власти, а те в месячный срок должны обратиться в суд с требованием об изъятии земельного участка и о его продаже с публичных торгов. По словам главаы Минсельхоза Александра Ткачева, итогам 2016 года приняты решения об изъятии 10 тыс. га неиспользуемых земель — в четыре раза больше, чем в 2015 году. Регионом с наибольшим количеством изъятых земель оказалась Московская область — здесь собственники лишились 2,58 тыс. га неиспользуемых угодий.

В 2017 году, по словам министра А. Ткачева, возвращено в сельхозоборот 650 тыс. га земель

Если отрасль будет идти такими темпами, то в течение десяти лет «и пять, и семь, и десять миллионов гектаров сможем вернуть в оборот», уверен Ткачев. Это значит расширить площади не только для увеличения производства продукции растениеводства, но и животноводства. Министр отметил, что для наращивания площадей очень важна программа мелиорации, однако этот вопрос во многом упирается в дефицит средств. Так, на финансирование программы предусмотрено 16 млрд руб.

«Но, на мой взгляд, нужно миллиардов сорок»,

— подсчитал Ткачев. В связи с этим он пообещал, что министерство в следующем году постарается направить в ряд регионов дополнительные средства на мелиорацию.

По данным Минсельхоза, лидером среди регионов по вводу в оборот неиспользуемых земель сельхозназначения стала Пензенская область. В 2017 году в регионе введено в оборот 57 тыс. га ранее неиспользуемой пашни, что составляет 114% от плана. В планах — в 2018 году ввести в оборот еще 45 тыс. га неиспользуемых земель.

Согласно планам Минсельхоза, ежегодно нужно возвращаться в оборот по 1 млн га земель. В то же время, как отмечает директор Центра агропродовольственной политики РАНХиГС Наталья Шагайда, сейчас большая часть земель, которые приносят экономический эффект, и так используются.

«Мы делали расчеты, исходя из сложившихся цен, и пришли к выводу, что потенциал вовлечения в оборот есть, однако он несоизмерим с общей площадью неиспользуемых угодий. Из тех 40 млн га, которые Минсельхоз оценивает как неиспользуемые, это, быть может, не больше 5 млн га»,

— отмечала Шагайда.

При этом проведенная в прошлом году сельскохозяйственная перепись показала, что общая площадь неиспользуемых сельхозугодий в России гораздо выше оценки Минсельхоза в 40 млн га: к 2016 году она составляла 97,2 млн га, или 44% всех сельскохозяйственных угодий страны, говорилось в декабрьском мониторинге РАНХиГС. Перепись выявила огромные площади, которые по официальной статистике Росреестра числятся пашней, а на деле давно не пашутся и стали залежью, отмечают эксперты. Так, сельхозорганизации не используют 31% закрепленной за ними земли, хозяйства населения — более 80%. Фермеры же, напротив, используют на 33% больше сельхозугодий, чем за ними закреплено по данным Росреестра.

Лидеры российской пашни

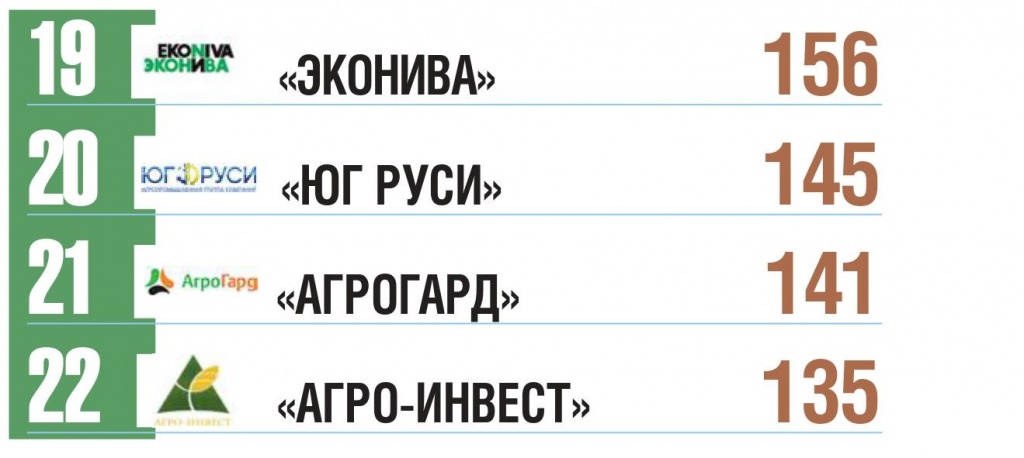

В первый топ лидеров вошло 22 компании, которые вместе засевали около 6,5 млн га примерно в 30 регионах страны. «Входной билет» рейтинга — 135 тыс. га

Посевы агрокультур во всех хозяйствах страны за прошедшие десять лет увеличились с 75,3 млн га до 80 млн га под урожай-2016. При этом число работающих в отрасли сельхозорганизаций за это время уменьшилось с 59,2 тыс. до 36,4 тыс., подсчитал Росстат. Сельхозземля остается привлекательным объектом для инвестиций, компании расширяют и консолидируют растениеводческие активы. Однако разобраться, насколько эффективно крупнейшие латифундисты используют земли и актуальна ли для отрасли стратегия скупки участков с расчетом на рост их стоимости и дальнейшую перепродажу — очень непросто, поскольку сектор крайне непрозрачен.

В составленный рейтинг вошли 22 компании, которые, по расчетам Агроинвестора, вместе засеяли под урожай 2016 года более 6,5 млн га, или 8% от общероссийского показателя. Общий земельный банк игроков не учитывался — посчитана только земля в обработке; финальная цифра по каждой компании не включает пары и пастбища, за исключением культурных

Топ лидеров открывает холдинг «Продимпекс» Игоря Худокормова с 690 тыс. га. Эта цифра — только оценочный показатель по «Продимексу» он не включае пахотные площади и земли «Агрокультуры» — другого актива структур Худокормова, т.к. они не входят в одну группу, не связаны общей управляющей компанией и не представляют собой единого операционного целого. «Продимекс» — непубличная компания, поэтому не озвучивает размер своего земельного банка и посевов, сказал ее гендиректор Виктор Алексахин. Оценочно, последние в прошлом году приближались к 700 тыс. га, в частности, около 130 тыс. га перешло к компании от холдинга «Иволга», который из-за финансовых проблем лишился своего кластера в Курской области. Также «Продимекс» работает в Ставропольском крае, Воронежской, Белгородской, Пензенской областях и в Башкортостане, говорится на его сайте. По оценке Союзроссахара, компания является крупнейшим в стране производителем сахара с долей рынка около 22,5%. Кроме сахарной свеклы, она выращивает пшеницу, кукурузу, ячмень, подсолнечник и сою. Также холдинг занимается молочным животноводством. Общее стадо, по данным компании на июль 2016 года, насчитывало 30 тыс. животных.

На второй позиции — «Мираторг», входящий в топ-3 крупнейших российских производителей мяса. Компания не смогла предоставить точные данные о размере своих посевов, что в том числе связано с особенностями учета, поскольку в структуре земельного банка преобладают культурные пастбища — где-то высеваются однолетние агрокультуры, где-то многолетние. Представитель холдинга уточнил, что все земли обрабатываются и засеваются. В прошлом году «Мираторг» сообщал, что его зерновая компания засевала 243 тыс. га, а размер пастбищ в первом квартале 2016-го превысил 500 тыс. га. Если бы в расчет брались только посевы под товарные агрокультуры, то холдинг занял лишь 13-е место, тем не менее, по оценкам опрошенных «Агроинвестором» экспертов и участников рынка, компания в прошлом году засевала 500−600 тыс. га.

«Мираторг» и дальше намерен увеличивать земельный банк. «Это нужно для развития нашего проекта по производству говядины. Также у нас есть планы удвоения мощности свиноводческого сегмента, для этого тоже необходима земля», — поясняет вице-президент холдинга Вадим Котенко. Кроме того, по его словам, компании интересно растениеводство как таковое, поскольку она выращивает не только фуражную пшеницу, но и продовольственную, которая в том числе реализуется на экспорт. «Поставки зерна за рубеж — это новое направление в нашем бизнесе, — говорит топ-менеджер. — Логика такая: если хорошо получается выращивать пшеницу более высокого класса, то выгоднее получать дополнительную маржу от ее продажи, а фураж закупать на рынке».

«Агрокомплекс» им. Н. Ткачева занимает третье место также с оценочным показателем посевов на уровне 460 тыс. га с учетом активов в Краснодарском крае и Ростовской области. Гендиректор холдинга Евгений Хворостина не уточнил размер земельного банка и посевную площадь, поскольку это «коммерческая информация», добавив, что звучащие в открытых источниках оценки близки к реальным. В Выселковском районе Кубани, с которого началась история холдинга, он обрабатывает 82,7 тыс. га, или 58,7% пашни района, говорится в докладе его главы за 2016 год. Согласно годовому неконсолидированному отчету компании, в 2016 году она собрала 887,3 тыс. т зерна, 67,8 тыс. т подсолнечника, 16,8 тыс. т сои, более 1 млн т сахарной свеклы. Также холдинг выращивает рис, занимается овощеводством, и у него есть свыше 1,2 тыс. га садов. В конце прошлого года компания значительно увеличила свой земельный банк, закрыв сделку по приобретению «Парус Агро Групп», которая контролирует около 97,5 тыс. га пашни в Краснодарском и Ставропольском краях, а также Адыгее.

Одна из причин, почему лидеры отрасли могут не озвучивать размеры своих посевных площадей, — они работают на землях, которые юридически им еще не принадлежат. Так говорят сразу несколько источников из числа партнеров холдингов. Например, если по тому или иному активу идет судебный процесс, еще не факт, что он в итоге достанется компании. Но она уже может начать засевать участок. Или обрабатывать его, зная, что он уже оформляется на другого игрока, просчитав, что еще успеет собрать урожай до завершения юридических формальностей.

«Есть и невостребованные земли, неоформленные, фонды перераспределения. Чтобы их получить, нужно проводить торги, потом ждать размежевания, оформлять — это долгий процесс, ситуации бывают разные, а земля должна обрабатываться. Большие компании — сильные, поэтому по «джентльменскому соглашению» с местными властями они нередко начинают сеять не на своей земле. Если придет проверка Росреестра или Россельхознадзора — заплатят штраф 10 тыс. руб. за использование чужого участка, и все. Кроме того, по [устной] договоренности компания может оказывать какую-то финансовую помощь муниципалитету, но не всегда»,

— рассказывает один из источников.

В результате агрономические показатели по посевным площадям могут расходиться с юридическими данными по объему земельного банка. Кроме того, учет бывает затруднен из-за того, что компания покупала активы в период полевых работ, и даже сами руководители и агрономы холдингов не всегда точно знают — они убирают урожай там, где сеяли уже сами или еще предыдущий владелец. Подобные ситуации, в частности, характерны для быстро растущих игроков.

Четвертое место в рейтинге занимает группа «Русагро», у которой под урожай 2016 года было засеяно 459 тыс. га. Учитывая, что оценочный показатель «Агрокомплекса» всего на 1 тыс. га выше, с большой долей вероятности можно предполагать, что холдинг Вадима Мошковича занимает третье место. Размер пашни компании в прошлом году увеличился на 34% почти до 551 тыс. га, а общий земельный банк достиг 665 тыс. га. Активы расположены в Белгородской (50% всех земель), Тамбовской, Воронежской (в сумме 26,4%), Курской (4,1%), Орловской (6,6%) областях, а также в Приморском крае (12,9%). По сравнению с 2015 годом общая площадь земель «Русагро» увеличилась на 32%, или 161 тыс. га. Наиболее активно компания росла на Дальнем Востоке. Кроме того, в результате сделки по покупке трех сахарных заводов «Разгуляя» в собственность холдинга перешла их сырьевая база — 71 тыс. га в Орловской и Курской областях, а также 16,4 тыс. га в Белгородской области. В среднем в собственности компании находится 51,2% ее земель, 39,2% — в долгосрочной аренде. В структуре севооборота преобладают пшеница (111 тыс. га), сахарная свекла (98 тыс. га), ячмень (94 тыс. га) и соя (93 тыс. га). Также компания выращивает подсолнечник (31 тыс. га), кукурузу (23 тыс. га) и прочие агрокультуры (9 тыс. га). Валовой сбор зерна в 2016 году составил 930 тыс. т, сахарной свеклы — 4,3 млн т, подсолнечника — 74 тыс. т, сои — 172 тыс. т.

На пятой строчке рейтинга находится «Доминат» Павла Демидова с оценочным показателем посевов на уровне 400 тыс. га. Хотя один из поставщиков средств производства говорит, что весь земельный банк холдинга меньше — 320 тыс. га. Такой же показатель дает в своем рейтинге крупнейших латифундистов компания BEFL. Однако два других эксперта сказали, что у компании больше земли и посевы ближе к 400 тыс. га. Компания работает в Краснодарском и Алтайском краях, а также Липецкой, Воронежской и Тамбовской областях. В частности, в Липецкой он контролирует 127,8 тыс. га, в том числе 111,5 тыс. га пашни. В Алтайском крае входящие в холдинг агрофирма «Черемновская» и хозяйство «Кубанка» обрабатывали 55 тыс. га, из которых 17 тыс. га занимала сахарная свекла. По данным Союзроссахара, группа является вторым в стране производителем сахара с долей рынка в 15,2%. Также холдинг занимается производством молочной продукции под марками «Кубанский молочник», «Сыродел» и др.

Шестое место у группы АСБ. На сайте холдинга говорится, что в его растениеводческий дивизион входит два агрохолдинга — «Юго-Восточная агрогруппа» (Тамбовская и Пензенская области) и «Грибановский сахарный завод» (Воронежская и Волгоградская области) с общей площадью пашни 291 тыс. га. Однако поставщики ресурсов оценили посевы холдинга в диапазоне 320−400 тыс. га. Один из них говорит, что в прошлом году холдинг уже работал в Саратовской области на землях «РосАгро», а также в Ульяновской области. В октябре 2016-го ФАС одобрила «Юго-Восточной агрогруппе» покупку четырех хозяйств «РлсАгро» с общим земельным банком не менее 110 тыс. га, правда, они расположены в Пензенской («БековоАгро», «Голд Агро», «Агро платинум») и Воронежской («Централь») областях. По данным kartoteka.ru, эти предприятия наряду с «РосАгро-Саратов» и УК «РосАгро» являются соучредителями компании «АСБ-Пенза», зарегистрированной в ноябре 2016 года и сейчас находящейся в стадии ликвидации.

Также летом 2016 года ГК АСБ подписала инвестиционное соглашение с правительством Ульяновской области о создании в регионе агрокластера. В течение пяти-семи лет она планирует вложить в него 24 млрд руб. На первом этапе предполагается приобрести 60 тыс. га земель и построить элеватор мощностью единовременного хранения не менее 100 тыс. т. На втором этапе намечено расширение земельного банка на 40 тыс. га, возведение семенного завода, еще одного элеватора и автотранспортного предприятия. На третьем этапе земельный банк вырастет до 200 тыс. га, будет создан третий элеватор и сахарный завод. На какой стадии находится реализация проекта и обрабатывала ли компания землю в регионе в прошлом году — не уточняется.

На седьмой позиции рейтинга — холдинг «Ак Барс». Один из участников рынка, знакомый с бизнесом компании, говорит, что у нее 350−380 тыс. га пашни, хотя она декларирует больше, причем около 70% арендовано у пайщиков. «У компании не все хорошо. В двух районах они хотят свернуть работу», — знает он. В начале прошлого года холдинг уже расстался с активами в Нижегородской области: Сергачский сахарный завод вместе с хозяйствами, обеспечивающими его сырьем, перешел к агрофирме «Весна», созданной акционерами «АФГ Националь». Поставщики средств производства, сотрудничающие с компанией, оценивают объем пашни и посевов «Ак Барса» более скромно. «По объему потребления средств защиты растений я не вижу у них больше 300 тыс. га», — говорит один из них.

Восьмая позиция в топе у самарского холдинга «Био-Тон». Компания использует для возделывания агрокультур 333,3 тыс. га. «Био-Тон» был создан в июле 2004 года, с 2007-го он реализует растениеводческий проект на территории Самарской, Ульяновской и Саратовской областей. Сейчас холдинг работает в 23 муниципальных районах. На сайте компании говорится, что она выращивает пшеницу, нут, ячмень, просо, рожь, чечевицу, кукурузу, подсолнечник, лен, кориандр и сою. При этом, по оценкам поставщиков средств производства, в прошлом году компания засевала около 240 тыс. га.

Девятое место у холдинга «Авангард-Агро» Кирилла Миновалова, Если бы критерием рейтинга был уровень раскрытия информации о растениеводческом бизнесе, то он бы стал бесспорным лидером. На его сайте в онлайн-режиме можно следить за ходом полевых работ, причем не только в разрезе регионов, но и районов, сравнивать затраты на производство, анализировать уровень выполнения плана и др. Цифры автоматически выгружаются из программы, которая собирает данные от непосредственных исполнителей. В прошлом году под посевами у холдинга было 316,4 тыс. га, общий земельный банк составлял 381 тыс. га. Больше всего — 114,4 тыс. га — было занято яровым ячменем, чуть меньше (104,9 тыс. га) — озимой и яровой пшеницей. Также холдинг выращивал подсолнечник (40,9 тыс. га), кукурузу (15,2 тыс. га), сахарную свеклу (14,6 тыс. га), гречиху (6,4 тыс. га) и люпин (10,5 тыс. га). Валовой сбор зерна составил почти 894 тыс. т. «Авангард-Агро» работает в Воронежской (125,7 тыс. га посевов), Орловской (102 тыс. га), Курской (67,5 тыс. га), Липецкой (10 тыс. га), Тульской (8,4 тыс. га) и Белгородской (2,6 тыс. га) областях. Компания готова расширяться — покупать или брать земли в долгосрочную аренду, в том числе рассматривает возможность приобретения сельхозпредприятий с постройками и оборудованием. Так, в этом году ее земельный банк увеличился до 385,5 тыс. га, посевная площадь выросла до 318,4 тыс. га.

На десятой позиции находится группа «Рос-Агро», не предоставившая данные о своих посевах. На ее сайте говорится, что холдинг является одним из ведущих производителей сельхозпродукции в стране, контролируя свыше 400 тыс. га земель в Саратовской, Пензенской и Воронежской областях (ранее в списке фигурировали также Орловская область и Ставропольский край). Компания выращивает пшеницу, подсолнечник, тритикале, рожь, рыжик, рапс, кукурузу, сахарную свеклу, гречиху, ячмень, горох и сою. Сайт пензенского подразделения сообщает, что в регионе у компании 268 тыс. га земель, из которых обрабатывается около 190 тыс. га. Оценочный показатель всех посевов — 300 тыс. га. Сделка по продаже части активов ГК АСБ еще не закрыта, знает один из поставщиков средств производства. В октябре прошлого года представитель «РосАгро» подтверждал, что компания намерена продать сельхозпредприятия (см. выше), что связано с реорганизацией структуры бизнеса и земельных активов.

Вторую десятку открывает холдинг «Василина», работающий в Самарской, Оренбургской и Саратовской областях. Из открытых источников известно, что президент «Василины» Виктор Димитриев, в частности, в феврале 2014 года выкупил активы НАПКО Игоря Бабаева в Самарской области. Тогда земельный банк холдинга оценивался в 200 тыс. га. По данным kartoteka.ru, сейчас Димитриев является соучредителем 23 компаний, в том числе завода агротехники «Сельмаш» в Сызрани. В этом году советник топ-менеджера Геннадий Чугунов рассказывал региональному журналу «Самара и губерния», что холдинг обрабатывает 280 тыс. га. В зачет рейтинга взята именно эта цифра.

12-е место у холдинга «Красный Восток Агро». В прошлом году его земельный банк был на уровне чуть более 300 тыс. га, в этом после продажи воронежской фермы (покупателем стала «ЭкоНива») сократился «примерно до 300 тыс. га, плюс-минус 1 тыс. га», говорит основатель компании Айрат Хайруллин. При этом у «КВ Агро» практически нет арендованной земли, акцентирует он, почти вся — за исключением около 7 тыс. га — находится в собственности. Также, по его словам, все имеющиеся земли обрабатываются. «Брошенных земель нет. В структуре севооборота около 10−12% — в пределах 35 тыс. га — приходится на пары. Их обработка обходится дорого, но это позволяет потом выращивать высококачественную пшеницу», — рассказывает Хайруллин. С посевной площадью на уровне 265 тыс. га компания занимает 11-ю строчку.

На 13-й позиции расположена «Иволга-Холдинг» Василия Розинова. В 2015 году стало известно, что у российско-казахстанской компании с земельным банков в 1,3 млн га, в том числе около 600 тыс. га в России, серьезные финансовые проблемы: она задолжала кредиторам свыше 30 млрд руб. Суды продолжаются до сих пор, при этом компания уже потеряла кластер в Курской области — активы, в частности, перешли к «Продимексу» и «Мираторгу». Однако она продолжает работать в Оренбургской, Челябинской и Ульяновской областях. «У «Иволги» осталось 50 тыс. га в Ульяновске, из которых в прошлом году засевалось 25 тыс. га, в Троицком районе Челябинской области под посевами было 35 тыс. га из 70 тыс. га, в Оренбургской области — 180 тыс. га из 280 тыс. га», — знает источник, близкий к компании. Правда, сотрудник «Оренбург-Иволга» сказал, что в прошлом году в регионе было засеяно 100 тыс. га. «Это только зерновые, — настаивает источник. — Еще 43 тыс. га занимал подсолнечник, остальное — горох и овощи на поливе». В целом, по его словам, «Иволга» «выкарабкивается», хотя другие участники рынка и поставщики средств производства довольно скептически оценивают положение дел в компании и ее перспективы, придерживаясь мнения, что скоро она не сможет попасть не только в топ лидеров по площади посевов, но и крупнейших землевладельцев.

На следующей строке рейтинга — татарстанский холдинг «Агросила». По данным компании, на 1 января 2016 года ее земельный банк составлял 287 тыс. га, к началу этого года достиг 302 тыс. га, а к сентябрю увеличился еще на 22 тыс. га. Под урожай 2016-го было засеяно 218 тыс. га, с которых хозяйства холдинга собрали 245 тыс. т пшеницы, более 101 тыс. т ячменя, свыше 6 тыс. т гороха, 9 тыс. т подсолнечника, 6 тыс. т рапса, 5 тыс. т рыжика. Основная возделываемая агрокультура компании — сахарная свекла, ее валовой сбор достиг 867 тыс. т. Входящий в холдинг завод «Заинский сахар» занимает 51% на рынке сахара в Татарстане. Кроме растениеводства, компания развивает бройлерное птицеводство (65% рынка мяса птицы в республике) и молочное животноводство, а также инвестирует в переработку продукции. В частности, в этом году она приобрела молочный комбинат в Набережных Челнах, ранее принадлежавший холдингу «Вамин», а также выкупила бренд «Просто молоко».

15-е место в рейтинге у холдинга «Агро Терра», который засевает около 200 тыс. га. У компании 33 хозяйства в Тульской, Рязанской, Пензенской, Курской, Тамбовской, Липецкой и Орловской областях. Основные возделываемые агрокультуры — пшеница, ячмень, рапс, соя, подсолнечник, гречиха и кукуруза. У компании есть 18 баз и элеваторов общей мощностью более 500 тыс. т. Стратегия компании не предполагает увеличивать собственные площади возделываемых земель. Однако когда заявки на поставки сельхозпродукции стали превышать ее производственные возможности, она решила интегрировать в свою работу соседние предприятия, создав центр развития агробизнеса «АгроТерра Интегратор». За первый год его услугами воспользовалось 71 хозяйство из Центральной России, вместе они обрабатывают 120 тыс. га земли. К 2022 году земельный банк партнеров холдинга достигнет минимум 1 млн га, что позволит формировать партии продукции на продажу практически любого объема, рассказал директор «АгроТерра Интегратор» Александр Дащенко. Инвестиции в проект в ближайшие пять лет составят 10 млрд руб.

На 16-й строке — концерн «Покровский», его агрохолдинги «Каневской», «Ейский» и «Лабинский» объединяют 25 предприятий в 13 районах Краснодарского края. Они занимаются возделыванием, хранением и переработкой зерновых и технических агрокультур, овощеводством, садоводством, производством молока и свиноводством. Общий земельный банк холдинга — 210 тыс. га, посевная площадь — 190 тыс. га. Также в структуру компании входят сахарные заводы «Каневсксахар», «Тимашевский сахарный завод» и «Сахарный комбинат «Курганинский»». За последние пять лет концерн вложил в экономику Кубани 8,5 млрд руб. Кроме сельского хозяйства, «Покровский» инвестирует в производство электрооборудования, а также является одним из лидеров южнороссийского рынка жилой недвижимости премиум-класса.

17-ю позицию рейтинга занимает ГАП «Ресурс», который в прошлом году засевал 175,4 тыс. га. Земельный банк холдинга на начало 2016-го составлял 209,9 тыс. га, на конец — 210,6 тыс. га, к середине сентября 2017-го увеличился до 213,4 тыс. га, уточнила представитель компании. Растениеводческие активы расположены в Ростовской области, Ставропольском крае и республике Адыгея. Валовой сбор продукции — пшеницы, кукурузы, подсолнечника и сои — в прошлом году составил 521 тыс. т. Основное направление деятельности группы — производство мяса бройлера, в 2016-м она выпустила 343 тыс. т в живом весе.

Следующий участник рейтинга — компания «Агрокультура» с оценочным показателем 160 тыс. га. По данным kartoteka.ru, сейчас 99,93% УК «Агрокультура» принадлежит компании «Енисей», которую возглавляет Худокормов, 0,07% — «Агрокультура Курск», которой, в свою очередь, также владеет «Енисей». Единственным участником последнего является кипрская «Арлф Агрокультура Лимитед», среди директоров которой указан Худокормов. Сейчас «Агрокультура» занимается растениеводством и животноводством в Воронежской, Липецкой, Тамбовской и Курской областях. Общий земельный банк составляет 200 тыс. га.

На 19-м месте находится «ЭкоНива» Штефана Дюрра. В прошлом году у него было 184 тыс. га пашни, в том числе 156 тыс. га занимали посевы, приводит данные коммерческий директор компании Сергей Ляшко. Разница в 28 тыс. га — это пары, пастбища, луга, земля под объектами строительства и залежь. Основной объем земель «ЭкоНивы» — 86,5 тыс. га пашни, из которых посевы под урожай 2016 года занимали 79 тыс. га, — находится в Воронежской области. В Новосибирской в прошлом году было засеяно 33,5 тыс. га из 42 тыс. га. Далее следуют Калужская (23,2 тыс. га пашни и 19,2 тыс. га посевов) и Курская (15,5 тыс. га пашни и 14,5 тыс. га посевов) области. В Оренбургской области посевная площадь была на уровне 8 тыс. га, в Тюменской — 3,7 тыс. га. Пашня в этих регионах составляла 11,7 тыс. га и 4,5 тыс. га, перечисляет Ляшко.

По его словам, у компании есть планы расширения земельного банка, в первую очередь ее интересуют активы в регионах присутствия и соседних с ними. «Мы стараемся расти органично», — поясняет Сергей Ляшко. При этом не исключена и дальнейшая географическая диверсификация бизнеса, в частности, «ЭкоНива» заключила соглашения с администрацией Рязанской области о возможном развитии там молочного животноводства и приобретении земель. «Пока все на уровне соглашения, мы ведем переговоры с властями региона и собственниками земель», — уточняет Ляшко.

По его словам, с точки зрения юридических вопросов — выделения паев, их оформления и выкупа — проблем нет, поскольку компания давно работает на рынке и знает, что и как делать. Более актуальны проблемы поиска подходящих участков в интересных компании регионах. «Например, в Сибири расширяться проще: концентрация крупных игроков там невелика, интерес к сельхозпроизводству ограниченный, — рассказывает топ-менеджер. — А в регионах центра страны сложнее, поскольку здесь высокая конкуренция между разными покупателями». При этом в пользу «ЭкоНивы» выступает социальный фактор, поскольку компания специализируется на развитии молочного животноводства, а это дает рабочие места. Тем не менее в конечном счете вопрос покупки того или иного земельного актива определяется удобством его использования и ценой, добавляет он.

На 20-й позиции располагается группа «Юг Руси», которая как в прошлом, так и в этом году обрабатывала 190 тыс. га, посевы занимали 145 тыс. га. В основном земли компании сосредоточены в Ростовской области (134 тыс. га), также она работает в Волгоградской области (34 тыс. га) и в Краснодарском крае (21 тыс. га). Хозяйства холдинга выращивают зерновые, зернобобовые и масличные агрокультуры, включая подсолнечник, рыжик, лен, сафлор, расторопшу, перечисляет представитель компании. По данным Масложирового союза, «Юг Руси» по итогам прошлого года стал крупнейшим в стране переработчиком подсолнечника: с 1,19 млн т на долю компании пришлось 12% общероссийского объема. Также он является лидером страны по выпуску бутилированного подсолнечного масла с показателем 362 тыс. т (27% рынка).

«АгроГард» в прошлом году засевал 140,6 тыс. га и занял 21-е место. Правда, один из поставщиков средств производства сказал, что у компании было 201 тыс. га посевов, однако гендиректор холдинга Павел Царев опроверг эту информацию, отметив, что общий земельный банк компании составляет 155 тыс. га. Значительные земельные активы сосредоточены в Краснодарском крае. В структуре севооборота преобладают зерновые и зернобобовые агрокультуры (87,6 тыс. га), также компания выращивает кукурузу (в прошлом году ей было занято 18,5 тыс. га), подсолнечник (17,9 тыс. га), кормовые агрокультуры (10 тыс. га) и сахарную свеклу (6,6 тыс. га). Валовой сбор зерновых и зернобобовых агрокультур в 2016 году превысил 387 тыс. т. Компания планирует существенно повысить экономическую эффективность производства продукции растениеводства за счет увеличения доли высокомаржинальных агрокультур — сои, подсолнечника, зернобобовых, сахарной свеклы, говорится на сайте «АгроГарда».

Замыкает рейтинг «Агро-инвест» (Black Earth Farming), под контролем которого в прошлом году было 246 тыс. га в Курской, Липецкой, Воронежской и Тамбовской областях, из которых она засевала 135 тыс. га, следует из годового отчета холдинга. Больше всего — 39,7 тыс. га — было занято кукурузой, 38,4 тыс. га — пшеницей, 37,9 тыс. га — подсолнечником. Также хозяйства компании выращивали ячмень на 17,5 тыс. га, незначительные площади были отданы под картофель, лук и морковь. По сравнению с 2015 годом посевы «Агро-инвеста» сократились на 13,7 тыс. га, а за прошедшие три года — на более чем 90 тыс. га. В мае этого года Black Earth Farming сообщила, что закрыла сделку по продаже своих российских агроактивов, покупателем стал холдинг «Волго-Донсельхозинвест», который принадлежит семье члена правления «Лукойла» Сергея Кукуры. Совокупная стоимость активов оценена в $200 млн без учета долгов, расчетная сумма сделки — примерно $184 млн. Концепция построения бизнеса в агросекторе, основанная лишь на возможном росте будущей стоимости земельных активов, себя не оправдала, отмечали тогда отраслевые и финансовые эксперты.

Вложения в землю продолжатся

Сейчас компании также продолжают приобретать землю, придерживаясь стратегии дальнейшей перепродажи в надежде на рост ее стоимости, говорит партнер, руководитель практики по работе с компаниями АПК КПМГ (KPMG) в России и СНГ Виталий Шеремет. «Многие наши клиенты смотрят на возможности докупки земли, но после крупнейшей в этом году сделки по выкупу активов Black Earth Farming других заметных историй на рынке мы не видим, — комментирует он. — Скорее, приобретаются небольшие лоты, есть интерес к обмену землями для выравнивания логистики и повышения эффективности управления».

Сейчас крупных сделок с землей, когда покупается сразу 15−20 тыс. га, почти нет, если речь не о банкротстве предприятия, когда его целиком или по частям (например, как в случае с холдингом «Иволга») забирает одна или несколько компаний, подтверждает управляющий партнер юридической группы «Ратум» Ольга Романова:

«Сделки с землей идут постоянно: кто-то продает или покупает, кто-то обменивается. О наиболее значительных сделках, если полностью выкупаются акции предприятия или доли в уставном капитале, становится широко известно, поскольку часто по ним требуется разрешение ФАС Скупка мелких хозяйств обычно проходит незаметно для рынка».

При этом в ЦФО земля в основном уже распределена между крупными компаниями, поэтому ждать здесь какого-то роста числа сделок не стоит, продолжает она. Спрос превышает предложение, хотя какое-то перераспределение, конечно, может быть, например, в случае, если кто-то из игроков столкнется с финансовыми проблемами и продажа земельных активов будет одним из способов выхода из кризисной ситуации или ухода из агробизнеса в целом.

«Или наоборот: кто-то посчитает, что ему не нужно столько земли, решит, что хватит расти, оставит себе наиболее интересные активы, а остальные продаст. Это бизнес, все может быть»,

— говорит Романова.

Среди компаний, которые теоретически могли бы поглотить других участников рынка и располагают финансовыми ресурсами для этого, она называет «Продимпекс», «Мираторг» и «Русагро».

Начальник Центра экономического прогнозирования Газпромбанка Дарья Снитко считает, что агрохолдинги инвестируют в расширение земельных банков настолько активно, насколько могут. «Жаль только, что земля в этом обороте купли-продажи — по большей части одна и та же, которая от одних юридических лиц переходит к другим, — добавляет она. — А вот оформление новых участков для продажи сильно отстает, как и переход земли из коллективной, паевой и государственной (всех уровней) собственности к владению компаниями». Поэтому о консолидации рынка говорить пока еще очень рано — он сильно фрагментирован, отмечает она.

При этом до чистого вторичного рынка земли мы тоже дойдем еще нескоро, по крайней мере, в ближайшие три-четыре года «войны» в секторе будут продолжаться, считает Романова, тем более что еще не все регионы через них прошли.

«Сейчас очень много судебных дел. Компании, у которых есть сильные юридические службы, восстанавливают сроки исковой давности, отменяются давно проведенные сделки купли-продажи. Например, если выясняется, что землю скупал человек, который фактически не был дольщиком, а приобрел право на земельную долю через залоговые обязательства».

Во многих регионах применялись следующие схемы: формально оформлялся займ с одним из содольщиков, как обеспечение исполнения обязательства закладывалась земельная доля. Затем делали так называемый «самострел» (самобанкротство), шли в суд, признавали долг и в качестве отступного передавали права на земельную долю. Получив судебное решение, по которому регистрировали право на земельную долю, начинали скупать земли на «псевдодольщика». Но правила обращения взыскания на земельную долю другие, обратить взыскание можно только после выдела ее в натуре, то есть сформировав земельный участок, акцентирует Романова. Решение суда, согласно которому появился «псведодольщик», можно отменить и все совершенные сделки признать недействительными.

«Такие войны сейчас идут повсеместно, люди судятся за любой гектар, который можно забрать»

Проблема в том, что многие небольшие хозяйства недостаточно грамотно подходят к вопросам оформления земель, считают, что раз они зарегистрировали свое право в Росреестре, то уже ничего не сделаешь, однако развернуть сделку и аннулировать запись при хорошей юридической подготовке можно, и таких случаев сейчас немало, отмечает Романова.

По мнению Дарьи Снитко, крупные холдинги продолжат покупать землю и инвестировать в нее. Но рынок пока остается очень маленьким, т. к. в России основная часть используемых в сельском хозяйстве земель все еще не оформлена надлежащим образом, говорит она.

«Уходить из этого бизнеса будут неуспешные в операционном плане компании, те, кто не смог наладить производство. На мой взгляд, без вложений в производство и агротехнику не стоит рассчитывать на увеличение стоимости сельскохозяйственной земли, которое позволит окупить инвестиции»,

— прогнозирует эксперт.

Растениеводство сейчас очень прибыльный бизнес, но он требует солидных затрат, из которых только часть приходится на покупку земли. Также нужны существенные вложения в технологии, приобретение техники.

По мнению Шеремета, в условиях падающей доходности инвестировать в земли с точки зрения капитализации стоимости довольно рискованно, потому что нет понимания, когда земля поднимется в цене и как инвестор сможет переждать это время. Особенно если это непрофильный инвестор, который не сможет эффективно управлять активами и получать приемлемую доходность в этот интервал времени.

«В то же время у рынка консолидированная позиция, что земля в долгосрочной перспективе должна стоить дороже и может более эффективно использоваться. Мы уже видели такие резкие скачки на примере Южной Америки: в Уругвае, в Бразилии — долгая стагнация цен на землю сменилась кратным ростом. Очевидно, на это надеются многие сегодняшние инвесторы».

Сельскохозяйственные рынки России 1 кв.2017 г.

Уровень технологий стал выше

Поставщики средств производства отмечают, что уровень развития земледелия у лидеров рынка в последние лет десять заметно вырос. Хотя если сравнивать его с передовыми странами, то нам еще есть куда расти и совершенствоваться, оценивает гендиректор компании «Дюпон Пионер» в России Александр Козачков.

«Компании стали намного тщательнее подходить к выбору средств производства — семян, удобрений, пестицидов, некоторые холдинги даже развивают собственные службы, которые тестируют новинки, прежде чем передать их в производство»,

При этом все более актуальными становятся вопросы экономики. Поскольку цены на продукцию нестабильны, сельхозпроизводители стараются управлять производственными издержками, снижать себестоимость. Тем не менее доля использования высококачественного, а значит, и более дорогого посевного материала увеличивается, отмечает Козачков.

Совершенно очевидно, что в целом культура земледелия в России за последние годы выросла и продолжает уверенно развиваться, соглашается гендиректор компании KWS в России Игорь Бруевич. Это подтверждают как количественные — увеличение сбора зерна, сахарной свеклы, производства мяса, так и качественные показатели: например, повышение выхода сахара с гектара.

«Но нужно отметить, что по ряду относительных показателей мы отстаем от США и стран ЕС, Если говорить об агрохолдингах, то они также демонстрируют как экстенсивное развитие, которое выражается в наращивании земельного банка, так и фокусируются на интенсификации производства».

В последние годы, когда растениеводство показывает устойчивые темпы роста и становится по настоящему прибыльным и более-менее прогнозируемым бизнесом, появилось понимание, что земля — это полноценный актив, который может приносить устойчивый доход при условии соблюдения технологии, уверен Бруевич.

По его словам, клиенты стали более тщательно и осознанно подходить к выбору поставщиков средств производства. При этом сейчас сложился «рынок покупателя», когда практически по каждой позиции — семена, техника, СЗР, удобрения, есть несколько поставщиков.

«Уровень конкуренции растет, приходится бороться за каждого покупателя, предлагая не только качественные продукты, но и сервисное сопровождение. Например, некоторые клиенты проверяют качество семян сахарной свеклы в российских лабораториях на наличие заявленного количества действующих веществ в протравителях (инсектицидов и фунгицидов). У многих востребованы программы обучения сотрудников технологии возделывания сахарной свеклы. Необходимо постоянное агрономическое сопровождение, начиная от уборки предшественника и подготовки почвы и до завершения сбора и закладки корнеплодов на хранение. Это требует от нашей компании постоянного развития агрономической службы».

По словам заместителя гендиректора фирмы «Август» Владимира Алгинина, в последние годы сельхозпроизводители стали серьезнее относиться к вопросам применения средств защиты растений: об увеличении уровня их использования говорит то, что рынок СЗР растет в среднем на 10% в год, при этом посевные площади значительно не меняются. При этом большинство крупных компаний часто проводят предварительные испытания препаратов, тендеры для определения ценовых преференций.

«На первое место по культуре земледелия я бы поставил «Агрокомплекс» им. Н. Ткачева. Близко к ним — группа «Русагро». «Мираторг» по технологическому уровню примерно третий в стране, далее я бы отметил «ЭкоНиву», затем на близком уровне по технологичности земледелия идут «АгроГард» и «Доминант»».

— комментирует гендиректор компании «Щелково Агрохим» Салис Каракотов.

Есть ли предел для роста

В последние годы несколько крупных латифундистов, такие как «Иволга-Холдинг», «Разгуляй», САХО, «Изумрудная страна», полностью или частично потеряли свой бизнес, что многие эксперты объясняли в том числе неэффективным менеджментом: когда компания слишком большая, ее сложно контролировать. Однако, по мнению Александра Козачкова, проблема управления сельхозпредприятием не всегда связана с размером его земельного банка.

«На мой взгляд, есть крупные агрохолдинги, которые управляются эффективно, и небольшие хозяйства с неэффективным менеджментом. Вероятно, какой-то предел возможного расширения земельных банков есть, но все зависит от структуры компании, от того, как выстроены коммуникативные цепочки между отделами и людьми».

Среди крупных агрохолдингов есть как успешные примеры, так и не очень успешные, впрочем, это актуально и для хозяйств других форм и размеров — от средних предприятий до фермерских хозяйств, соглашается Игорь Бруевич. Для эффективного управления необходимо наличие четкой понятной стратегии, сильной команды и выстроенных процессов, отмечает он. При этом, по его мнению, в российских условиях во многих вопросах агрохолдингам работать проще: они могут аккумулировать большие финансовые ресурсы, у них лучше доступ к заемным средствам, если бизнес диверсифицирован, то он более устойчив к ценовым колебаниям на отдельных рынках. С развитием технологий появляется больше инструментов для эффективного управления большими земельными банками, уверен Бруевич.

Если говорить о рисках, которые увеличиваются по мере роста земельного банка, то, по мнению Владимира Алгинина, предельный объем земель, сконцентрированный у одной компании без потери эффективности управления, зависит от ее модели. Если в холдинге прямое управление, то рабочий вариант — до 150 тыс. га. Если же он разбит на дивизионы, общая стратегия относится к головной компании, а напрямую управляются более мелкие подразделения, то масштабы земельного банка могут быть больше, считает Алгинин.

Салис Каракотов тоже думает, что предельный земельный банк под контролем одной компании для эффективного управления должен быть в пределах 150 тыс. га при условии, что холдинг разделен на отдельные юридические лица, у которых не более чем по 15 тыс. га.

«При этом у подразделений при общем юридическом подчинении должна быть относительная экономическая самостоятельность, в частности, в плане закупок, ресурсов и выстраивания технологий. Интеграция должна быть не вертикальной, а горизонтальной. Когда у компании не больше 150 тыс. га и отдельные структурные единицы — она хорошо управляется, когда земельный банк становится больше — уже возникают риски».

Что касается оценки предельного объема земельного банка, который компания может эффективно контролировать, то, по мнению Ольги Романовой, главное — вопрос менеджмента, а не величины предприятия.

«Прежде всего, нужна идеальная система контроля, но такой я не видела ни у кого. Никто не отменял человеческий фактор, также актуальна проблема воровства, люди даже находят способы обойти всевозможные GPS-датчики и т. п. В больших компаниях в этом плане риски всегда выше».

В ближайшей перспективе крупные игроки еще продолжат расти, в отрасли будут происходить слияния и поглощения, однако уже сейчас все больше участников рынка начинают ориентироваться на повышение эффективности производства, рост отдачи с гектара, а не просто укрупнение земельных банков, обращает внимание Козачков.

Новая модель консолидации

По словам Виталия Шеремета из КПМГ, интерес участников рынка к земельным сделкам и консолидации активов сохраняется.

«В то же время мы видим и новые тренды на рынке: применение модели, которая предполагает консолидацию более мелких игроков вокруг одного крупного, который может обеспечить их агротехнологиями, более дешевыми ресурсами за счет объединения закупок, а самое главное — выкуп продукции. Благодаря этому удается формировать большие товарные партии зерна, иметь сильную позицию в переговорах с трейдерами либо самому становится трейдером. Пример такой кооперации — проект «Агротерра — Интегратор». Мы видели уже три-четыре подобных проекта в России, еще больше — на Украине».

По мнению Шеремета, эта модель может стать вызовом и серьезной угрозой для крупных холдингов, потому что по количеству земель в управлении и объему готовой продукции такие блоки предприятий могут конкурировать с крупнейшими латифундистами. В то же время, учитывая то, что земельный банк не сосредоточен в одних руках, а небольшие собственники обычно более рачительно относятся к вопросам эффективности производства, это может привести к тому, что экономика таких предприятий будет лучше, чем у крупных вертикально интегрированных холдингов.

«А это, в свою очередь, поможет им выигрывать в конкурентной борьбе, вплоть до того, что крупные массивы земли станут сдаваться в аренду небольшим игрокам или будут продаваться по частям».

Сельское хозяйство входит в кризис

В целом сейчас все отрасли сельского хозяйства находятся примерно в одной ситуации — мы входим в кризис. Это цикличная история: большой свободный рынок означал огромную маржу — у нас она доходила до 50% — это способствовало гигантским инвестициям, а они — к возникновению избыточных мощностей. На фоне отсутствия роста спроса на продукцию и еще не открытых внешних рынках, это приводит к тому, что маржа резко падает, и все отрасли входят в кризис. Масложировой сектор вошел в кризис четыре года назад, сахарный и сельскохозяйственный — год назад, мясной войдет в 2018 году, молочный, по моей оценке, войдет в кризис через пять лет. Ответ на это только один: нужно работать над эффективностью. А это, в свою очередь, будет означать консолидацию отраслей, закрытие и ликвидацию неэффективных игроков. Поскольку сегодня мы конкурируем с Бразилией, США, Европой, важным фактором также является курс рубля.

Я думаю, что масложировая отрасль достигла пика кризиса и уже из него выходит. На рынке останется очень небольшое число игроков, многие заводы закроются, а некоторые — еще увеличат мощности. Отрасль будет чувствовать себя лучше, прибыль станет расти, но для этого придется консолидироваться дальше.

Сахарная отрасль и сельское хозяйство находятся в худшем положении с точки зрения рентабельности за последние восемь-девять лет. Это связано с тем, что цена на сахар в России упала в два раза в долларовом эквиваленте, наша страна превратилась из крупнейшего импортера сахара в его крупного экспортера и производителя свекловичного сахара № 1 В мире. Поэтому цена очень низкая и такой она останется уже навсегда. И встает вопрос: насколько российская свеклосахарая отрасль будет способна конкурировать с производителями из Бразилии и Европы. Инвестиций в сектор практически не будет, некоторые регионы перестанут выращивать сахарную свеклу, мелкие заводы будут закрываться, а крупные в ЦФО и Краснодарском крае продолжат расти.

В растениеводстве самая сложная ситуация. Раньше в этом сегменте у нас была рентабельность на уровне 30−50%, сейчас она резко упала. И здесь тоже понятно, что нужно повышать эффективность: инвестировать в точное земледелие, в автоматизацию, поскольку издержки продолжат расти, а ситуация с трудовыми ресурсами известна — людей мало, труд будет дорожать. Если не принимать во внимание экстраординарные ситуации с точки зрения климата в ведущих аграрных регионах мира, то это теперь всегда будет низкомаржинальный и сложный сегмент бизнеса. Уже никогда мы не вернемся к средней марже в 50% кроме каких-то исключений. Я считаю, что дальше растениеводство будет развиваться за счет увеличения урожайности, а не площадей, они наоборот станут сокращаться.

Единственный бизнес, где в 2017 году улучшилась рентабельность, связан с животными белками — это мясо и молоко. Это произошло потому что очень хорошо растет потребление мяса, потому что удается начать экспортировать, хотя крупнейшие рынки закрыты, и потому что отрасль работает над издержками. Но это ненадолго. По бройлеру уже в 2018 году мы увидим резкое уменьшение цены, по свинине еще года два можно получать дополнительную прибыль.

Нас ждут годы очень тяжелой работы. Но нет другого пути, кроме как инвестировать в технологии, в людей, и в меньшей степени — в строительство. Консолидация, новые технологии и люди — вот главные вещи.

Максим Басов — гендиректор группы «Русагро»

Аграриев завалило сбором.

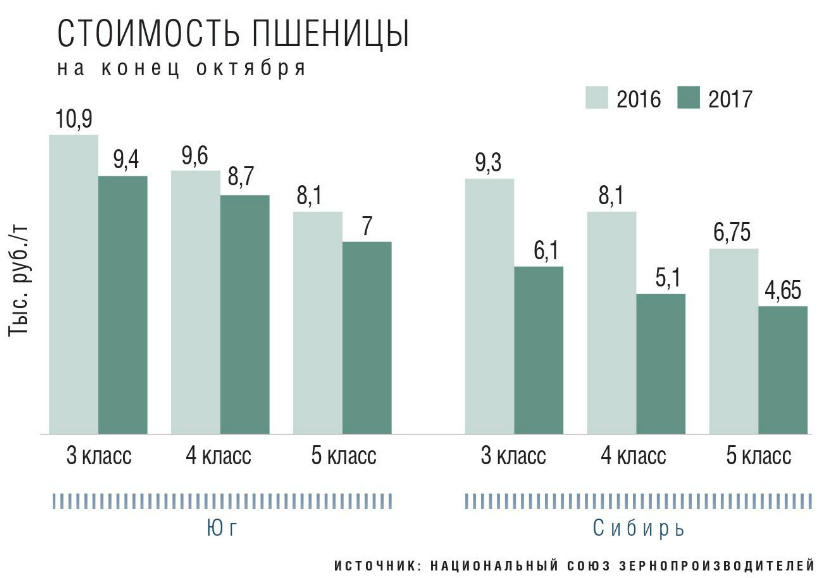

Рекордный урожай привел к значительному падению цен фактически на все зерновые агрокультуры. Рост урожайности не компенсирует потери в стоимости в полной мере, так как затраты на производство возросли. Доходность сельхозпроизводителей в сезоне-2017/18 сократится.

Доходность аграриев

По оценкам ИКАР, большая часть сельхозпроизводителей Центрально-Европейской территории страны сохранили прошлогодний уровень доходности или близкий к нему.

«Доля производства пшеницы 3-го класса в текущем сезоне снижена, как и цены на эту агрокультуру в целом, однако за счет повышения урожайности колосовых аграрии смогут выручить те же деньги, хотя для этого придется сделать большее количество операций, поскольку доходность с тонны снизилась»,

— говорит Зайцев.

Цены на более массовую пшеницу 4-го и 5-го классов в большинстве регионов не обеспечивают положительную рентабельность, формируя у сельхозпроизводителей убыток по году, уверен Павел Скурихин.

В сравнении с прошлым годом себестоимость выращиваемых агрокультур и объем затрат на гектар изменились, рассказывает Игорь Алименко.

«У нас увеличилась урожайность, поэтому себестоимость упала, но затраты на гектар выросли, так как подорожали удобрения, топливо, семена»,

— перечисляет он.

Руководитель пока не готов назвать точную цифру прибыли с гектара, однако отмечает, что в целом даже при снижении себестоимости рентабельность производства сократилась. О росте затрат сообщает и Станислав Кашуба: семена и удобрения выросли в цене в среднем на 10−15%, средства защиты растений — на 5%, ГСМ — на 10%.

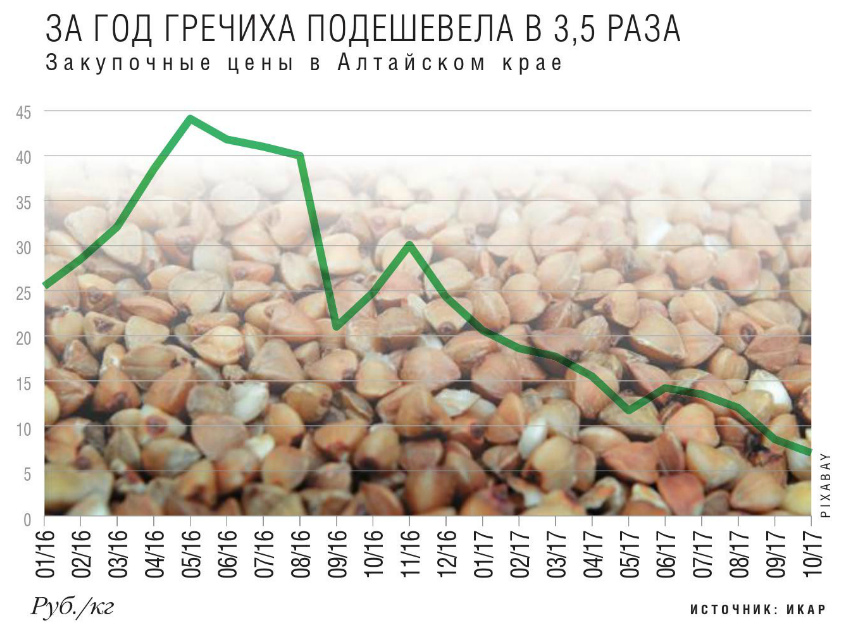

В «АгроГарде» затраты в расчете на гектар практически по всем агрокультурам в этом сезоне находятся на уровне прошлого года. Лишь незначительно увеличились расходы на семена, так как компания перешла на более высокие репродукции. Цены на все агрокультуры в текущем году в среднем снизились на 20% по сравнению с 2016-м, говорит Царев. А на гречиху и горох упали более чем на 40%.

«Это негативно отразилось на рентабельности растениеводства, она снизилась до 35% против 49% в прошлом году»,

— делится цифрами топ-менеджер. При этом наибольшую маржу дал подсолнечник, который является одной из самых высокорентабельных агрокультур в течение последних нескольких лет, добавляет он.

Управляющий сельскохозяйственными активами хозяйства «Рассказовское» Дмитрий Пузанов отмечает, что в этом году урожайность зерновых в Тамбовской области из-за неблагоприятных погодных условий была отнюдь не рекордной. А вот затраты на все зерновые агрокультуры возросли на 20%.

«Дизельное топливо только за последний месяц подорожало на 3 тыс. руб./т! Повысились в цене удобрения и СЗР, а зерно подешевело на треть».

В такой ситуации компания работает с минимальной доходностью и условно положительной рентабельностью, признает Пузанов.

В «Прогрессе» тоже отмечают небольшое увеличение расходов на сельхозпроизводство из-за повышения стоимости ГСМ и запчастей. Если говорить о рентабельности, то по зерновым агрокультурам она близка к нулевой, уточняет Александр Неженец.

По материалам Агроинвестор

В следующем материале будет пара слов о господдержке .

Комментарии

Всё хорошо прекрасная маркиза. Дела идут и жизнь легка....

С какого она вдруг стала легкой? - Вы комментарий написали не читая до конца материал...

Дела в с\х идут неплохо, но это не говорит о том, что проблем нет. Что касается пашни, то на сегодняшний день то, что есть (распахано и используется) вполне достаточно, для увеличения необходимо четко понимать, что там сажать, тем более, что впереди с\х ждут ценовые проблемы, которые в некоторых сегментах есть уже сейчас...

Проблема набегает систематически и давно...

Совсем упрощенно-

1). 15 лет назад мешок удобрений 70...100 руб сейчас 1000 ...1100 руб - более чем в 10 раз

Так можно говорить о многом что берет с/х- дизтопливо тд.

2). 15 лет назад лук мог продать по 2,5...3 руб сейчас по 7,5 руб - всего в три раз

3). 15 лет назад пшеничка 2,7...3,5 руб сейчас 10,5...12 руб приблизительно в три раза

И так можно говорить о многом что дает с/х

То есть, ножницы цен набегают системно...кризисы и прочее тут не причем.

Вот все про с/х и мнение разных экспертов о той или иной сезонной ситуации только слова)))

Равно как и Вами выше перечисленные образования в кол-ве 20 штук без серьезного финансового вливания государства по различным программам, безвозвратным субсидиям и тд очень быстро вылетят в трубу.

Большинство из экспертов - сами сельхозпроизводители и говорить, что они "просто произносят слова", когда их холдинги топовые по многим показателям производства сельхозпродукции, это конечно очень ценное замечание....

Слишком уж упрощённо. У обывателя складывается ощущение, что вот это жесть, удобрения в 10 (ДЕСЯТЬ!!!) раз подорожали, а продукция всего в 3, дерут три шкуры с аграриев.

Но позвольте, какие нормы расхода удобрений? Для выращивания 1000кг пшеницы нужно меньше 30кг азотных удобрений.

На картоху при урожайности около 50 т/га мне надо около 1,5 т удобрений. Зерновые не рентабельны - почти пустыня.

Лично я, если нет в продаже хлеба, покупаю пирожные....

И икру сразу на колбасу мажешь?

не, на колбасу сначала масличко, а уже затем сверху икорочку.

Без масличка как то не кузявенько икорочку кушать

Это как-то по нищебродски. Я ложкой ем из бочки.

Опять таки про волгогрдадскую и саратовскую области. В прошлом годе в начале марта проехал на Авто от Ростова-на-Дону до Казани через Волгоград и Саратов. В ростовской области в начале марта уже вполне себе землю обрабатывали - тракторы культивировали, удобряли. А ближе к Волгограду по балкам еще лежал снег. Волга была еще во льду. А между Волгоградом и Саратовом началась натуральная метель. И далее в Татарстане до 9 апреля стояли морозы, причем столбик термометра опускался до -17. И поля все были в снегу. 9 апреля. А на югах в мае уже сенаж заготавливают и сено косят первый раз.

Ну тема сельхоз .возникла как предвыборная политота одного из кандидатов !но он мне кажется промазал в выборе этой темы .! С таким же успехом можно было б прийти в цех где строятся Ту 160 .и сказать .Ребят .у вас столько недостатков ! Ну и дальше по тексту !

Акцент камрады ставят на сравнении с 90-м и использование земель упало примерно на треть за этот период.

Товарищ у меня есть .пред агрохолдинга .сидит горюет .урожай беда .неурожай то ж .хранилищ недостаточно .принимают . цены низкие !.кредиты конечно закроет .но.вот здесь упираемся в хранилища .переработку ! Зачем ему распахивать ? Т е цель распахать это путь в никуда !

Если бы он под распаханные пашни получал по плану ГСМ,запчасти,технику,удобрения и прочие ништяки,распахал бы все что можно и не можно.О урожае не говорим.

Основная культура по графику Пшеница примерный севооборот для нее

Как видите распахивать можно,но сразу надо увеличивать техпарк на промежуточные культуры.Хорошо когда комбайн универсальный,но не под каждую культуру можно одну и ту же технику применять Затраты,второе цены на промежуточную культуру зачастую ниже,а обработка поля примерно такая же по затратам.

СГ это комплекс,причем трудно прогнозируемый с учетом погоды , дотаций на рынке,цен га ГСМ и запчасти.

А потому распахать много это увеличивать затраты в разы,но не факт что что то получишь.

Спецтехники нужен целый зоопарк. Небольшому колхозу даже хранить всё это богатство будет негде. Неговоря об обСлуживании.

А в ЦФО многие поля мелкие со сложным периметром. Нужна техника мелкая, лёгкая и очень мощная.

Пусть Ваш товарищ строит замкнутый цикл и кредиты берет пореже.

Ну выращивали в Калмыкии пшеницу с урожайностью 8 ц/га. Кто сейчас будет это делать? Дешевше привезти из более благополучных регионов. Или как в известном выпуске Бесогона - где автор плачется об непаханных землях, а сами там ездят на баллонах сверхнизкого давления.

Собсна, проблема в чем - раньше топливо не стоило ничего, ирригация не стоила ничего, много чего не стоило ничего.

Камрады ставят акценты где хотят, а не где надо :

во-первых, использование использованию рознь, т.к. есть пахотная земля ( земля под посевы) и есть пастбища (у того же Мираторга - половина земельного банка - это пастбища), но никто на подобные нюансы не заморачивается ...

во-вторых, сами спецы, кто в теме понимает побольше нас не первый год пишут о бардаке (обьективном и субьективном) в учете и документах по земле ( в тексте есть примеры).

в-третьих, 90-е - это годы экстенсивного сельского хозяйства, когда чего-либо добивались расширением, а не улучшением сельскохозяйственных технологий.

Такой пример, Кубань во времена Брежнева ( начало 80-х) взяла на себя обязательство дать 1 млн 100 000 тонн риса, под это дело были распаханы новые поля - рисовые чеки, сооружены гидросистемы сброса и набора воды, прорыты новые каналы и прочее (бабок вбухали немерено). Всеми правдами и неправдами (злые языки поговаривали в то время, что 100 000 тон все таки где-то на стороне прикупили - умножали поля на урожайность и не получали даже миллиона тонн) этот рекорд Кубань "сделала" и что? На следующий же год огромная часть рисовых чеков была заброшена ( ну, не Вьетнам Кубань, а каждый год экономически надрываться, что бы разродится миллионом тонн риса она- Кубань- не могла) и не сажали там вплоть до начала 10-х... Числились ли эти земли брошенными в СССР- сомневаюсь....Короче говоря, считать, что в СССР использовался каждый клочок распаханной земли - значит верить в сказки, т.к. многие проблемы с землей (в том числе и с ее учетом) достались нам в наследство, которое мы никак не приведем в порядок.

И вот, в 2016 или в 2015 (не помню) Кубань вновь выдала 1 млн. тонн риса и это при том, что рисовых хозяйств (соответственно земли) стало меньше и Адыгея, которая входила в состав Красн. края в СССР в качестве автономии ныне отдельная республика и ее рисовые поля вычеркнуты из учета....

Так что, еще раз - прежде чем пахать надо четко понимать - для чего.

Улучшали постоянно,новые веяния агрономии. Приходит агроном и дает тебе план на 7 лет,готовсь.А ему сверху спустили новые разнарядки.

Приходит агроном и дает тебе план на 7 лет,готовсь.А ему сверху спустили новые разнарядки.

Хоть на том поле никогда нет нормального урожая такой культуры,он пишет ее потому что так надо.Как он это понял никто не знает .Шаман

Те кто обробляет свою землицу,с деда прадеда,уже знают все ее возможности,приметы по погоде.По этому разве что большое погодное ЧП может что изменить.А этот молодой агроном,ему еще нюхать и нюхать землю,каждый кусок,что бы он понял какая она.

Задача,что бы на землице закрепились основательно,а не как в 90-тые пришел на 5 лет,все из нее выдоил и объявил себя банкротом.Потому что льготы по налогам на 5 лет давали

Ну так и урожайности поднялись, и надои - тоже.

Саратовская область, выберу её, родную

http://sarinform.com/lenta/archives/new/2016/3/1/48529

Ест еще онлайн карта с возможностью выбора, но она врет (площадь пашни в отдельных районах больше чем площадь самого района). https://сельхозпортал.рф/analiz-posevnyh-ploshhadej/?region_id=2256&area=1

А всего сельхозугодья занимают ≈ 85% территории области.

Пашню неудачно вставил. не там данные пошли, пашни почти 5 800 тыс. га.

А в отдельных районах доля земель сх назначения доходит до 90%.

Во-первых эксперт врет. Во-вторых, пусть свою квартиру распашет, жлоб хренов. Судя по цифрам он предлагает распахать все.

Отнюдь, он предлагает прежде чем распахать точно определить зачем...

Залежи в основном в Заволжье (там, где собака охотника застрелила). А в тех условиях урожай получают раз в десятилетку. Но было когда-то все распахано - целина!

До последних лет у нас продолжали расселятся сурки, дрофы, теперь опять исчезают. Была бы прям большая необходимость, то кто против.

Проще можно сказать, сейчас происходит передел и попытка взять с государства денег под патриотичные лозунги что надо поднимать сельское хозяйство. А на самом деле нудна была девальвация и все произошло уже практически без государства. Сельское хозяйство наверное вряд ли возможно рассматривать как драйвер экономики, если только с точки зрения продовольственной безопасности.

ЗЫ: Картинка конечно ужасная у статьи, показано как можно испоганить землю.

Читать такие материалы - бальзам на сердце. Без самооправданий на трудность добычи информации Осточертела тема убогого злорадства по поводу зарубежа без параллельной линии сравнения с ситуацией в РФ.