I’m afraid that the ordinary citizen will not like to be told that the banks or the Bank of England can create and destroy money.[Я опасаюсь, что обычным гражданам не понравится, если им сказать, что банки или Банк Англии могут создавать и уничтожать деньги]

Reginald McKenna, ex-Chancellor of the Exchequer, 1928

Большинство из нас редко задумывается о том, что такое деньги и кто их создает. Возможно потому, что ответить на этот вопрос весьма не просто...

Деньги похожи на "идеальную сущность" Платона, ибо они существуют в идеальном мире --- в умах людей. А в реальности мы имеем дело лишь с несовершенными материальными воплощениями этой сущности, такими как монеты, бумажные купюры или цифры на банковском счете.

Важно сразу понять, что бумажные купюры сами по себе деньгами не являются. Деньги это нечто большее и нечто другое. Взгляните на изображения. Вероятно, вы догадаетесь, что здесь изображены деньги. Но сказать что-то более определенное вряд ли возможно.

Например, что можно купить на одну такую купюру? И её точно не обменяют на привычные нам рубли в соседнем пункте обмена валюты.

Чтобы мы убедились в том, что это действительно деньги, кто-то должен нас "научить", создать определенный образ у нас в голове, объяснить нам что мы можем на них купить и где. Без этой дополнительной информации, то что мы видим на фотографии останется лишь красивой картинкой. А не банкнотами номиналом 5000 и 1000 франков Коморских островов. Или 1000 и 5000?

Обычно, процесс обучения происходит в детстве, и мы его не помним в деталях. Но мы можем попытаться его реконструировать.

Скорее всего, мы впервые узнаем о деньгах, как о мере стоимости. Если постараться, то каждый из нас может вспомнить момент, когда он впервые узнал, сколько стоит, например, мороженое. Для тех, кто постарше, это было 19 копеек. Для тех кто помладше --- тридцать рублей. Но суть от этого не меняется : мы узнали, что есть такая вещь, как стоимость, и она измеряется в деньгах.

Во взрослой жизни мы снова переживаем процесс обучения, например, оказавшись за границей.

Предположим, вы приехали в Японию и решили устроиться на работу. Глядя на витрину магазина в Токио (на фотографии ниже), Вы узнаете, что используемой в Японии мерой стоимости является японская йена (¥) и что обед с суши и роллами можно получить за ¥2180.

Вы можете оценить, что в месяц на обеды потребуется около семидесяти тысяч йен. Действуя аналогично, вы поймете сколько вам нужно на жизнь в месяц и поймете, насколько щедрое предложение сделал вам потенциальный японский работодатель.

Обратите внимание, что в ходе всех этих размышлений деньги фигурируют только в роли меры стоимости. Ни о каких купюрах или банковских счетах речи пока не шло. Йена это пока лишь значок ¥ и некоторые ассоциации и предположения у вас в голове.

Еще две функции денег --- средство платежа и средство накопления --- так же появляются весьма естественным образом.

Предположим, что предложение о работе оказалось щедрое, и вы приняли его. Но зарплата будет только через месяц, а есть хочется уже сейчас. Где вам взять йены, чтобы оплачивать текущие расходы, т.е. как получить необходимые средства платежа? К счастью, ваш работодатель --- уважаемая в Японии компания. Обслуживающий ее банк согласился выдать вам потребительский кредит и выпустил дебетовую карту. Так же оказалось, что и магазины, и все предприятия сферы услуг принимают эту карту к оплате.

Через месяц работодатель перечислил вам заработную плату. Вы погасил кредит, и у вас остались еще деньги на счете в банке в достаточном количестве, чтобы кредиты вам были больше не нужны.

Все последующие месяцы проходили по похожему сценарию. Бумажных купюр вы так и не увидели и даже не знаете, как они выглядят. Йены, как средство платежа, вы знаете только в виде цифр на банковском счете.

К сожалению, через шесть месяцев ваш контракт закончился. Но благодаря тому, что все то время, пока вы работали, вы старались тратить как можно меньше, на вашем банковском счете накопилась достаточная сумма йен, которые вы использовали в данном случае как средство накопления. Их как раз хватило, чтобы купить билет на самолет и благополучно вернуться домой в Москву.

Больше вы в Японии не были и никогда так и не увидели йены в виде бумажной купюры. Существует ли бумажная купюра йены в реальности? Вы не можете ответить на этот вопрос.

Еще вас удивила та легкость, с которой банк выдал вам потребительский кредит. Где он взял йены именно для вас и именно тогда, когда они вам потребовались? Они у него что, всегда лежат на случай, если кто-то вдруг попросит кредит? Но это выглядит неэффективно! Япония такая эффективная страна, вы знаете, что деньги должны работать, а не ждать пока кто-то попросит кредит.

Оказывается, что банк создал для вас йены ex nihilo или буквально из ничего! В современной экономике деньги создаются коммерческими банками в тот момент, когда они выдают кредит.

Обдумайте этот факт. Центральный Банк, Государство, Правительство и другие уважаемые структуры не имеют к процессу создания денег практически никакого отношения. Да, центральные банки выпускают бумажные купюры и монеты. Но они занимают лишь ничтожную долю в общей денежной массе развитых стран.

Если вас это шокировало, вы не понимаете, как общество может с этим согласиться, то читайте дальше. Я постараюсь убедить вас что дело обстоит именно так.

Хочу сразу предупредить, что разобраться в этом не очень просто, ибо предпринимаются определенные усилия, чтобы скрыть истинное положение дел от широкой публики.

Как свидетельствует высказывание, приведенное в эпиграфе, заинтересованные лица понимали желательность такого сокрытия уже в 1928 году. Американский конгрессмен Чарльз Биндерап, выступая 19 мая 1937 в конгрессе США, изложил мнение Генри Форда по этому вопросу:

It is perhaps well enough that the people of the Nation do not know or understand our banking and monetary system, for if they did I believe there would be a revolution before tomorrow morning.[Возможно это даже хорошо, что народ не знает или не понимает того, как работает наша банковская система. Если бы они поняли, то революция случилась бы не позднее завтрашнего утра]

Подобного рода высказываний можно привести много, но суть, я думаю, ясна.

Давайте сначала посмотрим, из чего состоит денежная масса, используемая в экономике. Если бы все деньги в экономике были бы выпущены только Центральным Банком, то общее количество денег было бы равно общей стоимости выпущенных банкнот и монет. Я думаю, что-то подобное люди обычно представляют себе, когда говорят об "обеспеченных деньгах" или о "золотом стандарте" --- представляют себе некоторое (большое) количество золота в хранилище, как Центральный Банк выпускает фиксированное количество бумажных денег, соответствующих этому количеству золота и т.п.

Если же мы посмотрим на денежные агрегаты, то увидим, что наличные деньги и монеты, выпущенные Центральным Банком, составляют лишь малую долю всей денежной массы в присутствующей в экономике.

Например, по данным Европейского Центрального Банка, общая стоимость купюр и монет в обращении составляла на конец 2016 года 1,126.2 миллиардов евро. Размер же денежного агрегата M3 на конец 2016 года был равен 11,396.9 миллиардов евро. Таким образом, кредитные деньги , деньги созданные ex nihilo коммерческими банками, составляют (11,396.9 - 1,126.2)/11,396.9 = 90% денежной массы евро!

Совершенно очевидно, что все входящие в M3 деньги не могут быть одновременно превращены в наличные. Но Европейский Центральный Банк и коммерческие банки умело создают у всех веру в то, что это может быть сделано. И эта вера будет сохранятся до тех пор, пока не наступит кризис, тогда вера начнет слабеть и может даже совсем исчезнуть. В этом случае обесценивание евро произойдет довольно быстро, со скоростью распространения неверия в евро среди участников экономической деятельности.

Важность веры в деньги подтверждается следующей цитатой из исследования Банка международных отчетов озаглавленного "The role of central bank money in payment systems[Роль денег центрального банка в платежных системах]":

Fiat money is worth nothing without the trust of a community behind it. Manifestation of this trust is exemplified by the use of banknotes. Being intrinsically worthless pieces of paper that everyone accepts from a stranger in exchange for valuable goods and services, banknotes testify to the presence of certain bonds of confidence that tie together the members of a society.[Без веры стоящего за ними общества, бумажные деньги не стоят ничего. Примером проявления этой веры является использование банкнот. Будучи в действительности ничего не стоящими кусочками бумаги, которые каждый соглашается принять от незнакомца в обмен на ценные товары и услуги, банкноты свидетельствуют о наличии вполне определенных скреп уверенности, связывающих членов общества.

Понятно, что все вышесказанное относится практически к любой современной валюте. Совсем недавно мы видели пример потери веры в венесуэльский боливар. Некоторые из читателей возможно помнят, как быстро исчез рубль СССР и помнят, как обесценивался российский рубль в 1998 году:

Курс рубля упал за полгода более чем в 3 раза — с 6 рублей за доллар перед дефолтом до 21 рубля за доллар 1 января 1999 года. Негативные результаты состояли в том, что было подорвано доверие населения и иностранных инвесторов к российским банкам и государству, а также к национальной валюте. Разорилось большое количество малых предприятий. Банковская система оказалась в коллапсе минимум на полгода, несколько банков объявили о банкротстве.

В 90-ые жители бывшего СССР смогли несколько раз наглядно увидеть роль государства в существовании национальной валюты. После распада СССР все бывшие республики быстро выпустили свои валюты и затем силой начали заставлять граждан пользоваться ими. В России, предоставленные сами себе, граждане быстро начали переходить в расчетах на доллар США. Но по мере восстановления, Российское государство смогло эффективно "пресечь" использование доллара США , как средства платежа, и опять заставить граждан пользоваться рублем. И пока жители России верят, что государство хочет и может их заставить пользоваться рублем, они будут верить в рубль.

Таким образом, подводя предварительный итог, можно сказать, что мы убедились, что порядка 90% денежной массы --- это кредитные деньги, что люди верят в то, что они в любой момент смогут превратить кредитные деньги в наличные деньги и в то, что они смогут обменять наличные деньги на нужные им товары и услуги. Но почему люди в это верят? Потому что верить --- легко, а узнать, как на самом деле обстоят дела --- трудно.

Давайте вернемся к примеру вашего трудоустройства в Японии и посмотрим, как вера действует во всех описанных транзакциях и, особенно в тех, где коммерческий банк создает и уничтожает деньги.

Но сначала нам необходимо сделать небольшое техническое отступление и понять, как банк выполняет учет транзакций - таких, как выдача кредита и перевод денег. Разобраться в этом будет трудно и вы сможете практически понять, почему подавляющее большинство предпочитает верить.

Предположим, что ваш текущий счет, а так же расчетные счета работодателя и магазина были открыты в одном банке. В этом случае все транзакции (выдача кредита, оплата обеда, выплата заработной платы, погашение кредита) могут быть выполнены банком без участия других банков и относительно просто.

Банки учитывают денежные средства и выданные кредиты на так называемых бухгалтерских счетах. Например, ваш текущий (и другие) счет, который вы видите в интернет-банке, одновременно является одновременно бухгалтерским счетом банка. Но у банка есть и много других бухгалтерских счетов.

Каждая транзакция отражается на бухгалтерских счетах методом двойной записи. В этом методе транзакция отражается по дéбету (ударение на первое "е") одного и по крéдиту (ударение на "е") другого счета (не путать с выданным Вам кредитом - ударение на "и"). На заре становления банковской системы России в банковской выписке можно было увидеть что зачисления денежных средств на счет обозначаются как "крéдит", а списания --- как "дéбет" --- выписка была просто реестром операций по бухгалтерскому счету. И хотя второй счет транзакции в выписке не указывается, в банковской системе бухгалтерского учета он всегда есть.

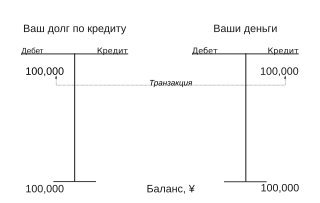

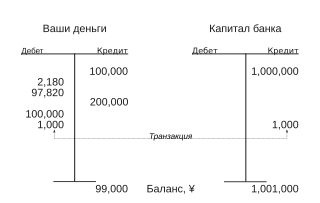

В нашем примере, когда японский банк выдал Вам кредит в 100,000 йен, он совершил транзакцию, показанную на рисунке ниже.

В этой транзакции участвуют два бухгалтерских счета, показанные в форме так называемых Т-счетов (форма напоминает букву Т) . У каждого Т-счета слева показаны операции по дéбету счета, а справа - по крéдиту.

В этой транзакции участвуют два бухгалтерских счета, показанные в форме так называемых Т-счетов (форма напоминает букву Т) . У каждого Т-счета слева показаны операции по дéбету счета, а справа - по крéдиту.

Под каждым счетом показан его баланс. По величине он равен абсолютному значению разности сумм операций по дéбету и крéдиту счета и показывается по дéбету, если разность положительна (т.е. операций по дéбету счета было больше) и по крéдиту - если отрицательна (т.е. операций по крéдиту было больше). Например, баланс счета "Ваш долг по кредиту" показан по дéбету, а счета "Ваши деньги" - по крéдиту.

После выполнения вышеописанной транзакции в банковской системе, вы увидели в интернет-банке, что на вашем текущем счете "Ваши деньги" появилось ¥100,000, и что у вас есть задолженность по выданному вам кредиту в таком же размере на счете "Ваш долг по кредиту". Повторюсь еще раз - в банковской выписке по своему текущему счету Вы видите дополненную датами и описаниями транзакций версию Т-счета "Ваши деньги.

Вы сразу поверили, что теперь у вас есть сто тысяч йен, несмотря на то, что банк всего-лишь выполнил одну транзакцию в своей учетной системе. Так же вы верите, что должны банку сто тысяч йен.

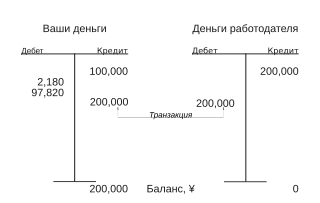

Когда Вы заплатили за обед магазину ¥2180, банк совершил транзакцию, показанную на рисунке справа.  В интернет-банке Вы увидели списание с Вашего текущего счета, а его баланс стал равным ¥97,820.

В интернет-банке Вы увидели списание с Вашего текущего счета, а его баланс стал равным ¥97,820.

В свою очередь, магазин поверил, что у него теперь появилось ¥2180 и отдал Вам вполне реальный обед. Подчеркну - в обмен на транзакцию в банковской системе!

За месяц Вы полностью потратили весь кредит. Эти расходы схематически показаны одной цифрой в ¥97,820 по дéбету счета "Ваши деньги" на рисунке ниже. В реальности же, конечно, вместо одно большой транзакции, там было бы очень много маленьких транзакций, и все --- по дéбету счета "Ваши деньги".

К счастью, ваш работодатель заплатил вам зарплату вовремя. Это были его последние деньги в этом месяце и баланс его текущего счета, обозначенного в системе бухгалтерского учета банка как "Деньги работодателя", после этой транзакции стал равен нулю. Баланс же Вашего счета пополнился и стал равен ¥200,000.

Вы поверили, что это адекватное возмещение за месяц упорного труда по 12 часов в сутки. Хотя это опять всего-лишь операция в банковской системе банка!

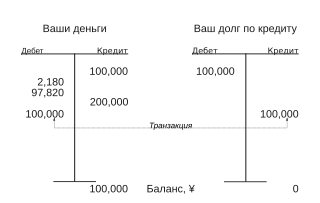

Теперь вы можете погасить задолженность по кредиту, как показано на рисунке ниже справа.

Вы хотите поверить, что больше ничего не должны банку и у вас осталось еще ¥100,000, которых хватит, чтобы прожить следующий месяц. Но это еще не конец истории. Банк создал для вас деньги не просто так! Вы должны заплатить ¥1000 банку за оказанную вам услугу --- проценты за пользование кредитом в течении месяца. Эта сумма пойдет (по сути) на увеличение капитала банка как показано на рисунке ниже. После этого у вас осталось ¥99,000, а капитал банка увеличился на ¥1000 и стал равен ¥1,001,000, как показывает баланс счета "Капитал банка". Теперь вы рассчитались с банком полностью.

Обратите внимание, что если бы вы не вернули кредит, то погашение вашего долга по кредиту и, соответственно, уничтожение созданных для вас ex nihilo денег было бы осуществлено за счет капитала банка. В этом случае, баланс счета "Капитал банка" уменьшился бы на ¥100,000 (а не увеличился на ¥1,000 как в нашем случае).

Теперь мы можем выделить две базовых веры участников вышеописанных транзакций и понять, кто создает эту веру.

Во-первых, все участники верят, что японское государство является сильным и в течении практически неограниченного времени будет насаждать ¥ в качестве денег в Японии. Если бы это было не так, то Япония быстро бы перешла на расчеты в у.е., как, например, это произошло в России в 90-ые годы 20 века. Эта вера создается как правило государственной пропагандой.

Во-вторых, все участники верят в банк, в то что "деньги на счете в банке" и ¥ это одно и то же. В противном случае, магазин, например, отказался бы принимать к оплате карты и требовал бы наличные деньги, как это бывало неоднократно во время банковских кризисов. Эта вера создается маркетологами и PR-специалистами Центрального Банка и коммерческого банка.

Теперь отвечая на вторую часть вопроса, поставленного в заголовке статьи, можно сказать, что подавляющее большинство пользователей денег просто не понимает что происходит ибо полагается на веру вместо знания! Кто из нас на регулярной основе читает финансовые отчеты банков, в которых держит свои деньги? Кто понимает денежно-кредитную политику Центрального Банка? Думаю, никто. Как говорил Бенджамин Франклин, следовать вере можно только вслепую. Люди верят в то, что "йены на счете" и ¥ --- это одно и то же и что ¥ - "обеспечена государством", что эмитирует ее Центральный Банк, в котором работают мудрые руководители, заботящиеся о благе народа и т.д. и т.п. Верить гораздо проще, чем знать.

Добавление нескольких банков в вышеописанный пример не изменит суть процесса принципиально. Кредитные деньги создаются точно так же коммерческими банками. Но для объяснения транзакций между банками требуется задействовать рынок межбанковского кредитования и корреспондентские счета коммерческих банков в Центральном Банке. Для тех, кто хочет знать, а не верить, процесс подробно описан в книге J. Ryan-Collins & соавторы, "Where Does Money Come From?: A Guide to the UK Monetary & Banking System".

Некоторые читатели статьи могут возразить, что я на самом деле не сказал ничего нового и что принцип частичного банковского резервирования всем известен. Это не совсем так.

Миф (не принцип) частичного банковского резервирования начинается с депонирования наличных денег на счет. Затем этот депозит в ходе процесса выдачи кредитов умножается несколько раз. Банк в этом сценарии представляется посредником между вкладчиками и кредиторами. Мы же показали что это не так, что депозит не является необходимым условием создания денег. А слащавая история про "бережливого человека, который искал возможность сохранения своих ценностей" является одним из видов сокрытия истинного положения дел --- способности банков создавать деньги ex nihilo. Более подробно этот миф развенчан в упомянутой выше книге.

Разъяснения по поводу денег, которые можно найти в Российских учебниках по экономике и финансам, скорее способствуют сокрытию истинного положению дел, чем проясняют его. Ниже приведено определение денег, взятое из учебника "Деньги. Кредит. Банки", под редакцией заслуженного деятеля науки Российской Федерации, доктора экономических наук, профессора О.И. Лаврушина:

деньги — это воспроизводственная экономическая категория, внешне выступающая как средство организации экономических отношений на микро- и макроуровне, как особый актив общества, которому присущи следующие специфические свойства: высочайшая ликвидность, фиксированная номинальная стоимость, всеобщность, стандартизированность, делимость

Как говорится в известном анекдоте, "запомните это, ибо понять это невозможно". Другие учебники содержат похожие определения и нет смысла их сюда копировать.

Надеюсь, что вышесказанное достаточно объясняет причины, заставившие Реджинальда МакКену и Генри Форда сказать то, что они сказали. Но тем не менее существуют так же аргументы, обосновывающие вышеописанный способ создания и уничтожения денег. Одним из них является ответ на вопрос о количестве денег в экономике.

Если лишить коммерческие банки возможности создания денег, то получится, что все деньги должны будут быть созданы Центральным банком. И сразу возникнет справедливый вопрос: "А сколько именно денег должен выпустить Центральный Банк?". Ответить на него одним каким-то числом или процедурой его определения весьма сложно.

Вышеописанная система кредитных денег отвечает на этот вопрос вполне практически --- определения необходимого количества денег в экономике решается коммерческими банками в каждом конкретном случае индивидуально. Перед выдачей кредита банк обязан убедиться, что средства будут возвращены, что является синонимом экономической целесообразности.

Эта обязанность возникает из конкуренции, из существования в экономике нескольких коммерческих банков, ибо выдача кредита в таких условиях является рискованной операцией. Как мы видели, если кредит не погашается заемщиком, то для его погашения используется капитал банка. Если капитал станет нулевым, или отрицательным, то банк обанкротится. В начале 2018 года это произошло, например, с Промсвязьбанком.

Конечно, если бы банк был только один как, например, это было в СССР, то выдавая кредит, этот банк не будет принимать на себя никаких рисков --- кредит может оставаться непогашенным неограниченно долго. Но это не значит, что риски исчезли. Они просто перешли с банка на страну. И в случаях Венесуэлы и СССР обе страны в конце концов обанкротилась.

Комментарии

Дальше читать не стал.

Попробую угадать. Вы считаете, что "деньги — это воспроизводственная экономическая категория, внешне выступающая как средство организации экономических отношений на микро- и макроуровне, как особый актив общества, которому присущи следующие специфические свойства: высочайшая ликвидность, фиксированная номинальная стоимость, всеобщность, стандартизированность, делимость" ?

Не угадали. Деньги это средство распределения ресурсов и средство управления. И конечно же коммерческие банки не создают деньги.

а что такое банковский мультпликатор по вашему? псевдо-законная схема по созданию денег банками - и ничто иное...

денежная масса вырастает после выдачи кредита гражданину? да

какие еще доказательства вам нужны?

Давайте воспользуемся математикой? Сразу скажу что схема упрощенная.

Начальные данные: Банк - 100 руб. Человек1 - 100 руб. Человек2 - 10 руб. Человек3 - 10 руб.

Итого денежная масса – 220 руб.

Банк дает кредит Человеку2 – 100 из своих средств. Человек1 кладет деньги на депозит в банк – 100. Банк дает кредит Человеку3 – 90 (10 это резерв).

Промежуточный результат по факту наличия денег: Банк - 10 руб. Человек1 - 0 руб. Человек2 -1 10 руб. Человек3 - 100 руб.

Итого денежная масса – 220 руб.

Теперь все отдают свои долги и забирают депозиты

Человек 3 отдает долг банку - 90 и проценты - 10 итого - 100. Человек2 отдает долг банку - 100 и проценты - 10 итого - 110. Человек1 забирает свой депозит - 100 и проценты по нему – 5 итого 105.

Конечный результат: Банк - 115 руб. Человек1 -105 руб. Человек2 -0 руб. Человек3 - 0 руб.

Итого денежная масса – 220 руб.

Вывод: банк не создает деньги, он их перераспределяет.

Что такое банковский мультипликатор? Вы понимаете его суть?

Понимаю. Банковский мультипликатор это процесс многократного (мультипликативного) увеличения (уменьшения) денег в качестве бессрочных депозитов в коммерческих банках в результате увеличения (уменьшения) банковских резервов при осуществлении коммерческими банками кредитно-депозитных и расчетных операций в рамках банковской системы. Если сказать проще то банк просто выдает все депозитные деньги в кредит много раз но не все, а некоторую часть оставляет в качестве резерва. Банк не рисует деньги из воздуха, он просто много раз оборачивает деньги.

Вы не первый кого это удивило и вызвало резкое неприятие. Поэтому я (на один параграф ниже того места, где вы перестали читать) написал:

Советую вам все-таки сосредоточиться и попытаться понять, что написано дальше.

Вы не первый кто пытается продвигать миф - банки создают деньги из воздуха. Так что лучше сосредоточьтесь и поймите что выше написана чушь.

В статье детально, на примере, показано как банк создает деньги из воздуха. Укажите, какая из транзакций не правильна (их там пять штук всего) и вы выведете шарлатана на чистую воду.

В статье не показано что банк создает деньги из воздуха. Все проводки правильные, но так вы, видимо, знакомы с бухгалтерским учетом по информации из этой статьи, то не можете понять что какая-то часть проводок не отражает всей картины и поэтому думаете что первая проводка это рисование денег из воздуха. Это не так. Первая проводка это лишь отражение задолженности, далее идет вторая проводка - перечисление денежных средств на счет заемщика. Кредит расчетного счета банка на 100 тысяч дебет расчетного счета заемщика на 100 тысяч. Вот тогда первая операция будет верной.

Если сделать как вы говорите, то на счете заемщика будет 0 тысяч, а не 100. А на расчетном счете банка появятся лишние 100 тыщ ex nihilo. Напишите проводки!

Давайте не будем лето в дебри проводок. Суть тут в первой проводке. Я правильно понимаю что вы считаете что в этот момент создаются деньги? Если нет то в какой момент они создаются?

Да, именно в этот момент деньги и создаются. Проблема я думаю в том, что вы считаете статью досужими домыслами некоего "zer0hedge". Может быть мнение лауреата нобелевской премии по экономике Джеймса Тобина будет более убедительным? Его статья 1963 года так и называется: Commercial Banks as Creators of "Money" [Коммерческие Банки как Создатели "Денег"]:

Первая проводка, о которой мы говорим, как раз описывает этот процесс.

Не нужно сюда приплетать Тобина Джеймса. Да, эта статья действительно досужие домыслы некоего "zer0hedge".

Объясняю на пальцах почему это так:

Допустим, вы правы и банк создает деньги при выдаче кредита и это законно. Представим что я директор банка. Итак, понимая что при выдаче кредита, мой банк рисует деньги из воздуха я договариваюсь со всеми своими родственниками, а их у меня 1000 человек, чтобы они взяли у меня кредит на миллион. Итого через месяц у меня +1 миллиард из ничего. По факту можно выдавать гораздо больше кредитов на сотни миллиардов долларов и это только один банк. А учитывая что у нас из больше шести сотен мы получаем ежемесячную эмиссию неконтролируемых масштабов. Вопрос к вам, через сколько месяцев нас накроет гиперинфляция? :)

Банки не только создают деньги но и уничтожают. В примере это происходит в четвертой проводке. В конце же статьи дан ответ на ваш вопрос про гиперинфляцию (с СССР именно это и произошло) :

Ничего банки не создают и не уничтожают. Чтобы перечислить деньги заёмщику банк списывает деньги со своего расчетного счета, который находится в ЦБ. Банк не может нарисовать деньги на своем расчетном счёте, это могут быть либо его деньги, либо деньги клиента который положил их на расчетный счёт. Про создание денег и уничтожение это ваши фантазии.

Вы близки к тому, чтобы избавиться от иллюзии и я вам помогу. Как видно на примере баланса Сбербанка ниже, счет в ЦБ находится в разделе АКТИВЫ банка, т.е. имеет дебетовое сальдо, а ваш счет - в разделе ОБЯЗАТЕЛЬСТВА, т.е. имеет кредитовое сальдо.

Любая проводка выполняется по дебету одного счета и кредиту другого. Поэтому корреспонденция между вашим счетом и расчетным счетом банка в ЦБ попросту невозможна, ибо она либо будет одновременно увеличивать баланс обеих счетов (Дт Счет в ЦБ Кр Ваши деньги), либо уменьшать (Дт Ваши деньги Кр Счет в ЦБ), что противоречит экономическому смыслу.

Подробнее напишите, какие строки вы имеете в виду. Что там у вас по дебету и что по кредиту и какие из этого вы делаете выводы.

Я помогаю вам сделать то на чем вы настаиваете ...

... и убедиться, что ничего не получается. Это упражнение для вас, иначе вы ничего не поймете.

Попробуйте сделать все пять проводок как вам кажется правильным. После того как потерпите неудачу, сможете понять, о чем статья.

Не можете обьяснить? Я так и думал. Понимаете в чем проблема, я работаю бухгалтером и мне не нужно упражняться, я делаю это каждый день на работе. Но если вы настаиваете.

До текущего момента я воспринимал эти проводки не как четкие бухгалтерские, а как упрощенные для общего понимания. Но если вы утверждаете что они прям точные то вы глубоко ошибаетесь. Объясняю почему первая проводка неправильная. Перечисление денег это всегда списание с расчетного счета того кто перечисляет эти деньги. Расчетный счет это счет 51 в бухгалтерском учете. ПО дебету счета 51 отражается поступление денежных средств, по кредиту расход. Соответственно при перечислении денежных средств будет такая проводка в бухгалтерском учете банка Дебет 62 счета (на том счете отражается задолженность покупателей) Кредит 51 счета (с него списываются денежные средства). И также если бы получатель кредита отражал у себя эту операцию она была бы зеркальной Д51 (поступил денежные средства) К60 (отражена задолженность поставщикам). Поэтому проводки, которые указаны в вашей статье с точки зрения бухгалтерского учета совершенно неправильные.

По вашим проводкам понятно, что вы работаете бухгалтером не в банке. И вам будет полезно узнать, что кредитные организации в РФ используют "План счетов бухгалтерского учета для кредитных организаций", в котором нет ни 51 ни 62 (счета первого порядка в банке - трехзначные).

Но в аналитическом учете, конечно можно найти соответствие между аналитическими счетами банка и некоторыми вашими. В частности, 51 счет у вас соответствует .... счету в банке (найдите сами!). И разберитесь, почему то, что идет у вас по дебету 51-го идет по кредиту найденного вами счета в банке. Удачи!

P.S. Если не справитесь, посмотрите на номер вашего расчетного счета в банковской выписке. Первые три цифры вам подскажут ответ :-)

Да я работаю не в банке и прекрасно знаю что в банках другие номера счетов, но это ничего не меняет. Суть не в номере счета, а в безграмотности с точки зрения бухгалтерского учета проводок в статье.

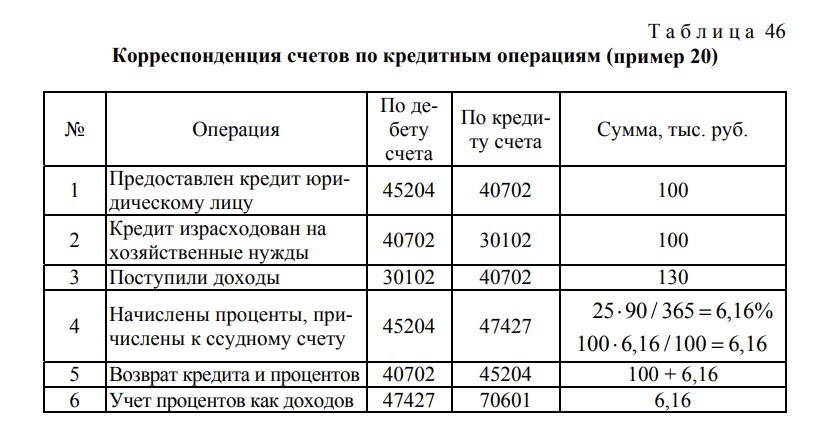

Ну так напишите "грамотные" проводки используя банковский план счетов, будьте профессионалом. Дабы вы зря не тратили время, и были уверены, что я вас не разыгрываю, вот вам подтверждение из (скачиваемого) учебника И.П.Воробьева "Бухгалтерский учет и отчетность в коммерческих банках"(2014) что первая проводка - грамотная :-)

Предупреждение - подтверждение содержит ответ к предыдущей задачке для вас (номер счета в банковском плане счетов) и поэтому свернуто

А я в свою очередь обещаю исправить статью, если вы меня убедите в своей правоте.

Какой смысл точно писать счет если не в этом суть. Это ваши мелкие придирки.

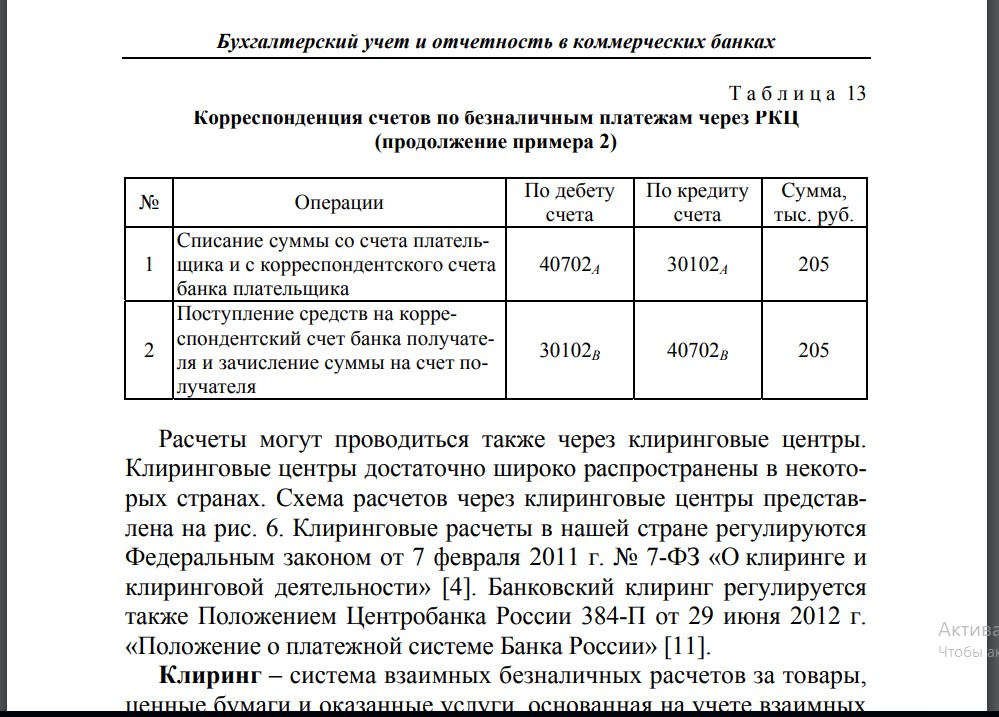

А суть вот в чем: описанная вами операция это отражение задолженности, и не не она так важна. Важна операция перечисления денежных стреств Д407 К301. Эта проводка равна проводке в бух учете коммерческих организаций Д 60 К51. Чтобы эти денежные средства были перечислены они должны быть на расчетном счете банка 301 в ЦБ, а не так как вы утверждаете что они рисуются из воздуха. Если на расчетном банке в ЦБ нет этих средств то он не может выдать кредит, не может создать их как вы утверждаете.

В статье сказано:

В этом случае учебник Воробьевой нам говорит (стр 24):

Т.е. 301-ый не участвует. Надеюсь, мы пришли к соглашению по первым двум проводкам?

P.S. Вы безусловно правы, что 301 мог бы быть задействован, если бы счет магазина был бы в другом банке. Я пишу еще одну статью касательно межбанковских расчетов, которая прояснит этот вопрос (почему это не обязательно так).

В вашем примере номер 20 это вторая проводка. Неважно в каком банке обслуживаются контрагенты.

Ну хорошо, вот вам картинка из учебника (301 счет не участвует):

Вы хотите разобраться или нет?

Объясняю смысл проводок:

1. Д45204 - К40702 - отражена задолженность заемщика перед банком

2. Д40702 - К30102 - перечислены денежные средства с расчетного счета банка в ЦБ на счет заемщика

И только теперь можно производить расчеты с прочими контрагентами.

3. Д40702А (счет контрагента) - К40702Б (счет нашего заемщика) - перечисленые денежные средства со счета заемщика на счет контрагента.

Вы говорите что

А вот И. Воробьева считает что эта проводка означает списание средств со счета заемщика

К тому же, после ваших операций 1. и 2. сальдо на 40702 буде нулевым. Двойка вам :-)

Тяжело общаться по тему бухгалтерского учета с человеком который его не знает. Я вам выложу полный пример, позвоните Воробьевой и скажите что ей двойка.

На вторую строчку в своей таблице посмотрите:

Это списание денег со счета заемщика, а не как вы пишите:

Все таки двойка вам а не воробьевой !

Я написал упрощенно но суть та же что и у Воробьевой. Просто в банке есть свои особенности и списание с расчетного счета плательщика происходит с одновременно со списанием с корреспондентского счета банка в ЦБ. Ниже таблица из книги

Если у банка нет денег на кор счете то он не может перечислять средства. Т.е. рисовать деньги из воздуха нельзя.

Вы объединяете события создания денег коммерческим банком и событие их расходования.

Событие создания денег, это проводка 1 "Предоставлен кредит юридическому лицу" Дт 45204 Кт 40702 100 тысяч рублей в примере 20 в вашем комментарии выше. После этой транзакции на расчетном счете юридического лица появились вновь созданные деньги. Юридическое лицо может делать с ними все, что можно делать с деньгами на расчетном счете - перевести контрагенту в другой банк или в этот же банк, вернуть обратно, или снять наличными. Это будет событие расходования. Оно может произойти через какое-то время после события создания денег. До этого на юридическое лицо будет видеть на расчетном счете просто деньги.

Вы понимаете это?

Да, я неправильно написал смыл проводок. Должно быть так:

1. Д45204 - К40702 - отражена задолженность заемщика перед банком и зачислены денежные средства на счет заемщика

2. Д40702 - К30102 - заемщик израсходовал денежные средства.

Вы можете называть первую операцию созданием денежных средств или как угодно, но рано или поздно эти деньги клиент перечислит или снимет в виде наличных. Это значит что должны будут списаться с корреспондентского счета в ЦБ на котором деньги могут появиться только если банк внесет их. В общем можно "создавать" сколько угодно кредитов но все упирается в кор.счет 30102. Поэтому банк не может создавать деньги.

Мне важнее проводки чем мнение Катасонова.

Профессор не авторитет, хорошо. А мнение Центрального Банка РФ по этому вопросу будет убедительным?

См разбор статьи Касатонова и ссылку на документ ЦБ из которого взята цитата выше здесь.

Надеюсь, ваше молчание означает что тема закрыта. Если же нет, то, возможно, точка зрения профессора МГИМО, доктора экономических наук Валентина Катасонова окажется для вас более убедительным доказательством, чем конкретные проводки:

интересно интересно, очень интересно.

А когда я купил гайчный ключ за 100р а потом продал за 500р разве я не создал деньги

Вся торговля на деньгах создает деньги. деньги делают деньги. ЛЮбая коммерческая деятельность делает деньги из ничего. Просто банки делают это в омфг масштабах.

Вы не создали новые деньги а перераспределили существующие

Согласно статье, центральные банки занимаются только тем, что выпускают монеты и бумажные купюры. А про то, что они тоже дают кредиты, тем самым коммерческим банкам - ни слова :)

В статье явно указано

А давайте картошкой меняться, раз деньги зло.

Любимый пример западных учебников по экономике это сигареты. Профессор Гарварда Грегори Манкив в своем учебнике Macroeconomics рассказывает такую, довольно дикую историю для тех, кто помнит про Освенцим и Дахау:

Я считаю такого рода рассказы целенаправленным усилием по сокрытию сути происходящего. В данном случае, не только касательно денег, но и исторических событий.

Мне зима больше денег не нравится. Какая гадость наклон земной оси. В какую сторону мне теперь постить и возмущаться. Надо смиряться с тем что неисправимо.

Я думаю, что вы научились тепло одеваться зимой. И возможно знакомы с точкой зрения, что если бы наклона земной оси не было то было бы очень плохо (отсюда):

Так и с деньгами - надо научиться ими пользоваться и для начала хорошо бы понять что это такое. Тогда заморочить голову вам будет труднее.

Деньги создаёт любой коммерческий банк в момент выдачи кредита при помощи "банковского мультипликатора".

Это кстати прямое нарушение Конституции РФ, согласно которой единственным эмитетном является государство.

Но т.к. у нас правит банковская мафия во главе с ЦБ РФ (а вовсе не Президент, как думают многие наивные граждане), то всё тип-топ...

Вот и КПРФ говорит о том же в статье "О КОНСТИТУЦИИ РФ И ЭМИССИИ ДЕНЕГ".