Итак продолжаем анализировать финансовое состояние Tesla motors, в прошлой части статьи мы проанализировали бухгалтерский баланс организации (Balance sheet) и пришли к следующим выводам:

1. У компании наблюдается катастрофическая нехватка свободных оборотных средств для финансирования текущей деятельности.

2. У компании наблюдаются значительное отклонение по соотношению заемного капитала к собственному.

Сегодня же темой очередной части статьи станет анализ Отчета о прибылях и убытках (Income Statement). Это описательный отчет, он показывает, как и почему изменялась нераспределенная прибыль компании или сформировались убытки.

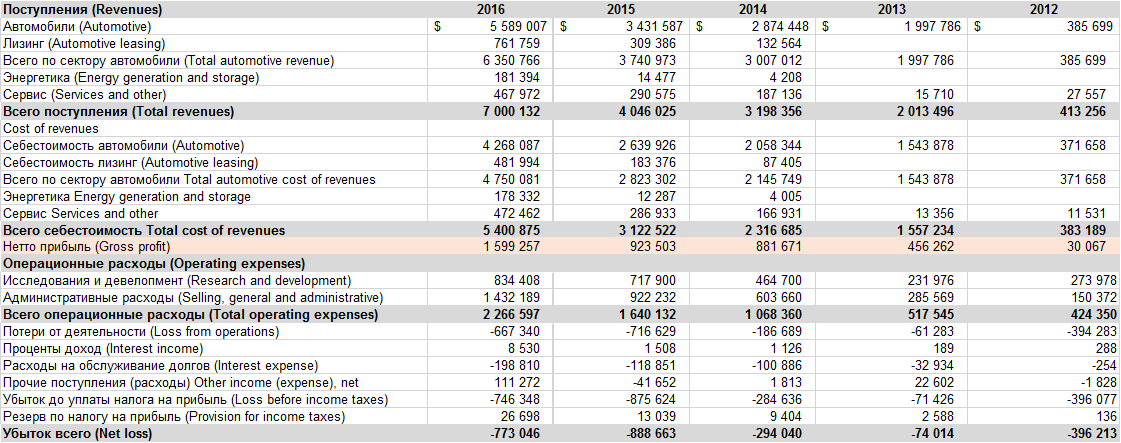

Итак как мы видим компания Илона Маска в течение 5 рассматриваемых лет получает по итогам деятельности устойчивый убыток. Но возможно не все так плохо? Давайте разберемся и начнем с коэффициентов рентабельности.

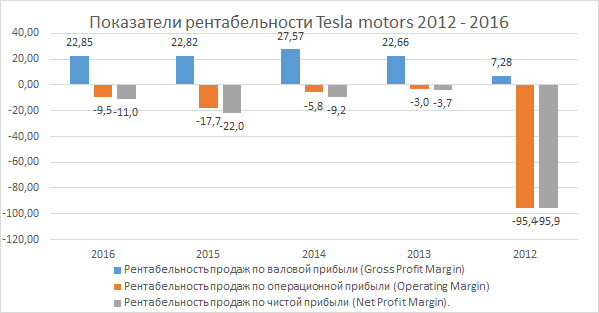

Рентабельность продаж по валовой прибыли (Gross Profit Margin) - показатель финансовой результативности деятельности организации, показывающий какую часть выручки организации составляет прибыль у Tesla он составляет - 22,85, что очень не плохо для производственной компании. Однако этих показателей нам не хватит что бы правильно оценить эффективность компании. поэтому мы рассмотрим еще - 4 взаимозависимых коэффициента:

Рентабельность продаж по операционной прибыли (Operating Margin) - операционная рентабельность отражает, насколько эффективно компания управляет своими расходами, этот показатель у Tesla составляет -9,5. Что это значит? Рентабельность продаж по операционной прибыли показывает, какую сумму прибыли получает предприятие с каждого рубля проданной продукции. В данном случаи показатель говорит нам, что на каждый 1 доллар полученный в виде прибыли Tesla имеет 9,5 долларов убытков относящихся к прямым убыткам от операционной деятельности. А значит не может обеспечивать устойчивость своего развития. Операционная маржа Tesla снижалась 5 лет подряд. Средняя скорость снижения в год составляет -38,8%.

Рентабельность продаж по чистой прибыли (Net Profit Margin) - рентабельность по чистой прибыли показывает, какую рентабельность имеет каждый вложенный рубль, показатель почти аналогичен, предыдущему за исключением того, что для определения рентабельности по чистой прибыли используется итоговое значения после уплаты налогов, дивидендов и процентов. У Tesla этот показатель - 11,0. Все очень плохо. Если рентабельность отрицательная, то себестоимость превышает выручку от продаж, предприятие работает себе в убыток, производя и продавая эту продукцию. Показатель средней рентабельности сильно отличается в зависимости от отрасли. Так, в банковской сфере рентабельность может доходить до 100% и более, в торговле этот показатель находится в диапазоне 20–30%, в пищевой промышленности — 10–15%, в легкой промышленности 7–10%, в тяжелом машиностроении — 2–5%.

Рентабельность собственного капитала ROE - Позволяет определить эффективность использования капитала, инвестированного собственниками предприятия. Обычно этот показатель сравнивают с возможным альтернативным вложением средств в другие ценные бумаги. Рентабельность собственного капитала показывает, сколько денежных единиц чистой прибыли заработала каждая единица, вложенная собственниками компании. Показатель у Tesla - 8,3. То есть капитал привнесенный собственниками в бизнес Маска используется крайне неэффективно, на каждый 1 доллар вложенный собственниками получен чистый убыток в 8,3 доллара.

Рентабельность активов ROA - Показывает способность активов компании порождать прибыль. То есть, сколько единиц прибыли получено предприятием с единицы стоимости активов. Применяется для сравнения предприятий одной отрасли. У Tesla показатель -5,24. Каждая единица активов приносит компании убыток в 5,24 доллара, то есть активы используются неэффективно.

Как промежуточные итоги мы можем сказать, что на фоне значительной валовой маржи, операционная и чистая маржа имеют отрицательные значения, а это означает что компания не получает достаточно денежных средств для покрытия своих издержек, поэтому необходимо привлечение заемного капитала для финансирования текущей операционной деятельности.

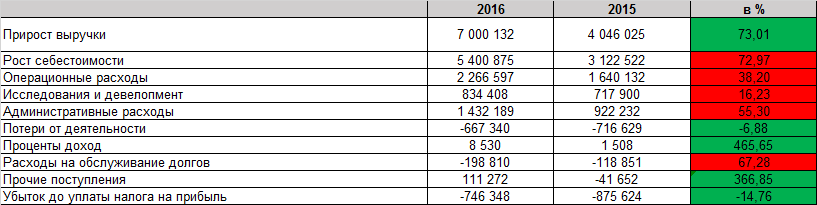

Прирост выручки по отношению к 2015 году в 2016 году составил внушительные 73%! Но давайте посмотрим, как выросли другие показатели? А вот они подросли не очень сильно, себестоимостьпроизводства продукции выросли так же на 72,97%. Разница целых 0,03%. При значении рентабельности продаж по чистой прибыли в -11становится понятно, почему показатели такие низкие. Операционные расходы тоже выросли на 38%, из них административные на 55%! О чем это может нам сказать?

1. Для соблюдения валовой рентабельности Тесла привлекает значительные объемы внешнего финансирования;

2. Тесла финансирует свою операционную деятельность за счет кредиторов;

3. Тесла не может снизить себестоимость производства собственной продукции, трудоемкость труда и увеличить отдачу труда на единицу продукции. Рост компании достигается не инновационными технологиями и не улучшением производительности труда, а экспансивным ростом производства. Сейчас на заводе Tesla Fremont работает 6 200 сотрудников. Интересно, что это немного меньше 6 800 сотрудников, которые работали там, когда General Motors владели этим объектом (1979 год был пиковым годом занятости).Так же косвенным показателем высокой степени использования физического труда, является показатели травматизма, он на заводе Тесла - был на 31% выше, чем в среднем по США в 2015 году, при этом общая регистрируемая заболеваемость составила 8,8 на 100 человек по сравнению с 6,7 на 100 человек в среднем по отрасли. Общий коэффициент травматизма Тесла за 2016 год составил 8,1 травмы на 100 человек. За первый квартал 2017 года травматизм составил 4,6 случая на 100 работников, что на 32 процента выше, чем в среднем по отрасли на 6,7.

Экономия на персонале и фондопереворужении видимо является основной статьей экономии Tesla.

Коэффициент оборачиваемости оборотных средств - показывает что компания оборачивает свои активы меньше 1 раза за год, а значит вынуждена для финансирования своей деятельности привлекать дополнительные источники финансирования. Показатель Tesla составляет 0,76.

Times interest earned, IC - Если значение коэффициента становится меньше 1, это означает, что фирма не создаёт достаточного денежного потока из операционной прибыли для обслуживания процентных платежей. Так и есть, показатель составляет -2,55. Что это значит? Это значит что деятельность Tesla основана на пирамидальном принципе - брать деньги в кредит и пускать в оборот, выпуская больше машин, но при этом брать еще кредиты на финансировании административного аппарата.

Промежуточные выводы по 2 части статьи.

1. Компания не может осуществлять свою деятельность на свои собственные средства и вынуждена привлекать деньги с рынка.

2. Валовая маржа Теслы достигается за счет экспансивного труда рабочих и у компании вообще нет виденья снижения издержек производства для улучшения ситуации с фундаментальными показателями рентабельности.

3. Капитал собственников Маск использует крайне неэффективно, принося на каждый вложенный доллар целых 8,3 доллара убытка.

4. Явный пирамидный образ компании, привлечение денежных средств вроде как для "развития", но деньги просаживаются не на улучшение производства, а на финансирование текущей деятельности.

Продолжение следует...

Комментарии

обзор хороший, но жаль, что устаревший

почему свежий отчет не взяли?

Сначала решил сравнить динамику по годам, затем провести сравнение с конкурентами и потом с новыми данными.

пасип за обзор, очень интересно

Да, подход, очень основательный, следующие части в "аналитику" пустим.

Ходатайствую чтобы еще одну часть добавить, посвященную последнему квартальному отчету, так как там существенная деградация есть.

Прямо отчет арбитражного управляющего )))

Очень печалит высокий уровень травматизма - видно на руках все таскают и роняют на ноги.

Интересно, на основании каких строчек в финансовом отчете автор делает вот эти выводы:

Просто посмотрите на рост прибыли и сравните со второй строчкой - себестоимость, они растут пропорционально с разницей в 0,03% - лично для меня это значит что вместе с ростом производства новые мощности не вводятся, а используется физический труд. Так как разница между аналогичными показателями прошлых периодов - прирост прибыли примерно 79%, а себестоимость 69, разрыв в 10%, тут же разница 0,03. Это означает что компания не использовала возможности по сокращению себестоимости своей продукции, даже наоборот себестоимость к прибыли сократило свой разрыв а это может говорить о нерентабельности самого производства, так как валовая маржа у компании на примерно одном уровне.

Видимо сплетня, о том что на Тесле используется труд гастарбайтеров приобрела веские доказательства))

Gross Margin - 23% - Любая производственная компания обзавидуется этому показателю. И в первом квартале 2017 года выросла до 25%.

Быстрорастющие компании которые создают новый продукт обычно не волнуются о себестоимости, они больше всего волнуются об увеличении продаж и захвате рынка. После того как их товар закрепляется на рынке, тогда они начинают сокращать расходы.

http://productlifecyclestages.com/product-life-cycle-stages/introduction/

Далее, Revenue за 2016 год выросла на 73%. А Operating Expenses выросли на 38%. Довольно очевидно что если revenue и operating expenses будут и дальше расти по такой же траектории, то компания выйдет на прибыль. При 10 миллиардах выручки, маржа 25% покрывает все административные издержки.

В первом квартале 2017 года, еще до начала продаж новой модели, revenue более чем удвоилась и составила $5485 миллиона.

<p>Гросс да ростет, но ростет и себестоимость, нетто прибыль за вычетом административных и НИОКР дает минус, прибыль нетто может рости бесконечно, но это ничего не даст если точно так же ростет и себестоимость. Окупаемость штука такая без прибыли чистой ее не может быть. О чем я вам и написал в предыдущем посте. Чистая прибыль = Выручка - себестимость - операционные расходы - налоги - проценты. </p>

<p>Я знаю что старт апы не приносят прибыль первые 3-5 лет, но компания Тесла уже не стартап - это производственная компания и убыток по году для меня симптомы кризиса, вкупе с индекаторами финансовой устойчивости дающие представление о том, что не все хорошо в '"датском королевстве". </p>

<p>Выручка замедляет свой рост в 2016 - 73, в 2015 -79 разница -6, при этом за тот же период операционные расходы выросли на 50%, а себестоимость прибавила +4 процента, что это если не тупик? Маневрировать капиталом невозможно - нет резервов, себестоимость видимо снижать тоже нельзя - не начем, остается разогнать конвеер и работать на склад о чем красноречиво говорит строчка инвентори в балансе. Компания наращивает долги - единственный способ удержатся на плаву (обслуживание процентов выросло на 46%). Дождитесь третьей части где будет рассмотрен cash flow </p>

Я правильно понимаю, что если Тесла перестанет вот прям сейчас вкладываться в увеличение производства, ну станки там покупать и т.д., то все равно будет убыточной?

А то тут Скай нам мозги парил, что все убытки мол от затрат на развитие.

Если они это сделают, завтра их котировки рухнут, у них незначительный запас прочности, единственное что они могут пытатся увеличить маржу от продажи машин - увеличив их выпуск и продажу, так как себестоимость у них стремительно ростет вслед за выпуском продукции и разрыв между выручкой и себестоимостью сокращается, скоро в минус начнут работать. Но сделать они это не могут без увеличения стоимости своих машин, цена которых будет покрывать их затраты + проценты по выплатам.

У операционных расходов есть два компонента - фиксированный и переменный. Переменный растет пропорционально выпуску продукции, а фиксированный растет гораздно медлее. Сегодня выручка от продаж покрывает переменный компонент, но не покрывает фиксированный. При росте продаж наступит время когда выручка от продаж покроет и фиксированные расходы, так как они растут намного более медленно чем рост выручки.

Вы делаете необоснованные выводы. Инвентори включает в себя не только законченную продукцию, но и все в процессе производства. Если вы планируете учетверить производство, то естественно инвентори должен расти.

Если бы долги были единственным способом остаться на плаву, то наверно никто бы им не давал в долг, не правда ли?

Фиксированные расходы ускоряют свой рост взаимосвязь выручка - себестоимость, разница по первому показателю в сравнении с ростом в прошлом периоде падает, себестоимость наоборот ростет. Главное в ваших словах "когда-нибудь", может этот момент и ненаступит никогда?

ничего, вот накупят тесел пиндосы - №3 для поездок на работу, №5 для поездок за город и в гости, №7 для поездок в соседний штат (работу менять, они-ж супермобильные), ну и нумер 10 ежели в Лас Вегас там скататься или в Канаду с Мексикой. Потом тягачи (тоже теслы) - всю эту канитель возить - вот тогда такой севооборот будет, такое окучивание произойдёт шо зеленые ростки заколосятся могучими рощами!

За первый квартал 2017 года травматизм составил 4,6 случая на 100 работников и прокуратура там не ночует еще?

Всем все равно, там если поискать по англоязычному интернету вообще с ОТиТБ не все хорошо.

6200 работников. 285 случаев травматизма за 3 месяца. В день — 3.16.... Это какой-то ад. Там что, полутонные аккумуляторные батареи руками носят?

Не знаю причин не указывалось, это из отчета американской трудовой инспекции, не знаю как она официально называется.

Какой-то у вас странный вывод:

Начнем с того, что масштабировать выпуск и продажи своей продукции - это самая главная задача Теслы на данном этапе. Выпускающая автомобили компания не может быть маленькой и независимой. Если они остановятся - конкуренты их догонят и сожрут.

Второе, вы пишите что они не могут снизить себестоимость. Однако отчеты 2017 года показывают, что это не так.

За 1е полугодие по Automotive Sales gross profit вырос с 20,2% до 26,6%. А по всем продуктам в совокупности - с 27% до 33%.

Выручка от продаж авто выросла на 109%

Совокупная выручка выросла на 126%

Совокупный Gross Profit вырос на 153% (от продаж авто - на 175%)

А как при этом росли затраты?

Selling, general and administrative - выросли на 78%.

Research & development - выросли на на 85%.

В итоге несмотря на существенно возросшие R&D, Loss from operations остался на прежнем уровне - всего лишь +2,5%. И это при удвоении (!) выручки.

Масштабировать конечно хорошо, только делают они это в ущерб себе, без особого успеха (-65 тысяч заказов). А как за этот же период выросла себестоимость производства + перечисленные вами операционные расходы? Как выросли уплата процентов?

Гросс не показатель, да продают больше, но и тратят на производство больше. Чистая прибыль все равно в минусе.

Анализ рентабельности в инвестиционной фазе производства? Ну почему каждый школьник мнит себя мегаэкономистом? Есть гораздо более адекватное объяснение убытков (собственно оно и характеризует нынешнюю ситуацию как инвестфазу):

Особенно долго смеялсо над "аналИзом" оборачиваемости оборотных средств, дескать показатель меньше единицы. Это довольно странное заявление с учетом того, что выручка в 2016 году составила $7 млрд. при среднеквартальной величине оборотных активов в $4,5 млрд., т.е. оборачиваемость текущих активов составила 1,56 (235 дней).

Остальное даже проверять не стал. Ложь уже зафиксирована.

Инвестиционная стадия длящиеся уже 5 лет? Рост акций компании не обусловлен никакими реальными успехами, и именно поэтому столько разговоров о спекулятивном пузыре. Работа компании разобрана по косточкам, и общий вывод таков, что цена выше $300 за акцию подразумевает совершенно иной уровень производства. На данный момент это очевидный пузырь — и с начала года мало что изменилось, разве что с тех пор он приобрел еще более устрашающие размеры.

>Рост акций компании не обусловлен никакими реальными успехами

т.е. рост выручки с 385 млн до 6 350 млн за 4 года это не успехи? Причём продаётся не фуфло, а реальный продукт.

Выручка может расти хоть тысячами процентов, важно как компания генерирует чистую прибыль.

Т.е. ты признаешь, что солгал, когда давал цифры по оборачиваемости текущих активов?

Я готов проверить свой расчет, и внесу изменения если ошибка подтвердится. Обещаю сделать это завтра

Перспективный чат детектед! Сим повелеваю - внести запись в реестр самых обсуждаемых за последние 4 часа.

Вся эта шумиха вокруг Теслы, их новой авто, гиперлупа Маска и миллионов марсиан напомнила мне недавнюю истерику майнеров криптовалют. Вдруг откуда ни возьмись набежало крипто-воинство и начало пропагандировать светлое будущее мировой экономики с битком. Добирались даже до чатов игровых серверов, откуда их уже просто гнали, как прокажённых. Особый накал агитации пошёл за неделю-две до обвала ценника. С Теслой всё происходит в точности по такому же сценарию, с той лишь разницей, что пузырёк на битках надули по-мельче, потому и весь цикл от агиток до обвала прошёл значительно быстрее, а Тесла ещё покуражится на лоховских бабках.

Не-не (это я Овцу), само-собой, люди будут рассекать на электромобилях. Где-то на них, а где-то на старых, добрых дизельках. В жизни не может всё быть только белым или синим, обычно всего понемногу. Золотая серединка, так сказать. Но точно на дорогах будет очень мало электроавто с эмблемой в виде стилизованной "Т", которая всем будет напоминать об умершей мечте и гигантском крахе.

Будем посмотреть как они исправят ситуацию после постановки своей массовой модели - трёшки.

А вообще, если глянуть на автомир - видно, что за последние 15-20 лет исчезли как самостоятельные структуры практически все небольшие автопроизводители, выпускающие по 200-500 тыс. автомобилей. Те же СААБ, Вольво, Ровер. Все сегодняшние серьёзные производители - это миллионники.

Поэтому к Тесле сразу возникает вопрос - если она будет производить сотни тысяч авто - надолго ли её хватит?

чето все больше тесла напоминает мне голландию с ее тюльпанами

а крипта вообще мало чем от МММ по схеме Поцци отличается