Идея потихоньку "овладевает массами".

Две новости от Вести Финанс.

1. Нефть вызвала цунами на долговом рынке

Полностью статью можно посмотреть по ссылке. Там про обвал долговых бумаг экономик "золотого миллиарда".

Источник - http://www.vestifinance.ru/articles/78814

Но я выделю то, что напрямую пересекается с "Игрой за Трампа". -

"Помимо нефти еще одним катализатором распродаж выступает неопределенность относительно политики избранного президента США Дональда Трампа. Инвесторы полагают, что Трамп снизит налоги и увеличит расходы на инфраструктуру, а это в свою очередь приведет к более высоким темпам роста экономика и инфляции. Сейчас мало кого волнует тот факт, что проводить реформы он будет не раньше 2018 г., если сможет уговорить Конгресс США нарастить долговое бремя, но дело даже не в этом. Рынок решил играть в эту игру, и он играет, так что облигации имеют рекомендацию "продавать". ..."

И еще оттуда -

"...эксперты из JP Mоrgna и Goldman предупреждают, что при росте показателя выше 2,75% на рынке акций также начнется обвал."

...

То есть. Мы имеем падение цен на долговые бумаги (рост доходности) и ожидание падения на акции компаний. Но куда тогда парковать кэш? - Остаются только "комоды", т.е. нефть, золото, цветные металлы и прочее сырье. Фактически будет происходить опорожнение долговых пузырей и перенаправление кэша в сырье и в инвестиционные программы Трампа по реиндустриализации США. Естественно, сопровождаться это будет высокой инфляцией. Что позволит ФРС и другим ЦБ запада выйти из минуса и/или отойти от нуля и пойти вверх ключевым ставкам. Фактически, это своеобразная эмиссия, аналогичная печатному станку.

...

Другая новость еще интереснее.

2. Трамп вернет ФРС под контроль Конгресса США

Полностью статья здесь -

Источник - http://www.vestifinance.ru/articles/78816

Пока не очень понятно, как конкретно хотят взять ФРС под больший контроль Конгресса, пока информация идет намеками, и не особо прорывается из-под ковра.

Но вот интересный абзац -

"Учитывая, что нет прямой ссылки на балансы ФРС в предлагаемом законодательстве, Хенсарлинг и другие критики считают необходимым продать казначейские и ипотечные облигации на сумму в $3,5 трлн – то, что центробанк накопил в результате финансового кризиса 2008 г. Покупки облигаций оказались чрезвычайными мерами, принимаемыми для стимулирования экономического роста."

- Продажа такого пакета ФРС(ом) однозначно обвалит рынок ценных бумаг. То есть начнет сдувать долговые пузыри. Особенно, если будет искаться покупатель с уже имеющимся у него на руках кэшем. А что тогда будет с рынками, см. выше п.1. Но может быть и еще вариант - ФРС выпускает новые 3.5 трлн. долларов, передает их аффилированным банкам, которые выкупают у ФРС эти облигации. Что тоже есть вид эмиссии, т.е. разновидность печатного станка...

Как бы то ни было, но смысловая связка "дорогая нефть-высокая инфляция-Трамп" начала свое шествие по миру.

Комментарии

Пока акции США сильно выросли после выборов. Если падение и будет, то как возврат к уровням до выборов.

По нефти. Риск возврата к 50 долларам все же присутствует. ОПЕК и раньше квоты не соблюдала, боятся сланец что вырастет.

Пока ждем заседание ФРС.

---------------------------------------

Пока рынок в руках спекулянтов,но существуют фунд.причины о которых я с КК , ранее уже писал. *(( Не понимают, росла мера стоимости - долл, а не падала цена нефти. Теперь пойдёт снижение буквальной энергии мира, пока не индексируются цены на всё остальное в минус. На индекс дефляции.( ... прежде похода вниз , нефть должна пробить вверх 54., ( По базе(ДБ ) все равно должна идти вниз.))

Тут игра предстоит ,другая пока ...

1. Нельзя занимать в чужой валюте.

% на время не суть. Все видят и понимают % на время. И % на %.

Вам дают доллары в долг при нефти по 100... А вернуть нужно при нефти по 50. Понимаете? Вы должны вернуть нефти вдвое больше! На 100% больше. первый раунд осенней атаки ФРС завершился,будет и следующий...

2. Государству нужен учёт Доб.долга. Тогда ему без разницы, в какой мере стоимости производятся долги: в долларах, рублях, киловаттах или бозонах с астероидами.

а сегодня

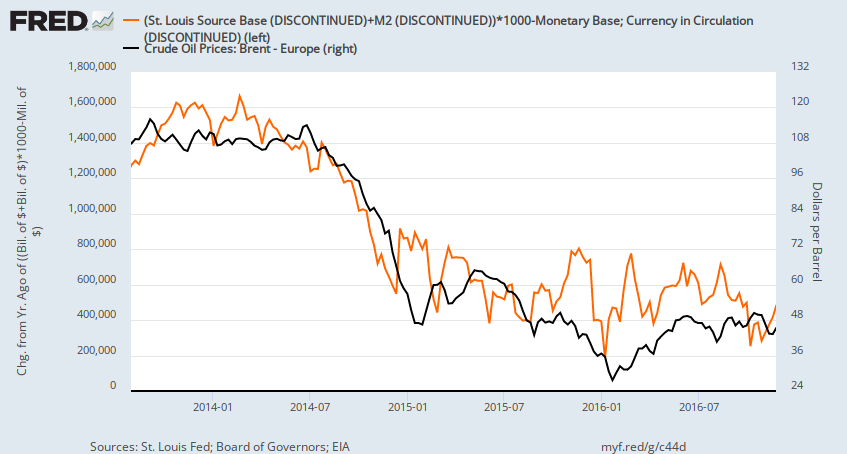

По ходу, приходит время поглядывать на ДБ+ М2 - Нал:

https://fred.stlouisfed.org/graph/?graph_id=348259

Атака состоялась. После публикации нефть сходила с 53,5 на 43,5. Да, не пошла сразу ниже 40, как следовало ожидать по динамике ДБ, а вернулась на 55.

Евро прижалось/отстучалось к 1,05 - как и прогнозировано в топе. Иена на подходе к своим 123.

Договорённость ОПЕК (с РФ?) о заморозке ослабила атаку - зря они, но это долго объяснять.

Количество денег

- Уточню в свете нового графика: количество денег (ДБ = долг ФРС) и долгов амер.комбанков (М2)... Ибо долги влияют на цены так же как и деньги. А цены у нас в долларе, как и долги амер.комбанков.

И каков Ваш прогноз? Куда нефть пойдёт?

---------------------------------------

Так выделено в тексте ( ... прежде похода вниз , нефть должна пробить вверх 54., ( По базе(ДБ ) - все равно должна идти вниз.))

Вчера выше 57 была.

-------------------------

А шо 57 не выше вершины 54, так спекулянты какое то время и до 67 сбегать могут ,но не долго

- если конечно не перекроют проливы, и заболомутят 2-3 цветные революции нефтедабывающих странах,как в СА,....Англии,или в самих СЩА х

Емнп, Авантюрист допускал два взаимопротивоположных процесса, - усиление инфляции внутри сша и ревальвация доллара вне сша. Для этого нужно как-то разделить доллар внутри и вне сша.

Они пытались - через ограничение на перемещение капиталов.

И пристрелить Наздак? Ну я, если чо, не против.

Думаю, для этого достаточно вытряхнуть оффшорные кубышки внутрь экономики США при сохранении высокой долговой нагрузки на весь остальной мир. Причем возможно, что и необязательно, чтобы долги были номинированы в долларах. Достаточно, чтобы доллар просто оставался основной резервной валютой.

Я думаю, замысел США-Трампа такой (в общем-то это и есть "Игра за Трампа") - Разгон инфляции внутри США перебрасывается на разгон инфляции в мире. Хотя бы потому, что условно-грубо, например ЕС надо

а) сохранять какой-то паритет евро-доллар, пусть не 1 к 1, а 0.8 к 1 в общем изменения не на порядки, т.е. девальвационная (евро к доллару) составляющая инфляции для ЕС будет существенным фактором

б) ЕС независимо от проводимой Трампом политики нуждается (уже вчера) в монетизации долговых пузырей, т.е. имеется внутренний фактор для разгона инфляции, просто пока его сдерживают из всех сил, но если США сменят парадигму, то и ЕС никуда не денется и включит "печатный станок".

То же самое можно распространить на любого другого игрока, включая Россию, Китай и т.д.. - Все равно всем нужно сохранить какое-то соотношение между курсами валют, принципиально не сильно отличающееся от имеющегося. То есть изменения будут, но максиму в разы, но не на порядки.

Но что при этом получается по факту? - А получается, что станет больше денег, долларов, евро, фунтов, юаней, рублей и т.д., покрывающих примерно тот же объем мирового производства товаров и услуг. Но при этом будут сдуваться долговые пузыри западных экономик. А увеличившаяся денежная масса будет давить на повышение цен на нефть, золото, цветные металлы и т.д..

Таким образом сложится новое соотношение цен на мировой продукт. Новое соотношение цен внутри себестоимости мирового продукта. Если сейчас в нем, условно-грубо, для примера, доля энергии 10%, то она будет 20%..

То есть в выигрыше будут Игроки, добывающие нефть (и другие мин.ресурсы) сами. А это Россия, США, Британское Содружество (или его часть). В проигрыше будут импортеры.- ЕС, Китай, Индия. Но при этом для Китая и Индии проигрыш будет не такой уж и сильный, поскольку еще недавно тот же Китай жил при относительно дорогой нефти, и вполне себе рос по 10% в год. Сейчас такого роста не будет, но и ужас-ужас тоже не случится. Как говорится в русской поговорке "не жили хорошо, нечего и начинать", т.е. еще не прошло несколько поколений в Китае, для которых, как для европейцев, "булки растут на деревьях". А вот ЕСу будет очень плохо. Всем. Но хуже всех Германии. Когда сгорят в инфляции долги ЕС - это сгорят активы немцев, которые они, немцы. вкладывали в окраины ЕС, то есть получится по факту - отработали бесплатно. Примерно как россияне на окраинах СССР в прошлом веке.

...

То есть, если коротко, еще раз. Схема такая. - Инфляция в США -> инфляция в мире (и сдувание долговых пузырей) -> высокие цены на нефть (и другие ресурсы планеты)

Ревальвация доллара, предсказанная Авантюристом состоится. Но не по отношению ко всему миру, а только к импортерам нефти (тот же евро будет падать к доллару, пока не рухнет). Ко всему миру уже не получится. потому что не получилось загнать в угол Россию. Когда писал Авантюрист, это еще было не очевидно, еще даже не было 080808, а он исходил именно из постулата, что США несомненный мировой доминант, и будет нагибать всех. Но всех уже не получится. Поэтому придется довольствоваться только частью добычи, а часть отойдет России. Отойдет не потому что США этого хочет, наоборот, очень не хочет. Но так получается. Так выстроена игра Москвой. - Придется делиться. Поэтому начинаются таки танцы вокруг России со стороны новой администрации США.

В таком случае начнутся валютные войны, нафига нам в это ввязываться?

А России никуда и нет необходимости ввязываться. Уже сейчас макрофинансовая ситуация устойчивая, а при высоких ценах на нефть будет тем более. Биться придется другим, а России достаточно не допускать слишком большого укрепления рубля.

Но в целом, повторюсь, я не вижу качественно больших изменений пропорций между курсами валют (кроме евро), просто инфляция, запущенная в США и перекинувшаяся на остальных проявит себя в виде высоких цен на нефть и прочие ресурсы. При этом проблемы будут у тех, у кого будут сгорать долговые пузыри при одновременной нужде в импорте нефти, т.е. самые большие проблемы у тех системных импортеров нефти, у кого при этом большие долговые пирамиды. А это в первую очередь ЕС. Во вторую Япония (но ей проще, чем ЕС, так должны японцы в основном сами себе).

У вас какая-то каша

Просто нужно четко представлять и всегда держать в уме. - Долговые пузыри, что у США, что у ЕС и т.д. у "золотого миллиарда" - это отложенная (гипер)инфляция. И на самом деле нет никаких других средств/инструментов сдуть пузыри, кроме как через инфляцию. (Есть еще внеэкономический метод - ограбить соседей через войну, но он заблокирован Россией при поддержке Китая, поэтому остается только инфляция).

Одновременно надо держать в уме, что экономики, особенно запада, взаимно переплетены, и относительный баланс между ними поддерживается соотношением курсов валют. И если в одной из валютных зон разгоняется инфляция, то она распространяется и на другие зоны хотя бы для поддержания текущих или около них пропорций торговых балансов.

Одновременно надо еще в уме держать, что инфляция сопровождается ростом денежной массы западных валют, а поскольку денежная масса не идет в пузыри, а наоборот выходит из них, то валюты (доллар и производные типа евро) удешевляются к базовым ценностям, ресурсам планеты - нефти, золоту и прочим дарам планеты. То есть происходит подорожание нефти и т.д.. относительно этих валют.

При этом более всех проигрывают те валютные зоны, которые не являются обладателями базовых ресурсов, особенно энергоресурсов. Но при этом имеют долговые пузыри. А это ЕС и Япония. Им придется покупать ту же подорожавшую нефть извне, и удешевление их валют для них минус.

У США есть долговые пузыри - это минус, но подорожавшую нефть США будут добывать у себя, в свое валютной зоне дешевеющего к нефти доллара - это плюс.

У России нет долговых пузырей - это плюс. Подорожавшую в долларах

нефть Россия тоже добывает у себя за рубли - это плюс. Минусов нет.

То есть. У ЕС 2 минуса. У США один минус, один плюс. У России 2 плюса.

НЯП, США нетто-импортёры энергоносителей, им при сфере услуг не хватало, а для восстановления промышленности точно не хватит, отсюда им светят два минуса, а не один.