В преддверии введения так называемого "налога на тунеядство" (неофициальное название) я, пользуясь личным опытом, решил поделиться некоторыми нюансами.

Как уже было обсуждено в статьях Малый бизнес в РФ и Тунеядцев отдадут на воспитание местным властям существуют проблемы и вопросы как в плане оформления ИП, так и в уплате налоговых обязательств. Кроме того существует опасение в введении "налога на тунеядство" с вытекающими (правда, пока туманными) последствиями.

Для начала хотел бы посоветовать подумать над вопросом - а нужен ли лично Вам это ИП? Ведь, если введут "налог на тунеядство" и этот налог будет 20.000 руб./год - то проще не заморачиваться, а заплатить и спать спокойно (с).

Правда еще не понятно, а как будет с социальными льготами у оплачивающих этот "налог"? Смогут ли они рассчитывать на получение кредитов? Вопросов много.

Напоминаю! Если Вы оформите ИП, то в любом случае (ведете деятельность или нет) - придется заплатить примерно 23.000 руб. в год.

Тем не менее - начнем. Итак

Первый этап - оформляем ИП:

* вся информация ниже приведена для ИП на УСН 6% "Доход" - как самой простой и с минимальной отчетностью.

Довольно подробная инструкция выложена на сайте Госуслуг и сайте Государственной налоговой службы

если коротко, есть ТРИ способа подачи документов

1. - в электронном виде (необходимо иметь подтвержденную учетную запись на сайте Госуслуг).

2. - лично в налоговую

3. - по почте (необходимо нотариальное заверение подаваемых документов).

Из документов у Вас потребуется Паспорт, Заявление и оплата пошлины на 800 руб.

Заявление можно скачать по ссылке

Квитанцию готовим и распечатываем тут

Крайне важно добавить для начинающих, что нужно подать заявление на выборе УСН (тем, кто выбрал УСН) ВМЕСТЕ с заявлением об открытии ИП, т е тем же днем/с того же дня. На сайте налоговой указано, что это заявление можно подать и в течении 30 дней. Однако, все же лучше подавать одновременно.

Заявление на УСН можно скачать по ссылке

Внимание! Есть один нюанс при заполнении заявления . Там на четвертой странице необходимо указать коды экономической деятельности (ОКВЭД), которыми занимаетесь или планируете заниматься. Эти коды можно посмотреть - ССЫЛКА 1 или ССЫЛКА 2

Обратите внимание на то, что некоторые виды деятельности возможны (пока) без кассового аппарата. А для некоторых видов кассовую технику применять нужно в обязательном порядке. Без кассового аппарата в данный момент могут обходиться те ИП, которые оказывают услуги населению (парикмахеры, ремонтники, репетиторы и т.д.).

Лично я, когда оформлял ИП, подошел к ближайшему нотариусу. У них даже услуга такая есть - подготовка документов для ИП. В общем принес я им свой Паспорт + распечатанное Заявление. Они все это заверили (естественно за деньги) и отдали мне. А я уже заказным письмом (вместе с квитанцией на 800 руб.) отправил по почте в свою налоговую (туда, где у меня регистрация по паспорту).

С учетом того, что проживаю в Санкт-Петербурге, а отправлял по месту постоянной регистрации в Симферополь, то получил готовые документы опять же письмом через три недели. В связи с чем не совсем понятно заявление пробел , который говорит

, который говорит

Вчера подал все бумажки, будет готово через месяц.

Если подавать непосредственно в налоговую, то все будет готово через ТРИ дня.

Итак, положенное время прошло и Вы получили заветные документы.

Теперь можете считать себя легально трудоустроенным самозанятым.

Очень рекомендую зарегистрировать учетные записи на следующих сервисах:

Личный кабинет физического лица - Госуслуги

Личный кабинет физического лица - Налоговая

Личный кабинет индивидуального предпринимателя - Налоговая

Регистрироваться на этих сервисах нужно в таком порядке, как указано. Тогда не возникнет необходимость в лишних походах в налоговую.

В личном Кабинете ИП Вы увидите всю информацию о себе, своих расчетах с бюджетом, задолженности, налоговый календарь и т.д.

Тут же можно обращаться с письмами в свою налоговую.

Как ни странно - они всегда отвечают. Я даже писал "по молодости" - сколько и куда нужно платить. Прислали ответ с разъяснениями. Довольно быстро.

Из этого же Личного Кабинета ИП можно сменить систему налогообложения - вплоть до перехода на патент

В принципе, этот сервис сводит посещение налоговой к нулю, что довольно удобно.

Личный кабинет физического лица - Налоговая - необходим для регистрации Лчного Кабинета ИП. Но им так же удобно пользоваться.

В частности, там видны все налоги, которые приходят как физическому лицу (налог на недвижимость, транспортный налог и т.д.). Там же можно отслеживать поступление денег при уплате налогов.

Теперь, когда все документы получены и во всех сервисах зарегистрированы - можно спокойно работать.

Но, как говорили древние: заплати налоги и спи спокойно (с)

Разберем налоги для ИП на УСН "Доход"

В течение 2016 года предпринимателю необходимо произвести 2 платежа (каждый квартал или один раз за год).

Законодательство не обязывает платить эти взносы каждый квартал.

Все можно оплатить ДВУМЯ платежами в конце года. Однако, если Ваш предполагаемый доход за год будет выше 300.000 рублей, я бы рекомендовал платить поквартально.

Внимание!!! Если Ваш годовой доход превысит 300.000 руб., Вам придется заплатить 1% от суммы превышающей 300.000 дополнительным платежом в ПФР.

Расчет производится по формуле: (ДОХОД - 300.000)х1%

Для удобства привожу онлайн калькулятор

Попытаемся посчитать:

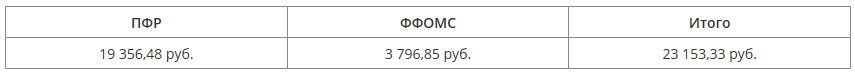

К примеру, Вы за год не заработали ничего. Выставляем в калькуляторе период с 1 января по 31 декабря, в ячейку доход вводим "0" и получаем

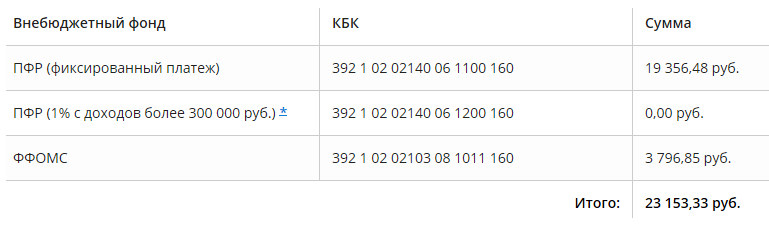

Для удобства там сразу указан КБК (Код Бюджетной Классификации) для оплаты. Это важно, чтоб деньги попали туда, куда нужно и не пришлось долго и нудно общаться с бюджетом для перерасчетов.

Такая же точно картинка будет если внести сумму 300.000 рублей.

А вот если Вы заработали больше, к примеру 500.000 рублей, то увидим такую картинку:

Мы видим, что появился дополнительный платеж, со своим КБК, на сумму 2000 рублей. Итого при доходе в 500.000 руб. в год нужно заплатить в ПФР и ОМС 25.133 рубля тремя платежками.

И как я уже говорил выше, с помощью этого калькулятора можно рассчитать ежеквартальные платежи. Это бывает удобно, если Ваш доход превышает 300.000 руб. в год. Чтоб потом не запутаться при составлении налоговой декларации.

Сформировать платежку для ПФР можно на сайте налоговой

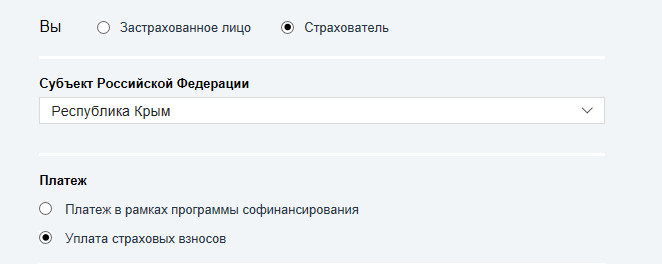

Выставляете "точки" как показано ниже (не забыв выбрать свой "Субъект")

Ниже в поле "Плательщик" проставляете "точку" в нижнем поле (там их всего два) - "Плательщики страховых взносов, не производящих выплаты и иные вознаграждения физическим лицам..."

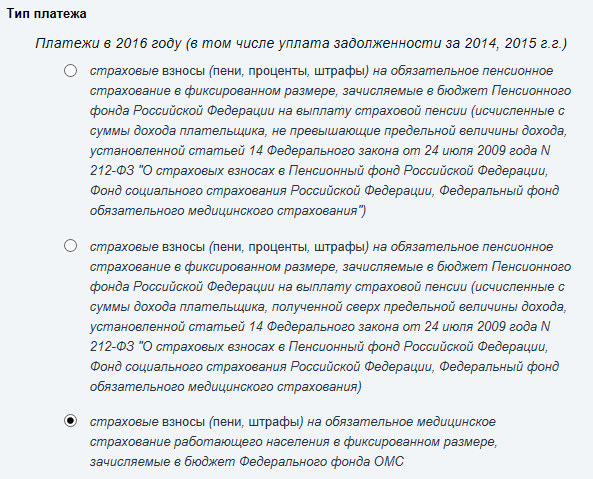

И выбираем "Тип платежа"

Тут есть все три типа, для разных платежей. Самый верхний - ОБЯЗАТЕЛЬНАЯ оплата в ПФР, самый нижний - ОБЯЗАТЕЛЬНАЯ оплата в ФОМС.

А средний (тот, что по середине  ) - оплата в ПФР в случае если Ваш доход превышает 300.000 руб. в год.

) - оплата в ПФР в случае если Ваш доход превышает 300.000 руб. в год.

Ниже выбираем "Вид платежа" - "Взносы". Вносим свои данные вместе с суммой и распечатываем платежку.

Таких платежек должно быть 2 или 3 (в зависимости от Вашего годового дохода).

Казалось бы все?

Не тут то было...

Мы разобрали обязательные платежи в текущем году. И хотя дополнительный платеж платеж в виде 1% от суммы превышающей 300.000 руб. можно заплатить в следующем году, я бы рекомендовал это сделать в этом.

Не забываем, что ИП называется УСН 6% -"Доход". Мы же произвели только обязательные платежи + 1%.

Не разобранными остались авансовые платежи, которые НУЖНО платить по прошествии каждого квартала, в случае превышения дохода на магическую сумму 300.000 руб. Эти авансовые платежи + правила заполнения налоговой декларации будут в следующей статье.

Инструкция будет оформлена отдельной статьей.

Тем не менее - небольшой пример: ИП заработал в этом году 1.000.000 рублей.

Обязательные выплаты 19.356+3.796+(1.000.000-300.000)х1%=30.153 руб*.

*легко считается с помощью калькулятора

Далее 1.000.000х6%=60.000 руб. Но всю эту сумму при подаче декларации платить не нужно. Из неё нужно вычесть уже уплаченные платежи и доплатить разницу. В данном примере это чуть менее 30.000 руб.

Но все равно, при доходе в миллион, нужно отдать государству нарастающим итогом 60.000 руб. Но об этом, как и о декларации в следующей статье

P.S. - Важно! В статье не разобраны авансовые платежи!

Следите за дальнейшими публикациями.

Комментарии

Налоговый инспектор, чтоль? "И вообще, практически любая деятельность, связанная с оказанием услуг не требует наличия кассового аппарата." - это сейчас. А с 01.07.2018г. онлайн-кассы должны быть у всех, в том числе и ИП, за оччень редким исключением. И будет вам счастье!

ну не всем же рыцарями ходить. автор знает и делится похоже своим опытом - за что ему читатели будут признательны.

у меня есть опыт работы по упрощенке, но я предпочитаю ООО, чем ИП - все-таки ИП, это юридически личная ответственность, а ООО - ограниченная тем активом, что есть у общества.

тонкостей много, всего сразу не изложить... но этого и не требуется

у меня например много знакомых, которые спрашивают - вот мы хотим и не знаем с чего начать... а те консультации, которые могут оказать у юристов, они к практике вообще мало что имеют, так как и в юр.компаниях и в Службах занятости (да, там тоже консультируют как открыть свой бизнес) - но там сидят люди у которых никогда своего бизнеса не было !!! а это всегда очень большая разница

Пишите в личку, ели что.

Кстати, важно , для новичков . Как только открыли счет в банке - бегом регистрировать его в Пенсионный и Страховую иначе они очень любят штрафовать раньше было 5.000 руб, сейчас - не знаю

Сейчас этого не требуется. Банки сами уведомляют об открытии счета.

Верно.

Но это касается ИП на ЕНВД и патенте.

ну никто не мешает принимать платежи по безналу

сейчас по крайней мере в городах у всех есть карты

Платежи по терминалу должны также проводится и по кассе.

Оформил себе ИП в июле. Быстро. Онлайн кассу купил. 30 000 рублей!!!

Онлайн-кассу удалось провести вычетом из налогов?

Ах да, ведь отчеты только в следующем году.

круто, но меня всегда удивляло, почему ИП всегда выбирают схему 6 % с дохода.

тут 2 причины: или не хотят усложнять себе работу и вести учет расходов, либо по-ошибке считают, что 6 % с дохода меньше, чем 15 % с "доходы - расходы".

на самом деле если правильно почитать закон и аккуратно вести чеки, то реально налогооблагаемая база Доходы - расходы более "управляема", чем 6 % от доходов.

Вот пример: вам нужно оказать услугу по настройке сети в компании. причем по условиям договора - все материалы - ваши. вы заключаете договор и начинается... со всех Доходов (в том числе с тех, которые вы расчитывали потратить на закупку серверов, шнурков и стоек) вам требуется заплатить 6 % просто так... потому что надо.

а если у вас 15 % с Доходы - расходы, то данные закупки списываются на материалы для выполнения работ и спокойно идут к учету налоговой... и потери на налогах значительно меньше.

это касается тех ИП, которые оказывают услуги организациям и больше имеют дело с комплекными проектами... но думаю полезно будет рассмотреть всем

Есть такое дело.

Тут, скорее всего, боязнь начинающих ИП перед отчетностью.

Ну и некоторые формы бизнеса. К примеру, если у ИП доля расходов достаточно мала (всякие программисты), то им выгоднее платить 6%.

Именно. У меня расходы идут только на коммуналку, еду и одежду. Лицензионное ПО покупаю/продляю крайне редко.

Поэтому формально есть только доход, а все расходы практически на себя.

Вы немного путаете.

Ваши личные траты никак не относятся к ИП. для ИП УСН 15% считаются только траты связанные с "жизнедеятельностью" бизнеса, а не вашими личными тратами.

всё зависит от того что за деятельность ведется

если человек работает один и оказывает чистые услуги, то 6% - это выгоднее

если человек что-то перепродаёт или у него есть наёмные работники, тогда часто выгоднее 15%

Может быть потому что масса ИП оказывают услуги, и для них 6% с дохода это меньшая сумма чем 15% с доходов минус расходы?

чтобы доходы-расходы было выгодно, надо чтобы затраты были выше 40%. а какие затраты у копирайтера или сантехника?

Выше 60%, простите.

Всегда надо делать сравнительный анализ налоговой нагрузки. Однозначно выгодна УСН (Доходы) только на услугах.

1% при 15% надо платить в любом случае.

При 6% в случае наличия наемных работников половину - 3% можно списать в виде вычетов при наличии соответствующих социальных отчислений.

Итого разница - 2%.

Но при этом налоговая намного менее интенсивно проверяет тех, кто на 6%. Ну там тупо хрен чего найти можно. Соответственно затраты на бухгалтера будут меньше.

В результате даже когда в нашем регионе по моему виду деятельности для стимулирования была (сейчас не интересовался, может и сейчас есть) налоговая ставка либо 6% от доходов либо 5% (ПЯТЬ процентов) от доходы минус расходы, я предпочел не заморачиваться и остался на 6%.

Ошибаетесь )

В новых реалиях повышения собираемости налогов и их (нас) трясут на предмет расходов и определения "для чего ты вообще тогда работаешь", подозревая сокрытие выручки.

Вот, завела себе папочку "расходы", а плачу те же 6%.

Ну, у меня сложно подозревать сокрытие выручки, т.к. кассы у нас вообще нет и все платежи идут по безналу.

Вы меня слышите?

Кольцо потихоньку сжимается ) Расходы превыше всего, а не доходы - налоговая начинает считать маржу.

И что им даст эта маржа? Мне как-то сложно понять...

Как только в налоговой мне начинают задавать вопросы по поводу ведения моего бизнеса, я сразу спрашиваю в ответ: "А что? Кто-то уже придумал, как объегорить государство на УСН 6%? Расскажите..." На этом у них все вопросы кончаются.

И что им даст эта маржа? Мне как-то сложно понять...

========

Просто поверьте и все. Потом проверите.

Если ИП едва зарабатывает просто на аренду офиса, например, то кто ему поверит, что он годами числится ИП просто от скуки?

Отсюда и вопросы о расходах ИП на 6%. Конечно, можно не говорить, но как давно вы были на свидании с налоговой?

Не нагнетайте.

Знаю кучу ИП, которые ГОДАМИ сдают "нулевые" декларации. И их никто не спрашивает, ради "какой скуки" они числятся ИП и платят по 23 тыс. в год.

Причины две. 1я - на 6% сидят те, кто оказывает услуги - у них расходная часть чаще всего минимальная. 2я причина - эти 6% налоговая на данный момент, вычисляет только на безнале. Если идет приличный оборот нала и минимум безнала то и налоги соответственно такие же...

Полезно, причем независимо от "закона о тунеядцах".

добавлю еще одно "сакральное" знание :) открывая ИП вы не всегда знаете, как через 2-3 года у Вас пойдут дела и какие проекты будут решаться. и если "вдруг" ваша деятельность попадает в перечень тех, кому государство готово оказывать услугу в развитии, то очень стоит заранее !!! подумать какие коды ОКВЭД вам могут пригодиться.

пример из жизни: фонд "Бортника" (без рекламы - государственный фонд) - рассматривает ежегодно предложения по поддержке малого бизнеса в разных сфера производства (например ИТ). казалось бы компании должно хватать кода 72.2 (разработка программного обеспечения, чтобы заявлять государству что она умеет. НО !!! фонд финансирует только те компании, которые готовы проводить научно-исследовательские работы - а это уже совершенно другой код (все коды даны в старом варианте, с новым ОКВЭДОМ еще не освоился).

Поэтому вывод - в статье написан линейный метод открытия ИП. Это не алгоритм и каждый ИП должен осознанно подходить к вариантам ответа на каждом из этапов оформления: это и форма налогообложения, и ОКВЭД - чем шире будут возможности, тем гибче будут варианты получения доходов и управления расходами.

Верное замечание.

Я просто не знаю, можно ли дополнительно "внести" коды ОКВЭД после регистрации ИП.

можно и делается достаточно легко ! просто нужно озаботиться ЗАРАНЕЕ !

а вот форма налогообложения (УСН 6, УСН 15, НДС) только в начале года (заявление до 31 декабря предыдущего года).. ну или при привышении объемов дохода над предельной планкой - но там такие цифры предельные, что "чтоб ви так жили"...

Предел на 2017г. 59,5 млн. руб. дохода.

У ЕНВД вроде больше?

У ЕНВД нет лимита. Другое дело, что ЕНВД применяется всегда либо с основной системой налогообложения, либо с УСН. И при этом надо обязательно вести раздельный учет.

Не правильно.

Правильно:

2016 год – 79 740 000 руб.

2017-2019 - 120 млн. руб.

Как-то так:

Госдума приняла в третьем чтении закон с поправками в главу 26.2 Налогового кодекса, которая посвящена упрощенной системе налогообложения (УСН). Наиболее значимое изменение касается лимитов дохода, которые позволяют перейти на упрощенную систему налогообложения и оставаться на ней. Принятый закон увеличивает каждый из лимитов в два раза — с 45 млн. рублей до 90 млн. рублей и с 60 млн. рублей до 120 млн. рублей. Закон вступит в силу с 1 января 2017 года.

Предельный размер доходов

По действующим правилам перейти на УСН могут те организации и предприниматели, чьи доходы по итогам девяти месяцев предшествующего года не превысили 45 млн. рублей. Такое правило закреплено пунктом 2 статьи 346.12 НК РФ. Если доход «упрощенщика» по итогам отчетного (налогового) периода оказывается больше 60 млн. рублей, то он теряет право на УСН с начала того квартала, в котором допущены указанное превышение (п. 4 ст. 346.13 НК РФ).

Согласно поправкам, порог доходов для перехода на УСН повышен до 90 млн. рублей за девять месяцев предыдущего года. Также вдвое — с 60 до 120 млн. рублей — увеличен предельный размер выручки за отчетный или налоговый период, который позволяет применять УСН. Важно отметить, что с 2017 до 2020 года лимиты не будут индексироваться на коэффициент-дефлятор.

Возникает вопрос: можно ли будет применить поправку об увеличении лимита уже этой осенью? То есть смогут ли с 2017 года перейти на УСН те, чей доход за 9 месяце не превысит 90 млн. рублей? К сожалению, ответ на этот вопрос будет отрицательным.

Как было сказано выше, поправки вступают в силу с 1 января 2017 года. Акты законодательства о налогах и сборах, улучшающие положение налогоплательщиков, могут иметь обратную силу только в том случае, если прямо предусматривают это (п. 4 ст. 5 НК РФ). А закон, вносящий поправки в главу про УСН, никаких оговорок на этот счет не содержит. Впрочем, нельзя исключать, что до нынешней осени ситуация изменится и законодатель все-таки внесет соответствующие изменения в Налоговый кодекс.

Лимит по основным средствам

Еще одно изменение касается стоимости имущества, которым можно владеть на УСН. Как известно, организации на УСН должны контролировать остаточную стоимость основных средств. Сейчас общая остаточная стоимость всех ОС в течение года не должна превышать 100 млн. рублей. В противном случае налогоплательщик теряет право на «упрощенку» с начала квартала, в котором допущено превышение (подп. 16 п. 3 ст. 346.12 НК РФ). Со следующего года допустимая стоимость ОС увеличится до 150 млн. рублей.

https://www.nalog.ru/rn40/news/tax_doc_news/6094593/

Можно, я добавлял с десяток.

Хорошо. ОКВЕДы еще и летом изменились кардинально.

Не знаю как на ИП с кучей ОКВЭД при регистрации, а на ООО у меня случай был веселый. Регистрировал в 2009 дополнительную ООО, помятуя прошлые ошибки по неопытности, зарядил все ОКВЭД на которые не требуются лицензии и т.д. Так мне налоговая все нервы вымотала - а зачем вам столько? Столько ОКВЭД только у обнальных контор и т.д.

Добавьте ещё, что налоговая декларация должна быть сдана даже в том случае, если нет никакого дохода.

Если нет налоговой декларации, Пенсионный фонд будет исчислять страховые взносы из максимального 8-кратного размера МРОТ, а не из 1-кратного! То есть будет не 19 356,48 руб., а 154 851,84 руб.

Это условие касается периодов с 2014 года. Если за них не сданы декларации, то срочно сдавать и заявлять в Пенсионный фонд.

Спасибо. Добавлю.

Нулевая декларация должна сдаваться в любом случае.

Сформировать нулевую декларацию (как в прочем и не нулевую) поможет данный сервис.

Об этом напишу в следующей статье.

А по 1% в пенсионный фонд с оборота ИП? Про это тоже надо написать. Большая сумма выходит, кто на оборотах.

С дохода платятся страховые взносы. Для разных категорий там по-разному считается, но в целом учёт доходов - прерогатива налоговой. Посмотреть можно пункт 8 статьи 14 Закона О страховых взносах.

Пенсионка доходами считает всё, что попадает на расчетник ИП. Друг столкнулся в этом году с этим и поседел....

ПФР считает доходами все, что отражено в поданной декларации, и никак иначе.

Для ЕНВД считается расчетная величина дохода, например.

Считается всегда ВЫРУЧКА что для 6%, что для 15%, и без НДС, если на ОСНО.

Татьяна, сразу видно крепкий бухгалтерский подход! ;-) По декларации для расчёта страховых взносов берётся строка 113 "Сумма полученных доходов за налоговый период". В этом случае под доходом понимается сумма от реализации всех товаров, работ услуг (см. статью 346.15 Налогового кодекса). Можно сказать, что и выручка, так как выручкой считают один из видов дохода.

В статье же есть такая формула (ДОХОД - 300.000)х1%=налог в ПФР

Осталось еще раскрыть тему с ликвидацией ип.

физической или юридической ? :) давайте только без уголовщины :)

Страницы