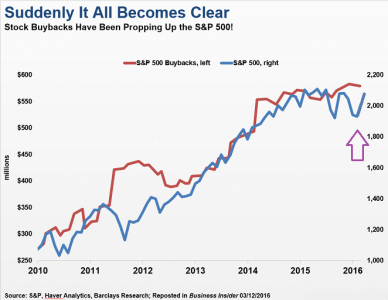

Факт 1. Лиз Сондерс, главный инвестиционный стратег Charles Schwab: "С начала финансового кризиса ни один доллар не был добавлен на фондовые биржи США индивидуальными инвесторами или пенсионными фондами. И какая же группа пихала биржевые индексы вверх? Это корпорации <делающие обратный выкуп>".

Факт 2. В последние 5 недель объем обратного выкупа акций рухнул на 42% относительно того же периода прошлого года. Заявленные выкупы в этом году на 35% меньше прошлогодних.

Комментарии

Деньги кончаются.

На прошедшей неделе протокол апрельского заседания ФРС был явно ястребиным, причем последовавшие затем коментарии чиновников ФРС отличались явной агрессивностью, к примеру: "глобальные риски полностью испарятся" (глава ФРБ Ричмонда Джеффри Лэкер), или "экономика США приближается к полной занятости и целевому уровню инфляции» (Стэнли Фишер), или "ФРС было бы целесообразно повысить процентные ставки еще раз: либо в июне, либо в июле" (президент ФРБ Нью-Йорка Уильям Дадли).

Налицо массированная вербальная интервенция. Но ясно, что если ставка будет поднята, то стоимость обслуживания уже накопленных и новых долгов будет расти, соответственно ресурсов для обратного выкупа не будет, и рынки рухнут.

У меня есть подозрение, что этот процесс будет регулироваться не так. Ставку повысят и одновременно введут какой-то новый вид эмиссии, чтобы ужесточение компенсировать появлением новых денег. Система останется в равновесии и одновременно появится доходность американских активов, а слабые места можно залить деньгами.

Эта логика применима в том случае, если целью является отложить крах на "как можно позднее".

А если цель иная? Например, если реальную задачу они видят так - *форсировать* дефляционный этап, чтобы "свои" структуры, имеющие доступ к наличности и / или печатному станку, могли произвести массовый выкуп активов (по всему миру) у тех, кто перебрал долларовых кредитов в предыдущие годы. Для эффективности передела собственности, им нужно дать развернуться дефляции на всю дурь на некоторое время.

А вот после этого раунда, т.е. после передела активов, можно запускать QE-infinity.

В целом, это гипотеза Авантюриста и есть, с тем отличием, что он ожидал это увидеть еще в 2009. Период 2009-2014 с позиций этой гипотезы был полезен для откорма "баранов" дешевой долларовой ликвидностью, чтобы лохи понабрали кредитов и последующее лишение ликвидности было для них максимально болезненным.

этот вариант идеален для махинации с госдолгом.

поднять ставку - цена трежерей рухнет и с по дешевке (с дисконтом, как ляпнул недавно Трамп) можно самовыкупить трежеря на баланс ФРС (все что на балансе ФРС - обладает эффектом вечного двигателя, т.к. проценты от Минфина возвращаются ему же. как прибыль Феда).

одновременно запускаются МегаКуи для поддержки сланцевиков и кого-то там еще - и в экономику вбрасывается бабло, купируя негативный эффект от роста ставки.

но есть проблема - внешние рынки.

они тоже завязаны на ставку и от ее роста - повалятся.

так, только БРИКСы имеют 11 триллионов долларовых долгов, ну и остальные страны - не меньше.

до них КУи не дойдут и придет Песец, косвенно ударяющий и по США.

One of the biggest private pension funds in the country is almost out of money, and fresh out of options.

Pensions may be cut to 'virtually nothing' for 407,000 people

Да, мы регулярно сообщаем про этот фондец, например:

Один из самых больших пенсионных фондов США требует бейлаут: "Иначе пенсии превратятся в ничто"

The second and third largest funds at risk are the United Mine Workers of America 1974 Pension Plan, with 118,000 participants, and the Bakery & Confectionery Union & Industry International Pension Fund, which has 114,000 participants, according to a list from the Center for Retirement Research at Boston College.

Is your pension safe? These are the next funds to fail

Если так, то тем интереснее. Время побежит быстрее и будет более насыщенным. Возможно, есть задача основную работу провернуть до выборов в ноябре, чтобы повесить на Обаму максимум ответственности, а для нового президента (или для новой военной администрации) развязать руки. Посмотрим. Пока рынки не очень поверили на CME вероятность роста ставки 26.3% на данный момент.

Как обычно, для основной массы все случится неожиданно. Иначе инициаторы процесса не извлекут свою прибыль. Так что показатель роста ставки, тут и не особо показатель. ИМХО

Ну, за перспективу!

Не из того фильма кадр. Есть фильмец где он играет акулу с wall street.

Какова вероятность что запуск гиперинфляции в США не поднимет гиперволну по всему миру, в том числе и в России? Верящих в могущество доллара у нас достаточное число людей, причём людей которые хранят свои активы в долларах, а следовательно будут заинтересованы в процессе девальвации рубля. Экономика сама по себе инерционная система, а значит и энергию ожиданий необходимо учитывать.

При гипере по баксу будет только два выхода: либо устраивать гипер по рублю, либо делать рубль неконвертируемым. Иначе свежие объемы резанной будут менять на рубли и за рубли скупать ништяки. Вариант с неконвертируемостью рубля кажется маловероятным, т.к. илитки таки не откажутся от импортных пармезанов в обмен на углеводороды.

Скорее всего именно такие последствия и будут, механизмов защиты рубля пока не видно, курс на продажу углеводородов и газа за рубля пока недостаточно внятный.

Сейчас США не очень думают о глобальных процессах. основа их доминирующей цели - удержать ситуацию и не допустить потрясений и обвалов в экономике до президентских выборов. И даже если эти меры "стабилизации" приведут к плохим последствиям в будущем - их это сейчас смущать и мешать не будет. Совершенно аналогичные по характеру цели ставятся и во внешней политике.

Сумеют ли они заморозить ситуацию в экономике до осени?? На мой взгляд есть шансы, но достаточно не большие. Вряд ли им это удастся. Есть объективные экономические законы развития, действие которых не зависит от воли людей, даже если они возомнили себя царями мира.:)

Все что нужно знать о тех людях которые каждый год каркают про перспективы биржевого коллапса в США.

Факт 1: Они врут и искажают слова других людей.

alexsword написал:

А вот что на самом деле написала Liz Sonders. Она всего лишь написала про mutual funds и ЕТF (паевые фонды), и совсем ничего не писала про обратный выкуп акций.

http://www.schwab.com/public/schwab/nn/articles/Against-the-Wind-The-Sen...

Вот что она на самом деле думает про вероятность рецессии в США

Recession models say risk remains low

Ой, заблеял наконец-то! Я уж думал, плохое что случилось. Уххх... Выдохнул.

Слышь, Овц, а ничё, что у пендосов кормовая база сужается, и гегемонить вам всё сложнее и сложнее? Это объективная реальность, данная не только лишь всем в ошшушшэннях.