Обсуждение предыдущей публикации на эту тематику показало мне, что большинство не понимает о чем идет речь. Тогда я дал некоторые разъяснения. Сейчас также постараюсь это сделать.

ЦБ России публикует данные по Платежному балансу. В него входит счет текущих операций и счет операций с капиталом.

1. Счет текущих операций включает в себя:

А. Баланс (сальдо) между экспортом и импортом товаров и услуг. Первое это внешний торговый баланс. Второе состоит из экспорта\импорта туристических, транспортных и иных услуг.

Б. Доходы по оплате труда. Это когда мигранты, работающие в России, переводят денежки к себе на родину. Обратный процесс: наши соотечественники, работающие за рубежом, переводят денежки родственникам в Россию.

В. Доходы от инвестиций: акций, облигаций. Трансферты. Наши компании получают доходы от инвестиций за рубежом, которые переводят на Родину. Иностранные компании (банки), ведущие бизнес в России, переводят доходы из нашей страны.

Это все не отток капитала! Покупка импортных товаров - это не отток капитала! Следует разграничить понятия "денежные средства" и "капитал". В предыдущей статье было основное непонимание именно в этом вопросе. Всеми горячо обсуждаемый отток капитала, входит в счет операций с капиталом Платежного баланса:

А. Покупка нашими компаниями и банками внешних активов. Покупка правительством активов за рубежом. Раньше это была основная статья оттока капитала.

Б. Покупка населением России наличной иностранной валюты.

В. Выплаты по внешнему долгу. Компаниями, банками и Правительством.

Г. Когда раньше наш бизнес и Правительство активно занимало на внешних рынках, то это давало приток капитала в страну. Но у меня сомнения в том, только лишь положительный это процесс? Мне больше видится в этом отрицательного. Временно это подогревало экономику, повышало стоимость активов. Но также вызывало рост инфляции, укрепление рубля в реальном выражении, рост импорта, давление на отечественное производство дешевого импорта. Жесткую расплату в последующем, когда нужна стало активно отдавать эти долги, а перекредитование закрыли. 2008-2009, 2014-2016.

Д. Предоставление валюты от ЦБ банкам России через инструмент валютного РЕПО и корсчета банков в валюте, полученной в рамках операций валютный своп. В конце Платежного баланса ЦБ поэтому публикуют отток капитала с учетом этих двух показателей. Сложный для понимания пункт, но все же его указал, так как он оказывает в последние годы большое влияние.

Е. Инвестиции за рубеж и обратно. Одно с минусом, другое с плюсом.

В платежном балансе две основные статьи по оттоку капитала ( счете работы с капиталом) 1. Чистое принятие обязательств и 2. Чистое приобретение финансовых активов, кроме резервных

Счет текущих операций + счет работы с капиталом ( так называемый отток капитала) = платежный баланс.

Даю картину как можно более доступную для понимания.

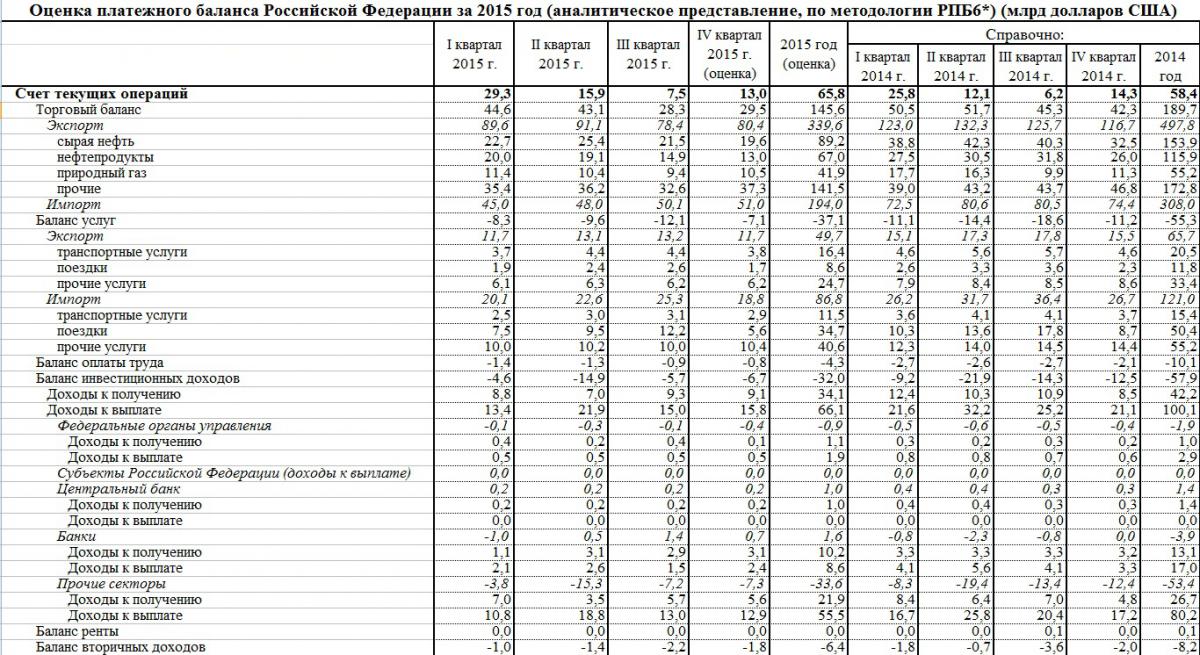

Сегодня рассмотрю первую часть платежного баланса России - счет текущих операций за 2015 год:

1. Внешняя торговля товарами. Сальдо торгового баланса снизилось на 23,2%. С 189,7 млрд в 2014 до 145,6 млрд долларов в 2015.

А. Экспорт снизился на 31,8%. С 497,8 млрд долларов до 339,6 млрд. При этом экспорт сырой нефти упал на 42% с 153,9млрд в 2014 до 89,2млрд. Нефтепродуктов снизился на 42,2% с 115,9млрд до 67млрд долларов в 2015. Снижение процентное по нефтепродуктам больше, так как в натуральном измерении (млн. тонн) экспорт нефти вырос, а нефтепродуктов снизился. По газу снижение на 24,1% "Прочие" снизилось всего на 18,1%. Это одна из причин того, что формула 3600 рублей за баррель перестала действовать. Снижение цен на нефть было в разы сильнее ( в процентном соотношении), чем на остальные статьи экспорта.

Б. Импорт снизился на 37%, с 308млрд до 194млрд. Процентное снижение импорта выше, чем по экспорту.

2. Баланс услуг. Отрицательное значение снизилось на 18,2млрд. Произошло улучшение. Меньше денег стало уходить по этой статье.

Экспорт услуг снизился на 24,3%. С 65,7 до 49,7млрд. Импорт услуг упал на 28,3% или на 34,2млрд. Произошло существенное снижение вывоза денег по статье "поездки". Выездной туризм уменьшается.

3. Баланс оплаты труда снизился с минус 10,1млрд до минус 4,3млрд. Мигранты, работающие в России, стали меньше денег отправлять к себе на родину. Для России это положительно.

4. Баланс инвестиционных расходов. Эта статья всегда давала отток денег из страны. Ситуация по ней в 2015 улучшилась. Был минус 57,9млрд, стал в 2015 32млрд. Снижение дефицита на 25,9млрд.

Этот пункт состоит из двух составляющих:

А. Доходы к получению, которые снизились с 42,2млрд до 34,1млрд долларов.

Б. Доходов к выплате, которые существенно снизились с 100,1 млрд до 66,1млрд в 2015. Отток денег по этому пункту снизился на 44млрд.

По банкам был минус 3,9млрд, стал плюс 1,6млрд долларов. Это очень хорошо.

Отрицательное значение произошло за счет прочего сектора, то есть компаний. Так как доходов к выплате в разы больше. Это говорит о том, что много процентов и дивидендов мы платим остальному миру. Во многом за счет достаточного объема внешней задолженности,по которой надо платить проценты.

В этот раз постарался описать более сжато. Чтобы не перегружать информацией.

Выводы:

.1. Если по торговле товарами у России огромный профицит, то по услугам дефицит. Происходит снижение профицита по внешней торговли товарами. Экспорт сильно просел из-за падения цен на нефть, газ, металлы и другие экспортные товары. Импорт снизился за счет ослабления рубля.

2. Некоторые призывают привести внешнюю торговлю товарами к нулю. Но это очень пагубно на данный момент. Так как по другим статья счета текущих операций у нас дефицит.

3. Счет текущих операций в 2015 году увеличился до 65,8млрд с 58,4млрд. В 2014 к 2013 также было повышение. Это положительно для устойчивости экономики России.

4. Произошло улучшение по статьям: импорт товаров, импорт услуг, баланс услуг, импорт услуг, баланс оплаты труда, баланс инвестиционных расходов, доходы к выплате и другим. Улучшилось все, кроме экспорта товаров и услуг.

5. Без ослабление рубля счет текущих операций имел бы совсем другой вид. Он мог стать отрицательным. А на фоне оттока капитала из-за гашения внешних долгов это могло привести к катастрофе. Курс можно было сдержать за счет растраты золотовалютных резервов. Но и то временно, а после резкая девальвация до уровня еще более низкого чем сейчас. Так как в настоящее время высокое значение ЗВР сдерживает рубль от падение, а при их истощении рубль мог ускакать выше 100, при том что до этого он бы сдерживался на уровне в 40.

6. Не смотря на санкции, которые закрыли доступ наших банков и компаний к западным рынкам заимствований, счет текущих операций в 2015 году вырос. Даже обвал цен на нефть не привел к снижению этого показателя.

С уважением, DimaPozitiv.

Предыдущие публикации анализа Платежного баланса: 2014 год первый квартал 2015 второй квартал 2015 третий квартал 2015

Комментарии

Спасибо за анализ. Пригодится в информбаталиях!

А где оседает положительное сальдо текущих операций?

Чтоб осесть, оно должно быть сбалансировано счет операция с капиталом (в том числе чистыми пропусками и ошибками). И уже общий платежный баланс оседает в официальных резервах.

Теперь понятно, спасибо.

Отток капитала в 56,9 млрд практически съедает весь профицит счета текущих операций.

А отток, по большей части - это возврат прошлых кредитов и дивиденды нерезидентам, перечисления головным компаниям-нерезидентам?

Да. Отток капитала за счет снижение внешнего долга. выплат наших компаний и банков. Писал об этом в конце прошлого года.

Дивиденды это входит в счет текущих операций, доходы к выплате.

Спасибо за интересную статью. Читаю почти всё что Вы публикуете здесь и на конте, хотел бы узнать Ваше мнение о прошлогоднем "налоговом маневре", ставшем одной из причин того что экспорт сырой нефти вырос, а нефтепродуктов снизился. Зачем это было сделано, кто поимел с этого выгоду, можно-ли ожидать в ближайшие годы откат этого спорного решения назад? Если подробное обсуждение данного вопроса уже велось, буду признателен за ссылку.

Пожалуйста. Стараюсь писать на интересные вопросы. Налоговый маневр повысил сбор налогов с нефтяников. Раньше была основа это таможенная пошлина. Но она снизилась кардинально из-за падения цен на нефть. Поэтому подняли НДПИ. Иначе доходы бюджеты были бы ниже.

Решение правильное. Но как побочныйэффект - небольшое снижение экспорта нефтепродуктов. Думаю временно.

Критикуют решение нефтяники. Оно и понятно. У них и так прибыли огромные, были бы еще больше.

Спасибо, интересно.

Пожалуйста. Рад, что нравятся статьи.

«Некоторые призывают привести внешнюю торговлю товарами к нулю. Но это очень пагубно на данный момент. Так как по другим статья счета текущих операций у нас дефицит».

А то, что мы сейчас за счет большого профицита торгового баланса тянем весь дефицит баланса инвестиций, услуг и зарплат – это не пагубно? Не пагубно ли в такой стране как Россия вообще иметь эти дефициты и обменивать их на наши невосполнимые природные ресурсы? В любом случае остается профицит счета текущих операций, который «покрывается» исключительно наращиванием обязательств нерезидентов перед нами, то есть здесь мы наши невосполнимые ресурсы на постоянной основе меняем исключительно на внешние обязательства. Это не пагубно? В наших интересах иметь нулевые балансы инвестиций, услуг и зарплат и, в первую очередь, нулевой торговый баланс. А сейчас, пока этого не сделано, в наших интересах свести к нулю профицит счета текущих операций. Но и это нужно делать после того, как будет гарантированно остановлена девальвация рубля (для этого можно и нужно использовать этот профицит).

«Так как в настоящее время высокое значение ЗВР сдерживает рубль от падение, а при их истощении рубль мог ускакать выше 100, при том что до этого он бы сдерживался на уровне в 40».

Это как высокое значение ЗВР удерживает рубль от падения? Ведь ЦБ не проводит интервенций. Или имеется в виду возможность кредитования из валютных резервов (валютное РЕПО)? Но желающих этим воспользоваться оказалось не так много (в условиях девальвации выгоднее закрыть валютную задолженность, чем перекредитоваться), а сейчас наблюдается нетто-возврат этих кредитов с ростом валютных резервов. Так что рубль удерживают не от падения, а от укрепления. И делают это спекулянты, которые продолжают наращивание «длинной» позиции по валюте на фоне ПРОФИЦИТА счета текущих операций (то есть фундаментального превышения предложения валюты над спросом).

Теперь собственно, о курсе рубля. Экспорт в 2015 по сравнению с 2014 снизился на 31,8%, а рубль за это время упал с 36 до 75: (1/36 – 1/75)/(1/36)=0,52, то есть на 52%. Разницу чувствуете? А там ведь есть еще запас на профицит счета текущих операций. Это значит, что рубль фундаментально должен был упасть менее, чем на 32%. То есть быть дороже, чем 53 р/$. Поэтому не надо тут снова агитировать за девальвацию.

Новая девальвация не нужна. Предел это 85. Лучше 65-68. Это снизит инфляцию и позволит ЦБ снизить ставку на 1-2%.

Внешний торговый баланс, счет работы с капиталом был бы намного хуже при курсе в 40-50.

Особенно плох курс для промышленности. Так как рубль сильно окреп в реальном выражении с 2000 по 2013. И последнее ослабление адекватно внешним условиям.

Раньше был приток кредитных западных денег. Что играло на укрепление рубля. Это вызывало приток капитала в страну. Сейчас отток. Особенно в 2014. Логично что курс просел за 2014, когда отток капитала был в 136млрд ( с поправкой на операции валютного РЕПО).

"Внешний торговый баланс, счет работы с капиталом был бы намного хуже при курсе в 40-50".

Я же показал, что без спекулянтов при 50 р/$ торговый баланс был бы сильно профицитным (экспорт 339,6;, импорт 308 минус 31,8% = 210), а счет текущих операций оставался бы профицитным даже при дефицитах балансов услуг, зарплат и инвестдоходов 2014 года, а при дефицитах 2015 года - сильно профицитным. Разве не так?

Теперь про финасовый счет (он определяет приток/отток капитала, а не "счет работы с капиталом").

Утверждаю, что основной отток капитала с 2008 года по 2015 был связан с двумя последними девальвациями рубля (2008 и 2014-15). Поясняю. В 2008 году суммарная валютная позиция резидентов РФ (сумма валютных активов минус сумма валютных обязательств) составляла примерно (-600 млрд.долл.). Знакомо вам это понятие? Девальвация рубля приводит к убыткам, находящихся в такой позиции: рост бакса на 1 рубль приводит к суммарным убыткам в 600 млрд.руб. Так вот последние две девальвации заставили резидентов полностью закрыть эту позицию с огромными убытками. Позиция закрывалась, в основном посредством покупки валютных активов. Это и определило отток капитала с 2008 года: вот эти 600 млрд.долл. и утекли. А если бы не было девальваций, то и оттока этого бы не было. Было просто абсурдным даже думать о девальвации при такой позиции резидентов. Но не думали, а сделали. Потому что очень хотелось некоторым. Общий убыток резидентов от двух девальваций (при линейном закрытии короткой позиции и росте доллара на 40р): 600*40/2=12 трлн.руб. Итак, две девальвации породили огромный отток капитала и нанесли огромный суммарный убыток резидентам. Вы об этом знали?

Теперь о том, что девальвация якобы повышает конкурентоспособность нашего пр-ва. Это -миф. Для поддержки этого мифа как раз и придумали понятие "реальный эффективный курс рубля". Но об этом как-нибудь отдельно (в двух словах не объяснишь). Сейчас лишь скажу, что низкая конкурентоспособность нашего пр-ва определялась ГЕОМЕТРИЧЕСКИМ ростом внутренних рублевых издержек, по причине хронически высокой НЕМОНЕТАРНОЙ инфляции, влекущей высокие рублевые ставки. Рубль здесь вообще ни при чем. Ослабление рубля могло резко снизить валютный эквивалент наших издержек, но оно не убирало причину неконкурентоспособности - высокую инфляцию. Наоборот, девальвация вызывает скачок инфляции, а значит причина неконкурентоспособности только усугубляется - скорость роста издержек только увеличивается. Поэтому при девальвации пр-во получает очень короткое облегчение, после которого очень быстро опять становится неконкурентоспособным. В этих условиях начинать новое пр-во часто нет смысла (хотя в начале издержки низки по сравнению с конкурентами) - еще задолго до выхода на окупаемость высокая скорость роста издержек делает пр-во неконкурентоспособным. Поэтому утверждение о пользе девальвации - хорошо организованный миф. Вы один из тех, кто этот миф поддерживает. Подумайте над этим. Ведь именно девальвация является причиной текущего кризиса. Ее можно было избежать или провести в значительно меньшем масштабе - и не было бы кризиса. Единственными реальными ее бенефициарами являются спекулянты-инсайдеры, которые безрисково встали в соответствующую позицию еще в 2013 году (по 36 р/$) на кредитные деньги и сделали "из воздуха" хорошую прибыль. А страна (особенно, население) оказались сильно опущены.

Очень информативно, спасибо.

Пожалуйста. Рад стараться.

Тема дефицита по услугам не раскрыта.