Федеральная резервная система недавно сдалась в борьбе с инфляцией. Но инфляция цен далека от целевого уровня в 2%. Почему ФРС преждевременно подняла белый флаг ?

Одна из основных причин - это долги.

Мир погребён под рекордным уровнем долга, и мировая экономика не может функционировать в условиях высоких процентных ставок.

Чиновники ФРС в курсе, и это, безусловно, одна из причин, по которой они не хотят повышать ставки ещё выше и надеются снизить их как можно скорее.

Более десяти лет политики лёгких денег стимулировали заимствования для “стимулирования” экономики. В результате правительства, частные лица и корпорации набирали кредиты по полной программе. Всё было хорошо, когда процентные ставки колебались около нуля, но когда центральным банкам пришлось повысить ставки, чтобы бороться с неизбежной инфляцией цен, это выбило почву из-под ног экономики заимствований и расходов.

Правительства по всему миру испытывают трудности, пытаясь справиться с триллионными долгами в условиях растущих процентных ставок.

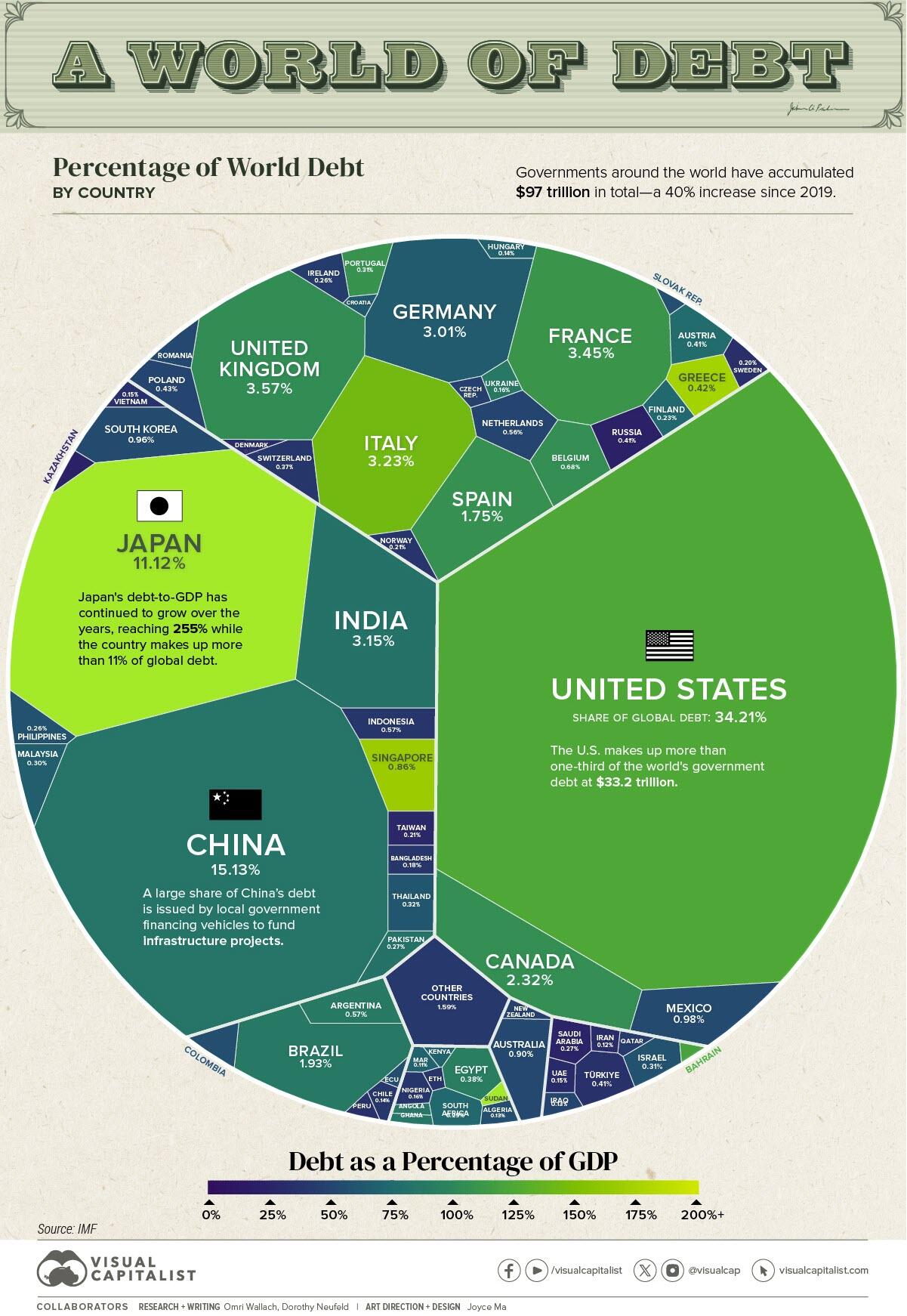

Согласно прогнозам Международного валютного фонда (МВФ), мировой государственный долг достигнет 97,1 трлн долларов в 2023 году. Это на 40% больше, чем в 2019 году.

По прогнозам МВФ, к 2028 году глобальный государственный долг превысит 100% мирового ВВП. Такой высокий показатель соотношения мирового долга к ВВП был только однажды, когда были введены карантины в связи с пандемией.

Американцы любят хвастаться тем, что они номер один. Что ж, когда дело доходит до долга, они правы.

Государственный долг США составляет 32,4% от общего мирового государственного долга.

По данным МВФ, отношение долга Америки к ВВП составляет 123,3%.

Эта диаграмма от Visual Capitalist отражает масштабы проблемы.

ДОЛГОВАЯ СПИРАЛЬ

Если правительства резко не сократят расходы и / или не повысят налоги, эта долговая спираль будет только усугубляться, особенно если процентные ставки останутся высокими.

Ситуация в Соединённых Штатах подчёркивает проблему.

Государственный долг превысил 33 триллиона долларов 15 сентября. Всего 20 дней спустя он составил около 33,5 триллиона долларов. Сейчас он всего лишь на галочку ниже 34 триллионов долларов.

Между тем, процентные расходы выросли на 23% до 879 миллиардов долларов в 2023 финансовом году. Чистые проценты, без учёта внутригосударственных трансфертов в целевые фонды, выросли на 39% до 659 миллиардов долларов. Обе эти цифры побили рекорды.

Рост процентных ставок привёл к тому, что процентные выплаты съели более 35% от общего объёма налоговых поступлений в 2023 финансовом году. Другими словами, правительство уже выплачивает более трети налогов, которые оно собирает на процентные расходы.

Федеральное правительство потратило 79,92 миллиарда долларов на выплату процентов для финансирования государственного долга только в ноябре. Это больше, чем национальная оборона (70 миллиардов долларов) и больше, чем программа Medicare (79 миллиардов долларов). Единственной более высокой категорией расходов было социальное обеспечение.

Процентные расходы будут только расти.

Большая часть долговых обязательств, которые в настоящее время числятся на балансе, финансировалась по очень низким ставкам до того, как Федеральная резервная система начала цикл повышения ставок. Каждый месяц срок погашения части этих бумаг со сверхнизкодоходностью истекает, и их приходится заменять облигациями с гораздо более высокими ставками. Средневзвешенная процентная ставка по государственным казначейским ценным бумагам на сумму 26 триллионов долларов в обращении выросла до 3,10% в ноябре. Это сопоставимо со средневзвешенной ставкой в 2,22% в ноябре 2022 года.

Суть в том, что процентные выплаты будут продолжать быстро расти, намного выше, если только ставки не упадут.

Финансовый аналитик Джим Грант не думает, что это произойдет. Он считает, что мы находимся в начале медвежьего рынка облигаций, который будет удерживать ставки на высоком уровне в течение следующих нескольких десятилетий — независимо от того, что предпримет Федеральная резервная система.

Его анализ имеет смысл. По мере того, как правительства по всему миру борются за финансирование всё большего и большего долга, предложение государственных облигаций на рынке растёт. Это оказывает повышательное давление на процентные ставки. Даже если центральные банки попытаются снизить ставки, это будет постоянное перетягивание каната с рынками.

Это означает, что единственный выход из этой финансовой спирали смерти - значительное сокращение расходов.

И все мы знаем, что вероятность значительного сокращения государственных расходов довольно близка к нулю.

Фитиль медленно разгорается, но в какой-то момент пороховая бочка с долгами взорвётся. Результаты будут не из приятных.

Майкл Махарри

Комментарии

А данное описание финансовой "реальности" ведет, наверное, к переполнению каналов денежного обращения? Другими словами к гиперу или к дефляционному коллапсу?

Проблема гипера в том, что он накроет нафиг всю накопительную пенсионную систему. Что чревато внутренними проблемами

Второй момент в диком дефиците торгового баланса, потребление США сильно меньше производимого

Всегда говорили, что у пиндосов потребление больше производства, а тут как-то...

Не, они действительно потребляют меньше, чем производят все остальные. ФРС могла бы простить им долг и печатать дальше, пока за доллар что-то дают. Больше половины мира на долларе.

Интересно посчитать, какую долю ВВП составляют их долги, если из учета их ВВП выкинуть виртуальные доходы? Не удивлюсь , что это может быть и 300 и 400% ВВП.

И это ближе к реальности , который ими видимо осознаются.

Легко. Промка и с/х это максимум 20% от ВВП США. Получается 700-800%

Что значит "проблема"? Гипер, для пенсионной системы, наверное, единственная возможность для спасения. (как системы). Только так (может быть) не разрушатся выстроенные долговые взаимосвязи.

Проблема в другом. Пока еще никто не смог обрисовать, как этот "гипер" может возникнуть (без разрушения всей финансовой системы), когда долговой навес, неперерывно откачивающий деньги из экономического оборота огромен, а источники наполнения ликвидностью дышат на ладан. Неустойчивы и построены искдючительно на "вере инвестора". Трудно представить себе более зыбкий фундамент.

"потребление США сильно меньше производимого "

ровно наоборот

миль пардон

Смотря в какой валюте и паритете считать. По логике, если дефицит торгового баланса, то меньше производят. На самом деле, проблема в том, что опора на полуколониальную модель господства доллара привела к опрокидыванию люльки, в которой почивали белые господа. Импорт стал дороже в объёме, потому что вывели производство сверх допустимого.

Почему ФРС преждевременно подняла белый флаг?

В чем это выражается?

Еще вопрос. Почему флаги на картинке без красного цвета. Не хотят лишний раз демонстрировать опасность?

ФРС перестала поднимать ставку задолго до того, как инфляция подала признаки снижения. Сели в оборону.

Спецы вполне осознают риски, но именно здесь покерфейс.

Вроде совсем недавно говорили о нулевых и даже отрицательных ставках, а теперь рост этих самых ставок. Их что, Набиуллина покусала?

Стоит смириться с тем, что ЭСН играет на опережение лучше всех в мире в рамках монетарной модели. Примерно, как Третьяк на воротах, но дальше не её забота. Из ворот в большинстве она не выйдет.

Может проще того этого … кредиторов? Их же не так много) ну зачем такому большому числу людей страдать?

Экспорт из США в 2022г. - 2,06 триллиона долларов.

Импорт в США в 2022г. - 3,37 триллиона долларов.

Т.о. дефицит торгового баланса США в 2022г. составил 1,31 триллиона долларов.

https://trendeconomy.ru/data/h2/UnitedStatesOfAmerica/TOTAL

И как Китаю отказаться от сего чуда? Как китайцам прокормить 100 миллионов безработных? Китай рванёт первым, а США только чихнёт.

Страшно не то что рванет, а рванет скорей всего неожиданно. Ибо группа удержателей доллара теряет контроль, "но никто не хочет и думать о том - куда " Титаник" плывет".

"Мы все умрем!"

Ну, мы-то как раз не все - спасибо благословенным санкциям - но при быстром падении доллара худо будет всем без исключения.

Стоп, вру - КНДР будет лучше, а Бутану похрен на все, и на доллар тоже

Есть сильное подозрение, что БРИКС уже работает над тем, чтобы нам не стало сильно хуже - долларовый контур ослаблен значительно, Ближний Восток Путин недавно подключил к работе

над ошибками.Да не особо, как только перестроят товарные потоки. Например, по линии продовольствие мы главным образом начали его продавать и даже дарить даром только для дружеских стран. Так будет по всей номенклатуре товаров. Когда страны в контуре взаимодействие будут уже уверены, что не вымрут без товаров им необходимых, можно ломать систему через колено.