Предлагаю вашему вниманию обзор нескольких косвенных показателей на 31.12.2021, которые, на мой взгляд, помогают оценить вектор развития экономики. В этом обзоре продолжаю дополнительно сравнивать динамику показателей 2021 года с 2019-м, поскольку сравнение с 2020-м, очевидно, даст эффект низкой базы.

Сразу необходимо оговориться, что косвенные индикаторы имеют много «шума». Например, рост продаж автомобилей может быть связан с увеличением закредитованности или предоставлением государственных субсидий, а не увеличением благосостояния населения; снижение роста новых предприятий – со сложностями проведения налоговых «оптимизаций», а не ухудшением условий ведения бизнеса; снижение электрогенерации – с теплой зимой, а не падением промышленного производства. Поэтому однозначно говорить о состоянии экономики только по одному показателю – не корректно. Однако целая их совокупность, каждый из которых отражает ту или иную сторону деятельности экономических субъектов, может показать общее направление развития страны.

За 2021-й год из девяти показателей 8 имеют положительную оценку. Изменился наклон кривой бескупонной доходности государственных облигаций. Сумма баллов составила 8,5 из 9 или 94%. Практический идеальный вариант)) Очевидный результат за счет эффекта низкой базы. Поэтому бегло просматриваем таблицу и смотрим динамику показателей по сравнению с 2019 годом.

Если сравнивать 2021 год с 2019-м еще «докарантинным» годом, то оценка 2020-го составит 56%, что является неоднозначным показателем. Из физических показателей подвели только продажи автомобилей (-6,5%) (авиаперевозки оставляем за скобками по понятным причинам). ЖД перевозки немного выросли, а потребление цемента увеличилось на 4,5%.

Оценка по сравнению с 9 месяцами 2021 года лучше на 6 п.п.

1. Продажи легковых автомобилей

Повышение благосостояния потребителей показывает динамика продаж товаров длительного пользования. Одним из ярких примеров такого вида товара является автомобиль. Кроме того, для совершения «дорогих» приобретений покупатель должен быть уверен «в завтрашнем дне». Поэтому изменение динамики продаж автомобилей также может характеризовать и потребительскую уверенность.

Продажи легковых автомобилей и легкого коммерческого транспорта в России за период Январь-Декабрь 2021 года составили 1645,2 тыс. машин. Это больше, чем продажи за тот же период год назад на 2,9%. Максимальные продажи за Январь-Декабрь за период с 2006 года наблюдались в 2012 году в размере 2934,5 тыс. машин. Это на 78% больше, чем в рассматриваемом периоде.

Оценка индикатора: 1 (изменение более +1%)

Как отмечают в АЕБ, общий положительный результат обусловлен низкой базой в месяцы локдауна 2020 года. А бОльшую часть прошлого года рынок показывал отрицательную динамику вследствие негативного влияния глобальных факторов, таких как дефицит электронных компонентов, проблемы с логистикой, разрыв цепочек поставок, рост стоимости материалов и т.д. Исходя из того, что все негативные факторы не будут устранены в течение основной части 2022 года, в АЕБ прогнозируют рост российского авторынка в 2022 году до 1 млн 722 тыс. легковых и легких коммерческих автомобилей.

Согласно прогнозу ассоциации на 2021 год, в России должно было быть продано 1 млн 756 тыс. легковых и легких коммерческих автомобилей, однако факт оказался на 6% меньше.

https://auto.vercity.ru/statistics/sales/europe/russia/

https://www.autostat.ru/analytics/50398/

2. Объем железнодорожных перевозок

Грузооборот железнодорожного транспорта — один из важнейших оперативных индикаторов экономической активности в реальном секторе. Груз, который сегодня перевозится железной дорогой, завтра станет или сырьем для производства, или товаром для продаж. Поэтому рост погрузки на железнодорожном транспорте может считаться индикатором изменения промышленного производства или объема торговли, а значит, и изменения финансовых показателей предприятий в будущем.

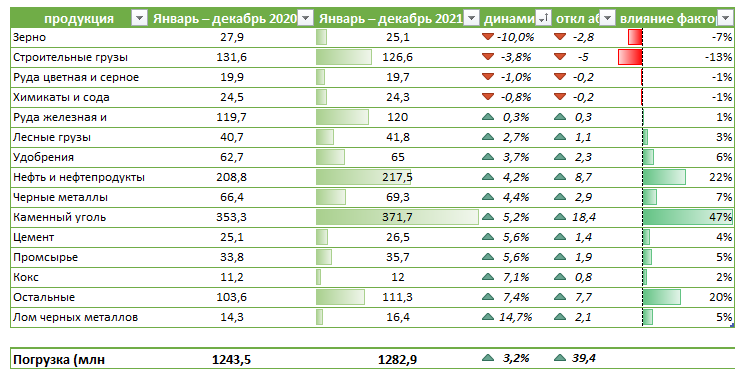

Объем железнодорожных перевозок в России за период Январь-Декабрь 2021 года составил 1282,9 млн.тонн. Это больше, чем объем перевозок за тот же период год назад на 3,2%. Максимальный объем перевезенных грузов за Январь-Декабрь за период с 2005 года наблюдался в 2007 году в размере 1344,2 млн.тонн. Это на 5% больше, чем в рассматриваемом периоде.

Оценка индикатора: 1 (изменение более +1%)

Наибольшее падение произошло по категориям "Зерно" (-10,0%) и "Строительные грузы" (-3,8%).

Наибольший рост зафиксирован по категориям "Лом черных металлов" (14,7%), "Остальные" (7,4%), "Кокс" (7,1%), "Промсырье" и "Цемент" (5,6%).

При этом наибольшее влияние на структуру погрузки оказало изменение по строительным грузам (со знаком минус) и каменный уголь, нефть/нефтепродукты и остальные грузы (со знаком плюс).

Основными драйверами роста остаются лом чёрных металлов, уголь и нефтеналивные грузы. Участники рынка прогнозируют сохранение наметившейся тенденции минимум до начала весны.

Эти виды грузов из года в год демонстрируют рост погрузки, отметил советник генерального директора ООО «БалтТрансСервис» Владимир Прокофьев. Из-за высокого спроса металлурги стали выпускать больше продукции. И спрос сохраняется, даже несмотря на рост цен в отрасли. Значительно увеличилась экономическая активность Китая, и страна начала приобретать больше металла.

«Кроме того, учитывая рост цен на газ, на протяжении всего года наблюдается большой прирост погрузки нефти и нефтепродуктов. Такого спроса на мазут, как в прошлом году, не было последние несколько лет. Раньше наблюдалось ослабление потребления, теперь мазут стал востребован из-за высокой стоимости газа. В целом до апреля тенденция роста погрузки металла, нефти и угля сохранится и востребованность этой продукции будет высокая», – пояснил «Гудку» Владимир Прокофьев.

Помимо вышеперечисленной номенклатуры, рост погрузки продемонстрировали минерально-строительные грузы и чёрные металлы. Увеличение показателей связано с растущими объёмами жилищного и инфраструктурного строительства.

В ближайшей перспективе ожидается сохранение высокого уровня поставок угля, наращивания перевозок нефти и нефтепродуктов. В связи с продолжением реализации инфраструктурных проектов сохранит активность и строительный сектор, из-за чего погрузка минерально-строительных грузов и чёрных металлов может быть выше показателей 2021 года. Кроме того, отмена экспортной пошлины на чёрные металлы и ожидаемый в феврале-марте разворот тренда на внешних рынках улучшит ситуацию в сегменте.

Источники:

https://gudok.ru/content/freighttrans/1591845/

https://company.rzd.ru/ru/9377

3. Потребление цемента

Потребление цемента характеризует состояние строительной отрасли, которая является достаточно капиталоемкой. Также в ней задействовано значительное количество рабочей силы. Тесная связь с другими отраслями экономики позволяет отметить мультипликативный эффект строительной деятельности. Динамику объёмов строительства можно считать одним из ключевых показателей социально-экономического развития государства в целом.

На 15.01.2022 имеются только данные по ноябрь.

Объем потребления цемента в России за период Январь-Ноябрь 2021 года составил 57,2 млн.тонн. Это больше, чем объем потребления за тот же период год назад на 8,5%. Максимальный объем потребления цемента за Январь-Ноябрь за период с 2014 года наблюдался в 2014 году в размере 67,4 млн.тонн. Это на 18% больше, чем в рассматриваемом периоде.

Оценка индикатора: 1 (изменение более +1%)

Наряду с прогнозируемым Правительством РФ ростом в строительной отрасли в 2021 г. на 3%, рост рынка цемента может составить 5% и более к уровню 2020 года. В среднесрочной и долгосрочной перспективах положительными факторами для отрасли станут антикризисные мероприятия Правительства России и региональных властей, пакеты поддержки экономики, системообразующих предприятий и населения, а также реновация жилого фонда, реализация проектов комплексного освоения территорий, увеличение доли строительства цементобетонных дорог, выполнение национального проекта «Жильё и городская среда», реализация социальных инициатив Президента России В.В. Путина.

По итогам 2021г. прогнозируется увеличение объемов ввода жилья к прошлому году (по данным за ноябрь рост составляет +25%). Показатель ввода жилья сокращался с 2016 по 2018 год, в 2019 году падение прекратилось (+8%), однако в 2020 году положительная тенденция не продолжилась из-за COVID-проблем.

Объем работ, выполненных по виду деятельности «Строительство», по итогам января-ноября 2021 года находится на 5,5% выше уровня предыдущего года. В денежном выражении объем работ за январь-ноябрь вырос на 480 млрд руб.

Источники:

https://наш.дом.рф/аналитика/ввод_жилья

4. Создание новых предприятий (нетто), ед.

Соотношение между созданными и ликвидированными предприятиями можно считать характеристикой предпринимательской уверенности и условий ведения бизнеса. Если число открывшихся предприятий превышает количество закрывшихся, это свидетельствует об экономическом росте и о том, что ситуация в стране благоприятна для бизнеса, а изменение показателя во времени – их дальнейшие тенденции.

На 15.01.2022 имеются только данные по ноябрь.

Нетто-количество новых компаний в России за период Январь-Ноябрь 2021 года составило 161,3 тыс.ед. (создано 216 161 юридических лиц, ликвидировано – 54 862, из них по процедуре банкротства 6 550). Это больше, чем количество за тот же период год назад на 6,4%. По сравнению с прошлым периодом компаний создано на 3,1% больше, ликвидировано на -5,4% меньше, а количество банкротств увеличилось на 1,2%.

Оценка индикатора: 1 (изменение более +1%).

Источники:

https://www.nalog.ru/rn77/related_activities/statistics_and_analytics/regstats/

5. Выработка электроэнергии

Выработка электроэнергии является неплохим индикатором состояния экономики. В структуре потребления электроэнергии традиционно преобладает «промышленное» электропотребление поэтому показатель косвенно характеризует динамику промышленного производства.

Выработка электроэнергии в России за период Январь-Декабрь 2021 года составил 1131,4 млрд.Квт*час. Это больше, чем объем выработки за тот же период год назад на 6,4%. Это максимальная выработка электроэнергии за Январь-Декабрь за период с 2013 года.

Оценка индикатора: 1 (изменение более +1%).

Источники:

https://minenergo.gov.ru/activity/statistic

6. Объем авиаперевозок пассажиров

Увеличение объема авиаперевозок пассажиров связано с ростом экономической активности, а также с улучшением социальных условий жизни населения и сопутствующим ростом его располагаемых доходов, подвижности, развитием индустрии туризма, увеличением доступности воздушного транспорта. Некоторые исследования (например, Немчинов О.А., Жуков О.М. Анализ тенденций и прогнозирование динамики показателей в условиях кризисной экономики) свидетельствуют о наличии линейной зависимости между значениями пассажиропотока аэропортов и ВВП страны. Поэтому этот индикатор является хорошим показателем состояния экономики.

Понимаю, что не совсем корректно сравнивать авиаперевозки, поскольку сейчас они не отражают экономическую ситуацию из-за «ручных» ограничений. Но тем не менее оставляю его для обзора, чтобы видеть динамику изменений. Тем более, что один только этот показатель не оказывает существенное влияния на оценку.

На 15.01.2022 имеются только данные по ноябрь.

Объем авиаперевозок в России за период Январь-Ноябрь 2021 года составил 224,4 млрд.пасс.км. Это больше, чем объем авиаперевозок за тот же период год назад на 56,8%. Максимальный объем авиаперевозок за Январь-Ноябрь за период с 2009 года наблюдался в 2019 году в размере 299,7 млрд.пасс.км. Это на 34% больше, чем в рассматриваемом периоде.

Оценка индикатора: 1 (изменение более +1%)

Спрос россиян на внутренние туристические направления оказался спасительным для авиаотрасли в 2021 году в условиях все еще жестких ограничений из-за COVID-19 (+23,4% к ноябрю 2019 года, против -60,2% по международным направлениям). Динамика общего пассажиропотока по-прежнему отрицательная относительно допандемийных значений, но уже не наводит ужаса, как год назад.

Впрочем, говорить о восстановлении рентабельности авиаперевозок не приходится: высокодоходные зарубежные направления по большей части остались недоступными (перевозки внутри РФ традиционно низкорентабельны либо вовсе убыточный), емкости рынка в целом превышают спрос, а рост цен на топливо вынуждает компании вновь просить господдержки.

Источники:

https://www.interfax.ru/russia/811711

7. Индекс Московской биржи

По сути, Индекс Московской биржи говорит об ожиданиях инвесторов. Если они предполагают, что компании начнут приносить больше прибыли, то и индексы повышаются. Индекс, как правило, начинает рост задолго до того, как происходит реальный рост доходов компаний. Таким образом, опираясь на индекс, можно делать обобщенные выводы о будущем состоянии дел в экономике. Кроме того, если при этом доходность государственных облигаций со сроком погашения до одного года больше, чем изменение индекса ММВБ (т.е. доходность по акциям меньше, чем доходность по гос.облигациям), это говорит о негативных процессах в экономике.

Индекс Московской биржи на 30.12.2021 составил 3787 пунктов. Это больше, чем индекс на конец того же месяца год назад на 15,1%. Это максимальная величина индекса.

При этом доходность государственных облигаций со сроком погашения до одного года составила 8,18%, что меньше, чем изменение индекса ММВБ, т.е. доходность по акциям больше, чем доходность по гос.облигациям. Это в свою очередь говорит о позитивных процессах в экономике.

Оценка индикатора: 1 (изменение более +1%)

Источники:

https://ru.investing.com/indices/mcx-historical-data

6. Индекс PMI

Индекс рассчитывается на основе опроса менеджеров (purchasing managers), которые по каждому вопросу отвечают: ситуация ухудшается или улучшается. Оцениваются новые заказы, занятость, закупочные цены и складские запасы. Нулевое значение индекса приведено к уровню 50. Если количество пессимистов и оптимистов равно, то индекс составит 50. Если больше тех, кто видит ухудшение, то значение индекса будет меньше 50 и наоборот.

Индекс производственной активности PMI на 31.12.2021 составил 51,6 пунктов. Это больше, чем индекс на конец того же месяца год назад на 1,9 пунктов. Максимальный индекс в Декабрь за период с 2016 года наблюдался в 2016 году в размере 53,7 пунктов. Это на 2,1 пунктов больше, чем в рассматриваемом периоде.

Оценка индикатора: 1 (изменение более +1 пункта).

Основные выводы из пресс-релиза «Индекс IHS Markit PMI Обрабатывающих отраслей России»:

- Умеренный рост производства и новых заказов

- Усиление инфляционного давления

- Резкое ухудшение показателей поставок

Комментируя полученный Индекс PMI обрабатывающих отраслей России, Шиан Джонс, экономист компании IHS Markit, отметила: "В российском производственном секторе к концу 2021 года наблюдался относительно устойчивый рост производства и новых заказов. При этом использование производственных мощности снова сократилось, а создание рабочих мест замедлилось.

Тем не менее, компании стремились увеличить запасы, поскольку уровень сырья и готовой продукции снова снизился, а время поставок увеличилось. Темпы роста затрат ускорились до максимальных за пять месяцев, поскольку проблемы с транспортировкой и логистикой привели к увеличению расходов поставщиков. Однако стабильный спрос позволил компаниям пережить некоторые из этих скачков затрат.

В декабре проявились риски ухудшения прогнозов, поскольку оптимизм деловых кругов в отношении будущих объемов производства снизился. Высокие случаи заражения вирусом COVID-19 и распространение варианта Omicron, наряду с растущим инфляционным давлением, вероятно, окажут влияние на внутренний и иностранный спрос клиентов, что создаст проблемы для производителей на начальных этапах 2022 года."

Источники:

http://www.ereport.ru/stat.php?razdel=indicat&table=rupmi&time=2

https://ru.investing.com/economic-calendar/russian-markit-manufacturing-pmi-1630

https://www.markiteconomics.com/Public/Home/PressRelease/f415764a72fa48c6b1e12cf28103ba51

7. Кривая бескупонной доходности государственных облигаций (наклон)

В обычной ситуации процентные ставки по ценным бумагам с короткими сроками погашения ниже, чем по бумагам с длинными сроками, поэтому кривая доходности имеет наклон вверх (нормальная кривая). Если же краткосрочные процентные ставки начинают превышать долгосрочные и линия наклоняется вниз (инверсная кривая), то это означает ухудшение экономической ситуации в стране и ужесточение денежно-кредитной политики ЦБ.

Сейчас можно наблюдать, что кривая практически прямая. Такая ситуация характерна, когда рынок ожидает негатив.

Оценка индикатора: 0,5 (нет наклона)

Источники:

Комментарии

про новые авто и автосалоны это просто жесть какая то накрутка составляет порой от 50% до 100% от РРЦ

В прошлом году планировал брать Kia Sportage в кредит. По моим расчетам выходило в районе 20 тыс. в месяц платить. Взять не получилось, а сейчас уже платеж 40 с лишним (( Цены увеличились и процентные ставки

Ну, вот поэтому в прошлом году и брали машины как "не в себя". Всем было понятно, что цены будут безбожно расти. Почти все знакомые, купившие а/мобили, планировали это сделать в ближайший год-два, но в экстренном порядке побежали по салонам, "сметая товар с полок". И мои родители тоже. Успели. В этом же году уже бы не взяли...не потянули.

И кто в этом году продолжает брать по таким ценам ?

Представления не имею. Разные люди берут - кто-то по желанию, кто-то вынужденно.

Есть конечно выход например вроде как Хендай и Киа предлагают покупать у производителя диллер только передает авто. Но список машин ограничен

Повышенный спрос на а/м не обязательно означает уверенность в завтрашнем дне. В данном случае скорее наоборот - панические покупки. Люди хотят пристроить деньги пока они не превратились в макулатуру.

То есть, по вашему мнению, в начале 10-х рост продаж несколько лет был связан с паническими покупками? Паника - это один из шумов показателей, причем не определяющий, поскольку население скупать может только при наличии денег и возможностей. Что опять же говорит об уровне жизни. А набеги белорусов или казахов - это все же в размере стат. погршности. Поправьте меня, если не я не прав

Нет. С 10 по 12 год не панические покупки, а рост уровня жизни.

А вот что сейчас...

Да денежек у нас тоже напечатали и раздали. Когда такое было что врачи в провинции по 300 тыр получали.

Тревожно как-то. Инфляция растет. У кого деньги есть хотят их пристроить.

Думаю, что рост по сравнению с 2020-м может быть связан и с отложенным спросом. Возможно, если бы не дефицит и инфляции, продажи были бы ещё больше.

И потом, я не думаю, что кто не хотел брать авто, решил его вдруг взять, чтобы деньги сохранить. Скорее всего, рост цен просто ускорил решение о покупке

В 20 веке считалось что э/э потребляется там же где и производится. А учет выработанной ээ на порядок проще чм учет потребленной. Но теперь ситуация изменилась. Значительное количество э/э транспортируется в иные регионы как в виде суточных или сезонных перетоков энергии, так и в виде прямого экспорта/импорта. Так как Россия - страна нацеленная на экспорт всех видов энергии, то необходимо учитывать именно потребленную э/энергию.

В 2021 году доля чистого экспорта составила около 2% от выработки. В предыдущие периоды тоже где-то в этом районе. Несущественно.

Для выработки энергии нужны в первую очередь вырабатывающие мощности, а их рост тесно связан со строительной и металлургией всех уровне. Кроме этого надо добыть и поставить сырьё, это транспорт.

Очень хороший обзор спасибо.

Очевидно до уровня 2014 года ещё очень далеко.

Особенно глядя на авто.

Промпроизводство, ввод жилья, индекс МосБиржи, потребление электроэнергии, цемента, авиаперевозки выше, чем в 2014 году, остальное кроме авто, возможно тоже выше, чем в 2014 году.

Да и 2014 год, это год паники, когда мало того что граждане скупали всё что видели, так ещё и казахи с белорусами набижали покупать по дешёвке.

Цемент ниже. Значит вложения в инфраструктуру меньше.

Да жилье строили, но остальное меньше.

А автомобили индикатор уровня жизни населения.

Да и создание новых предприятий на дне

Автомобилей на душу населения в Москве, меньше, чем в Самарской области, значит ли это что Москва живёт хуже?

Посчитай какие это автомобили и поймёшь.

Кто и где и как живёт.

Но почему в Москве не могут позволить себе даже старые авто, если их можно позволить себе в Самаре.

При том что авто в России стоят одинаково.

Ты видимо из Куева пишешь.

Видел машины в Москве и в Самаре

Хотя издалека?

Видел. Разница лишь в том, что в Москве вместо Грант и Вест, больше Солярисов и Рио, а также больше супер-люксовых типа Ролс-Ройсов, Майбахов, и пр. Аурусов. В остальном отличий нет.

Теперь прикинь эквивалент одного Роллс Ройса в Грантах и поймёшь кто богаче живёт.

И учти большие сложности в Москве с парковками и невероятно развитое метро и прочий транспорт.

На работу в центр на машине и не поездишь.

Получается в Москве в медиане народ беднее, если считать в автомобилях, среднюю стоимость тянут лишь богатейшие люди России.

Ну а второе, это я про то что я и говорю, не толео лишь от благосостояния зависит число авто.

Само по себе число, конечно, ни о чем не говорит. А вот его динамика говорит о многом, в том числе и о благосостоянии

Зачем сравнивать на душу населения? В Москве использование автомобиля достаточно сложное мероприятие. Проще и быстрее на общественном транспорте.

Кроме того, в Самаре какой средний возраст и стоимость автомобиля? То-то и оно. Поэтому неправильно использовать этот показатель для оценки уровня жизни

Вот и я про то же. Продажи автомобилей напрямую не связаны с уровнем жизни.

Продажи связаны с уровнем жизни в динамике в отдельно взятом регионе)) Как вы сравните уровень жизни разных регионов, если там разный уровень доходов?

Я же в обзоре сравниваю ДИНАМИКУ в ЦЕЛОМ по стране

Ну ещё есть такая штука, как насыщаемость рынка.

По разным причинам в России сложилась такая, ситуация: в крупных городах авто уже купили всё кто хотел, остальным это не нужно, так как развился сервис такси и каршеринга, а также доставки. А в мелких городах и сёлах не могут купить уже по материальным причинам: потому что ниже доля трудоспособного населения.

Ну справедливости ради авиаперевозки до конца не восстановились из-за нерабочих дней в мае и ноябре, а автомобилей тупо всемирный дефицит, из-за нехватки комплектующих. Поэтому о экономике по сравнению с 2019 годом это не совсем корректно.

Как раз в мае и ноябре можно было свободно летать заграницу. Да вот только особо некуда было, а многим и не на что. Это, во-первых. А во-вторых, для многих это были рабочие дни.

Что касается автомобилей, то это один из показателей. Есть ещё 7, которые не говорят обратное про улучшение экономики.

За границу особо не полетаешь. Часть стран закрыта, часть карантин, тем более затраты на ПЦР и пр. В общем особо не полетаешь.

А насчёт авто как уже ранее говорил это напрямую не связано с благосостоянием.

Ну вот вы сами же и подтвердили, что авиарынок не восстановился из-за ограничений, а не нерабочих дней в мае и ноябре)

Нерабочие дни повлияли на деловую активность внутри России.

Но не на 25% же.

А чего не посмотреть с 2008?

А зачем? Мне лично интересно видеть, куда реально идёт экономика по сравнению с последним "здоровым" годом

Чтоб было видно куда идёт, надо глядеть откуда пришла.

Вот и глядим из 2019 года)

Большое видится на расстоянии.

Спору нет, но зачем так далеко? Смотрим прошлый год (в нормальной ситуации) и 3-5 лет динамики

Индекс ММВБ точно лишний.

Долгосрочно такие крупные индексы всегда растут т.к. внутри индекса берутся крупные компании и им присваивается вес, для растущих компаний вес увеличивают (и индекс растет), а для плохих компаний вес уменьшают (и индекс их 'не замечает'). Если вы сравните какие компании формировали топ в индексе 15, 10, 5 лет назад, то поймете что сравнивать их не стоит, как и использовать индекс ММВБ (или РТС), для проецирования на реальную экономику.

на сайте ммвб можете быстро сравнить и оценить как менялись веса компаний с 2012 года

https://www.moex.com/a1583

А я не смотрю на длинной дистанции. Прошлый год + 3-5 лет тенденции. Ну и сравниваю с рынком облигаций. И все-таки когда в стране проблемы, инвесторы бегут, что, конечно, отражается на индексе

А какая польза от биржи? Я вот простой пенсионер, акций никаких у меня нет, да и от Москвы живу за несколько тысяч километров. Какая мне польза от роста или падения индексов той биржи?

Я не знаю, как вы будете использовать эту информацию)) Я лично смотрю не на отдельный показатель, а на всю их совокупность. Все показатели я мониторю, чтобы видеть вектор российской экономики, чтобы, в свою очередь, понимать, свои перспективы и перспективы компании, в которой я работаю.

К чему все эти автомобили и бигмаки, если есть такая штука как реальные располагаемые денежные доходы населения.

Автомобили - это не только потребление. Это ведь и целая отрасль экономики. Поэтому это ещё и одна из характеристик экономики.

Что касается реальных доходов, то, вы меня простите, там используется официальная инфляция. Это уже некий сводный средний показатель чего-то с какой-то методикой расчета. А продажи они вот, на ладони)

Темпы роста это первая производная или вторая производная??

Вторая, видимо)

Перспективный чат детектед! Сим повелеваю - внести запись в реестр самых обсуждаемых за последние 4 часа.

В основном всё завязано на рост закредитованности (авто и цемент), а ,,уверенность" на уверенности в росте инфляции. ПМИ, это как раз про 20й год. Металлолом, это временный скачок из-за резкого роста цен, больше в природе его не стало, но попёрли.

Страницы