Для любой экономики мира транспорт является аналогом кровеносной системы человека. Сбалансированное и своевременное развитие транспортной инфраструктуры — это фундамент для уверенного долгосрочного социально-экономического развития, наращивания объемов внешней и внутренней торговли.

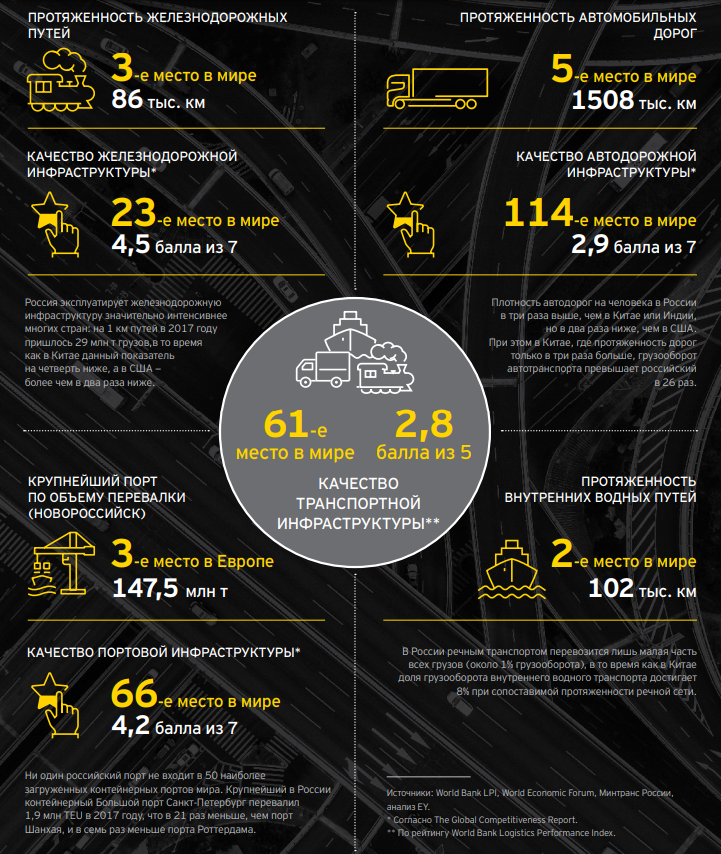

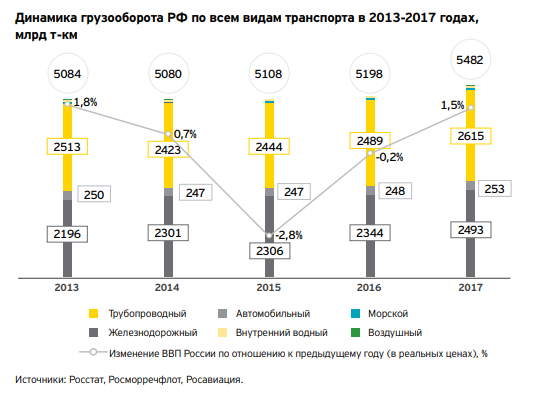

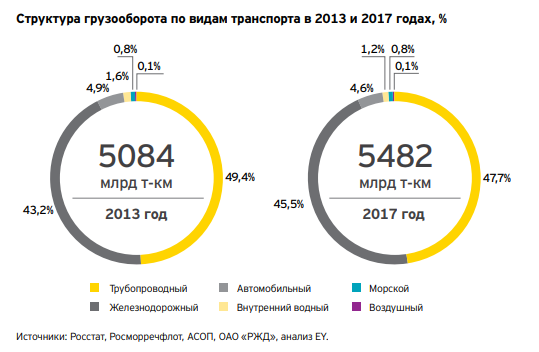

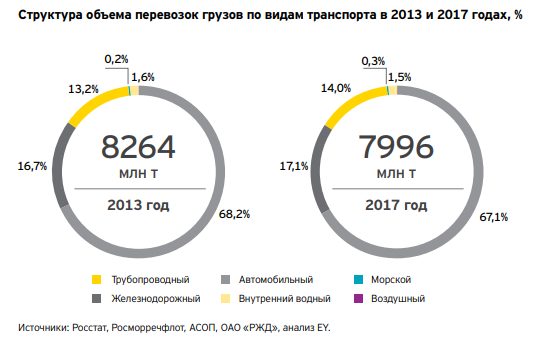

Суммарный грузооборот России постепенно увеличивается, продолжая тенденцию, начавшуюся в 2014 году. В 2017 году грузооборот вырос на 5,5%, а объем перевозки грузов — на 1,6%. Ключевые виды транспорта — железнодорожный, автомобильный и трубопроводный. На сегодняшний день их совокупная доля в грузообороте РФ составляет около 98%.

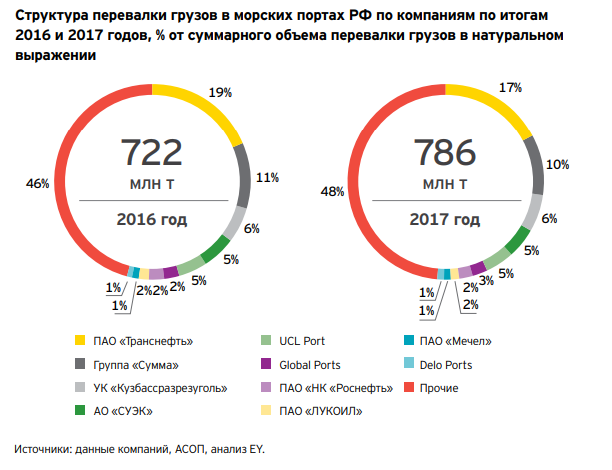

Важную роль в транспортной системе России играет портовая инфраструктура, на которую замыкаются железнодорожные, автомобильные и трубопроводные маршруты. Сегодня морские порты обеспечивают перевалку около 60% внешнеторговых грузов РФ. С 2000 по 2017 год объем перевалки грузов в морских портах увеличился практически в четыре раза и достиг 786 млн т.

В настоящем обзоре мы подробно рассматриваем железнодорожные и автомобильные грузоперевозки, перевозки внутренним водным транспортом и перевалку грузов в морских портах. Трубопроводный транспорт обеспечивает перевозку главным образом нефти, нефтепродуктов и газа. Эта тема заслуживает отдельного внимания и в данном обзоре детально не обсуждается.

В рамках исследования были проанализированы фактические результаты отрасли по итогам 2017 года, источники финансирования, сдерживающие факторы и меры государственной поддержки, а также прогнозы и экспертные мнения участников рынка о перспективах его развития.

В ходе подготовки обзора мы провели опрос, чтобы узнать мнение представителей отрасли по актуальным вопросам. В нем приняли участие 20 компаний, в том числе автомобильные и железнодорожные операторы, транспортные, логистические и стивидорные компании, а также сырьевые компании, широко представленные в отрасли грузоперевозок РФ. В число респондентов вошли руководители высшего звена — генеральные, финансовые, коммерческие директора, директора по стратегии и транспорту.

Основные тенденции рынка грузоперевозок в РФ

Позитивные тенденции в развитии социально-экономических связей между странами и стабилизация геополитической ситуации оказали положительное воздействие на объемы международной торговли, которая является основным драйвером развития транспортных систем. По оценке ВТО, рост мировой торговли за 2017 год оказался максимальным с 2011 года: 4,7%.

В 2017 году экономика РФ на фоне роста цен на нефть и стабилизации рубля продемонстрировала признаки выхода из рецессии. Внешнеторговый оборот России увеличился на 25% по сравнению с 2016 годом, составив 591 млрд долларов США (внешнеторговый оборот мировых лидеров — США и КНР — составил по 3,9 трлн долларов США)1.

В 2017 году экономика РФ на фоне роста цен на нефть и стабилизации рубля продемонстрировала признаки выхода из рецессии. Внешнеторговый оборот России увеличился на 25% по сравнению с 2016 годом, составив 591 млрд долларов США (внешнеторговый оборот мировых лидеров — США и КНР — составил по 3,9 трлн долларов США)1.

Рост цен на сырье в результате достижения договоренностей между странами ОПЕК и рядом нефтедобывающих стран (включая Россию) о снижении добычи нефти позволил увеличить экспорт основных сырьевых товаров в стоимостном выражении2. Нарастить импорт в натуральном и стоимостном выражении удалось за счет низкой базы 2016 года и укрепления рубля.

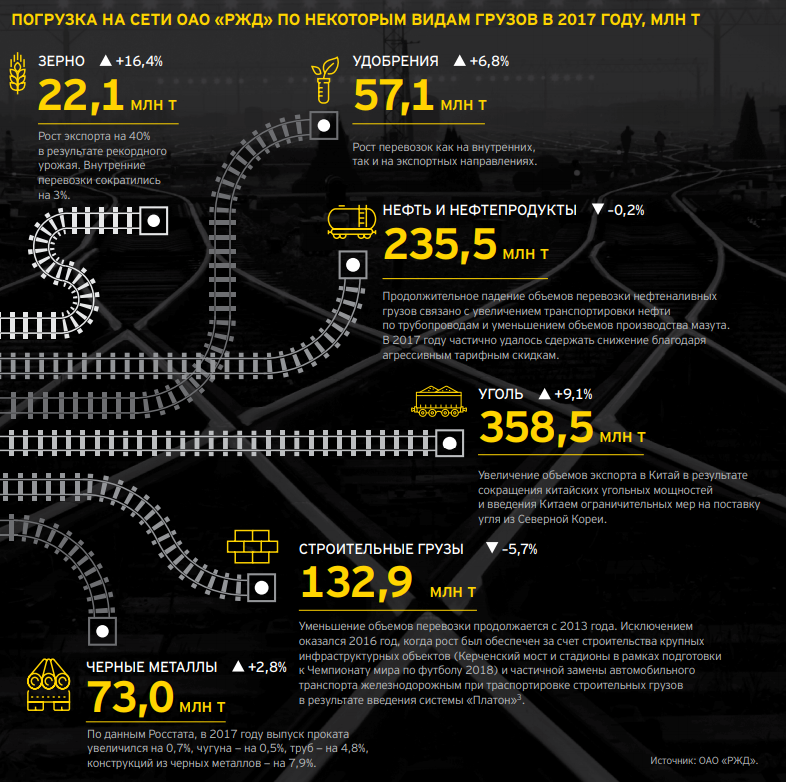

Рост грузооборота транспорта поддержали увеличившиеся объемы экспорта угля, пшеницы, минеральных удобрений и руды. Экспорт нефти и нефтепродуктов в натуральном выражении незначительно снизился.

Во внутренней торговле также наблюдалась позитивная динамика. В 2017 году увеличились физические объемы как оптовой (на 5,7%), так и розничной (на 1,3%) торговли, которые выросли впервые за три года.

В 2017 году в результате положительных изменений в торговле, а также активизации товарооборота с Китаем и значительного увеличения транзита через Россию между Китаем и Европой был зафиксирован рост российского рынка грузоперевозок.

Объем грузооборота по всем видам транспорта повысился на 5,5%, что является рекордным показателем с 2010 года.

Структура грузооборота России оставалась неизменной с 2013 по 2017 год. Более 90% грузооборота пришлось на железнодорожный и трубопроводный транспорт, однако им перевозится только треть всех грузов. Автомобильный транспорт занимает третье место в структуре грузооборота, но при этом перевозит две трети всех грузов РФ.

В 2017 году продолжилась тенденция частичной замены железнодорожного транспорта трубопроводным.

Железнодорожные грузоперевозки

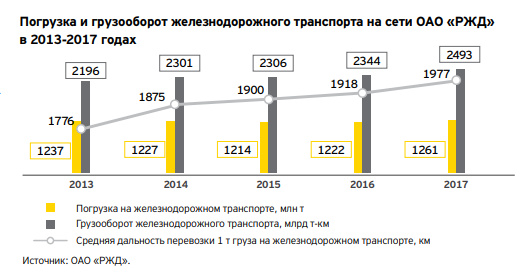

В 2017 году грузооборот железнодорожного транспорта показал прирост в 6,4%. Рост погрузки оказался в два раза меньше (3,2%) в силу увеличения средней дальности перевозок. Эти показатели стали рекордными за последнее время.

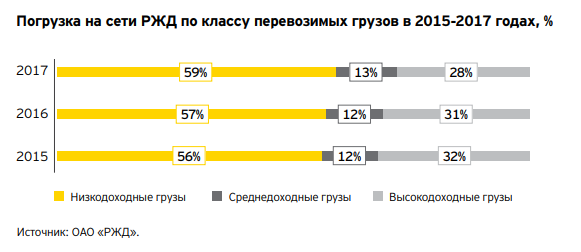

В 2017 году продолжился долгосрочный тренд, связанный с сокращением доли высокодоходных и увеличением доли низкодоходных грузов в структуре железнодорожных перевозок. Так, перевозка каменного угля, доля которого в грузообороте составила 43%, принесла компании только пятую часть выручки. При этом от перевозки нефти и нефтепродуктов (16% в грузообороте) компания получила 28% доходов.

Ключевым событием 2017 года на рынке железнодорожных перевозок стало установление долгосрочной индексации тарифов ОАО «РЖД». С 2019 года индексация тарифов на перевозку грузов и пользование инфраструктурой железнодорожного транспорта должна осуществляться на уровне инфляция минус 0,1 п. п. Более подробно формирование тарифов на 2019-2025 годы описано в разделе «Перспективы дальнейшего развития отрасли».

Важной тенденцией рынка является сокращение парка грузовых вагонов на протяжении 2014-2016 годов, в результате чего в 2017 году возник дефицит подвижного состава. Сокращение произошло из-за введенного запрета на продление срока службы грузовых вагонов4. Дефицит вагонов повлиял на ставки аренды полувагонов, став одной из причин их роста в течение всего года (после продолжительного спада в 2013-2016 годах). К концу года ставки долгосрочной аренды типового полувагона достигли 1600 рублей в сутки, а к середине 2018 года — около 1800 рублей в сутки.

4. Приказ Минтранса России от 25.12.2015 №382 «О внесении изменений в правила технической эксплуатации железных дорог Российской Федерации, утвержденные Приказом Министерства транспорта Российской Федерации от 21 декабря 2010 г. N286».

Другой тенденцией рынка является увеличение количества инновационных вагонов. В 2017 году число произведенных вагонов впервые за последние четыре года превысило количество списанных, в основном за счет выпуска инновационных полувагонов5. В частности, среди грузоперевозчиков возрастает спрос на вагоны с повышенной грузоподъемностью. В связи с этим российские производители начали выпускать вагоны с увеличенной нагрузкой на ось. К крупнейшим производителям инновационных вагонов относятся ПАО «НПК ОВК» и АО «Научно-производственная корпорация «Уралвагонзавод». Также в 2017 году на рынок вышел алюминиевый вагон с повышенной грузоподъемностью совместного производства компаний «РУСАЛ», «Арконик СМЗ» и других6.

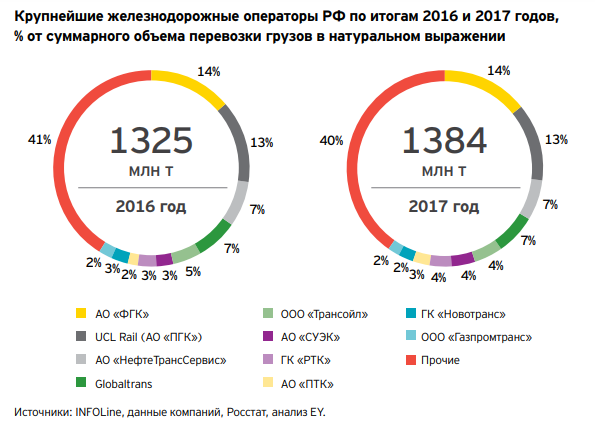

В 2017 году на рынке железнодорожных операторов появились признаки консолидации. Доля 10 крупнейших вагонных операторов в структуре грузоперевозок железнодорожным транспортом увеличилась до 60%, при этом в их управлении находилось 57% парка грузовых вагонов7. Наибольший объем перевозок грузов пришелся на АО «ФГК», сместившей АО «ПГК» с лидерской позиции. Заметный рост был зафиксирован у АО «ПТК»: на фоне укрепления цен на уголь данная компания увеличила объем перевозок на 59,7%, а парк вагонов в управлении компании вырос на 68%. ГК «РТК» по итогам 2017 года увеличила парк в управлении на 43%. По величине парка вагонов в собственности и управлении лидируют АО «ФГК» (157 тыс. единиц), АО «ПГК» (131 тыс. единиц) и Globaltrans (57,7 тыс. единиц)8.

Автомобильные грузоперевозки

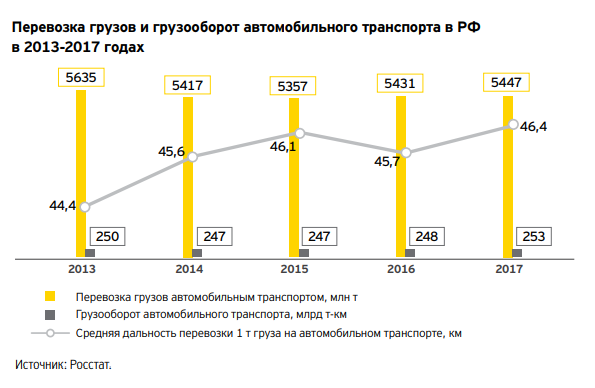

В 2017 году объем автомобильных перевозок в РФ вырос на 0,3%, а прирост грузооборота составил 2%. Помимо общего улучшения экономической ситуации, положительное воздействие оказало увеличение объемов розничной торговли.

По данным Росстата, на долю автомобильных перевозок пришлось 4,6% от общего грузооборота России за 2017 год, в то время как объем грузов, перевезенных автомобильным транспортом за тот же период, составил 67% от всех перевезенных грузов. Это отражает основную специфику автомобильных грузоперевозок: они осуществляются в основном на небольшие расстояния. Однако в период с 2000 по 2017 год средняя дальность перевозки 1 т груза выросла на 78% и достигла 46 км. Также на российском рынке наблюдается увеличение конкурентоспособной зоны использования автомобильного транспорта: им пользуются на расстояниях до 2000 км.

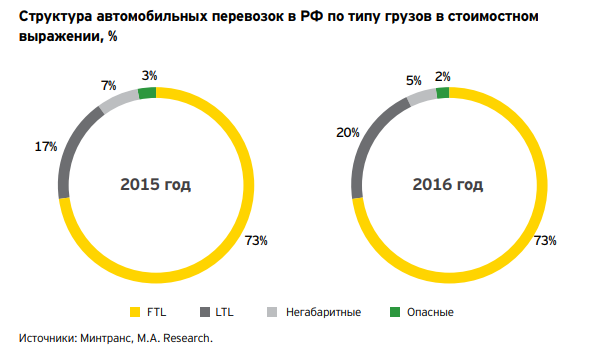

Трендом последних лет на рынке автомобильных грузоперевозок в России и в мире стал стабильный рост сегмента сборных грузов (less than truckload shipping, LTL). По оценке M.A. Research, по итогам 2017 года доля сборных грузов в структуре российских автомобильных грузоперевозок достигла 20,7%9. Главными факторами роста сегмента являются уменьшение физического объема перевозимых грузов в рамках одной доставки, территориальная экспансия торговых сетей и снижение издержек за счет объединения грузов различных отправителей.

Значительный вклад в развитие сегмента сборных грузов дает интернетторговля. На протяжении последних лет данный сектор показывал стабильный двузначный рост, опережая аналогичный показатель по розничной торговле. По данным Ассоциации компаний интернет-торговли (АКИТ), объем российского рынка интернет-торговли в 2017 году увеличился на 13%, что не оправдало прогнозных ожиданий (рост в 25%). Эксперты ассоциации объясняют замедление роста падением покупательной способности россиян во втором полугодии10.

В период с 2014 года наблюдается увеличение темпов консолидации отрасли в сфере автомобильных грузоперевозок. В результате принятия ограничительных мер на ввоз ряда товаров из Европы импорт европейских товаров (на который приходилось 70% международного автомобильного товаропотока России) показал снижение. Кроме того, падение курса рубля и сокращение доходов населения негативно повлияли на внутренний товарооборот страны. В результате многие мелкие игроки были вынуждены уйти с рынка либо переориентироваться на иные направления. Дополнительным фактором консолидации стало введение в конце 2015 года системы взимания платы «Платон».

Однако в 2017 году сокращение автомобильного грузопотока из Европы в Россию прекратилось. Объем перевозок грузов на европейском направлении вырос на 8% — до 21 млн т. Данный рост был обеспечен за счет увеличения объема перевезенных импортных грузов на 16% (экспорт за аналогичный период снизился на 0,1%)11.

Российский рынок коммерческих грузоперевозок является сильно фрагментированным. Доля 15 крупнейших компаний на рынке не превышает 15%. При этом рост выручки крупнейших игроков отрасли в 2012-2017 годах оказался выше темпов роста всего рынка.

Уверенные темпы роста демонстрируют компании, занимающиеся перевозкой сборных грузов. Так, ООО «Деловые Линии» увеличило перевозки сборных грузов на 5%12. Помимо ООО «Деловые Линии», к крупнейшим LTL-операторам относятся ООО «ПЭК» и ООО «ЖелДорЭкспедиция»13.

Крупным событием 2017 года на рынке автомобильных грузоперевозок стало первое в истории отрасли публичное размещение на Московской бирже одного из лидеров российского рынка FTL-перевозок — компании Globaltruck14. Другими лидерами сегмента FTL-перевозок являются ООО «Крафтер» и Delco15.

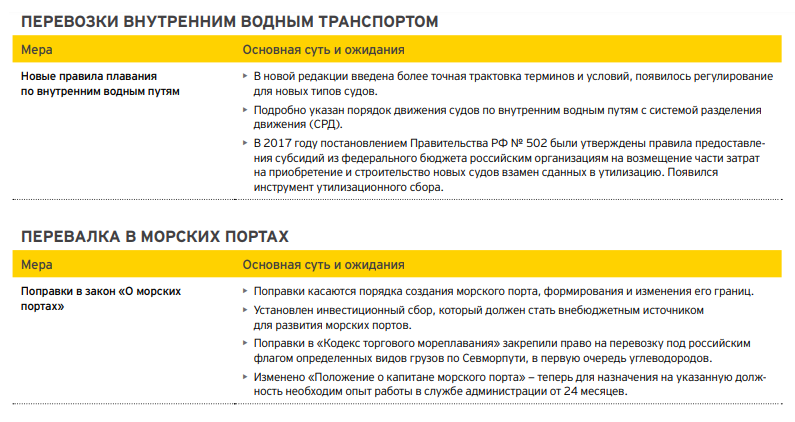

Перевозки внутренним водным транспортом

Внутренние водные пути России практически не изменились со времен СССР. Их характеристики во многом не уступают европейским. Например, гарантированная глубина Единой глубоководной системы европейской части России составляет около 4 м, в то время как аналогичный показатель Рейна, являющегося одним из главных транспортных коридоров Европы, составляет лишь 2 м. Главные проблемы связаны с состоянием флота и инфраструктуры. Старение судов идет быстрее, чем их строительство. За последние 15 лет на российских судовых верфях было произведено лишь около 800 судов, тогда как в СССР ежегодно строилось порядка 700 единиц.

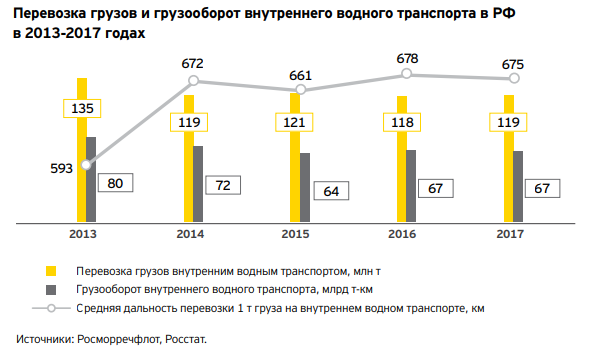

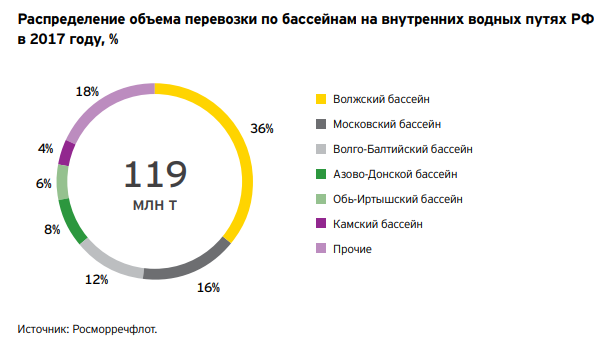

В результате внутренний водный транспорт РФ находится в состоянии стагнации. В 2017 году наблюдалось незначительное увеличение объема перевозки. При этом часть грузов стали перевозить железнодорожным и автомобильным транспортом. Было зафиксировано небольшое снижение объемов перевалки грузов в российских речных портах (на 0,4% — до 138 млн т). Оно вызвано падением объемов перевалки сухих грузов на 0,8%, среди которых наибольшее снижение показали нерудные строительные материалы (2,4%). При этом доля стройматериалов в общем объеме перевалки оставалась высокой (76,8%). Доля грузооборота нефтеналивных грузов составила 5,3%.

В европейской части России наблюдался рост объемов перевозки на 3% за счет увеличения транспортировки зерна и нефтепродуктов16.

На реках Сибири и Дальнего Востока объем перевозки грузов снизился на 7,2% в результате позднего очищения рек от льда, введения ограничений по осадке судов на верхнем участке Лены и на Ангаре, а также в связи со снижением активности стройиндустрии.

Объем перевозки в районы Крайнего Севера показал снижение на 6%. Наибольшее сокращение наблюдалось в сегменте транспортировки угля в результате перехода грузополучателей на другие виды топлива.

Перевалка грузов в морских портах

В 2017 году объем перевалки грузов в морских портах вырос на 9% по сравнению с 2016 годом. Положительная динамика российской стивидорной отрасли наблюдается с конца 1990-х годов. В период с 2013 года объем перевалки в российских морских портах увеличился на треть.

Один из факторов роста — сокращение транзита экспортируемых грузов через порты стран Балтии и Украины. Транзит российских грузов по экономическим и геополитическим причинам снижается и, согласно «Стратегии развития морской портовой инфраструктуры России до 2030 года», доля перевалки грузов через порты сопредельных стран к 2030 году должна составить 4% (для сравнения: в 2012 году до начала снижения данный показатель был равен 17%)17.

Следует отметить, что в морских портах РФ обрабатываются в основном экспортноимпортные и транзитные грузы. Их совокупная доля по итогам 2017 года составила 89,1%. На долю перевалки каботажных грузов (грузы, которые перемещаются внутри РФ морским путем) пришлось 10,9%, в то время как, например, в Китае она составила 69%. Высокая доля каботажных грузов в портах Китая обусловлена развитой системой морских перевозок, которая связывает промышленные кластеры, плотно расположенные вдоль побережья этой страны. В России тенденция создания промышленных кластеров вблизи морских портов только начинает формироваться.

Особенность работы российских морских портов состоит в неравномерности распределения по видам транспорта, которыми груз отправляется из порта и прибывает в него. В 2017 году 84% грузов было доставлено по железной дороге и трубопроводам, а при отправлении груза из порта в половине случаев использовался автомобильный транспорт. Причина — в товарной структуре грузов. Порты задействованы главным образом во внешней торговле, где основными экспортируемыми товарами являются нефть, нефтепродукты и уголь, а импортируются прежде всего контейнеры. Так, порядка 76% грузооборота российских терминалов приходится на данные виды грузов.

Положительная динамика отрасли стивидорных услуг была обеспечена за счет роста объемов перевалки угля (на 13,4%), нефти (на 10,7%) и контейнеров (на 13,0%). Больше всего удалось нарастить перевалку зерна (на 34,7%).

В 2016 и 2017 годах наблюдалась тенденция увеличения перевалки нефти на фоне стагнации перевалки нефтепродуктов. Одна из причин — влияние налогового маневра, в результате которого экспорт сырой нефти в 2017 году оказался более привлекательным, чем ее переработка. В соответствии с параметрами маневра экспортная ставка для светлых нефтепродуктов в 2017 году была установлена в размере 30% от ставки для нефти, а для темных — в размере 100%. В итоге в 2017 году нефтяные компании начали снижать объемы экспорта мазута.

В российской стивидорной отрасли распределение грузов по географическому критерию не является равномерным ввиду особенностей расположения производственных мощностей и рынков сбыта. Так, большая часть угля переваливается в портах Дальнего Востока, грузы в контейнерах и минеральные удобрения — в основном в балтийских портах, зерно и металлы — в портах Азово-Черноморского бассейна.

Наибольший прирост грузооборота был зафиксирован в Арктическом бассейне (49,1%) в результате увеличения объема перевалки нефтеналивных грузов. Балтийский, Азово-Черноморский и Дальневосточный бассейны показали умеренный рост (4,6%, 10,5% и 3,3% соответственно).

Грузооборот Каспийского бассейна продолжил снижение (на 34% в 2017 году). Наибольшее падение объемов перевалки наблюдалось в порту Махачкала (57,3%). Оно обусловлено сокращением транзита нефти, добываемой в районах Восточного Каспия, — поставщики сырья переориентировали транспортные потоки на Азербайджан и Грузию.

Производственные мощности российских морских портов в результате реализации проектов по развитию инфраструктуры были увеличены на 22 млн т в 2017 году18. Крупнейшим из них стал запуск первой очереди завода «Ямал СПГ» в порту Сабетта (5,5 млн т СПГ в год)19. Другим значимым проектом оказался запуск рейдового перевалочного комплекса «ЛК Волга» компанией ПАО «ЛУКОЙЛ» мощностью 12 млн т в год для перевалки нефти, отгружаемой с Варандейского терминала20.

В условиях роста отрасли большинству крупнейших стивидорных компаний удалось увеличить объемы обработки грузов в своих терминалах в 2017 году.

По итогам года доля перевалки 10 крупнейших компаний уменьшилась на 2,9% и составила 51,4%. Наибольший объем перевалки (136 млн т) пришелся на стивидорные компании холдинга ПАО «Транснефть», переваливающие наливные грузы через терминалы ПАО «НМТП», ООО «Транснефть — Порт Козьмино» и ООО «Невская трубопроводная компания». Группа «Сумма», также контролирующая ПАО «НМТП», заняла второе место с результатом в 79 млн т21. Заметный рост был зафиксирован на терминалах Delo Ports: за 2017 год объем перевалки грузов данного холдинга вырос на 27%. Снизился грузооборот стивидорных компаний холдингов ПАО «Мечел» (8,1%) и ПАО «ЛУКОЙЛ» (4,8%).

Перспективы дальнейшего развития отрасли

Железнодорожные грузоперевозки

Развитие железнодорожных грузоперевозок в России зависит как от поддержки государства, так и от отраслей, деятельность которых связана с транспортировкой грузов по железным дорогам.

Развитие железнодорожных грузоперевозок в России зависит как от поддержки государства, так и от отраслей, деятельность которых связана с транспортировкой грузов по железным дорогам.

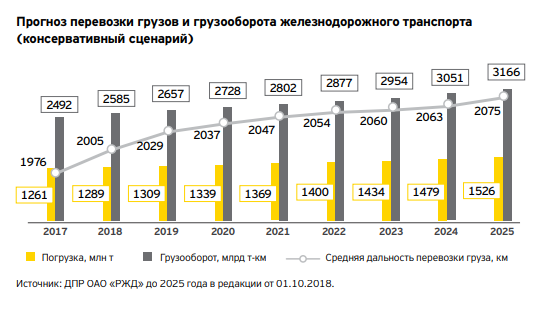

Согласно новой Долгосрочной программе развития ОАО «РЖД» до 2025 года, объем перевозок железнодорожным транспортом будет расти на 2,4% в год, а грузооборот — на 3,0%. Ожидается рост погрузки по большинству грузов. Планируется увеличение инвестиций в железнодорожную инфраструктуру и обновление локомотивного парка. Основные плановые показатели программы указаны в разделе «Меры государственной поддержки отрасли».

Распоряжением Правительства РФ в конце 2017 года была определена новая тарифная политика ОАО «РЖД» на 2018-2025 годы. «Базовая» индексация будет ограничена уровнем «инфляция минус», т. е. при таргете по инфляции в 4% индексация не превысит 3,9%. Также до 2025 года останется надбавка в 2% для капитального ремонта инфраструктуры. Помимо этого, с 2019 года не будет применяться повышающий коэффициент для экспортных  перевозок в рамках тарифного коридора26.

перевозок в рамках тарифного коридора26.

В 2018 году для компании утверждено увеличение тарифа на 5,4%, которое складывается из базового значения (3,9%) и надбавки для компенсации расходов, связанных с корректировкой налогового законодательства Российской Федерации (1,5%, до 2021 года). Увеличение тарифа должно компенсировать рост налогов на имущество компании в регионах, доходы от которых пойдут в региональные бюджеты.

По прогнозам ОАО «РЖД», может повториться ситуация с дефицитом парка полувагонов, наблюдавшаяся на сети  железных дорог в 2017 году27. Осенью 2018 года потенциальный дефицит составит 20,8 тыс. полувагонов, а к 2025 году — 46 тыс. полувагонов (при росте погрузки согласно ДПР ОАО «РЖД»). Причина — в нехватке литых деталей тележек и цельнокатаных колес (вся продукция, которая выпускается сейчас, идет на производство новых вагонов). Помимо нехватки запчастей, риск возникновения дефицита повышается из-за замедления оборота вагонов в результате проведения ремонтных работ на сети РЖД и простоев перед загрузкой и выгрузкой. Так, маршрутная скорость движения грузового поезда в первой половине 2018 года снизилась на 4,5%.

железных дорог в 2017 году27. Осенью 2018 года потенциальный дефицит составит 20,8 тыс. полувагонов, а к 2025 году — 46 тыс. полувагонов (при росте погрузки согласно ДПР ОАО «РЖД»). Причина — в нехватке литых деталей тележек и цельнокатаных колес (вся продукция, которая выпускается сейчас, идет на производство новых вагонов). Помимо нехватки запчастей, риск возникновения дефицита повышается из-за замедления оборота вагонов в результате проведения ремонтных работ на сети РЖД и простоев перед загрузкой и выгрузкой. Так, маршрутная скорость движения грузового поезда в первой половине 2018 года снизилась на 4,5%.

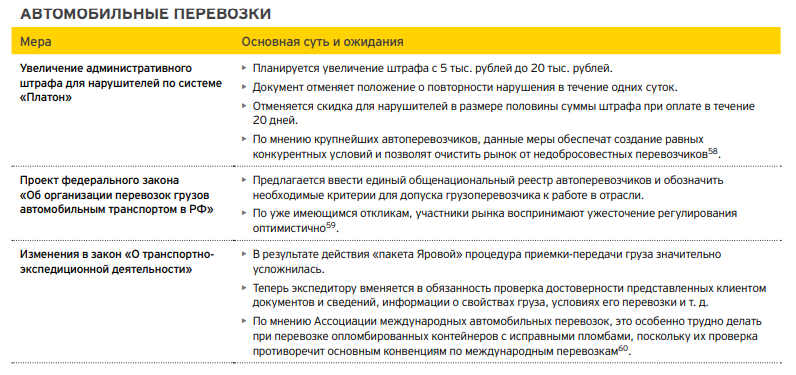

Автомобильные грузоперевозки

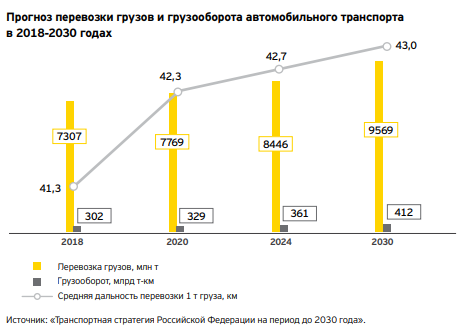

В настоящее время проводятся разработанные Правительством РФ мероприятия по улучшению состояния  автомобильной отрасли, которые должны оказать влияние на дорожную инфраструктуру и грузоперевозки автотранспортом. Предполагается заметный рост как объемов перевозимых грузов, так и грузооборота. Однако на практике достигнутые показатели значительно отстают от плановых.

автомобильной отрасли, которые должны оказать влияние на дорожную инфраструктуру и грузоперевозки автотранспортом. Предполагается заметный рост как объемов перевозимых грузов, так и грузооборота. Однако на практике достигнутые показатели значительно отстают от плановых.

Положительную динамику автомобильных грузоперевозок поддержит увеличение ВВП, объемов розничной торговли, объемов производства продукции основных грузообразующих отраслей, экспорта и импорта. Ожидается рост конкурентоспособности автотранспорта в сегментах высокодоходных и скоропортящихся грузов. За счет усиления цифровизации будет сокращаться теневой сегмент и повышаться эффективность работы компаний, а также всей отрасли.

При этом, несмотря на рост грузовых перевозок автотранспортом в 2017 году и ожидаемые положительные тенденции, 89% респондентов считают, что такие перевозки в наибольшей степени нуждаются в развитии.

Одна из причин заключается в низком уровне развития автодорожной инфраструктуры. При этом в среднесрочной перспективе прогнозируется рост объемов строительства и реконструкции автодорог федерального значения. Максимальной отметки данный показатель может достичь в 2018 году за счет реализации большого количества концессионных проектов, крупнейшие из которых связаны со строительством участков трассы М-11.

Перевозки внутренним водным транспортом

Отрасль перевозок внутренним водным транспортом в последние несколько лет находится в стадии стагнации. Для ее

Отрасль перевозок внутренним водным транспортом в последние несколько лет находится в стадии стагнации. Для ее

развития Правительство РФ разработало комплекс мер, предполагающих увеличение объема грузоперевозки внутренним речным транспортом к 2030 году в два раза по сравнению с данными на 2017 год, а грузооборота — в 1,7 раза.

Несмотря на прогнозируемую тенденцию роста грузоперевозок в России, существует ряд факторов, которые могут оказать негативное влияние на перспективы развития внутреннего водного транспорта.

Во-первых, существующая тенденция снижения погрузки нефти и строительных грузов затрагивает не только железнодорожный транспорт (детальное описание приведено выше), но и внутренний водный из-за все большего использования трубопроводов для транспортировки.

Во-первых, существующая тенденция снижения погрузки нефти и строительных грузов затрагивает не только железнодорожный транспорт (детальное описание приведено выше), но и внутренний водный из-за все большего использования трубопроводов для транспортировки.

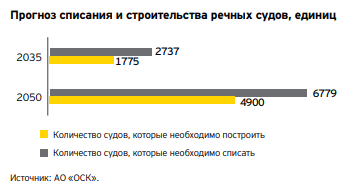

Во-вторых, проблема устаревания судов будет иметь тенденцию к развитию в будущем. По прогнозам Объединенной судостроительной корпорации, к 2050 году придется обновить почти 70% речного флота России31. Количество списанных судов из-за их возраста в 1,5 и 1,4 раза превышает число тех, которые планируется построить в 2035 и 2050 годах соответственно.

Перевалка грузов в морских портах

За счет роста как наливных, так и сухих грузов к 2021 году объем перевалки в российских морских портах увеличится на 23%. Драйверы будут те же: увеличение экспорта основных сырьевых товаров, снижение перевалки российских грузов через порты сопредельных государств и снятие инфраструктурных ограничений.

Для обеспечения производственной базы участники стивидорного рынка реализуют инвестиционные проекты по строительству и реконструкции портовых терминалов. Так, согласно ФЦП «Развитие транспортной системы», к 2021 году производственные мощности российских морских портов могут увеличиться на 19%.

Для обеспечения производственной базы участники стивидорного рынка реализуют инвестиционные проекты по строительству и реконструкции портовых терминалов. Так, согласно ФЦП «Развитие транспортной системы», к 2021 году производственные мощности российских морских портов могут увеличиться на 19%.

Как и в сегменте железнодорожных перевозок, одним из основных факторов роста грузовой базы должен стать уголь. На рынке наблюдается тенденция к созданию новых угольных мощностей. Некоторые порты переориентируют терминалы для обеспечения грузовой базы. Так, терминал «Юг-2» в Усть-Луге, который ранее занимался перевалкой ро-ро грузов, в январе 2018 года был переведен на перевалку угля, и к концу года через него планируют отправить на экспорт 4 млн т32.

Ввиду географического положения рынков сбыта основные проекты по строительству новых угольных мощностей сосредоточены на Дальнем Востоке. АО «Восточный Порт» реализует один из крупнейших частных проектов на восточном побережье по строительству третьей очереди угольного комплекса, запуск которой ожидается в 2019-2020 годах (17,2 млн т в год)33.

Значительное увеличение производственных мощностей планируется в порту Ванино.

АО «Дальтрансуголь» намерено расширить мощности до 40 млн т к 2023 году (текущая мощность терминала составляет 24 млн т)34. АО «ВаниноТрансУголь» также занимается строительством угольного терминала в порту Ванино: мощности будут введены в эксплуатацию в 2019 и 2021 годах (каждая очередь увеличит пропускную способность на 12 млн т в год)35. Еще один терминал мощностью 15 млн т в год планирует построить Тувинская Энергетическая Промышленная Корпорация (ТЭПК)36.

Увеличение объемов перевалки угля в Арктическом бассейне планируется за счет запуска угольного терминала «Лавна» в порту Мурманск в 2020 году (18 млн т в год)37. В результате грузовая база бассейна по данному виду груза может увеличиться в два раза. Однако спрос на перевалку угля через порты Северо-Запада будет снижаться в результате сокращения спроса в европейских странах из-за отказа от использования угольных электростанций. Таким образом, существует риск низкой загруженности терминала.

Ощущаются недостатки мощностей по перевалке зерна. Большинство проектов по строительству зерновых терминалов планируется в АзовоЧерноморском бассейне. В порту Тамань ГК «ОТЭКО» собирается закончить строительство логистического хаба по переработке зерновых культур мощностью 14,5 млн т к 2019 году38. Создание новых зерновых терминалов в порту Новороссийск позволит увеличить мощности на 6,5 млн т39 40.

Увеличение перевалки наливных грузов может произойти за счет роста экспорта сжиженного газа. Планируется несколько крупных проектов по созданию СПГ-терминалов. В августе 2018 года произошел досрочный запуск второй, а в 2019 году ожидается запуск третьей очереди проекта «Ямал СПГ», каждая из них даст возможность увеличить объем перевалки в порту Сабетта на 5,5 млн т в год41. На соседнем с Ямалом Гыданском полуострове планируется строительство завода «Арктик СПГ-2» с вводом производственных линий в 2023-2025 годах (три этапа по 6,6 млн т СПГ в год)42.

Наиболее крупный проект по производству СПГ в Балтийском бассейне — «Балтийский СПГ» в порту Усть-Луга с плановым сроком запуска в 2022-2023 годах. Его инвесторами выступают Shell и ПАО «Газпром», производственные мощности составят 10 млн т в год43.

В результате развития инфраструктуры суммарная мощность перегрузочных комплексов всех российских портов составит от 1268,4 млн т в год до 1618,4 млн т в год к 2030 году в зависимости от успешности реализации запланированных проектов44.

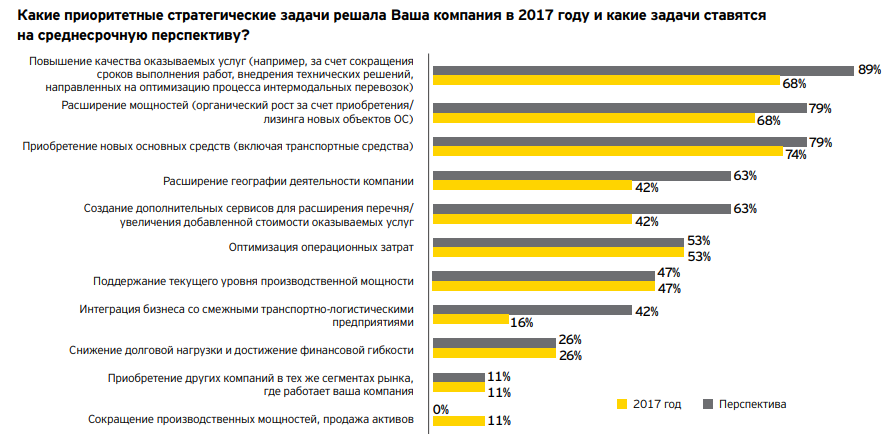

Результаты опроса подтверждают оптимистичный настрой участников рынка. Большинство респондентов намерены расширять мощности и развивать бизнес в среднесрочной перспективе. Рост конкуренции в отрасли поддерживает ориентир компаний на качество и конкурентоспособность оказываемых услуг. Принимаемые компаниями отрасли меры были отмечены Всемирным Банком — в рейтинге стран в категории «международная торговля» в 2017 году Россия поднялась со 170-го до 100-го мест45.

Повышение конкурентоспособности транзитных маршрутов через РФ

Экономическое развитие Китая стимулирует увеличение экспорта в страны Европы, Центральной Азии и Персидского залива. Однако общий товарооборот за последние четыре года сократился приблизительно на 9% из-за уменьшения объема китайского импорта. Согласно прогнозу Oxford Economics, в ближайшие три года прогнозируется рост товарооборота на 10% в год, который будет дополнительно стимулироваться торговой конфронтацией между Китаем и США.

Экономическое развитие Китая стимулирует увеличение экспорта в страны Европы, Центральной Азии и Персидского залива. Однако общий товарооборот за последние четыре года сократился приблизительно на 9% из-за уменьшения объема китайского импорта. Согласно прогнозу Oxford Economics, в ближайшие три года прогнозируется рост товарооборота на 10% в год, который будет дополнительно стимулироваться торговой конфронтацией между Китаем и США.

Большая часть экспортных и импортных контейнерных перевозок Китая осуществляется с использованием морского транспорта. Однако за последние четыре года объем перевозок контейнеров по железной дороге на маршруте Китай — Европа вырос практически в пять раз. Ключевыми железнодорожными переходами, обслуживающими транзит между Китаем и ЕС на территории СНГ, являются Достык / Алтынколь (Казахстан, около 66% грузооборота), Наушки (Россия, на границе с Монголией, около 13% грузооборота) и Забайкальск (Россия, около 21% грузооборота).

Помимо маршрутов Китай — Европа потенциал развития есть и у железнодорожных перевозок из Китая в Центральную Азию, страны Персидского залива, СНГ и Турцию. Для развития данных грузопотоков предусмотрен ряд проектов, находящихся на различных этапах реализации, например Транскаспийский Международный Транспортный Маршрут (ТМТМ), проложенный через Казахстан и Каспийское море в страны Кавказа и Турцию, запущенный в 2017 году. Также планируется создание железнодорожных маршрутов через Кыргызстан, которые позволят соединить с Китаем Таджикистан и Афганистан (строительство не начато, запуск ожидается после 2020 года). Кроме данных проектов существует и функционирует маршрут через юг Казахстана (г. Шымкент), который ведет в Иран через Узбекистан и Туркмению.

Помимо маршрутов Китай — Европа потенциал развития есть и у железнодорожных перевозок из Китая в Центральную Азию, страны Персидского залива, СНГ и Турцию. Для развития данных грузопотоков предусмотрен ряд проектов, находящихся на различных этапах реализации, например Транскаспийский Международный Транспортный Маршрут (ТМТМ), проложенный через Казахстан и Каспийское море в страны Кавказа и Турцию, запущенный в 2017 году. Также планируется создание железнодорожных маршрутов через Кыргызстан, которые позволят соединить с Китаем Таджикистан и Афганистан (строительство не начато, запуск ожидается после 2020 года). Кроме данных проектов существует и функционирует маршрут через юг Казахстана (г. Шымкент), который ведет в Иран через Узбекистан и Туркмению.

Ключевой инициативой, направленной на развитие железнодорожного транспорта в регионе, является проект «Экономический пояс Шелкового пути» (ЭПШП, английская аббревиатура — OBOR), предложенный правительством Китая. Данная программа направлена на реализацию ряда проектов по развитию железнодорожной транспортной инфраструктуры, необходимой для увеличения объема перевозки контейнеров по железной дороге между Китаем и Европой, а также между странами Азии.

Ключевой инициативой, направленной на развитие железнодорожного транспорта в регионе, является проект «Экономический пояс Шелкового пути» (ЭПШП, английская аббревиатура — OBOR), предложенный правительством Китая. Данная программа направлена на реализацию ряда проектов по развитию железнодорожной транспортной инфраструктуры, необходимой для увеличения объема перевозки контейнеров по железной дороге между Китаем и Европой, а также между странами Азии.

Инициатива ЭПШП для Китая тесно связана с потребностью в развитии западных, центральных и северо-восточных провинций, в увеличении доли этих провинций в ВВП, повышении доли железнодорожных перевозок в общем товарообороте Китая с зарубежными торговыми партнерами, а также в росте экономики страны.

Потенциал увеличения железнодорожных контейнерных перевозок обусловлен наличием ряда преимуществ у железнодорожного транспорта по сравнению с морским:

В данный момент, с учетом китайских субсидий, стоимость перевозки по железной дороге в среднем на 400-1500 долларов США (за контейнер) выше, чем при перевозке морским транспортом,— в зависимости от маршрута. При этом срок доставки в два-три раза ниже, что создает предпосылки для переключения части грузов на железнодорожный транспорт за счет более эффективного соотношения срока доставки и цены.

Наиболее интересными категориями товаров для переключения с морского на железнодорожный транспорт являются, например, электроника, продукты машиностроения, специальной химии, транспорт и запчасти или металлы, так как стоимость груза одного контейнера (TEU) в таком случае составляет более 150-200 тыс. долларов США. При данной стоимости контейнера эффект от экономии капитала и другие косвенные эффекты делают железную дорогу экономически более выгодной опцией для транспортировки груза. Помимо экономического эффекта в ряде случаев для грузовладельцев существенную роль при поставках и отправке срочных поставок играет фактор точности срока перевозки. Это делает железнодорожные перевозки более привлекательными по сравнению с морскими, при которых сроки доставки могут колебаться в пределах нескольких дней.

Анализ EY показывает, что объем железнодорожных перевозок будет увеличиваться при реализации трех потенциальных сценариев, которые определяются следующими факторами:

Сценарий 1. Сценарий основан на снижении уровня / отмене субсидирования железнодорожных перевозок китайскими властями, вследствие чего ставки на транспортировку по железной дороге увеличатся и будут незначительно компенсированы органическим ростом рынка.

Сценарий 2. В сценарии рассматривается умеренное снижение ставок на железнодорожные перевозки за счет увеличения субсидий из-за временного успеха программы ЭПШП.

Сценарий 3. Сценарий основан на значительном снижении ставок на железнодорожные перевозки вследствие увеличения объема субсидирования, изменения железнодорожных тарифов в Китае и тарифов железнодорожных администраций стран транзита, что позволит правительству Китая достигнуть целей программы ЭПШП.

При организации транспортировки контейнеров по железнодорожным маршрутам существует ряд участников, оказывающих услуги грузовладельцам, потенциал бизнеса которых возрастает.

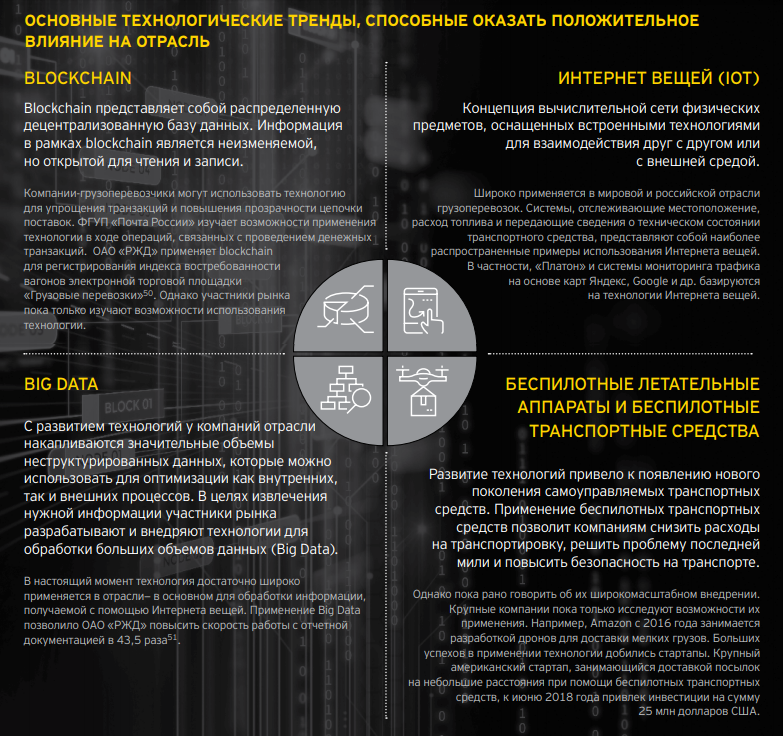

Технологические тренды отрасли

Информационные технологии — один из самых обсуждаемых и быстрорастущих сегментов экономики в 21 веке, который проникает практически во все сферы бизнеса, становясь драйвером развития как отрасли в целом, так и отдельных компаний.

Применение современных технологий позволяет участникам рынка оптимизировать различные бизнес-процессы, сокращать издержки и повышать качество услуг. Ниже приведены основные технологические тренды, способные оказать положительное влияние на отрасль.

На данный момент темпы внедрения инновационных технологий в отрасль грузоперевозок остаются невысокими46. В основном они реализуются на уровне стартапов, большинство крупных игроков пока только изучают потенциал их использования. При этом на российском и международном рынках существуют примеры успешного запуска высокотехнологичных продуктов.

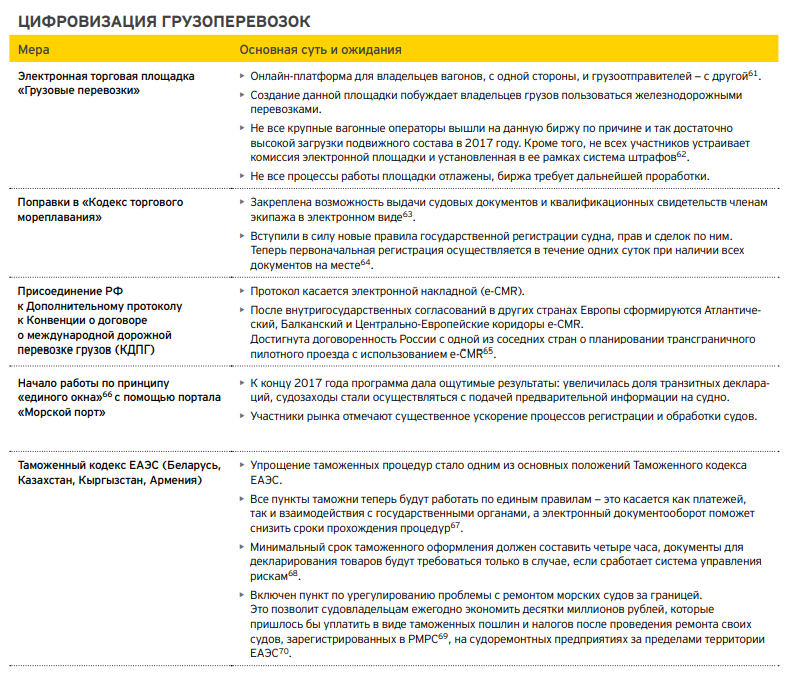

Активно обсуждается опыт других отраслей в области использования маркетплейсов — онлайн-платформ для участников рынка, с одной стороны, и пользователей их услуг — с другой. Известны успешные проекты международных компаний в данной сфере, таких как Amazon и Alibaba. В 2017 году ОАО «РЖД» запустило электронную торговую площадку (далее — ЭЦП) «Грузовые перевозки» — онлайн-платформу для вагонных операторов и грузоотправителей. Сервис находится на начальной стадии развития: на данный момент объемы размещения незначительны, у участников рынка есть ряд замечаний по поводу цен и качества сервиса.

Набирают популярность сервисы, использующие бизнес-модель агрегатора такси Uber. Так, в 2017 году российский стартап GroozGo привлек инвестиции в размере более 2 млн долларов США47. Сервис позволяет грузоотправителю найти подходящего автоперевозчика и несет ответственность за сохранность груза. Такие маркетплейсы нацелены в первую очередь на объединение мелких игроков с грузовладельцами.

Проведенный опрос также показал, что участники рынка заинтересованы в использовании новых технологий. Большинство респондентов (71%) выразили желание и готовность применять онлайн-платформы, позволяющие объединить участников отрасли и потребителей.

Почти две трети опрошенных хотели бы внедрить технологии, позволяющие в режиме реального времени передавать информацию о текущем местонахождении и состоянии техники. Использование дронов, роботов и технологии blockchain для отслеживания грузов и сроков поставок вызывает меньший интерес у респондентов: лишь 7% ожидают внедрения таких технологий на своем участке деятельности в ближайшие годы.

В прошлом году началось активное участие государства в процессе создания и регулирования цифровой экономики. В июле правительство утвердило программу «Цифровая экономика Российской Федерации», направленную на формирование нормативной базы и развитие информационных технологий48. Часть программы будет развивать цифровизацию транспортного сектора. Так, к концу 2019 года Минтранс на основе сервисов «Платона» и ОАО «РЖД» планирует запустить интернет-платформу, призванную объединить всех участников отрасли49. Более детально роль государства в развитии цифровой экономики будет рассмотрена в разделе «Меры государственной поддержки отрасли».

Источники финансирования инвестиций

Основным документом, позволяющим определить вектор развития финансовой поддержки инфраструктурных проектов в отрасли, является государственная программа Российской Федерации «Развитие транспортной системы», утвержденная Правительством РФ 20 декабря 2017 года. Разработанная Минтрансом программа рассчитана на 2018-2021 годы, общий объем финансирования был расширен до 7,7 трлн рублей (вместо 3,2 трлн рублей, запланированных в предыдущей версии ФЦП).

Определением ключевых параметров развития железнодорожной инфраструктуры занимаются государство и ОАО «РЖД». Степень их влияния характеризуется капитальными вложениями в строительство железнодорожных путей общего пользования, железнодорожных станций и прочих объектов, обеспечивающих функционирование железнодорожного комплекса. Капитальные вложения частных инвесторов в железнодорожную инфраструктуру в основном ограничиваются затратами грузовладельцев на модернизацию уже существующей инфраструктуры либо на строительство железнодорожных подходов к своим объектам. При этом идет развитие практики государственно-частного партнерства.

Определением ключевых параметров развития железнодорожной инфраструктуры занимаются государство и ОАО «РЖД». Степень их влияния характеризуется капитальными вложениями в строительство железнодорожных путей общего пользования, железнодорожных станций и прочих объектов, обеспечивающих функционирование железнодорожного комплекса. Капитальные вложения частных инвесторов в железнодорожную инфраструктуру в основном ограничиваются затратами грузовладельцев на модернизацию уже существующей инфраструктуры либо на строительство железнодорожных подходов к своим объектам. При этом идет развитие практики государственно-частного партнерства.

Основными источниками финансирования инвестиций автодорожной инфраструктуры являются федеральный и региональный бюджеты. Также с 2015 года небольшая часть дорожного фонда формируется из средств системы взимания платы «Платон». Основной статьей капитальных расходов государства (в лице ГК «Автодор» и Федерального дорожного агентства (Росавтодор)) является строительство региональных и федеральных автомобильных дорог. При этом часть инвестиционных проектов (в основном при строительстве платных автодорог) реализуются с использованием механизма государственно-частного партнерства.

В вопросах развития портовой инфраструктуры государство финансирует дноуглубительные работы, строительство подходных каналов и акваторий портов, реконструкцию причальных стенок, находящихся в федеральной собственности. Капитальные затраты частного бизнеса включают строительство собственных причалов, терминалов, закупку оборудования. Кроме того, соглашения о развитии портов могут содержать обязательства бизнеса по модернизации причальной стенки, находящейся в федеральной собственности, а также по участию в финансировании подъездных путей.

Компании отрасли используют различные источники финансирования своей инвестиционной деятельности. Данные проведенного опроса свидетельствуют о том, что собственные средства компаний в настоящее время являются основным источником финансирования.

Лизинг и банковское финансирование в рублях также достаточно популяры — эти инструменты планируют

использовать около половины всех респондентов. На государственные субсидии рассчитывают порядка трети опрошенных. Выпуск облигаций, средства от продажи активов и привлечение стратегического инвестора носят более частный характер — доля ответов респондентов по каждому из них не превышает 26%. Большая часть респондентов считает, что доступность заемных ресурсов осталась на уровне прошлого года либо увеличилась.

Лишь 5% опрошенных отметили, что заемные средства в долларах США стали менее доступными. Планируя инвестиции и привлечение финансирования, участники рынка исходят из ожидаемой доходности, которую могут обеспечить новые проекты. Мнения респондентов о текущих уровнях цен на транспортировку свидетельствуют о достаточно комфортных ценовых условиях, сложившихся на сегодняшний день для большинства компаний.

Сдерживающие факторы

Факторы, сдерживающие развитие отрасли, варьируются в зависимости от вида транспорта. Для одних видов характерна проблема перехода на использование другого транспорта при перевозке части грузов, для других — медленное развитие инфраструктуры и устаревание транспортных средств. Но некоторые сдерживающие факторы актуальны для всех видов грузоперевозок и ограничивают рост отрасли в целом.

Большинство респондентов отмечают недостаточное развитие железнодорожной инфраструктуры, вопросы нормативной базы и низкий уровень цифровизации отрасли.

Примерно те же факторы ограничивают развитие российских транзитных маршрутов. Дополнительного рассмотрения требуют вопросы длительности прохождения таможенных процедур и недоверия со стороны зарубежных грузовладельцев. Также многие респонденты считают меры, принимаемые государством для развития российского транзита, недостаточными для создания конкурентных преимуществ по сравнению с альтернативными логистическими маршрутами.

Таким образом, основные проблемы отрасли грузоперевозок касаются недостаточно быстрого развития инфраструктуры и несовершенства нормативной базы. Отдельно участники рынка отмечают необходимость улучшения железнодорожной инфраструктуры.

Железнодорожная инфраструктура

Для успешного развития отрасли грузоперевозок необходимо опережающее развитие железнодорожной инфраструктуры. На данный момент на российских железных дорогах наблюдается недостаточная пропускная способность. Существуют «узкие места», загрузка которых достигает 100%. В результате время доставки грузов увеличивается, а часть из них переходит на другие виды транспорта. Несоблюдение сроков доставки из-за указанной проблемы снижает популярность российских транзитных маршрутов. Для устранения «узких мест» и повышения конкурентоспособности российских железных дорог государство, ОАО «РЖД» и заинтересованные стороны развивают железнодорожную инфраструктуру.

Особое влияние железнодорожная инфраструктура оказывает на развитие портовой инфраструктуры страны. Реализация крупных портовых проектов невозможна без обеспечения достаточной пропускной способности железных дорог и создания железнодорожных подходов. В 2017 году 46% грузов прибывало в морские порты РФ железнодорожным транспортом. Затягивание сроков снятия инфраструктурных ограничений на железной дороге может не только отрицательно повлиять на работу портов, но и стать причиной отказа от проектов по модернизации и строительству терминалов.

Особое влияние железнодорожная инфраструктура оказывает на развитие портовой инфраструктуры страны. Реализация крупных портовых проектов невозможна без обеспечения достаточной пропускной способности железных дорог и создания железнодорожных подходов. В 2017 году 46% грузов прибывало в морские порты РФ железнодорожным транспортом. Затягивание сроков снятия инфраструктурных ограничений на железной дороге может не только отрицательно повлиять на работу портов, но и стать причиной отказа от проектов по модернизации и строительству терминалов.

В настоящий момент реализуются крупные проекты по развитию и обновлению инфраструктуры на подходах к портам Азово-Черноморского бассейна с плановым окончанием работ в 2020 году (ожидается увеличение пропускной способности до 125,5 млн т в год) и на подходах к портам Северо-Запада России с планируемым завершением в 2025 году (145,6 млн т в год)52.

При этом наиболее остро стоит вопрос развития инфраструктуры Восточного полигона для создания базы в целях увеличения экспорта сырьевых товаров, в первую очередь угля. Согласно Указу Президента РФ от 07.05.2018, к 2025 году пропускная способность БайкалоАмурской и Транссибирской магистралей должна увеличиться в полтора раза — до 180 млн т в год.

Для обеспечения достаточной пропускной способности ОАО «РЖД» продолжает реализовывать проект по модернизации БАМа и Транссиба. Завершить первый этап планируется в 2019 году. Предполагается рост пропускной способности до 124,9 млн т53.

Реализация второго этапа модернизации БАМа и Транссиба позволит создать базу для вывоза угля в восточном направлении в объеме 195 млн т к 2025 году

Развивается практика ГЧП при строительстве железнодорожной инфраструктуры. В марте 2017 года ОАО «РЖД» и ПАО «Газпром» подписали соглашение о создании «Северного широтного хода», который позволит повысить транспортную доступность между месторождениями Западной Сибири и портами Северо-Запада России54. При этом 400 из 686 км магистрали будет создано концессионером. В августе 2018 года вышло распоряжение Правительства РФ о заключении концессионного соглашения, окончание строительства намечено на 2023 год. Грузовая база магистрали составит 23,9 млн т (главным образом это будут нефтеналивные грузы), большая часть грузопотока перейдет с уже существующих маршрутов.

Меры государственной поддержки отрасли

Государство традиционно оказывает большое влияние на рынок грузоперевозок. В первую очередь оно отвечает за регулирование рынка, обозначая правила игры для остальных участников. Это осуществляется путем установления тарифов на эксплуатацию инфраструктуры общего пользования и принятия нормативных документов, касающихся транспортно-экспедиционной деятельности, международных конвенций о торговле, а также правил и требований по перевозке грузов.

Кроме того, отрасль тесно связана с развитием инфраструктуры, для которой характерны значительные объемы капитальных вложений, большое количество участников, длительные сроки реализации проектов и повышенные риски для частных инвесторов. В связи с этим для снижения уровня рисков и стимулирования инвестиционной активности необходимы определенные меры государственной поддержки.

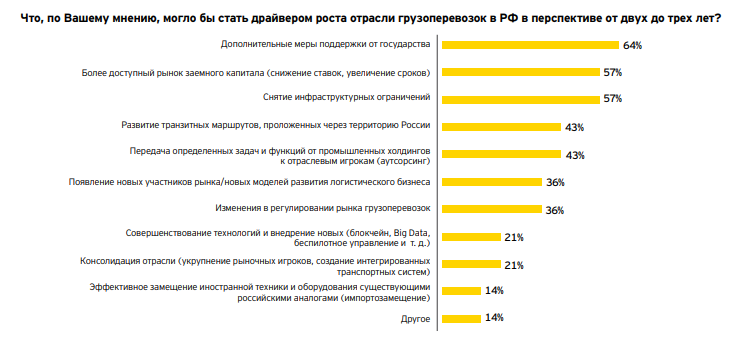

Проведенный опрос свидетельствует о важности мер государственной поддержки для участников рынка: 64% опрошенных считают, что дополнительная государственная поддержка может стать драйвером отрасли в ближайшей перспективе. В качестве необходимых мер респонденты выделили налоговые льготы и финансовую поддержку государства при строительстве инфраструктурных объектов.

Заключение

По итогам 2017 года отрасль грузоперевозок РФ продемонстрировала уверенный рост. Суммарно по всем видам транспорта грузооборот вырос на 5,5%, что является рекордным показателем с 2010 года. Основными драйверами стали увеличившиеся объемы экспорта угля, пшеницы и минеральных удобрений.

По сравнению с 2016 годом грузооборот автомобильного транспорта вырос на 2%, железнодорожного — на 6,4%, что существенно выше темпов прироста в предыдущие годы. Объем перевалки грузов в морских портах увеличился на 9%. На внутреннем водном транспорте объемы перевозок по сравнению с предыдущим годом практически не изменились.

Наибольшую динамику показали сегменты перевозки зерна железнодорожным транспортом, перевалка угля и удобрений в портах Балтийского бассейна, перевалка зерна в портах АзовоЧерноморского бассейна и нефти в портах Арктического бассейна. В сфере автомобильных перевозок продолжился рост сегмента сборных грузов. Удалось увеличить перевозку транзитных грузов за счет расширения грузопотока между Европой и Китаем через Россию. Однако объемы перевозки строительных грузов заметно снизились. Продолжилась тенденция перехода нефтеналивных грузов с железнодорожного транспорта на трубопроводный.

В среднесрочной перспективе ожидается продолжение главных тенденций 2017 года — начала 2018 года и дальнейшее увеличение объема экспорта товаров — основных драйверов роста 2017 года. Большинство респондентов в среднесрочной перспективе планируют расширять мощности и повышать качество оказываемых услуг. Для логистических компаний и железнодорожных операторов дополнительные возможности по увеличению бизнеса могут возникнуть при организации транспортировки контейнеров по железнодорожным транзитным маршрутам между Китаем и странами ЕС.

К сдерживающим факторам большинство участников исследования отнесли недостаточное развитие железнодорожной инфраструктуры, несовершенство нормативной базы и низкий уровень цифровизации отрасли. При этом налоговые льготы, финансовая поддержка в ходе развития инфраструктуры и установление долгосрочных тарифов были отмечены как меры государственной поддержки, способные оказать наибольшее влияние на отрасль в среднесрочной перспективе.

В рамках мероприятий, направленных на снятие ограничений, вырос объем инвестиций в транспортную инфраструктуру, в том числе за счет расширения инвестиционной программы ОАО «РЖД» и увеличения объемов частных инвестиций в автодорожную инфраструктуру. Была разработана новая ФЦП «Развитие транспортной системы», согласно которой запланированный ранее объем финансирования программы был увеличен более чем в два раза. Был выдвинут ряд инициатив по внедрению цифровых технологий в отрасли как со стороны государства с целью упрощения процедур документооборота и увеличения взаимодействия между участниками рынка, так и со стороны компаний — для снижения операционных расходов и повышения качества оказываемых услуг.

В целом условия для осуществления инвестиций в отрасль можно охарактеризовать как достаточно благоприятные. Однако важной предпосылкой для успешной реализации запланированных проектов является сбалансированный подход к развитию автомобильной, железнодорожной и портовой инфраструктуры наряду с оптимизацией технологий, лежащих в основе государственных контрольных процедур.

22.

22.

Комментарии

Получается, что по млн тонн мы в два раза меньше перевозим чем в далёком 1995 году. Но зато в млрд тонн на километр в три раза больше, чем в том же 1995 году

Это что же такое происходит ? Одно и тоже пять раз туда- сюда возим ?!

Ну, так Вы бы выложили цифры за 1995 и мы бы посмотрели, а то, что там получается не понятно...

увеличение такого жд показателя как оборот вагона -

Благодарю. Огромный массив информации для обдумывания. Небесспорно, но хорошо. Обращаю внимание mamomot на показатели Махачкалинского порта, это относительно моего скепсиса о необходимости / экономической обоснованности строительства еще одного порта в Дагестане и его обвинений в "нацистском душке". Никакого "душка", как видим, чистая экономика

Порты Каспийского бассейна "падают" не первый год. Была надежда на китайцев (ШП), но пока она себя не оправдывает.

Сейчас в передаче "Военная тайна" в колонке главного редактора хорошо было объяснено насчет надежд на Китай) Не поленитесь, посмотрите...

Вы думаете я узнаю что-то новое?

На Каспии дорогая логистика - перегрузы туда-сюда не оправдываются протяженностью морского пути.

Сам по себе Каспий интересен только для внутренней связи стран, но надеяться на большой грузопоток в этом случае не приходится.

Я , вообще то, чуть -чуть о другом!)

Прежде чем ссылаться на "Военную тайну", неплохо бы представлять степень значимости источников.

Допустим, произошло дтп со смертельным итогом. Источниками информации о нем могут быть по убыванию степени значимости:

1.Дело о расследовании дтп

2.Слухи бабок на лавочке напротив места дтп.

3.Роман, в котором упоминается это дтп

4.Рассказ о дтп год назад прочитавшего о нем в романе.

Вы предлагаете автору работающему с источниками близкими к первому уровню ознакомиться с источниками макимум четвертого?

Я написала об ожиданиях от иностранного вмешательства и реалиях, не более)

Вам бы следовало привести и Вашу цитату, которой Вы обосновали критику инвестиций в Махачкалинский порт...

Если бы Вы признали, что такая фраза была, скорее, эмоционально окрашена, чем нечто другое, то я бы признал, что зря Вас критиковал по этому пункту... Но пока мои подозрения не снимаются.

Что же касается сегодняшних показателей Махачкалинского порта, то какое они могут иметь значение в обосновании будущих инвестиций, кроме, как недостачи мощности сегодняшней к планируемому через лет шесть...

Или Махачкалинский порт не будет задействован в коридоре Север-Юг?

1.Не критика вложений в Махачкалинский порт, а оценка планов строительства рядом, в 20км ещё одного порта

2.Указанная Вами фраза относится к обширной цитате замминистра по делам Северного Кавказа, которая вкупе с данными уважаемой кислая на мой взгляд должна оцениваться именно так

Огромное спасибо за такой объем информации!

Добавим прекрасного.

http://refru.ru/transport.html

Это мы где болтаемся? на уровне 1960 года?

Ох, уж эти эксперты...

Перевозка и грузооборот - разные показатели...Перевозка - это только тонны, грузооборот - это тонно-км, и если перевозка (просто тонны) ни о чем не говорит, то грузооборот рассказывает об обьемах перевозимых грузов в соотношении с расстоянием этих перевозок - именно грузооборот является основной характеристикой или основным показателем работы транспорта (любого не только жд)

Эксперты от балды не фига не понимают в этом и лепят горбатого...Вон товариСЧ выше тоже переживал, что в 1995 г возили больше...

Но, если есть желание что-то высунуть и померить - давайте мерить..

http://istmat.info/files/uploads/23792/stat._ezh._1996_-16.pdf Рос стат. ежегодник за 1996 г

Грузооборот в 2017 году составил 2493 т/км, если Вы мне будете рассказывать, что в 1960 г грузооборот РСФСР был больше - даже больше чем в 1970 - я буду очень долго смеяться, прям долго....

Не касаясь всего остального (пока) не могли бы вы объяснить откуда вы сие взяли?

Из работы жд. транспорта - это качественная характеристика отрасли. К таким характеристикам относятся так же грузооборот вагона, участковая скорость, грузонапряженность, коэффициент порожнего пробега и т.д., для "пассажиров" есть свои показатели.

В отличии от количественных характеристик, которые показывают только количественные данные (типа А+В +С...), качественные характеристики говорят о том как работает та или иная отрасль, вид производства и т.д. (формулы их расчетов сложнее и содержат больше расчетных единиц). К качественным характеристикам относятся много разных показателей.

Или Вы не согласны?

Этим вы объясняете, что количественная характеристика "ни о чем не говорит"?

Кроме как о количестве - ни о чем, количественные характеристики не информативны, поэтому смотрят на качественные, потому что они показывают эффективность (хотя, полагаю, что это слово Вы не любите, но именно через неё можно понять состояние чего бы то ни было.

Кислая..мне искренне интересно, когда вы поймёте, что несёте полную ахинею?

Знаете откуда это? Лекции.

Вам их читать и читать.

А потом уже рассуждать об экспертах.

И? Неужели лекции рассказывают о том, что обьем перевезенного (тонны)- это самый главный показатель для жд? - Вы же это пытались доказать с помощью экспертов?

И грузооборот основной показатель, т.к. именно характеризует дальность перевозок, помните - средняя дальность пробега одной тонны груза. Сравните: перевести, к примеру за месяц ( или год , не важно) 1млн. т груза при расстоянии 10 000 км или же 1000 км - разница есть?

В лекциях вы найдете, что грузооборот это количественный показатель.

И вот это ваше

Показывает, что скопипастить материал вы можете, а обсуждать нет.

Качественная характеристика отрасли и количественный показатель отрасли -

разницу между характеристикой и показателем понимаете - умеющий обсуждать без копипасты, Вы наш....

В предыдущих сериях:

Кислая, вы прекрасны

Советую изучить такую характеристику, показатель, критерий, параметр как хупца.

Хоть плачь, хоть смейся, ей-богу =)))

М-да, с пониманием у Вас туго, остаётся цепляться за слова (можете ещё поковырять запятые и орфографию), но это не изменит то, что грузооборот есть основной показатель, характеризующий качество работы отрасли.

...количественный показатель, ну тот по которому ничего понять нельзя

Ладно, помилосердствую.

вот вообще ваша цитата никак не противоречит тому, что сказал автор.

Даже я, далекий от транспортной отрасли, но имеющий техническое образование, способен понять количественные и качественные показатели.

И действительно, перевезенные тонны - это ТОЛЬКО количественные показатели. А вот тонно-километры - уже позволяют судить и о некотором качестве тих перевозок, хотя сами по себе являются так же количественным показателем.

Примените это для себя: вы строите дом, и переместили земли от вырытого фундамента 100 т.

Это количество груза.

Но переместить вы эти 100 т можете, просто выкинув рядом с траншеей, а можете отвезти по участку засыпать какой нибуть овражек. Это также количественный показатель, но который позволяет уже судить о качестве проделанной работы. А если вы добавите, что возили эти 100 т тачкой с объемом, вмещающим 75 кг, потратив 1350 рейсов, то это ещё более уточняет качественные показатели проделанной работы.