Уровень кредитной нагрузки россиян достиг минимального значения с 2014 года. В первом полугодии 2017 года показатель составил 32%, за последние четыре года он снизился на 8 процентных пунктов. Об этом рассказали в Объединенном кредитном бюро (ОКБ). По словам экспертов, на снижение долговой нагрузки повлияли рост доходов граждан, повышение уровня их финансовой грамотности и более строгая оценка заемщиков банками. Сейчас перед россиянами стоит непростой стратегический выбор: с одной стороны, обрушившиеся ставки по кредитам делают их привлекательнее, с другой — сберегательно-инвестиционная модель поведения несет больше плюсов.

Кредитная нагрузка, или показатель payment-to-income (PTI), — это соотношение размера ежемесячных платежей по всем кредитам заемщика к уровню его дохода. Комфортным для человека считается показатель PTI на уровне 30–35%.

ОКБ оценило уровень кредитной нагрузки граждан на основе информации о 66,5 млн заемщиков. В первом полугодии 2014 года размер кредитной нагрузки был равен 40%, что значительно превышает норму. В первом полугодии 2015 года показатель снизился до 38%, за шесть месяцев прошлого года — до 34%, а в первом полугодии 2017-го — уже до 32%. Таким образом, уровень кредитной нагрузки за последние полтора года стал значительно более комфортным.

Примечательно, что количество кредитов в среднем на заемщика увеличилось. Если раньше граждане брали один кредит, но на половину зарплаты, то сейчас могут взять несколько небольших. По данным бюро кредитных историй «Эквифакс», на 31 августа 2017 года на каждого кредитующегося россиянина приходилось 1,87 кредита. На 31 августа 2016 года — 1,8 — так же, как и на аналогичную дату 2015-го. На 31 августа 2014 года на одного заемщика приходилось 1,78 кредита.

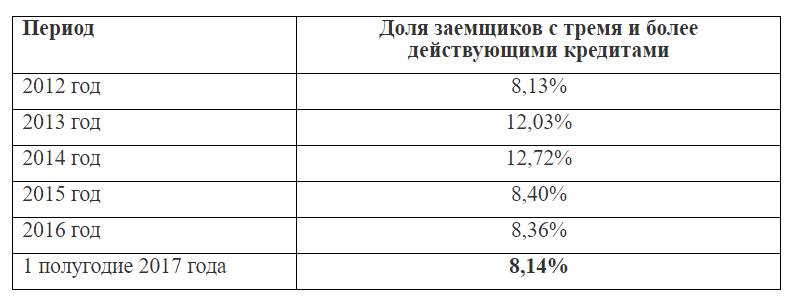

НБКИ: доля заемщиков с 3 и более действующими кредитами сократилась до уровня 2012 года и составила 8,14% от общего числа заемщиков

По информации 4 100 кредиторов, передающих сведения в Национальное бюро кредитных историй (НБКИ), в 1 полугодии 2017 г. доля заемщиков, имеющих 3 и более одновременно действующих кредитов, составила 8,14%, снизившись на 0,22 процентного пункта (п.п.) по сравнению с 2016 годом (8,36%).

Необходимо отметить, что данный показатель сокращается уже третий год подряд – с 2014 года снижение составило уже 4,58 п.п. (в 2014 году – 12,72%). Таким образом, в 1 полугодии 2017 года доля заемщиков, имеющих 3 и более действующих кредитов, фактически достигла уровня 2012 года - 8,13%.

Динамика доли заемщиков с тремя и более действующими кредитами, %

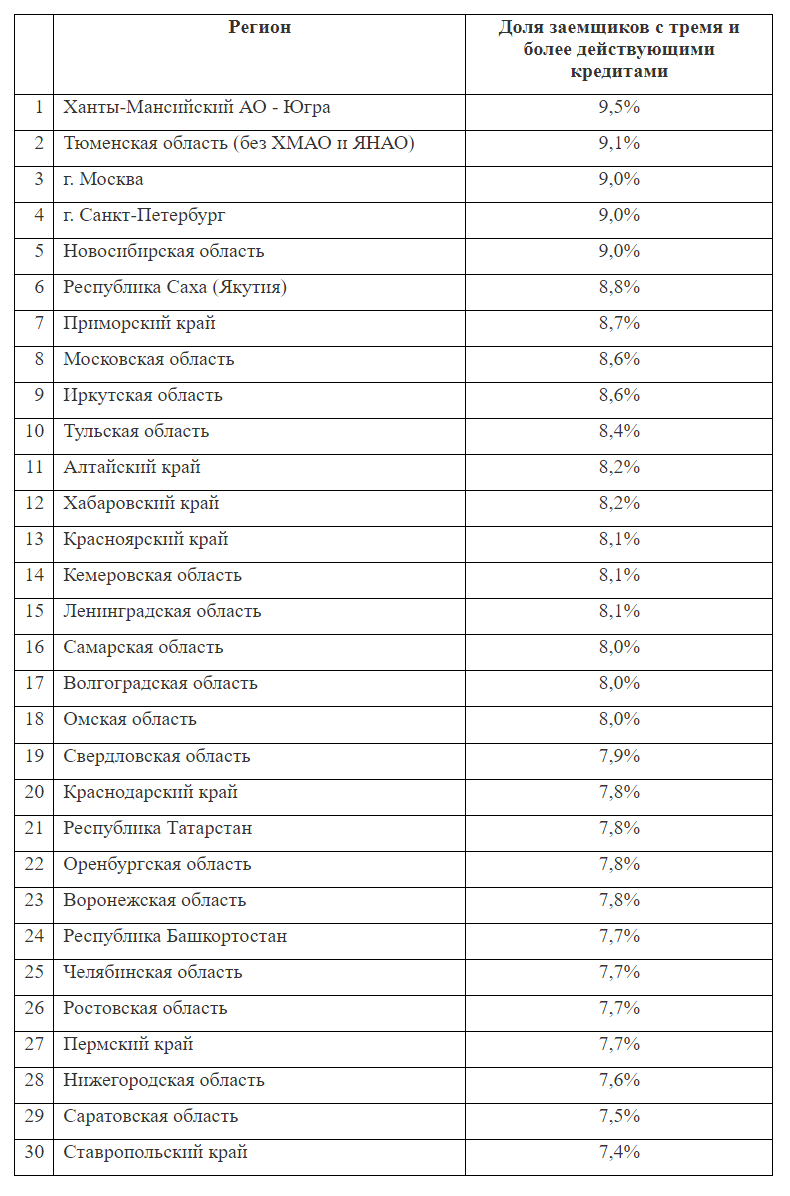

Среди регионов-лидеров по размеру доли заемщиков с 3 и более действующими кредитами в портфеле розничных кредитов – Ханты-Мансийский АО – 9,5%, Тюменская область (без ХМАО и ЯНАО) – 9,1%, а также Москва, Санкт-Петербург и Новосибирская область – по 9,0%.

«В последние годы многие кредиторы планомерно повышали эффективность собственных процедур управления рисками на всех этапах взаимодействия с заемщиками. В том числе, благодаря активному использованию индустриальных инструментов оценки риска (скоринг бюро НБКИ), кредитных отчетов в формате Сигнал 2.0 и других современных решений НБКИ. С помощью данных инструментов кредиторы могут более точно выявлять зоны реальных и потенциальных проблем заемщиков. Поэтому сокращение количества заемщиков с 3 и более действующими кредитами – пример более взвешенного подхода кредиторов к работе с заемщиками, который позволяет существенно снижать их текущую долговую нагрузку»

- говорит генеральный директор НБКИ Александр Викулин.

По мнению ведущего аналитика по банковским рейтингам агентства «Эксперт РА» Екатерины Щурихиной, снижение показателя долговой нагрузки обусловлено тем, что средний номинальный доход рос более высокими темпами, чем средний ежемесячный платеж по ссудам. По данным Росстата, средний номинальный доход за год увеличился на 32%, или на 2,9 тыс., до 38,6 тыс. рублей. В то же время средний платеж по ссуде вырос всего на 200 рублей.

Вице-президент СМП-банка Роман Цивинюк отметил, что вклад в снижение кредитной нагрузки внесло и замедление розничного кредитования, которое наблюдалось в первом полугодии 2017 года.

— Под влиянием макроэкономических факторов рост объема выдачи розничных кредитов снижался, и сложилась ситуация, в которой уже имеющиеся кредиты гасились быстрее, чем выдавались новые. Общая кредитная нагрузка в таких условиях закономерно снизилась.

— пояснил представитель СМП-банка.

С этим согласен и директор кредитного департамента СДМ-банка Сергей Козлов.

— В кризис доходы физилиц снижались, многие теряли работу, увеличились просрочки (по данным ЦБ, с начала года объем просрочки по розничным кредитам вырос на 1,8%, до 870 млрд рублей). В такой ситуации многие банки ужесточили скоринг-модели, снизили максимальные суммы кредитов. Давление со стороны ЦБ через нормативы на снижение для заемщиков полной стоимости кредита также отразилось на снижении предложения, через сито банков стало проходить меньше клиентов.

— пояснил Сергей Козлов.

Роман Цивинюк также обратил внимание на то, что большинство заемщиков сейчас стремятся направить максимум свободных средств на погашение долга до окончания срока кредитного договора. Это говорит о росте уровня финансовой грамотности населения. В условиях непростой экономической ситуации многие стараются уменьшить собственный уровень долговой нагрузки, более тщательно взвешивают свои финансовые возможности и трезво подходят к совершению той или иной покупки, в том числе в кредит.

В ближайшие годы уровень кредитной нагрузки у россиян упадет ниже 30%, не исключил гендиректор экономико-правовой школы ФБК Сергей Пятенко.

— Люди учатся соизмерять преимущества кредита с потенциальными проблемами и рисками закредитованности в случае появления тех или иных непредвиденных затрат. Сначала население, что называется, дорвалось до новых возможностей и, конечно, перебрало кредитов. Но увеличивается число людей с более здравым взглядом на преимущества и недостатки «кредитных методов решения своих жизненных проблем,

— пояснил эксперт.

В первом полугодии объем выданных населению займов увеличился на 3% — до 3,965 трлн рублей. Рост розничного кредитования может подстегнуть потребительский спрос и, соответственно, стимулировать экономику в целом.

НБКИ: в 2017 году ипотека стала доступнее

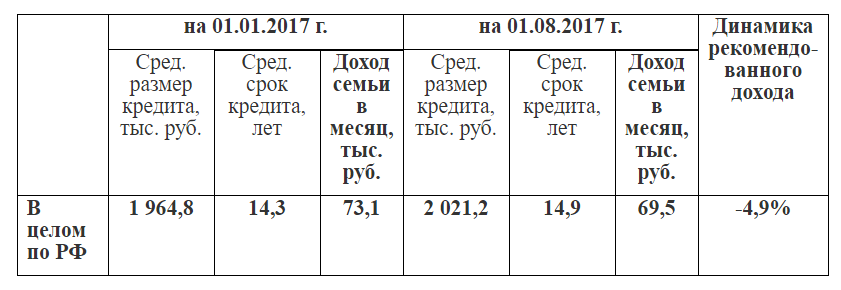

С начала года рекомендованный размер семейного дохода заемщика, «комфортного» для обслуживания среднего ипотечного кредита, снизился на 4,9% до 69,5 тыс. руб.

В соответствии с проведенным исследованием Национального бюро кредитных историй (НБКИ), по состоянию на 01.08.2017г. размер рекомендованного семейного дохода, «комфортного» для обслуживания ипотечного кредита, снизился по сравнению с началом года на 4,9% (или на 3,6 тыс. руб.) и составил 69,5 тыс. руб. На 01.01.2017г. данный показатель находился на уровне 73,1 тыс. руб.

Показатель рекомендованного семейного дохода является индикатором доступности ипотечного кредитования для населения и фиксирует предельное отношение ежемесячных платежей семьи (домохозяйства) по ипотеке к ее ежемесячным доходам. Рассчитанный НБКИ показатель исходит из того, что относительно «комфортным» для заемщика является соотношение ежемесячных платежей к ежемесячным доходам на уровне 1/3.

Динамика рекомендованного семейного дохода российского заемщика в 2017 г.*

*-в таблице использованы данные 4 100 кредиторов, передающих сведения в НБКИ. Доход семьи в месяц рассчитан как умноженный на три размер ежемесячного периодического платежа для аннуитета на основе постоянства сумм платежей и постоянной процентной ставки по кредиту. Для расчета платежа был использованы средневзвешенные ставки по ипотечным кредитам, выданным в рублях РФ по данным Банка России.

При этом ситуация с доступностью ипотеки в различных регионах страны отличается неоднородностью. Наиболее высокую динамику снижения данного индикатора (и, соответственно, большую доступность ипотеки) среди 50-ти регионов с наибольшим объемом портфеля ипотечных кредитов демонстрируют Республика Коми (-22,1%), Пензенская область (-19,6%), Удмуртская Республика (-15,9%), Кемеровская область (-15,3%) и Приморский край (-13,8%).

В свою очередь, наивысший рост рекомендованного семейного дохода (и, соответственно, снижение доступности ипотеки для населения) среди 50-ти регионов с наибольшим объемом портфеля ипотечных кредитов зафиксирован в Тюменской (+8,6%), Воронежской (+8,3%), Тверской (+7,3%), Калининградской (+3,6%) и Тульской (+2,8%) областях. За 7 месяцев 2017 года размер рекомендованного семейного дохода в Москве увеличился на 0,6%, а в Санкт-Петербурге – снизился на 3,1% .

«Несмотря на рост среднего размера ипотечного кредита, доступность ипотеки продолжает расти. Во многом это объясняется значительным снижением в последнее время процентных ставок по ипотеке, а также ростом сроков кредитов на покупку недвижимости. Вместе с тем, заемщикам следует помнить, что получение ипотеки – это принятие на себя многолетних финансовых обязательств, в течение которых всей семье придется отдавать за обслуживание кредита и погашение основного долга существенную часть своих доходов. Поэтому важно планировать свои финансы таким образом, чтобы выплаты по кредиту были по возможности «комфортными», а остаток средств позволял членам домохозяйства поддерживать привычный для них уровень жизни»,

- говорит генеральный директор НБКИ Александр Викулин.

*-в таблице использованы данные 4 100 кредиторов, передающих сведения в НБКИ. Доход семьи в месяц рассчитан как умноженный на три размер ежемесячного периодического платежа для аннуитета на основе постоянства сумм платежей и постоянной процентной ставки по кредиту. Для расчета платежа был использованы средневзвешенные ставки по ипотечным кредитам, выданным в рублях РФ по данным Банка России.

Комментарии

Точно!

Ещё при этом каждый голодранец почему-то уверен, что ему нужно иметь собственную недвижимость. Жить в аренде наверное религия не позволяет.

Страницы