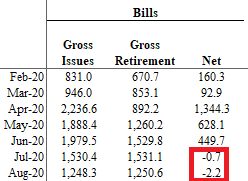

Казначейству с июня не удавалось получить с векселей чистую наличность, так как с марта истек срок по $7.3 трлн из этого долга.

О новом долгосрочном долге не может быть и речи. Спрос падает, и иностранцы воздерживаются от покупок. Существенное количество нового долгосрочного долга толкнет долгосрочные процентные ставки слишком высоко.

В работе законопроект об очередных дотациях на $2 трлн, но во всей американской банковской системе лишь $2.82 трлн резервов. Если закон примут, Федеральной резервной системе (ФРС) придется увеличить свой баланс еще на несколько триллионов, чтобы избежать очередного «репокалипсиса».

Помимо законопроекта об очередных дотациях на $2 трлн, Брексит без сделки может спровоцировать банковский кризис, или же оспаривание результатов американских президентских выборов может дестабилизировать уже и так неустойчивый рынок ценных бумаг Казначейства США.

Долговая беговая дорожка, в которую превратился рынок американских государственных облигаций, перегрета. Если присмотреться, можно увидеть, что двигатель уже дымится. Конечно, улицы усеяны трупами трейдеров, ставивших на то, что рынок облигаций уже достиг вершины, и проигравших. Тем не менее я попытаюсь здесь математически доказать, что рынок ценных бумаг Казначейства США может рухнуть в любой момент и что достаточно лишь одного последнего катализатора.

На мой взгляд, есть три краткосрочных катализатора, способных это спровоцировать:

- Еще один законопроект о помощи потребителям на несколько триллионов долларов, превышающий $2.82 трлн доступных в настоящее время резервов американской банковской системы, что спровоцирует очередной кризис на рынке РЕПО, как было в сентябре прошлого года, когда краткосрочные ставки мгновенно взлетели до 10%.

- Подтвержденный Брексит без сделки, где сейчас, судя по всему, крайний срок – 15 октября, что запросто может обвалить болезненную европейскую банковскую систему и вызвать глобальный эффект домино.

- Затяжное оспаривание результатов американских выборов.

Когда рынок американских государственных облигаций наконец даст трещину, больше всего, на мой взгляд, от этого выиграют золото и серебро, взлетев в цене, тогда как большинство других популярных финансовых активов рухнут. Все риски привязаны к доходности облигаций, так что именно отсюда всё начнется. В своих подсчетах я отталкивался от Treasury Direct, обращаясь также к Ассоциации индустрии ценных бумаг и финансовых рынков (Securities Industry and Financial Markets Association (SIFMA)), помогающей организовать и проанализировать цифры Treasury Direct. Все данные в этой статье взяты из этих двух источников, а также с сайта ФРС.

$20 трлн непогашенного долга, $4.7 трлн истекает через 6 месяцев

Для начала общая картина. Состоянием на конец июля в обращении были ликвидные ценные бумаги Казначейства США на чуть более чем $20 трлн. Но многие не осознают, что почти по четверти этой горы долга, $4.7 трлн, сроки истекают меньше чем через 6 месяцев. С начала эры COVID-19 в марте Казначейство выпустило векселя со сроком 6 месяцев или меньше на колоссальные $9.62 трлн. И это всего за полгода. В приведенной ниже таблице, составленной SIFMA, это показано наглядно. Единица – миллиарды долларов США.

|

CMB |

4 недели |

8 недель |

13 недель |

26 недель |

|

|

Март |

80.00 |

270.93 |

229.17 |

181.93 |

156.84 |

|

Апрель |

1,010.01 |

365.98 |

282.32 |

297.93 |

249.39 |

|

Май |

710.01 |

343.34 |

291.31 |

274.10 |

234.48 |

|

Июнь |

770.01 |

356.92 |

320.27 |

261.70 |

232.53 |

|

Июль |

570.01 |

162.17 |

167.66 |

304.45 |

287.54 |

|

Август |

460.01 |

131.22 |

153.09 |

239.68 |

226.37 |

Источник: SIFMA (ссылка выше), эмиссия ценных бумаг Казначейства США по сроку погашения

До коронавируса такая сумма была достигнута за год – с февраля 2019 г. по февраль 2020 г. До этого – за 15 месяцев с ноября 2017 г., а еще раньше – 19 месяцев. Так что очевидно, что темпы давно устойчиво нарастали, но такого удвоения не было даже непосредственно после финансового кризиса 2008 г.

Для сравнения, с начала тысячелетия общая сумма выпущенных 10- и 30-летних облигаций лишь $6.45 трлн. То есть за 127 месяцев общая эмиссия 10- и 30-летних облигаций достигла лишь 2/3 эмиссии краткосрочных бумаг за последние полгода. Так финансируется бюджетный дефицит. Как хомячье колесо.

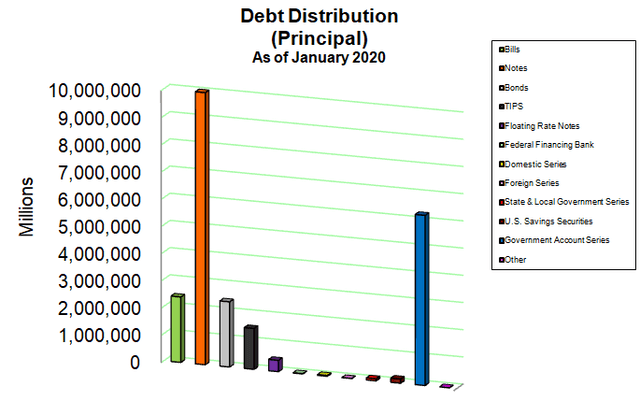

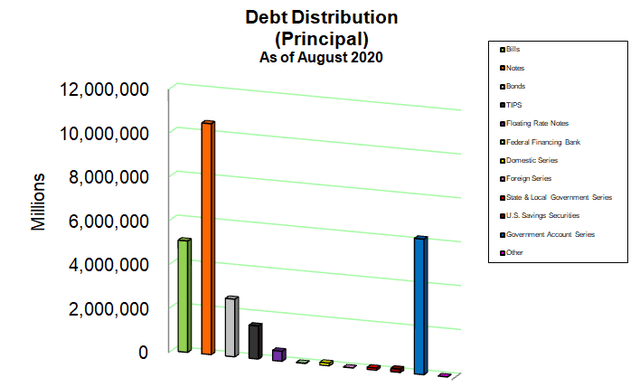

Но давайте поговорим о процентах. Вот два графика от Treasury Direct, наглядно показывающих, как изменились сроки погашения долга с началом эры COVID-19. Первый график за январь, второй – за август.

Распределение долга (основная сумма)

На январь 2020 г.

Млн

Векселя

Среднесрочные облигации

Долгосрочные облигации

Защищенные от инфляции ценные бумаги (TIPS)

Среднесрочные облигации с плавающей ставкой (FRN)

Федеральный банк финансирования

Национальная серия

Зарубежная серия

Серия региональных правительств

Американские сберегательные ценные бумаги

Серия правительственного счета

Другое

Источник: Ежемесячный отчет о госдолге, январь 2020 г., Treasury Direct

Распределение долга (основная сумма)

На август 2020 г.

Млн

Векселя

Среднесрочные облигации

…

Источник: Ежемесячный отчет от госдолге, август 2020 г., Treasury Direct

Как можно видеть, единственный существенно изменившийся показатель – это краткосрочный долг, векселя, крайний левый столбец на обоих графиках. Сумма этого долга более чем удвоилась с $2.404 трлн до $5.079 трлн. Векселя формально включают бумаги со сроком 1 год, но общая эмиссия годовых векселей с марта была относительно малой, лишь $208 млрд. Практически все выпускаемые сейчас векселя имеют срок 6 месяцев или меньше. Вот таблица от SIFMA:

|

2020 |

Векселя |

Среднесрочные |

Долгосрочные |

TIPS |

FRN |

Итого |

|

Янв. |

2,404.3 |

9,998.7 |

2,395.6 |

1,499.6 |

413.0 |

16,711.2 |

|

Февр. |

2,564.6 |

9,994.3 |

2,413.5 |

1,506.3 |

431.0 |

16,909.7 |

|

Март |

2,657.4 |

10,092.5 |

2,429.6 |

1,525.5 |

449.0 |

17,154.0 |

|

Апр. |

4,001.8 |

10,163.7 |

2,446.6 |

1,492.9 |

421.8 |

18,526.8 |

|

Май |

4,629.9 |

10,176.7 |

2,472.7 |

1,502.2 |

441.8 |

19,223.2 |

|

Июнь |

5,079.6 |

10,314.5 |

2,533.4 |

1,509.5 |

461.8 |

19,898.7 |

|

Июль |

5,078.9 |

10,427.6 |

2,573.0 |

1,486.7 |

434.3 |

20,000.6 |

Источник: SIFMA (ссылка выше), непогашенные ценные бумаги Казначейства США

Здесь можно увидеть процентные изменения. В январе на векселя приходилось 14.4% всех непогашенных ценных бумаг Казначейства США. Сейчас – 25.4%.

Казначейству с июня не удается получить чистую наличность с векселей

Дальше – хуже. С июня Казначейству не удавалось получить с краткосрочных векселей чистую наличность (единицы – миллиарды долларов):

Векселя

Всего выпущено; Всего погашено; Нетто

Февр.

Март

…

Июль

Авг.

Источник: Там же, данные по эмиссии

Основная причина в том, что с марта Казначейству пришлось выпустить рекордное количество специальных бумаг, известных как векселя управления наличностью (CMB). Их можно увидеть в самой первой таблице. С марта Казначейство выпустило этих специальных краткосрочных бумаг, практически все со сроком 154 дня или меньше, на невероятных $3.6 трлн. Все непогашенные CMB и их сроки можно найти здесь. Включая непогашенные CMB, общий долг, истекающий в этом месяце, составляет $1.378 трлн. В октябре пока $1.211 трлн, плюс CMB со сроком меньше 50 дней и 4-недельные обычные векселя, которые еще будут выпущены.

Все эти триллионы придется погашать за счет нового краткосрочного долга, из-за чего Казначейству будет очень сложно получить какую-либо чистую наличность, не увеличив эмиссию векселей еще больше.

Больше долгосрочного долга невозможно

Тем не менее реальные деньги для Казначейства не в векселях. И никогда не были. Согласно данным SIFMA, за 15 лет с января 2000 г. по ноябрь 2015 г. общая чистая наличность, полученная с векселей со сроком до 1 года, составила лишь $535.8 млрд, тогда как совокупный федеральный дефицит за эти годы – $8.462 трлн. Векселя покрыли лишь 6% этой суммы. Больше они покрыть не могут, так как краткосрочные бумаги надо постоянно погашать и перевыпускать. Их задача – краткосрочное финансирование. Они не могут поддерживать рост долгосрочных расходов.

К примеру, за те первые 190 месяцев этого столетия только в 100 месяцев удавалось получить с векселей чистую наличность. В остальные 90 общие погашения превышали общую эмиссию. Реальные деньги поступают со средне- и долгосрочных облигаций. Эмиссия среднесрочных облигаций – со сроком от 2 до 10 лет – за этот период принесла чистыми $7.62 трлн, покрыв 90% общего дефицита. Остальное покрыли 30-летние облигации.

Почему бы тогда не выпускать больше средне- и долгосрочных облигаций? Потому что это невозможно. О существенном увеличении долгосрочного долга не может быть и речи. Иначе долгосрочные процентные ставки станут слишком высокими, учитывая, что иностранцы сейчас чистые продавцы. См. последние данные Казначейства США о международном капитале (TIC). Там можно увидеть, что общие иностранные резервы средне- и долгосрочных облигаций Казначейства США с февраля сократились на 5%. Никто не заинтересован в том, чтобы долгосрочно ссужать американскому правительству триллионы долларов. Даже если бы такой рынок был, ликвидности просто недостаточно. Мы уже видим обильные свидетельства того, как всё труднее проводить аукционы долгосрочных облигаций и как всё больше падает иностранный спрос.

На последнем аукционе 10-летних облигаций была низкая подписка, и, как следствие, доходность этих облигаций 9 сентября поднялась на 4 базисных пункта. Слабая подписка, с самым низким отношением заявок к покрытию с июля 2019 г., была и на аукционе 30-летних облигаций 13 августа. В Reuters писали о том аукционе, что Казначейство «планирует в ближайшие кварталы продолжать всё больше полагаться на долгосрочный долг, финансируя меры по устранению последствий коронавирусной пандемии».

Другими словами, Казначейство знает, что не может получить чистую наличность с векселей, и у него нет другого выхода, как больше полагаться на долгосрочный долг. Но сможет ли это без проблем продлиться «ближайшие кварталы» – большой вопрос. Вышеупомянутая статья цитирует Зака Гриффитса (Zach Griffiths), стратега по процентным ставкам в WellsFargo, сказавшего, несколько преуменьшая: «Думаю, сегодняшний аукцион показывает, что рынок как минимум отчасти не в состоянии переварить все эти новые облигации».

Еще нескольких триллионов расходов может быть достаточно

Кроме того, мы имеем новый законопроект о помощи потребителям, вероятно где-то на $2 трлн. Рано или поздно что-нибудь подобное наверняка одобрят – думаю, после выборов, если победит Трамп (Trump), или после вступления Байдена (Biden) в должность в январе, если победит он. (А если никто из них не победит, то будет еще больше проблем и другой потенциальный катализатор). Если такую помощь не одобрят, придется иметь дело с политическими последствиями массовых выселений по всем штатам. Если предотвратить это с помощью президентского указа или закона, проблема перейдет на рынки ипотечных ценных бумаг и кредита. Если законопроект будет принят, деньги надо будет найти быстро, почти всё будет приходиться на новые векселя со сроком до 6 месяцев.

Что будет дальше? Беговая дорожка, или хомячье колесо, или как бы вы ни предпочли назвать эту безумную ситуацию, может слететь с катушек. Всё больше и больше это напоминает последние стадии пирамиды. И это не какая-нибудь пирамида, а пирамида всех пирамид. В сравнении с ней афера Берни Мадоффа (Bernie Madoff) на $50 млрд – это капля в море.

Еще одна причина, почему при еще одном законопроекте о помощи на $2 трлн всё может слететь с катушек, в том, что, как уже отмечалось, во всей американской банковской системе лишь $2.82 трлн резервов. Помните тот небольшой сбой на рынке РЕПО овернайт 17 сентября 2019 г., задолго до коронавируса, названный репокалипсисом? Тогда банковские резервы вдруг истощились, потому что Казначейство высасывало слишком много ликвидности и никто в мире центральных банкиров этого не видел до самого последнего момента, точно так же как кризис 2008 г. стал для них сюрпризом. Денежные рынки застопорились, и процентные ставки овернайт в считаные часы взлетели до 10%. Именно тогда баланс ФРС снова стал расти.

Таким образом, учитывая математические ограничения для значительно большего краткосрочного долга, если примут очередной законопроект о помощи потребителям на $2 трлн, ФРС нужно будет влить в банковскую систему намного больше резервов еще до долговых аукционов, иначе грозит очередной кризис РЕПО.

ФРС не может покупать краткосрочные долговые бумаги напрямую на аукционе. Ей запрещено осуществлять такого рода покупки на первичном рынке. На балансе ФРС казначейских векселей есть лишь на $326.044 млрд, и эта сумма не увеличивалась с апреля. Они не представляют собой главную составляющую так называемых «инструментов кредитно-денежной политики». Так что ФРС должна увеличивать свой баланс за счет средне- и долгосрочных казначейских облигаций, ключевых для нее ценных бумаг. Но сколько еще ФРС может купить?

Стоимость средне- и долгосрочных облигаций, находящихся сейчас в обращении, $13 трлн. Из них $3.742 трлн уже принадлежит ФРС (см. таблицу 5). Иностранцам принадлежит еще $3.759 трлн (см. цифры TIC по ссылке выше). О них можно забыть. Если ФРС будет покупать облигации у иностранцев, возникнут намного более серьезные проблемы, чем краткосрочное финансирование правительства. Все эти триллионы вернутся в США, и доллар в считаные дни или даже часы полетит вниз на валютных рынках. Остается $5.5 трлн на вторичном рынке внутри страны, которые ФРС теоретически всё еще может выкупить. Сколько останется и насколько ликвидным и волатильным станет вторичный рынок казначейских облигаций, если ФРС будет держать большую их часть или даже все?

Театр абсурда

Вся эта ситуация совершенно абсурдна. В любой момент всё может рухнуть. Не думаю, что это будет разворачиваться постепенно. Скорее всего, всё произойдет мгновенно, как раскат грома. Поэтому я не думаю, что инфляция потребительских цен в ближайшие годы будет медленно ползти к надуманной средней цели ФРС 2%. Инфляция потребительских цен резко и внезапно подскочит, как страшная волна, которая начнется на валютных рынках и быстро проникнет в национальные потребительские цены, когда цены на импорт неожиданно взлетят на фоне международного краха доллара.

Когда индекс доллара вдруг упадет за один день на 5% из-за провального аукциона Казначейства, или будет принят очередной законопроект о помощи, или подтверждение Брексита в октябре спровоцирует европейский банковский кризис, или разразится конституционный кризис из-за оспаривания результатов президентских выборов в ноябре, или случится еще что-то, мы будем знать, что началась последняя стадия. Даже если ни один из этих катализаторов по какой-то причине не случится, это не меняет математику, так что рано или поздно это всё равно произойдет.

Когда все станут избавляться от долларов, золото и серебро внезапно взлетят настолько, что удивятся даже самые религиозные золотые жуки. Чем бы это ни было спровоцировано и когда бы это наконец ни произошло, это неизбежно и этот процесс не будет медленным. Пузыри никогда не сдуваются медленно. Они лопаются. Данный пузырь раздувался 40 лет, со времени достижения рынком облигаций дна в 1981 г.

Покупайте золото, серебро, реальные активы, выходите из доллара и всех ценных бумаг Казначейства США и задраивайте люки, пока не начался шторм. Говоря строго математически, эта абсурдная ситуация не может длиться слишком долго.

Комментарии

Напечатают.

Тут вся статья о том, что не могут они уже печатать без последствий. Раньше все, что печатали скупали иностранцы, пенсы и фонды. Сейчас они только продают, а скупает только ФРС. А это все равно что каннибализм. И приведет к той самой давно-ожидаемой гиперинфляции.

Есть какой-то символ где змея глотает собственный хвост.Желудку полегчало,но в заду подгорает...Тут уже походу желудок добрался до самого себя.

Уроборос.

Нагнетиание некоторое, но проблематика указана верно.

Первоисточник указан иностранный, поэтому уточняю, переводили сами или скопировали?

Нет, переводика, сейчас добавлю, извините.

"Задраивайте люки" -- пандемия как учения по задраиванию переборок?

Этого можно желать , можно не желать , это придёт. Нет вариантов...

Если бы он с детской непосредственностью не пытался по итогу рассуждений впарить золото, которым, собственно, и торгует... Нахрена нужна такая "аналитика"? Сломанные часы тоже показывают правильное время два раза в сутки.

Не могу не отметить, что не сломанные часы никогда не показывают правильное время, а сломанные, путь дважды в сутки, но показывают идеально правильное.

но при этом как измеритель времени совершенно бесполезны!

А так, глубоко!

Не могу не отметить, что, судя по этому высказыванию, вы, коллега, никогда не делали часов. Ни правильных, ни неправильных.

Основной элемент часов (и системы точного времени вообще) - синхронизация. Правильные часы синхронизируются с эталоном; происходит это либо с заданной периодичностью, либо по превышению накопленной ошибкой заданного порога.

Посему в правильных часах мы будем наблюдать колебания точности хода (в пределах трубки ошибок) с наперёд заданным периодом. Ничто не запрещает сделать часы, показывающие точное время, например, раз в секунду, или раз в сто миллисекунд.

Всё зависит от того, сколько разрядов времени вы наблюдаете. Если вы продолжите усекновение и отломаете от стоящих часов часовую стрелку, то будете наблюдать точное время каждый час, а если отломаете ещё и минутную стрелку - то точное время вы будете наблюдать раз в минуту - вам только надо вовремя поглядывать на эти сильно покоцаные часы.

С цифровыми часами вы можете и дальше продолжить эксперимент. В младшем разряде единиц секунд вы будете иметь точное время каждую чётную (или каждую нечётную) секунду, но это уже без разницы. Информация там отсутствует. А вот на идущих, пусть и неточно, часах - информация есть. И она точная во всех разрядах, кроме, разве, самого младшего разряда - в нашем случае - секундной стрелки.

О, ППКС, коллега!

Спасибо большое, крайне познавательно для меня! По сути, все ясно как день, но сам без профильных знаний хрен допрëшь)

Прямо сказать что с 2008 года пирамида госдолга начала крениться запрещает религия? Какой смысл максировать дату?

а напечатают еще хомячки схавают у них ведь память как у рыбки дори

Прочитал в оригинале на Сеекинг Альфа. Там достаточно много комментариев. Есть элемент нагнетания, но суть абсолютно правильная. Настал момент задраивания переборок. Золото, серебро, реальные активы...

Пусть для начала до нового финансового года дотянут - он в США с 1 октября начинается. Несколько дней будет весьма занятно штормить )

Рубль опять упадет. ((

Ну так затарьтесь баксами )

Если только кратковременно, вовремя купить и вовремя скинуть.

Так в конце статьи написано, что и бакс помрёт! А со слитками ходить в магазин... у них вечно нет сдачи!

У меня выход простой - живу в рублях и вполне нормально себя чувствую. Хотя немного золота и притарил - но чувствую, что детям передам, надобности ходить с ним по магазинам нет )

М-да.... Крышу перекрою. И зубы вставлю. Если будет голод, то эти два вложения встретятся.

Кстати - ДА! А это не просто собрание мистеров будет)) После 1 октября - думаю, можно будет наблюдать некоторые тенденции. И ещё - математика - штука отличная...НО её иногда может победить манипуляция )) - я это к тому, что до выборов - наврядли обвалят или обвалится.

Там слишком много практически противоположных интересов. И какие возьмут верх - ну мне из России пока не очень видно. Демократы могут пойти на обвал, если посчитают это допустимым инструментом для победы над Трампом - пусть и дороговатым. А могут и не решиться на столь радикальный шаг. Но могут шарахнуть по трежерям Китая - рынок может выдержать этот удар, а может рассыпаться и начнётся бегство иностранцев из трежерей и бакса. Пока слишком много вариантов.

Ну, это с С-800 про обвал от демов писал и развал США)) Обвалят или нет, можно сказать лишь в том случае, если мы будет знать - подготовлен плацдарм для развития после ...... у демов или нет) А знать мы этого не можем в любом случае)) Моё мнение - плацдарм пока не готов. И я не согласен с С-800, который утверждает, что у демов есть план - угробить США с криками: "Так не доставайся же ты НИКОМУ!" - почти дословно слова С-800. С Китаем тоже всё будет хорошо и их трежерями... до выборов, а вот потом... Тупое и глупое предположение (моё) - США должно неким образом ЗАСТАВИТЬ Китай ЕЩЁ вложиться в доллар и бумаги американские)) А вот - как?...Мне кажется - теоретически это возможно, но это лишь мои фантазии.

Варианты могут быть практически любые ) например, на 29 сентября назначены дебаты Трампа и Байдена. Очень неудачная дата. На следующее утро вполне может начаться обвал бирж, если на дебатах что-то пойдёт слишком не так. Или Байден будет выглядеть полным неадекватом даже на фоне Трампа - и инвесторы осознают реальную возможность прихода к власти в США полного идиота. Или Трамп что-нибудь опасное ляпнет - просто из желания покрасоваться и из склонности к шоу. А 30 сентября - это среда, день выхода кучи статистических данных. И последний день финансового года. Всё до кучи. И быть там может очень разное )

Хорошее предположение и интересное - мне нравится!)) Но - давайте поиграем ещё в американскую "биржу" почти ценных бумаг и бумаги (доллары) - ИТАК (мои личные фантазии ) - как я и писал уже не раз ранее (падение доллара и всё вокруг него бумажного на 15-20%), "джентльмены из клуба по интересам" создают рычаг следующего образа - контролируемый обвал на те же 15-20% (биржи и около), благо социум уже подогрет хорошо очень, после чего фиксируют прибыль, стабилизируют систему и кидают(финансово, в полном смысле этого слова), по возможности, слабые звенья - как внутри страны так и внешних держателей (аналог санкций) - у них появляется передышка, да куча скандалов и вони, вплоть до военныйх конфликтов мелких. НО результат достигнут! СИСТЕМА устояла. Излагаю прямолинейно естественно, без нюансов, цифровых выкладок и деталей , но суть думаю понятна. Больше 15-20% сливать опасно, а меньше - игра не стоит свеч...ДОПУСКАЮ что я немного ошибаюсь в процентовке, но суть такая.

) - как я и писал уже не раз ранее (падение доллара и всё вокруг него бумажного на 15-20%), "джентльмены из клуба по интересам" создают рычаг следующего образа - контролируемый обвал на те же 15-20% (биржи и около), благо социум уже подогрет хорошо очень, после чего фиксируют прибыль, стабилизируют систему и кидают(финансово, в полном смысле этого слова), по возможности, слабые звенья - как внутри страны так и внешних держателей (аналог санкций) - у них появляется передышка, да куча скандалов и вони, вплоть до военныйх конфликтов мелких. НО результат достигнут! СИСТЕМА устояла. Излагаю прямолинейно естественно, без нюансов, цифровых выкладок и деталей , но суть думаю понятна. Больше 15-20% сливать опасно, а меньше - игра не стоит свеч...ДОПУСКАЮ что я немного ошибаюсь в процентовке, но суть такая.  Допуская , что такой контролируемый обвал не удастся - и всё рухнет)) Ещё инструмент - "ЗАВИСАНИЕ" бирж американских в следствии "глюка" от хакеров (Россия или Китай - тут дело вкуса кого обвинять) на два-три-четыре, в зависимости от развития ситуации, дня - как говорит сейчас молодёжь - попа будет подгорать у многих, кто не из "джентльмены из клуба по интересам")) ну, и некоторые другие инструменты

Допуская , что такой контролируемый обвал не удастся - и всё рухнет)) Ещё инструмент - "ЗАВИСАНИЕ" бирж американских в следствии "глюка" от хакеров (Россия или Китай - тут дело вкуса кого обвинять) на два-три-четыре, в зависимости от развития ситуации, дня - как говорит сейчас молодёжь - попа будет подгорать у многих, кто не из "джентльмены из клуба по интересам")) ну, и некоторые другие инструменты

Сейчас там настолько всё на соплях держится, что контролируемого сдувания может не получиться. Дисбалансы сильны и сдержать всё разом - очень нетривиальная задача. А ведь ещё есть и социальные напряжения, которые могут обостриться при проблемах в экономике. Ну и тд. Но пока слишком много ветвящихся алгоритмов вероятностей того или иного развития событий. Очень там всё хрупко. Может повалиться и резко. При этом само падение биржи на 15-20 % им ничем особым не грозит - такое достаточно часто происходит и в целом нормально переносится - но при этом и никакие дисбалансы не разруливаются. То есть, нужно ещё больше рушить фондовый рынок. Но при этом не упустить доллар дальше того же коридора на 15-20 %, но цены - хотя бы в пределах 10, а лучше 5-7 процентов. Хотя бы на первых порах. Очень сложная задача.

1.Согласен, об этом и речь 2. Согласен - но это есть ИНСТРУМЕНТ, при том подготовленный и оплаченный! 3. Никто и не говорил, что будет легко - ИБО ставки велики как никогда!!! 4. Больше валить - опасно...моё мнение. С Вашим мнением про доллар - согласен)) 5. Согласен - ИБО - "на первых порах" и даст достаточно информации для АНАЛИЗА И ПРОГНОЗА дальнейших действий. Сложно - да, уже было. Но - не забываем, что это СГОВОР и ПОДГОТОВЛЕННАЯ акция)) И люди там сидят и моделируют - не ровня мне, экстраполируя - безграмотный абориген vs Академик Ландау ))

Прошу меня извинить, что позволил себе отредактировать, подчёркиванием, Ваш текст в цитате и пронумеровать

Да редактируйте и подчёркивайте, как удобно. Рабочие же совершенно моменты, помогающие диалогу и взаимопониманию ) Хотя и так вроде по основным тезисам взаимопонимание )

она не надуманная, это так создаётся видимость работающей финансовой машины

Вообще думаю будет гиперок, когда пузырь фондового рынка прорвет на товарный рынок. Начнут нефтью по 200 торговать и металлы все взлетят в цене, ну и от взлета цены ресурсов подорожают все остальные товары

Считаю, что что-то среднее. Когда очередной кризис дешёвых цен на ресурсы смениться дорогими ценами на ту же нефть. Это не даст разрастаться рецессии. Тонус обеспечен.

Не порвёт, рынки отлично поглощают излишние наличные, препятствуя росту инфляции. В ближайшее время рынки рухнут, потеряв доверие, а граждане и компании понесут деньги в реальный сектор, скупая все, до чего дотянутся руки. Вот тогда, вероятно, гипер и начнётся.

Моё мнение, как биржевика, американские облигации не рухнут, они полностью в игре ФРС. Сколько надо будет, столько и выкупят.

Американские облигации превратились в завесу мыльного доллара, чтобы не было предъяв, по поводу печатного станка.

Но в последние 20 лет печатать стали все страны, валюты которых находятся в корзине валют и учавствуют в кубышках всех остальных стран.

Поэтому все маски вскрылись. Они будут тупо печатать, а Российская биржа будет тупо покупать.

Конечно не рухнут, ФРС же еще не совсем сошла с ума. Нарисовать десять или двадцать ноликов в компьютере куда проще чем таскаться двадцать лет по судам с владельцами трежерис. А вот насчет тупо покупать - не уверен. Вернее, покупать пока будет, но в обмен на более дорогие ресурсы. То есть, компенсация за инфляцию будет.

Американцы так сами и говорят, что хотят инфляцию 2%, а ставки 0,5%. Так за 20 лет и обесценят долги.

А вот про обесценивание за 20 лет - это наивный обман, в который никто не верит. Деньги обесцениваются в тот момент, когда в оборот вбрасываются новые деньги, при том же объеме товаров. А вот под каким предлогом вы вбросите - просто напечатаете или как мифический долг на 30 лет, это неважно. Если в обороте было, допустим 3 триллиона, а стало 6, то ценам неважно кто и зачем новые деньги вбросил.

Я придерживаюсь официального понятия инфляции.

Инфля́ция (с лат. inflatio — «вздутие») — повышение общего уровня цен на товары и услуги на длительный срок. При инфляции на одну и ту же сумму денег по прошествии некоторого времени можно будет купить меньше товаров и услуг

10к бакинских за унцию вангую я

как минимум....

а такто и 50к вполне-с....

Перспективный чат детектед! Сим повелеваю - внести запись в реестр самых обсуждаемых за последние 4 часа.

На мой взгляд, катализатором станет гражданская война с сепаратизмом в США в ноябре, и когда нарушится само движение денежно-товарных масс в стране. Этот шок и станет последней тростинкой, сломавшей верблюду хребет

Тысячи лет государства чеканили звонкую монету и всё у них до поры до времени шло хорошо пока вес золотого/серебряного их содержимого соответствал изначально заявленному номиналу, но..в силу различных обстоятельств и мотивов происходил подлог и содержание лигатуры прямо пропорционально начинала в них коррелировать с увеличивающимся расходами казны, что по итогу зачастую приводило к траблам и кризисам со всеми вытекающими отсюда последствиями..

Долго смышлёный «народ» ломал себе голову, как же и рыбку съесть и на приборе покататься..и таки, в один прекрасный момент допёр, как устроен заветный «философский кирпич», отвязал бакс от золота и стал создавать деньги истинно филосовским способом, эмпирически, натурально из воздуха..конгениально ваащето, просто и гениально. И похоже, как нет на (Костю Сапрыкина) них методов никаких, водят за нос почтенную публику уже больше времени чем Моисей водил по пустыне евреев, неужели это и «вечный двигатель» в одном флаконе у них получился!?

ФРС

США

МММ

Все аббревиатуры из трёх букв. Совпадение? Не думаю...©

"В США есть ликвидные рынки и обычных долларовых облигаций, и облигаций, индексированных на инфляцию (Treasury Inflation-Protected Securities, TIPS). Разница их рыночной доходности и показывает прогноз инфляции рынком. Сегодня этот показатель находится на уровне 1,5% в год на ближайшие десять лет. Любой адепт теории долларовой гиперинфляции может сказать, что рынок ошибается. Это вполне возможно. Но если такой критик на самом деле верит в то, что он говорит, он может не давать советы другим, а зарабатывать огромные деньги, продавая в короткую обычные облигации и покупая на ту же сумму TIPS." (c) либераст

Дополнительный минус TIPS в налоговых последствиях. Если вы покупаете обычную облигацию и затем продаете ее, получая прибыль, то вы платите налог на доход — который могли не заплатить, продержав ценную бумагу до погашения. В случае TIPS курсовой рост облигации обеспечивается инфляцией и облагается налогом независимо от того, держите ли вы ее до погашения или нет.

Купили облигашек на 1000000$ , при 20% инфляции величина купона составит 20% от 1200000$ т.е. $240 тыс.

Но есть ньюанс!!! Т.к. величина дохода большая, то попадает под высокую ставку налога ок.35% с величины купона + $200тыс.( увеличение стоимости облиги ) итого налог минимум $154тыс. ( плюс есть налоги штатов, муниципалитетов и т.д.) , плюс реальная инфляция съест раза в полтора больше, чем номинальная от всей суммы вложения и дохода т.е. ещё минус $385800.

Итого при идеальном случае продажи облиги по номиналу за $1млн200тыс.+ $86тыс.(доход после налога) и минус реальная инфляция остаток от вложенного на год миллиона баксов составит 900тыс200 долларов!!!

Доход от шорта обычных трежерей где-то эти пролюбленные 10% и составит ( не будем уже считать налоги от прибыли с шортов ) , и по итогу получаем неплохой способ сохранить миллион баксов при всплеске инфляции, закрыв глаза на риски с отказом (переносом ) погашения облигашек и т.д.

Интригующе. Что бы это значило?

Ув. камрады! А как с покупкой золота соотносятся металлические счета сбера (

сберблисорри)?(доктор, в финансах не айс)

Страницы