ИПЕМ проанализировал итоги работы промышленного комплекса России в июне и I полугодии 2020 года. По оценкам Института, показатели производства и спроса говорят о значительном ущербе для промышленности от последствий пандемии COVID-19, однако имеется ряд предпосылок для восстановления объёмов производства в ряде отраслей.

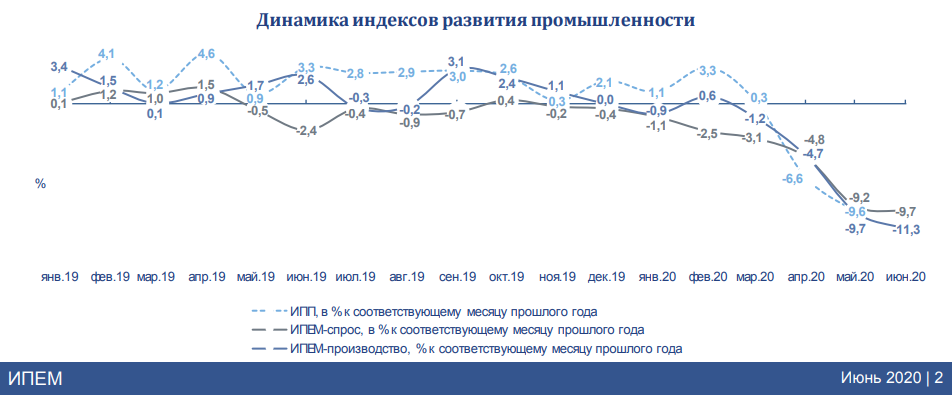

Индикаторы состояния производства и спроса на промышленную продукцию в России – индексы ИПЕМ-производство и ИПЕМ-спрос – по итогам шести месяцев 2020 года продемонстрировали синхронное падение: по сравнению с I полугодием 2019-го индекс производства сократился на 4,7%, спроса – на 5%. Наиболее заметный спад фиксируется в последнем месяце полугодия, по итогам июня показатели составили 11,3% и 9,7% соответственно.

Индекс ИПЕМ-спрос в отраслевом разрезе в июне 2020 года:

Добывающие отрасли -13,4% (-6,3% за период январь - июнь 2020 года)

Низкотехнологичные отрасли +7,3% (+9,1%)

Среднетехнологичные отрасли -10,0% (-6,4%)

Высокотехнологичные отрасли -28,0% (-20,8%)

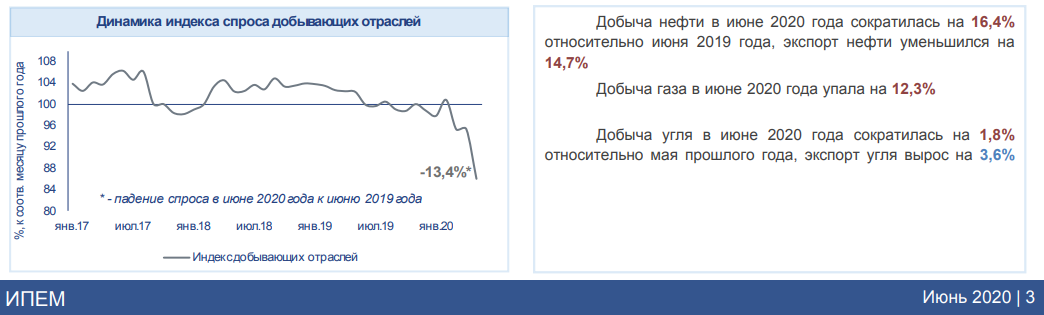

Спрос на продукцию добывающих отраслей в течение первого полугодия 2020 года в России упал на 6,3% по сравнению с аналогичным периодом прошлого года, в том числе за июнь снижение составило 13,4%. Добыча и экспорт нефти за первое полугодие снизились на 4,7% до 264,7 млн тонн и 5,7% до 122,9 млн тонн соответственно (в июне – на 16,4% до 38,2 млн тонн и 14,7% до 18,1 млн тонн).

12 мая 2020 года странами ОПЕК+ были приняты новые условия сокращения добычи нефти сроком на два года. Суммарный объем снижения добычи (по новым условиям сделки от 6 июня 2020 года) на период май - июнь должен составить 9,7 млн барр./сутки, в июле - 9,6 млн барр./сутки (для сравнения, в январе - марте 2020 года уровень суммарного сокращения добычи нефти составлял 1,7 млн барр./сутки). Россия в рамках данного соглашения взяла на себя обязательства по сокращению добычи нефти на 23% в период июнь - июль 2020 года, 18% в период июль - декабрь 2020 года, 14% с января 2021 года от базового уровня 11 млн барр./сутки. По итогам июня 2020 года Россия выполнила обязательства по сокращению добычи нефти практически в полном объеме: падение добычи составило 2,47 млн барр./сутки (по условиям сделки - 2,53 млн барр./сутки).

Добыча природного газа за шесть месяцев составила 340,8 млрд м3 (-9,7% к аналогичному периоду 2019 года), в июне –47,7 млрд м3 газа (-12,3%).

Для угольной отрасли I полугодие также закончилось с отрицательными результатами: добыча угля снизилась на 8,1% (до 194,7 млн тонн), экспорт – на 6,2% до 88 млн тонн.

Такая картина соответствует глобальному тренду. На фоне смягчения мер по предотвращению распространения коронавируса в июне 2020 года впервые с начала года выросли экспортные поставки угля, несмотря на снижение глобального спроса на уголь: по данным МЭА в первом полугодии 2020 года зафиксировано крупнейшее падение потребления угля за последние 70 лет. Среднее падение мирового спроса на уголь составило 8% (при сокращении спроса на энергию на 3,8%), наибольшее падение спроса на уголь зафиксировано в Европе: на 20% к аналогичному периоду прошлого года. При этом экспортные поставки российского угля увеличились в страны Африки и Ближнего Востока.

Индекс спроса на продукцию низкотехнологичных отраслей в июне 2020 года значительно вырос: +7,3% к июню 2019 года (+9,1% за период январь - июнь 2020 года).

Рост спроса в секторе обусловлен главным образом положительной динамикой пищевой промышленности. По данным Росстата в мае 2020 года выросло производство пищевых продуктов на 1,5% к аналогичному периоду 2019 года. Выпуск в большинстве подотраслей легкой промышленности при этом сократился: производство одежды (-3,9%), производство кожи и изделий из кожи (-35,1%), текстильное производство (-6,1%). Однако объём отгруженных товаров собственного производства согласно данным Росстата зачастую продолжает расти вопреки снижению объёмов выпуска: текстильное производство (+8,2%), производство одежды (+11%). Это может свидетельствовать о двух важных аспектах – в данный момент идет реализация складских запасов, а в будущем объёмы производства могут быстро восстановиться для нормализации уровня складских остатков.

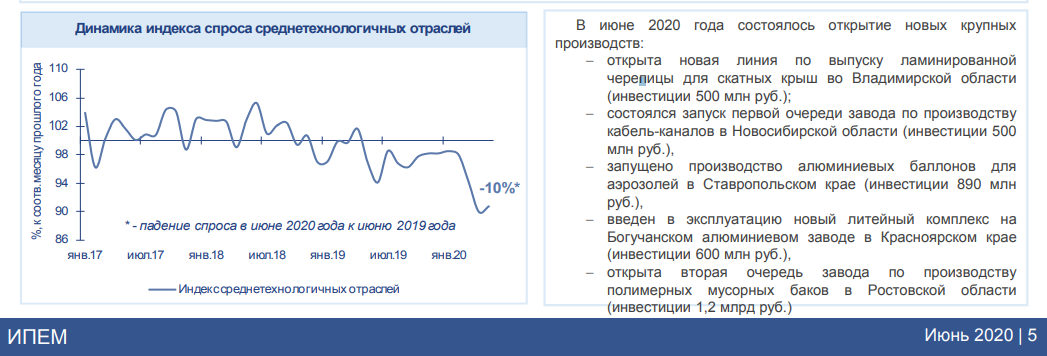

Индекс спроса в среднетехнологичных отраслях в июне 2020 года сократился: -10,0% к июню 2019 года (-6,4% за период январь - июнь 2020 года).

Внутренний спрос на черные металлы в июне сократился на 26,3% (-16,8% за период январь – июнь 2020 года). При этом экспортные поставки черных металлов продолжают расти после продолжительного периода падения, наблюдавшегося с начала 2019 года (+9,1%, -2,8%).

Спрос на цветные металлы в июне 2020 года снизился как со стороны внутреннего (-2,2%, -14,6% за период январь – июнь 2020 года), так и со стороны внешнего рынка (-19,6%, -11,8%)

Снижение экономической активности, в первую очередь в промышленных центрах Азии и Европы, вызвало падение цен на цветные и черные металлы, хотя ослабление курса рубля частично компенсирует данный эффект. При этом заградительная тарифная политика стран-потребителей металлопродукции также не теряет своей актуальности. Кроме того, в конце апреля Министерство экономики Мексики объявило о новой волне антидемпинговых расследований в отношении продукции, импортируемой из России.

Спрос на химические и минеральные удобрения в июне 2020 года увеличился как на внутреннем рынке (+3,3%, +7,1% за период январь – июнь 2020 года), так и на внешнем (+8,1%, -0,5%). При этом возобновление производства в Китае и реализуемые там меры государственной поддержки основного центра производства фосфорных удобрений в провинции Хубэй привели к снижению экспортных поставок фосфорных удобрений из России. В России также были реализованы меры поддержки сектора. Так, в мае 2020 года минеральные удобрения были включены в перечень грузов, железнодорожная перевозка которых субсидируется, что предоставляет возможность применять льготный тариф на железнодорожные перевозки для маршрутов на Дальний Восток.

Индекс спроса в высокотехнологичных отраслях в июне 2020 года значительно сократился: -28,0% к июню 2019 года (-20,8% за период январь - июнь 2020 года).

Отгрузка машиностроительной продукции на сети железных дорог в июне 2020 года сократилась после непродолжительного роста в апреле 2020 года (-14,0% к аналогичному периоду прошлого года, -13,3% за период январь – июнь 2020 года), как на внутренний рынок (-4,7%, -11,8%), так и в экспортном направлении (-56,6%, -25,2%).

Производство легковых автомобилей по данным Росстата в мае 2020 года значительно сократилось: падение составило54,4% (-33,2% за период январь – май 2020 года). Продолжается резкое падение выпуска грузовых вагонов на фоне сохраняющейся негативной ситуации (перенасыщенность рынка, снижение спроса) (-29,9%, -22,3%). При этом производство пассажирских вагонов увеличилось по итогам мая 2020 года (+12,9%, +7,6%).

В июне 2020 года состоялось открытие новых крупных производств:

- состоялся запуск производства агрегатов для спецтехники КАМАЗа и «Урала» в Республике Татарстан (инвестиции 300 млн руб.),

- состоялось открытие нового завода по производству холодильных шкафов коммерческого назначения в Чувашской Республике (инвестиции 600 млн руб.),

- запущено производство интеллектуальных приборов учета электроэнергии в Московской области (инвестиции 756 млн руб.)

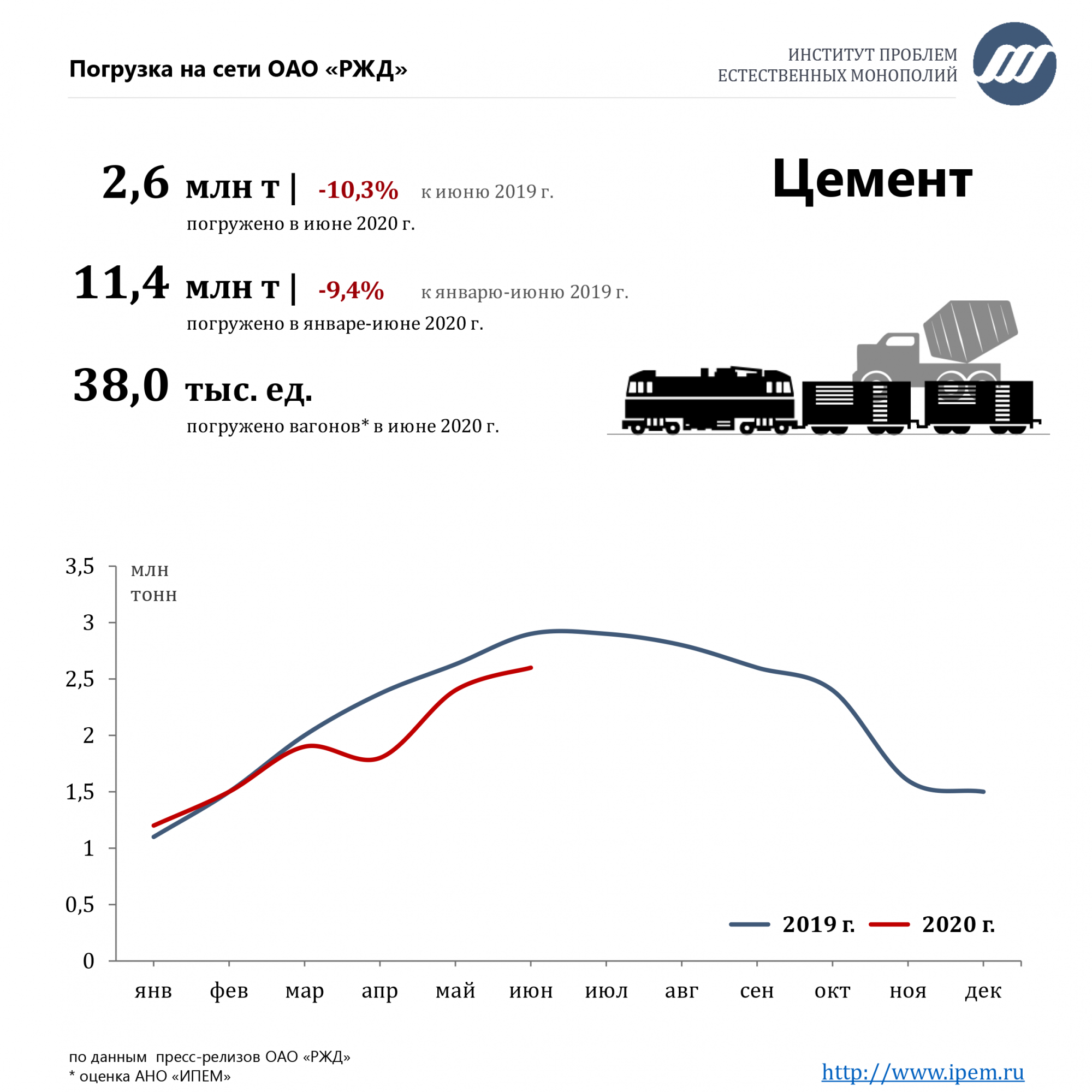

В июне погрузка на сети РЖД снова ушла вниз

По оперативной информации, погрузка РЖД в июне 2020-го снизилась до 97,1 млн т..Минус составил 4,4% по сравнению с аналогичным периодом прошлого года.

Динамика несколько улучшилась: в мае текущего года сеть ушла в отрицательную зону гораздо глубже (-5,3% к аналогичному периоду 2019 г.). Особенно ощутимой оказалась разница в динамике грузооборота: если в мае он обвалился на 6,6%, то в июне снизился только на 4,1% и составил 197,5 млрд тарифных тонно-км. Это означает, что на сети увеличились доставки на дальнем плече, что обычно служит признаком дальнейших улучшений в динамике погрузки.

Еще заметнее разница в динамике грузооборота с учетом пробега вагонов в порожнем состоянии: в июне он уменьшился на 3,9%, а в мае, соответственно, на 6,9%. Можно предположить, что на сети увеличилась обратная загрузка подвижного состава. В частности, по данным отправителей, полувагоны чаще стали заезжать на обратном пути за стройгрузами в связи с оживлением спроса в этом сегменте.

Грузооборот за июнь 2020 года снизился по сравнению с аналогичным периодом прошлого года на 4,1% и Грузооборот с учетом пробега вагонов в порожнем состоянии за это же время уменьшился на 3,9% и составил 251,2 млрд тонно-км.

Однако при этом пока не просматривается особого позитива на длинных позициях. Прогресс в краткосрочном плане больше похож на ожидания того, что могло быть хуже, но подобного не случилось. Более показательным должен быть июль. И все же не следует забывать, что лето – период традиционного снижения деловой активности, а также увеличенных ремонтных окон. Прогнозировать формирование устойчивой тенденции в такое время не стоит,

– выразил свою точку зрения президент АНО «Институт исследования проблем железнодорожного транспорта» Павел Иванкин.

Относительно ожиданий следует напомнить, что из-за рухнувшего под Мурманском моста железнодорожные перевозки в сторону ключевого на севере РФ морского порта остановились на 20 суток. В дальнейшем движение удалось наладить по срочно построенной обходной ветке. Но, во-первых, было упущено время и образовались заторы из вагонов: на подходе к причалам скопились груженые поезда, а в порту – порожний подвижной состав. Потребовалось несколько дней на подъем брошенных вагонов и освобождение подходных путей. Во-вторых, пропускная способность нового участка оказалась значительно ниже, чем магистрали через обвалившийся мост.

ОАО «РЖД» пришлось изыскивать дополнительные средства на стройку. Для того чтобы заинтересовать экспортеров в отправках своих грузов через другие российские порты, ОАО «РЖД» расширило предоставление понижающих коэффициентов к действующим тарифам в размере 0,75.

Обрушение моста – событие негативное. Однако интенсивность, с которой проводились в июне восстановительные работы, внесла определенную долю положительных эмоций у грузоотправителей по поводу возможностей, имеющихся по развитию инфраструктуры сети.

Июнь наглядно продемонстрировал, что спрос клиентов на перевозки на восточном направлении превышает предложение РЖД. Кстати, и динамика погрузки на сети могла быть в июне выше, если бы РЖД могли пропустить все объемы в адрес российских морских портов Дальнего Востока.

Но вместо этого в правительстве внесли изменения в правила недискриминационного доступа к инфраструктуре железнодорожного транспорта общего пользования. Были установлены приоритеты для грузов: на восток теперь первыми едут социально значимые грузы и те, что необходимы для ликвидации ЧП. Затем – грузы, отправляемые на основании решений президента РФ. Третьими в списке учтены субсидируемые государством перевозки (зерновые, овощи, минудобрения). Четвертые в очереди – номенклатуры, требующие высокой скорости и надежности доставки, внутрироссийские и экспортные отправки несырьевых грузов. В последнюю очередь идут все остальные виды товаров. Перед ними поставлены только экспортные отправки сырья в универсальном подвижном составе (в частности, уголь, руда, нефтегрузы). Причем для указанной номенклатуры введены дополнительные административные барьеры. Ранее грузовладельцы подавали заявки только в ОАО «РЖД». Теперь Минтранс за 45 дней до отправки предоставляет сведения о пропускной способности морских портов Дальнего Востока. ОАО «РЖД» за 40 дней должно получить от грузоотправителей заявки. А Минэнерго за 30 – сформировать квоты на доступ к инфраструктуре. А дальше в ОАО «РЖД» учтут выполнение планов перевозок на других направлениях, чтобы таким образом заинтересовать отправителей в диверсификации грузопотоков – например, направить экспорт через морские порты Северо-Запада.

Такая методика была принята постановлением правительства РФ от 22.05.2020 г. и вступила в силу 1 июня 2020 года. Предвидя нечто подобное, некоторые экспортеры по итогам 5 месяцев 2020-го смогли увеличить объем перевозок сырья через морские порты Северо-Запада. Однако правила не могли учесть события на мурманском направлении, где из-за обрушения 1 июня моста через реку Колу договоренности, достигнутые с ОАО «РЖД» по поводу диверсификации грузопотоков, оказались на практике невыполнимыми.

Теперь мы вынуждены заранее формировать заявки. В принципе, ОАО «РЖД» их удовлетворяет. Однако если вдруг у нас появляется возможность отправить дополнительную партию, которая не попадает в квоту, то все остаются в пролете: мы вынуждены отказываться от такого заказа, а ОАО «РЖД» недополучает объем погрузки в направлении Восточного полигона,

– рассказал представитель отправителя нефтегрузов в ходе опросов в рамках исследования «Индекс качества услуг железнодорожного транспорта».

Постановление правительства теоретически обязывает перевозчика ежемесячно резервировать 5% пропускных мощностей на инфраструктуре Восточного полигона на случай непредвиденных ситуаций. Если этот резерв не использован правительством, то объемы перевозок распределяются среди заинтересованных компаний. Но это происходит опять-таки таким образом, что не охватывает внеплановые заявки.

По данным участников рынка, даже плановые (долгосрочные) заявки на перевозку выполняются не все. А выполнение внеплановых вообще сведено к минимуму и выглядит не слишком прозрачным. По итогам мая было видно, что среди отправок сырьевых номенклатур приоритет явно отдавался угольщикам Кузбасса согласно договоренностям с властями региона. В июне этот фактор также присутствовал, но был уже менее ярко выраженным.

Все это вместе взятое в июне отразилось на динамике погрузки некоторых грузов – в частности, угля и нефтепродуктов. Правда, в итоге по углю минус все-таки оказался незначительным благодаря активизации его отправок в целом по сети. Предварительно он оценивается в размере 3,3%, тогда как по итогам 6 месяцев динамика составила -10,1% к январю – июню 2019 года.

Однако этого же нельзя сказать по другим номенклатурам. Слишком многие из них потянули сеть вниз.

В целом сказалось влияние ряда факторов. Например, ощутимый удар по погрузке РЖД был нанесен на казахстанском направлении: с 15 июня Казахстан ввел бессрочную конвенцию на ввоз порожних полувагонов на свою территорию из других государств в связи с профицитом подвижного состава на собственной сети, сообщил первый заместитель председателя правления КТЖ Канат Альмагамбетов. С 17 по 22 июня также запретили перевозки в Китай всех видов грузов, кроме как на фитинговых платформах или в составе контейнерных поездов. Еще одно исключение сделано для угля, транспортируемого кольцевыми маршрутами.

Негативно повлиял на показатели работы РЖД в июне и профицит подвижного состава, который был особенно заметен в сегменте полувагонов. По данным участников рынка, в июне среднее расстояние перевозки в полувагоне сократилось, но при этом время в пути осталось примерно таким же, что является признаком ухудшения оборота вагона. Однако данные по указанному показателю поступят позже. Посмотрим, подтвердят ли они предварительные оценки, или проявятся факторы, которые изменят сводный результат.

В целом, по данным ОАО «РЖД», ставки на перевозку и обработку грузов в полувагонах в июне к январю 2020 года снизились с 2 тыс. руб./сут. до 1,1 тыс. руб./сут.

Ставки на ЭТП ГП в июне по сравнению с маем на полувагон уменьшились на 15,3%. В мае по сравнению с апрелем снижение составило 7%. Таким образом, удешевление ставок в последние месяцы проявилось достаточно сильно, что косвенно подтверждает влияние профицита полувагонов на рынок.

Как считают эксперты, на спотовом рынке снижение ставок доходности вагонов особенно заметно. И их потянули вниз прежде всего полувагоны повышенной грузовместимости. Такие вагоны все ощутимее вытесняют с перевозок угля обычные вагоны, которые уходят на перевозки других грузов (щебня, леса, металлоконструкций). В основном все это спотовые перевозки. И здесь ставка снизилась особенно глубоко – до 800–900 руб./сут., отметил заместитель председателя А ОЖдПС Денис Семенкин.

Поскольку некоторые грузы можно перевозить разными типами подвижного состава, то снижение ставок на полувагоны ведет к привлечению их в этих сегментах. А это тянет за собой вниз ставки и на другие типы вагонов. Это в определенной степени способствовало оживлению рынка железнодорожных перевозок. Но пока не смогло переломить общей отрицательной тенденции в погрузке.

Перевозки контейнеров по сети ОАО «РЖД» в I полугодии выросли на 15%

В январе-июне 2020 года по сети ОАО «РЖД» во всех видах сообщения было перевезено более 2,7 млн груженых и порожних контейнеров ДФЭ (TEU)*, что на 14,5% больше, чем за аналогичный период 2019 года.

Во внутреннем сообщении отправлено 1,1 млн ДФЭ (+12,2%), в экспортном – 720,9 тыс. ДФЭ (+15,5%), в импортном – 561,3 тыс. ДФЭ (+13,1%), в транзитном – 331,9 тыс. ДФЭ (+23,7%).

Количество груженых контейнеров, отправленных во всех видах сообщения, выросло на 14,8% и составило около 1,8 млн ДФЭ (перевезено 26,4 млн тонн грузов, +16,8%), в том числе:

*ДФЭ (TEU) – двадцатифутовый эквивалент, условная единица измерения вместимости, соответствует размерам стандартного грузового контейнера ИСО (ISO) длиной 20 футов (6,1 м)

Комментарии

Наступил ПРЕВЕД - МЕДВЕД. Это всего лишь жалкое начало перед осенью.

да, уж - про такое Не расскажут по ТВ - мы точно лучшие по сравнению с мелкобританией.

Интересно, зайдет сюда с комментариями Счетовод, который все последнее время читает заговоры про то, как легко наша промышленность проходит период самоизоляции?

Всё, о чём так долго и упорно говорили

большевикиохранители - таки случилось. Вслед за мировым кризисомпотребленияпромпроизводства пришел кризис перепроизводства сырья и в Россию.Так ещё инерция экономики существует. Пока деньги по предыдущим поставкам туда сюда ходют - вроде как и нет проблем.

Мда...

Немного оффтоп. Газпром терпит огромные убытки, но это ладно. Смешное выделил.

Бей своих, чтобы чужие боялись!

и еще смешнее (и страшнее)

на фоне коллапса продаж газа - еще и золото разбазаривают.

за грязную резаную зеленую бумагу. врагам золото нужнее, а дорогим россиянам (не только лишь всем, а наидостойнейшим) нужны фантики.

врагам золото нужнее, а дорогим россиянам (не только лишь всем, а наидостойнейшим) нужны фантики.

тем временем цб закупил 160т золота за 2019, 40т в 2019 ушло на ювелирку в рф. и в туже кучу внутреннее потребление в промышленности. вобщем нткто ничего не разбазаривает, продаем излишки и формируем торговое сальдо. все идет по плану.

Хорошие показатели. Намного лучше среднемировых, особенно чем у стран Запада

Показатели лучше чем в Европе или США

Точно так же можно сказать, что показатели Конго или Намибии лучше чем в США и ЕС.

Вот вы, батенька, хотели своим комментарием уязвить масштаб экономики РФ относительно США и ЕС... а получилось то что?

Если даже в процентном соотношении дела у РФ, лучше чем у США и ЕС, то если мы по вашему замечанию обратим внимание на абсолютные цифры(которые у РФ сильно ниже и процент соответственно от более низкой цифры), то получится ведь, что РФ ЕЩЕ БОЛЕЕ ВЫГОДНО смотрится на фоне США и ЕС, которые как раз отрабатывают роли Конго и Намибии:)

Я к чему... Вы когда нагадить на фуршетный стол решили, перед тем как вытирать зад занавеской, осмотритесь и убедитесь, что не нагадили по недоразумению в свои же сапоги.

Спасибо за обзор!

Можно для полноты добавить картинку по М2 от ЦБ РФ.

С апреля по июнь, рост депозитов населения остановился полностью. Это понятно в такой ситуации, какие тут накопления...

С другой стороны выросли переводные депозиты. народ кинулся за картами с беспроцентной отсрочкой по погашению. Тоже понятно... не от хорошей жизни.

Так же примечателен рост общей наличной массы и довольно резвый. Тут конечно довольно оправданы теперь разговоры-слухи про возможную деноминацию рубля.

https://cbr.ru/statistics/ms/

На сколько можно доверять индексам этой ИПЕМ?

И чем этот институт отличается от диванных аналитиков?

Если честно, никогда не слышал о его существовании

Про Тимрота Дмитрия Львовича вы тоже никогда не слышали, а он является отцом отечественной эксперементальной теплофизики. Про его ученика Кирилина Владимира Алексеевича вы тоже никогда не слышали, наверное. ну то ладно, какие-то там ученые строившие наше будущей ударными темпами. А про КБ им.Африкантова вы слышали? И так до бесконечности. Если вы про кого-то не слышали- это не повод предвзято относиться к этому объекту. Можете отномиться к ИПЕМовским индексам также как и к БПшным(бритиш петролиум).