Решил провести анализ финансового состояния 500 крупнейших компаний Америки, которые входят в индекс S&P 500. Эти 500 компаний составляют почти 85% капитализации их фондового рынка. Для этого скачал с сайта finance.yahoo.com годовые балансы, отчеты о прибылях и убытках и отчеты о движении денежных средств за последние 4 года (на сайте публикуются данные только за 4 года). Далее суммировал полученные данные в единый баланс. Финансовые показатели в балансе показывают текущие значения на конец финансового года (он приходится на разную дату у большинства компаний, не совпадает с календарным годом). А отчеты о прибылях и убытках и движении денежных средств показывают результаты компании за год. По этим отчетам можно сделать выводы за 4 года деятельности компаний. А по балансам можно посмотреть, как менялись активы за 3 года (с конца 2015 до конца 2018). По некоторым компаниям еще нет годовых отчетов за 2018 год, поэтому возможна небольшая погрешность за последний год.

Далее приведу получившиеся результаты с своими выводами.

| Показатель | 2015 | 2016 | 2017 | 2018 |

|---|---|---|---|---|

| Индекс S&P 500 | 2058 | 2239 | 2672 | 2905 |

| NetTangible (реальные активы) | 2810 | 2529 | 2548 | 2486 |

| Intangible (нематериальные активы) | 1504 | 1694 | 1828 | 1804 |

| Goodwill | 2432 | 2676 | 2977 | 2638 |

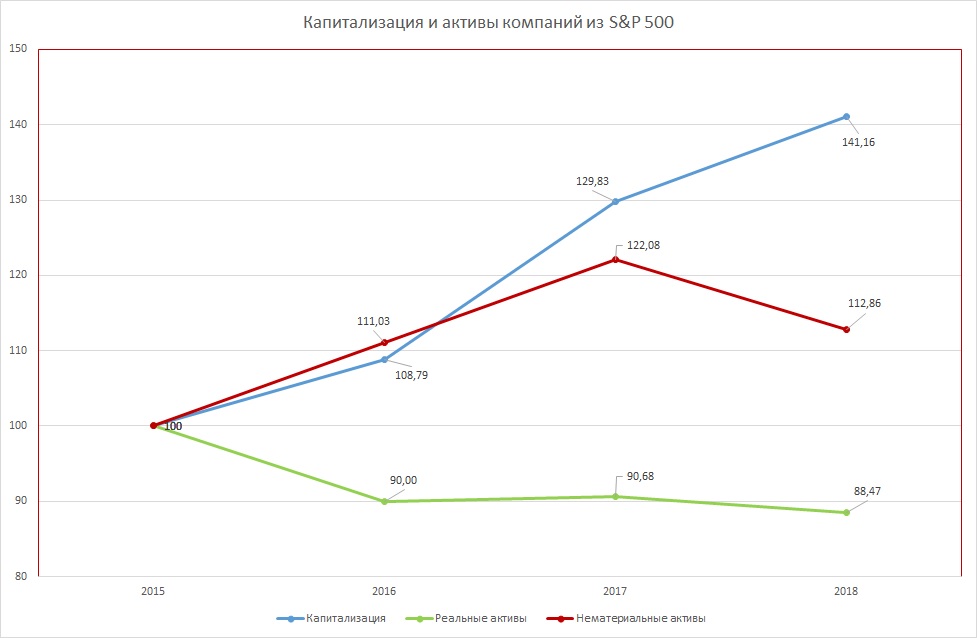

С конца 2015 года к середине апреля 2019 года биржевая стоимость компаний выросла на 41%, но при этом реальные активы компаний, которые еще называют BookValue уменьшились на 11,5%. При этом минимум на 13% выросли нематериальные активы в сумме с goodwill. Goodwill - это показатель, служащий для отражения в балансе переплаты при покупке другой компании на рынке. Например, рыночная стоимость компании 10 млрд.$, но владельцы не хотят ее продавать по рыночной стоимости и требуют премию. Допустим поглощающая компания настолько хочет ее купить, что готова выложить 12 млрд.$, которые требуют владельцы. Вот эти 2 млрд.$ переплаты и отразятся в goodwill. Фактически это отложенный убыток, но отражается в балансе, как актив. Рано или поздно будет списан с аналогичным снижением прибыли. Но теоретически может отражаться в балансе бессрочно. Далее интересно заметить, что почти 2/5 крупнейших компаний Америки имеют отрицательные реальные активы по балансу. Это то, что есть у компаний за вычетом всех обязательств и долгов без учета нематериальных активов и goodwill. Причем эта доля растет.

| Показатель | 2015 | 2016 | 2017 | 2018 |

|---|---|---|---|---|

| Отрицательные активы | 30,51% | 35,35% | 37,70% | 38,82% |

Видно, что у компаний активы уменьшаются, но рыночная стоимость их растет. Чем это может быть обусловлено? Ну конечно ростом доходов и прибылей. Посмотрим, как тут обстоят дела.

| Показатель | 2015 | 2016 | 2017 | 2018 |

|---|---|---|---|---|

| Выручка | 9770 | 9980 | 10700 | 11170 |

| Прибыль (EBIT) | 1192 | 1203 | 1326 | 1451 |

| Уплаченные налоги | 321 | 310 | 298 | 289 |

| Ставка налога | 26,9% | 25,8% | 22,5% | 19,9% |

Прибыль (EBIT) - до уплаты налогов и процентов по заемным средствам.

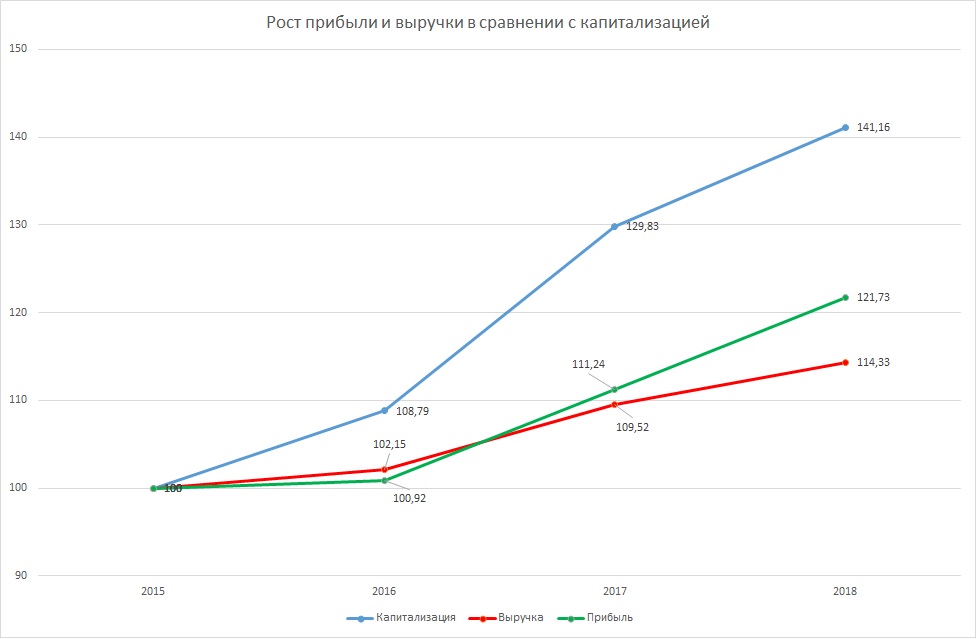

Хотя рост выручки и прибыли существует, но он значительно ниже роста стоимости акций. Рост выручки компаний на 14% за 3 года полностью соответствует росту ВВП с 2015 до 2018 года. Также интересно отметить, что при рост прибыли значительно опередил рост выручки (особенно в 2018 году). 21,7% против 14,3% соответственно. За счет чего могло произойти такое чудо? Снижение издержек? Однако в финансовой отчетности операционные издержки растут пропорционально росту выручки. Без творческого подхода к учету доходов однозначно не обошлось. Тем более что благодаря реформам Трампа по снижению налогов корпорациям, ставки налогов уменьшились и многие компании пользуются этими возможностями. Например, можно учесть некоторые доходы из будущих периодов.

Основным мотивом снижения налогов было желание дать корпорациям дополнительные ресурсы для развития производства в Америке (Make America Great Again). Рассмотрим, как на самом деле тратят компании свою прибыль. Для начала посмотрим на 2 статьи расходов: капитальные затраты (Capex) и инвестиции:

| Показатель | 2015 | 2016 | 2017 | 2018 |

|---|---|---|---|---|

| Капитальные затраты | 623 | 599 | 616 | 618 |

| Инвестиции | 53 | 394 | 166 | 2 |

Несмотря на рост прибылей, не наблюдается роста расходов на капитальные вложения, которые необходимы в случае развития производства и создания новых рабочих мест в стране.

| Показатель | 2015 | 2016 | 2017 | 2018 |

|---|---|---|---|---|

| Выручка | 9770 | 9980 | 10700 | 11170 |

| Чистая прибыль | 720 | 741 | 850 | 963 |

| Маржа прибыли | 7,37% | 7,42% | 7,94% | 8,62% |

| Дивиденды | 394 | 413 | 440 | 382 |

| Выкуп акций | 572 | 536 | 540 | 811 |

Чистая прибыль в этой таблице указана от операционной деятельности после уплаты налогов и процентов по кредитам. Как видно из рисунка ниже объем средств, потраченных на выкуп акций (buyback) и выплату дивидендов, превышает получаемую компаниями прибыль.

За 4 года 2015-2018 компании из списка S&P500 потратили на дивиденды и выкуп акций 4 трлн. 88 млрд.$. А чистая прибыль за этот же период составила 3 трлн. 274 млрд.$. Таким образом владельцы и руководство ведущих компаний обналичивали всю прибыль плюс дополнительно вывели 814 млрд.$. Часть средств для вывода этих дополнительных денег было взята за счет сокращения реальных активов компаний: с 2015 по 2018 годы они сократились на 324 млрд.$. Остальные деньги были получены из привлеченных кредитов. В балансах долгосрочные долги увеличились на 320 млрд.$, а краткосрочные долги выросли на 340 млрд.$. В среднем за эти 4 года ежегодно сверх прибыли выводилось средств на сумму, равную 8% от реальных активов компаний. Чтобы приукрасить имеющуюся картину активы компаний раздули за счет нематериальных активов (на 300 млрд.$) и goodwill (на 206 млрд.$). То есть за счет виртуальных вещей, которые не имеют рыночной оценки и в реальности могут вообще ничего не стоить.

Что можно сказать о перспективах компании, из которой владельцы выводят всю прибыль, продают частями имеющиеся активы, получают кредиты и выплачивают себе дивиденды из этих средств, оставляя долги на балансах компаний? Очевидно, что владельцы не видят смысла в расширении бизнеса, переводят свои акции в наличные деньги. При проведении выкупов акций за счет средств компаний, основными продавцами выступают сами владельцы и директора. Информацию о продаваемых акциях владельцами можно посмотреть в свободном доступе. Например, Марк Цукенберг за 2 недели апреля продал акций Facebook на 172 млн.$. Фактически акционеры продают акции своим же компаниям, используя для этого всю прибыль и кредитные средства.

Капитализация компаний из списка S&P 500 составляет 25.7 трлн. $, а стоимость реальных активов их активов 2.5 трлн. $. Владельцам безусловно выгодно продавать сейчас по текущим ценам. Когда пузырь лопнет, они могут скупить обратно акции по гораздо более выгодным ценам. Или создать новую компанию без долгов. Или наслаждаться обеспеченной старостью, наблюдая со стороны за попытками новых акционеров выжить под бременем накопленных долгов. Самое интересное, что схема абсолютно законная и всячески приветствуется аналитиками и инвесторами, поскольку способствует росту стоимости акций. А ведь были времена, когда выкуп акций был законодательно запрещен. Запрет был снят в 1982 году.

В ближайшие год-два экономика США с большой вероятностью столкнется с рецессией, что негативно скажется на прибылях корпораций. Кроме того, часть будущих прибылей уже учтена. Налоговая реформа Трампа носит временный характер и неизбежно повышение корпоративных налогов в скором будущем. Тем более, что государственный бюджет находится в плачевном состоянии и требует существенного увеличения доходов. Это приведет к падению прибылей корпораций, значительному снижению выкупов акций и как следствие к падению капитализации американского фондового рынка. По оптимистичным прогнозам примерно на 50% в ближайшие 2 года.

Примеры узаконенного воровства.

Комментарии

> За 4 года 2015-2018 компании из списка S&P500 потратили на дивиденды и выкуп акций 4 трлн. 88 млрд.$.

Особенно забавно будет, если сравнить эти дикие цифры с тем, что реально было вложено в основные фонды за этот же период :-).

Формально инвестиции будут больше суммы выкупленных акций. Потому что компании не могут долго держать свои акции на своем же балансе, они обязаны их продать или погасить. Вот поэтому и идут сделки поглощения, при которых в уплату дают свои акции. Но хороших активов для покупки нет, Потому Шеврон пытается выкупить Андарку с премией к рынку в $12 млрд, а к реальным активам - в $24 (!!!).

что-то напомнило:

Инвестиции в основные фонды и выкуп акций - это разные показатели.

Порядок цифр и источники известны, мне просто лень конкретные 4 года смотреть:

График дня: Чистые сбережения США за вычетом долгов - какими темпами пожираются вековые накопления?

По ссылке является спорным вычет долгов.... Сплошь и рядом инвестиции делаются за счет заимствований, кредитов или облигаций. Конечно, рост корпоративных долгов сильно угрожает кризисами, но их научились купировать за счет бюджетов стран.

Свежий пример: Шеврон предлагает купить Андарко, причем 3/4 суммы хочет уплатить своими акциями (ранее выкупленными на рынке).

Если корпорации США десятки лет занимают сотни ярдов, а реально инвестируют при этом десятки ярдов, впору задаться вопросом а чем конкретно эти долги обеспечены.

И не является ли их "как бы основной бизнес" просто пиар-прикрытием для РЕАЛЬНОГО бизнеса - торговлей необеспеченными акциями.

Это верно. Но у меня свеж в памяти такой факт: General Motors к 2008 г. накупила себе треть мирового автопрома, например, Опель, Вольво и др. В момент кризиса компания имела $30 млрд долгов, а выручка упала на 28%. Однако в ходе QE государство купило у американских автомобильных компаний (ЕМНИП) их акции на $45 млрд, и компания осталась на плаву. Принцип "too big to fall" в действии.

Точнее:

Правительство США - ок. 30 млрд долларов (60 % акций),

Правительство Канады - 9,5 млрд долларов, (12 % акций)

Объединённый профсоюз рабочих автомобильной промышленности- ок. 13 млрд долларов (17,5 % акций).

Остальные 10,5 % акций достались кредиторам..

Короче, спасали всем (англосаксонским) миром свою американскую мечту ))

QE для спасения "дружественных" ростовщиков - это ровно то же самое, только с суммами большими на порядкИ.

Кинули небольшую кость и для былых символов США

Проблема в том, что QE это не манна небесная, реальных ценностей печатный станок не создает, это просто аварийное латание дыр текущего баланса за счет усугубления проблем у пенсов и прочих долгосрочных сбережений.

Слушай, манна-не манна, но другим (таким же) надежду дает, что и им будет кинут...спасательный круг ))

На текущий момент Дженерал Моторз продал уже Вольво китайцам, а Опель - хранцузам из Пежо-Ситроен. Форд объявил о закрытии европейского производства, включая российское. Крайслер до этого был куплен Фиатом. Не ладно что-то в датском королевстве...

Да. Насколько я знаю, условием финансовой поддержки автопрома был последующий обратный выкуп его акций. Для того они и продают активы. Есть и другие факторы - никакое доминирование не может быть вечным....

Этим ты подтверждаешь, что град на холме падет? ))

Скорее, спустится на холм пониже.... Как Британия.

Думаю, у него в планах опустить всех остальных

Не надорвались бы...

к нам это тоже относится

а меня еще позабавило недавно где-то в статейках про Роснефть видел, что она налогов уплачивает под 30% и более с прибыли в бюджет, а тот же Экксон, не только со своих ярдов не платит, но и имеет налоговые дотации в размере толи 60 лямов, толи 60 ярдов...

по сути - это еще один показатель того, что они неконкурентноспособны в естественной среде

Налог с прибыли у Роснефти небольшая величина, а более половины ее налоговых платежей составляет НДПИ. В США его просто нет.

Интересно во что перекладываются выведенные деньги.

Отлично! Вот за такие анализы (пусть и краткие, но емкие) надо давать премию. Добавлю свои 5 копеек по тем вопросам, которые автор задает.

Прибыль компании надувают за счет того, что не списывают амортизацию ранее сделанных капвложений. Яркий пример - сланцевая Chesapeake, которая копит амортизацию, а потом разом списывает ненужные скважины.Но долги за них остаются:

А выкуп собственных акций это для мажоритарных акционеров и топ-менеджмента - способ надувания миноритарных акционеров.

Каким боком тут надувают миноритариев?

Миноритарий продаёт акции получая премию от байбека.

И кстати накопить амортизацию нереально. Амортизация, она начинает работать сразу с начала покупки оборудования. Даже в США это процедура учёта строго нормированная.

Статья говорит об одном. У компаний огромные свободные средства есть. Ликвидность. И Ликвидность невероятных масштабов.

По сути байбек ,это прорыв первого контура ликвидности. Ликвидность превращается в наличность.

Если миноритарий продает акции - он в плюсе. Но все продать не могут. А дивиденды они недополучают, А продает подорожавшие акции Цукерберг.

А Вы вникнете в годовые отчеты. Конкретно, Chesapeake, когда выводила прибыль, списывала амортизацию в размере $0,5-1 млрд , а в 2009 г. - сразу $11 млрд. То же было и в последующие 6 лет. Думаю, это не составляет труда: учреждаются дочерние компании, пробуренные скважины сдаются им в аренду или на обслуживание, а они непубличны, их убытки никого не волнуют...

У скважины есть нормативы амортизации. Вы не задумывались над такой вещью как сроки амортизации ? Амортизация -механизм снижения прибыли. За счёт увеличения расходов в себестоимости. Ни одно государство не даст амортизировать капитальные затраты как Бог на душу пошлёт . Вы не в курсе как Лукойл или Роснефть амортизирует скважины в Африке и в Америке ? Конкретно Chesapeake, вижу пыталась уменьшить прибыль ударными методами амортизации - увеличению себестоимости. Но фокус не прошёл ))

Это не так.

Государству нет дела, как амортизируется и как что учитывается в бухгалтерском учете, и как отражается в отчетности.

Государство следит, как ведется налоговый учет. А налоговый учет ведется параллельно с бухгалтерским.

А количественный учёт ведётся параллельно с восходом солнца? ))))

Идите на курсы, хотя бы бухгалтера...

Бухгалтерия ведется в суммовом учете по синтетическим счетам. Количественным учетом занимается складской учет или поцеховой. В больших конторах в бухгалтерскую программу заливают сводные данные в рублях без количества по обороту на складах и в производстве. Но это так к слову.

Вот буржуины (The Financial Times 10 марта) вещают:

Краткий перевод на русский: 97% торгуемых на бирже компаний ведут бухучет и "рисуют" отчетность как в взбредет в голову

За цитату - спасибо.

Совершенно верно.

Это Вы не разобрались. Чизапик, наоборот, каждый квартал натягивала прибыль и платила дивиденды. Иначе она бы уже давно обанкротилась - совокупный результат у нее за все годы МИНУС 13 млрд долл.

МФСО по Чизапику у меня нет, поэтому спорить не буду

Это не проблема. Заходите на ее сайт и смотрите МФСО в годовых отчетах. Я оттуда данные и брал.

Спасибо за картинку маслом.

Это же не приписки! Приписки плохо, а тут инициатива!

Спасибо!

Выкупать собственные акции на пике стоимости, залезая в долги ?! Такое впечатление, что у данных эффективных

полупокеровменеджеров не только пистолет к виску приставлен, но и паяльник в заднем мосту и чип в центре принятия решений. Реально, это панические атаки с целью спасения котировок от падения.Байбек невозможен на заёмные средства.

А развить тему не хочешь подробнее? Прямо очень интересно. Дженерал выкупал свои акции на займы, с вдруг это невозможно... Эпл аналогично. Поясни плиз, а то как то не стыкуется.

Ну если на ТЫ. Ты в курсе вообще баланса ДжиЭм ? Почитай и не сочиняй ерунду про выкупы и т.д. https://quote.rbc.ru/ticker/177721

Как бы это не я сочиняю. Про GE читал большую статью очень подробную. На тему ухода сео и итогов работы. Мне не особенго интересно про ДжиЭм, но тем не менее. Но про то, что у них не было выкупов и что нельзя выкупать на заемные, крайне интересно. Аналогично инфа про Эпл. Кто то точно врет в таком случае.

РБК просто перепечатывает новости из англоязычных источников. Никакой аналитики там нет. Рекомендую почитать, что пишут про GE настоящие аналитики:

https://wolfstreet.com/2018/11/09/ge-plunges-what-retail-investors-did-with-general-electric/

"These liabilities are so huge in comparison to its remaining assets that when the $79 billion in “goodwill” and “other intangible assets” are excluded from its assets, GE is left with what we call “tangible equity” of negative $31 billion. In other words, this former icon of American industrial innovation and strength has been gutted by share buybacks. GE would be OK-ish today, if it had not wasted $40 billion on monstrous share buybacks to “unlock value” to please activist shareholders and Wall Street."

https://wolfstreet.com/2018/11/02/what-general-electric-does-to-avoid-question-when-will-ge-file-for-bankruptcy/

Многие компании выкупают свои акции на заемные средства:

https://wolfstreet.com/2017/01/20/what-will-end-leveraged-share-buyback-craze/

Тут есть примеры с American Airlines и Hewlett-Packard:

https://www.forbes.com/sites/aalsin/2017/02/28/shareholders-should-be-required-to-vote-on-stock-buybacks/#4ef003556b1e

Очень хороший разбор!

да. подрастает смена ;)

С налогом на прибыль дела обстоят немного иначе. Эффективная ставка налога на прибыль без финансового сектора 6,21%

Я посчитал среднюю ставку налога по всем компаниям из списка S&P 500 по агрегированному отчету.

там в строке отчетности указаны "текущий налог+отложенные налоги", в моей таблице платежи по налогу на прибыль=текущий налог

разница существенная

Я Вас, таки, умоляю. Есть же разнообразные схемы обхода подобных запретов. Байбэк, типа, на свои, а инвестиции в капитал на заёмные и т.п.

Схем много - сидящих по зонам ещё больше.

Вы Американскую налоговую за круглых идиотов держите ?

Даже у нас в России уже такие схемы не работают... Мишустин не зря ест хлеб

Байбэк всегда происходит, когда компания не знает, куда девать еще прибыль. Когда не видит объекта для M&A и дальнейший рост продаж ограничен рынком, т.е. нет смысла вкладываться в assets.

Страницы