Рост показателей перевозки замедлился

В феврале 2019 г. грузооборот увеличился на 1,4% — до 199,3 млрд тарифных т-км. Погрузка на сети РЖД составила 100,0 млн т, что на 0,1% выше результатов прошлого года. В феврале РЖД стали учитывать в погрузке грузовую базу Якутии, без этого показатель погрузки оказался бы на 0,1% меньше, чем в 2018 г.

В марте 2019 года, по оперативной информации, погрузка на сети РЖД составила 113,3 млн тонн, что на 0,5% больше, чем за аналогичный период прошлого года

Грузооборот за март 2019 года увеличился по сравнению с аналогичным периодом прошлого года на 3% и составил 231,3 млрд тарифных тонно-км. Грузооборот с учетом пробега вагонов в порожнем состоянии за это же время вырос на 3,1% и составил 294,9 млрд тонно-км.

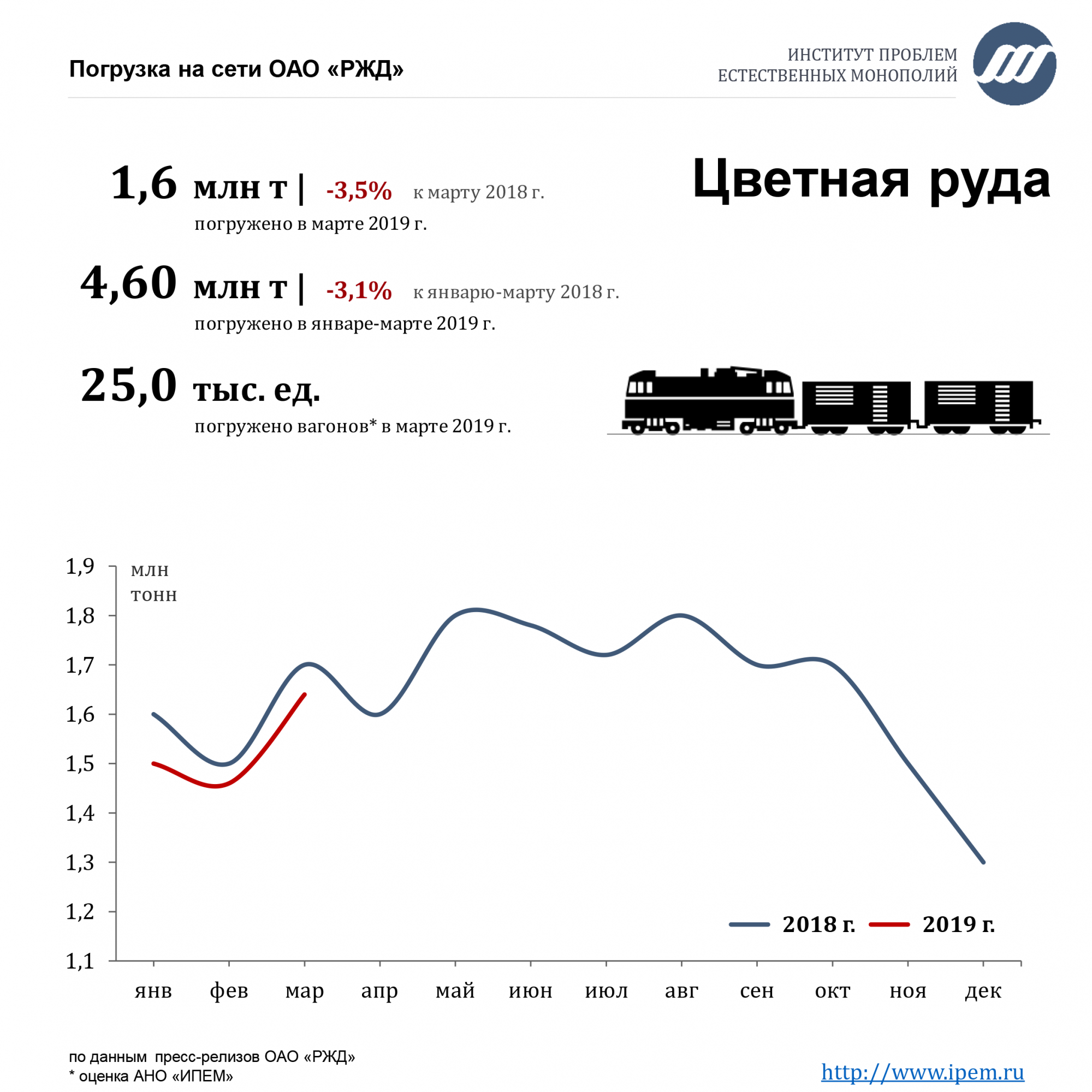

Погрузка за январь-март 2019 года, по оперативным данным, составила 318,7 млн тонн. Ключевыми драйверами роста за январь-март стали: кокс (+3%), уголь (+2,3%), железная руда (+7,7,%), лом черных металлов (+12,3%) и цемент (+2,3 %). Снизились перевозки строительных (-5,3%) и лесных грузов (-3,2%), цветной руды (-3,1%), и зерна (-15,4%).

В феврале РЖД была проведена работа с грузоотправителями по увеличению предъявления груза к перевозке. Отправители выразили готовность дополнительно выдать к транспортировке в феврале более 660 тыс. т готовой продукции (10,8 тыс. вагонов) при условии снижения ставки предоставления подвижного состава. Вопрос заключается в том, что вагоны требуются в нужное время в определенном месте. Однако они в ряде случаев там не оказываются. В итоге клиент и хотел бы отправить дополнительные партии грузов, но не имеет такой возможности.

Клиенты намерены вести переговоры о понижающих коэффициентов к действующим тарифам разд. 2 Прейскуранта № 10-01. Однако не все могут их получить. В итоге март обеспечил довольно скромную прибавку на уровне +0,5% к аналогичному периоду прошлого года. Всего было, по оценке ИПЕМ, отправлено 1,8 млн вагонов.

Всего с начала года погрузка выросла на 0,7% к аналогичному периоду прошлого года.Грузооборот с начала 2019 года составил 651,8 млрд тарифных тонно-км (+2,4%), грузооборот с учетом пробега вагонов в порожнем состоянии – 832,3 млрд тонно-км (+2,5%).

Уголь: рост погрузки продолжился

Одним из драйвером погрузки в I квартале 2019 году стал каменный уголь: его отправлено по сети РЖД 97,1 млн т (+2,3% к аналогичному периоду 2018 года), кокса – 2,83 млн тонн (+3%). Это больше, чем рост объемов добычи сырья: за тот же период его производство, по данным Центрального диспетчерского управления ТЭК, составило 108,09 млн т (+1,4% соответственно).

Таким образом, добытый уголь отправляли фактически с колес. Складские запасы держались минимальными. Значительные объемы угля уходили на внутренний рынок, но рост все-таки обеспечил экспорт. Через морские порты РФ угля было отправлено на 11,7% больше, чем январь-март прошлого года.

В феврале-марте перевозки угля выросли на экспортных направлениях (+3%), тогда как на внутренних произошло падение на 4%. По сравнению с прошлым годом больше других стран импорт российского угля нарастили Германия (почти в десять раз), Япония (+11%), Финляндия (в 2 раза) и Украина (+18%).

В феврале импорт угля в Польшу сократился на 30% к предыдущему месяцу ─ до 700 тыс. т. Возможной причиной падения поставок угля в Польшу стала деятельность фермерского движения «Аграрный союз» (AGROunia), которое выдвигает политические требования, включающие закрытие национального рынка для украинских и западных конкурентов, а также эмбарго на поставки угля из России.

В марте стало известно о планах компании СУЭК по увеличению добычи угля в текущем году на 5 млн т ─ до 115 млн т. В сообщении говорится и о развитии экспортного направления: прогнозируется рост экспорта на 4 млн т ─ до 49 млн т по итогам года.

В марте компания «Донметуголь» сообщила, что намерена расконсервировать три затопленные шахты для добычи антрацита в Ростовской области, а также построить обогатительную фабрику. В восстановлении первой из них предприятие намерено за три года вложить 1,2 млрд руб. для ежегодной добычи 150 тыс. т угля и дальнейшей его поставки в Румынию. По оценкам экспертов, при таких объемах добычи окупить вложения будет невозможно.

РЖД и власти республики Алтай возобновляют переговоры по развитию ветки железной дороги от Бийска Алтайского края до республики Алтай. Строительство железной дороги позволит повысить грузопоток, который пока представлен лишь автомобильным транспортом.

В среднесрочной перспективе рост погрузки угля продолжится за счет увеличения экспорта.

Нефть и нефтепродукты: колебания около нуля

В феврале погрузка нефти и нефтепродуктов осталась на уровне прошлого года и составила 18,8 млн т., не изменилась она и в марте. За январь-март погружено 60,6 млн т (+0,8% к январю-марту 2018).

Во небольшой прибавке в объемах перевозок способствовало предоставление скидок к тарифам ОАО «РЖД» по целому ряду направлений. В основном удается привлечь на сеть дополнительные объемы нефтепродуктов.

В феврале экспорт вырос в Италию (в 1,5 раза) и Польшу (в 2 раза), в то время как в Нидерланды (-10%) и Беларусь (-80%) поставки сократились.

Госдума РФ в марте ратифицировала протокол от 10 октября 2018 г. об изменениях в соглашении с Беларусью по поставкам нефти и нефтепродуктов от 12 января 2007 г. Документ запрещает Минску экспортировать российские нефть и нефтепродукты и устанавливает процедуры согласования индикативных балансов и протоколов. Если же стороны не договорятся до начала очередного календарного года, поставка нефти и нефтепродуктов будет в тех объемах, которые предусматривали индикативные балансы и протоколы предыдущего года.

В марте Правительство РФ предложило установить скидку к тарифу на транспортировку железнодорожным транспортом бензина, дизельного топлива и авиакеросина на Дальний Восток, а к тарифу на перевозку топлива, поставляемого на экспорт, ввести надбавку. Решить проблему с топливом в ДФО могло бы строительство в Приморском крае Восточной нефтехимической компании (ВНХК). Этот проект «Роснефти» обсуждается несколько лет, окончательного решения по нему пока нет. По оценке экспертов, поставки нефтепродуктов из других регионов России могут помочь решить временные проблемы ДФО, но не станут панацеей. По мнению генерального директора «INFOLine-аналитика» Михаила Бурмистрова, скидка к тарифу, вряд ли, повлияет на объемы поставок, оптовые и розничные цены на топливо.

По заявлению исполнительного директора Независимого аналитического агентства нефтегазового сектора Тамары Сафоновой, структура экспорта нефтепродуктов на сегодняшний день говорит о том, что основными нефтепродуктами, востребованными на международном рынке, являются дизельное топливо и мазут, а также в последнее время наблюдается переориентация нефтяных потоков на Восток. По оценкам эксперта, уже в этом году произошел значительный отток в 11,8 млн т, что повлияло на снижение грузооборота в российских морских терминалах европейского направления. К 2022 г. риск потери грузовой базы железнодорожным транспортом темных нефтепродуктов на экспорт составляет 14 млн т, светлых ─ 6 млн т.

В среднесрочной перспективе на рынке будут отсутствовать существенные предпосылки для роста объема перевозок нефти и нефтепродуктов железнодорожным транспортом.

Строительные грузы и цемент: аналитики прогнозируют кризис строительной отрасли

Погрузка строительных грузов в феврале снизилась к аналогичному периоду прошлого года на 9,6% и составила 8,5 млн т, погрузка цемента осталась на уровне прошлого года ─ 1,5 млн т. В марте падение отгрузки строительных сгрузов легка замедлилось за счет увеличения отгрузки цемента.

Всего с начала 2019 г. по железной дороге было отправлено строительных грузов – 27,2 млн тонн (-5,3% за аналогичный период 2018) и цемента – 4,6 млн тонн (+2,3% к январю-марту 2018).

Ввод жилья в России в феврале 2019 г. сократился на 2,2% по сравнению с февралем 2018-го ─ до 5 млн м2. По сравнению с январем 2019 г. этот показатель вырос на 20,8%. Аналитики Рейтингового Агентства Строительного Комплекса (РАСК) предсказали большой строительный кризис России. По их подсчетам, в 2018-м российские девелоперы, признанные банкротами, суммарно не ввели в эксплуатацию 3,6 млн м2. По всей стране на разных стадиях банкротства находились 150 застройщиков — почти на два процента больше, чем в 2017-м. К началу 2019-го под угрозой оказались еще 198 девелоперов — их кредиторы сообщили о намерении начать процедуру банкротства компаний. Эти фирмы, по информации РАСК, строят 7,8 млн м2. По оценке организации «Деловая Россия», по итогам текущего года с рынка могут уйти до 30% мелких и средних застройщиков. Основная причина перспективных банкротств — переход отрасли на проектное финансирование и ужесточение правил работы с дольщиками.

Проблемные проекты перейдут на баланс создаваемого банка «Дом.РФ», который станет основным финансовым институтом отрасли. Переходные процессы займут несколько лет, в течение которых объемы жилищного строительства, вероятно, будут уменьшаться. По прогнозу аналитиков «Газпромбанка», в 2019 г. спад строительства произойдет до уровня 70 млн м2 по сравнению с 75 млн м2 в 2018-м, при этом спрос на жилье в ближайшие годы не будет существенно увеличиваться вследствие ограниченной платежеспособности населения.

По оценке союза производителей цемента «Союзцемент», в 2019 г. ожидается рост спроса на цемент на 3% к уровню 2018-го с учетом реализации национальных проектов, при этом эксперты не исключают негативного развития событий, при котором падение рынка может составить порядка 3%.

Погрузка строительных грузов и цемента продолжит снижаться, пока отрасль не начнет восстановление. Пока же драйвером роста перевозок может выступить реализация национальных проектов.

Черные металлы: небольшой рост в сегменте

Погрузка черных металлов в феврале выросла на 1,7% и составила 6,1 млн т, небольшой рост погрузки продолжился в марте, однако в целом результаты I квартала 2019 г. ниже аналогичного периода прошлого года. Всего с начала года черных металлов было погружено 19,4 млн тонн (-1,7%).

В то же время наблюдается стабильное увеличение погрузки лома. За январь-март 2019 погрузка лома составила 2,8 млн тонн, что на +12,3% больше, чем за аналогичный период прошлого года.

Неблагоприятную внешнюю конъюнктуру металлурги постарались компенсировать за счет увеличения выручки от продаж на внутреннем рынке, что привело к заметному росту цен на металлоизделия.

Рост внутренних перевозок в феврале составил около 10%, тогда как экспорт сократился почти на 15%. Грузопоток снизился в Турцию (-20%), Германию (-75%), Польшу (-60%) и Финляндию (почти до нуля).

В автомобильной отрасли не ожидается сильного роста спроса на металлопродукцию. Минпромторг России втрое сокращает стимулирование спроса на автомобили: в 2019 г. будет выделено 10,4 млрд руб. против 30,4 млрд руб. в 2018-м. А в сравнении с 2017 г. объемы господдержки сократились в пять раз. По различным оценкам, выделенные на 2019 г. средства будут выбраны в течение полугода. Аналитики «Автостата» считают, что продажи новых легковых автомобилей в 2019 г. не вырастут выше 3%. Примерно такую же цифру называют в ассоциации «Российские автомобильные дилеры».

В середине марта, по сообщению Департамента торговых переговоров Минэкономразвития, Россия предложила создать третейскую группу для разрешения спора с Евросоюзом, который применяет антидемпинговые меры в отношении холоднокатаного проката российского производства.

В краткосрочной перспективе прогнозируется умеренный рост перевозок черных металлов железнодорожным транспортом.

Руда: рекорд погрузки за последние 15 лет

Погрузка руды в феврале выросла относительно показателей предыдущего года на 8,2% и составила 9,2 млн т, установив рекорд перевозок для данного месяца, в марте рост погрузки продолжился. Всего с начала года было погружено 29,3 млн тонн (+7,7% к январю-марту 2018).

В феврале перевозки выросли как на внутренних (+5%), так и на экспортных (+25%) направлениях. Экспорт руды увеличился вдвое в Китай и Словакию. Кроме того, начались поставки руды во Вьетнам и США.

Росту спроса на российскую продукцию будет способствовать приостановление работы железорудного предприятия Dique III в штате Минас-Жерайс бразильской корпорации Vale по решению судебных органов, поскольку хвостохранилище (комплекс специальных сооружений и оборудования, предназначенный для хранения или захоронения отходов обогащения полезных ископаемых, именуемых хвостами) представляет потенциальную опасность. Кроме того, сама Vale по соображениям безопасности приостановила работу железорудного ГОКа Alegria в том же штате. Производственная мощность этого предприятия составляет около 10 млн т в год. В середине марта суд потребовал от компании закрытия рудника Timbopeba на 12,8 млн т в год. Одновременно с потерей части мощностей компания получила разрешение на возвращение в строй комплекса Brucutu производительностью 30 млн т в год. По оценкам компании BMO Global Commodities Research, повторный запуск Brucutu даст Vale около 16 млн т железорудного сырья в 2019 г. В то же время, BMO прогнозирует, из-за вывода из эксплуатации части активов Vale в текущем году лишится мощностей, составляющих в совокупности 64 млн т в год.

В среднесрочной перспективе на рынке будут складываться благоприятные условия для роста экспортных отправок руды железнодорожным транспортом.

Лесные грузы: снижение погрузки за счет падения экспорта

Погрузка лесных грузов в феврале сократилась к уровню предыдущего года на 5,4% и составила 3,5 млн т., небольшое увеличение погрузки в марте не компенсировало общее отставание от прошлого года. Всего с начала года было погружено 11 млн тонн (-3,2% к январю-марту 2018).

В феврале погрузка сократилась за счет падения экспортных отправок почти на 10%,преимущественно в Китай (-7%) и Финляндию (-12%).

По оценке участников рынка, снижение перевозок обусловлено изменением конъюнктуры в связи с вводом экспортных квот. Сырье, которое раньше приобретали переработчики из других регионов, сейчас стало невостребованным. Некоторые компании так и не возобновили приостановленное производство после того, как во второй половине прошлого года возникли проблемы с отправкой по железной дороге. Другие снижают собственные риски и находят альтернативные логистические схемы. Во многих случаях железная дорога уступает автомобильному транспорту.

При этом растет контейнеризация лесных грузов. В январе-феврале рост к аналогичному периоду прошлого года составил более 40% — до 70,2 тыс. TEU.

Существенный рост погрузки лесных грузов железнодорожным транспортом возможен по мере развития лесопромышленного комплекса РФ и реализации национальных проектов.

Зерно и продукты перемола: в ожидании нового урожая

Погрузка зерна в феврале составила 2,1 млн т (-8,3% к февралю прошлого года), в марте погрузка заметно снизилась. Всего с начала года было погружено 6,04 млн тонн (-15,4% к январю-марту 2018)

В январе внутренние перевозки выросли почти на 5%, тогда как экспорт сократился на 20%, преимущественно за счет падения поставок в Египет (-20%), Бангладеш (-50%) и Монголию (-80%).

По оценке руководителя аналитического центра «Русагротранса» Игоря Павенского, в отличие от первой половины сезона конкурентоспособность российского зерна сейчас упала: на фоне высоких внутренних цен закупка экспортерами зерна для поставок за рубеж стала убыточной. Аналитический центр, как и Минсельхоз, оценивает экспорт зерна в сезоне-2018/19 на уровне 42 млн т, из которых 34,8 млн т придется на пшеницу. Однако если внутренние цены сохранятся в текущем диапазоне, то около 1,5-2 млн т пшеницы экспортного потенциала может быть не вывезено и остаться в запасах.

Эксперты сохраняют прогнозы высокого урожая зерна в 2019 г. Аналитический центр «Русагротранса» повысил прогноз урожая зерна в России со 123,3 млн т до 124 млн т, таким образом, производство может стать вторым после рекорда 2017 года. Институт конъюнктуры аграрного рынка сохраняет прогноз на уровне 121,5 млн т, в том числе 78,5 млн т пшеницы. А аналитическая компания «ПроЗерно» оценивает урожай зерновых на уровне более 128 млн т. В то же время аналитический центр «СовЭкон» еще в начале февраля повысил прогноз сбора зерна со 121,4 млн т до 126,1 млн т и пшеницы с 77,3 млн т до 80 млн т на фоне сохранения благоприятных погодных условий на протяжении всей зимы.

Согласно благоприятным прогнозам будущего сезона, возможно увеличение перевозок зерна железнодорожным транспортом со второй половины 2019 г.

Химические и минеральные удобрения: очередной рекорд погрузки

Погрузка удобрений в феврале составила 4,9 млн т (+2,1% к февралю прошлого года), установив очередной рекорд для данного месяца, однако уже в марте произошло снижение. Тем не менее всего с начала года было погружено 15,5 млн тонн (+1,4% к январю-марту 2018)

В феврале внутренние перевозки удобрений выросли на 4%, тогда как экспорт сократился на 3%, преимущественно за счет падения поставок на Украину (-50%).

Россия и Ангола планируют совместное производство минеральных удобрений для сельского хозяйства. Проект предусматривает возможность строительства на севере Анголы завода по производству карбамида мощностью свыше 1 млн т в год. Основная цель переговоров — расширение рынков сбыта.

«ФосАгро» к 2023 г. планирует в 5 раз увеличить мощности по производству удобрений в Ленобласти. Компания намерена построить производства серной кислоты мощностью 800 тыс. т в год, модернизировать производства минеральных удобрений, ввести в строй предприятие по выпуску водорастворимых удобрений. Там же появятся склады жидкого аммиака и готовой продукции, теплоэлектроцентраль с энергоустановкой 25 МВт. Производства экстракционной фосфорной кислоты пройдут техническое перевооружение, чтобы нарастить мощность до 500 тыс. т в год.

Ожидается дальнейшее увеличение перевозок удобрений железнодорожным транспортом за счет высокого спроса на российскую продукцию как на внутреннем, так и на внешнем рынках.

Ставки аренды на полувагоны не изменились

Источник данных о реализации подвижного состава и ставкам аренды — журнал «Рынок подвижного состава».

Коммерчески пригодный к перевозкам парк, как и в январе, составил 1 055 тыс. ед. Неисправный парк по-прежнему находится на низком уровне, хотя и незначительно подрос на начало марта до 52,8 тыс. ед. В результате профицит парка — 74,5 тыс. ед.

В феврале 2019 г. реализация вагонов заводами СНГ составила 7,6 тыс. ед., что на 17% выше объемов выпуска февраля 2018-го (6,5 тыс. ед.) и на 31% выше реализации января текущего года (5,8 тыс. ед.). При этом выбытие вагонов составило около 1,9 тыс. ед. (из них полувагонов ─ 0,6 тыс. ед.)

Ставки аренды на типовые полувагоны в марте остались на уровне февраля — до 2 000 руб./сутки, отмечается сезонный рост простаивающего парка.

В феврале оборот вагона сократился к предыдущему месяцу до 15,4 суток. Однако стоит отметить, что в сопоставлении с аналогичным периодом прошлого года этот показатель увеличился на 3,3%.

Лейсана Коробейникова, заместитель директора по аналитическим исследованиям

ПАО «НПК ОВК»

.png)

.png)

.png)

Комментарии

Спасибо!

По строительным грузам , конкретно по цементу , вроде идёт небольшой рост , это уже радует !!! Вы обещали крупно выделить...))))

Пока рано выделять - возможно это отложенная погрузка (зарезервированные ранее обьемы). Если тренд на увеличение сохранится в апреле - вот тогда уже можно будет о чем-то говорить и выделять..

Мы очень надеемся , что этот тренд восходящий...

Цемент - продукт с ярко выраженной сезонностью. Зимние планы по производству меньше летних на десятки процентов, если не в разы. Тут вариантов нет, этот тренд - восходящий. До осени.

Рост цемента без роста щебня - еще не показатель, а погрузка щебня падает, в январь- март 27,2 млн т, -5,3 % к Iкварталу 2018, а это мало, даже очень мало. Хотя тут надо смотреть сколько "забрали" на себя авто.

Щебень нормально хранится, накапливается и, да, ездит на авто. А еще он идёт на отсыпку, в асфальт и вообще не обязательно привязан к цементу. На 27 млн.т щебеней, ежели делать бетоний, уйдёт эдак миллионов десять тонн цемента, то есть больше чем весь выпуск за квартал.

Где хранится щебень? А главное зачем ему хранится?

Щебень привязан к цементу, т. к это одни из основных строительных материалов и для производства бетона и бетонных конструкций в том числе.

Не забывайте, что у щебня не одна фракция. ..

В карьерах, на складах дробильно-сортировочных фабрик, на перевалках, в портах, на складах бетоно-смесительных узлов и асфальтовых заводов. Где положишь, там и хранится. И не портится!

А что делать карьерам в низкий сезон? Накапливать кулачок! Цемент, например, так не запасёшь, поэтому цементные заводы зимой гасят

свечипечи и встают на разной глубины ремонт. Хотя печам и вредны теплосмены, футеровка выпадает.Некоторые перевалки накапливают зимой щебень по сниженным ценам, чтобы летом продать с прибылью. Лежат такие горки на 10...15 тысяч тонн, по ним бульдозеры ползут куда-то в небо...

А асфальто-бетонов производится больше, чем цементных, если мне мой склероз не изменяет.

В карьерах щебень добывают и там же дробят на фракции.... На зиму карьеры становятся .

На перевалках щебень может быть в некотором запасе , но эти запасы не больше остатков от сезона добычи. Зимой щебень не трогают - он смерзается и его не погрузишь, если и удастся это сделать - полувагону как правило хана - слипшийся щебень разбивает борта, гнет железо - в общем - это ремонт.

??? Сырьем для цемента является известняк, глина и гипс - запасай сколько влезет. Зимой его делают меньше не в связи с тем, что его нельзя много "нажарить" в запас, а потому как потребность в нем в зимний сезон сокращается ( но не падает до 0), а накапливать складские остатки нет смысла без уверенности в сбыте.

Это у Вас фантазия буйная цементных не существует.. - есть цементнобетонные...

Уважаемая, Кислая, в цементных бетонах я специалист, они существуют! А также в железобетонных изделиях и их производстве. В цементе похуже, но тоже понимаю.

Если бы карьеры вставали на зиму, ЖБК и ДСК делали бы то же самое. Работают! Некоторые даже песок моют. А у гранита, например, водопоглощение меньше двух процентов, он критично не смерзается.

Про цемент не понял. По-моему, вы сказали то же самое, только в другой плоскости. Заводы работали бы с полной загрузкой и в низкий сезон, если бы цемент можно было бы долго и дёшево хранить. Правильно же?

И вообще. О чём спорим?

О том, что рост погрузки цемента без роста погрузки щебня - это пока еще не тренд, говорящий о росте строительства.

А Вы что-то пытаетесь доказать свое...

Почтеннейшая, Кислая, я не пытаюсь доказать, мне известны планы. По роду деятельности я пересекаюсь с цементным производством. Цемент по Ж/Д может с лагом против авто, но поедет. И будет ехать до осени. Это шаблонная ситуация. Только жесточайший кризис может её поломать.

На счет щебня не скажу. Скорее всего, так же.

Из одного цемента не строят, а щебень в таких масштабах, чтобы покрыть цемент не хранят.

Перевозки стройматериалов оживают вслед за строкой, это и ежу понятно, но объёмы оживления (рост или спад погрузки) диктует стройка, а не способность где то что то хранить, добывать или возить с лагом.

Дался вам этот щебень. Его уже погрузили больше, чем можно измазать выпущенным цементом. Он едет под ещё не выпущенный цемент, я думаю. А вы?

И ещё. Вы строительный песок в статистике погрузок видите? А его, между прочим, в бетоне примерно столько же, сколько и камушков (по массе). Местные материалы возят самосвалы! Гравий и щебень замечательно добывается во всех регионах страны и отлично едет на авто. Качество материалов, конечно, сильно разное, но шо маемо, то маемо.

На цементинфо какой-то косяк с единицами измерения. МТ - это метрическая тонна? Мегатоннами это не может быть, суммарная мощность всех отечественных заводов мегатонн 70...80 в год. Не помню, чтобы где-то встречал такое обозначение. ¯ \ _ (ツ) _ / ¯

Да, допустимо обозначение как t (или русское т), так и MT. Возможно они таким образом разделяют и отделяют американскую и английскую тонны - видимо профессиональное.

кто сходу скажет, куда на экспорт идет наш кокс?

ну и ежели кто ссылок на эту тему припас, то и совсем хорошо

было бы интересно на досуге покопаться в этом сегмента нашего сырьевого экспорта

через призму ЖД перевозок оно самое то, начать сие копание... на мой взгляд...

Больше всего Казахстан и Украина. Много покупает Индия и Финляндия

Каменный уголь больше всех закупает Китай и Южная Корея, опять же на Украину идет...

Спасибо!