Эксперты ожидают роста перевозок в новом году

В январе 2019 г. погрузка выросла к прошлому году на 1,6% и составила 105,4 млн т, а грузооборот увеличился на 2,1% ─ до 220,0 млрд тарифных т-км.

Ключевыми драйверами роста стали: уголь (+5,2%), железная руда (+7,5%), лесные грузы (+6,0%), удобрения (+2,1%).

Снизились перевозки нефти и нефтепродуктов (-0,1%), строительных грузов (-5,1%), цемента (-7,5%), цветной руды (-4,45%), лома (-10,5%) и зерна (-8,5%).

В 2019 г. погрузка на сети ОАО «Российские железные дороги» вырастет на 2,16% ─ до 1317,4 млн т, считают 76% респондентов, опрошенных АНО «Институт проблем естественных монополий». (ИПЕМ). Анкетирование проходило в течение 2018 г. на 8 отраслевых конференциях. В исследовании приняли участие более 250 экспертов. Основную долю опрошенных составили представители операторов грузовых вагонов, грузоотправителей и логистических компаний.

Эксперты ИПЕМ, в свою очередь, считают, что рост объемов погрузки на сети ОАО «РЖД» составит всего 1,6% – 1,9%, увеличившись до 1 311 млн т. Драйверами роста, по их мнению, выступят зерно, минеральные удобрения, железная и марганцевая руды, каменный уголь и черные металлы.

Уголь: рост погрузки несмотря на инфраструктурные ограничения

Погрузка угля в январе выросла к прошлому году на +5,2% и составила 32,9 млн т, установив очередной рекорд для данного месяца.

В январе перевозки выросли как на внутренних, так и на экспортных направлениях. Больше других стран импорт российского угля по сравнению с прошлым годом нарастили Германия (почти в десять раз), Украина (+30%), Белоруссия (в 5 раз) и Япония (+6%).

В Германии завершила свою работу специально созданная комиссия, которая разработала и предложила правительству вариант закрытия угольной генерации. Согласно плану, после выхода из ядерной генерации в 2022 г. (то есть после отключения от сети последней немецкой АЭС) в 2038 г. будет закрыта и последняя электростанция, работающая на угле. При этом, по решению комиссии, ускоренными темпами будет снижаться производство электроэнергии, прежде всего, на импортном каменном угле, а не на собственном буром, что снизит потребность в российском продукте. Однако, говорить о потере немецкого рынка угольщиками РФ пока не приходится ─ в 2023, 2026 и 2029 гг. независимые эксперты должны будут проверить, как воздействует отказ от угля в качестве энергоносителя на надежность энергоснабжения, тарифы на электроэнергию и занятость населения. К тому же выход из угольной генерации может оказаться слишком дорогостоящим для экономики Германии. К 2023 г. в бюджете ФРГ может возникнуть дефицит в 24,7 млрд евро, по данным министра финансов страны Олафа Шольца.

Увеличение отправок в Белоруссию обусловлено тем, что страна стала реэкспортером российского угля на Украину. По данным официального белорусского статистического органа Белстат, отгрузки угля из Белоруссии на Украину выросли с 0,6 тыс. т до 588,5 тыс. т, при этом в стране-экспортере отсутствует угольная промышленность.

По оценке экспертов, экспорт угля из России в январе мог бы быть и выше, однако вследствие непогоды, а также ремонтов вагоноопрокидывателей обработка поездов в портах задерживалась, что привело к скоплению составов и увеличению оборота вагона.

В краткосрочной перспективе на погрузку угля будет влиять не столько мировая конъюнктура, сколько пропускная способность транспортной инфраструктуры.

Нефть и нефтепродукты: предпосылки для роста отсутствуют

Погрузка нефти и нефтепродуктов в январе сократилась на 0,1% и составила 20,7 млн т.

В январе экспорт вырос в Италию (+30%), Китай (+25%) и Монголию (+60%), в то время как поставки сократились в Нидерланды (-8%) и Белоруссию (-70%).

Снижение российских поставок в Белоруссию может быть связано с затянувшимися переговорами обеих стран по компенсациям для республики потерь от налогового маневра в нефтяной отрасли РФ. Белоруссия требует от России субсидировать ее НПЗ в размере $2 млрд/год, но РФ пока не готова на такие траты.

В феврале стало известно, что ввод в эксплуатацию железнодорожного комплекса по перевалке сжиженного газа «Роспан Интернэшнл», подразделения «Роснефти», который бы способствовал росту поставок СУГ, откладывается на конец 2019 г. На железнодорожном терминале продолжаются работы по монтажу и термообработке шаровых резервуаров, обвязке оборудования на эстакаде налива. Ожидается что после запуска добыча газа вырастет до уровня более 21 млрд м3 в год и жидких углеводородов ─ более 5 млн т в год.

По сообщению Минэнерго, девять нефтеперерабатывающих предприятий, в том числе Афипский, Антипинский и Марийский НПЗ, а также «Новошахтинский НПЗ», «Орскнефтеоргсинтез», «Нефтехимсервис» и другие заключили соглашения с министерством о модернизации своих заводов. Подписавшие соглашения компании до 2026 г. должны будут инвестировать около 300 млрд руб. и ввести 13 новых установок, которые увеличат производство бензина класса «Евро-5» на 3 млн т в год.

Таким образом, в среднесрочной перспективе маловероятен рост объема перевозок нефти и нефтепродуктов железнодорожным транспортом.

Строительные грузы и цемент: надежда на господдержку

Погрузка строительных грузов в январе снизилась к аналогичному периоду прошлого года на 5,1% и составила 8,3 млн т, погрузка цемента сократилась на 7,5% ─ до 1,1 млн т.

Ввод жилья в России в январе 2019 г. снизился на 16,8% по сравнению с январем прошлого года ─ до 4,2 млн м2. Этому способствовало увеличение ипотечной ставки, а также адаптация отрасли к новым условиям работы. Вместе с тем, по словам председателя правления Банка ДОМ.РФ Артема Федорко, рост ипотечных ставок в России носит временный характер, во второй половине года ставки могут начать снижаться.

Эксперты отмечают, что процесс реформирования отрасли идет очень медленно. Застройщики к 11 февраля направили в банки лишь 275 заявок на проектное финансирование с переходом на обязательные расчеты через эскроу-счета с 1 июля текущего года.

Государство озвучило планы по оказанию дополнительных мер поддержки отрасли, в частности, семьям с детьми. Президент России Владимир Путин в рамках своего послания к Федеральному собранию сообщил о том, что считает важным снижение ставок по ипотеке до 8%. А для семей с двумя и более детьми, по его мнению, льготная ипотечная ставка в 6% должна действовать в течение всего периода кредита, вместо существующего ограничения в три и пять лет. Глава государства указал, что для семей с тремя и более детьми уже возможно предусмотреть дополнительную меру поддержки из федерального бюджета: 450 000 руб. для погашения ипотеки. По словам президента, в текущем году на такие выплаты потребуется дополнительно 26,2 млрд руб., в 2020-м ─ 28,6 млрд руб., а в 2021-м ─ 30,1 млрд руб.

Кроме того, премьер-министр РФ Дмитрий Медведев поручил Минтрансу, Минстрою, Минпромторгу и Минэкономразвития до 27 марта представить предложения по увеличению объемов строительства автодорог с цементобетонным покрытием с учетом оценки их экономической эффективности. По расчетам представителей «Союзцемент», в 2019 г. ожидается рост спроса на цемент на 3% к уровню 2018 г. с учетом реализации национальных проектов.

Насколько эффективными окажутся меры государственной поддержки, а также как адаптируется отрасль к новым условиям работы, станет ясно с наступлением нового строительного сезона. Пока же негативная динамика перевозок строительных грузов и цементов сохранится.

Черные металлы: прогнозируется сохранение текущего спроса

Погрузка черных металлов в январе осталась почти на уровне прошлого года и составила 6,6 млн т.

При этом рост внутренних перевозок в январе составил около 5%, тогда как экспорт сократился на 7% (к примеру, в США (-20%), Финляндию (почти до нуля)). Увеличили импорт российских металлов Италия (+30%), Мексика (+20%) и Испания (поставки не осуществлялись в прошлом году).

В конце января — первой половине февраля на мировом рынке стали начался рост, переломив тенденцию падения второй половины 2018 г., обусловленного замедлением темпов роста в мировой экономике, эскалации торговых конфликтов по направлениям США-Китай и США-Евросоюз и введением ограничений на импорт стали в США и ЕС, экономическим кризисом в Турции, а также повышением рисков для Китая. Эксперты считают, что этот всплеск цен краткосрочный и обусловлен повышением цен на металлолом на фоне подъема спроса в Турции и подорожанием железной руды из-за трагедии на руднике Vale в Бразилии. Первый фактор перестанет действовать уже скоро. Хотя экономическая ситуация в Турции несколько улучшилась, но по сравнению с концом прошлого года она еще далека от благополучия, и цены на этом рынке уже начали снижаться.

По прогнозу «Северстали», в 2019 г. ожидается сохранение слабого спроса на российскую сталь. В то же время менеджмент ММК ожидает, что на объемы продаж товарной продукции в первом квартале 2019 г. продолжат оказывать влияние факторы сезонного ослабления спроса и снижения цен на сталь на мировых рынках. Тем не менее, данные факторы будут частично компенсированы ростом доли внутренних продаж, в том числе за счет положительного влияния на спрос внутреннего рынка от сокращения объемов предложения листового проката со стороны производителей металлопродукции, а также максимальной загрузкой ряда высокомаржинальных агрегатов.

Положительно на перевозках черных металлов железнодорожным транспортом скажется реализация инфраструктурных проектов РЖД. Уже в январе погрузка новых рельсов и путевой решетки выросли к прошлому году на 20-25%.

Руда: рекорд погрузки за последние 15 лет

Погрузка руды в январе выросла относительно показателей предыдущего года на 7,5% и составила 9,9 млн т, установив рекорд перевозок для данного месяца.

В январе перевозки выросли как на внутренних, так и на экспортных направлениях. Экспорт руды увеличился в Китай (+40%), Финляндию (+80%), Италию (+25%) и Словакию (в 1,5 раза).

При этом, по оценке австралийской железорудной корпорации Fortescue Metals Group Ltd., спрос на железную руду в Китае останется высоким и поможет увеличить прибыль добывающим компаниям. Согласно мнению менеджмента компании, нет никаких признаков замедления экономического роста на китайских сталелитейных заводах, и их производство выросло в прошлом году. Значительные инвестиции стимулирует спрос на сталь и железную руду.

В конце января бразильское горнодобывающее агентство приказало крупнейшему в мире производителю железной руды Vale SA прекратить работы на его руднике Corrego do Feijao из-за прорыва плотины, что, по оценке аналитика Argonaut Securities, приведет к снижению производительности Vale на 1,5%.

В результате выведения из эксплуатации значительных мощностей в Бразилии и повышенного спроса со стороны Китая на рынке складываются благоприятные условия для российского экспорта.

Лесные грузы: переориентация с автомобильного транспорта

Погрузка лесных грузов в январе выросла к уровню предыдущего года на 6,0% и составила 3,6 млн т.

В январе погрузка выросла за счет увеличения внутренних отправок (+20%), тогда как экспорт сократился на 2%, преимущественно за счет падения поставок в Китай (-3,5%). При этом, по словам вице-президента Союза лесопромышленников и лесоэкспортеров России Андрея Фролова, экономических резонов для снижения объемов поставок лесных грузов в КНР сейчас нет.

По оценке аналитического центра компании «ТрансЛес», доля железнодорожного транспорта в объеме внутренних перевозок круглого леса последние годы увеличивается в первую очередь за счет перехода грузов с автомобильного транспорта. В Европейской части России из-за роста спроса наблюдается нехватка доступных лесных ресурсов, как следствие увеличивается расстояние доставки сырья на лесоперерабатывающие предприятия. В экспортных перевозках леса и пиломатериалов доля железнодорожного транспорта сохраняется на прежнем уровне: 73% и 83% соответственно.

Ожидается дальнейший рост погрузки лесных грузов железнодорожным транспортом по мере развития лесопромышленного комплекса РФ, при этом возможно увеличение экспорта продуктов лесопереработки.

Зерно и продукты перемола: прогнозируемое снижение

Погрузка зерна в январе составила 2,0 млн т (-8,5% к январю прошлого года).

В январе внутренние перевозки выросли почти на 10%, тогда как экспорт сократился на 20%, преимущественно за счет падения поставок в Египет (-25%).

По оценке руководителя аналитического центра «Русагротранс» Игоря Павенского, основной объем экспорта за этот сельскохозяйственный год (1 июля 2018 г.) уже состоялся. С начала года вывезено 31,9 млн т зерна, в том числе 26,9 млн т пшеницы. Экспортный потенциал в феврале-июне невелик. В то же время эксперт не исключил, что если перспективы урожая в этом году останутся благоприятными, то цены внутреннего рынка скорректируются, и экспорт несколько оживится. По его прогнозу, сбор зерна в этом году может составить 123,3 млн т против 112,9 млн т в прошлом.

В середине февраля глава Минсельхоза сообщил, что с учетом последних данных, полученных от регионов, урожай зерна в 2019 г. составит 118 млн т. Таким образом, возможно увеличение перевозок зерна железнодорожным транспортом со второй половины 2019 г.

Химические и минеральные удобрения: российские экспортеры уходят с китайского рынка

Погрузка удобрений в январе составила 5,3 млн т (+2,1% к январю прошлого года).

В январе внутренние перевозки удобрений выросли на 12%, тогда как экспорт сократился на 7%, преимущественно за счет падения поставок в Китай (-6%) и на Украину (-80%).

По мнению представителя РАПУ, увеличение потребления удобрений в России преимущественно вызвано тем, что аграрии стали больше инвестировать в урожай и рентабельность производства. По итогам прошлого года производство сельхозпродукции превысило уровень 2000-го почти в 2 раза.

По словам генерального директора «Еврохим», компания выведет на проектную мощность Усольский горно-обогатительный комбинат в Березниках Пермского края ориентировочно в третьем − четвертом квартале этого года. Представитель компании отметил, что в случае, если традиционные крупнейшие покупатели калия − Индия и Китай − не поднимут цены выше текущих $300 за тонну, компания будет ориентироваться на рынки Латинской Америки, где в 2016 г. «Еврохим» приобрел Fertilizantes Tocantins.

Планирует переориентироваться на более доходные рынки и «Уралкалий», который отказался от традиционного годового контракта на поставку калия в Индию по $290 за тонну (ориентир, установленный белорусской БКК), а контракт с Китаем по этой цене заключил на небольшой объем. Освободившийся калий компания направит на африканский рынок. На этом континенте цена на удобрения выше $320/т.

Из-за переориентации экспортных грузовых потоков возможно краткосрочное замедление темпов роста перевозок удобрений железнодорожным транспортом, однако в дальнейшем ожидается увеличение за счет высокого спроса на российскую продукцию как на внутреннем, так и на внешнем рынках.

Ставки аренды на полувагоны стабильны уже 3 месяца

Источник данных о реализации подвижного состава и ставкам аренды — журнал «Рынок подвижного состава».

Коммерчески пригодный к перевозкам парк — 1 055 тыс. ед., тогда как неисправный на начало февраля незначительно вырос, но по-прежнему остался на низком уровне — около 52,3 тыс. ед. В результате профицит парка составил 49,3 тыс. ед.

В январе реализация вагонов заводами СНГ составила 5,8 тыс. ед. (из них полувагонов ─ 3,4 тыс. ед.), что на 15% выше результатов января 2018 г. (5,1 тыс. ед.). При этом выбытие вагонов составило около 2,2 тыс. ед. (из них полувагонов ─ 0,4 тыс. ед.).

Ставки аренды на типовые полувагоны в феврале остались на уровне предыдущего месяца — до 2 000 руб./сутки, отмечается сезонный рост простаивающего парка.

Лейсана Коробейникова, заместитель директора по аналитическим исследованиям ПАО «НПК ОВК»

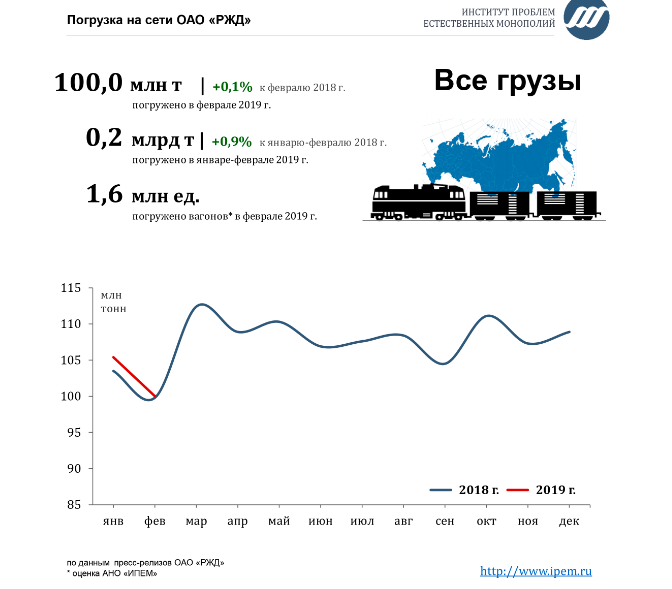

В феврале 2019 года погрузка на сети ОАО "РЖД" составила 100 млн тонн

По оперативной информации, погрузка на сети ОАО "Российские железные дороги" в феврале 2019 года составила 100 млн тонн, что на 0,1% больше, чем за аналогичный период прошлого года.

Грузооборот за февраль 2019 года увеличился по сравнению с аналогичным периодом прошлого года на 1,4% и составил 199,3 млрд тарифных тонно-км. Грузооборот с учетом пробега вагонов в порожнем состоянии за это же время вырос на 1,5% и составил 255,4 млрд тонно-км.

Погрузка за январь-февраль 2019 года, по оперативным данным, составила 205,4 млн тонн, что на 0,9% больше, чем за аналогичный период прошлого года.

Железными дорогами погружено:

каменного угля – 63,1 млн тонн (+3,2% к январю-февралю 2018 года);

кокса – 1,86 млн тонн (+4,4%);

нефти и нефтепродуктов – 39,5 млн тонн (+0,1%);

руды железной и марганцевой – 19,1 млн тонн (+8,1%);

черных металлов – 12,7 млн тонн (+0,5%);

лома черных металлов – 1,39 млн тонн (-4,9%);

химических и минеральных удобрений – 10,2 млн тонн (+2%);

цемента – 2,6 млн тонн (-3,5%);

лесных грузов – 7,1 млн тонн (-0,3%);

зерна – 4,1 млн тонн (-8,3%);

строительных грузов – 16,8 млн тонн (-7,6%);

руды цветной и серного сырья – 2,96 млн тонн (-5,2%);

химикатов и соды – 4,3 млн тонн (-3,9%);

промышленного сырья и формовочных материалов – 5 млн тонн (-5,1%).

Грузооборот с начала 2019 года составил 419,7 млрд тарифных тонно-км (+1,9%), грузооборот с учетом пробега вагонов в порожнем состоянии – 536,6 млрд тонно-км (+2%).

Комментарии

Товарищ Кислая, у вас портянка на главной.

Хорошей статистики должно быть много!

Речь о том, что маркер анонса был зачем-то (по ошибке) поставлен где-то ближе к концу статьи, в результате чего лента анонсов была испорчена.

Исправили сами, но просьба быть внимательнее.

Я этого не делала...

Спорить о причинах я не буду, но нужно немедленно чинить.

Я пыталась это делать сразу же...

И в чем случилась проблема? Потренируйтесь в режиме "черновик" в другой записи и дайте знать, если возникнут проблемы.

Я в курсе, не понимаю почему статья "вывалилась" вся...

По умолчанию анонс делается движком сам, в данном случае был руками поставлен маркер

<!--break-->

в неправильном месте, что случается если нажать "Insert Teaser Baker" по ошибке. Лечится просто - нажать "Insert Teaser Baker" в правильном месте (ближе к началу записи).

Все норм - статья "ужалась"...

Неплохо, рост есть даже после повышения НДС. Кстати, у вас опечатка в первой строчке тела статьи, видимо 2019, а не 2018

Конечно же 2019 (имелось в виду по отношению к январю 2018)- сию поправлю.

Странно они считают.

Согласно документам, что публикует партия и правительство о прошлом и будущем, я последние дня три как раз конспектирую эти труды, следует что:

1. Объем коммерческих перевозок в 2018 году был равен 3838,9 млн.т. (рост 2,3 год к году) или 2854,6 млрд.т-км (рост 3,4 год к году).

2. А на 2019 год запланировано 3904,9 млн.т. (рост 1,7 год к году) или 2941,7 млрд.т-км (рост 3,0 год к году).

Цифири в абсолютном выражении (1,3 млрд.тонн) в статье ни как не согласуются с данными статистики и планов, хотя в темпах роста схожи.

Вы погрузку на сети

В 2019 г. погрузка на сети ОАО «Российские железные дороги» вырастет на 2,16% ─ до 1317,4 млн т

путаете с обьемами перевозок:

Объем коммерческих перевозок в 2018 году был равен 3838,9 млн.т....А на 2019 год запланировано 3904,9 млн.т.

Вы считаете что перевезти можно в 3 раза больше чем погрузили? А почему бы и нет.

Можно еще предположить что 2 млрд.т. это погрузки на частные ж\д, сеть которых развита в РФ и превышает в 3 раза сеть РЖД

Вы можете считать, что угодно, но погрузка на сети РЖД и обьем перевозки - разные вещи... Можно погрузиться углем на станции, принадлежащей, скажем, Гуковуголь, находящейся вне ведения РЖД, потом по сети РЖД довести это до складов Новочеркасской ТЭЦ, не относящихся к РЖД, где "перевертышами" разгрузить весь состав. Или на путях рудного месторождения сформировать состав, который по путям общего пользования домчит до путей НЛМК и разгрузится на станциях того же НЛМК...(Про перекосы финансирования на транспорте..)

Но Вы можете считать, как Вам .заблагорассудится..

Коммерческие перевозки включают авто, в статье - про жд.

Причем здесь авто, когда речь идет о ж.д.путях и станциях погрузки необщего пользования? Вы удивитесь, но есть подьездные пути, ждпути и станции не принадлежащие РЖД. ...

Я удивился и открыл документ, на цифры из которого ссылается "Дмитрий." - http://economy.gov.ru/wps/wcm/connect/60223a2f-38c5-4685-96f4-6c6476ea35...

61 страница, которую "Дмитрий." поленился прочитать, развеивает все тайны: коммерческие перевозки в 3,9 млрд тонн - весь транспорт, 1,3 млрд тонн - жд. Никакого противоречия нет.

Он не этому удивлялся...

Мне сложно за него домысливать, но из поста "Цифири в абсолютном выражении (1,3 млрд.тонн) в статье ни как не согласуются с данными статистики и планов, хотя в темпах роста схожи." я сделал вывод, что его удивление связано именно с 3-кратным различием в абсолютных цифрах, которое я постарался объяснить.

Зачем домысливать? Он конкретно указал, что не понимает, как по сети РЖД можно перевезти больше, чем на той же сети погрузить:

На что я ему ответила, что погрузка идет не только на сети РЖД (станциях общего пользования), но и на подьездных путях и станциях, не принадлежащих РЖД и не являющихся общими, в то время, как перевозка (транспортировка) происходит по общим путям ( т.е. по сети)...

Несмотря на логическую верность "погрузка идет не только на сети РЖД (станциях общего пользования), но и на подьездных путях и станциях, не принадлежащих РЖД и не являющихся общими, в то время, как перевозка (транспортировка) происходит по общим путям ( т.е. по сети)", к указанному расхождению это не имеет никакого отношения.

Мне кажется, мы друг друга не слышим. Думаю, проблема решена, хотя и разными способами.

Блин , падение перевозки строительных грузов и цемента ....угнетают ...

Ну, ещё не весна - обычно перевозки весной оживают. Потом, если процент по ипотеке уменьшат, как недавно в схеме представил Путин, то строительство должно активизироваться.

Тоже есть на это надежды. Всегда в ваших публикациях слежу за этим параметром , пож , как пойдёт нарастание по этой строительной стезе , напечатайте этот раздел ОЧЕНЬ жирным шрифтом....))))))))))

Ок

Вы могли бы обозначить факторы, влияющие на уровень ставок аренды? Если не сложно...

В Разделе обозначены показатели коммерчески пригодного парка, реализация заводами СНГ и выбытие, что вылилось в дефицит/профицит в моменте.

Ну, стоимость аренды в основном формирует спрос-предложение (дефицит/профицит вагонов), т.е. наличие или отсутствие и количество свободного парка. Второе - это тип вагона, т.к. от этого зависит его грузоподьемнность и обслуживание. Лизинговые вагоны добавляют в цену аренды еще и лизинговый платеж... Каждый оператор подвижного состава имеет свои расчеты аренды.

Примерно так...

Это плавающая характеристика в течении года дефицит может смениться профицитом и наоборот. Тут главное в каком сегменте дефицит/профицит - вагоны, полувагоны, платформы, хопперы, цистерны и т.д.

А если бы стоял вопрос прогноза (более-менее адекватного) уровня ставок аренды, на какие источники информации Вы считаете возможным ориентироваться? Горизонт год или более..

Спасибо :)

Есть такая электронная биржа вагонов «Рэйл Коммерс», где торгуются лоты (вагоны) ФГК - там можно было бы найти интересующую Вас информацию, но при условии того, что Вы участник торгов.

Честно говоря в открытом доступе я даже не соображу , где вам брать информацию - это же договорные отношения, разве что попробовать обратиться в ОВК - они делают аналитику, основанную на расчетах базовой ставки операторов.

Есть журнал журнал «Рынок подвижного состава»- по его информации о парках вагонов можно делать какие-то прогнозы.

Пожалуй, это все, что могу посоветовать...

Спасибо!

Возможно, будущая работа будет так или иначе связана с железнодорожными перевозками и, как одним из вопросов, анализом ставки. Меня в этой связи, скорее, будут интересовать предпосылки для определения самой базовой ставки.

Ок. Если обнаружу что-нибудь интересное, знаю с кем делиться :)

На самих "Промышленных Грузах" (основное издание, из которого вырос "Рынок подвижного состава") есть в явном виде ежемесячная статистика ставок аренды (факт) + недавно начали публиковать доходность оперирования. Прогноз публично мало кто даёт: либо исследование под заказ, либо сценарии - "уголь упадёт - 500 руб./сутки, уголь не упадёт - 2 500 руб./сутки" :-)

Большое спасибо за подсказку!

Может быть Вы сочтете возможным дать пару вводных по вопросу инновационных вагонов?

Я пока поняла, что ставки аренды по ним выше, срок эксплуатации больше, но при этом они не являются универсальными, т.е. "в обратную сторону" имеет место порожний пробег.

У меня сейчас период ликбеза. Соответственно, стараюсь всеми путями закрывать пробелы :)