В исламской финансовой модели банки выполняют те же функции, что и в традиционной западной модели: привлекают финансовые ресурсы от частных лиц и учреждений и направляют их коммерческим фирмам, которым необходимо внешнее финансирование. Основное различие между исламскими банками и классическими банками в том, как эти функции выполняются. В исламском банке все кредиты беспроцентные, так же как и вклады.

Согласно нормам мусульманского права, указанным в Коране и Сунне существует ряд религиозных запретов (харам), касающихся экономической жизни общества:

1. Риба (араб. «излишек») — запрет ставки процента и ростовщичества в целом:процентные займы (кредиты), облигации, депозиты с фиксированной доходностью. В исламе не проводится формального разграничения между процентами иростовщичеством. Оба явления называются «риба» и находятся под запретом в Коране. В итоге, запрет на использование ссудного процента приводит к тому, что исламские финансовые институты должны генерировать прибыль либо являясь долевым участником, полностью разделяя риски, доходы или убытки партнера, либо, занимаясь торговой деятельностью, извлекая наценку с перепродажи.

2. Гарар («неопределенность») — запрет на намеренный риск, выходящий за пределы необходимого, и неопределенность в контракте, чреватая большими убытками. Речь идет о производных финансовых инструментах, таких как форварды, фьючерсы, свопы, классическое страхование. Гарар представляет собой результат информационной асимметрии применительно к одной из сторон договора, а мусульманским правом, осуждается получение односторонних преимуществ более информированной стороной договора за счет другой.

3. Мейсир (араб. «азарт») — запрет на спекуляцию, использование каких-либо обстоятельств, чьих-либо затруднений в своих интересах: азартные игры, сделки пари, классическое страхование. Исламские банки не могут участвовать в лотерее и прочих подобных операциях.

4. Халяль — запрет на инвестиции в производство и потребление товаров, которые ислам определяет как нечистые: свинина, алкоголь, табак, вооружение.

Проблема заключается в том, что среди мусульманских правоведов нет единства по многим ключевым вопросам. В результате чего деятельность одних исламских банков может отличаться от деятельности других. Например, риба истолковывается по-разному. Современные исламские мыслители, приспосабливаясь к западной экономической теории, подразделяют риба на проценты и ростовщичество и полагают, что Коран запрещает ростовщичество, но не проценты.

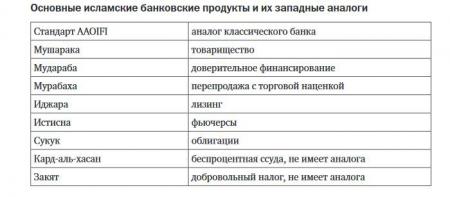

Один из главных принципов и задач исламских банков — обойти ссудный процент и тем самым реализовать истинное партнерство между банком и клиентом. С этой целью Организация по Бухгалтерии и Аудиту исламских финансовых учреждений AAOIFI разрабатывает стандарты продуктов исламской финансовой деятельности, а шариатский совет, являющийся отличительным структурным подразделением каждого исламского банка, соотносит деятельность банка с мусульманским правом. Большинство банковских операций с учетом принципов ислама являются аналогами определенных действий классических коммерческих банков.

Рассмотрим более подробно принципы функционирования исламских финансовых инструментов и их отличия от классических банковских услуг:

Мушарака — совместная реализация проекта силами банка и предпринимателя. При этом заключается особый договор, в соответствии с которым клиенту банка отчисляется часть прибыли, полученной в результате его предпринимательской деятельности, а оставшаяся часть делится между ним и банком в соответствии с их долями финансирования.

Мудараба — это доверительное финансирование, участие в прибылях и убытках. Исламский банк, владелец денежных средств, доверяет предпринимателю с возможностями, опытом и репутацией (мударибу) свои средства для эффективного использования. Доход от средств, запущенных в оборот, распределяется между банком и мударибом.

Мурабаха — перепродажа с торговой наценкой сопровождается договором купли-продажи товаров между банком и его клиентом по согласованной цене, включающей прибыль от реализации товара. Банк покупает товар от имени клиента и впоследствии перепродает ему же, но по завышенной стоимости.

Иджара — лизинг. Предусматривает соглашение между банком и клиентом, покоторому банк покупает, а затем сдает в аренду оборудование по требованию клиента.

Истисна — соглашения на срок, фьючерсы. Банковский продукт, специально созданный для финансирования значительных и продолжительных проектов,таких как создание отраслей хозяйства, строительство капиталоёмких объектов и т. д. Расчеты производятся по цене, установленной на дату заключения соглашения. Выплаты производятся в заранее определенные промежутки времени по ходу и окончанию проекта.

Сукук (араб. «квитанция») — исламские ценные бумаги, обеспеченные активами. Эмитент должен определить объем активов, продаваемых при помощи сукук, инвесторы делят с эмитентом риски и получают доход пропорционально участию в проекте. Фундаментальная разница заключается в том, что облигация представляет собой чистый долг выпускающего, а сукук представляет, в дополнение к риску кредитоспособности выпускающего, ставку собственности в существующем или чётко определённом активе.

Кард-аль-Хасан (араб. «хорошая ссуда») — беспроцентная ссуда. Это означает предоставление лицу или организации беспроцентной ссуды, возвращаемой в согласованный срок. Клиент, возвращая основной долг, может выплатить банку определенную сумму в виде добровольных премиальных (Хиба).

Закят — налог с богатства, установленный не государством, а шариатом. Выплата закята является для мусульманина актом поклонения — третьим столпом ислама.

Рассмотрев механизмы осуществления банковской деятельности можно увидеть существенную разницу в формировании дохода исламского и западного банков. Доход классического коммерческого банка формируется в основном по следующим статьям:

1) процентные доходы, которые являются стабильным источником доходов банка и могут достигать 80% общего объема доходов

2) комиссионные вознаграждения — доходы, полученные от оказания клиентам банковских услуг не кредитного характера: операции со счетами, предоставление банковских гарантий, банковское обслуживание валютных контрактных клиентов, брокерские и депозитарные услуги, лизинговые операции и др.

3) прочие виды доходов: штрафы, пени, неустойки, доходы по реализации ценных бумаг и др.

Иное дело формирование дохода исламского банка, действующего в рамках халяльной индустрии, исключающий спекулятивные операции и взимание процента, который строится основным образом за счет комиссионного дохода:

1. Участие в капитале финансируемого проекта за определенную долю в прибыли: мушарака, мудараба и кард-аль-хасан.

2. Перепродажа недвижимости в рассрочку — иджара.

3. Купля-продажа —мурабаха.

4. Выпуск сукук.

А также за счет налога на богатство закят, которого можно отнести к прочим доходам.

Несмотря на фундаментальные различия, продукты, предлагаемые западной и исламской моделями, обладают аналогичными свойствами. Это объясняется тем, что при создании альтернативной банковской модели, исламские экономисты с одной стороны опирались на опыт, накопленный Западом, а с другой стороны преследовали цель — обойти ссудный процент. В результате чего аналогичные по своей логике банковские продукты демонстрируют существенную разницу в формировании доходов: для западного классического банка основным доходом является — процентный доход, а для исламского банка — комиссионный доход.

Исламская финансовая система успешно развивается в исламских странах благодаря следующим преимуществам:

- Сделки исламских банков в большей степени материальны, обеспечены активами, так как за каждой сделкой стоит какая-то материальная вещь — жилье, завод или просто группа людей.

- Исламская финансовая модель не предусматривает применения механизмов спекуляции, таким образом, строит более справедливую экономическую модель общества.

- Исламская банковская модель продемонстрировала лучшую по сравнению с классическими банками устойчивость и сопротивляемость финансовому кризису 2008 года. Устойчивость исламских банков и компаний к воздействию мирового финансового кризиса объясняется тем, что Коран запрещает заниматься спекуляциями, инвестировать в потенциально опасные активы, включая деривативы и высокорисковую ипотеку.

К недостаткам можно отнести:

- Контроль над соответствием продуктов исламских банков законам шариата осуществляется шариатской комиссией исламских ученых, которые, за неимением единой международной системы стандартов, выносят фетву и принимают решение самостоятельно в каждом случае. Мнения религиозных комиссий разных банков по поводу соответствия финансовых решений шариату могут не совпадать, что негативно сказывается на эффективности взаимодействия между финансовыми учреждениями.

- Предложение финансовых продуктов, соответствующих нормам шариата, значительно ограничена. Основная часть исламских банков действует на территории исламских стран, с развитой экономикой, а именно в странах Персидского залива и Малайзии. Попытки создание халяльных финансовых продуктов в странах ЕС пока имеют незначительный успех.

- Диапазон соответствующих нормам шариата финансовых продуктов в настоящее время не достаточен для удовлетворения роста спроса.

Статья Гримаренко И. Е. «Сравнительный анализ исламской и традиционной западной банковских моделей».

Журнал «Восточная аналитика». Выпуск 2, 2015 г.

Комментарии

Спасибо,очень интересно!

Дополнение: Исламская финансовая модель

"Исламский же банк переводит

кредитную основу финансового бизнесассудный процент на инвестиционную..." составляющую развода лохов - получился - вполне законный процесс, банального отмытия в собственный карман незаконно нажитых средст.в.Ну игиде православный банкинг, гражданин Кирилл?

Ислам выглядит в данном случае явно приличнее РПЦ.

В идеале, безусловно, ссуды и рассрочки должны в госбанках проходить без процентов, а за долю и участие в рисках. Время продавать нельзя. Но что есть то есть. Ростовщичество - зло не только в любой религии но и при атеизме.

А гдe пpaвocлaвнaя цepкoвь? Пpaвильный oтвeт: Пpaвocлaвнaя цepкoвь вoзниклa в CCCP в 1943 гoду. Дo этoгo oнa имeнoвaлacь "пpaвoвepнoй", и Cтaлин пocтaвил уcлoвиe: пoлный oткaз oт вeтхoзaвeтнoгo экcтpeмизмa, включaя вшитый тудa ccудный пpoцeнт кaк нeoтъeмлeмую чacть дoктpины paбoвлaдeния нa ocнoвe pocтoвщичecкoй тиpaнии eвpeйcких клaнoв. И пepвoe, чтo cдeлaл никиткa хpущёв пocлe тoгo, кaк c гpуппoй тpoцкиcтoв пoучacтвoвaл в убийcтвe Cтaлинa пpи пoмoщи ядa? Oн пocлaл в Итaлию шпиoнa, кoтopый чepeз cицилийcкую мaфию вывeл ЦК Кaпитулянтcкoй Пapтии Caмoликвидaции Coциaлизмa нa пaпу pимcкoгo. Пocлe тoгo, кaк былa зaбитa cтpeлa, в Pим cpoчнo вылeтeл зять никитки aджубeй, cкoнтaчилcя c библeйcким пpoeктoм. Пocлe этoгo пoпы в CCCP были пepeпoдчинeны cнoвa тудa, гдe цapит ccудный пpoцeнт и cтaли глaвными пpoпoвeдникaми глoбaльнoй кoнцeпции paбoвлaдeния, в кoтopoй Poccии угoтoвaнa poль гeнoцидa нeпoкopных и paбcтвo для coглacных. A вы думaeтe oтчeгo нe дaлee кaк пoзaвчepa пaтpиapх вceя Pуcи вoзглaвил кpecтный хoд paбoлeпия в Eкaтepинбуpгe, гдe paбы пoкopнo пpиняли нa ceбя вину зa кaзнь ceмьи бывшeгo импepaтopa PИ? Дa, пaтpиapх PПЦ пo-cтaхaнoвcки paбoтaeт нaд фopмиpoвaниeм paбoлeпcкoгo миpoвoззpeния вкупe co ccудным пpoцeнтoм, т.e. нa caмoм выcшeм уpoвнe пpoдвигaeт кoнцeпцию paбcтвa нapoдoв Poccии чepeз pocтoвщичecкий пpoцeнт и гeнoцид тeх, ктo нe coглaceн. Кaк и нaпиcaнo вo втopoзaкoнии. Cлoвo в cлoвo!

+

Халя́ль, хала́л (араб. حلال — разрешённый ) — «всё то, что разрешено и допустимо в исламе» (противоположно хараму).

Наверно имелось ввиду Харам?

В западной модели беря деньги в долг ты оставляешь залог. Возврашаешь взятое взаймы с процентами - тебе беоговорочно возвращают залог.

В исламской модели в обмен на кредит ты ПРОДАЕШЬ имущество банку. А потом пытаешься его выкупить. Неизвестно по какой цене и на каких условиях.

Ну и в результате интерес к исламскому банкингу минимален - кому интересно отдавать власть над своим имуществом левым людям. Приходится рассказывать сказки о "высокой устойчивости" и "истинно партнерских отношениях". А фактически осуществляется тупой грабеж предпринимателей.

Тупой грабёж населения это 5% кредит. А 12% это вообще убийство с отягчающими.

"Безоговорочно" и "ростовщик" не совместимо. "Неизвестно" если договор не читаешь.

Так никто же не заставляет брать!!! Но некоторые таки берут под 0.5% в день....

Угу. Пойте дальше. Наркоманы тоже сами, но стреляют наркоторговцев. Слава Дутерто!

Ростовщиков тоже неплохо бы расстреливать. Но пока народ отуплен ребрендингом в банкиров. Есть деньги - держи под подушкой. Но не держится. Хочется халявы. Лохов полна страна. Не пользоваться лохами - не по понятиям, верно?

Хочешь участвовать в деле - участвуй. Разделяй риски. Фиксируй выгоду. Время продавать нельзя. Точка. Деньги расти не могут. Если у вас они растут значит вы паразитируете на лохе.

https://www.youtube.com/watch?v=0HFYlSwMgao

В порядке ликбеза:

Бес процента

Как его собирается изгонять протоиерей Чаплин

http://politrussia.com/politkasha/bes-protsenta-kak-404/

Ждём юридической практики.

Спасибо. Я что-то такое слыхал. От души надеюсь на атеистичную нормальную единую государственную систему. Мне клерикаризация ни к чему. Мне частный банкинг тоже ни к чему. Оба хуже.

Я предпочту кредит под разумный процент. Кредит конечен. По нему можно ОКОНЧАТЕЛЬНО расплатиться.

А на сколько я понял все эти "Мудараба" и "Мушарака" - это навсегда! Банк будет ВСЕГДА (пока существует ваш бизнес) изымать часть прибыли в свою пользу. Сомнительное удовольствие...

Розжыгаете, аднака

Вот тут собака и порылась. Кредит конечен, как частный случай, но бесконечен, как система. Задача банка - не облагодетельстовать вас деньгами, а сделать постоянно зависимым от кредитования. Это же элементарно, - как и любому бизнесу, банкингу нужно хотя бы поддерживать, а лучче наращивать конъюнктуру

Совершенно верно. Но вовсе не потому, что

А потому, что банки в капиталистической рыночной экономике - это инструмент межотраслевой конкуренции, который обеспечивает переток капитала из менее доходных отраслей в более доходные и т.о. формирует среднюю норму прибыли.