Кредитная реформа

В 1927 г. было принято постановление ЦИК и СНК СССР «О принципах построения кредитной системы», в соответствии с которым Государственный банк получал оперативное управление всей банковской системой, что ликвидировало право самостоятельности в проведении процентной политики банков. Данное постановление ликвидировало и специализацию банков. Очередным этапом реорганизации стало жесткое разграничение краткосрочного и долгосрочного кредитования.

В 1928 г. Промбанк и Электробанк были объединены в единый Банк долгосрочных кредитов промышленности и электрохозяйства. Все краткосрочные кредиты должен был выдавать Госбанк в соответствии с квартальными планами.

В целом в 1927 - 1929 гг. были ликвидированы специфические кредитные функции банков, что превратило банковское кредитование в разновидность государственного планового финансирования.

Кредитная реформа 1930 - 1932 гг. положила начало новому этапу в развитии банковской системы.

Ее сутью была замена коммерческого и косвенного банковского кредитования прямым банковским кредитованием. Банковская система была перестроена по функциональному признаку: выделен общегосударственный банк краткосрочного кредита и создана система специализированных банков для обслуживания капитальных вложений.

Такая банковская система была однозвенной и состояла из: Госбанка СССР; четырех Всесоюзных специализированных банков финансирования и долгосрочного кредитования капитальных вложений - Промбанк, Сельхозбанк, Цекомбанк, Торгбанк; Внешторгбанка, имевшего широкую сеть корреспондентских отношений с иностранными банками; сберегательных касс, представлявших единое общегосударственное кредитное учреждение, обслуживающее население путем привлечения свободных средств, оплаты услуг, размещения займов.

Реформа кредитно-банковской системы 1930-32 гг.

Кредитная реформа 1930 г. преследовала 2 главные цели: установление принципа демократического централизма и работе банков и концентрация кредитного, расчетного и кассового обслуживания народного хозяйства в одном общенациональном банки. В связи с этим реформа проводилась по следующим направлениям:

- ликвидация взаимного товарного кредитования и замена коммерческого кредита банковским;

- сосредоточение в одном государственном банке - Госбанке - ресурсов для краткосрочного кредитования;

- превращение безналичных расчетов, осуществлявшихся с помощью банков, в основной вид денежных расчетов между предприятиями и организациями при минимальном использовании наличных денег в расчетах;

- перестройка банковского аппарата по (функциональному признаку, с четким разграничением функции по краткосрочному кредитованию производства и долгосрочному кредитованию капитальных вложений.

В 1930 г. Госбанку были переданы краткосрочные операции кооперативных банков, преобразованных в банки долгосрочных вложений. На базе Центрального сельскохозяйственного банка СССР был организован Всесоюзный сельскохозяйственный кооперативно-колхозный банк. Все операции по краткосрочному кредитованию сельского хозяйства перешли к Госбанку. На основе сельскохозяйственных кредитных товариществ были созданы отделения Госбанка практически во всех районах страны.

Таким образом, Госбанк превратился в институт краткосрочного кредитования, расчетный и кассовый центр.

Однако следует отметить, что кредитная реформа 1930 г. была оторвана от реальности по своей идеологии и организационным принципам, что и создало ситуацию, при которой народное хозяйство не смогло функционировать нормально. Резко возросли незаказанные, некомплектные поставки, катастрофически повысилась кредитная эмиссия.

В 1931 - 1932 гг. кредитная реформа стала осуществляться несколько иным путем: предприятия стали наделяться собственными оборотными средствами за счет предоставляемых Госбанком кредитов, которые погашались выплатами из госбюджета в течение 1932 - 1938 гг. собственные и заемные средства стали разграничиваться на расчетном и ссудном счетах, открываемых банком каждому хозрасчетному предприятию; вместо автоматической оплаты продукции поставщиков основной формой расчетов стал акцепт - перечисление средств на счет поставщика после получения согласия покупателя оплатить отгруженный товар; было отменено кредитование «под план», дававшее практически неограниченную возможность притока кредитов в экономику.

С мая 1932 г. финансирование и кредитование капитальных затрат стали осуществляться четырьмя всесоюзными банками долгосрочных вложений: Всекобанком, Промбанком, Сельхозбанком, Цекомбанком. кредитный реформа банковский акцептный

Кредитная реформа 1930 - 1932 гг. и создание системы специализированных банков

Сложившаяся в период НЭПа кредитная система, состоявшая из многих банков и учреждений, не могла должным образом решит задачу концентрации денежных средств и их направления по строгому целевому назначению. Поэтому возникла необходимость в реформировании банковской системы. Основной задачей кредитной реформы являлось сосредоточение в руках государства всех денежных ресурсов с тем, чтобы использовать их на цели индустриализации в промышленности и коллективизации в сельском хозяйстве.

Реформа была проведена в четыре этапа: первый этап заключался в том, что государственным и кооперативным организациям запрещалось отпускать товары и оказывать услуги друг другу в кредит. Коммерческий кредит был заменён прямым банковским кредитованием. В результате усилилась роль Госбанка как проводника и контролёра экономической политики Правительства. На втором этапе установлен новый порядок межхозяйственных расчётов: счёта поставщиков стали оплачиваться лишь при наличии согласия покупателя (акцепт) или его поручения (аккредитива). На третьем этапе внесены изменения в составе кредитования.

Кредит Госбанка стал целевым, срочным, возвратным, обеспеченным товарно-материальными ценностями, а кредитование заёмщиков должно было производиться в соответствии с выполнением ими плана. Госбанк должен был обеспечить действенный контроль за ходом выполнения планов производства и обращения товаров, за выполнением финансовых планов и планов накоплений. Завершающим, четвёртым этапом, стало изменение структуры банковской системы страны путём усиления роли Госбанка как единого банка краткосрочного кредитования процессов производства, распределения и обращения, формирование сети специализированных банков долгосрочного кредитования и финансирования капитальных вложений - Промбанка, Сельхозбанка, Цекомбанка и Торгбанка.

Промбанк - промышленный банк, на который возлагалось финансирование капитального строительства различных предприятий. Сельхозбанк - банк финансирования социалистического сельского хозяйства. Такое хозяйство формировалось в результате развёрнутой коллективизации, заключавшейся в принудительном объединении крестьян в колхозы.

Цекомбанк - Центральный коммунальный банк, должен был финансировать в порядке безвозвратных вложений и долгосрочных ссуд всё жилищное, коммунальное и культурное строительство, а также комплексное строительство городов и посёлков. Торгбанк - торговый банк. Ему следовало направлять финансы на капитальное строительство государственной торговли и промысловой кооперации. В 1956 году Торгбанк был ликвидирован, а его функции были переданы Сельхозбанку и Цекомбанку.

Иной была кредитная система, сложившаяся к 1930 году. Условия, вызвавшие кредитную реформу 1930-1932 гг., определялись формированием административно-командной системы (АКС). К 1930 году в СССР была проведена реформа управления, сформировались отрасли, - основные звенья управления экономикой, которые потребовали колоссальной концентрации денежных средств для выполнения ими функций государства АКС.

В то же время продолжала существовать многозвенная система кредитной сферы, которая с позиций АКС, имела ряд недостатков. Во-первых, прослеживался параллелизм в работе банков; во-вторых, невозможность налаживания контроля за рациональным и экономным использованием кредитных ресурсов; в-третьих, между банками возникла конкуренция в виде «борьбы за пассивы», не соответствующая социалистическому пути развития; в-четвёртых, невозможность мобилизации кредитных ресурсов для функций АКС.

Всё это определило задачи кредитной реформы:

1) ликвидировать товарное коммерческое кредитование и заменить его прямым банковским кредитом;

2) сосредоточить в Госбанке краткосрочное кредитование и тем самым осуществить централизацию всех ресурсов и управления этими ресурсами;

3) сосредоточить в одном банке безналичные расчёты и ввести прогрессивные формы расчётов;

4) перестроить банковскую систему, выделить в ней общегосударственный банк и создать специальный банковский аппарат, в основном для обслуживания капитальных вложений.

30 января 1930 г. ВЦИК и СНК СССР приняли постановление «О проведении кредитной реформы», суть которой состояла в ликвидации коммерческого кредита и введении прямого банковского, который выступал как внеплановый источник формирования оборотных средств. Непосредственным ссудополучателем стало предприятие, а не трест или синдикат, которые ранее распределяли средства между подведомственными предприятиями.

Реформа проводилась в 4 этапа:

1) ликвидировался взаимный коммерческий кредит и он заменялся прямым банковским;

2) внедрялись новые формы расчёта;

3) определялись сферы функционирования собственных и заёмных средств предприятий и установление принципов кредитования;

4) проведение перестройки кредитных учреждений. В практику внедряются безналичные платежи; в банке сосредотачивается весь денежный оборот; АКС получает возможность концентрации кредитных ресурсов.

Однако, в силу неразвитости хозрасчёта, оборотные средства предприятий не были сформированы, произошла обезличка собственных и заёмных оборотных средств. Поскольку на предприятиях был один счёт, на котором отражались собственные и заёмные средства, при их обезличивании кредит превращался в безвозвратное финансирование, т.е. терял свою экономическую сущность.

Ошибками в проведении кредитной реформы были:

а) то, что кредитование производилось автоматически, под план;

б) обезличивание собственных и заёмных средств приводило к потере кредитом собственного значения;

в) автоматизм расчётов не учитывал согласия покупателя, интересов хозяйственных субъектов.

Поэтому уже 14 января 1931 г. СНК принимает постановление «О мерах улучшения практики кредитной реформы», а СТО - Постановление «Об оборотных средствах государственных объединений, трестов, и других хозяйственных организаций» (23 июля 1931 г.).

Была введена акцептная форма расчётов, которая предполагала согласие плательщика на оплату расчетного документа. Поставщик стал получать средства не в момент отгрузки продукции и сдачи документов в банк, а лишь после списания средств со счёта покупателя. Одновременно банки стали выдавать поставщику кредиты под расчётные документы в пути, а выручка покрывала этот кредит. В практику взаимоотношений между поставщиком и покупателем внедряется аккредитивная форма расчётов и расчёты по особому счёту. При этих формах средства бронируются в банке (либо в банке поставщика по особому счёту, либо в банке покупателя при аккредитиве), что создаёт гарантию полной и своевременной оплаты продукции. Аккредитивом рассчитывались с одним поставщиком, а с особого счёта - с несколькими.

20 марта 1931 г. СНК принял постановление «Об изменении в системе кредитования, укреплении кредитной работы и обеспечении хозрасчёта во всех хозяйственных органах». На основании этого восстанавливаются договорные отношения, и повышается ответственность за соблюдение договорных отношений. В то же время предприятия наделяются оборотными средствами в размере норматива, достаточного для покрытия постоянных минимальных затрат, вытекающих из плана. Разделяется сфера собственных и заёмных оборотных средств: собственные покрывают постоянную минимальную потребность, а кредиты банка - временную потребность в оборотных средствах. Это меняет объекты кредитования: кредит стал выдаваться под производственные запасы, под незавершенное производство, под запасы готовой продукции, под запасы товаров у торговых, снабженческих и заготовительных организациях, накапливаемые сверх нормативов собственных оборотных средств.

Изменяется и организация кредитования: вместо единого контокоррентного счёта открывается расчётный счет (для госпредприятий), текущий счёт (для колхозно-кооперативных предприятий) и ссудный счёт. На первом и втором концентрируются средства предприятия, на третьем отражается задолженность предприятия банку по каждому объекту кредитования. Вся деятельность предприятия осуществляется на основе техпромфинлана, в котором определяется объём, ассортимент, прибыль, капитальные вложения, источники и прирост оборотных средств, процент и сумма отчислений в бюджет.

5 мая 1932 г. ВЦИК и СНК СССР приняли постановление «Об организации специальных банков долгосрочных вложений». На его основе банк долгосрочного кредитования промышленности и электрохозяйства был преобразован в банк финансирования капстроительства, промышленности и электрохозяйства (Промбанк, который вырос из БДК - банка долгосрочного кредитования). Всероссийский кооперативный банк был преобразован в банк финансирования капстроительства коопераций - Всекобанк, впоследствии преобразованный в банк финансирования капитального строительства торговли и кооперации - Торгбанк. Были организованы также банк финансирования коммунального и жилищного строительства (Цекомбанк) и банк социалистического земледелия (Сельхозбанк). Это обеспечивало контроль за правильным использованием денежных средств, материальных и трудовых ресурсов, соблюдение режима экономии в стране. Сформировался производственно-отраслевой принцип построения банковской системы, адекватный отраслевой реформе управления экономикой. Все банки подчинялись Наркомфину, а кассовое обслуживание их возлагалось на Госбанк, т.е. получалось, что эти банки не имели своей кассы.

В конце 50-х годов в связи с дальнейшей централизацией кредитной системы такие банки как Сельхозбанк, Цекомбанк и местные коммунальные банки были ликвидированы, а их функции распределены между Госбанком СССР и Промбанком СССР (впоследствии переименованного во Всесоюзный банк финансирования капитальных вложений - Стройбанк СССР). Тем не менее, в функции отраслевых банков входили расчёты по строительству, контроль за использованием средств по целевому назначению на основе фактического выполнения плана работ. В банках были сосредоточены все денежные ресурсы, предусмотренные на финансирование капитальных вложений. Банки освободились от краткосрочного кредитования, от приёма вкладов, инкассации денег, других операций.

В результате проведенной в 30-е годы кредитной реформы, во-первых, возросли кредитные вложения в народное хозяйство, причём за очень короткий срок (в 1933 г. они составили 18,2 млрд. руб. и были более чем в 2 раза больше по сравнению с 1930 годом). Во-вторых, повысился удельный вес кредита в составе источников формирования оборотных средств (около 36% в 1933 г.); в ходе реформы увеличилась сеть кредитных учреждений (на 1.01.1933 г. функционировало 2199 учреждений Госбанка, 35 учреждений кооперативного банка, 407 учреждений сельхозбанка, 175 отделений коммунального банка и более 55 тыс. сберкасс). В-третьих, Госбанк превратился в единый эмиссионный, кассовый и расчетный центр страны, на него возложены обязанности по контролю за работой хозорганизаций; в-четвёртых, была повышена ответственность предприятий за рациональное использование кредита, материальных и трудовых ресурсов, создана единая кредитная система страны. И, наконец, в-пятых, в ходе кредитной реформы были сформулированы принципы кредитования хозяйственных операций (плановость, срочность, целевой характер, материальной обеспеченности кредита).

Особенности и значение кредитной реформы 1930 – 1932 годов

Одна из наиболее актуальных задач, стоящих перед Россией в современных условиях, – инновационная модернизация экономики, предполагающая, в частности, значительные долгосрочные вложения в производство, усиление роли банков. В этих условиях особенно интересным представляется рассмотрение кредитной реформы 1930 – 1932 гг., осуществленной в ходе индустриализации СССР. Кредитная реформа была проведена в соответствии с требованиями административно-командной системы управления, создававшейся в стране в этот период. В то же время реформа проводилась на фоне мирового экономического кризиса, заставившего многие развитые страны в дальнейшем перейти к политике усиления государственного воздействия на экономические процессы. целью написания статьи является раскрытие особенностей проведения и значения кредитной реформы 1930 – 1932 гг. для развития банков и экономической системы страны в целом.

Поставленная цель предопределила необходимость решения следующего круга задач:

● раскрытие основных причин и условий перехода к проведению кредитной реформы;

● характеристика хода реформы в части норматив- ной регламентации, специфики и особенностей проведения преобразований;

● рассмотрение последствий и значения реформы для развития банков и экономической системы страны в целом. Необходимо отметить довольно высокий уровень раз- вития банковского дела в стране, наличие разветвленной сети учреждений, созданных в период НЭПа. Реорганизация банковской системы, начавшаяся в 1927 – 1929 гг., явилась по существу подготовительным этапом в преддверии пере- хода к кредитной реформе 1930 – 1932 гг. Это был процесс постепенного сосредоточения в Государственном банке СССР краткосрочного кредитования и безналичных расчетов.

Значительным шагом на пути к проведению кредитной реформы стало создание в 1928 г. Банка долгосрочного кредитования промышленности и электрохозяйства (БДК) на основе объединения Промбанка и Электробанка. В целом проводилась активная политика наращивания объемов долгосрочного банковского кредитования в стране, что было обусловлено развитием капитального строительства и задачами индустриализации. В результате за период с 1 октября 1926 г. по 1 октября 1929 г. объем долгосрочных кредитных вложений, осуществленных всеми кредитными учреждениями СССР, увеличился более чем в 7 раз и составил 5970 млн руб. [1, с. 42].

Еще одной важной предпосылкой стал перевод на хозрасчет всех предприятий государственной промышленности в соответствии с Постановлением цК ВКП(б) от 5 декабря 1929 г. «о реорганизации управления промышленностью». Это создавало условия для установления прямых кредитных отношений между банками и предприятиями. Кроме того, перед реформой уже шел процесс вытеснения из хозяйственного оборота коммерческого кредита, основанного на векселях. Так, Постановление СНК СССР от 18 ноября 1929 г. «о рационализации краткосрочного кредитования и расчетов сельскохозяйственной и промысловой кооперации» предусматривало прямой и целевой характер банковского кредитования организаций, заготавливающих сельскохозяйственное сырье. В целом подтоварные и производственно-целевые ссуды на 1 октября 1929 г. составляли 42% в общей сумме краткосрочных вложений Госбанка СССР [2, с. 40].

Главной причиной проведения кредитной реформы было формирование в СССР командно-административной системы управления экономикой, в связи с чем потребовалось завершение централизации банковской системы. Весной 1929 г. был принят первый пятилетний план развития народного хозяйства, одной из основных задач которого являлось создание крупной социалистической индустрии, что потребовало «планомерного распределения денежных средств через бюджет в форме безвозвратного финансирования процесса индустриализации» [3, с. 89].

Важная роль отводилась Госбанку СССР, который должен был построить систему краткосрочно- го кредитования. В этих условиях началось проведение кредитной реформы 1930 – 1932 гг., принципиально изменившей характер кредитных отношений в стране. В литературе советского периода было принято выделять четыре этапа проведения кредитной реформы [1, с. 135]:

1. Ликвидация коммерческого кредита, полная за- мена его прямым банковским кредитом и сосредоточение краткосрочного кредитования в Госбанке СССР на основе Постановления от 30 января 1930 года.

2. Введение новых форм безналичных расчетов через Госбанк СССР и усиление его контрольных функций на основе Постановлений от 14 января и 20 марта 1931 года.

3. Установление принципов краткосрочного кредитования на основе разделения оборотных средств предприятий на собственные и заемные в соответствии с Постановлением от 23 июля 1931 года.

4. Завершение организации структуры банковской системы путем создания наряду с Госбанком СССР банков долгосрочного финансирования капиталовложений согласно Постановлению от 5 мая 1932 года. основываясь на нормативных документах, определивших содержание преобразований, осуществлявшихся в ходе проведения кредитной реформы 1930 – 1932 гг., рассмотрим ход ее проведения.

Началом реформы банковской деятельности послужило Постановление цИК и СНК СССР от 30 января 1930 г. «о кредитной реформе» [4, с. 251 – 252], согласно которому:

● товарный кредит в обобществленном секторе народного хозяйства был заменен банковским кредитом. Это означало запрещение коммерческого кредита, получившего широкое распространение в годы НЭПа, его за- мену исключительно прямым банковским кредитованием;

● вносились изменения в порядок кредитования государственной промышленности и кооперации. Так, в частности, был сделан акцент на непосредственное кредитование Госбанком предприятий, входящих в объединения и тресты, в отличие от обобщенного кредитования последних;

● проводилась реорганизация системы сельскохозяйственного кредита, предполагавшая ее дальнейшую централизацию;

● определялся порядок проведения реформы, в том числе ликвидация филиалов Всероссийского кооперативного банка и аналогичного Всеукраинского банка. однако изначально определенный порядок проведения реформы не включал всех осуществленных впоследствии действий, на него во многом повлияли вы- явленные в ее ходе недостатки. С принятием в январе 1930 г. постановления о кредитной реформе был завершен начатый в 1927 – 1928 гг. процесс сосредоточения краткосрочного кредитования в Госбанке СССР.

Исключение составляла лишь система сельскохозяйственного кредита, сохранившая право предоставления кредитов на короткий срок. При этом центральный сельскохозяйственный банк был преобразован во Всесоюзный сельскохозяйственный кооперативно-колхозный банк, а республиканские, краевые и областные сельскохозяйственные банки были превращены в его филиалы. Низовым звеном системы сельскохозяйственного кредита стали сельскохозяйственные кредитные товарищества, при этом Госбанк СССР осуществлял их непосредственное кредитование. В июне 1930 г. было принято решение о ликвидации Комитета по делам банков при Народном комиссариате финансов СССР, а также совещаний по делам банков при народных комиссариатах финансов союзных республик и местных совещаний по делам банков. Таким образом, были ликвидированы созданные в период НЭПа возможности коллегиального рассмотрения вопросов организации банковской деятельности в стране, взят курс на жесткую регламентацию банковского дела.

В июле 1930 г. вышло Постановление цИК и СНК СССР «о договоре контокоррента» [4, с. 255 – 256], которым были введены контокоррентные счета. Согласно данному документу, было возможно заключение договора контокоррента между предприятиями, кредитными учреждениями, частными лицами, а также между кредитной организацией и ее клиентом. В соответствии с договором контокоррента стороны взаимно заносили на контокоррентный счет свои требования друг к другу, с тем, чтобы сторона, оказавшаяся должником по счету, обязана была уплатить разницу (сальдо). Таким образом, введенные в ходе кредитной реформы 1930 – 1932 гг. контокоррентные счета можно разделить на три вида:

● открытые на основе договора между кредитной организацией и ее клиентом;

● открытые по договору между кредитными организациями (по сути, речь идет о специфическом варианте межбанковского счета);

● открытые на основе договоров, предполагавших взаимозачет требований между предприятиями или частными лицами. В то же время, согласно наиболее распространенному в экономической литературе мнению о контокоррентном счете, он характеризуется как активно-пассивный счет, совмещающий характеристики расчетного и текущего счета клиента. В отдельных источниках упоминаются также активные контокоррентные счета, открываемые физическим и юридическим лицам для осуществления взаимных расчетов по совершаемым между ними сделкам .

Таким образом, мы видим, что кроме общепринятых видов контокоррентных счетов в ходе реформы 1930 – 1932 гг. были введены межбанковские контокоррентные счета. В июле 1930 г. вышло Постановление СНК СССР [4, с. 257] с требованием немедленной ликвидации взаимной задолженности по отпуску товаров и оказанию услуг в кредит. Данные указания распространялись на все организации и учреждения, относившиеся к следующим категориям: государственные органы, действовавшие на началах хозяйственного расчета; учреждения, состоящие

1 одно из наиболее широких толкований контокоррентного счета дано в следующем определении: «Контокоррентный счет, контокоррент – 1) единый банковский счет, на котором учитываются все операции с данным клиентом. Служит как для хранения вкладов, так и для осуществления расчетов клиента, представляет сочетание текущего счета со ссудным счетом, единый дебетовокредитовый расчетный счет; 2) активный счет, открываемый физическими и юридическими лицами своим постоянным клиентам для взаимных расчетов по совершаемым между ними сделкам» [5, с. 191].

на общегосударственном и местных бюджетах; кооперативные организации; смешанные акционерные общества без участия иностранного капитала. Кратко механизм ликвидации взаимной задолженности можно охарактеризовать следующим образом: кредиторы обязаны были в пятидневный срок передать копии, предъявляемых ими требований к своим должникам, банку, в котором у них от- крыты контокоррентные счета, и банку, в котором имеются контокоррентные счета дебиторов; должники же обязаны были в специально установленные сроки заявить об имеющихся у них возражениях против осуществления платежей; банк обязан был погашать неоспоренную задолженность путем перечисления соответствующих сумм со счета должника на счет кредитора в пределах лимита должника.

Уже в первые месяцы осуществления реформы были выявлены недостатки ее проведения. Согласно докладу о результатах обследования проведения кредитной ре- формы и Госбанка СССР [4, с. 258] к ним относились: неподготовленность аппарата Госбанка, запутанность взаимных расчетов, чрезмерный рост несквитованных остатков по расчетам между конторами Госбанка. Указанные обстоятельства обусловили переход к следующему этапу проведения реформы. С целью устранения выявленных недостатков был разработан ряд мер, отраженных в Постановлении СНК «о мерах улучшения практики кредитной реформы» от 14 января 1931 г. В нем был установлен новый порядок расчетов: «оплачивать счета поставщиков в пределах предоставленного покупателю лимита лишь при наличии согласия покупателя (акцепт счета) или его поручения (аккредитив)» [4, с. 264 – 265]. Таким образом, платежи поставщикам покупатель теперь должен был производить за счет своих средств или банковского кредита (если клиент имел право на получение кредита). Были введены и новые виды безналичных расчетов:

● акцептная (предполагавшая оплату товаров только после акцепта счета покупателем);

● аккредитивная (предполагавшая открытие депонированных аккредитивов на определенную сумму для расчетов с одним поставщиком);

● расчеты по особому счету (в данном случае воз- можно было осуществление расчетов с несколькими постоянными поставщиками, а счет открывался в филиале по месту их нахождения). объединениям было предоставлено право пере- распределять лимиты между входившими в их состав предприятиями. В том же месяце было введено требование к предприятиям, имеющим контокоррентные и текущие счета в Госбанке, предоставлять банку не только квартальные финансовые и кредитные планы, но и кассовые планы (квартальные и месячные). 20 марта 1931 г. было принято Постановление СНК «об изменении в системе кредитования, укреплении кредитной работы и обеспечении хозяйственного расчета во всех хозяйственных органах», в котором приводились недостатки проведения реформы [4, с. 269 – 271], в том числе: автоматизм кредитования; техническая неподготовленность; сложность техники расчетов; нарушение хозяйственного расчета на предприятиях и в объединениях, что приводило к обезличиванию прибылей и оборотных средств, ослаблению заинтересованности в финансовых результатах своей деятельности.

Постановлением была уточнена роль Госбанка СССР в развитии социалистического хозяйства. он должен был: стать расчетной организацией для обобществленного хозяйства, общегосударственным аппаратом учета производства и распределения продуктов; обеспечить действенный повседневный контроль рублем за ходом выполнения планов производства и обращения товаров, за выполнением финансовых планов; обеспечить укрепление хозрасчета предприятий и хозяйственных объединений. В дальнейшем для ликвидации автоматизма в кредитовании БДК было разрешено открыть сеть своих филиалов в районах концентрированного капитального строительства, а также иметь своих уполномоченных при филиалах Госбанка и на отдельных крупных стройках. Были внесены изменения в организацию кредитования сельского хозяйства:

● переданные Госбанку средства Союзколхозбанка и сельскохозяйственных кредитных товариществ были объединены в единый фонд долгосрочного производственного кредитования сельского хозяйства;

● долгосрочное кредитование колхозов за счет средств фонда было возложено на Госбанк. В развитие упомянутого выше Постановления СНК СССР от 20.03.1931 г. с целью ликвидации такого недостатка в проведении реформы, как «обезличивание собственных оборотных средств хозяйственных органов и уничтожение различия в условиях пользования собственными и заемными оборотными средствами» [4, с. 280 – 281], было принято Постановление Совета труда и обороны от 23 июля 1931 г. «об оборотных средствах государственных объединений, трестов и других хозяйственных организаций».

Согласно этому Постановлению размеры собственных оборотных средств приводились в соответствие с потребностью в средствах для обеспечения минимального наличия запасов сырья, готовых изделий, вложений в расходы будущих лет. Госбанк СССР должен был выдавать предприятиям только краткосрочные кредиты на временные нужды, связанные с производством и обращением товаров. Кроме того, все денежные средства хозорганов стали с этого периода отражаться уже не на контокоррентных, а на расчетных счетах. Для отражения получаемых кредитов открывались теперь особые счета. Позднее была утверждена ликвидация с 1 ноября 1931 г. контокоррентных счетов, на которых обезличено отражались собственные и заемные средства.

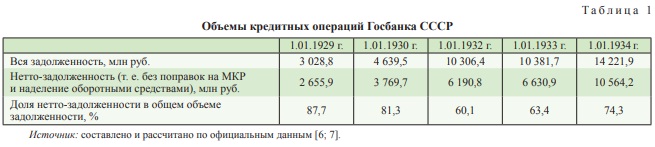

Существенность указанных выше недостатков может быть проиллюстрирована следующими данными. За год до проведения кредитной реформы, т. е. в начале 1929 г. доля нетто задолженности в общем объеме кредитных операций Госбанка СССР составляла 87,7%, по состоянию на 1.01.1930 г. – 81,3% (см. табл. 1). В дальнейшем благодаря введению контокоррентных счетов и другим преобразованиям данный показатель настолько снизился, что даже после отмены контокоррентных счетов к началу 1932 г. находился на уровне 60,1% на фоне постоянного наращивания абсолютных сумм кредитных операций. Далее наблюдался рост доли нетто-задолженности, и к на- чалу 1934 г. этот показатель находился уже на уровне 74,3%

Одной из мер, направленных на разрешение проблем в организации безналичных расчетов, было введение системы взаимных расчетов через специальные отделы при конторах Госбанка. Кроме того, в рамках утвержденных правлением Госбанка «Положений и правил о кредитной и расчетной работе Госбанка СССР» был четко определен порядок акцепта счетов-фактур, условия действия аккредитива, определены правила открытия и ведения расчетных счетов, при этом было установлено, что одному хозоргану может быть открыт лишь один расчетный счет.

Как было сказано выше, третий этап реформы в советской литературе связывался с введением принципов краткосрочного кредитования. Позднее они были трансформированы в принципы банковского кредитования, излагаемые в советских и современных российских учебниках. однако ни в одном из постановлений нет термина «принципы кредитования», следовательно, их формулировка принадлежит не законодателям, а теоретикам 1 , характеризовавшим впоследствии ход про- ведения кредитной реформы 1930 – 1932 гг. Кроме того, поскольку июльское Постановление 1931 г. являлось продолжением предыдущих двух постановлений и было направлено на ликвидацию одного из выявленных ранее недостатков в проведении реформы, представляется не совсем правомерным выделение третьего этапа кредитной реформы, обусловленного Постановлением от 23.07.1931 года.

Завершающий этап проведения реформы был связан с Постановлением цИК и СНК СССР от 5 мая 1932 г. «об организации специальных банков долгосрочных вложений», которым был завершен начатый в 1927 – 1928 гг. процесс создания банков долгосрочных вложений. отметим, что еще согласно Постановлению цИК и СНК СССР от 23 мая 1930 г. все бюджетные ассигнования на финансирование капитальных вложений государственных предприятий стали безвозвратными, что было обусловлено необходимостью проведения индустриализации. Таким образом, специальные банки становились банками преимущественно безвозвратного бюджетного финансирования, что, в свою очередь, потребовало в условиях командноадминистративной системы централизовать все бюджетные ассигнования в руках Народного комиссариата финансов СССР. Поэтому Постановлением цИК и СНК СССР от 5 мая 1932 г. было установлено, что всесоюзные специальные банки должны были подчиняться именно Наркомфину. Создано было четыре банка: Банк финансирования капитального строительства промышленности и электрохозяйства (Промбанк), преобразованный из БДК; Банк финансирования социалистического земледелия (Сельхозбанк); Банк финансирования капитального строительства кооперации (Всекобанк), преобразованный из Всероссийского кооперативного банка; Банк финансирования коммунального и жилищного строительства (цекомбанк).

Названные банки распространяли свою деятельность на всю территорию страны (за исключением цекомбанка, осуществлявшего свою деятельность через местные коммунальные банки), все они имели сеть своих филиалов, открываемых в пунктах с достаточным количеством объектов финансирования. В тех пунктах, где открытие филиалов специальных банков оказывалось экономически нецелесообразным, обслуживание клиентуры проводилось через учреждения Госбанка. В этих случаях банкам разрешалось иметь своих уполномоченных при конторах Госбанка. Наряду с этим Госбанк осуществлял кассовое обслуживание специальных банков. После завершения реформы кредитная система страны состояла из Госбанка СССР, банков долгосрочных вложений и сберегательных касс. Наряду с ними в форме акционерного кредитного учреждения действовал Внешторгбанк, осуществлявший часть операций по обслуживанию внешнеэкономических отношений.

Таким образом, произошло существенное изменение состава кредитной системы. В ходе проведения реформы были ликвидированы кооперативные банки краткосрочного кредита, кредитные кооперативы (по состоянию на 1.10.1929 г. их было 10 361 [2, с. 47]) и общества взаимного кредита. После периода бурного роста количества обществ взаимного кредита (с 1.10.1923 г. – 53 общества, 1.10.1928 г. – 237), к 1.10.1929 г. их было 196 [2, с. 47], а к 1.01.1932 г. они прекратили свою деятельность, по край- ней мере, по данным официальной статистики. С 1934 г. в стране уже не существовало акционерных банков краткосрочного кредита (см. табл. 2). Сеть кредитных учреждений (без учета сберкасс) после реформы продолжала расти, но довольно медленно, так, в 1933 г. она увеличилась лишь на 3 единицы, а в 1934 г. – на 152.

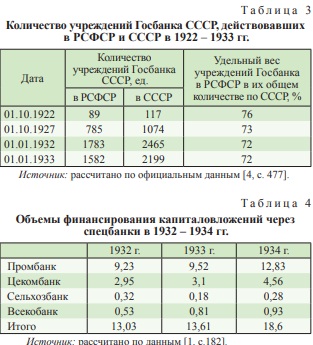

При этом происходило постоянное наращивание сети банковских учреждений долгосрочного кредитования промышленности и кооперативных банковских учреждений долгосрочных вложений, а также сети учреждений, входящих в системы коммунального и сельскохозяйственного кредита. обращает на себя внимание значительное увеличение количества учреждений Государственного банка СССР. Так, в период проведения новой экономической политики и вплоть до 1932 г. количество учреждений Госбанка СССР возрастало (см. табл. 3), однако в 1932 г. оно было существенно сокращено, при этом на территории РСФСР на 01.10.1922 г. действовало 76% данных учреждений, к концу же реформы этот показатель снизился до 72%.

1 В Постановлении СНК СССР от 20.03.1931 г., в частности, говорилось о том, что кредитование должно производиться «в целевом порядке и на определенные сроки, с обеспечением срочности погашения кредитов специальными обязательствами, выдаваемыми заемщиками Государственного банка» [4, с. 270]. В Постановлении же, утвержденном 23.07.1931 г. [8, с. 2], со ссылкой на мартовское Постановление приводится эта же фраза за исключением упоминания о целевом характере кредитования. В связи с этим представляется неправомерным отнесение принципов кредитования к Постановлению от 23 июля 1931 г., поскольку основания для формулировки теоретиками указанных принципов были четче обозначены уже в Постановлении от 20 марта 1931 года

За период подготовки к реформе, в ее ходе, а также в первые годы после ее проведения, по данным Промбанка, значительно возросли объемы финансирования капитального строительства. Следует отметить, что первоначально прирост объемов указанного финансирования был значительно более высоким, нежели в последующие годы. Так, совокупное финансирование капитального строительства Промбанком в 1929/30 отчетном году превысило данные предшествующего года в 2,9 раза, а в 1932 г. по сравнению с 1931 г. наблюдался рост лишь в 1,4 раза, при этом в целом с 1928 г. по 1933 г. отмечен рост в 10 раз [рассчитано по данным официального источника: 6, с. 480, 675]. Финансирование жилищного, коммунального и культурно-бытового обслуживания системой цекомбанка за тот же период возросло в 6 раз [рассчитано по данным официального источника: 7, с. 676]. Если же говорить обо всей совокупности капиталовложений в СССР, то следует отметить, что уже в 1932 г. 68,6% из них были осуществлены спецбанками посредством финансирования (главным образом Промбанком), при этом средства бюджета, проходящие через спецбанки, составили 79% от суммы их капиталовложений; в 1934 г. 96,9% всех капиталовложений осуществлялось спецбанками [1, с. 182]. Постепенно увеличивались объемы финансирования капиталовложений через спецбанки (см. табл. 4).

Долгосрочные кредитные вложения продолжали наращиваться, но с меньшими темпами по сравнению с объемами краткосрочного кредитования. Так, на 1.01.1933 г. по сравнению с 1.10.1928 г. объем долгосрочных кредитов возрос на 152%, а краткосрочных – на 240% [1, с. 184]. Происходило снижение темпов роста объемов долгосрочного кредитования и наращивание объемов финансирования капитальных вложений за счет средств государственного бюджета. В то же время, как показано выше, наиболее значительные темпы роста долгосрочных вложений наблюдались в период подготовки к кредитной реформе, когда предпочтение отдавалось не финансированию за счет средств государственного бюджета, а использованию государством кредитного механизма. В 1933 г. Госбанк СССР провел ряд мероприятий по ускорению расчетов, совершенствованию учета и организации документооборота, усилению внутрибанковского контроля. Была перестроена номенклатура статей баланса Госбанка: они стали группироваться по ведомственному признаку, что сделало баланс сопоставимым с кредитным планом. Был осуществлен переход к системе межфилиальных оборотов, предполагавшей их децентрализованную квитовку при со- хранении общего контроля в центре. В 1934 – 1937 гг. Госбанк начал вводить расчеты в порядке плановых платежей между предприятиями, имевшими систематические хозяйственные связи.

С апреля 1934 г. введены специальные ссудные счета (заменившие особые счета) для обеспечения расчетов с отдельными поставщиками или группой поставщиков. Задолженность по этим счетам погашалась каждые 5 дней. Во второй половине 30-х годов XX в. расширялась сеть учреждений Госбанка СССР. Если к концу 1933 г. действовало 2140 учреждений, то к концу 1938 г. их было 3300. Значительно возросли объемы операций Госбанка СССР, так, в течение 1938 г. было выдано 475,5 млрд руб. ссуд, что в 4,7 раза превышало объемы аналогичных операций в 1933 году [9, с. 127]. С 1.01.1934 г. по 1.01.1939 г. остатки на текущих счетах, открытых в Госбанке СССР, возросли в 1,9 раза, а на расчетных счетах – в 2,3 раза, остатки на счетах прочих кредитных учреждений – в 1,6 раза. Среди последних наибольшие остатки на счетах имели комбанки, включая цекомбанк [10; 11; 12]. После проведения реформы постоянно наращивались объемы кредитных вложений Госбанка СССР. В итоге задолженность народного хозяйства по кредитам, предоставленным Госбанком СССР с 1.01.1934 г. по 1.01.1941 г., возросла почти в 4 раза (см. рис.)

.

В течение ряда лет после реформы структура кредитной системы не подвергалась существенным реорганизациям, лишь в 1936 г. Всекобанк был ликвидирован, а его активы и пассивы переданы созданному в этот период Торгбанку СССР (Банку финансирования капитального строительства торговли и кооперации). На основе вышеизложенного представляется возможным сделать следующие основные выводы относительно особенностей, результатов и значения кредитной реформы 1930 – 1932 гг. для развития банковской системы страны:

● в ходе проведения кредитной реформы проявилась ее неподготовленность, приведшая к значительному количеству недостатков ее проведения, в том числе связанных с введением и последующей отменой контокоррентных счетов;

● преобразования имели коренной характер; благо- даря им был осуществлен переход от рыночно-ориентированной деятельности банковской системы к жесткой регламентации, соответствовавшей требованиям административно-командной системы управления, создавав- шейся в этот период в стране;

● переход к преимущественному осуществлению долгосрочного кредитования и финансирования через специально созданные всесоюзные банки (Промбанк, Сельхозбанк, Всекобанк, цекомбанк), что было обусловлено, в частности, проведением политики индустриализации. Была создана централизованная система сельско- хозяйственного кредита, долгосрочного кредитования капитальных вложений колхозов и кооперации;

● произошло кардинальное сокращение видового разнообразия кредитных учреждений: были ликвидированы кооперативные банки краткосрочного кредита, кредитные кооперативы и общества взаимного кредита; в течение 1933 г. прекратили свою деятельность акционерные банки краткосрочного кредита;

● к результатам реформы можно отнести: внедрение новых видов безналичных расчетов; ликвидацию коммерческого кредита и вексельного обращения; превращение Госбанка СССР в кассовый центр страны, центр краткосрочного кредитования и безналичных расчетов. Формирование следующих основных функций Государственного банка СССР: плановое кредитование хозяйства, организация денежного обращения и расчетов, кассовое исполнение государственного бюджета и осуществление международных расчетов;

● после завершения реформы кредитная система страны состояла из Госбанка СССР, четырех банков долгосрочных вложений и сберегательных касс. Для обслуживания внешнеэкономических отношений в форме акционерного кредитного учреждения действовал Внешторгбанк СССР;

● проведение реформы способствовало постоянному увеличению объемов краткосрочного кредитования и долгосрочного финансирования, ориентированного на индустриализацию страны, при этом использование в период под- готовки реформы кредитного механизма для осуществления долгосрочных кредитных вложений обеспечивало более высокие темпы наращивания соответствующих вложений;

● сложившаяся в ходе реформы структура кредитной системы просуществовала с небольшими модификациями несколько десятилетий. Структурные изменения второй половины 50-х годов ХХ в. не изменили основных под- ходов к организации банковской деятельности в СССР, сформировавшихся в ходе кредитной реформы 1930 – 1932 гг. и сохранившихся вплоть до проведения банковской реформы 1987 – 1991 гг., обусловленной коренной перестройкой всех экономических и политических основ жизни страны

Список литературы

1. Атлас М. С. Кредитная реформа в СССР. М.: Госфиниздат, 1952.

2. Кредитно-денежная система СССР. М.: Финансы, 1967.

3. Атлас М. С. Развитие Государственного банка СССР. М.: Госфиниздат, 1958.

4. История Государственного банка СССР (в документах). М.: Финансы, 1971.

5. Райзберг Б. А., Лозовский Л. Ш., Стародубцева Е. Б. Современный экономический словарь. 5-е изд., перераб. и доп. М.: ИНФРа-М, 2007.

6. Социалистическое строительство СССР. Статистический ежегодник. (цУНХУ Госплана СССР). М.: 8-я типография «Мособлполиграфа», 1934.

7. Социалистическое строительство СССР. Статистический ежегодник. (цУНХУ Госплана СССР). М.: 8-я типография «Мособлполиграфа», 1936.

8. Постановление СТо СССР от 23 июля 1931 г. № 317 «об оборотных средствах государственных объединений, трестов и других хозяйственных организаций» // Справочная правовая система Консультант Плюс.

9. Развитие советской экономики (статистические материалы) / Составитель Д. Г. Кузьменко; под ред. Л. М. Гатовского. М.: Типография ВПШ при цК ВКП (б), 1946.

10. Динамические таблицы спецбанков за 1932, 1933, 1934, 1935 и 1936 годы // РГаЭ. Фонд 1562. опись 16. Д. 65. Л. 61–64. 11. Годовой отчет по основной деятельности Госбанка СССР за 1933 г. // РГаЭ. Фонд 1562. опись 16. Д. 25. 12. Динамические таблицы по Госбанку и Спецбанкам за 1937 г. и 1938 г. // РГаЭ. Фонд 1562. опись 16. Д. 174. Л. 1–37. 13. РГаЭ. Фонд 2324. опись 20. Д. 4253. Л. 5.

С. А. Уразова, доцент кафедры банковского дела Ростовского государственного экономического университета «РИНХ», кандидат экономических наук Статья раскрывает особенности проведения и значение кредитной реформы 1930 – 1932 гг. для развития банковской системы СССР.

В статье рассматриваются следующие вопросы: основные причины и условия перехода к проведению кредитной реформы; характеристика хода реформы в части нормативной регламентации, специфики и особенностей проведения преобразований; последствия и значение реформы для развития банковской системы страны. The purpose of a spelling of article is disclosing features of realization and value of credit reform of 1930 – 1932 for development of bank system of the USSR. The basic questions considered in article: principal causes and conditions of transition to realization of credit reform; the characteristic of a course of reform regarding a normative regulation, specifi city and features of realization of transformations; consequences and value of reform for development of bank system of the country. Ключевые слова: кредитная реформа; банк; контокоррентный счет; банки долгосрочных вложений. Key words: credit reform; bank; current account; banks of long-term investments.

Комментарии

Дьявол как всегда в мелочах, вернее в применении идеальных концепций к реальной жизни.

Госбанк и особенно централизованное перераспределение денег упираются в проблему: насколько централизаторы осознают ограничения своего администрирования.

В первую пятилетку как было: рабочие имеют карточки, а все остальные питаются с рынка. О рабочих централизаторы озаботились, а об остальных нет.

И даже о точной информации с мест, о качестве планирования и демпфировании его ошибок централизаторы не озаботились. Вернее как: централизация предполагает и подавление альтернативных точек зрения и требований, что относительно неизбежно во время войны. Но когда войны нет, это просто выливается в подавление оппозиции (Венесуэла при Мадуро). То есть критика утихает и административный восторг растет.

В сельском хозяйстве в результате голод (что в СССР, что сейчас в Венесуэле)

В нефтяной промышленности СССР https://iv-g.livejournal.com/484364.html административный восторг привел в конечном итоге к более чем удвоению плана (46 млн.т), что было провалено и в итоге добыча (22.1 млн.т) совсем немного превысила первоначальный план (21.7 млн.т)

В нефтяной промышленности Венесуэлы: годовой обвал нефтедобычи на 29%

https://aftershock.news/?q=node/607616

Бггг... Какой примечательный лексикон у автора.

Когда же концепция избавления от паразитов через внедрение пресловутой финцифровизации в госбанке придет в исполнение? Втб, касса и госбанк.

Бггг...

Там не избавление от "паразитов" было, а стремление поднять как можно больше денег в системе и одновременно ее не уронить в гиперинфляцию/дефицит. Главный расчетный центр (были еще коммунальные банки, которые могли вести расчеты, но это сущие блохи в масштабе) позволял собирать все свободные деньги в одном месте что бы затем раздавать их в виде кредитов. В первую пятилетку получилось значительно хуже чем хотели, развал снабжения и введение карточек - закономерный итог тогдашних аппетитов руководства.

Создается впечатление, что скрытой задачей, а то и целью это "реформы" было установление диктатуры финансового капитала. Конечно не сразу - игра в долгую на десятки лет, но результат теперь известен.

И паралелльно шел такой же процесс в кап.странах.