Текст: Ингард ШУЛЬГА

В последние годы ситуация на рынке урановой продукции «оправдала» все самые пессимистичные ожидания. Предложение по-прежнему превосходит спрос, сдерживая восстановление конъюнктуры. Постфукусимские реалии существенно меняют нижние этажи рынка ядерного топлива, обостряют конкуренцию и подхлестывают технологическое развитие ЯТЦ.

Авария, случившаяся на японской АЭС «Фукусима-1» в марте 2011 года, привела к остановке в течение короткого времени третьей в мире по масштабам ядерной энергетики Японии, поэтапному выводу из эксплуатации целого ряда энергоблоков в Германии, снижению среднемирового КИУМ атомных станций из-за проводимых во многих странах дополнительных проверок и мероприятий по повышению безопасности АЭС.

Эхо второй по значимости последствий аварии в истории мировой ядерной энергетики совпало с рядом других факторов, оказавших дополнительное давление на рынки фронт-энда. Так, экономическая лихорадка во многих странах, последовавшая за финансовым кризисом 2008 года, вкупе с ощутимым повышением энергосбережения привели к сильному отставанию динамики энергопотребления от ожиданий.

К этому добавились развитие конкурентных энергетических рынков, увеличение и удешевление предложения некоторых энергоресурсов за счет успешной коммерциализации новых технологий (например, в сферах разработки сланцевого газа, битуминозных песков и других). Все это, вместе взятое, поколебало баланс спроса и предложения в пользу последнего и привело к снижению цен на многие энергоресурсы.

Наконец, характерная для основной массы передовых стран озабоченность вопросами экологии и климата привела к повсеместному появлению, с государственной помощью, нового, весомого сегмента энергобаланса — распределенных возобновляемых источников энергии. В долгосрочной перспективе они способны принести «дивиденды» в сферах энергетики и климата, но пока не столько увеличили реальное, экономически конкурентоспособное предложение энергоресурсов, сколько оказали финансовое давление на остальных участников энергорынков, чьи доходы перераспределяются в пользу ВИЭ за счет явного или скрытого налогообложения и законодательно установленных преференций.

Все это ослабляет «экономику» некоторых видов генерации, включая атомные станции, которые пока намного эффективнее большинства ВИЭ в качестве источников энергии и в деле снижения парниковых выбросов, но мало где пользуются сравнимыми привилегиями.

В таком контексте произошли своеобразное «затоваривание» рынков урановой продукции, обострение конкуренции и некоторое ускорение технологического развития в этом секторе атомной отрасли.

Медвежий рынок

Есть только две страны в мире, которые полностью удовлетворяют потребности своей атомной отрасли в уране за счет собственной добычи: это Канада и ЮАР. Еще бóльшая диспропорция характерна для рынков обогащения и конверсии: несколько стран мира и еще меньше компаний полностью обеспечивают потребности большинства остальных государств. Все это стимулирует развитие глобального уранового рынка и транснациональное переплетение активов в этой сфере.

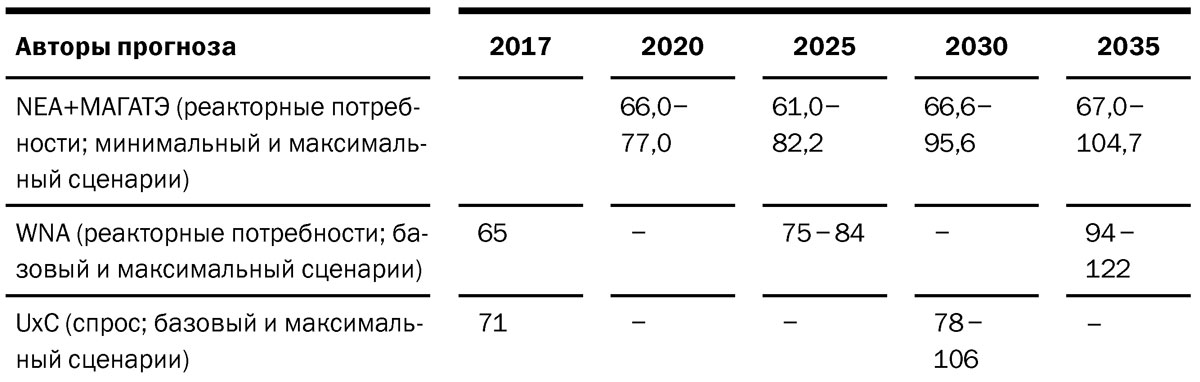

Увеличение масштабов мировой ядерной энергетики за несколько десятилетий привело к кратному росту спроса на уран: к концу 1970-х годов мировые реакторные потребности в уране составляли менее 30 тыс. тонн, а в годы перед «Фукусимой» они приблизились к 70 тыс. тонн. Однако на протяжении истории становления ядерной генерации этот спрос удовлетворялся по-разному.

За всю историю человечество извлекло из недр менее 3 млн тонн урана, но использовало далеко не все. До второй половины 1980-х годов добыча урана стабильно превосходила реакторные потребности. Затем, вплоть до нынешнего десятилетия, добыча существенно (в некоторые годы — более чем вдвое) уступала объему потребления урана. Это стало возможным благодаря резкому росту роли вторичных источников в удовлетворении спроса на уран: в среднем около трети потребления покрывалось за счет таких источников. К ним относятся: складские запасы урана в разных формах; снижение содержания урана в отвалах разделительного производства; результаты переработки ОЯТ; обогащение обедненного гексафторида урана (ОГФУ).

Особую роль в последние десятилетия сыграл еще один вторичный источник — военная сфера. Разбавление высокообогащенного урана (ВОУ) и прекращение массовой наработки плутония в США и России (которая ранее требовала значительных объемов урана для работы мощнейших промышленных реакторов на комбинате «Маяк», ГХК, СХК, в Саванна-Ривер и Хэнфорде), а также сокращение масштабов и активности российского атомного флота — все это высвободило ресурсы урана и мощности обогащения, ранее задействованные в ядерно-оружейном комплексе, и повлияло на баланс спроса и предложения на рынке.

Например, одно только разбавление российского ВОУ в рамках соглашения с США «Мегатонны — в мегаватты» (действовавшего в 1993–2013 годах) в отдельные годы покрывало до ~13–15% мировых потребностей в уране, обеспечивая порядка ~10% спроса ядерной энергетики на ЕРР.

В первые годы после «Фукусимы» совпали несколько факторов, сильно ухудшивших для поставщиков конъюнктуру рынков первых стадий ЯТЦ. С одной стороны, потребности в уране снизились, прежде всего из-за практически одновременной остановки (окончательной или на неопределенное время) в разных странах около 60 энергоблоков АЭС, тогда как вводы в эксплуатацию были незначительными по сравнению с выбытием. С другой стороны, вопреки падению спроса, добыча урана сохранила наметившуюся ранее тенденцию к росту (лишь в 2014 году она ощутимо снизилась, оставаясь все же выше предфукусимского уровня).

Благодаря этому производство практически сравнялась с потреблением, чего не случалось с 1980-х годов: так, со времени японской аварии мировой объем добычи был эквивалентен ~88–101% глобальных реакторных потребностей в уране, тогда как до «Фукусимы» (в 2007–2011 годах) этот уровень составлял ~63–77%. Таблица 1. Соотношение добычи и потребления урана в мире

На фоне роста объемов добычи на рынок продолжал давить «навес» вторичных источников урана, который, вопреки прогнозам, меньше не становился: так, в 2011 году совокупный вклад вторичных источников в обеспечение рыночного спроса составлял ~17 тыс. тонн урана, а к 2015 году он увеличился до ~18,3 тыс. тонн (расчет на основе оценок UxC и WNA). Это произошло, несмотря на прекращение в конце 2013 года поставок на рынок российского ОУП в рамках упомянутого соглашения с США. По ряду причин роль вторичных источников усиливалась, поддерживая «навес» избыточного предложения.

Прежде всего это касается значительных складских запасов урана в разных формах у государств и компаний — участников рынка. По информации NEA и МАГАТЭ, к 2015 году человечество аккумулировало в запасах порядка 540 тыс. тонн урана. Часть этого объема составляют запасы гражданской атомной энергетики, периодически пополнявшиеся излишками из государственных резервов. Такие запасы сократились по сравнению с уровнем 1990 — начала 2000-х годов, но остаются весьма значительными: по оценке WNA, к середине нынешнего десятилетия они превысили 200 тыс. тонн. Данные о точном распределении запасов весьма ограниченны: многие государства и участники рынка не сообщают исчерпывающих сведений на этот счет.

Согласно оценкам Минэнерго США, по итогам 2016 года коммерческие запасы в этой стране составили ~55,3 тыс. тонн — этого достаточно для удовлетворения потребностей ядерной энергетики в течение примерно 3,5 лет. В Евросоюзе, по данным ESA, запасы к концу того же года составили ~51,5 тыс. тонн, что может обеспечить потребности ядерной энергетики региона на протяжении более трех лет, не считая использования топлива из переработанных ОЯТ, которое ныне покрывает около 1/10 потребностей ядерной энергетики ЕС. Согласно оценкам UxC, в Китае и Японии обеспеченность ядерной энергетики ураном за счет подобных резервов значительно превышает показатели США и Европы.

После «Фукусимы» происходило накопление складских запасов в силу падения спроса и надежд участников рынка на скорый рост цен. Например, в ЕС запасы энергокомпаний достигли пика в 2013 году, затем начали снижаться, однако к началу 2017 года составили на 9% больше, чем в 2011 году. В США коммерческие запасы в 2012–2016 годах увеличились на 19%.

Еще одним важным фактором стал избыток предложения на рынке обогащения, возникший вследствие сокращения военных программ и поддержанный депрессией уранового рынка после «Фукусимы». Избыток предложения ЕРР не только характеризует ситуацию собственно в рыночном сегменте обогащения (о чем ниже), но и влияет на рынок природного урана — прежде всего через изменение содержания 235U в отвале обогащения. Удешевление природного урана обычно стимулирует повышение концентрации названного изотопа в отвале, а следовательно, и возрастание расхода урана, что благоприятно для конъюнктуры уранового рынка. Однако в последние годы все было иначе из-за переизбытка мощностей обогащения, который пересиливал фактор дешевизны урана и поощрял снижение концентрации 235U в отвале.

К примеру, по данным ESA, в странах Евросоюза среднее контрактное содержание в отвале в 2010 году составило 0,25%, в 2013 году — 0,24%, в 2016 году — 0,23%. Поставщики ЕРР вольны дополнительно уменьшать эту цифру и распоряжаться полученной экономией урана. Этот фактор в последние годы обеспечивает прибавку к предложению на рынке, которая, по оценкам WNA и UxC, достигает ~7–8 тыс. тонн урана в год при содержании в отвале около 0,23%.

Другим заметным вторичным источником остается переработка ОЯТ, покрывающая часть рыночных потребностей за счет экономии природного урана в результате использования плутония в MOX-топливе или применения ТВС на базе диоксида регенерированного урана. Результирующий вклад этого источника в глобальный рынок в последние годы составляет порядка 1,5–2 тыс. тонн. При этом в Европе, где он применяется в наибольшем масштабе, использование топлива из переработанных ОЯТ позволило сэкономить в 2013 году ~2 тыс. тонн природного урана, а в 2016 году — ~1,3 тыс. тонн.

При неизменно высоком предложении, спрос значительно снизился: он зависит не столько от формально действующих ядерных мощностей, сколько от фактического их использования — выработки, а она, например, в 2016 году в глобальном масштабе была почти на 4% меньше, чем среднегодовые показатели прошлого десятилетия.

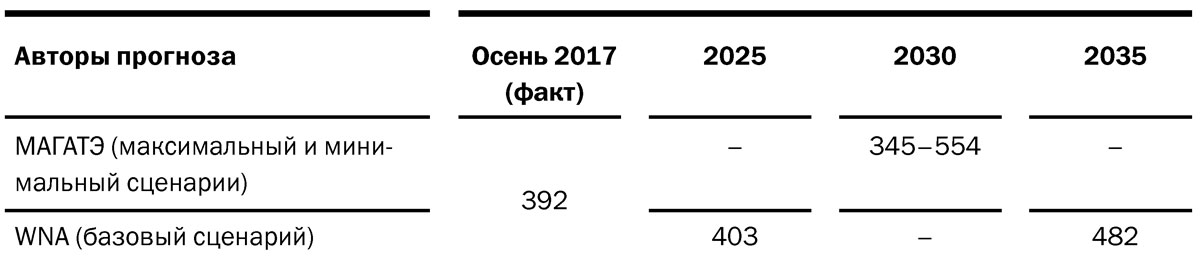

Таблица 2. Актуальные долгосрочные прогнозы установленной мощности АЭС мира, ГВт

Избыток предложения на рынке соответствующим образом отразился на ценах. Авария на «Фукусиме-1» застала рынок урана в фазе высоких цен, вскоре после прохождения ими второго по высоте исторического пика. Ко времени аварии спотовые цены составляли порядка $60 за фунт U3O8, а долгосрочные — ~$70. Возникший после аварии дисбаланс спроса и предложения обусловил нисходящий ценовой тренд в течение всех последних лет. В итоге ко второй половине 2017 года цены фактически вернулись к невысокому уровню (на начало октября 2017 года — ~$20,3 спот и ~$30,5 по долгосрочным контрактам), который близок к наблюдавшемуся до 2004 года на протяжении без малого двух десятилетий.

Снижение спроса в первые постфукусимские годы проявилось и в других переделах фронт-энда, хотя и в разной степени. Так, на рынке обогащения избыток предложения проявился еще до «Фукусимы». После аварии возникли несколько факторов, совместное влияние которых дополнительно ухудшило конъюнктуру. Сокращение ядерной генерации привело к некоторому снижению спроса на ЕРР, в то время как мощности обогащения в первые годы после «Фукусимы» даже несколько увеличились (см. инфографику). Хотя в 2012–2013 годах был закрыт ряд крупнейших разделительных комплексов (в Трикастене, Франция, и в Падъюке, США), так что мощности в 2013 году снизились до минимума в нынешнем десятилетии, они продолжали существенно превышать спрос.

При этом часть рыночного предложения по-прежнему покрывалась за счет вторичных источников, в том числе массовых поставок в рамках российско-американского соглашения ВОУ-НОУ, продолжавшихся в течение двух с половиной лет после «Фукусимы».

В дальнейшем вторичные источники несколько сократились, однако возобновился рост мощностей (в основном благодаря значительному наращиванию у компаний Urenco и CNNC) при относительно стабильном спросе, который все эти годы оценивался в диапазоне ~47–50 млн ЕРР. Таким образом, существенный избыток предложения сохранялся и продолжает оказывать влияние на рынок.

Еще в годы, предшествовавшие «Фукусиме», цены на ЕРР имели тенденцию к снижению, хотя к началу 2011 года они все еще оставались на приличном уровне (спотовые и долгосрочные цены Ux — выше $150/ЕРР). На фоне описанной ситуации после аварии нисходящая ценовая динамика ускорилась, хотя и не сразу. Этот тренд продолжился: к середине 2017 года цены Ux долгосрочных контрактов упали до ~$50/ЕРР, а спотовые — до ~$43/ЕРР. Таким образом, за постфукусимский период рыночная стоимость услуг обогащения снизились примерно в три раза.

Особенно неоднозначная ситуация сложилась на рынке конверсии. Для него давно был характерен сильный избыток предложения, в частности, к началу нынешнего десятилетия мировые мощности находились на уровне 75,6 тыс. т/г урана в гексафториде, а вторичные источники составляли около 15 тыс. т/г. Между тем спрос не превышал 59–60 тыс. т/г. Падение спроса после «Фукусимы» привело к еще большей недогрузке мощностей (в год аварии средняя загрузка едва превысила 60%; в последнее время она составляет более 70–80%).

Практически все основные поставщики в годы депрессии временно или окончательно останавливали часть мощностей. Кроме того, если незадолго до японской аварии предполагался значительный рост глобальной мощности (поскольку уже к середине нынешнего десятилетия прогнозировалось увеличение спроса до 80 тыс. т/г), то теперь поставщики пересмотрели планы в сторону значительного сокращения производства (в России, США) или его прекращения (в Великобритании). В итоге к 2017 году мощности сократились до ~52 тыс. т/г, а вторичные источники, в отдельные годы превышавшие 20–25 тыс. т/г, после завершения российско-американского соглашения ВОУ-НОУ сократились примерно в полтора раза.

Для рынка конверсии характерна крайне высокая концентрация производства, превышающая показатель рынков обогащения и тем более урана: пять ныне действующих производственных комплексов конверсии (включая территориально разделенные по стадиям производственной цепи) обеспечивают свыше 99% глобальных потребностей. Это не позволяет рынку «расслабиться», делая его чрезвычайно чувствительным к рискам технологических сбоев и производственных решений поставщиков. В то же время, будучи незаменимой частью ядерно-топливного цикла, это самый «дешевый» компонент в структуре себестоимости ТВС (несколько процентов). Его цена наименее важна для потребителей, которых больше волнуют не умеренные колебания стоимости UF6, а риск краха бизнеса одного из поставщиков по техническим или экономическим причинам.

Владельцы двух из пяти крупнейших конверсионных комплексов — канадская Cameco и американская Honeywell — не входят в государственную вертикаль атомной отрасли, и работа их конверсионных заводов практически не увязана с функционированием государственной ядерной энергетики или ядерно-оружейного комплекса (в Канаде нет ЯОК, а ядерной энергетике страны не нужен UF6, поскольку она состоит исключительно из реакторов, работающих на уране природного изотопного состава; в США свыше 90% ядерной генерации принадлежит частным структурам, а потребности ЯОК и флота в высокообогащенном уране сегодня удовлетворяются за счет существующих запасов ВОУ). Для таких поставщиков конверсия — «чистый» бизнес; оба в последние годы, на фоне падения конъюнктуры рынка, приняли решение о значительном сокращении производства.

В таком контексте рыночная стоимость конверсии в нынешнем десятилетии изменилась в меньшей степени, чем цена в других переделах фронт-энда. Наибольшие изменения претерпела спотовая цена, которая уменьшилась с $11–12 за килограмм в начале 2011 года до $5 на середину 2017 года (ценовые индикаторы Ux). За это же время долгосрочная цена конверсии Ux снизилась менее чем на 15% (с $16–16,5 до $14), хотя в отдельные периоды она росла. То есть удешевление конверсии было гораздо меньше, чем кратное падение рыночной стоимости U3O8 и ЕРР.

Еще два фактора, оказавшие влияние на урановый рынок в последние годы, находятся вне атомной отрасли: это глобальные экономические проблемы и снижение динамики энергопотребления. Впрочем, это имело и свои плюсы для рынков урановой продукции, связанные прежде всего с изменением валютных курсов. Укрепление доллара США (именно в этой валюте производится основная масса расчетов на урановом рынке) по отношению к валютам ряда стран сыграло заметную роль в динамике рыночных цен, но в еще большей степени оказало экономическую поддержку крупнейшим поставщикам первых переделов ЯТЦ, чьи производственные мощности расположены вне США. Это смягчило удар по их бизнесу, последовавший за «Фукусимой». Tуманные перспективы В последние годы усилилась неопределенность в отношении будущего спроса на урановом рынке. Это касается как близкой и среднесрочной, так и отдаленной перспективы.

До нынешнего десятилетия кратко- и среднесрочная оценка реакторных потребностей в уране была более очевидна в силу относительно жесткой связи этих потребностей с выработкой АЭС, а выработки — с установленной мощностью. После «Фукусимы» в ряде стран с развитой ядерной генерацией увеличилась доля простаивающих или неожиданно выведенных из эксплуатации энергоблоков, причем возникла бо́льшая, чем прежде, неопределенность в отношении объема и графика возвращения в работу ядерных мощностей и сроков их дальнейшей эксплуатации (Япония, Германия, Бельгия, Швейцария, Испания и другие страны).

Кроме того, увеличился масштаб строительства новых ядерных мощностей (прежде всего в Китае, России, Индии, Южной Корее, США). Однако фактический ввод в эксплуатацию некоторых из них откладывается на протяжении многих лет (в Финляндии, Индии, Франции, на Тайване и так далее) или в конце концов отменяется (США), что дополнительно сбивает с толку урановый рынок.

В то же время возросла неопределенность относительно долгосрочных перспектив развития ядерной энергетики в ряде государств и регионов, что связано с усилением антиядерных настроений в обществе и у властей предержащих после «Фукусимы» (Франция, Южная Корея, Япония, Швеция, Испания, Тайвань и другие страны). К этому можно добавить обострение экономических проблем, снижение конкурентоспособности ядерной генерации в целом ряде важнейших регионов (прежде всего в США, ЕС, Канаде), что приводит к закрытию энергоблоков и сворачиванию или замедлению проектов сооружения новых ядерных мощностей — как в обозримой перспективе, так и в долгосрочной.

На таком фоне большинство прогнозов авторитетных отраслевых организаций (МАГАТЭ, NEA, WNA, UxC и других) относительно роста спроса на урановом рынке оказались чрезмерно оптимистичными. Это касается сценариев, представленных после «Фукусимы» и тем более до нее. Несмотря на ожидания, перелома на рынке до сих пор так и не произошло, скорее наоборот: в последние год-два цены установили рекордные минимумы за десять и более лет.

Признавая это, экспертные организации уже не впервые за последние годы пересматривают свои перспективные оценки в сторону значительного снижения «градуса оптимизма». К примеру, актуальный (на сентябрь 2017 года) прогноз UxC предполагает в базовом сценарии увеличение до 2030 года мирового спроса на уран на 9%, тогда как год назад эта организация предсказывала рост к тому же сроку на 46%, а два года назад — на 53%.

Среди основных факторов, которые заставляют скорректировать видение будущего уранового рынка, — снижение ожиданий относительно роста ядерной генерации. Например, МАГАТЭ в 2017 году понизило прогноз мировых ядерных мощностей к 2030 году по сравнению с прошлогодними оценками на 45 ГВт в обоих представленных сценариях. WNA умерила ожидания в сравнении со своими прогнозами двухлетней давности на 10–15% в базовом и максимальном сценариях.

Обе организации допускают наименее благоприятные варианты развития событий, при которых к 2030-м годам произойдет снижение ядерных мощностей, наряду с некоторым ростом выработки. В таких пессимистичных сценариях подразумевается сохранение спроса на урановом рынке на уровне, близком к сегодняшнему.

Что касается ближайшей перспективы, то ряд экспертных структур предсказывают стагнацию рыночного спроса на уран возле ныне достигнутого уровня. Так, UxC полагает, что в базовом сценарии в ближайшие пару лет спрос несколько снизится, а затем начнется его медленное восстановление вплоть до 2030-х годов. По оценке министерства промышленности Австралии, глобальный спрос на уран составит 74,9 тыс. тонн в 2017 году, 74,5 тыс. тонн — в 2018 году, 74,7 тыс. тонн в 2019 году. По оценкам экспертов ведомства, после предполагаемого по итогам 2017 года провала среднегодовых спотовых цен до многолетнего минимума в ~$22 за фунт U3O8, в 2018 году среднегодовые цены могут вырасти до ~$25, а в 2019 году — до ~$29. Похожую динамику цен ожидает в ближайшие годы UxC: увеличение спотовых цен до уровня порядка $30.

Основная надежда на восстановление спроса связана с увеличением потребностей энергокомпаний в уране. Конъюнктура рынка вступает в растущее противоречие с динамикой ядерного парка. В последние два года мировые ядерные генерирующие мощности впервые превысили примерный уровень в 380 ГВт, достигнутый ко времени аварии на АЭС «Фукусима-1». Возобновился их прирост: сегодня они составляют 391,7 ГВт.

Темпы ввода мощностей существенно опережают скорость вывода благодаря рекордному за последние десятилетия масштабу строительства и большей единичной мощности современных энергоблоков по сравнению с основной массой выводимых. В предыдущие два года в мире были подключены к сети два десятка энергетических реакторов — подобных темпов не наблюдалось с 1980-х годов. За прошедший период 2017 года к сети присоединены еще три энергоблока АЭС, а в стадии строительства находятся 57 блоков.

Одним словом, возникли предпосылки для роста спроса на ядерное топливо на среднесрочном временнóм горизонте. Некоторое восстановление потребления урана по сравнению с постфукусимским уровнем пока не впечатляет, что отчасти объясняется повышенной долей блоков, простаивающих неопределенное время (особенно в Японии). Однако в ближайшем будущем рост ядерной генерации должен в полной мере отразиться на спросе уранового рынка.

В то же время ожидаются некоторые ограничения со стороны предложения урана, обусловленные несколькими причинами. Прежде всего, текущий уровень цен ведет к нерентабельности большинства уранодобывающих предприятий и целых компаний. В таких обстоятельствах многие поставщики до сих пор «держались» во многом благодаря долгосрочным контрактам, заключенным давно, в том числе во времена небывалого подъема цен — во второй половине 2000-х годов.

Между тем ранее заключенные долгосрочные контракты, как отмечалось, постепенно истекают. Некоторая доля текущих и перспективных потребностей энергокомпаний (самых «твердых» покупателей рынка) оказывается не покрытой заключенными сделками. Пока доля такого спроса мизерна, но, по оценке UxC, в перспективе до 2020 года ~1/5 часть потребностей ядерной генерации не покрывается контрактами, а на горизонте 2025 года — ~2/3 таких потребностей.

Подобная ситуация ведет, с одной стороны, к активизации рынка, новых сделок; с другой стороны, поставщики постепенно лишаются «дорогой страховки», которую им обеспечивали давно заключенные долгосрочные контракты. В этих условиях в ближайшем будущем усилится «естественный отбор» среди поставщиков урана, который приведет к некоторому перераспределению между ними «пирога спроса» — все еще небольшого. При этом обострятся проблемы рентабельности многих уранодобывающих компаний или их отдельных подразделений, а это будет стимулировать дальнейшее сокращение производства или препятствовать его развитию, потребует заморозки проектов.

Впрочем, обострение наступит не сразу. Например, UxC в базовом прогнозе ожидает небольшое увеличение глобальной добычи в 2018–2020 годах за счет развития реализуемых новых проектов, а затем медленное снижение на фоне роста издержек и резкое падение производства с 2027 года. В сочетании с сокращением в предстоящем десятилетии вторичных источников урана это может привести к дефициту предложения (и возможному значительному росту цен) во второй половине 2020-х годов.

Перспективы рынков обогащения и конверсии взаимосвязаны и в целом пропорциональны динамике рынка урана, хотя кривые их развития могут заметно отличаться. Потребности в ЕРР, вероятно, будут несколько опережать потребности в уране и в меньшей степени — в конверсии. Это связано с рядом причин. Во-первых, с получившей распространение практикой снижения содержания 235U в отвале, что обеспечивает дополнительное количество ОУП без адекватного прироста исходного сырья — природного урана или его эквивалентов, а также гексафторида.

По совместной оценке NEA и МАГАТЭ, эта тенденция требует пересмотра прогнозируемой потребности новых реакторов в уране на протяжении их жизненного цикла: если пять лет назад эти организации оценивали среднюю ежегодную потребность таких реакторов в 175 тонн урана на 1 ГВт мощности при содержании в отвале 0,30%, то в 2016 году соответствующие показатели оценивались в 160 т/ГВт и 0,25%. Такое снижение хвостовой фракции обеспечивает, при прочих равных условиях, экономию урана в 9,5% при увеличении потребностей в ЕРР на 11 %. Приведенные выше усредненные фактические данные последних лет для 28 стран ЕС свидетельствуют, на примере этого крупнейшего регионального рынка ядерного топлива, о еще большем понижении среднего показателя 235U в отвале.

Второй фактор, который может обеспечить опережающий спрос на ЕРР и конверсию по сравнению с природным ураном, — возможное развитие практики обогащения ОГФУ. В нынешнем столетии в ряде стран осуществлялись достаточно крупные проекты обогащения отвалов (Россия, США, Франция), а также использования полученного материала (Швеция, Финляндия, Бельгия). В частности, обогащение ОГФУ в России во второй половине 2000-х годов обеспечивало до ~4 % потребностей стран Евросоюза в уране.

В сегодняшних условиях коммерческое обогащение ОГФУ — незначительный фактор для рынка, но при появлении избытка новых, высокопроизводительных мощностей разделения и в случае повышения цен на уран такая практика может получить распространение. Потенциально ОГФУ — крупнейший вторичный источник уранового сырья: в мире накоплено ~1,6 млн тонн, и этот объем ежегодно прирастает на 40–60 тыс. тонн; в таких отвалах содержится количество 235U, эквивалентное мировой добыче урана в течение примерно семи лет.

Дальнейшее развитие переработки ОЯТ (за счет ожидаемого расширения этой практики в России, Китае, Франции, отчасти Японии) несколько усилит опережающую динамику спроса на ЕРР по сравнению с ураном, но не конверсией. В то же время сокращению разрыва между ростом спроса на уран и ЕРР будет способствовать развитие реакторных технологий, требующих урана природного изотопного состава или слабообогащенного урана. В обозримой перспективе этот фактор проявится главным образом за счет ядерной программы Индии, в меньшей мере — Китая, Аргентины, Румынии и, не исключено, Канады и Южной Кореи.

Абсолютный объем спроса на ЕРР и конверсию будет увеличиваться, прежде всего благодаря расширению глобальной ядерной генерации, а также тенденциям роста выгорания и уровней обогащения ядерного топлива, которые наблюдаются во всем мире. Причем если рост глобальных ядерных мощностей в долгосрочном плане остается под вопросом (как было показано выше, пессимистичные прогнозы допускают отсутствие такого роста), то факторы постепенного повышения выработки и эффективности ядерной генерации, а также уровня обогащения топлива сохраняют актуальность при любых сценариях.

В частности, для ядерной энергетики 1970-х годов был характерен уровень обогащения урана в топливе порядка 3%, тогда как сегодня типичные значения превышают 4 %, при этом разрабатывается и начинает внедряться (в конструкциях некоторых малых реакторов, перспективном топливе для больших легководных и т. п.) топливо с обогащением свыше 5%.

Как уже говорилось, сегодня рынки обогащения и конверсии характеризуются избытком мощностей, который сохраняется, несмотря на сокращения производства, осуществленные после «Фукусимы». По различным оценкам, в обозримой перспективе рыночного предложения в этих секторах будет достаточно для удовлетворения растущего спроса. Так, по последним прогнозам WNA, при базовом сценарии роста спроса на рынках обогащения и конверсии не возникнет дефицита по меньшей мере до 2030 года. Схожие оценки в отношении глобального рынка обогащения дает ESA: действующих мощностей будет достаточно для покрытия спроса до 2020 года; запланированное расширение мощностей обеспечит растущий спрос как минимум до 2025 года, а с учетом вторичных источников спрос будет покрываться предложением и в более отдаленной перспективе.

В то же время для рынков обогащения и конверсии характерны повышенные риски, связанные с очень ограниченным числом значимых поставщиков и заводов. Выбытие, по каким-либо неожиданным причинам, одного из них способно дестабилизировать не только данный сектор, но и весь урановый рынок, «опрокинув» все ранее сделанные прогнозы. Аналогичное воздействие на рынки может оказать развитие технологий, ряд которых (переработка ОЯТ, лазерное обогащение) могут превратиться в значимый фактор для уранового рынка не в отдаленной, а уже в обозримой перспективе, о чем речь пойдет ниже.

В общем, складывается парадоксальная ситуация, когда на фоне рекордного за последние десятилетия строительства ядерных генерирующих мощностей положение рынка урановой продукции осложняется, а его будущее отнюдь не очевидно.

Превращение уранового рынка в ярко выраженный рынок покупателя заставило поставщиков адаптироваться к новой реальности. Эта адаптация происходила по разным направлениям.

Среди важнейших изменений — снижение (остановка) роста производства или сокращение мощностей, отказ от проектов или их замораживание. В сфере добычи урана о сокращениях производства объявили компании Cameco, Areva, «Казатомпром», Paladin и другие. Сокращения касались главным образом отдельных проектов и составляли в среднем ~5–15%.

В то же время в ряде регионов мира продолжаются расширение или подготовка к пуску новых крупных проектов, что противоречит усилиям по сокращению предложения («Хусаб» в Намибии, «Саламанка» в Испании, «Мулга-Рок» и «Вилуна» в Австралии и другие). На рынке урана нет системы согласования действий, которая была бы сравнима по эффективности хотя бы с ОПЕК на нефтяном рынке или тем более с исторической бриллиантовой монополией. К тому же значительную часть предложения урана контролируют государства с развитой атомной отраслью, для которых приоритетом является самообеспечение государственной атомной индустрии сырьем и которые продолжали наращивать урановые активы и добычу на фоне ослабления рынка.

При таких обстоятельствах, вопреки снижению спроса, глобальная добыча в постфукусимские годы заметно выросла, в том числе в 2016 году. В 2017 году ожидается, по разным оценкам, стабилизация уранодобычи или ее небольшое снижение, которое ряд субъектов отрасли считают недостаточным для нормализации рынка. В последующие несколько лет вероятен некоторый рост добычи, в том числе за счет вступления в строй или расширения новых проектов.

Ощутимому снижению добычи до сих пор препятствовали некоторые причины, смягчавшие воздействие низкой конъюнктуры рынка на уранодобывающие компании: значительные объемы поставок, законтрактованные в прошлом; ослабление так называемых сырьевых валют; наличие действующих, невыработанных месторождений с низкой себестоимостью и так далее. Ослабление таких факторов (например, ожидаемое истечение долгосрочных контрактов) может в среднесрочной перспективе вынудить участников рынка к новым сокращениям, обусловленным экономическими причинами.

В зависимости от места поставщиков на урановом рынке они по-разному приспосабливались к неблагоприятной конъюнктуре. Участников этого рынка можно разделить на несколько условных типов: поставщики комплексных ядерных технологий и урановой продукции (Росатом, CNNC, до недавнего времени Areva); компании, специализирующиеся на одном или нескольких переделах фронт-энда (Urenco, Cameco, «Казатомпром»), включая специализированные уранодобывающие компании (например Paladin); диверсифицированные многоотраслевые «неатомные» холдинги (BHP Billiton, Rio Tinto, Honeywell), участвующие в одном из переделов фронт-энда, продукция которого иногда является побочным звеном более сложной технологической цепочки.

В меньшей степени пострадали комплексные поставщики ядерных технологий, которые могут создавать синергию бизнеса ЯТЦ с другими видами деятельности в атомной сфере, например, включать продукцию и услуги фронт-энда в состав своих комплексных продуктов (допустим, «пожизненное» или долгосрочное обеспечение топливом АЭС, построенной по их технологии) или перераспределять стоимость между стадиями ЯТЦ (как это происходит при частичном замещении урана ЕРР).

Аналогичную устойчивость проявили многоотраслевые холдинги: урановый бизнес для них не является первостепенным, так что некоторые из них кратно сократили присутствие в этой нише в пользу других отраслей. Например, Rio Tinto снизила добычу урана по сравнению с докризисным уровнем в ~3,5 раза, a Honeywell недавно объявила о сокращении конверсионного производства вдвое. Кризис уранового рынка сильнее всего бьет по узкоспециализированным уранодобывающим компаниям (которых на рынке большинство), не способным перераспределить свою активность на другие секторы.

В докризисное десятилетие на урановом рынке возникло несколько сотен компаний-юниоров, часть которых в итоге взялась за разработку отдельных проектов. В нынешнем десятилетии ряд таких компаний был вынужден уйти с рынка, другие сумели выжить в кризис, расставшись со своей самостоятельностью или уступив существенные активы более крупным игрокам.

Для повышения устойчивости и экономической эффективности некоторые специализированные компании затеяли проекты, направленные на диверсификацию бизнеса. Однако в условиях кризиса рынка их реализация осложнилась. Например, власти Казахстана давно поставили перед своей госкомпанией «Казатомпром» задачу превращения из структуры, продающей уран, порошки, топливные таблетки и некоторые материалы, в компанию, поставляющую продукцию и услуги всех стадий дореакторного ЯТЦ. Цель — максимально возможное замещение экспорта урана поставкой продукции более высоких переделов, что должно обеспечить дополнительную добавленную стоимость и доступ к новым рынкам.

Последний проект, похоже, дошел до стадии реализации, хотя и в сокращенном виде и с другим партнером: в конце 2016 года было объявлено о начале сооружения завода фабрикации мощностью 200 тонн/год (в 2–3 раза меньше первоначальных вариантов проекта), призванного обеспечивать тепловыделяющими сборками ядерные энергоблоки китайской CGN, чья дочерняя структура стала совладелицей (с долей 49%) проекта. Ввод в эксплуатацию завода, основанного по-прежнему на технологиях Areva, намечен на 2020 год.

Другой пример попытки разнообразить специализацию — Cameco. До сих пор компания была представлена во всех этажах фронт-энда, за исключением обогащения урана. В 2008 году Cameco, вслед за GE и Hitachi, вошла в проект создания и внедрения коммерческой технологии разделения изотопов урана с помощью лазера: она приобрела долю 24% в проектной компании Global Laser Enrichment (GLE). Однако, несмотря на фактическую поддержку властей США, в последние годы реализация проекта приостановилась, и крупнейшие акционеры — GE и Hitachi — в начале 2016 года объявили о возможности отказа от участия в нем. Cameco пока аналогичных заявлений не делала, однако очевидно, что получение компанией доступа к новым технологиям обогащения как минимум откладывается на длительный срок.

Другой реакцией многих участников рынка на провал конъюнктуры стало сокращение инвестиций в геологоразведку, развитие существующих и новых месторождений, определяющее перспективы воспроизводства ресурсной базы урана. В последние годы уранодобыча в буквальном смысле слова «живет старыми запасами», сформированными активной геологоразведочной деятельностью 10–40-летней давности. Последний бум разведки и подготовки новых месторождений наблюдался с 2003–2004 годов по первые постфукусимские годы.

Согласно информации МАГАТЭ, сформированной ресурсной базы достаточно для удовлетворения прогнозируемого спроса на уран примерно до 2030 года; по оценке WNA, реакторные потребности обеспечены этими ресурсами по меньшей мере до конца 2030-х годов. Однако по мере истощения ныне разрабатываемых месторождений и роста потребностей возникнет необходимость воспроизводства ресурсной базы, которое потребует значительных инвестиций уже начиная с 2020-х годов. Этот фактор может отразиться на экономике уранодобычи, способствовать ее снижению во второй половине следующего десятилетия (которое, как было показано, прогнозирует ряд экспертных структур) и внести вклад в возможное удорожание урана.

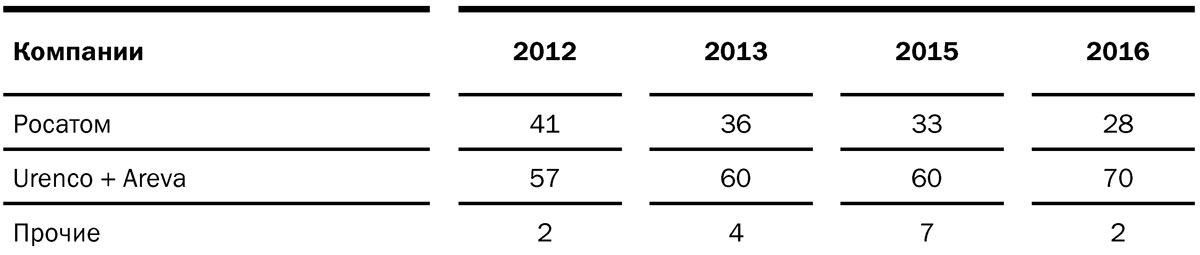

Еще одна примета последних лет — существенное перераспределение рынков между поставщиками. Это хорошо видно на примере изменений поставок российских ЕРР в Европу и США: удельный вес Росатома на рынке Евросоюза за последние несколько лет снизился в 1,5 раза (с 41% в 2012 году до 28% в 2016 году), а в США со времени поставок по соглашению ВОУ-НОУ — в два раза (c 41% в 2013 году до 22% в 2016 году). В натуральном выражении падение еще больше, поскольку объем обоих рынков за эти годы существенно снизился. Напротив, доля (и в меньшей степени объем поставок) Urenco на европейском и американском рынках заметно увеличилась, а Areva лишь восстановила часть позиций, которые она занимала до начала десятилетия.

В то же время Росатом увеличил присутствие на других рынках (главным образом в Азии), где строятся АЭС по российским технологиям, которые обеспечиваются ЕРР в составе топлива по долгосрочным контрактам, в том числе на весь период эксплуатации. Таким образом, произошло частичное перераспределение от поставок ЕРР на открытых рынках в пользу включения этого товара в комплексные предложения госкорпорации.

Характерной чертой последних лет стала реструктуризация производства ведущих поставщиков, прежде всего более высоких переделов. Практически все основные игроки на рынке конверсии и обогащения воспользовались возросшим избытком предложения для модернизации, перестройки и оптимизации производства. Так, во Франции и США именно в это время был осуществлен переход от устаревших газодиффузионных технологий обогащения урана к центрифужным; лидеры рынка — Росатом и Urenco — активизировали замену парка центрифуг на машины последних поколений; CNNC осуществила очередную волну внедрения российских центрифуг предыдущих поколений (которые строились в стране с 1990-х годов) и начала массовое внедрение новых центрифуг китайской конструкции.

Urenco и CNNC за это время значительно нарастили свои разделительные парки, однако в целом глобальные мощности обогащения в первые постфукусимские годы несколько снизились (см. инфографику).

Все ведущие поставщики конверсии (Cameco, Росатом, Areva, Honeywell, CNNC) провели модернизацию производства. При этом некоторые (Honeywell, Cameco) значительно снизили производство (включая конверсионный завод в Спрингфилдсе, Великобритания, который до 2014 года фактически использовался Cameco), а другие, напротив, сильно его увеличили (CNNC).

При некотором количественном снижении глобальных мощностей конверсии и обогащения в постфукусимские годы, их средняя эффективность возросла, и процесс обновления продолжается. Это обеспечивает поставщикам все бóльшую рыночную гибкость, позволяя им, в частности, с большей экономической эффективностью создавать вторичные источники урана. Благодаря этому они могут оптимизировать свой полный цикл ЯТЦ (такие поставщики, как Росатом, Areva, пока в меньшей степени CNNC) или составлять конкуренцию уранодобывающим компаниям (в случае Urenco и перечисленных компаний).

Перспективным фактором «гонки технологий» во фронт-энде можно считать замыкание ЯТЦ. Если ЗЯТЦ с помощью быстрых реакторов — отдаленная перспектива и на рынок ближайшего будущего практически не влияет (кроме сегодняшних нескольких процентов генерации у лидера этих технологий — России), то частичное замыкание с помощью переработки ОЯТ реакторов на тепловых нейтронах имеет заметный рыночный аспект, который может увеличиться в перспективе нескольких лет. Ограничивающим фактором пока остается спрос на MOX-топливо и топливо из регенерированного урана: масштабы и география использования продуктов переработки ОЯТ в нынешнем десятилетии сократились.

Это объясняется не только прекращением массового использования топлива из регенерированного урана в Великобритании, но и послефукусимскими событиями: остановкой или простоями блоков, ориентированных на MOX или регенерированный уран, в Японии, Германии, Бельгии, Швейцарии, а также снижением экономической эффективности такой практики в условиях низких цен на урановом рынке (что сократило потребление топлива из переработанных ОЯТ в ряде европейских стран, за исключением Франции). Однако значительный рост цен на уран и обогащение, который возможен в 2020-х годах, способен спровоцировать расширение данного сегмента вторичного рынка, особенно если поставщики предложат на нем новые конкурентные продукты или цены.

Сегодня в этом секторе рынка представлены Франция, Россия, отчасти Великобритания. В обозримом будущем к ним может присоединиться Япония, затем, возможно, Китай и другие игроки. В настоящее время полный цикл — от переработки ОЯТ до производства топлива на экспорт — обеспечивает Areva. Росатом, который до сих пор на внешнем рынке продавал продукцию и услуги отдельных переделов в этой нише, в перспективе нескольких лет может расширить ее, предложив новый продукт полного цикла — REMIX-топливо, которое основано на смеси не разделенных в ходе переработки регенератов урана и плутония с подпиткой из урана, обогащенного до менее 20%. Фактически госкорпорация развивает свою стратегию, направленную на дальнейшее продвижение в зарубежной рыночной нише частичного замыкания ЯТЦ.

У Росатома есть опыт переработки ОЯТ, в частности, некоторых ВВЭР, и он предлагает подобную опцию для заказчиков новых легководных блоков своей конструкции. Внедрение REMIX способно повысить привлекательность такого предложения, поскольку это топливо, в отличие, например, от MOX, может заполнять всю активную зону современных реакторов и многократно перерабатываться, а это обеспечивает дополнительное сокращение объема РАО. После испытаний тестовых сборок REMIX, которые проходят с середины прошлого года и займут порядка трех лет, госкорпорация, очевидно, вынесет решение о перспективах внедрения этой технологии. Ее появление может заметно расширить нишу вторичного рынка, связанную с переработкой ОЯТ.

Таким образом, со времени аварии в Японии конкуренция на рынках урановой продукции обострилась во всех аспектах: технологическом, ценовом, географическом. В условиях избытка предложения урана, обогащения, конверсии и на фоне значительного сокращения объемов «старых» атомных рынков (США, Европы и Японии) поставщики новых регионов с развитой атомной энергетикой (прежде всего крупнейшего — Китая) приобретают все бо́льшую самостоятельность в обеспечении собственных нужд и уже начинают заявлять о себе на внешних рынках фронт-энда. На фоне медленно меняющегося объема глобального спроса удельный вес открытой, доступной для любых поставщиков части рынка (за вычетом внутрикорпоративных поставок атомных холдингов) будет сокращаться; рыночный спрос продолжит смещаться в «третьи страны» — развивающиеся государства.

В условиях все более «тесного» рынка и низких цен с неочевидной перспективой их восстановления все более значимыми конкурентными преимуществами, помимо технологического лидерства, становятся диверсификация бизнеса и удачно, на долгосрочную перспективу подобранная линейка продуктов, обеспечивающих синергию разных переделов атомной индустрии.

Комментарии

Автор статьи исходит из того, что рынок первичного и обогащенного урана является либеральным (свободным). Это принципиально не так. Он управляется сплоченным картелем, в который входит и Росатом. А картель является частью Большой игры (геополитики). Первым на это указал AY. Я привел примеры стоимости входа компаний в добычу урана в Казахстане. За вход нужно платить геополитическую цену.

Напомню, главный вывод, к которому пришло Сообщество АШ (интегрально) 4 года назад: Германию и Японию вышвырнули из ядерного клуба. Поэтому они и не имеют планов развития АЭС.

.

Посмотрел. Uranium One отошел Росатому по решениям на самом высоком уровне. А Вестингхауз, с которым Казахстан в те годы стремился работать (имел 10%) сегодня банкрот.

Казахстан и с Аревой работает/работал, сейчас еще и с Китаем. А долю Вестов вернул назад в тот же день как появилась возможность.

//////Казахстан и с Аревой работает/работал/////

Последний раз состояние смотрел 2 года назад. Было большое отставание от первоначальных планов передачи технологии (продвижения к производству на территории Казахстана топливных сборок).

А Франция и ЮКорея почему остались? Или Германии с Японией предложили взамен газ и энерго кольцо соответственно?

Давайте будем точны в формулировках, все таки Япония и Германии и не были в ядерном клубе никогда. Ядерный клуб=страны обладающие ядерным оружием.

Вот из ядерной энергетики обе вылетели, причем если немцы совсем, то японцы скорей в нокауте и пытаются встать пуская потихоньку старые блоки.

А Франция и ЮКорея ввели ограничении на развитии атомной энергетики.

Из ядерных держав только РФ, Индия, Китай и Британия развивают атом. США скорее нет, чем да.

Отдельно надо сказать о нас, мы конечно развиваем атом, но как то больше все зарубежом, у себя больше станции замещения строим, начала строительства быстрых реакторов к сожаления не видно, как и существенного повышения доли атомной генерации в энергобалансе страны (((

Ну как бы все все поняли, не будьте занудой.

Ну дак обещать не значит жениться. ЮКорея вовсю обратно отыгрывает, как впрочем и Франция.

Планы есть. Компетенции есть. Смысла пока нет, ибо слишком дешевые углеводороды и не готова инфраструктура к увеличению доли АЭС. Например, обогрев городов с помощью АЭС требует очень серьезных вложений. Видимо, пока у государства их нет

Да ладно и почему же все тянут с началом строительсва БН и БРЕСТа что инфраструктура не готова? не смешно.

Бн есть. Почему бы сначала не замкнуть цикл, а после этого строить серийно?

Брест опять же слишком дорого. Я так понимаю, он даже в теории не доработан, много проблем. Какое строительство, Росатом не арева и не вестингауз.

Этот БН-800 не может замкнуть цикл от слова совсем, КВ меньше единицы у него, поэтому и нужен БН-1200 или другой быстрый реактор или модернизацию БН-800 делать(установка бланкета), что врятли. Так что ЗЯТЦ фактически если и не топчется на месте то скорость развития как у улитки. Не оправдывает свое название проект Прорыв.

БН-1200 уже по экономики вплотную довели к тепловым реактором(на 15% дороже ВВЭР-1200) все равно проект на доработку читай под сукно.

В теории все доработали, сейчас прошли полно размерные испытания основного оборудования , успешные кстати, но как обещали начать строить через полгода-год так и обещают уже как пару лет. Из ФЦП реактор БРЕСТ кстати вычеркнули только в прошлом месяце.

Там и без КВ проблем хватает. Бланкет есть на бн600.

Быстро только кошки родятся. Тарапица не надо, как говорил товарищ Саахов.

Хорошо. А кто сказал, что под сукно? Они вообще когда были в планах строительства?

А причина?

Проблем хватает, и самая главная проблема это деньги. Отсюда все задержки. А на БН-600 бланкет как 30 лет есть толку то что?

БН-1200 было сначала 3 штуки до 2030 г, сейчас 1 шт и до 30 то под большим вопросом.

А причина в том чтоФЦП кончится в 2020 и уж в этот срок ну ни как не построят. А больше ФЦП в планах нет. Концерну столько денег не набрать на продажах и строительстве зарубежом, он если на свои заработанные станции замещения построит и то хорошо будет.

Ощущение что БН решили похоронить. Т.к. у запада отставание в технологии то и нас притормаживают.

Вообще по статье складывается аналогия с СССР и нефтью по 10$ перед развалом. Одно из немногих передовых в обще мировом рынке максимально для нас урезают что бы подорвать экономику.

Если нет возможности расширяться во вне, надо расширяться внутри. Т.к. газ и нефть одни из основных товаров, значит надо заменять теплоэлектростанции на АЭС. Что позволит и газ-нефть меньше использовать, уран больше потреблять и заменить устаревшие станции на новейшие атомные.

И да - строить атомные корабли. Ледоколы и сухогрузы

Ведущие западные компании в ядерной отрасли потерпели крах Вест банкрот, Арева фактически реструктуризована, токсичные активы(а это именно строительная часть) вывели в отдельную компанию. Корейцам тоже по рукам дали с их планами экспансии- нет новых реакторов дома, ни кто не купит зарубежом проект. У нас не понятная мне пробуксовка на месте, на одном замещение не будет развития будет медленное умирание как во Франции с потерей компетенций и тп. Только Китай пока не отказался от своих амбициозных планов в 100 ГВт к 2025 году и 400 к 2050, все остальные страны разработчики реакторов либо сбавили обороты- заморозили текущий уровень генерации либо отыгрывают назад.

Да, топливо дешевое и нет смысла вот прям щаз тратить 100500 мильенов, что бы получить топливо которое дороже. Работы идут, как только экономически будет выгодно - глядишь и ускорятся.

Нарабатывается опыт, не?

То вы говорите что нужно с начала освоить ЗЯТЦ потом строить серию теперь договорились что вобще нафига строить если топливо дешевое. Научитесь сами себе не противоречить для начала.

Быстрые реакторы нужны для того что бы жечь ВАО от тепловых реакторов тем самым уменьшая общий объем для вечного захоронения и это безусловно экономически выгодно. Но концерн за свои блок не осилит построить никогда и за коммерческий кредит тоже не осилит, такие же условия как какому то Бангладеш ему не дают не говоря уже о субсидиях которые были при строительстве БН-800. Вот потому каждый научный совет говорят, а вы экономику поправите, нам типо нужен коммерческий БН который окупится только за продажу ээ, а время уходит и люди тоже причем безвозвратно.

Так что все пока тут печально.

Не нервничайте. Никаких противоречий. Это вы почему то решили, что для замкнутого цикла прямо вот сейчас надо построить БН-1200. Ни БН600, ни БН800 ну никак не позволяют получить нужный опыт. Срочно бежим по граблям аревы и вестов, да?

Может быть. Лет через 50 точно окупится, да?

Какие проблемы позволяет решить 1 блок? Как быстро будут утилизироваться накопленные отходы? Когда это окупится?

Ваши рассуждения о покорении звезд в рваных штанах немного потешны. Ну и в свете бюджетного дефицита деньги надо у кого то отнять. У пенсионеров? Армии? Медицины? Вы предлагайте, не стесняйтесь. Надо же будет перед электроратом похвастаться Президенту - вот БН1200 точно будет той фишкой, ради которой все за него в очередной раз проголосуют, да?

Если возникнет необходимость - деньги появятся. ГОСкорпорация, не забыли?

С БН-600 практически все что получить можно было уже получили дорабатывает старичек свой ресурс и все скоро закроют. БН-800 так и останется дорогой игрушкой созданной только ради утилизации оружейного плутония. На МБИР и то гос-во денег зажало и реактор строят с весьма урезанным функционалом чтоб как то его расширить концерн по миру бегает чтоб хоть сколько денег найти для развития. Так что не надо вести разговоры о том что мы не Арева или Вест у них средства то как раз были другой вопрос что они их успешно просрали. А у нас деньги только для Египта с Бангладешем есть, а на прорывные технология для себя увы нет.

Конечно в рваных штанах лучше деньги давать Египту и Бангладешу они дольше возвращаться будут (если вобще вернуться) чем в свою науку и энергетику вкладывать. К слову тот же БН-1200 окупился бы быстрей, чем Египет с Бангладешем рассчитается за ВВЭР-1200.

Франция "пролезла" в победители во ВМВ, поэтому сохранила свои "владения" в Центральной Африке. Но это не надолго. Французы это понимают и поэтому приняли решение о сокращении доли АЭС в генерации э/э с 75 до 50%. Но на это у них нет ресурсов. Пока от этого плана отказались. Но и обеспечиться свои АЭС топливом в ближайшее время уже не смогут. Ситуация у них тяжелая.

Как дела у Ю. Корее - не смотрел.

У них ни на какие электростанции нет ресурсов. Но зеленую ересь они не жаждут внедрять...

А чего там смотреть - не менее глухо. Им тоже предлагают энерго кольцо.

"Предложение по-прежнему превосходит спрос, сдерживая восстановление конъюнктуры."

А почему бы России и Китаю не скупать не только золото, но и уран?

Китай наскупал примерно на два года мировой добычи.

70 тыс. тонн это в пересчете на металлический природный уран? Из которого нам сейчас реально нужно 0,72%?

да это все природный уран.

То есть в пересчете на полезный изотоп - около 500 тонн всего... Немного. А "сжигаем" - и того меньше.

сжигаем очень мало около 5%, БН больше, но до 10% не добрался.

Вот за чем на Луну лететь надо, а не за мифическим He3 :)