Наши денежные власти руководствуется странным представлением о том, что управлять можно только одним параметром. Они выбрали в качестве параметра ключевую ставку и пытаются за счёт ключевой ставки двигать макроэкономическую ситуацию, влиять на макроэкономические параметры. Ничего из этого хорошего не получается потому что, обратите внимание на мощность нашей финансовой системы на этой своеобразной финансовой карте мира крайне низка, наш финансовый рынок маргинально мал. Это следствие, в том числе и проводимой ограничительной денежной политики. Мы сами не создаём деньги, мы пользуемся чужими деньгами, поскольку рубль имитируется в основном приобретение иностранной валюты, обслуживает иностранные кредиты, инвестиции и валютную выручку.

Соответственно в такой маленькой финансовой системе, предположим как это делает Центральный банк, он поднимает процентную ставку и одновременно пускает рубль в свободное плавание, то что они назвали "таргетирование" инфляции. Каково действие финансовых агентов? Они легко могут занять деньги под квази-нулевые процентные ставки 1-3 % в Европе или в Америке. Несмотря на финансовое эмбарго, до 30 дней можно занимать деньги, эти деньги привезти привести в Россию. Им всё равно какая тут процентная ставка Центрального банка, им деньги обходится в 2 3%, поэтому они легко могут раскачивать рынок как угодно. И поскольку курс рубля брошен в свободное плавание, Московская биржа до этого была приватизирована. На Московской бирже сегодня руководят крупнейшие финансовые структуры российские и зарубежные, поэтому рубль сегодня в руках у финансовых спекулянтов. Небольшое количество крупных финансовых структур контролируют по сути валютный рынок. Они манипулируют курсом рубля, берут любое количество денег за границей, вбрасывают их на наш валютный рынок и раскачивают его, получая гигантские сверхприбыли. Соответственно каждый скачок курс рубля вниз это инфляционная волна, повышение курса рубля не создает обратной волны, это такой известный "эффект храповика".

Сейчас они предположим, играют на повышение курса, идёт такой приток иностранного спекулятивного капитала, порядка 10 млрд долларов в долларах как минимум на рынке. Которые действуют в режиме кэрри-трейд, то есть берутся дешевые деньги за рубежом, вкладывается в наши дорогие финансовые инструменты, типа государственных облигаций под 8% годовых. Это создает дополнительное повышательное давление на курс рубля, курс рубля укрепляется. В совокупности доходность бумаг плюс повышение курса рубля, позволяет им ориентироваться на 30 40% доходности.

Всегда этот кэрри-трейд заканчиваются тем, что они фиксирует прибыль в какой-то момент, и уходят с рынка. После чего финансовый рынок обрушивается в разы, идет девальвация валюты и инфляционная волна. Мы это пережили в 1998-ом году мы это пережили 2008-ом. Видимо сейчас третий раз, мы наступим на те же самые грабли, потому что Центральный банк пытается бороться с выводом капитала из страны, путем сохранения высоких процентных ставок. Они приступили уже к изъятию денег и в рамках этой ограничительной денежной политики, Центральный банк уже 3 года изымает деньги из экономики. Потому что процентные ставки привели к падению спроса на кредит, под такие процентные ставки, денег больше чем спрос на них.

В голове наших денежных властей возникла картинка структурного профицита ликвидности. И они боялся, что избыточные как им кажется деньги, перетекают на валютный рынок. Поэтому они поддерживают сверхдоходность финансовых спекуляций, путем стерилизации этих денег через выпуск уже собственных облигаций. Под разговор о том, что никакой денежной эмиссии делать нельзя, сейчас они переходят к денежной эмиссии под обслуживание своих собственных облигаций. Выпускаются облигации Банка России, этот забытый немного у нас инструмент, раньше применялся для того чтобы изъять, как им кажется излишние деньги, которые образовались из-за того что деньги очень дорогие в экономике.

Начиная с 2014 года, когда они подняли процентные ставки, Центральный банк изъял около 8 триллионов в рублей. Всё то что он до этого выдал в экономику в режиме рефинансирования коммерческих банков, он забрал сейчас обратно. И теперь он превратился в чистый насос, который выкачивает деньги из экономики, путем эмиссии своих собственных облигаций.

Центральный банк становится убыточным в этой ситуации, и свои убытки покрывает за счёт денежной эмиссии, попадающей в доход финансовым спекулянтам и банкам рантье, которые просто покупают облигации Банка России, ничего не делают, имеют 8% годовых и спокойно себе живут. Такого рода экзотическими способами, Центральный банк сегодня удерживает эту проводимую политику псевдотаргетирования инфляции. Платой за это является отток денег из реального сектора, его деградация, сжатие инвестиций и так далее.

Другими экзотическим способами в современном мире, являются уже упомянутое свободное плавание курса рубля, как и сверх высокие процентные ставки. Потому что для инвестиционного процесса, если мы ставим во главу угла нашей политики рост инвестиций, а именно этого требует денежная теория. Есть доказательство нобелевского лауреата Тобина, о том что главной задачей денежных властей должно быть создание максимально благоприятных условий для роста инвестиционной активности.

Если мы по науке будем строить денежную политику и ориентировать финансово-экономическую систему на рост инвестиций, то мы должны держать стабильный курс. Потому что в условиях современной открытой экономики, колебания курса это по сути гибель для любого инвестора, причём такие высокие колебаний как у нас. Свободное плавание курса, в противоположность тому что заявляют руководители Центрального банка, это не стабилизатор, это акселератор внешних шоков. Они почему-то внушают руководству, о том что свободное плавание курса рубля демпфирует от внешние шоки. На самом деле всё с точностью наоборот, колебания нашего курса рубля многократно усиливает внешние шоки, потому что спекулянты пользуются любым внешним шоком для того чтобы разогнать амплитуду колебаний. Что собственно говоря мы и наблюдаем в нашей системе. При такой волатильности курса национальной валюты невозможно выстраивать инвестиции более чем на два-три месяца, деньги концентрируются исключительно в финансовом секторе и спекуляциях .

Попутно замечу, что это сильно подрывает евразийскую интеграцию, потому что страны в Евразийском Союзе рассчитывали на, то что рубль станет нашей резервной региональной валютой, но при таком колебании рубль никому не нужен. Даже наши субъекты хозяйственной деятельности переходят снова в иностранные валюты. Мы видим, что Россия абсолютный лидер по волатильности национальных валют, это позор для нашей страны и прямое нарушение закона о Центральном банке со стороны ЦБ, который должен обеспечивать стабильность национальной валюты.

Эта волатильность не только крайне вредна, но она крайне удивительна в ситуации, когда рубль является сегодня самой обеспеченной валютой мира. Объем денежной базы у нас, в 2 раза меньше объема валютных резервов, то есть наш рубль резервами обеспечен с двукратной прочностью, Центральный банк мог бы легко стабилизировать курс валюты, на любом разумном уровне. По-современному считая, допустим от 60 до 80, любую цифру взять и стабильно его держать в течение достаточно долгого периода времени.

Собственно говоря, вот так должна была бы строиться политика курс рубля, если мы хотим не палить резервы, как это было сказано президентом. Для этого нужно прекратить спекуляции, раскачку валюты. Раз валюта упала один раз, мы её там стабилизируем, пусть на заниженном курсе. Заниженный курс означает наращивание валютных резервов, потому что будет выгодно заниматься экспортом, наращивая валютную выручку, что будет вести к увеличению валютных резервов, без каких-либо валютных интервенций. И затем небольшая корректировка курса, каждый раз, когда необходимо переходить к новому уровню ценовой конкурентоспособности.

При такой политике у инвестора хоть возникает понимание того, какой будет курс через несколько лет. У Центрального банка возникает возможность держать валютные резервы, без риска их обесценить. Главная проблема, это борьба со спекулянтами, в этой системе спекулянты не появляются, неоткуда взяться. А в нынешней системе для спекулянтов созданы абсолютно райские условия. Обратите внимание на фоне падения спроса на валюту, на треть сократился внешнеторговый оборот, упали инвестиции, не растёт валовой продукт, в 5 раз вырос объем валютных спекуляций.

И не потребности реального сектора экономики, ни фундаментальные причины определяют сегодня колебания курса, а чисто игра спекулянтов. Спекулянты манипулируют курсом, потому что Центральный банк с рынка удалился. Они на этом получают сверхприбыли источником которых является обесценение рублевых доходов и сбережений. То есть проводимая политика обогащает валютно-финансовых спекулянтов, и валютный рынок как воронка втягивает в себя все свободные денежные ресурсы.

Эти спекулянты хорошо известны, вообще говоря, в любой другой стране они уже бы сидели в тюрьме, или ещё хуже что-нибудь с ними произошло, если мы возьмем Китай в качестве примера. Потому что манипулирование рынком считается тягчайшим преступлением в рыночной экономике, у нас же манипулирование курсом рубля и финансовым рынкам это основной вид операции на валютном рынке.

Рынок эти операции видит, имена спекулянтов хорошо известны, они манипулируют Московской биржей, они находятся во всех управляющих комитетах биржи и они стали главными бенефициарами этой политики псевдотаргетирования инфляции. Эти спекулянты связаны с нерезидентами, именно оттуда они черпают необходимые потоки денег для раскачивания курса, и финансового рынка в целом. Доля нерезидентов у нас устойчиво превышает половину на финансовом рынке, и для них в разных сегментах рынка, разная величина. На рынке ценных бумаг нерезидентов ниже, чем на валютном рынке, но тем не менее, именно они являются главными бенефициарами этой политики.

Почему у нас табуирован валютный контроль? Дело в том что при такой к финансовой карте мира, без введения валютного контроля за трансграничными движениями капитала, невозможно стабилизировать макроэкономическую ситуацию. Потому что всегда в экономику могут быть впрыснуто любое количество денег спекулятивных и они же могут быть любой момент отозваны. То есть у нас маргинальная позиция на мировом финансовом рынке, мы очень маленькие и если мы держим границу открытой, то любой американский хедж-фонд или европейский, легко может наш рынок обвалить, или наоборот накачать. Что говорить если все наши банки в совокупности имеют активов, столько же сколько один крупный американский, европейский, японский или китайский банк. У нас карликовая банковская система, маленький финансовый рынок и держать его открытым в этой ситуации, это значит лишать себя возможности управлять собственным финансовым сектором, он находится под доминирующим воздействием нерезидентов.

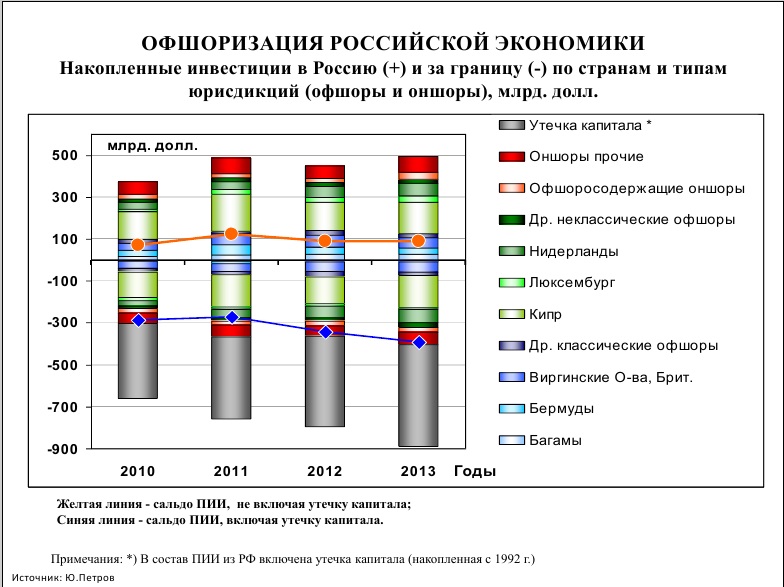

Следствием этой политики стала оффшоризация нашей экономики. Сложился устойчивый поток воспроизводства капитала через оффшорные зоны она при этом половина капитала проходящую через оффшоры у нас теряется, это серая серая часть этих столбцов внизу, этот капитал растворяются в мировой финансовой системе, половина удерживается в оффшорах и возвращается обратно. Это собственно база механизма воспроизводства капитала в частном секторе. Примерно 75% иностранных инвестиций, это возврат российских же денег , предпринимателей из оффшоров. Этот нековалентные механизм внешнеэкономического обмена обходится нам примерно в 100 млрд долларов потерь каждый год, потому что деньги вывозятся дешевые, без уплаты налогов, а ввозятся дорогие, с относительно высокими процентными ставками.

Накопленный объем ушедшего из страны, капитала уже порядка триллиона долларов Наши сильные мира сего держат капитал в оффшорах, а держат они свой капитал в оффшорах, потому что оттуда идут кредиты. Если вы хотите взять дешевый кредит, то вам нужно предъявить залоговое обеспечение, следствием этого является накопление денег на зарубежных счетах, потому что насчет денег вам не дадут. Следующим результатом является перенос права собственности за границу, в том числе для залога.

В итоге мы имеем 53% собственности в промышленности доли нерезидентов. Это означает что если мы учтем такие сектора как нефть, газ, атомная промышленность, ракетно-космический комплекс, то получается что за пределами ВПК и ТЭКа, почти вся промышленность у нас в руках у нерезидентов.

Это прямой результат проводимой денежной политики. У нас воспроизводство капитала ушло из-под Российской юрисдикции, находится в основном в англосаксонской юрисдикции и в условиях гибридной войны, которую против нас ведут Соединенные Штаты, в любой момент весь этот механизм может быть перекрыт. И собственно говоря уже сегодня многие наши капиталисты сталкиваются с тем что возврат денег в Россию затруднен множеством разного рода бюрократическими ограничениями.

Комментарии

В чем правовая основа реальной власти финансовых структур, которые никто не уполномачивал, никто не выдвигал к власти и не выбирал?

Интересно, если даже возможности советника президента не позволяют изменить ситуацию, то что может её изменить? Глазьева в президенты? Я - за.

Глазьев лишь советник президента по вопросам евразийской интеграции и не более того.

Полагаю что и возможности президента так же ограничены реальными ресурсами и обстоятельствами. Конечно не знаю всего реального расклада, но полагаю что смена президента, даже на самого, что ни на есть "расчудесного", на данный момент будет только на руку врагам России, как внешним так и внутренним. Многое не определяется только лишь высоким занимаемым креслом. Основываться на информацию в медиа среде, думаю будет не правильно.

Вспоминаю как один мой знакомый в 2011 г., очень эмоционально утверждал, что Путин слил Сирию, и.т.п. Если предположить что была бы "правильная" на его взгляд реакция, и в Сирию были бы введены ВКС, флот, без соответствующей подготовки, без калибров и других необходимых ресурсов, то и результат был бы соответствующий.

Так что и сейчас на финансово денежном фронте гибридной войны, сейчас видимо идет подготовка.