Сланцевая революция в США за несколько лет кардинально изменила мировую нефтегазовую индустрию. Сочетание горизонтального бурения и многостадийного гидроразрыва пластов еще пять лет назад казалось слишком дорогим, чтобы обеспечить рентабельную добычу природного газа. Однако технические усовершенствования, а также снижение капитальных и операционных затрат позволили добиться успеха, обеспечив лавинообразный рост и приемлемую себестоимость добычи газа. Ведущую роль в этом процессе играет крупнейшее в мире месторождение сланцевого газа «Марселлус».

Источник журнал "Бурение и Нефть"

http://burneft.ru/archive/issues/2016-12/16

БОГОЯВЛЕНСКИЙ В.И. (член-корреспондент РАН, д.т.н., профессор, заместитель директора по науке, заведующий лабораторией «Шельф» Институт проблем нефти и газа РАН (ИПНГ РАН);

БАРИНОВ П.С. (научный сотрудник Институт проблем нефти и газа РАН (ИПНГ РАН));

БОГОЯВЛЕНСКИЙ И.В. (научный сотрудник Институт проблем нефти и газа РАН);

ЯКУБСОН К.И. (к.т.н., ведущий научный сотрудник Институт проблем нефти и газа РАН (ИПНГ РАН).

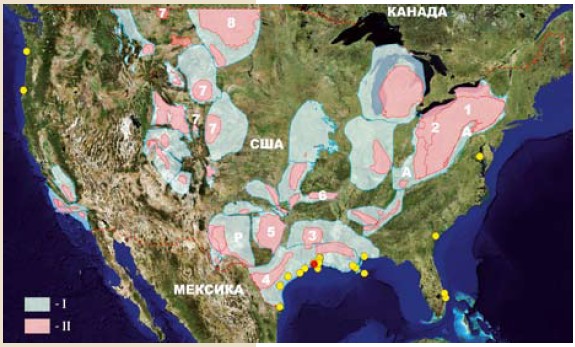

Сланцевая революция в США кардинально изменила рынок углеводородов, и это влияние нарастает не только на внутреннем рынке США, но и в мировом энергетическом балансе [1]. Начало фазы ее бурного развития условно можно отнести к 2006 г., с которого наблюдается десятилетний активный рост объемов бурения горизонтальных скважин с гидроразрывом пластов (ГРП) и доли сланцевого газа в общем балансе годовой газодобычи США с 5,5 в 2006 до 55 % в 2015 г. [2]. В развитие этой тенденции определяющее значение привносит североамериканский угленефтегазоносный бассейн Аппалачей, в котором на разных глубинах, перекрываясь по площади, расположены сланцевые нефтегазоносные формации (месторождения, плеи) Марселлус и Ютика (Marcellus and Utica plays). Бассейн Аппалачей расположен в северо-восточной части США в штатах Нью-Йорк, Пенсильвания, Огайо, Западная Вирджиния, Теннеси, Джорджия и Алабама, вблизи крупных городов и промышленных центров, что поднимает экономическую значимость разработки этих формаций (рис. 1).

Формации Марселлус и Ютика в период 2012 – 2015 гг. обеспечили свыше 85 % прироста добычи газа США [3]. При этом извлекаемые ресурсы Марселлуса оцениваются в 5 раз выше, чем Ютика. Марселлус является самым крупным известным скоплением сланцевого газа в мире. Его начальные геологические ресурсы оценены в 42,5 трлн м3 [4], площадь – 246 тыс. км2 (больше Великобритании), а мощность – в среднем около 50 м (местами до 350 м и более). Основные залежи расположены в низкопористых (2 – 5 %), низкопроницаемых (от микро- до нано-Дарси [5]) сланцевых отложениях средне-девонского возраста на глубине от 300 до 2000 м (980 – 6500 футов) от уровня моря.

Давление в пласте составляет 3727 – 4595 Psi (около 26 – 32 МПа). С учетом альтитуд рельефа местности, забои вертикальных скважин в формации Марселлус составляют 1500 – 2750 м, что относительно неглубоко по сравнению с другими сланцевыми залежами углеводородов в США [5].

С 2004 г. одним из первопроходцев освоения Марселлус является американская компания Range Resources, а в настоящее время добычу газа на нем ведут более 20 компаний. В ходе его разработки пробурено свыше девяти тысяч эксплуатационных скважин, что составляет всего 1,55 % от общего числа 578 тысяч действующих газовых скважин США, из которых 456 тысяч имеют дебиты менее 2,55 тыс. м3 в сут (90 тыс. куб. футов в день) [6].

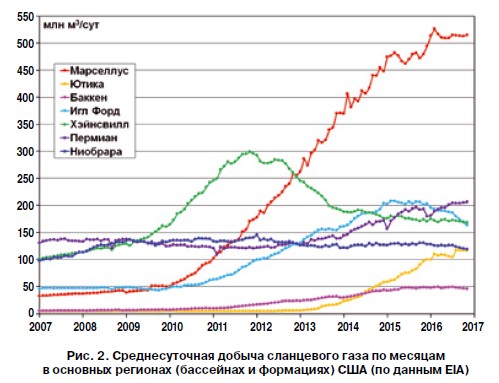

По данным Управления энергетической информации США EIA (U.S. Energy Information Administration), в период 2010 – 2015 гг. Марселлус демонстрировал устойчивый, практически линейный, десятикратный рост среднесуточной добычи с 50 до 500 млн м3 (рис. 2).

В 2015 г. Марселлус обеспечил почти 40 % добычи сланцевого газа в США, или около 20 % общей газодобычи в стране. По состоянию на июль–октябрь 2016 г. добыча составила около 515 млн м3 в сутки (188 млрд м3 в год) [7], что сопоставимо с совокупным потреблением газа в Китае (197 млрд м3 в 2015 г.) [8, 9]. Причиной лидерства Марселлус в объемах добычи является экономическая эффективность его разработки, обусловленная относительно низкими издержками и близостью к потребителям добываемого сырья. Затраты на добычу постоянно сокращаются и резервы для их снижения далеко не исчерпаны.

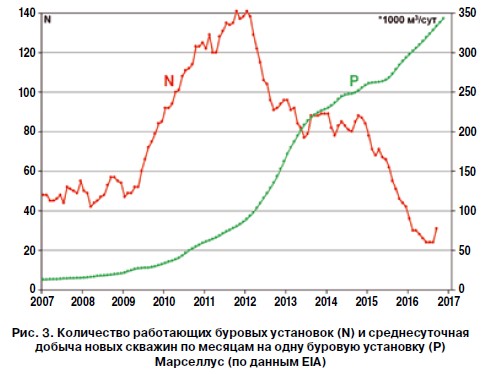

Особенного внимания заслуживает тот факт, что на Марселлус существенное сокращение количества действующих буровых установок (БУ), с пикового значения 141 в январе 2012 г. до минимального – 24 в середине 2016 г. (рис. 3), не вызвало соответствующего по динамике падения добычи газа. Это обусловлено тем, что примерно половину добываемого газа сегодня получают из скважин, введенных в эксплуатацию в последние два года, когда скорость бурения, среднесуточная добыча из скважины и расчетная добыча на одну работающую БУ (production per rig per day – параметр из отчета DPR (Drilling productivity report) EIA [7]) значительно выросли (рис. 3).

Улучшилась и геологическая изученность формации, что позволило выявлять и разрабатывать наиболее продуктивные участки (sweet spot).

В результате усовершенствования технологий дебиты новых скважин на месторождении Марселлус растут, а капитальные затраты на их сооружение снижаются.

В период 2012 – 2016 гг. средняя стоимость строительства новой скважины снизилась с 8 до 6 млн долл. Если в начале разработки в 2007 г. средняя скважина производила 13 – 15 тыс. м3 газа в сутки, то в начале 2016 г. этот показатель превысил 300 тыс. м3, что является уникальным результатом для США, не избалованных высокими дебитами скважин (2,55 тыс. м3 в сут в 78,9 % скважин). Основными факторами увеличения осредненной суточной добычи скважины являются:

1. Увеличение доли скважин горизонтального бурения.

2. Увеличение количества стадий ГРП.

3. Кустовое бурение и увеличение количества латеральных ответвлений скважины при сокращении их длины.

4. Большее количество закачиваемого проппанта.

5. Выявление и первоочередное освоение участков с повышенным содержанием газа (sweet points), которому способствует улучшение знаний резервуара.

6. Возросшее применение самоходных БУ.

По состоянию на март 2016 г. в США оставалось всего 94 работающие БУ на газ, из них 62 БУ (66 %) работали в четырех регионах: Марселлус – 31, Ютика – 11, Хэйнсвилл – 14 и Игл Форд – 6 (рис. 4). По данным Baker Hughes, такое падение произошло впервые за 29 лет истории учета. Это на 63 % меньше, чем год назад, и на 89 % меньше, чем пять лет назад (рис. 4).

Сокращение количества БУ в наименьшей мере коснулось Марселлус по сравнению с остальными сланцевыми месторождениями в США. Лавинообразное сокращение работающих БУ явилось одной из существенных причин снижения себестоимости строительства скважин.

Одним из основных факторов, обеспечивших колоссальный рост добычи сланцевого газа в США в последние годы, является существенное снижение себестоимости его добычи. По данным компании Range Resources, в период 2008 – 2015 гг. полная себестоимость добычи и поставки газа из формации Марселлус снизилась на 43 % [10]. В оценке ее снижения (табл.) учитывались все операционные издержки компании, составившие 86,9 долл/тыс. м3 против 151,8 семью годами ранее. Ежегодное снижение в среднем составило 6,14 %. Очевидно, что непосредственные затраты на добычу на устье скважины значительно ниже этих значений.

Из приведенных в табл. данных следует, что на фоне снижения затрат по многим статьям расходов неуклонно растут издержки только по одной самой крупной в последние четыре года статье расходов – сбор и транспорт газа. За период 2008 – 2015 гг. они выросли в 10,6 раза до 30,02 долл/тыс. м3 в 2015 г. Для сравнения отметим, что, по данным отчета акционеров, компания «Роснефть» в первом полугодии 2016 г. затратила за транспортировку добытого газа по магистральным трубопроводам до конечного российского покупателя в среднем 1060 руб/тыс. м3, что примерно равно 16,3 долл/тыс. м3.

Причина растущих расходов на подготовку и транспорт газа формации Марселлус состоит в том, что увеличение объемов газодобычи значительно опережало развитие транспортной инфраструктуры, а это временное явление. В 2017 г., дополнительно к действующему с 2016 г. заводу по сжижению природного газа (СПГ) Sabine Pass (рис. 1 – красный цвет), начнут работать новые заводы СПГ [1], в том числе завод и морской экспортный терминал Cove Point LNG компании Dominion c пропускной способностью 23 млн м3/сут или 8,4 млрд м3 в год в штате Мэриленд в непосредственной близости от Марселлус (рис. 1). В этом регионе в 2016 г. вводятся в эксплуатацию дополнительные магистральные трубопроводы общей пропускной способностью около 26 млрд м3/год: Rockies Express (5,7 млрд м3/год), Columbia Gas Pipeline’s East Side Expansion (3,2), Broad Run Flexibility (6,1), Tetco’s Uniontown-to-Gas City project (5,5), а также Williams Transcontinental Pipeline’s Leidy Southeast (5,4).

В середине 2016 г. разница в цене (спрэд) на газ между национальным ценовым маркером США Henry Hub и на точках приема Dominion South, Transco Leidy Line и Tennessee Zone 4 на промысле Марселлус составляла 50 – 60 %, 28 – 32 долл/тыс. м3. Максимальное значение спрэда в 2015 г. в 57 долл/тыс. м3 зафиксировано в июле, а осенью 2014 г. он превышал 70 долл/тыс. м3, при том, что в начале года его значение находилось в пределах 15 – 20 долл/тыс. м3, а в начале 2012 г. он почти отсутствовал. Ажиотажный спрос на транспорт газа и недостаточная пропускная способность магистралей продолжают ограничивать объем добычи. Спрэд постепенно снижается, и со временем он, видимо, исчезнет.

В 2015 г. доля газа в производстве электроэнергии в США превысила долю угля. Новые газовые электростанции строятся прямо на сланцевых формациях. Их мощность в 2016 – 2018 гг. увеличится на 18,7 ГВт (гигаватт), из них вблизи Марселлус она составит (ГВт): в Вирджинии – 2,3, в Огайо – 1,9, в Пенсильвании – 1,8 и в Массачусетс – 0,7 ГВт. Нью-Йорк перешел на отопление газом Марселлус, полностью отказавшись от мазута [11]. В США растут новые газохимические производства и стремительными темпами газифицируются частные домовладения. Можно предположить, что многократный рост транспортных расходов будет нивелирован в ближайшие два-три года. Таким образом, только за счет снижения затрат на транспорт возможно снижение стоимости газа почти на треть по сравнению с нынешней.

Поскольку в последнее время значительно сокращались капитальные затраты добывающих компаний, что видно из графика снижения количества БУ (рис. 3) и по снижению затрат на геологоразведочные работы, можно предположить дальнейшее снижение издержек по обслуживанию долгов (кредитов), составлявших 13,4 % всех затрат Range Resources в 2015 г. (на пике в 2010 г. их удельная величина превышала 21 %). Начиная с 2011 г. этой компании удалось постоянно снижать расходы на поисковое бурение как из расчета на единицу добываемого газа, так и в абсолютном выражении, и при этом увеличить доказанные запасы за тот же период вдвое.

Компания IHS Markit (Information Handling Services) по заказу EIA выполнила исследования затрат на добычу сланцевого газа, где привела лучшие и худшие результаты по операционным и капитальным издержкам различных добывающих компаний, в том числе и для формации Марселлус [12]. Лучшим показателем операционных издержек в 2015 г. по отношению к добыче является 12,36 долл. за баррель нефтяного эквивалента (бнэ), что примерно соответствует 78 долл/тыс. м3 (бнэ в 2015 г. для американской нефти в EIA считается равным 5,729 МБТЕ, что соответствует 158 м3 газа). Худший показатель – 187 долл/тыс. м3. Из непрямых операционных издержек LOE (Lease Operating Expenditures) основной является оплата труда (более половины), а другая часть включает водоотвод – очистку и утилизацию воды. Высокие удельные затраты на оплату труда в 2015 г. в LOE в значительной степени объясняются выплатами больших компенсаций при сокращении персонала. В будущем доля этих затрат, видимо, снизится. В зависимости от дальности транспортировки до тех или иных пунктов приема (хабов), избыточности предложения на них газа и величины тарифов расходы на доставку составляют 24,7 – 49,4 долл/тыс. м3 в связи с пока недостаточной обеспеченностью инфраструктурой. Подготовка жирного газа (wet gas) стоит 12,4 – 21,2 долл/тыс. м3. Транспорт жидких углеводородов обходится в 8 – 11 долл. за баррель и осуществляется автомобильным или железнодорожным транспортом.

Капитальные затраты на баррель нефтяного эквивалента при добыче из формации Марселлус составляют менее 33 долл./тыс. м3 (5,17 долл/бнэ в 2014 г.) [12]. В отчете компании IHS, размещенном на сайте EIA в марте 2016 г. [12], приведены данные о структуре осредненных затрат на добычу, которые после уточнения в IHS, выполненного по нашей официальной просьбе, приобрели следующий вид: насосы и оборудование для ГРП – 23 % (1,83 млн долл.), бурение и буровые жидкости – 15 % (1,15 млн долл.), жидкости для заканчивания скважин и водоотвод – 14 % (1,09 млн долл.), обсаживание и цементирование колонн – 12 % (0,96 млн долл.), проппант – 12 %, оборудование для насосно-компрессорной добычи и иное оборудование – 7 %, страхование и консалтинг – 8 %, другое – 9 %.

Насосы и оборудование для ГРП – это самая дорогая опция в сооружении скважины, она может значительно меняться в зависимости от количества стадий ГРП, которых в последнее время обычно осуществляют от 13 до 40 (появились данные о более чем 100 ГРП), а также от величины необходимого для разрыва давления. Затраты по этой статье могут составлять от 1 до 2,5 млн долл. Затраты на насосы для ГРП зависят от количества стадий, суммарной мощности, твердости и хрупкости породы, а также максимальной скорости впрыска и составляют 1 – 2 млн долл. (15 – 40 % стоимости скважины). Затраты на насосы для ГРП в 2015 г. в номинальном выражении упали на 40 % от их максимума в 2012 г. в среднем по отрасли.

Скорость бурения составляет 107 – 364 м в день и значительно зависит от механических свойств пород на забое и глубины залегания сланца. Поэтому диапазон затрат на бурение достаточно широк и может достигать миллиона долларов на одну скважину [12]. Скорость бурения в США за десять лет увеличилась втрое и продолжает расти. В среднем, бурение скважины занимает 16 – 18 дней при глубине скважины 2700 – 3200 м и латералях 2100 – 2700 м (средние значения длины латералей по субплеям Марселлус). Поскольку в затраты на бурение входит стоимость дневной аренды БУ (или амортизация в случае использования собственной БУ), то учитывая большое количество свободных БУ на рынке, можно ожидать снижения капитальных затрат в будущем при сохранении этого тренда. Снижение цен на бурение на месторождении Марселлус происходит быстрее, чем на других объектах, как в случае вертикального бурения, так и при бурении боковых ответвлений.

В последние годы постоянно снижающаяся стоимость строительства скважин привела к новому феномену – бурению «спящих» скважин DUC (Drilled but Uncompleted). В настоящее время на сланцевых месторождениях в США пробурено более 5 тысяч DUC скважин, ожидающих более благоприятной конъюнктуры на рынке.

Затраты на жидкости для заканчивания скважин (completion fluids) зависят от количества потребляемой воды и ее стоимости, а также используемых химических веществ и их типа. Объемы необходимых жидкостей могут составлять от 6 до 51,5 тыс. м3, что дает разницу затрат до 900 тыс. долл. Начиная с 2012 г. средние цены на жидкости упали на 60 %.

Для разработки формации Марселлус специфичны относительно большие издержки на утилизацию воды после ГРП – до трети закачиваемой воды возвращается. Затраты на водоотвод доходят до 5 долл. за баррель (31,4 долл/м3), поскольку очищенная вода должна сбрасываться в реку Огайо. Большая часть наиболее привлекательных участков находится в населенных районах. При водоотводах от 30 до 90 тыс. баррелей на скважину затраты составляют 150 – 450 тыс. долл. Весьма вероятно, что эта издержка может быть оптимизирована – цена утилизации воды представляется чрезмерной.

Масса необходимого при ГРП проппанта составляет от 3,5 до 12 млн фунтов (1588 – 5443 т). Затраты на него могут составить 0,5 – 1,5 млн долл. на скважину в зависимости от ее устройства.

Диапазон совокупной длины латералей новых скважин на месторождении находится в пределах 3574 – 7789 футов (1089 – 2374 м). Это дает незначительную разницу в затратах в 0,2 млн долл., но именно от этой операции в значительной мере зависят эффективность затрат на скважину и объем извлекаемых запасов.

Средняя полная цена строительства скважины на Марселлус составляет 6,4 млн долл. Из опубликованных данных операторов следует, что средняя стоимость меняется в диапазоне 4,8 – 8,5 млн долл., в том числе у Range Resources – 4,8; Rex, EQT, Talisman – 5,5 – 5,7; Corrizo – 6,3, Cabot – 5,8 – 6,4 (в зависимости от числа скважин в кусте); Chesapeake – 7,3; Consol – 7,6; Rice – 8,5. В 2015 г., чтобы справится с долгами, Chesapeake продала множество участков более эффективным операторам. Конкуренция влечет снижение удельных издержек административного и управленческого характера, которые составляют около 12 % всех затрат у лидирующей по экономическим показателям компании Range Resources.

Выводы

В ближайшие два-три года США и весь мир ждет новый виток развития сланцевой эпопеи, для которого существуют следующие основные предпосылки:

1. Развитие газопроводной инфраструктуры в США удовлетворит резко возросший уровень газодобычи.

2. В США высвободилось большое количество БУ. Недостатка в оборудовании для ГРП не ожидается. Это обеспечит техническую возможность дополнительного роста газодобычи и, возможно, не только в США.

3. Будут снижаться капитальные и операционные издержки. Например: огромные затраты по оплате труда, частично вызванные значительными разовыми компенсациями по массовым увольнениям в 2016 г.; затраты на содержание менее эффективных старых скважин, при этом доля старых скважин будет постоянно уменьшаться, а более современных и эффективных скважин – нарастать.

4. Средний дебит из расчета на скважину будет расти, а удельные затраты на ее строительство и эксплуатацию будут снижаться.

5. Огромный (в два раза) разброс издержек на добычу среди множества газовых компаний неизбежно обернется консолидацией участков у наиболее эффективных операторов.

6. Экономика США активно переориентируется на подешевевшее углеводородное сырье. Это касается энергетики, химической промышленности, частных домохозяйств, муниципальных образований, транспорта и пр. Рост внутреннего потребления углеводородов будет оказывать влияние на повышение предложений от добывающих компаний.

7. США во много раз увеличат экспортные мощности СПГ, что стимулирует дополнительное увеличение газодобычи и повлияет на перераспределение долей мирового рынка трубопроводного и сжиженного газа.

Литература

1. Богоявленский В.И., Богоявленский И.В. Тренды объемов добычи углеводородов морских и сланцевых месторождений США // Газовая промышленность, спецвыпуск: Добыча углеводородов: геология, геофизика, разработка месторождений. 2013. С. 23 – 27.

2. How much shale gas is produced in the United States? // EIA June 14, 2016. [Электронный ресурс].URL: http://www.eia.gov/tools/faqs/faq.cfm?id=907&t=8 (дата обращения: 03.11.2016).

3. Marcellus, Utica provide 85 % of U.S. shale gas production growth since start of 2012 // EIA July 28, 2015. [Электронный ресурс].URL: http://www.eia.gov/todayinenergy/detail.php?id=22252 (дата обращения: 04.11.2016).

4. Бойер Ч., Кларк Б., Йохен В., Льюис Р. Сланцевый газ – глобальный ресурс // Нефтегазовое обозрение Shlumberger. Осень 2011 Т. 23. № 3. С. 36 – 51.

5. Lee D.S., Hermann J.D., Elsworth D., Kim H.T., Lee H.S. A Critical Evaluation of Unconventional Gas Recovery from the Marcellus Shale, Northeastern United States // KSCE Journal of Civil Engineering. 2011. № 15(4). Рр. 679 – 687. DOI 10.1007/s12205-011-0008-4

6. Stripper wells accounted for 11 % of U.S. natural gas production in 2015. // EIA July 28, 2016. [Электронный ресурс]. URL: http://www.eia.gov/todayinenergy/detail.php?id=27272 (дата обращения: 04.11.2016).

7. Drilling & Productivity Report. EIA, July 2016. [Электронный ресурс]. URL: eia.gov/petroleum/drilling/archive/2016/07/ (дата обращения: 04.11.2016).

8. British Petroleum Energy Outlook 2015. [Электронный ресурс].URL: http://www.BP Energy Outlook | Energy economics | BP Global (дата обращения: 04.11.2016).

9. Богоявленский В.И., Баринов П.С., Богоявленский И.В., Якубсон К.И. Газовая революция в Китае // Бурение и нефть. 2016. № 11. С. 3 – 14.

10. Range Resources company presentation 27/06/2016. 71 р.

11. Майер Г. Нью-Йорк переходит с мазута на сланцевый газ // Ведомости 23.10.2013. [Электронный ресурс].URL: http://www.vedomosti.ru/ (дата обращения: 02.11.2016).

12. Trends in U.S. Oil and Natural Gas Upstream Costs // EIA March 2016. [Электронный ресурс].URL: https://www.eia.gov/analysis/studies/drilling/ (дата обращения: 11.11.2016).

Комментарии

А какова рентабельность добывающих сланцевый газ компаний? Прибыль есть? А если нет, то при какой цене прибыль появится? Какие долги у этих компаний на данный момент?

Меня больше интересует, что за "техгологические усовершенствования" такие были введены? Я знаю только одно - увеличение в 2-3 раза количества гидроразрывов на горизонтальном участке. Только (упс!) это дало дополнительный выход продукта всего лишь на 7-10%. Основные же показатели "повышения рентабельности" были получены за счет снижения расходов на персонал (увольнения и снижения зарплат), на аренду земли (с 2015 года, как пузырь лопнул, стоимость аренды упала кратно) и на геологоразведку (всё, что можно, уже разведано - остается только бурить).

В целом статья - образцово-показательное сланцедрочерство с постоянными отсылками в 2015 год (пик добычи) и влажными фантазиями, что "дальше будет только лучше". Пустое...

А потому что дальше чтобы только остаться на месте нужно быстро-быстро, очень быстро бежать. На некоторых месторождениях придётся вдвое увеличить количество скважин чтобы добыча осталась на прежнем уровне.

Еще один значимый способ - сосредоточиться на наиболее выгодных участках, заморозив остальные.

Тогда это даст сокращение удельных расходов, но объемы скорее всего будут падать. Смотри таблицу с объемами в моем комменте ниже.

В общем, да, слегка протухшие байки из сланцевого склепа.

Да, там в первоисточнике была прямая информация, что повышения рентабельности удалось добиться в том числе и за счёт вывода из эксплуатации низкодебитных скважин.

Кстати, о дебите скважин. Большинство вменяемых аналитиков сходятся во мнении, что те самые пресловутые 5 тысяч DUC-скважин - это ни что иное, как сухие и низкодебитные скважины, которые бурились в процессе разведки и добычи и которые никогда не дадут "выхлоп", сколько-нибудь сравнимый с нормальными скважинами. Смысл происходящего - компания, пробурившая "сухую" скважину вставала перед выбором. 1. Понести затраты на её закрытие и списать всё в убытки. 2. Провести "консервацию" и объявить о повышении запасов на балансе (кто помнит, года полтора назад показатель "разведанные запасы" по сланцевой отрасли упал чуть ли не в 10 раз) и получить под это дополнительные кредиты. Естественно, компания выбирает второй путь. Косвенным подтверждением этого служит тот факт, что несмотря на дорогую процедуру бурения (в 2015 году скважина стоила $8-10 млн, т.е. общие затраты на DUC - около $40-50 млрд. замороженных заёмных(!) денег) сейчас сланцевики со скрипом кое-как начинают бурить, еле-еле повышая показатели добычи, вместо того чтобы начать получать деньги "здесь и сейчас", просто запустив фрекинг на DUC-скважинах. Почему так? А просто потому, что получать там нечего. И они это знают. Так что, никакого "феномена DUC" в реальности не существует. Очередные манипуляции с цифрами.

сумбурно как-то, да и можно совсем к противоположным выводам прийти

ну как бы если доля гидроразрыва в конечной себестоимости за период эксплуатации не превышает эти 7-10% - а это вроде как и так - ничего не запрещает, по желанию - валовка все равно растет. Конечно у буржуев с их налоговой все закрыто, но тем не менее

только за последние 20 лет буржуи поточно прогнали такой цикл по отраслям - комторговля, ипотека, интернет 2.0 или как он там, контекстная реклама, ну там еще блокчейны всякие, маск с его творчеством и куча всего остального. За предъидущие 50 лет - это были металлургия, машино и ракетостроение, станкостроение, индивидуальные инвестиции. Что вас заставляет думать что подобное для них не является типичным и о чем-то там внезапном и катастрофичном свидетельствует?

очевидно, это значит что фактическая эффективность вложений как минимум была на том же уровне - вы можете прямо доказать что арендовать землю у самого себя - это ай-яй-яй?

Ну да, за 10 лет все уже самортизировали. А если период амортизации пришелся на самый сложный по отпускным ценам период - так это ж хорошо, на нее вдобавок можно вообще все посписывать, нафига налоги лишние платить да кредиты отдавать?

Как видите, для настоящих капиталистов - "дальше будет только лучше" - они уже все свое отбили и сейчас работают исключительно на прибыль, что им печалится? Надоест - бросят

И про горючие газики из водпроводного крана молчок!

Газификация среднего запада идёт полным ходом. Все домовладения должны быть охвачены повальной газификацией. Это одно из достижений истинной демократии.

Так конечно гораздо лучше

Во всем это счастье для меня есть только один вопрос, насколько эластично будет изменяться себестоимость добычи по мере роста цены газа (нефти).

Из чего складывается снижение себестоимости добычи.

1) Технологические изменения/улучшения способов добычи. Они несомненно есть, но думаю их доля не столь велика. В любом случае это только часть от снижения себестоимости. (если есть специалисты, подскажите плиз, какое влияние этого фактора)

2) Снижение стоимости бурения и гидроразрыва . В инете были статьи/интервью в которых руководители нефтесервесных компаний жаловались, что они вынуждены снизить свои расценки ниже себестоимости, что бы удержаться на рынке и помочь нефте(газо)добытчикам выжить в период низких цен. Очевидно, что этот фактор, будет двигать себестоимость вверх, параллельно с ростом цены на газ. (Так же и все ниже указанные факторы, относятся и к нефтесервисным компаниям, и их себестоимость (и следовательно их расценки) будут расти по мере наличия возможности их роста.)

3) Расходы на аренду участков. Опять же недавно были статьи со стонами хозяев участков, что их кидают/обижают платят меньше чем раньше. Так же составляющая будет расти.

4) Геологоразведка. Денег нет, тратим меньше. Будет расти цена будут тратить больше.

5) Сервисное обслуживание и ремонт. Были статьи о канибализации техники. При поломке техники, в целях экономии, снимают запчасти с простаивающей/законсервированной техники, вместо покупки новых запчастей. Так же экономят на текущем тех. обслуживание. По мере роста объемов добычи, придется все больше тратить на ремонт, если будет из чего тратить..

6) Зарплаты. В период низких цен, нефтедобытчики сократили туеву кучу нужного технического персонала. По мере роста добычи их придется брать обратно на борт. Так же были сокращены зарплаты и бонусы. Все вырастет в зад, как только запахнет ростом цены.

7) Элементы сладкой жизни. При высокой цене, халявных кредитах и блестящих перспективах, компании щедро тратили баксы на персональные джеты для руководителей, нескромные майбахи., на замов по миньету, корпоративы в шикарных отелях, конференции на багамах и пр. пр. Потом конечно пришлось ужаться, пойти на невероятные жертвы и сокращения. Но как только так сразу.... все опять будет красиво.

8) Воровство. Пардон, у эльфов кончено нет воровства, но, как то они свои честные откаты конечно же имеют. При наступление полной жопы в компании, уровень воровства (откатов) несколько снижается, но он вернется на разумный уровень, как только так сразу.

9) Банковские проценты. Особо с ценой не связаны. Хотя конечно на переговорах о реструктуризации, аргумент, "ну вы же видите какая низкая цена", вполне мог убедить банкиров, скинуть процентную ставку, что бы получать хоть что. Будет расти, если будет расти ставка ФРС.

10) Экология. Ну клали на нее много и щедро... в смысле экономили. После недавних индейских бунтов, вошедшие во вкус зеленые (и краснокожие) онижедети будут все сильней вымогать с компаний затраты либо на экологию, либо на подкуп онижедетей. В любом случае по мере роста цены, придется тратиться.

11) Стоимость топлива и энергии. Ну опять же была низкая цена на энергоресурсы, и сами расходы на потребляемые энергоресурсы были меньше. Потом будет расти.

Таким образом, несомненно в период 14-16 года произошло значительное снижение себестоимости добычи, которое крайне обрадовало наиболее прогрессивную, либеральную часть человечества.

К сожалению, лишь часть от этого снижения была связанна с технологическим прогрессом. _Все_ остальные факторы из которых складывается себестоимость , являются эластичными и их снижение было связанно с тем, что грошей было нема.....(кроме расходов на топливо)

Соответственно уверен, что по мере роста цены на энергоносители (газ и нефть), в след за ними пойдет и рост себестоимости добычи. За счет технологического прогресса, он несколько снизиться в процентах к цене, но позволит ли такое снижение выйти сланцевикам на устойчивые прибыли.... Сомневаюсь.... будем посмотреть.

Неоднократно читал о наличии такого счастья у сланцевеков как DUC (Drilled but Uncompleted).. Якобы этот такой классный актив, который ожидает более благоприятных условий на рынке.

Давайте на этот вопрос смотреть с позиции банальной логики. ;)

За счет чего образуются эти DUC. ? Само по себе их существование бессмысленно и убыточно (ну впрочем как и все отрасль, но не важно). С точки зрения экономики банально и тупо замороженные капитальные затраты.

Очевидно, что образуются они за счет того, что не выгодно таскать буровое оборудование с поляны на поляну, ради бурения двух-трех скважин. Значить притащили оборудование набурили 20-30 скважин, потом перебрались на другой участок.

Далее смотрим. Предположим компания начала одновременно бурение на трех имеющихся полянах. И на каждой пробурила по 30 скважин.

По пяти скважин потом разорвали на каждом участке, остальные у нас DUC. Типа ждут свое очереди.

За первый год, скважины с первого участка дали в среднем дебет по 100 попугаев со скважины, на втором участке по 80 попугаев, а на третьем по шестьдесят попугаев.

Вопрос к знатокам, На каком участке компания сделает гидроразрыв пятнадцати скважин в следующем году ?? О.. точно на первом, может быть частично на втором. А третий участок, у нас весь будет носить гордое звание DUC/ А ведь компания, худо бедно каждый год продолжает бурить новые кусты скважин. И каждые год рвет из них только те, которые более менее имеет смысл рвать.

. Тогда соответственно второй вопрос.

"В настоящее время на сланцевых месторождениях в США пробурено более 5 тысяч DUC скважин, ожидающих более благоприятной конъюнктуры на рынке." (Мне почему то кажется что реально DUC скважин горздо больше, но опять же не столь важно точное их количество)

По прошествии пяти-шести лет бурения и выборочного гидроразрыва лучших кустов скважин, какое количество из выше указанных 5000 скважин, это актив , ожидающие более благоприятной конъюнктуры , а какое количество, полный шлак, который до сих пор не списан, только для того, что не портить бухгалтерию ???

Вот банальная логика, почему то подсказывает, что большая часть этих скважин этот как раз таки полный шлак. Иначе (в условиях тяжелого положения) компании свели бы новое бурение почти к полному нулю (а не к 25-30%) и полностью на год-другой сосредоточились бы на разрыве дюков.

Это по сути просто несколько увеличивает капвложения - можно считать такой своеобразной геологоразведкой.

а раз вопрос только в уходе от налогов, которые уже считай обнулили, да бумажных числах для кредитов, которые уже считай простили - тема становится сугубо про то как космические корабли.

У буржуев - все-таки не наша структура экономики, когда они легко и непринужденно миллионами в год новые компании открывают и столько же банкротят.

По факту, например, тот же ипотечный кризис - расходы понесли компании, непосредственно занимающиеся строительством и производством материалов. Когда все забегали беда-беда - очевидно что все эти затраты уже дааавно превратились в доходы - а иначе извините не возникло бы долга конечного потребителя перед банком который свои баппки этим строителям отстегнул. То что некоторое количество новостроек сразу в категорию "как после войны" перешло - ну, издержки рынка, сильно разогнались. Только вот после плановой стройки - нифига не меньше руин посреди пустыни остается.

Сланцы - то же самое, буровики - бурят и получают баппки, водятлы - дальнобои гоняют и получают баппки, заводы - трубы гонят и получают баппки. Причем сам факт получения всех этих лярдов лицами понесшими первоначальные расходы - абсолютно железно подтвержден бухгалтерскими строчками о задолженности в банках. Бессмысленно? Так извините, жизнь по определению не имеет никакого другого смысла кроме жизни. А если вы внезапно других взглядов придерживаетесь - то вам надо молится, постится и слушать радио Радонеж - ни нефть, ни газ вам не нужны от слова вообще

Только все умалчивают какой вред несет сланцевая добыча!Плюс участившиеся землятресения в районах добычи от гидроразрывов!Дождутся когда их треханет не по детски,тогда там запахнет не сланцевым а сранцевым газом!

сланцевая добыча несет вред не больше любой другой.

Землетрясения - не от гидроразрывов а собственно от добычи, так же как и во всем остальном мире, и у нас в том числе.

Треханет не по детски - это 5-6 баллов интенсивности? Ну типа там в зоне 10-20 километров окна полопаются если не повезет? Кошмар-кошмар, как дальше жить

вроде взрослые люди, а в сказки верят

На ник автора посмотрите

Автор добавьте пожалуйста в статью график стоимости газа на мировом рынке и себестоимость с учетом транспортировки через СПГ и объёмы хотелось бы увидеть в тоннах. Это снимет многие вопросы экспертов. Спасибо за анализ

Вы сомневаетесь в то, что написали куча академиков? Да и просить график у ТС смысла нет, он не владеет цифрами, просто запостил.

Согласитесь, что статья всё-таки очень хороша. Особенно тем, что её авторы дают в выводах статьи - некий прогноз развития отрасли на ближайшие два - три года. Понаблюдаем.

На афтершоке в комментариях преобладают одни лишь эмоции и мифы "зелёных бесов" (газированая водичка и т.д.), практически никаких возражений, с цифрами в руках, нет. Потому что здесь почти нет специалистов.

раз вы не автор , смысла нет просить подтвердить или опровергнуть какие то цифры.. спецов здесь хватает, зря вы думаете, что никто не соображает ..

а в моей фразе был сарказм... академики очень далеки от реальности..

Ваш сарказм, на счёт академиков, был мне понятен. Но рекция сообщества на статю была такой как я и ожидал. Хе-хе-хе ...

Я не автор. Авторы, и вообще источник, указаны в самом начале поста.

186 долларов за тысячу кубов 300 тысяч в сутки - те на отбивку одной скважины(6-8 млн возьмем 7) надо работать с ТАКОЙ производительностью 125,4 дня...... это при гарантии что выхлоп скважины не упадет.....

но если учесть что средний дебет для одной скважины для 78,9% от всех скважин в СЩП равен 2,55ккуб/сут и просто несколько экстраполировать эту цифру опираясь на показатель в 12-13,5 ккуб/сут(более реальная чем 300ккуб/сут на скважину - ну НЕПОВЕРЮ я что 60 Буровых за год наработала как весь газпром) то получаетсячто средний уровень добычи для скважинв СШП порядка 8 ккуб/сут на скважину(грубо) те на отбивку одной скважине работать ей - 12 лет 10 мес.......... что для сланцевых скважин не реально

300 тыс. кубов в сутки на скважину это прекрасный результат (пусть даже если таких скважин наберётся несколько десятков), особенно если учесть, что добыча ведётся из пластов с проницаемостью измеряемой в наноДарси.

Газпром свои полтора (ну, может быть на пике зимой в холода до 1,8 млн. м куб.) миллиона кубометров суточной добычи получает из семи тысяч скважин, т.е. примерно 200 тыс кубов на скважину из пластов с проницаемостью в единицы Дарси (сеноман).

тролим да?

1 500 000 / 7 000 = 214 куб.м./ сут. на скважину маловато будет..... или имелись ввиду миллиарды?

Конечно же миллиарды, спасибо, что поправили.

Все это, конечно, хорошо, вот только пик добычи газа в США пройден в июле 2015:

https://www.eia.gov/dnav/ng/hist/n9070us2M.htm

В июле 2015

Да, поправил - но это не суть для данного вопроса (способность развития сланцев в текущем ценовом окружении).

вы все еще занимаетесь такой глупой односторонней пропагандой? вы же так вообще все дискредитируете

2015 году Группой «Газпром» добыто 418,5 млрд куб. м природного и попутного газа.

Добыча газа Группой «Газпром», млрд куб. м

А причем тут Газпром вообще?

Замечу, кстати, что Россия экспортер энергоресурсов в целом и газа в частности, в отличие от США, а лично я сторонник идеи сокращения экспорта энергоресурсов в "обмен на резаную".

США тоже так-то экспортер - демократии в общем и вооружения в частности. А еще они - экспортер пока еще самого распространенного средства товарного обмена в мире

на каждый подобный выпад в сторону штатов - совершенно спокойно и естественно, само по себе - сразу выкорячивается что у нас - абсолютно так-же. Итоговое впечатление от такой вот "нашей" пропаганды -

Вот таблица технико-экономических показателей нефте- газодобывающей промышленности США.

Можно заметить, что с 2000 по 2006 годы добыча газа стагнировала и даже снижалась с 500 млн. т н.э. до 480 млн. т, при этом число законченных бурением на газ скважин возросло почти в 2 раза с 17 тыс. до 32,5 тыс. скважин в год.

После этого началась "сланцевая революция" и добыча газа резко возросла с 480 млн. т в 2006 году, до 705 млн. т в 2015. Число законченных бурением скважин (сюда входят и т.н. DUC) снизилось с почти 33 тыс. до 5,5 тыс. единиц.

Так что успехи "сланцевой революции" - несомненны, и добыча газа в ближайшие годы продолжит свой рост.

И ещё обратите внимание на то как увеличилась среднегодовая проходка на действующую буровую установку с 48 тыс. до 84 тыс. метров в год. Рост феноменальный.

Пусть вернется сперва на пиковые значения БЕЗ ИСПОЛЬЗОВАНИЯ QE, а там и обсудим "успехи".

QE - это, по сути, способ дотаций за счет аннигиляции пенсионных и прочих длинных сбережений.

За счет таких дотаций можно много "успехов" добиться, только успехи одной отрасли не следует приравнивать к успехам системы в целом.

Это конечно очень последовательная позиция - критиковать действия самых продвинутых в монетаризме государств, в которых он принят на национальном уровне, причем критиковать из предпосылок собственно монетаризма. Ну вот вообще ничем не отличается от современных критиков СТО, складывается впечатление что даже причины те же.

никаких пенсионных и прочих длинных сбережений не существует в природе, это не физические сущности, это просто отрицательные числа на производство потребительских товаров из матмодели причем из монетаризма же

верно и обратное и противоположное. В частности, всю историю Союза добыча полезных ископаемых и производство продуктов питания - из ваших соображений монетаризма было дотационным(потому что Союз его не признавал ), да еще на таком уровне что сланцам и не снилось. Очевидно, что если вы не меняли свои взгляды кардинально за последние 30 лет то вы - самый верный и последовательный сторонник товарищей которые например мне - постесняюсь говорить за еще миллионов 200 - совсем не товарищи

), да еще на таком уровне что сланцам и не снилось. Очевидно, что если вы не меняли свои взгляды кардинально за последние 30 лет то вы - самый верный и последовательный сторонник товарищей которые например мне - постесняюсь говорить за еще миллионов 200 - совсем не товарищи

У добычи газа из сланцев США всего одна проблема - низкая цена на хабах. Во второй половине 2016 г. была меньше 100 долл./1000 куб. м. При такой цене добыча газа нерентабельна. Максимальная цена на газ достигала 135-140 долл./1000 куб. м. Это, примерно, нижний предел рентабельности. При цене газа выше 160 долл./1000 куб. м добыча газа из сланцев будет процветать. При цене газа на мировом рынке примерно 300 долл./1000 куб. м будет рентабелен экспорт СПГ из США.

Но затраты на добычу быстро и весьма серьёзно снижаются.

Похоже, Вы не разбираетесь в этих вопросах. Если компания в 2017 г. перестанет бурить эксплуатационные скважины, то ее затраты снизятся до операционных + налоги. Примерно до 30 долл. А если газ на хабах будет по 150 долл., то компания увеличит бурение эксплуатационных скважин (в том числе и на участках с невысокими перспективами) и ее затраты возрастут до 120 долл.

В 2013 и 2014 годах бурили больше чем в 2008 или 2010 годах, а затраты снижались. Это называется технический прогресс.

С 2012 г. идет снижение стоимости бурения (скважины приведены к длине ствола 15000 футов). Но после 2016 г. снижение стоимости бурения не прогнозируется. Возможно, оно и будет. Но незначительно. Кроме того, в 2008-2010 гг. в затраты включена плата за блоки (лицензионные участки).

В общем, все определяет цена на газ на хабах.

Это не совсем так.

Тогда наверное надо помножить на процент скважин введенных в эксплуатацию относительно роста добычи, а то в вашей табличке валовка, а в верхней - приведенные на условную скважину - все-таки одна площадка и десять через 500 км - это разные вещи.

Я правильно понял что вы имеете в виду отсутствие роста добычи на метр проходки? Просто по табличке - как будто 3-4 года пристреливались а потом давай гнать непрерывно на одном месте