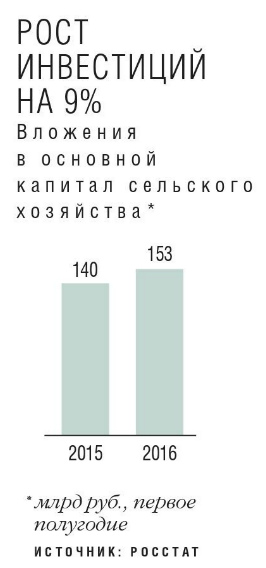

По оценке Минэкономразвития, 2016 год завершится оживлением инвестиционной активности в АПК. Средние и крупные компании вкладывают в новые производства, ряд проектов выходит на завершающий этап. По итогам уходящего года рост вложений в основной капитал в сельском хозяйстве составит 4,8%, говорится в прогнозе социально-экономического развития России на 2017−2019 годы, подготовленном ведомством. Но это увеличение будет на фоне спада инвестиций в отрасль в прошлом году на 9,6% (в сопоставимых ценах; в фактически действовавших, согласно Росстату, они прибавили 4,4%).

Интерес к АПК не слабеет

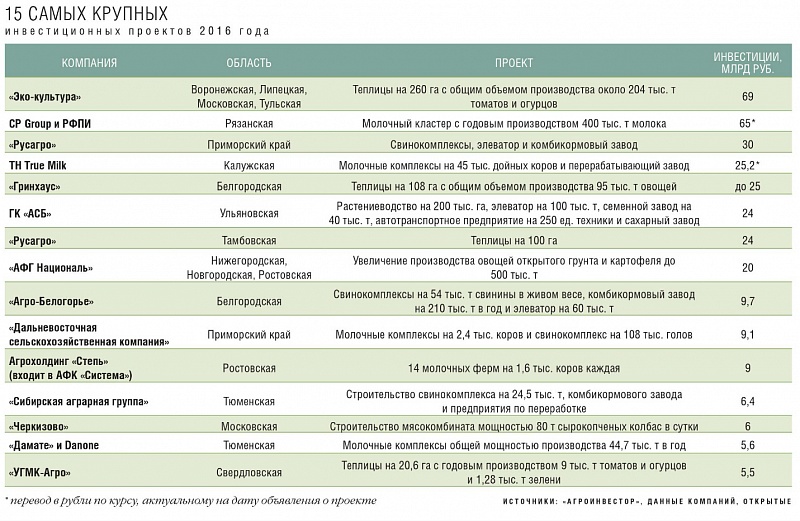

«Агроинвестор» отобрал 15 крупнейших проектов общей стоимостью 313 млрд руб., объявленных или стартовавших в этом году. Если в 2015-м главными объектами планируемых вложений были свино- и птицеводство, то в этом году инвесторов стало больше привлекать молочное животноводство (пять проектов) и производство овощей в закрытом грунте (четыре проекта). Три компании приступили к реализации проектов в свиноводстве, две хотят вкладывать в растениеводство, одна намерена развивать мясную переработку. Также стоит отметить, что в прошлом году инвесторы чаще заявляли о масштабных проектах стоимостью более 5 млрд руб., в 2016-м они стали сдержаннее, но, по мнению экспертов, не снизили активность.

Несмотря на эффект высокой базы, сельское хозяйство продолжает расти опережающими темпами относительно динамики ВВП. Так, за первое полугодие сектор прибавил 1,5% по сравнению с аналогичным периодом 2015-го, тогда как падение реального ВВП страны составило 0,9%. Вклад АПК в ВВП составил 2,8% против докризисных 2,4% за первую половину 2014-го, сравнивает финансовый аналитик холдинга «Финам» Тимур Нигматуллин. Опережающими темпами в этом году росли и инвестиции в основной капитал отрасли. «Несмотря на неопределенность в геополитике, господдержке (из-за дефицита бюджета) и негативную ценовую конъюнктуру в ряде сегментов, в частности на мясном рынке, общий тренд остается положительным на фоне замещения импорта из-за сильного ослабления рубля и все еще достаточно высокой маржи», — комментирует он. Причем инвесторов привлекают разные сектора. Так, «Ариант» может стать владельцем 2,5 тыс. га виноградников, принадлежащих банкротящимся предприятиям винного холдинга Gerrus Group, «Агрокомплекс» им. Н. Ткачева стал владельцем «Акашево», в Татарстане планируется создание агропромышленного парка «Сяосян — Волга», который будет перерабатывать зерно.

Гендиректор консалтинговой компании «А8 Практика» Андрей Морев считает, что 2016 год был достаточно насыщенным для агропрома, интерес инвесторов к нему не ослабевал. «В основном это связано с тем, что сельское хозяйство — одна из немногих отраслей экономики России, которая продолжает показывать рост, — поясняет он. — Реализовано несколько крупных сделок, продолжается процесс перераспределения земельного банка за счет укрупнения лидеров и ухода слабых игроков». По мнению эксперта, в первую очередь инвесторы проявляют интерес к теплицам, молочной отрасли, глубокой переработке сельхозпродукции. Однако по-прежнему остаются актуальными факторы, замедляющие приток инвестиций в отрасль — это ограниченный доступ капитала к рынку и дешевому финансированию. Также немаловажное значение имеет отсутствие уверенности в стабильности программ господдержки. К примеру, банки при принятии решения о кредитовании нередко игнорируют потенциальные субсидии в общем денежном потоке проекта.

Инвесторы идут в молоко

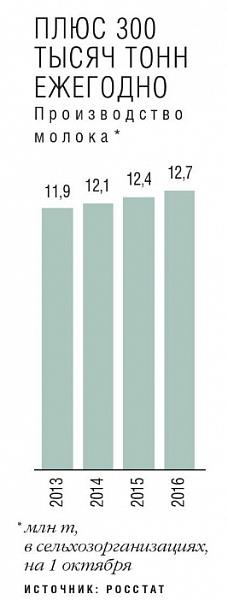

В этом году инвесторы не обходили стороной молочный сектор. По итогам года производство молока увеличится всего на 1−1,5%, что  подразумевает сохранение существующего дефицита сырья для переработки на уровне 7−8 млн т. Обещания господдержки обнадеживают инвесторов: с 2017 года планируется увеличить долю возмещения прямых понесенных затрат с 20% до 30% сметной стоимости молочных ферм, а для регионов Дальнего Востока — до 35%, а также обеспечить защиту отечественных производителей от недобросовестной конкуренции со стороны производителей фальсификата. «Стране не просто не хватает молока, а не хватает качественного молока, несмотря на падение потребительского спроса, — говорит независимый эксперт молочного рынка Татьяна Рыбалова. — Очень важно ужесточить борьбу с фальсифицированной продукцией, иначе производителям нет смысла инвестировать в возведение современных предприятий».

подразумевает сохранение существующего дефицита сырья для переработки на уровне 7−8 млн т. Обещания господдержки обнадеживают инвесторов: с 2017 года планируется увеличить долю возмещения прямых понесенных затрат с 20% до 30% сметной стоимости молочных ферм, а для регионов Дальнего Востока — до 35%, а также обеспечить защиту отечественных производителей от недобросовестной конкуренции со стороны производителей фальсификата. «Стране не просто не хватает молока, а не хватает качественного молока, несмотря на падение потребительского спроса, — говорит независимый эксперт молочного рынка Татьяна Рыбалова. — Очень важно ужесточить борьбу с фальсифицированной продукцией, иначе производителям нет смысла инвестировать в возведение современных предприятий».

В течение года в расширение объемов производства вкладывали как действующие игроки — «ЭкоНива», «Молвест», «Дамате», так и новые, в том числе иностранные компании, заявлявшие о намерениях освоить этот бизнес. В октябре первый камень в строительство фермы в Калужской области заложила вьетнамская TH Group. До 2019 года она рассчитывает запустить в регионе молочный комплекс на 45 тыс. дойных коров и перерабатывающий завод. Производство молока должно составить 300 тыс. т в год, инвестиции — $400 млн. В мае компания начала возведение схожего проекта в Московской области, о котором объявила еще в 2014 году. Его первая очередь будет включать пять ферм на 12 тыс. коров, перерабатывающий завод мощностью 800 т продукции в сутки и завод по производству кормов. Вторая очередь (четыре фермы на 9,6 тыс. коров) будет построена до конца 2020 года. Суммарные вложения составят $500 млн. Всего компания готова инвестировать в российские проекты $2,7 млрд в течение 10 лет, писали «Ведомости».

По словам председателя правления Национального союза производителей молока(«Союзмолоко») Андрея Даниленко, российские инвесторы неохотно идут в молочное животноводство, поскольку проекты требуют значительных вложений и долго окупаются — 15 лет и более. У иностранных инвесторов есть возможность привлекать заемные средства в своей стране по более низкой процентной ставке, тем самым уменьшая сроки окупаемости, считает он. Президент TH Group Тхай Хыонг на закладке первого камня подмосковного проекта отметила, что Россия сегодня «проводит революцию в сельском хозяйстве». По ее мнению, в стране имеются все необходимые институты для поддержки бизнеса.

Еще один иностранный инвестор, решивший зайти в российский молочный сектор, — тайская корпорация Charoen Pokphand Group (CP Group). В партнерстве с Российским фондом прямых инвестиций (РФПИ) она планирует построить молочно-товарный комплекс на 80 тыс. коров оценочной стоимостью $1 млрд в Рязанской области. Это будет предприятие полного производственного цикла — от растениеводства до упаковки и дистрибуции готовой продукции. Под выращивание агрокультур инвестору планируется выделить до 60 тыс. га земли. В проект войдут ближневосточные инвесторы и банки, кластер будет строиться от трех до пяти лет. Годовая мощность должна составить 400 тыс. т молока, сыров и кисломолочных продуктов. CP Group не новичок на российском агрорынке. Корпорация вкладывает средства в АПК страны через компании своего субхолдинга Charoen Pokphand Foods и уже инвестировала $0,5 млрд. Всего в сельское хозяйство России группа может вложить до $10 млрд, говорил ранее председатель совета ее директоров Данин Чераванонт.

В марте к строительству молочного комплекса на 4,6 тыс. дойных коров в Тюменской области приступила компания «Дамате» в партнерстве с Danone — одним из крупнейших переработчиков молока-сырья в стране. На конец этого года запланирован ввод первой очереди с доильным залом и завоз первой партии скота, рассказывает гендиректор компании «Тюменские молочные фермы» («Дамате») Ник Халливелл. После выхода на полную мощность новый комплекс станет крупнейшим в регионе и будет производить 44,7 тыс. т молока в год. Стоимость проекта 5,6 млрд руб., он финансируется за счет собственных средств «Дамате», кредита Россельхозбанка и инвестиций Danone. По условиям соглашения между компаниями, все молоко, произведенное на комплексе, будет продаваться на перерабатывающие заводы Danone, в частности на «Ялуторовский» комбинат.

«Особенностью проекта станет отсутствие традиционных танков для хранения молока в большом доильном зале, их заменят автоцистерны-полуприцепы, в которые охлажденное в потоке молоко будет закачиваться напрямую и сразу же доставляться на переработку, — рассказывает топ-менеджер. — Время с момента дойки до доставки молока на завод сократится до четырех часов». Для обеспечения стада кормами «Дамате» развивает в регионе растениеводческое направление. Земельный банк группы составляет 10,2 тыс. га. Партнерство с Danone будет способствовать успеху проекта, считает Нигматуллин. Даже на перенасыщенном рынке компания может расти, увеличивая свою долю благодаря сильному бренду.

О намерении увеличить в пять раз — до 200 тыс. т в год — производство молока к 2022-му летом сообщил холдинг «Степь» (агроструктура АФК «Система»). Она намерена вложить до 9 млрд руб. в строительство 14 молочных ферм на 1,6 тыс. коров каждая в Ростовской области, сообщал «Интерфакс» со ссылкой на заявление гендиректора Региональной корпорации развития Виктора Гончарова. В целом затраты оцениваются в 18 млрд руб., вторую половину суммы компания планирует привлечь от области. «Мы поддерживаем этот проект, но найти 9 млрд руб. на сегодняшний день непросто», — комментировал Гончаров. Обсуждалась схема финансирования, согласно которой Региональная корпорация должна была войти в уставной капитал нового проекта и на определенном этапе выйти из него, вернув инвестиции с премией. По мнению Морева, «Степь» сможет успешно реализовать проект, так как за ней стоит финансовая поддержка АФК «Система». Но немаловажным фактором станет наличие господдержки, акцентирует он. Впрочем, она крайне важна для любых молочных проектов: должна быть долгосрочная программа государственной помощи инвесторам, которая не будет меняться под влиянием внешней конъюнктуры.

Рыбалова соглашается с аналитиком: «В секторе объявляется много проектов, однако реально строятся только те, которые получают поддержку государства». Хотя в этом году реализовано больше проектов, чем в прошлом, и по объемам объявленных вложений 2016-й выглядит лучше, чем предыдущие два года, добавляет она. По итогам трех кварталов производство молока в сельхозпредприятиях выросло более чем на 260 тыс. т по сравнению с аналогичным периодом прошлого года, значительный вклад внесли как раз новые фермы.

Овощей по-прежнему не хватает

В тепличном секторе в этом году наблюдается бум инвестиций благодаря действию продовольственного эмбарго, которое привело к резкому уменьшению конкуренции на внутреннем рынке, и призывам государства заместить выпавшие объемы зарубежной продукции. «По итогам этого года доля импорта в потребительской корзине россиян, по оценке Минсельхоза, может сократиться до 50%, но при этом общий объем потребления тепличных овощей снизится почти на треть, — обращает внимание гендиректор компании «Технологии Роста» Тамара Решетникова. — Турция поставляла нам в среднем около 50% всех импортируемых томатов, это примерно 400 тыс. т, чтобы заместить этот объем, нам нужно построить около 700 га только томатных теплиц, причем со светокультурой, чтобы было круглогодичное производство».

По данным Минсельхоза, валовой сбор тепличных овощей на середину ноября составлял 587 тыс. т, что почти на 30% больше, чем годом  ранее (454 тыс. т). В том числе производство огурцов выросло на 17% до 384,9 тыс. т, а томатов — на 62% до 186,7 тыс. т. По итогам года агроведомство прогнозирует увеличение объемов на 25% и называет тепличную отрасль одной из приоритетных. В течение пяти лет в России необходимо повысить производство овощей, чтобы на 90% закрывать внутренние потребности, говорил ранее глава министерства Александр Ткачев. Для этого, в частности, необходимо построить 2 тыс. га теплиц, что требует примерно 200 млрд руб. инвестиций. Девальвация рубля и продовольственное эмбарго, позволившие сделать рывок в развитии овощеводства, не будут вечными, и отечественным компаниям нужно спешить занять освободившуюся нишу, рекомендовал министр. По мнению Решетниковой, проекты, которые стартовали в прошлом и этом году, сейчас «в шоколаде». Даже возросшие затраты на импортные средства производства с лихвой покрывает удорожание продукции в этом году, поэтому рентабельность отрасли резко возросла.

ранее (454 тыс. т). В том числе производство огурцов выросло на 17% до 384,9 тыс. т, а томатов — на 62% до 186,7 тыс. т. По итогам года агроведомство прогнозирует увеличение объемов на 25% и называет тепличную отрасль одной из приоритетных. В течение пяти лет в России необходимо повысить производство овощей, чтобы на 90% закрывать внутренние потребности, говорил ранее глава министерства Александр Ткачев. Для этого, в частности, необходимо построить 2 тыс. га теплиц, что требует примерно 200 млрд руб. инвестиций. Девальвация рубля и продовольственное эмбарго, позволившие сделать рывок в развитии овощеводства, не будут вечными, и отечественным компаниям нужно спешить занять освободившуюся нишу, рекомендовал министр. По мнению Решетниковой, проекты, которые стартовали в прошлом и этом году, сейчас «в шоколаде». Даже возросшие затраты на импортные средства производства с лихвой покрывает удорожание продукции в этом году, поэтому рентабельность отрасли резко возросла.

В России есть регионы, где до сих пор нет тепличного производства овощей: либо его там вообще не было, либо оно прекратилось после банкротства старых предприятий. По мнению Решетниковой, эти регионы наиболее привлекательны для потенциальных инвесторов. «Случается, что на один и тот же претендует сразу несколько компаний, например, в Тверской области сейчас заявлено четыре проекта общей площадью 55 га, — знает эксперт. — Реализовывать их все нет никакого смысла: чем больше теплиц, тем выше локальная конкуренция и ниже маржинальность бизнеса». Поэтому в выигрыше будет тот инвестор, который первым запустит производство, в этом случае остальные могут отказаться от своих планов. По данным Решетниковой, на середину ноября в тепличной отрасли было анонсировано более 130 новых проектов.

Компания «Эко-Культура», пожалуй, крупнейшая не только по объявленным вложениям в тепличном секторе, но и в целом в АПК в этом году. Сейчас в составе агрохолдинга два тепличных комбината общей площадью 30 га (к концу 2016-го она должна увеличиться до 52 га, а в 2017—2018 прибавить еще 57 га), цех по фасовке овощей, распределительный центр в Ставропольском крае, подразделение по комплексному снабжению предприятий общественного питания и производственно-логистическая компания в Москве. Только за последние несколько месяцев компания анонсировала проекты строительства теплиц на 250 га с общим объемом производства более 200 тыс. т огурцов и томатов. Общая стоимость — почти 70 млрд руб. Всего же к 2020 году агрохолдинг хочет ввести в работу 60 га теплиц в Московской области, 80 га — в Тульской, 85,6 га — в Липецкой, 100 га — на Ставрополье, 60 га — под Воронежем и столько же в Казахстане, говорится на сайте компании. Всего с учетом уже построенных мощностей — почти 490 га теплиц.

По мнению Нигматуллина, основные риски тепличного бизнеса в перечисленных регионах (кроме Ставрополья и Казахстана) — недостаточное количество солнечных дней, высокие расходы на обогрев и т. п. Возможно, высокий платежеспособный спрос в Москве сможет их нивелировать, но при значительном укреплении рубля будет очень сложно составить конкуренцию импорту, считает он. «Это грандиозные планы! — комментирует Решетникова. — Вопрос, будут ли они реализованы в полном объеме и когда». Крупные проекты — от 100 га и выше — анонсировались и в прошлом году, но фактически ни один из них до сих пор не сошел с бумаги, говорит эксперт. Пока к реализации планов приступают только инвесторы, решившие построить небольшие теплицы — от 3 га до 15 га. Как правило, именно такие проекты более жизнеспособные, считает она.

В августе на заседании малого правительства Белгородской области было одобрено строительство в регионе тепличного комплекса «Гринхаус». Инвестор проекта — сын миллиардера Романа Абрамовича Аркадий, писали «Ведомости». На первом этапе до конца 2017 года компания планирует возвести 24 га теплиц мощностью почти 20 тыс. га овощей за 5,93 млрд руб. К 2020-му площади будут увеличены до 108 га, производство овощей после выхода на проектную мощность составит 95 тыс. т. Исполнительный директор Плодоовощного союза России Михаил Глушков оценивал общую стоимость проекта в 20−25 млрд руб.

«УГМК-агро» миллиардера Искандера Махмудова в сентябре тоже сообщила о намерениях вложить около 5,5 млрд руб. во вторую очередь тепличного комплекса в поселке Садовый Екатеринбурга. Площадь теплиц составит 17,6 га, в том числе 3 га для производства зелени. Запуск нового предприятия позволит компании увеличить объемы сбора овощей в 2,6 раза до 14,5 тыс. т томатов и огурцов, а также получать 1,28 тыс. т зелени.

Освоить новый для себя тепличный сектор планировала и «Русагро». Компания хотела вложить 20 млрд руб. в строительство 100 га теплиц в Тамбовской области. На это предполагалось направить часть средств от допэмиссии акций. Но в сентябре гендиректор холдинга Максим Басов сообщил СМИ, что группа может отказаться от этих планов. «Мы не начали строить теплицы. Мы проектируем, ведем земляные работы, но не начнем этот проект, пока не получим решения комиссии Минсельхоза о субсидировании. Без субсидирования этот проект не работает, — цитировало топ-менеджера агентство «Рейтер». — Все теплицы имеет смысл делать только если мы получим субсидирование процентной ставки по инвестиционному кредиту и возврат 20% прямых капзатрат».

Возмещение 20% CAPEX для инвесторов — отличная поддержка, но в прошлом году ее получили только пять проектов, запущенных в 2014-м, а в этом еще никому не выделили денег, говорила Решетникова в ноябре. Поэтому неудивительно, что инвестор так осторожен. Кроме того, далеко не каждый комплекс, который мог бы получить такую помощь, реально может на нее рассчитывать, обращает внимание она. «Сначала нужно пройти конкурсный отбор, собрать множество документов, подходить под все требования Минсельхоза. Но в итоге даже те, кто соответствует всем условиям, включены в список, построили и запустили производство в прошлом году, еще ничего не получили. А в 2017-м будет сокращение объемов господдержки», — напоминает Решетникова.

Мясной сектор больше не лидер

Один из новых трендов этого года — снижение интереса к свино- и птицеводству в центральных регионах страны, обращает внимание Морев. Проектов стоимостью более 5 млрд руб. в птицеводстве в этом году не объявлялось. Строить новые бройлерные птицефабрики инвесторы больше не хотят, рынок насыщен. Поэтому основные вложения уходящего года в секторе — сделки M&A, расширение и модернизация мощностей действующих игроков, развитие сегмента переработки. Инвестиции в строительство птицекомплексов с нуля оправданы лишь в тех регионах, где рынок обеспечен собственным производством менее чем на 50%. При этом уже нет надобности в мощных предприятиях. По оценке Института конъюнктуры аграрного рынка (ИКАР), предельный уровень — это 25−35 тыс. т. Так, например, о намерениях возвести птицефабрику на 30 тыс. т/год в этом году сообщала Бурятия, в 2015-м здесь было произведено всего 0,4 тыс. т мяса птицы в живом весе.

Основные вложения в свиноводческий сектор в этом году шли по заявленным ранее инвестпрограммам, говорит замгендиректора  Национального союза свиноводов Владимир Курленко. До 2020 года они обеспечат прибавку в 1,1−1,2 млн т в живом весе. Принципиально новых крупных проектов в этом году не было.

Национального союза свиноводов Владимир Курленко. До 2020 года они обеспечат прибавку в 1,1−1,2 млн т в живом весе. Принципиально новых крупных проектов в этом году не было.

Инвесторы все чаще уходят на Восток. Крупные игроки начинают создавать проекты в Сибири и в ДФО, чтобы развивать экспорт продукции в страны Азии, отмечает Морев. «Русагро» наконец приступила к строительству свинокомплексов в Приморском крае. Проект был анонсирован в 2015-м, в августе этого года группа стала возводить комбикормовый завод и элеватор, в сентябре — первые свинокомплексы. Мощность производства составит около 80 тыс. т/год в живом весе. Компания намерена инвестировать 15,8 млрд руб., ранее стоимость проекта оценивалась в 22 млрд руб. до 2022 года. По словам Басова, через 10 лет Дальний Восток станет для «Русагро» главным производственным регионом, а по размеру бизнес будет сопоставим с сегодняшними результатами всей группы. По итогам трех кварталов выручка компании в сахарном, масложировом, мясном и сельскохозяйственном сегментах составила 58,5 млрд руб., что почти на 10% больше, чем за аналогичный период 2015-го. «"Русагро» является одним из лидеров рынка с опытом реализации крупных проектов в отрасли, компания сможет запустить этот проект, но основным фактором успеха является открытие экспорта свинины в Китай», — полагает Морев.

Еще один проект, соглашение о реализации которого было подписано еще в 2013-м, стартовал на Урале. В июне «Сибирская аграрная группа» приступила к возведению первой очереди свинокомплекса в Тюменской области. Объем инвестиций в нее — 1,7 млрд руб. Ранее компания сообщала, что стоимость всего проекта составит 6,4 млрд руб., мощность — 24,5 тыс. т/год. Строительство идет по графику и будет завершено в июле 2017 года, говорится на сайте компании. Кроме самого комплекса, рассчитанного на единовременное содержание 23 тыс. свиней, планируется возвести цех первичной переработки и комбикормовый завод производительностью 10 т/час.

В центре страны в этом году тоже реализовывались свиноводческие проекты. При этом позволить себе расширяться в уже насыщенных регионах могут только крупнейшие игроки. Так, о вложениях в увеличение производства в начале этого года заявила «Агро-Белогорье» (входит в топ-5 крупнейших производителей свинины). В планах компании строительство пяти новых комплексов, комбикормового завода на 210 тыс. т и элеватора на 60 тыс. т стоимостью 9,7 млрд руб. в Белгородской области. Реализация проекта позволит нарастить мощности со 163 тыс. т до 217 тыс. т в живом весе. Уже в октябре группа запустила производство на «Борисовском свинокомплексе». «С ноября 2016-го до февраля следующего года на каждую площадку раз в месяц будем завозить по 600 животных. Всего для полноценной работы комплекса будет поставлено 6,3 тыс. ремонтных свинок», — рассказывает главный зоотехник-селекционер «Агро-Белогорья» Сергей Бершаков. Мощность первого предприятия составит 5 тыс. свиноматок и 13 тыс. т свинины в год.

В ноябре строительные работы на объектах продолжались. По словам замдиректора по строительству по реализации инвестиционных проектов компании Сергея Батанова, полностью сдать объект в эксплуатацию планируется в апреле. Вслед за «Борисовским СК» в строй будет введена племферма «Белгородский СК 1» на 3,5 тыс. свиноматок. Поставить первых животных планируют в декабре этого года. Еще три комплекса начнут работу в 2017-м.

Реализация проектов на рынке свинины сейчас осложнена ценовой конъюнктурой, говорит Нигматуллин. Для российского рынка мяса характерна высокая конкуренция. На фоне агрессивного роста производственных мощностей и слабого платежеспособного спроса населения цены на птицу в сентябре этого года стагнировали по отношению к аналогичному периоду 2015-го, а на свинину за это время снизились на 7%. Для сравнения, индекс роста потребительских цен за этот период составил 6,4%, приводит данные аналитик. Инвесторам всегда нужно мониторить ситуацию с потребительским спросом, добавляет Владимир Курленко. Заявляя очередной крупный проект, стоит помнить о том, что к моменту его запуска можно оказаться в ситуации, что рынок будет перенасыщен.

Растениеводство тоже привлекательно

Растениеводческий бизнес в этом году тоже привлекал инвесторов, было объявлено несколько крупных проектов. Самый масштабный из них хочет реализовать группа АСБ, которая владеет двумя сахарными заводами в Воронежской и Тамбовской областях, предприятием по переработке подсолнечника и объединяет около 25 агрофирм. В течение пяти-семи лет компания планирует создать агропромышленный комплекс в Ульяновской области с инвестициями более 24 млрд руб. Как сообщала сама группа, подготовка инвестиционного соглашения началась еще осенью 2015-го, но подписано оно было в этом году. На первом этапе холдинг планирует приобрести 60 тыс. га сельхозземель для выращивания сахарной свеклы и других агрокультур. Будет построен элеватор на 100 тыс. т. Далее АСБ рассчитывает возвести семенной завод на 40 тыс. т семян зерновых агрокультур в сутки, второй элеватор на 100 тыс. т, автотранспортное предприятие на 250 единиц техники и увеличить земельный банк еще на 40 тыс. га. На финальном этапе посевы должны достигнуть 200 тыс. га, начнется строительство третьего элеватора и сахарного завода.

«Любые проекты «гигантомании» во всех отраслях в существующих условиях финансирования в России малореальны, — комментирует ведущий эксперт ИКАР Евгений Иванов. — А проекты новых сахарных заводов и вовсе выглядят смешно, через несколько лет число действующих предприятий неизбежно снизится с 76 до примерно 50 (ранее было 96)». АСБ в последние годы покупает очень много земли, наверняка существенны затраты по ее введению в оборот, покупку техники и т. п. Вряд ли компания сможет реализовать что-то крупное, особенно не в родных для себя регионах, сомневается эксперт. Если группа не приобретет работающий в регионе сахарный завод (Ульяновский, владелец — волгоградский «Никохим»), то и свеклой там заниматься тоже не будет, скептичен он. Хотя Ульяновская область — неплохой регион по почвенно-климатическим условиям для всех основных агрокультур, в том числе и для сахарной свеклы. «Да и бизнес-климат там один из лучших в стране», — добавляет Иванов. Реализация проекта по скупке земельных активов, их консолидации и строительству элеваторов возможна, а вот возведение сахарного завода вызывает вопросы, соглашается Морев. «На рынке очень высокая конкуренция, поэтому возникает вопрос окупаемости проекта», — говорит он.

Схожие инвестиции — 20 млрд руб., но в производство картофеля и овощей открытого грунта (до 500 тыс. т) — к 2018 году планирует вложить «АФГ Националь», крупнейший в стране производитель и переработчик риса. Новое для себя направление компания осваивает с 2015-го, когда начала проект по выращиванию столового и семенного картофеля. Позже холдинг занялся и производством овощей «борщевого набора». Сейчас проект реализуется в Нижегородской, Новгородской и Ростовской областях. Сборы овощной продукции в этом году выросли до 106,6 тыс. т против 28,8 тыс. т в 2015-м, в том числе холдинг получил 80 тыс. т картофеля, 16,7 тыс. т моркови, 7,4 тыс. т лука, 2,5 тыс. т свеклы. В планах компании создание пяти производственных кластеров, в качестве перспективных регионов рассматриваются Подмосковье и Центральное Черноземье. Она рассчитывает занять 30% рынка картофеля и овощей, говорил ранее «Агроинвестору» гендиректор «АФГ Националь» Юрий Белов. Только в этом году инвестиции в сектор составят около 5,5 млрд руб.

Поддержку инвестиционным планам «АФГ Националь», несомненно, окажет сотрудничество с РФПИ и Mubadala Development Company (ОАЭ). В ноябре последние объявили о согласовании транзакционной документации в сделке по вложениям в агрохолдинг более 9 млрд руб. В пресс-службе «АФГ Националь» «Агроинвестору» сообщили, что деньги инвесторов планируется пустить, в частности, на увеличение земельного банка по всем сельхознаправлениям компании, создание оросительных систем для выращивания картофеля и овощей открытого грунта, увеличение мощностей хранения и фасовки. Кроме того, будут сделаны вложения в строительство второй очереди линии по производству семян риса в Краснодарском крае общей мощностью 8 тыс. т в год. Также средства пойдут на закладку новых кластеров яблоневых садов суперинтенсивного типа и возведение фруктохранилищ с регулируемой газовой средой. Часть денег направят на погашение текущих долговых обязательств перед банками. «В планах и инвестиции в новые проекты, покупка агроактивов, которые пока не разглашаются», — добавил представитель агрохолдинга.

Компания работает в интересных секторах с хорошим уровнем рентабельности, так что этот актив может стать хорошей инвестицией, считает Морев. А то, что РФПИ идет в проект с крупным партнером (Mubadala), значительно снижает риски и повышает эффективность вложений.

АПК отыграл все драйверы. Сельхозпроизводство может замедлить рост после рекордов 2016 года

Экономический спад в России прекратился, и в следующем году ожидается рост, в очередной раз оценило Минэкономразвития в прогнозе социально-экономического развития страны до 2019 года. Ранее ведомство предполагало, что уже в 2016-м ВВП будет в плюсе на уровне 0,9%, однако обновленная оценка по году — снижение на 0,6%. За январь-сентябрь ВВП уменьшился на 0,7%, в октябре год к году — также на 0,7%. В третьем квартале сокращение российской экономики замедлилось до 0,5% после 0,6% во втором и 1,2% в первом квартале. При этом в агросекторе сохраняется позитивная динамика: по итогам 2016-го он может вырасти на 3−3,2%, оценивают МЭР и Минсельхоз.

Снижение в АПК почти неизбежно

Для сельского хозяйства 2016 год в целом оказался неплохим. В растениеводстве некоторое снижение цен было компенсировано рекордным урожаем, производители мяса хотя и столкнулись с падением доходности, но продолжили наращивать производство и инвестировать в модернизацию бизнеса. На фоне ослабления рубля и сокращения внутреннего спроса активизировался экспорт. Правда, такая динамика закладывает высокую базу, и, учитывая негативные факторы — ограниченный доступ к финансированию, уменьшение господдержки, падение покупательной способности населения, негативную ценовую конъюнктуру на мировом рынке, в следующем году отрасли будет крайне сложно показать положительную динамику.

Год сложился удачно, подтверждает гендиректор «АФГ Националь» Юрий Белов. «В этом году у нас была большая инвестпрограмма,  мы ее полностью выполнили. Суммарный объем вложений составил около 7 млрд руб.», — рассказывает он. Среди позитивных факторов, влиявших на бизнес в 2016 году, он называет постепенную стабилизацию ситуации на рынках. Негативно сказывались задержки госсубсидий, а также укрепление рубля — это снижало цены на экспортную продукцию холдинга. Гендиректор «Русагро» Максим Басов тоже говорит об отрицательном эффекте повышения курса национальной валюты. «Маржинальность и прибыль бизнеса падали из-за укрепления рубля, роста конкуренции, снижения господдержки», — перечисляет он. Тем не менее по многим направлениям компания достигла хороших производственных показателей, например, сбор озимой пшеницы увеличился на 36% до 420 тыс. т, ячменя — на 17% до 322,5 тыс. т. Также в этом году холдинг запустил убойное производство, увеличил земельный банк с 504 тыс. га на конец 2015 года до 607 тыс. га, нарастил мощности Екатеринбургского жирового комбината и сахарного сегмента за счет покупки трех заводов «Разгуляя». Кроме того, в этом году «Русагро» начала строительство Приморского свиноводческого кластера.

мы ее полностью выполнили. Суммарный объем вложений составил около 7 млрд руб.», — рассказывает он. Среди позитивных факторов, влиявших на бизнес в 2016 году, он называет постепенную стабилизацию ситуации на рынках. Негативно сказывались задержки госсубсидий, а также укрепление рубля — это снижало цены на экспортную продукцию холдинга. Гендиректор «Русагро» Максим Басов тоже говорит об отрицательном эффекте повышения курса национальной валюты. «Маржинальность и прибыль бизнеса падали из-за укрепления рубля, роста конкуренции, снижения господдержки», — перечисляет он. Тем не менее по многим направлениям компания достигла хороших производственных показателей, например, сбор озимой пшеницы увеличился на 36% до 420 тыс. т, ячменя — на 17% до 322,5 тыс. т. Также в этом году холдинг запустил убойное производство, увеличил земельный банк с 504 тыс. га на конец 2015 года до 607 тыс. га, нарастил мощности Екатеринбургского жирового комбината и сахарного сегмента за счет покупки трех заводов «Разгуляя». Кроме того, в этом году «Русагро» начала строительство Приморского свиноводческого кластера.

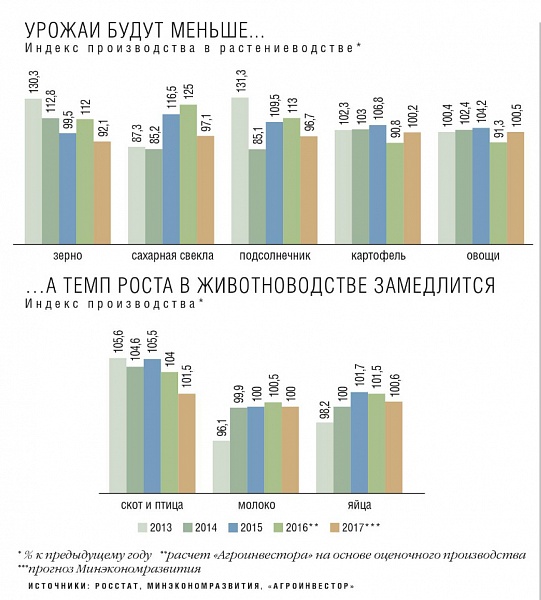

Минэкономразвития прогнозирует, что по итогам 2016 года АПК прибавит 3,2%, однако уже в следующем индекс будет на уровне 99,4%. Сельхозпроизводство в этом году вряд ли вырастет больше чем на 3%, а в следующем стоит ждать некоторого снижения, соглашается Игорь Николаев. Скажется эффект высокой базы, тем более что в этом году собран рекордный урожай. Развитие птице- и свиноводства, где прежде был существенный рост, замедлится на фоне насыщения рынков. За прошедшие два года производство сельхозпродукции увеличивалось преимущественно за счет сектора растениеводства, и, как правило, после очень урожайных лет следует снижение сборов, поэтому сценарий ведомства обоснован, считает эксперт Аналитического центра при правительстве России Елена Разумова. Индекс может оказаться выше в случае укрепления доллара и увеличения мировых цен на пшеницу, который наметился с сентября 2016-го, добавляет она. А вот отечественное животноводство пока целиком зависит от внутреннего рынка, поэтому вряд ли приходится ожидать его значительного роста.

«Ситуация во многом будет зависеть от мировых цен, прежде всего на зерно, но, думаю, этот рынок останется привлекательным: производство зерна и его экспорт сохранятся на высоком уровне», — комментирует Иван Николаев. В меньшей степени драйвером будет мясной сектор. Рентабельность в нем снижается, поскольку корма дорожают, а равнозначно повышать цены не удается из-за ограниченного спроса и покупательной способности населения.

ИКАР оценивает перспективы роста АПК в этом году выше официальных прогнозов: отрасль может выйти на уровень, близкий к 5%. Однако в 2017-м почти неизбежно снижение темпа, признает Дмитрий Рылько. «Хотя многое будет зависеть от погоды, результатов сельхозпереписи (могут наконец пересчитать реальный вклад хозяйств населения) и других факторов, в том числе макроэкономических», — уточняет эксперт. Если говорить о последних, то теоретически могут снизиться банковские ставки, и кредиты станут доступнее, но при этом пока нет полного понимания, что будет с господдержкой и как станет работать единая субсидия: ее концепция неоднозначна, и детали пока неясны. То же самое с ценами на нефть и курсом рубля.

В нынешней макроэкономической ситуации АПК растет преимущественно благодаря влиянию государства — относительно доступному заемному финансированию для части производителей и действию продэмбарго, считает Иван Николаев. Если в следующем году позитивная динамика в отрасли и сохранится, то в лучшем случае будет прирост на уровне 3%, как и в 2016-м, добавляет эксперт.

Дарья Снитко в 2017-м ожидает снижения индекса роста физического объема выпуска сельхозпродукции на уровне минус 1,5−2% —  в частности, из-за ожиданий более скромного урожая зерна. «Вообще индекс сельхозпроизводства очень волатилен, и то, что в последние годы мы видим равномерный рост, уже говорит о позитивной тенденции: сектор становится более предсказуемым и стабильным, — обращает внимание она. — Опять же, я не склонна трактовать отрицательные значения индекса в отдельные годы как существенный негатив — важно, что средняя урожайность за три или пять лет увеличивается, посевные площади растут». Судя по предварительным результатам сева озимых, эта тенденция продолжается, равно как и умеренный рост животноводства, причем во всех секторах, добавляет эксперт.

в частности, из-за ожиданий более скромного урожая зерна. «Вообще индекс сельхозпроизводства очень волатилен, и то, что в последние годы мы видим равномерный рост, уже говорит о позитивной тенденции: сектор становится более предсказуемым и стабильным, — обращает внимание она. — Опять же, я не склонна трактовать отрицательные значения индекса в отдельные годы как существенный негатив — важно, что средняя урожайность за три или пять лет увеличивается, посевные площади растут». Судя по предварительным результатам сева озимых, эта тенденция продолжается, равно как и умеренный рост животноводства, причем во всех секторах, добавляет эксперт.

«По всей видимости, следующий год для агросектора будет сложнее 2016-го, — предполагает Рылько. — В последнее время драйверы экономического роста в сельском хозяйстве дважды менялись и были отыграны, а новых пока не видно». В предыдущие годы АПК прибавлял сначала на фоне повышения мировых цен на сельхозпродукцию за счет увеличения производства биотоплива и дополнительного спроса со стороны стран Азии, прежде всего Китая. Два года назад появилась новая группа факторов — двукратная девальвация рубля и продовольственное эмбарго, но к концу 2016-го их позитивный эффект будет практически исчерпан, несмотря на то, что ограничения на импорт продовольствия продолжают действовать.

Мировые цены на сельхозтовары остаются низкими, это предполагает их невысокий уровень и на внутреннем рынке, что не добавляет оптимизма. «Они могут развернуться, например, если произойдет какой-то глобальный погодный катаклизм в группе зарубежных стран — крупных производителях продукции», — отмечает Рылько. Позитивная динамика российской экономики и платежеспособного спроса населения могут стать точкой роста для агросектора, но этого пока нет: в следующем году потребление в лучшем случае стабилизируется, но его увеличение маловероятно, считает эксперт. При этом внутренний рынок выглядит насыщенным, а экспортные растут медленно. «В итоге факторов для существенного роста сельхозпроизводства в следующем году мы пока не видим», — резюмирует Рылько.

Инвестиции сняли с паузы

Минэкономразвития прогнозирует, что увеличение потребления вновь станет главным фактором экономического роста в стране благодаря повышению реальной заработной платы. Как ожидается, она увеличится на 0,3% уже в 2016-м, а в 2017-м — еще на 0,4%. Реальные располагаемые доходы после снижения на 5,6% в этом году в следующем, согласно базовому сценарию ведомства, могут прибавить 0,2%. При этом уровень инфляции может уменьшиться с 5,8% в этом году до 4% в следующем. На этом фоне оборот розничной торговли перестанет падать и после минус 4,6% в 2016-м в следующем году покажет плюс 0,6%.

Конечно, падение доходов населения негативно для отрасли, подтверждает Дарья Снитко, хотя отдельные сектора из-за этого, напротив, видят рост спроса (сахар, консервы). «Полагаю, на базовые показатели спроса в натуральном выражении — потребление крупных групп товаров: мяса в целом, овощей, хлеба, кондитерских изделий — эти изменения сильно не влияют, просто покупатели переходят из высоких ценовых сегментов в эконом-сегмент, — рассуждает эксперт. — А вот на важные тенденции агрорынка, такие как развитие производства органической и фермерской продукции, функциональных продуктов, спортивного и диетического питания, увеличение ассортимента товаров, падение доходов влияет крайне негативно, поскольку увеличение спроса в этих нишах замедляется».

Елена Разумова считает основной жертвой снижения доходов населения молочный сектор. После введения эмбарго объемы производства молочной продукции росли, но падение мировых цен на молоко и одновременное сокращение покупательной способности внутри страны вынудили российских производителей уже со второй половины 2015 года сокращать темпы выпуска молочной продукции. В третьем квартале 2016-го объемы производства сливочного масла и сухого молока упали ниже уровня аналогичного периода 2014 года на 1,6% и 22,8%, сравнивает она. В среднесрочной перспективе при улучшении ситуации в экономике потребительский спрос будет восстанавливаться: по молоку и молочным продуктам к 2019 году рост составит 2,3−3% к показателю 2015-го, по мясу и мясным продуктам — 1,1−2%, по овощам — 1,7−4%, прогнозирует Минэкономразвития.

По оценке Игоря Николаева из ФБК, влияние падения потребительского спроса на агроотрасль пока не очень большое: на продуктах питания люди все-таки экономят в последнюю очередь. Тем не менее в следующем году инвестиционную активность в секторе будет сдерживать как фактор снижающейся господдержки, так и общая неопределенность. «Как минимум года полтора мы постоянно слышим, что дно пройдено и экономика вот-вот начнет расти, но этого не происходит», — акцентирует эксперт.

По оценке Дарьи Снитко, в 2015 году многие инвестиционные проекты в АПК были поставлены на паузу, инвесторы ждали стабилизации финансового, валютного и сырьевых рынков. 2016-й стал годом, когда в отрасли было объявлено много проектов, в том числе от непрофильных инвесторов, немало — на деньги частных инвесторов (не кредитные, так как начались обсуждения сокращения субсидий). «В 2017-м инвестиционный бум может возобновиться, поскольку рынки вроде бы постепенно стабилизируются, да и перспективы экспорта и роста спроса внутри страны становятся более определенными, — комментирует эксперт. — Если будет прогресс по вопросу разрешения экспорта мяса в страны Азии, то вероятны новые инвестиции в птице- и свиноводство».

Однако Иван Николаев считает, что не стоит ожидать вложений в новые масштабные стройки, поскольку время высоких двухзначных показателей доходности в мясном секторе уже прошло. Даже если кредиты продолжат дешеветь, это несущественно повлияет на динамику в мясном секторе, поскольку внутренние рынки свинины и бройлера на грани насыщения, а экспорт развивается тяжело, в том числе из-за высокой конкуренции в мире. Есть небольшие возможности для роста за счет оптимизации производства, вытеснения с рынка неэффективных игроков, но в нынешних условиях последние и так уходят из бизнеса. Еще два-три года, и старых свинокомплексов и птицефабрик в отрасли просто не останется, уверен он.

Окно возможностей для АПК в 2017 году закроется, продолжает Николаев. «Кто не успел повысить свою эффективность, уже не сможет этого сделать, поскольку деньги дорогие, а доходность все меньше, хотя и нельзя сказать, что будет волна банкротств», — подчеркивает он. Новым драйвером могут стать структурные реформы: государство пытается быть операционным менеджером, но его ресурсов на это не хватает. Экономика должна существовать в рамках законодательных правил и ограничений, но не управляться государством. «Если сравнивать государство с корпорацией, на мой взгляд, оно, скорее, должно представлять собой совет директоров», — добавляет эксперт.

Белов считает, что экономическая ситуация в следующем году будет аналогична нынешней: и потребительский спрос, и рубль останутся примерно на том же уровне. «Поэтому мы собираемся заниматься оптимизацией производственных процессов и улучшением операционной эффективности, — рассказывает топ-менеджер. — Будем работать над снижением себестоимости продукции за счет развития собственного семеноводства, более эффективного использования земли, стандартизации производственного процесса, углубленного анализа почв». В прошедшие годы холдинг серьезно вкладывал в землю и рассчитывает получить результат. Кроме того, «АФГ Националь» продолжит развивать овощное направление, инвестировать в суперинтенсивные сады, в выращивание и производство риса. «Если на рынке появятся интересные активы по адекватным ценам — будем приобретать, но пока конкретных предложений нет», — добавляет он.

Басов ожидает, что в 2017-м потребительский спрос будет стагнировать, а государственная поддержка падать. Хотя и процентная ставка будет снижаться. «Надеемся только на ослабление рубля, — делится он. — В следующем году мы сделаем рекордные инвестиции, крупнейшими направлениями которых будут свиноводство в Приморье и Тамбовской области, сахарное производство — в Курской, масложировой бизнес — в Самарской области. Также во всех регионах работы будем вкладывать в развитие сельхозбизнеса». По словам Басова, холдинг планирует увеличить производство потребительской продукции и экспорт.

http://www.agroinvestor.ru/investments/article/25069-top-15-proektov-god...

http://www.agroinvestor.ru/analytics/article/25075-apk-otygral-vse-drayv...

Комментарии

фигасе кто-то москву огурцами решил завалить)

Овощные проекты впечатляют... Мелкому самозанятому производителю места скоро не останется совсем...

Да ну, глупости. Огурчики от бабушек на рынке всегда будут пользоваться устойчивым спросом. Даже если огурчики выращены мелким самозанятым Мусой....

Так это только в сезон...

Ну да. А в несезон у самозанятого не хватит ресурсов на выращивание огурцов. Да и огурцы становятся пластиковыми независимо от размера производителя. Поэтому спрос на огурцы от бабушек по естественной причине становится околонулевым. Появляется спрос на квашенную капусту от бабушек. И тоже сезонный.

Я не бабушек имел ввиду... А вполне себе мелкого самозанятого производителя - ИП, КФХ, от 0,5 до 10...20 га. Бабушки это другое и не проблема...

Повторяю: бабушки - это лицо фирмы. Производитель специально так делает для повышения продаж. Фермерское молоко, фермерское мясо, огурцы от бабушки. Маркетинг и ничего более. Поэтому ничего самозанятым не будет.

Спокуха! Мелкий-самозанятый может уйти в зону экзота.

Что в твоём понимании - экзот?

Да, что-нибудь отсюда.

Заморочки много. Результат - "в магазине такого не найдете". Опять же ресторанный сегмент можно окучивать. Мне кажется.

Без обид... Я с этими людьми работаю. Сбыт это в идеале оптовику с поля с достаточной нормой рентабельности, поскольку у данного производителя условий для хранения нет. Все остальные схемы не для гектарников - либо не знают как, либо не кому этим заниматься.

Спасибо, хороший обзор.

Подскажите плз, на каких площадках тусят аграрии.

что конкретно интересует?

Да хочу мнение по паре вопросов узнать

Тему обозначьте.