Выступление американского и российского экономиста и бизнес-аналитика Леонида Вальдмана, видео здесь. Тема - мировые долги, в основном США.

Что запомнилось из лекции и последующего обсуждения: (а) падение задолженности американских домохозяйств обусловлено расставанием с ипотечной недвижимостью (и последующим уплотнением); (б) корпоративные прибыли в США на исторических максимумах, но кэш не идет в инвестирование в производство из-за низкого спроса, а идет в бай-бэки (поэтому фондовый рынок США на хаях) и в гос. облигации, что надежнее, чем банк, в банках такие большие суммы держать опасно, ибо в случае банкротства банка убытки юр. лицам не возместят; (в) внешний долг РФ по отношению к ВВП относительно невелик; (г) долг Китая - это ад (рост с 2,1 трлн. долл. в 2000 г. до 28,2 трлн. долл. в 2014 г.), новости из Китая влияют на фондовый рынок США, раньше такого не было; (д) долги США и многих стран ЕС - невыплачиваемы; (е) в 2014 г. Фанни Мэй и Фредди Мак для стимулирования спроса пробили через Конгресс снижение предварительного взноса при покупке недвижимости до 3%; (ж) руководитель JPMorgan Джейми Даймон говорит, что если что-то случится, из-за особенностей банковского регулирования его банк начнет отказывать клиентам в приеме депозитов, ибо ему не нужны эти деньги.

Текст лекции

Я буду говорить о долгах в глобальном разрез

е, но начну с американских долгов, не только потому, что это экономика, которую я больше наблюдаю, чем что-либо другое, но и потому что, в общем-то, американская экономика в каком-то смысле является центральной для глобальной экономики. Она очень большая, очень важная, доллар занимает очень важную роль в международной финансовой системе, может быть, это уже не очень заслуженно, но по инерции именно так, а потому правильно начинать именно с американской ситуации.

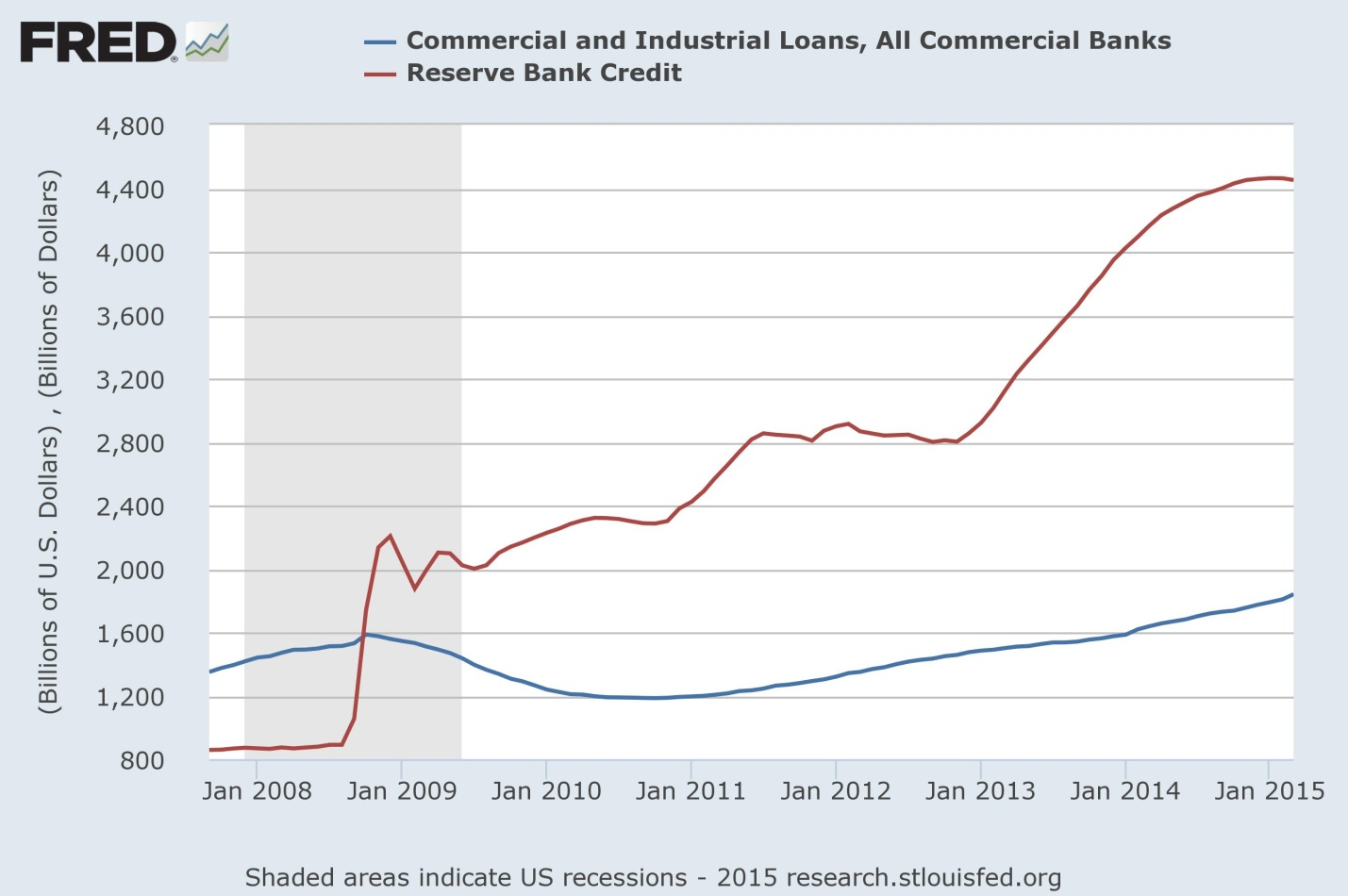

Как вы знаете, после финансового кризиса 2008-2009-го годов Федеральная Резервная Система США (ФРС), которая в Америке выполняет роль Центрального банка, предприняла очень энергичные усилия для того, чтобы справиться с кризисной ситуацией, и очень сильно расширила ликвидность на рынке. Вот на этом слайде (слайд №1) красной линией показано расширение баланса Федерального Резерва.

Слайд №1 - Баланс Федерального Резервной Системы, Промышленные и Коммерческие Кредиты в США в 2008-2015 г.г.

До начала этого кризиса ФРС было достаточно суммы приблизительно в 800 миллиардов долларов для того, чтобы и обеспечить нормальное функционирование банковской системы США, и глобальной банковской системы, которая работает с долларом, и для того, чтобы управлять процентной ставкой, соответственно, осуществлять свою монетарную политику. После начала кризиса в три этапа количественного смягчения ФРС очень расширила баланс, и сейчас он достигает порядка 4,5 триллионов долларов. Это расширение практически закончилось. Власти пока не собираются сокращать эту сумму, но они перестали уже ее увеличивать. Что же происходило с деньгами, которые накачала ФРС? И вообще, как это происходит? Что значит, что они увеличили эту массу? Это, на самом деле, достаточно просто. Они просто решили, что нужно создать новые деньги, которых никогда не было. Они их взяли "из воздуха", т.е. приняли решение о том, что денежную массу нужно увеличить. На свой баланс ФРС записала некоторую сумму. И на эту дополнительную сумму купила облигации на открытом рынке. Сначала по традиции покупали правительственные облигации США, позже к этому добавили и покупку облигаций, обеспеченных недвижимостью. И вот таким образом ФРС купил облигации, а их владельцам вместо этого отдал вновь созданные деньги. Таким образом, в экономике оказались деньги, которых там раньше не было. Но что продавцы облигаций сделали с полученными от ФРС деньгами? По идее, они могли бы их отправить в экономику. И традиционно обычно так и происходит. Затем ФРС и создает дополнительную денежную массу, чтобы увеличить кредит, чтобы эти деньги пошли на рынок, соответственно, пошло расширение бизнеса и таким образом запустился новый цикл экономического роста. В этот раз было не так. Большей частью эти деньги вообще никуда не пошли, они лежат на счетах банков в ФРС. И этих денег там сейчас лежит порядка 2,5 триллионов долларов. Эти деньги важны, мы к ним еще вернемся, потому что у них будет специальная интересная роль впереди. Но может быть хотя бы часть денег, полученных от ФРС за облигации, банки использовали, чтобы прокредитовать американскую экономику? Вот на первом слайде синим нарисована линия, которая показывает динамику банковских кредитов, выданных на промышленные и торговые цели. Как видите, после кризиса это кредитование даже достаточно долго падало, стагнировало, потом очень постепенно начало расти, но совсем не в том же темпе, в котором росла денежная масса. Но, может быть, кредиты пошли не бизнесу, а населению. Давайте посмотрим. Вот следующий график (слайд №2).

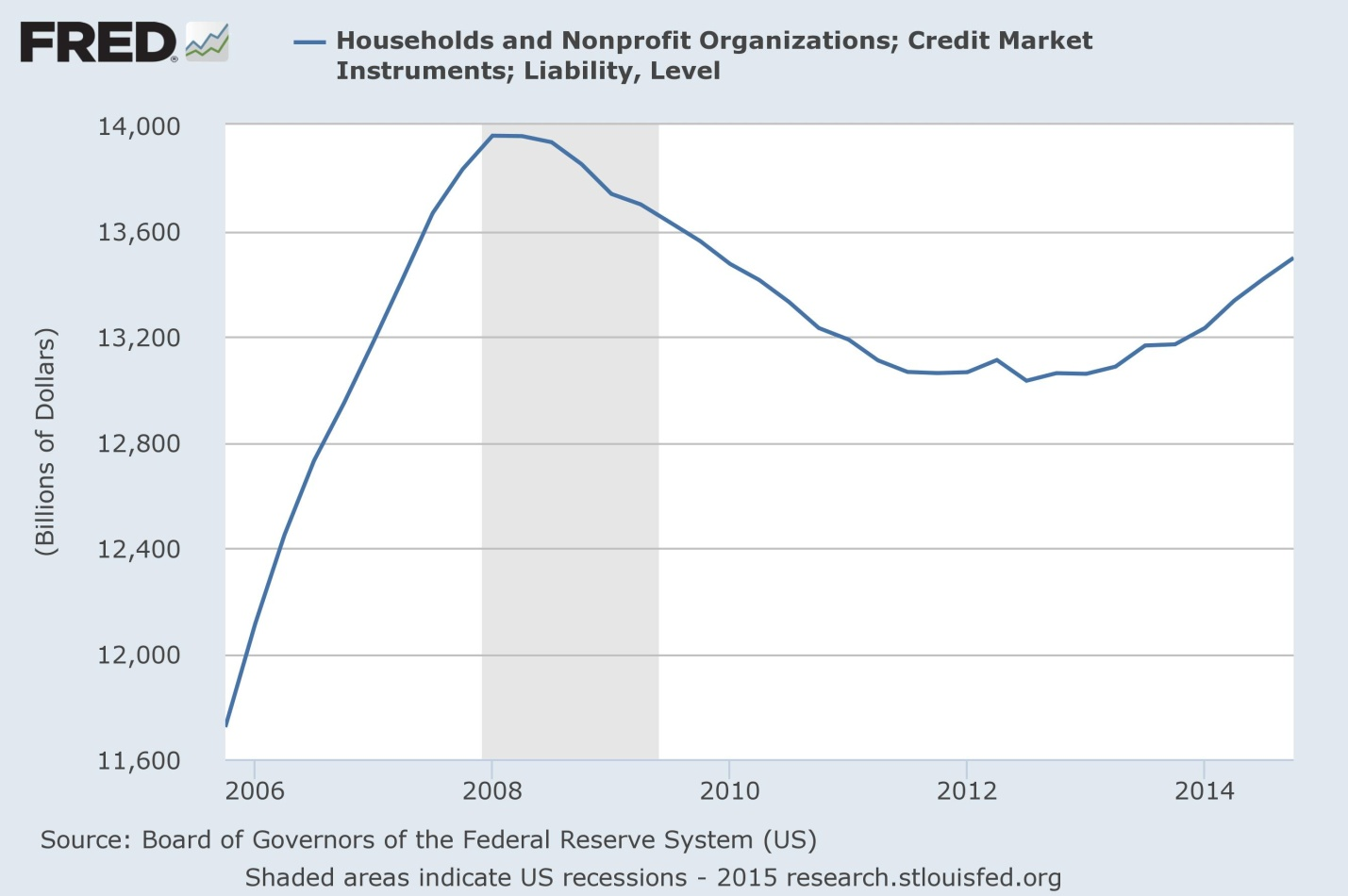

Слайд №2 - Объем долговых обязательств домашних хозяйств и неприбыльных организаций США в 2006-2015 г.г.

В американской статистике Householdandnonprofitorganization, то есть «Домашние хазяйства и неприбыльные благотворительные организации», считаются вместе, потому что с точки зрения американского статистика благотворительная организация – это возможная форма ухода от налогов, и их нужно считать с финансами граждан. Как вы видите, эти кредиты очень сильно росли непосредственно до начала кризиса. И потом кредитование стало падать, а вместе с этим и задолженность населения начала сокращаться. Достаточно долго это продолжалось, но, в конечном счете, когда-то это заканчивается и даже, видите, немножко подрастает. Эту картинку я сделал в очень сжатом историческом горизонте. Сейчас я покажу вам более широкий (слайд №3).

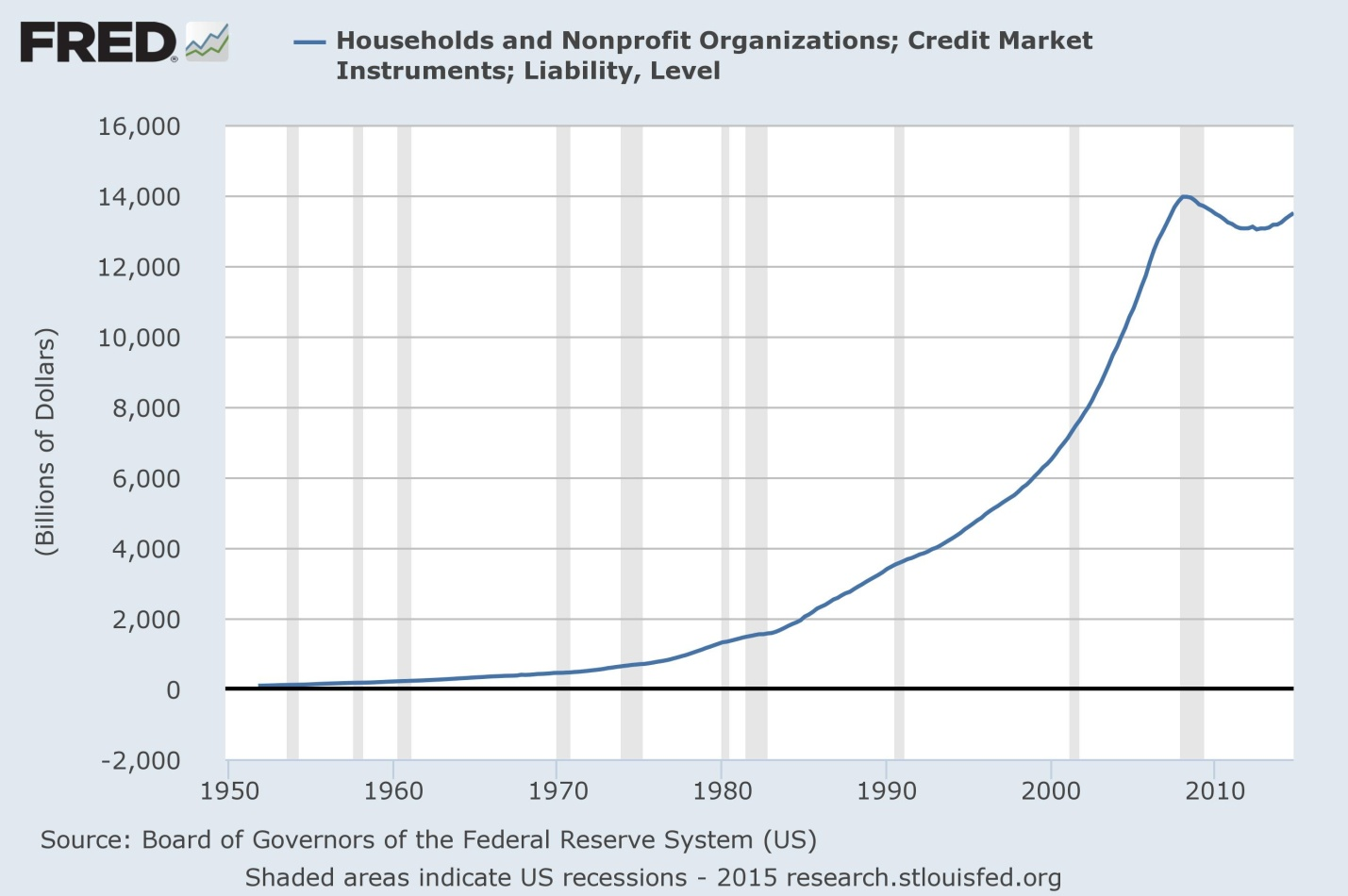

Слайд №3 - Объем долговых обязательств домашних хозяйств и неприбыльных организаций США в 1950-2015 г.г.

Это те же самые долги населения, но начиная с 50-х годов. Как вы видите, здесь идет параболический рост. И он заканчивается с началом этого кризиса. На этом слайде видно, что хотя снижение долгов произошло, но в исторической перспективе оно очень неглубокое. Все знают, что одной из причин финансового кризиса 2008-2009-го годов считается избыточный уровень долгов населения. Домашние хозяйства не справились с обслуживанием своей задолженности, в частности, по недвижимости. Но, как видите, в общем, падение этой задолженности не очень большое. И поскольку оно уже закончилось, и задолженность уже начала расти, легко, в общем, достигнуть прежних предкризисных уровней. Но было бы, наверное, несправедливо вот так уж прям совсем ругать это население, которое мало сокращает свою задолженность, потому что с тех пор, как они занялись этим, экономика все-таки росла, и вот на следующем слайде (слайд №4) можно видеть те же самые долги, но взвешенные относительно доходов.

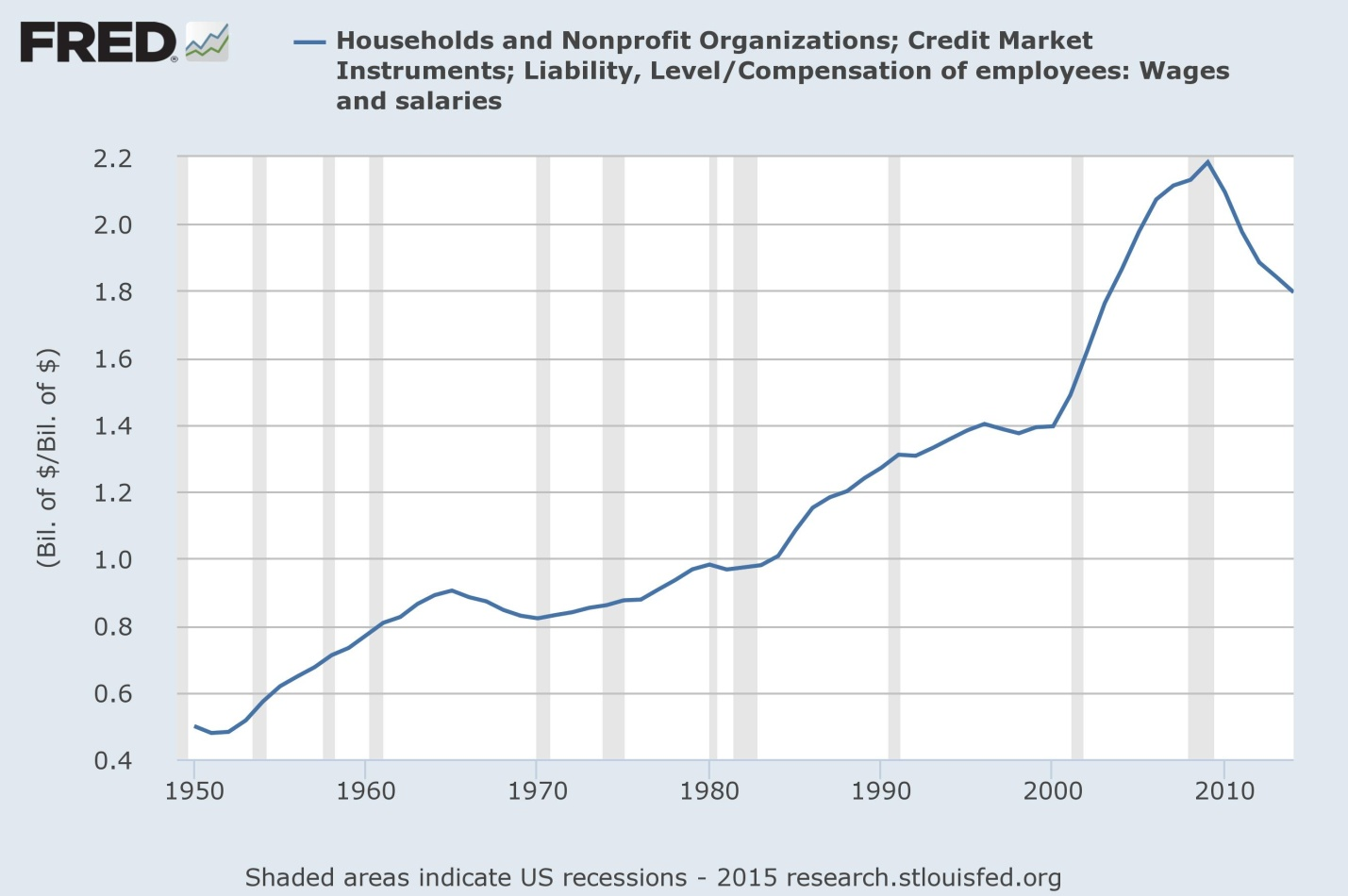

Слайд №4 - Соотношение объема долговых обязательств домашних хозяйств и неприбыльных организаций США к заработной плате в 1950-2015 г.г.

Поскольку в Америке имущественное расслоение очень сильно, я решил в качестве доходов населения взять только зарплаты. То есть, сразу исключить самых богатых, у которых есть и другие специальные источники дохода. А вот зарплата – это подавляющая часть дохода подавляющего числа американцев. Если вы соотнесете задолженность домашних хозяйств с их доходами, то увидите, что все-таки некоторый прогресс, достигнут. И если накануне кризиса на доллар зарплаты приходилось 2,2 доллара долгов, то сейчас только 1,8, что все-таки примерно на 20% меньше. Таким образом экономический рост в США позволил несколько выправить ситуацию с долгами населения.

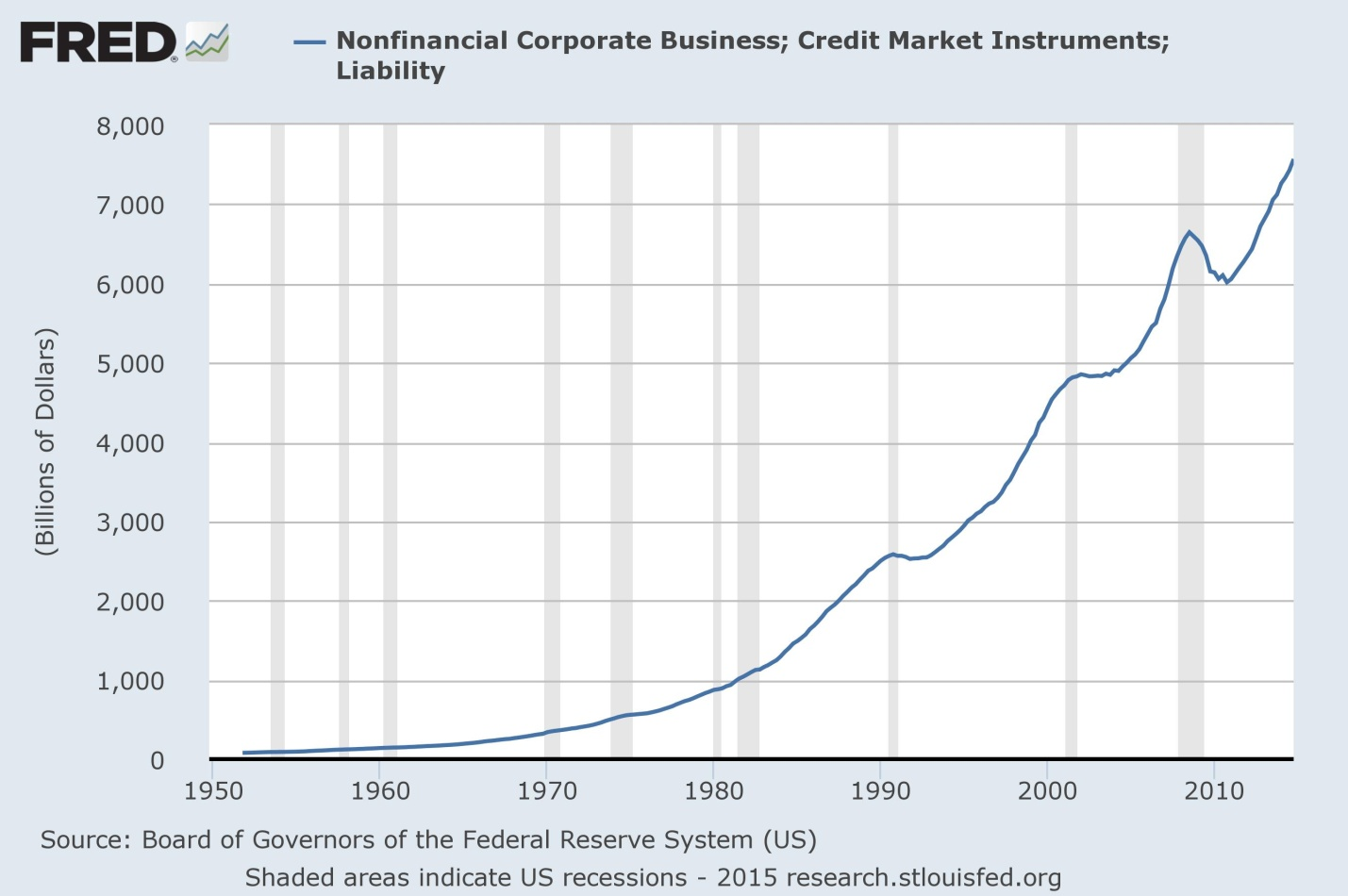

На следующем слайде (слайд №5) показана ситуация с долгами нефинансового корпоративного бизнеса, в состав которого входят промышленные компании, сервисные компании и т.п., исключая финансовые.

Слайд №5 - Объем задолженности нефинансового корпоративного сектора США в 1950-2015 г.г.

У этого сектора экономики все нормально было и до кризиса. Да и кризис он прошел достаточно неплохо. Было некоторое падение, но достаточно быстро остановленное, после которого долги начали расти и уже значительно превысили предкризисный уровень. Нефинансовые корпорации активно пользуются ситуацией дешевизны кредитов. Мол, когда еще будут давать такие дешевые деньги? А вот у финансовых бизнесов ситуация иная (слайд №6)

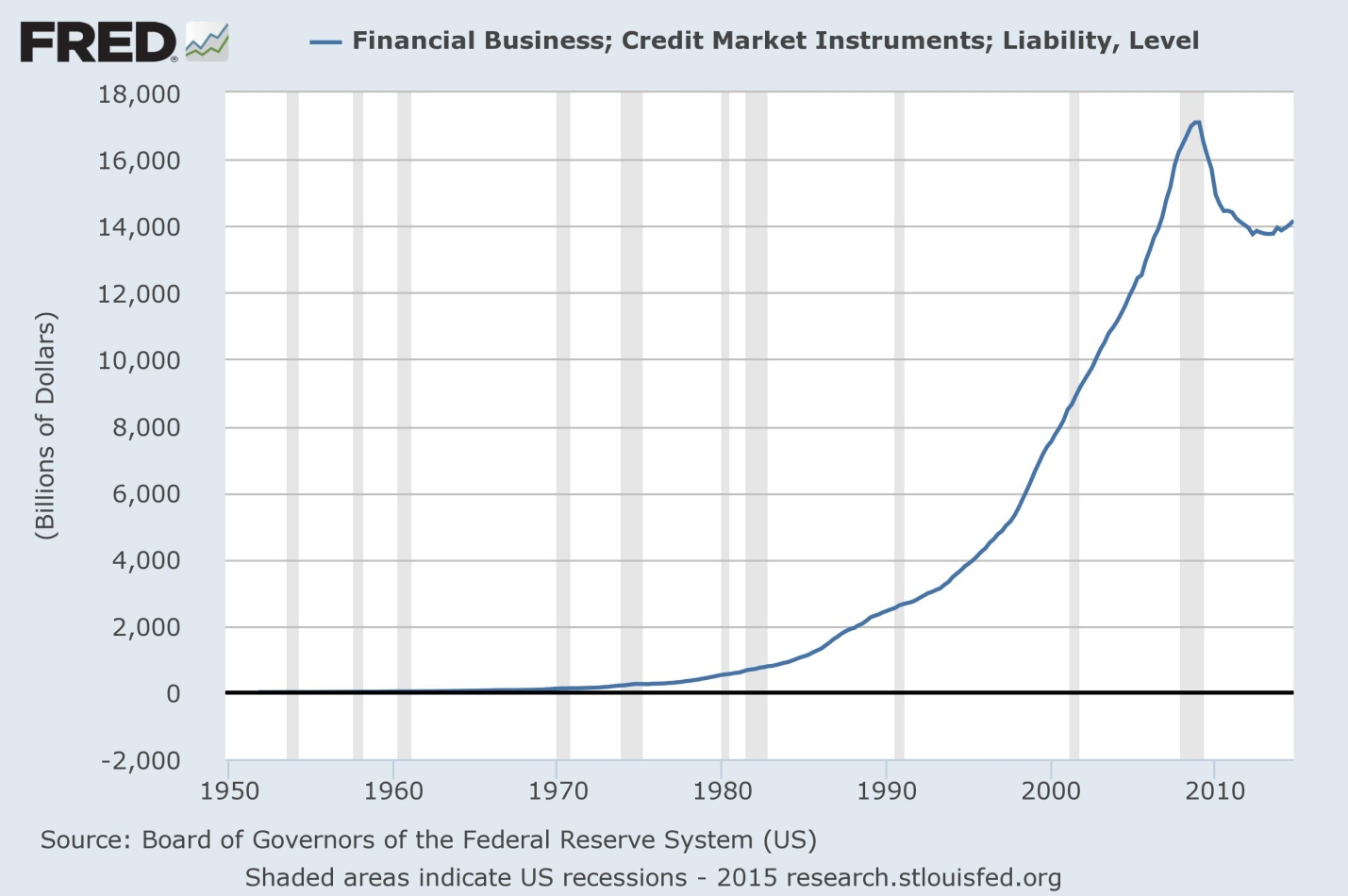

Слайд №6 - Объем задолженности финансового сектора США в 1950-2015 г.г.

Здесь и коммерческие банки, и инвестиционные банки, и страховые компании, и privateequity, и hedgefunds и т.п. Они свои долги значительно сократили и в отличие от нефинансового сектора восстановления прежнего уровня задолженности, а тем более превышения над ранее достигнутым в предкризисную эпоху нет. Теперь давайте посмотрим на ситуацию с государственными долгами (слайд №7).

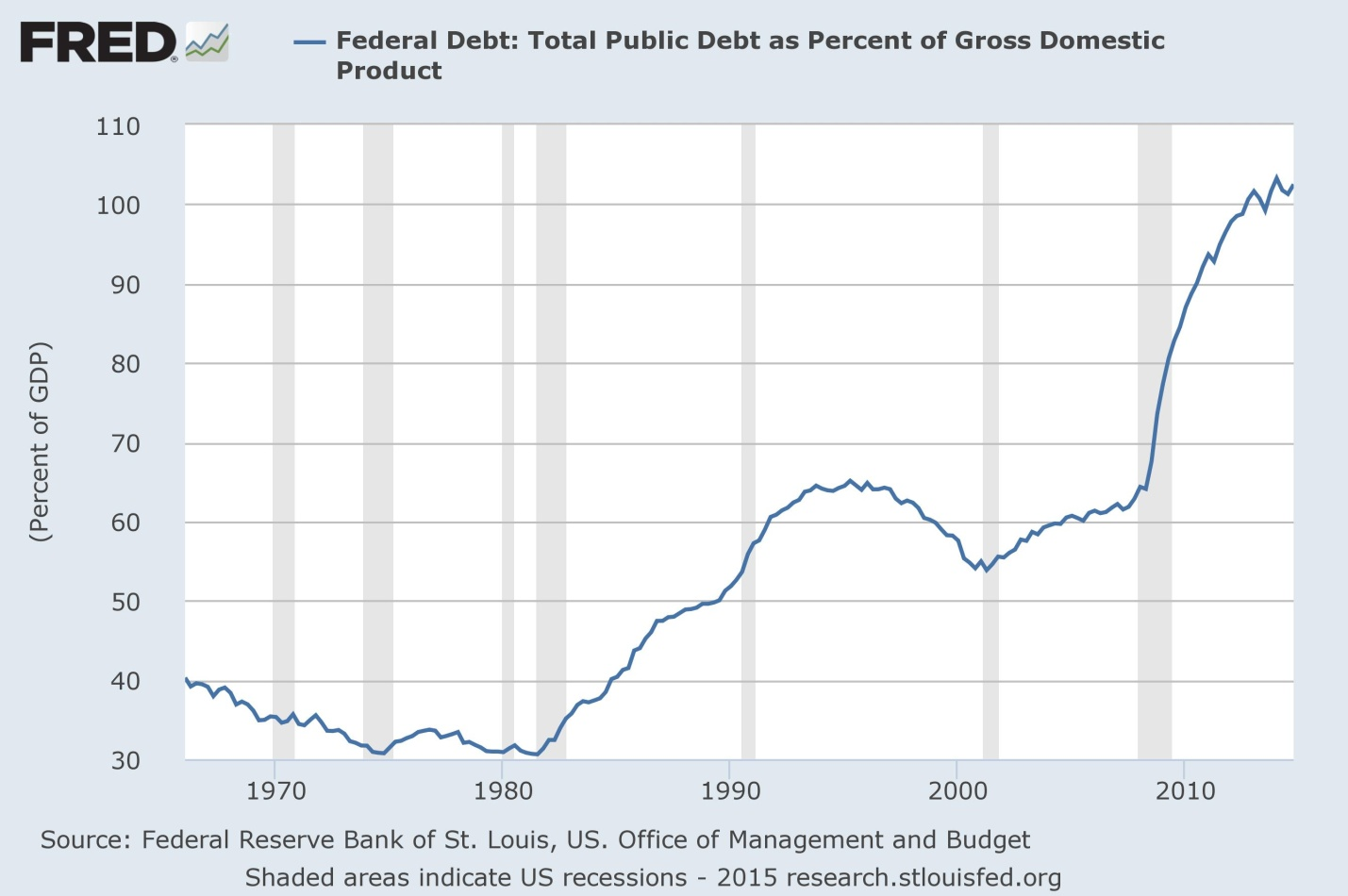

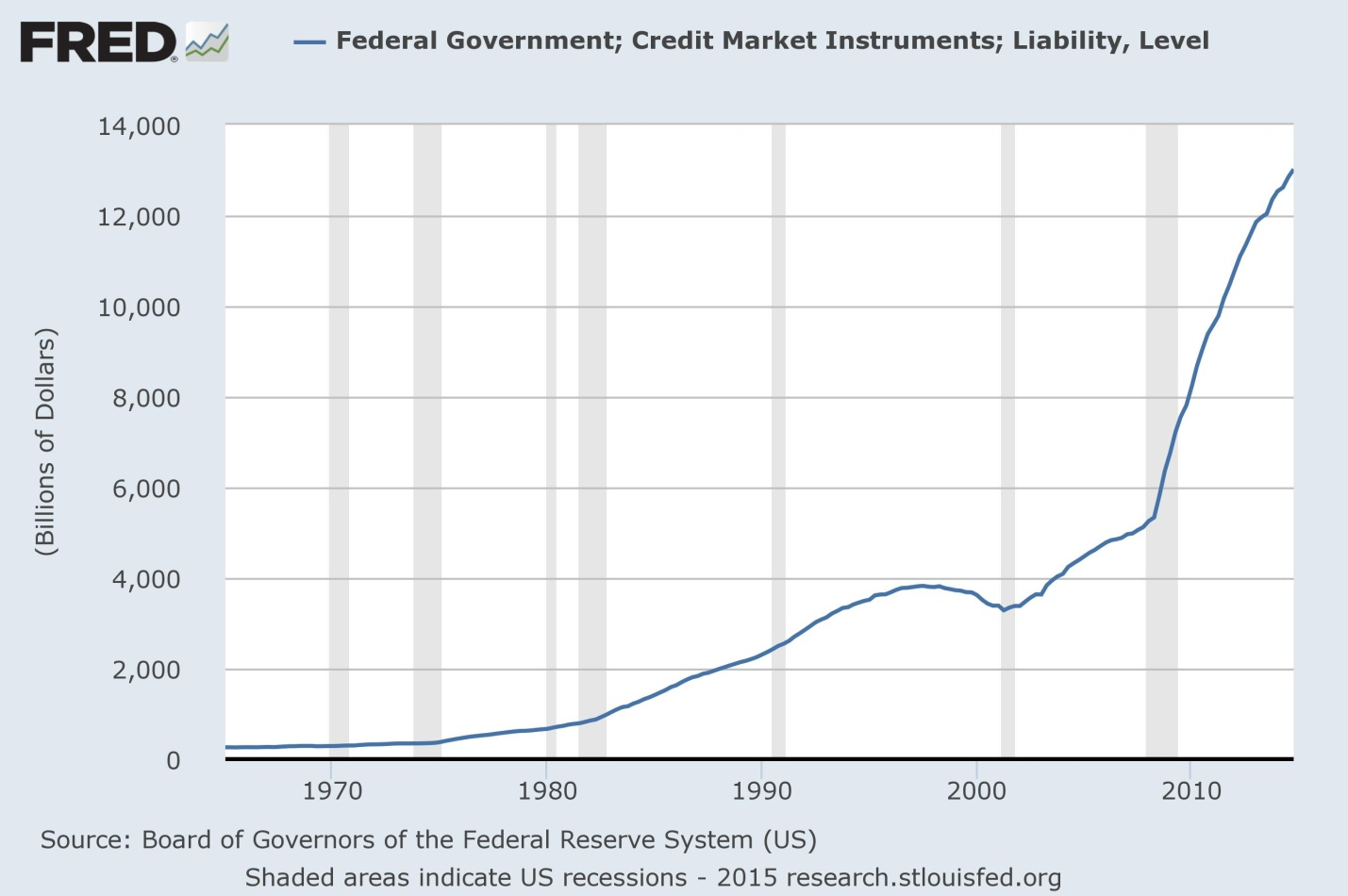

Слайд №7 - Суммарный долг федерального правительства США в 1965-2015 г.г.

Федеральный долг превышает сейчас 18 триллионов долларов. И этот долг не просто растет, а его рост ускоряется. И если вы сопоставите этот долг с объемом экономики (слайд №8), вы увидите, что никогда такого большого долга не было.

Слайд №8 - Суммарный объем долга федерального правительства США по отношению к валовому национальному продукту в 1965-2015 г.г.

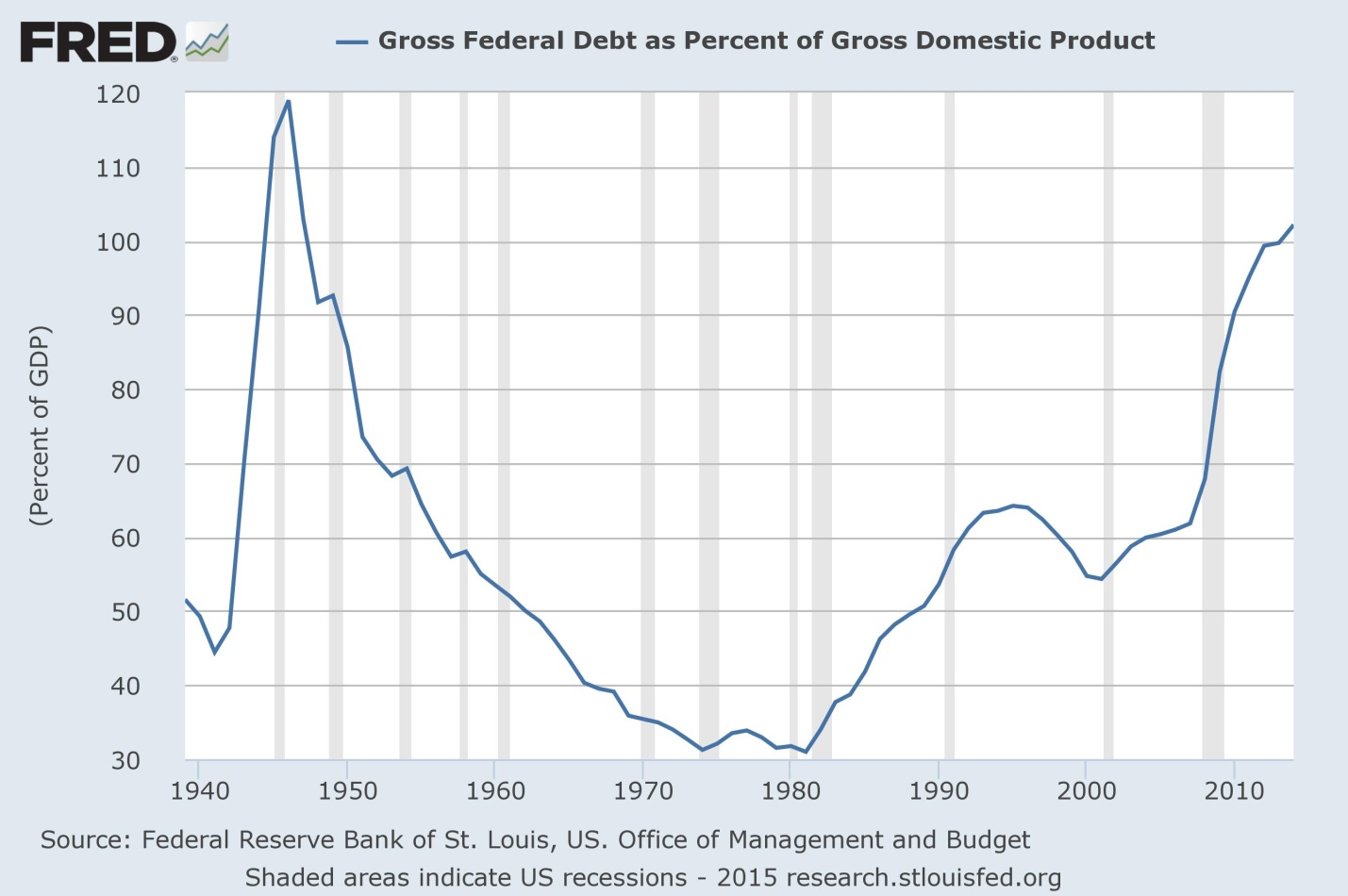

Сейчас это уже больше, чем валовой национальный продукт, больше 100%. Хуже ситуация была только во времена Второй Мировой войны (слайд №9).

Слайд №9 - Суммарный долг федерального правительства США по отношению к валовому национальному продукту в 1939-2015 г.г.

В поствоенную эпоху Америка никогда не находилась в таком положении, как сейчас. Этот долг состоит из 2 частей, одна из которых составляет 5 трлн. долларов, а другая - 13. Сумму в 5 трлн. долларов федеральное правительство США должно системе социального страхования. Работающие отчисляют из зарплаты деньги на свою будущую пенсию в управляемый государством фонд. Поступившие в этот фонд деньги инвестируются в специально эмитируемые облигации федерального правительства, а полученные в обмен на эти облигации деньги правительство расходует наряду с прочими бюджетными доходами. А 13 трлн. долларов (слайд №10) – это долг, который также оформляется в форме облигаций разных сроков и условий, но эти облигации, в отличие от имеющихся в системе социального страхования, торгуются на рынке.

Слайд №10 - Долг федерального правительства США, обращающийся на рынке в 1965-2015 г.г.

И этот долг растет таким же замечательным аллюром, как и суммарный долг. На следующем слайде (слайд №11) мы можем посмотреть этот же самый обращающийся на рынке долг, но в пропорции к объему экономики.

Слайд №11 - Обращающийся на рынке долг федерального правительства США в 1940-2015 и прогноз его динамики до 2025 г.

Этот слайд я взял на сайте бюджетного офиса Конгресса США. Это такая нейтральная, беспартийная, профессиональная организация, предоставляющая Конгрессу анализ эффективности всех его законопроектов, а также проводящая анализ различных аспектов американской экономики. Этот слайд, во-первых, показывает, что в процентном отношении к объему экономики и этот, обращающийся на рынке долг, беспрецедентен для Америки в послевоенный период. И, кроме того, она показывает еще и прогнозное состояние этого долга. Понятно, что во время кризиса государство берет в долг больше, потому что оно меньше собирает налогов, а сжать свои расходы ему труднее, т.к. оно увеличивает выплаты, скажем, пособия по безработице. Понятно, что во время кризиса государственные долги возрастают. Но кризис уже кончился, а долги продолжают, как вы видите в прогнозе, также возрастать. При этом следует иметь в виду, что когдабюджетный офис Конгресса делает прогноз, он считает, что в будущем нет никаких ни кризисов, ни рецессий. Просто потому что не может же он прогнозировать, что в таком-то году наступит рецессия. А значит, он эту совсем нередкую неприятность просто игнорирует. Но значит, этот прогноз дальнейшего роста американского долга в пропорции к объему экономики оказывается еще и оптимистическим, потому что в жизни кризисы и рецессии случаются. Долг не может сокращаться, поскольку бюджет дефицитен. Дефицитен хронически. Вот еще одна картинка на эту тему (слайд №12)

Слайд №12 - Дефицит бюджета федерального правительства США в 1965-2015 г.г. и прогноз его динамики до 2025 г.

На ней также бюджетный дефицит взвешен относительно объема экономики. Как видите, за последние полвека американский бюджет практически всегда был дефицитным, за исключением периода на рубеже веков при президенте Клинтоне, когда Америка несколько лет подряд сводила бюджет с профицитом и сокращала государственный долг. Но при Буше достаточно быстро восстановился бюджетный дефицит. А когда начался кризис, уже при Обаме, дефицит стал просто фантастическим, достигая 10% объема экономики. Сейчас этот кризис уже несколько отошел в прошлое и поэтому бюджетный дефицит стал гораздо меньше. Он сейчас вернулся к средне-историческому значению несколько меньше 3%. И даже прогноз показывает, что еще пару лет будет продолжаться сокращение дефицита бюджета, а потом он начнет возрастать. Почему? Это скорее связано с демографией, чем с чем-либо еще.

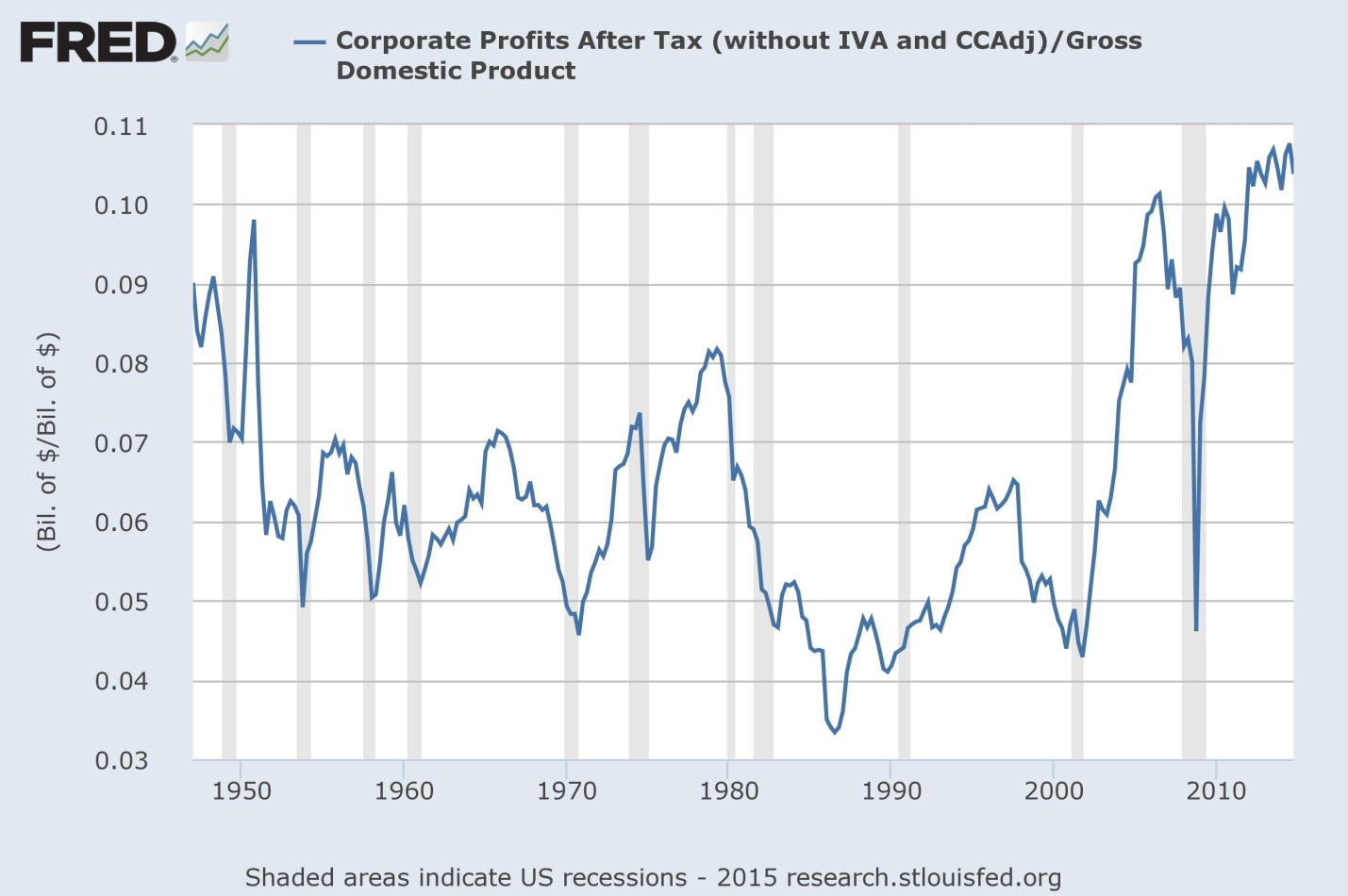

Следующее, о чем я хотел здесь рассказать, это о том, что происходит с корпоративной прибылью. Почему? Да потому что это, на самом деле, очень важно для понимания экономической динамики как в Америке, так и в мире. На следующем слайде (слайд №13) вы видите соотношение между корпоративной прибылью и валовым национальным продуктом.

Слайд №13 - Соотношение корпоративной прибыли и валового национального продукта США в послевоенный период

Если представить себе Америку как одну большую корпорацию, то вот ее норма прибыли. Как видите, она сейчас находится на исторических максимумах. Да, был сильный провал во время кризиса, когда обанкротился целый ряд крупных финансовых институтов включая инвестиционный банк "Лиман Бразерс", но норма прибыли достаточно быстро восстановилась. Она, такая замечательная, сложилась с начала этого века, когда произошел массовый перенос рабочих мест в Китай. Зарплата в производстве огромного количества товаров китайская. Цены корпорации поразительным образом удержали, и структуры цен фактически не изменились. И когда зарплаты китайские, а цены на конечные продукты американские, то получается совершенно фантастическая норма прибыли. Вот она и получилась. И с этой нормой прибыли дальше корпорации не очень знают что делать. Инвестировать им особенно некуда, ибо платежеспособный спрос в посткризисный период недостаточно хорошо растет. В апреле вышел очередной полугодовой обзор состояния мировой экономики Международного Валютного Фонда, который показал, что с 2008-го по 2014-й год объемы частных инвестиций в мире упали на четверть. Вот т получается, что корпоративная прибыль так замечательно растет, инвестировать ее некуда. И соответственно, корпорации генерируют избыточные сбережения в огромном масштабе. Часть этих инвестиций они могут отправлять на выкуп собственных акций. И они это делают. Более того, вчера читал последний обзор инвестиционного банка "Голдман Сакс", в котором утверждается, что если в этом году и будут расти акции на американском рынке, то основным источником этого роста станет выкуп акций самими корпорациями, так называемый buyback. Мол, больше нет других крупных покупателей - слишком дорогой рынок. Но пока это важное направление, куда наличные средства корпораций могут направляться. А куда еще? И вот тут возникает очень интересная тема, связанная с предыдущими нашими слайдами про государственные облигации. Смотрите, государственный долг США вырос до фантастических размеров, который Америка не видела со времен второй мировой войны. А ценятся эти облигации так, как будто их ничтожно мало. Как будто и долги в прекрасном состоянии, и Америка в блестящей экономической форме. В действительности все не так. Но почему же это происходит? Почему доходность правительственных облигаций столь ничтожно мала? Объяснений несколько, одна причина – это агрессивная политика ФРС. Сейчас на балансе ФРС находится только правительственных облигаций на 2,5 трлн. долларов, из тех 13, обращающихся на рынке. То есть, монетизация порядка 20%. Еще на 6 триллионов долларов американские правительственные облигации купили иностранные центробанки и суверенные фонды для того, чтобы поддерживать свои национальные валюты и куда-то определять свои сбережения. И еще на полтриллиона долларов эти облигации купили банки. На перечисленные категории покупателей приходится таким образом 9 трлн. долларов. А 4 триллиона - это объем рынка для всех остальных, в число которых в значительной мере входят нефинансовые корпорации

И тут надо вернуться к теме корпоративной прибыли. Ее необычайно быстрое возрастание и устойчивое воспроизводство создали один из удивительных феноменов современной экономики. Если эти деньги не инвестируются в достаточной мере в проекты развития бизнеса, то их неиспользуемую часть необходимо где-то хранить. Положить их просто в банк? Но во-первых, все акционеры, советы директоров и президенты компаний будут упрекать в таком малодоходном использовании денег своих финансовых директоров. А во-вторых, до кризиса вклады в банках страховались только в пределах 100 тысяч долларов. И получается, что вы ставите под риск банкротства банка многие сотни миллионов или миллиарды долларов, получая за это довольно скромный или никакой депозитный процент. Но если их держать не в банке, то тогда на них надо покупать какие-то финансовые активы. И желательно, высоколиквидные и высоконадежные. В этом отношении ничто не может сравниться с правительственными облигациями. А те, кого не устраивает доходность этих облигаций, могли приобрести какие-то другие высококачественные облигации. В предкризисный период развилась целая финансовая индустрия по созданию высоконадежных долговых инструментов, получившая название "теневая банковская система". Прошу не путать ее с "теневой" экономикой. Нет, ничего нелегального в ее работе по большей части не было, а теневой ее назвали лишь потому, что в отличие от обычных коммерческих банков, деятельность которых регулируется ФРС, эта индустрия оставалась вне поля регулирования. В ходе кризиса выяснилось, что создаваемые этой индустрией высоконадежные активы с рейтингом высшей категории надежности "трипл-А", не такие уж высоконадежные. В результате, огромные вложения в эти активы пропали, что-то владельцы спасли с большими потерями и опять оказались перед проблемой где хранить оставшийся спасенный капитал. Вот тут Конгресс пришел на помощь. Он, во-первых, позаботился о гражданах, чтобы не было набегов на банки, как они, скажем, происходили в Англии, например, если вы помните, во время кризиса. Американский Конгресс поднял потолок страхования вкладов в долларах до двухсот пятидесяти тысяч долларов в расчете на один вклад на одно лицо. То есть, если вы кладете на один счет с женой, то, соответственно, у вас застрахованы вложения до полумиллиона долларов. Но для корпорации это мизерные суммы, у них многомиллионные и многомиллиардные счета. И конгресс подумал о них тоже и сказал: «Мы готовы гарантировать сохранность любого количества денег на счете, но только при условии, что эти счета беспроцентные. Вот, мол, мы ваши деньги защитим, но если вы хотите, чтобы мы вам еще и проценты за них платили, это уже слишком". И эта мера помогла приостановить бегство капиталов. Однако гарантия была временная, она действовала только до 1-го января 2013-го года. Но если опасно без правительственных гарантий и дальше держать деньги в банке, то эти корпоративные наличные средства нужно куда-то девать. Это является одним из объяснений, почему такой бешеный спрос на правительственные облигации. Казалось бы, Америка в долгах как в шелках, ее долги, тем не менее, ценятся очень высоко, и этих облигаций страшно не хватает. Можно было бы печатать еще, можно было бы занимать еще больше денег для американского правительства, потому что спрос есть. Если вы посмотрите результаты аукционов Министерства финансов, которые регулярно проходят по облигациям с разными сроками погашения, то увидите, что все продается совершенно замечательно. По краткосрочным облигациям спрос превышает предложение в три раза. По долгосрочныи – в два раза. Проценты по американским правительственным облигациям именно потому и маленькие, что спрос на них огромный.

Совет управляющих ФРС, готовясь к повышению процентных ставок, неоднократно заявлял, что не собирается продавать правительственные облигации из своего портфеля, коих, как я уже рассказывал, у него на сумму в 2,5 трлн. долларов, предпочитая дожидаться момента, когда по этим облигациям наступит срок погашения и не реинвестировать полученные за них деньги, а выводить их из обращения, сокращая тем самым свой баланс и денежную массу. Но может так случиться, что ему придется нарушить свои планы и начать сокращать свой портфель облигаций, если на рынке будут возникать затруднения, связанные с нехваткой этих облигаций. Но пока они даже сами про это не говорят. Это лишь мои предположения.

Идем дальше. Как я уже говорил, одгим из ведущих направлений вложения корпоративных прибылей является выкуп собственных акций. Как видите (слайд №14), из-за этого прекрасно растет фондовый рынок.

Слайд №14 - Индекс Willshire "Корпорации США с наибольшей капитализацией" в 1980-2015 г.г.

Индекс Willshire представленный на слайде показывает изменение совокупной стоимости 750-ти крупнейших компаний Америки в исторической динамике с 1980 года. То, что называлось пузырем 2000 года, или тот уровень, которого рынок достигал накануне финансового кризиса, все это пройдено уже давно. Рынок растет фантастически сильно. Что-то нехорошее случится. Еще не было случая, чтоб не случалось. Идем дальше.

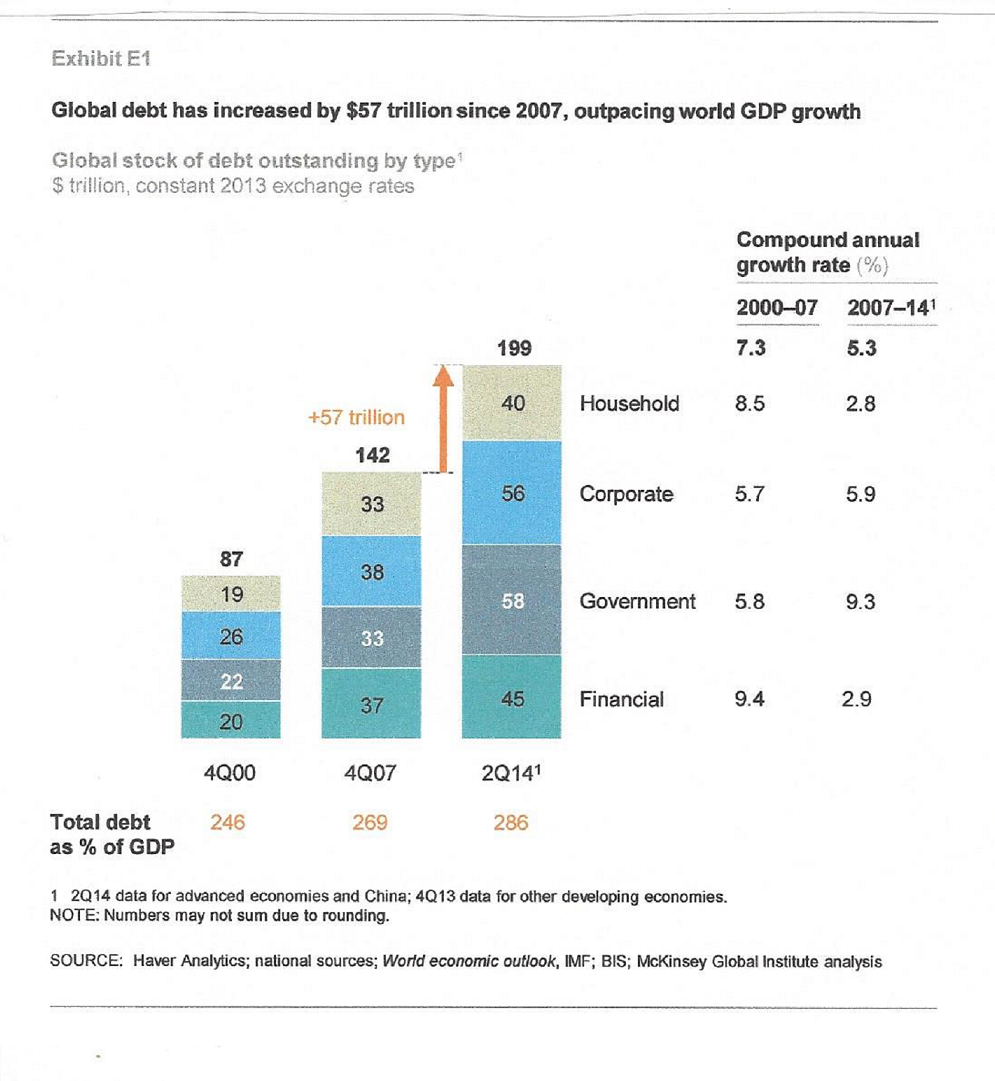

Пожалуй, это все, что я хотел рассказать про американские долги. Теперь мы переходим к глобальной теме. Недавно международная консалтинговая компания «МакКинси» сделала исследование по глобальным долгам, и я решил воспользоваться некоторыми слайдами из их исследования. Вот этот слайд (слайд №15) показывает динамику глобальных долгов с начала XXI века.

Слайд №15 - Динамика мировых долгов в 2000-2014 г.г.

В 2000-м году совокупные глобальные долги составляли 87 трлн. долларов. К началу финансового кризиса они достигли уровня 142 трлн. долларов. И, казалось бы, мы знаем, что долг этот оценивался как избыточный, и дальше не было никакого иного пути, кроме его сокращения. Однако, с тех пор по 2014 год долги выросли до уровня 199 триллионов. Сейчас уже наверняка они за двести триллионов долларов.

Причем энергично долги росли не только в абсолютном, но и в относительномы выражении. Если в 2000 г. суммарный долг в 87 трлн.долларов составлял 246% совокупного валового национального продукта, то к концу 2007 он составлял уже 269%, а в 2014 - 286%.

На этом слайде показано также из чего складывался рост суммарных долгов. Так, в период до кризиса (2000-2007 г.г.) особенно быстро росли долги домашних хозяйств (8,5%) и финансового сектора (9,4%). А в посткризисный период темпы роста этих долгов значительно упали (2,8% и 2,9%, соотвественно). Примечательно, что темпы роста корпоративных долгов остались почти неизменными (5,7% и 5,9%). Зато очень сильно вырос темп роста долгов правительств (с 5,8% до 9,3%).

Понятно, что во время кризиса долги государства возрастают, но в этот раз особенно, потому что кризис разразился в финансовой системе, которая крайне уязвима в таких ситуациях в отсутствие золотого стандарта. И государство оказалось той единственной инстанцией, которое могло спасать национальные банковские системы, а также защищать национальные экономики от тяжелого падения, и, соотвественно, от резкого сокращения рабочих мест. Перед глазами властей вставали образы Великой Депрессии, когда безработица в Америке достигала 25%. И все очень обрадовались, когда можно было переименовать то, что происходило из Великой Депрессии в Великую Рецессию.

Давайте посмотрим на эти же долги теперь чуть-чуть поближе, в другом немножко разрезе. Вот здесь (слайд №16) нарисовано два круга, которые показывают прирост долгов в два этих периода: с 2000 по 2007-й год, и с 2007-го по 2014-й.

Слайд №16 - Рост глобальных заимствований в 2000-2014 г.г.

Синим цветом показаны развивающиеся страны. Как видите, в первый период 2000-2007 годов прирост долга, в основном, падал на развитые страны - 78%. Во второй период после финансового кризиса с 2007-го по 2014-й год они почти сравнялись. Прирост долга у развитых стран составил 53%, у развивающихся 47%. Долги развивающихся стран стали расти так, как они не росли никогда. Это означает, что западные банки стали испытывать нехватку объектов кредитования в развитых странах и резко расширили кредитные лимиты для развивающихся стран. На этом слайде также приведена композиция этих заимствований с разбивкой на долги домашних хозяйств, нефинансовых корпораций и правительств раздельно по развитым и развивающимся странам. Примите во внимание, что как на этом, так и на следующем слайде исключены долги финансовых компаний. И это очень хорошо, т.к. позволяет сделать более корректным сопоставление долговой ситуации в развитых и развивающихся странах, поскольку одним из наиболее выраженных различий между этими двумя группами стран как раз и является мера развития финансового сектора. А стало быть сопоставление развитых и развивающихся стран без учета финансового сектора становится более точным.

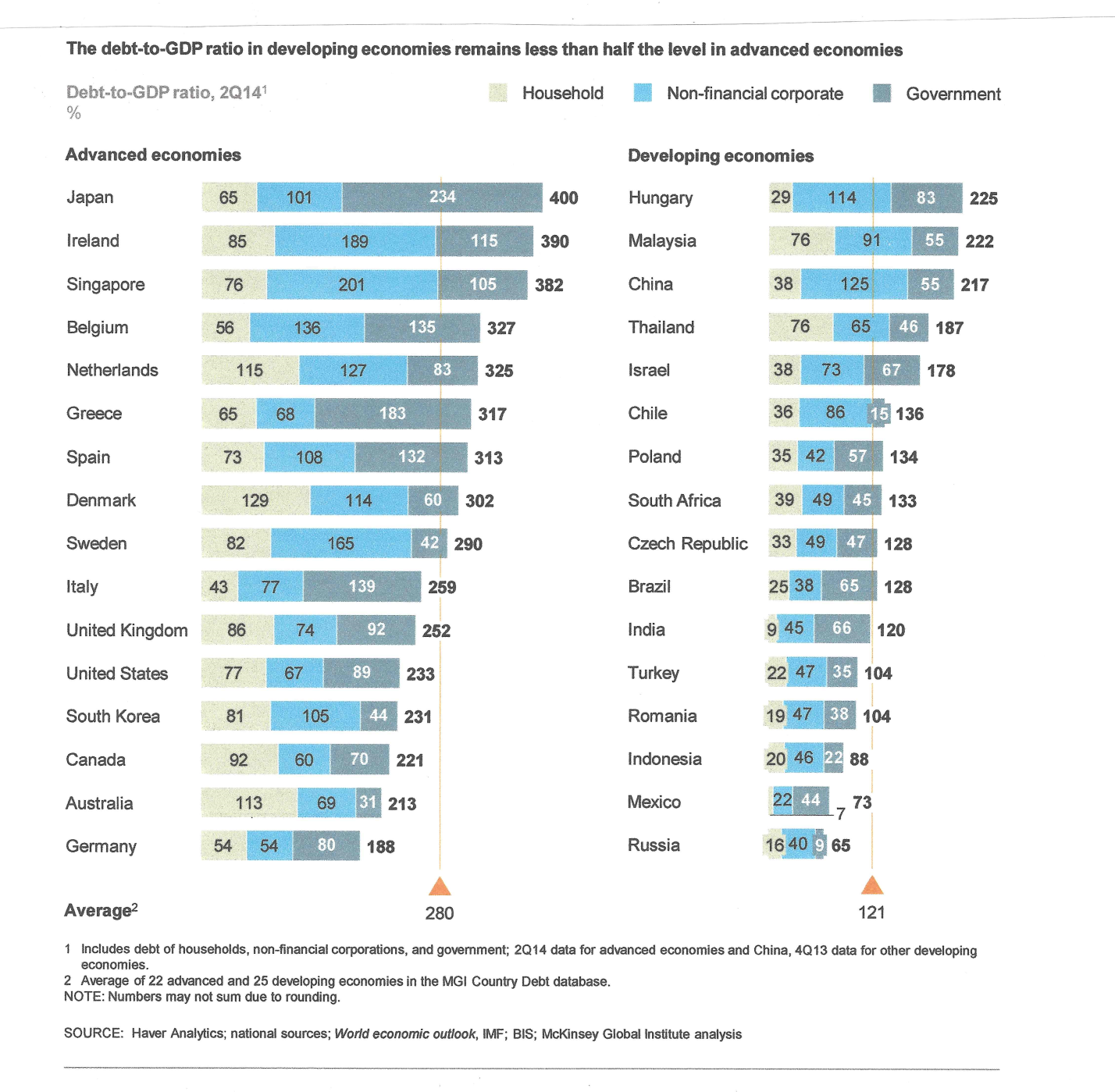

На следующем слайде также представлена характеристика ситуации в области глобальных заимствований, но уже в страновой разбивке.

Слайд №17 - Сопоставление групп развитых и развивающихся стран по соотношению их суммарной задолженности и валового национального продукта по состоянию на 2014 г.

Здесь выделены две группы: 16 развитых стран и 16 развивающихся стран. Я знаю, что включение России в число развивающихся стран нередко вызывает возражения и несогласия, но в данном случае вопрос не ко мне, а к создателям этого слайда и исследования.

Безусловный лидер здесь – Япония: совокупные долги в пропорции к объему экономики составляют 400%. Япония – это ветеран дефляции, стагнации, пребывающий в этом ужасном состоянии уже четверть века. Время от времени происходит какое-то невыразительное оживление, которое сменяется новым спадом. Ну и демография там удручающая совершенно. Ну а, скажем, Германия в этом списке выглядит как абсолютный чемпион, у нее самые маленькие в этой группе долги. Обратите внимание, что Греция, которая является притчей во языцех, в этом списке (ее как-то по традиции записывают в развитые страны, хотя уже как-то, наверное, напрасно), отнюдь не на втором месте после Японии. Она пропускает вперед и Ирландию, и Сингапур, и Бельгию, и Нидерланды, и только потом занимает почетное шестое место. Но если брать только государственные долги (они здесь выделены темно-серым цветом), Греция сразу переместится на второе место. И это как раз и объясняет, что там происходит. Это государственные финансы там в таком расстроенном состоянии.

А в правой колонке - развивающиеся страны. Венгрию и Малайзию, лидирующих в этом списке, мы пропустим. Куда интересней Китай, к которому мы еще отдельно вернемся и подробнее про него поговорим. Ну посмотрите, у него 217%, что выглядит уже вполне на уровне развитых стран. Понятно, что в период 2007-2014 г.г., когда кредитование было адресовано развивающимся странам, первоочередным реципиентом кредитов был Китай. А замыкает эту колонку развивающихся стран Россия, долги которой, в целом, и в каждой их составляющей, в отдельности, самые маленькие в этой группе. И вообще, на самом деле, очень маленькие. Это отчасти объясняет неуспех западных санкций. Если бы Россия имела долги, скажем, как в середине этой правой колонки, то отключить ее от международных кредитных рынков, не дать ей рефинансировать долги, означало бы поставить в тяжелое положение. Тогда кризис был бы гораздо тяжелее, чем то, что сейчас Россия испытывает. Более того, я думаю, что после кризиса кредитный профиль России будет выглядеть, как один из лучших мире. Ее посадили на такое "лечебное голодание", во время которого страна проходит прекрасную очистку от "шлаков". Давайте посмотрим теперь еще один слайд (слайд №18).

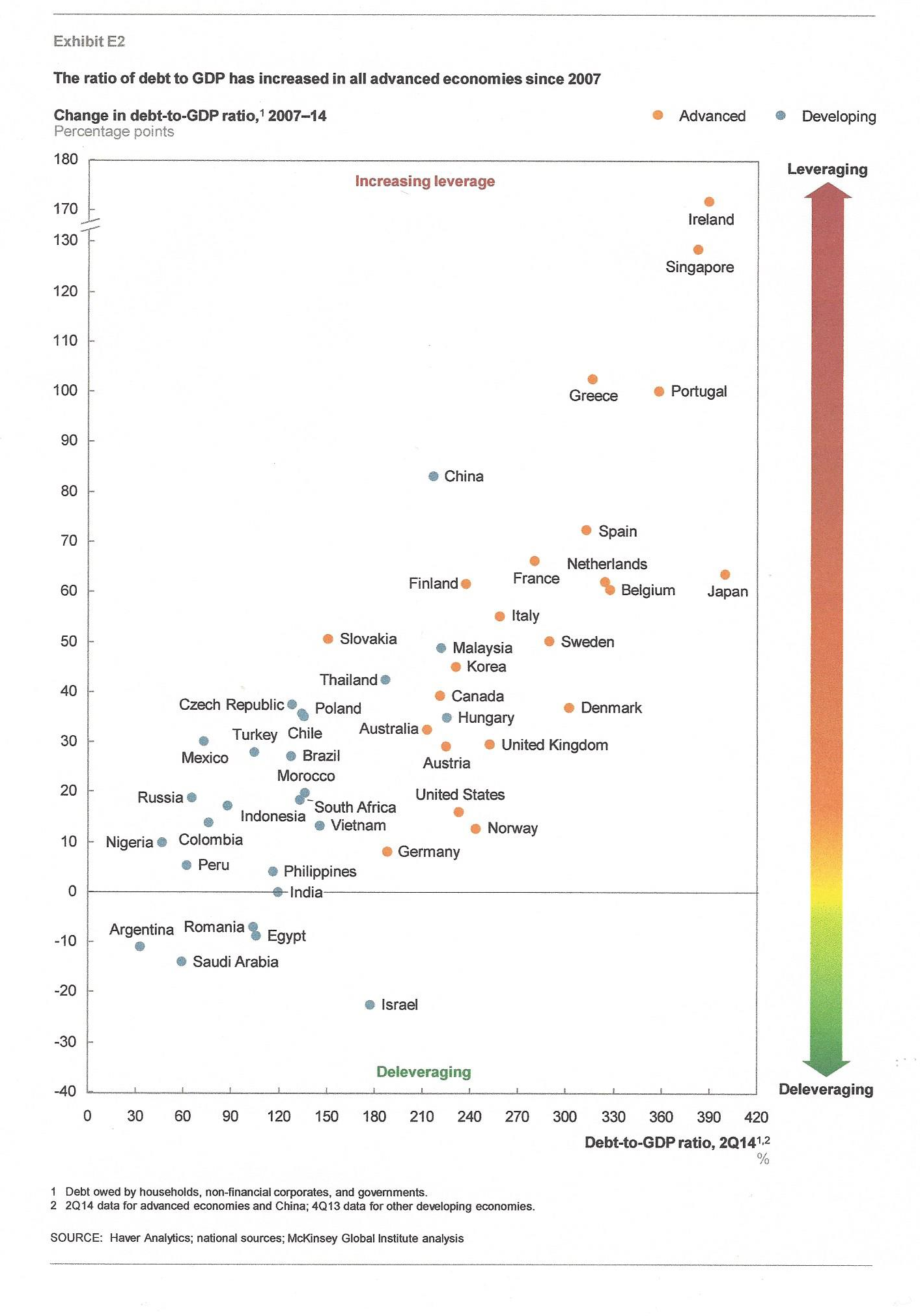

Слайд №18 - Глобальные изменения в соотношении задолженности и валового национального продукта в 2007-2014 г.г.

Здесь представлено уже 47 стран. По горизонтальной оси отображается соотношение долга к объему экономики в 2014 г. И, соответственно, страны, расположенные в правой части этого графика, это страны с самой большой долговой нагрузкой. А в левой части - с наименьшей. А по вертикальной оси отображаются изменения этого долга по отношению к валовому национальному продукту в течение последних семи лет, т.е в период 2007-2014 г.г. Это позволяет увидеть процесс в динамике. Иными словами происходило ли сокращение долгов, или напротив, их увеличение. Начнем с тех, у кого долговая нагрузка на экономику сократилась. Безусловным чемпионом мира в этом разряде является Израиль. У него нагрузка была, в общем, средняя, и долги в 2007-2014 году упали более, чем на 20%. В этой же группе сокративших свои долги находится еще и Саудовская Аравия. Но у нее, как у страны-экспортера нефти с большим количеством валютных резервов, и долги-то были не очень большие. Три другие страны, которые сократили долги, это Аргентина, Румыния и Египет. Я думаю, что скорее это сокращение было вынужденным. Следует предположить, что просто у международных инвесторов не хватило аппетита для того, чтобы покупать обязательства этих трех стран. Без перемен прошел этот период для долговой нагрузки Индии. А вот все остальные страны долги увеличили. В разной степени, но, в общем, довольно заметно. Основная масса стран располагается в той части графика, где увеличение долговой нагрузки находится в интервале от 15 до 50%. Обратите внимание, что в этой группе правую верхнюю часть занимают в основном ведущие страны Европейского Союза, исключая Германию. Это характеризует не только их более высокий уровень долговой нагрузки, но и ее довольно интенсивный рост в 2007-2014 г.г. А выше этой группы, соответственно, те страны, которые увеличили свои долги в пропорции к объему экономики еще сильнее. И Китай, расположенный на этом графике особняком, явно выделяется. Больше него увеличилась долговая нагрузка почти только у стран, попавших во время кризиса в настоящую беду. Это Ирландия, Греция, Португалия. Сингапур - это особый случай. Как один из двух (наряду с Гонконгом) главных финансовых центров Юго-Восточной Азии, он пережил период огромного притока капитала, выраженного в спросе на местную валюту и финансовые инструменты. Но Сингапур - это довольно маленькая экономика, а Китай - вторая в мире. И учитывая, что валовой национальный продукт Китая превышает 10 триллионов долларов, для того, чтобы существенно увеличить его долговую нагрузку, нужно совершенно огромное количество денег. И на этом графике мы видим, что в 2007-2014 г.г. долговая нагрузка Китая увеличилась более, чем на 80%.

Какой же вывод можно сделать из представленных на этих слайдах данных? Поскольку финансовый кризис по широко распространенному мнению был вызван непомерно высоким уровнем долгов в развитых странах, то и основной мерой оздоровления экономики должны были стать действия по снижению долговой нагрузки. И они действительно коснулись финансового сектора и в большей или меньшей степени сектора домашних хозяйств. Однако, эти сокращения более, чем компенсировались ростом государственных долгов. До некоторой степени будет справедливым сказать, что государства в немалой мере косвенно национализировали плохие долги. И в результате, суммарная задолженность и в развитых, а теперь и в развивающихся странах значительно выросла. Выросла и долговая нагрузка, т.е. соотношение между долгами и объемами национальных экономик.

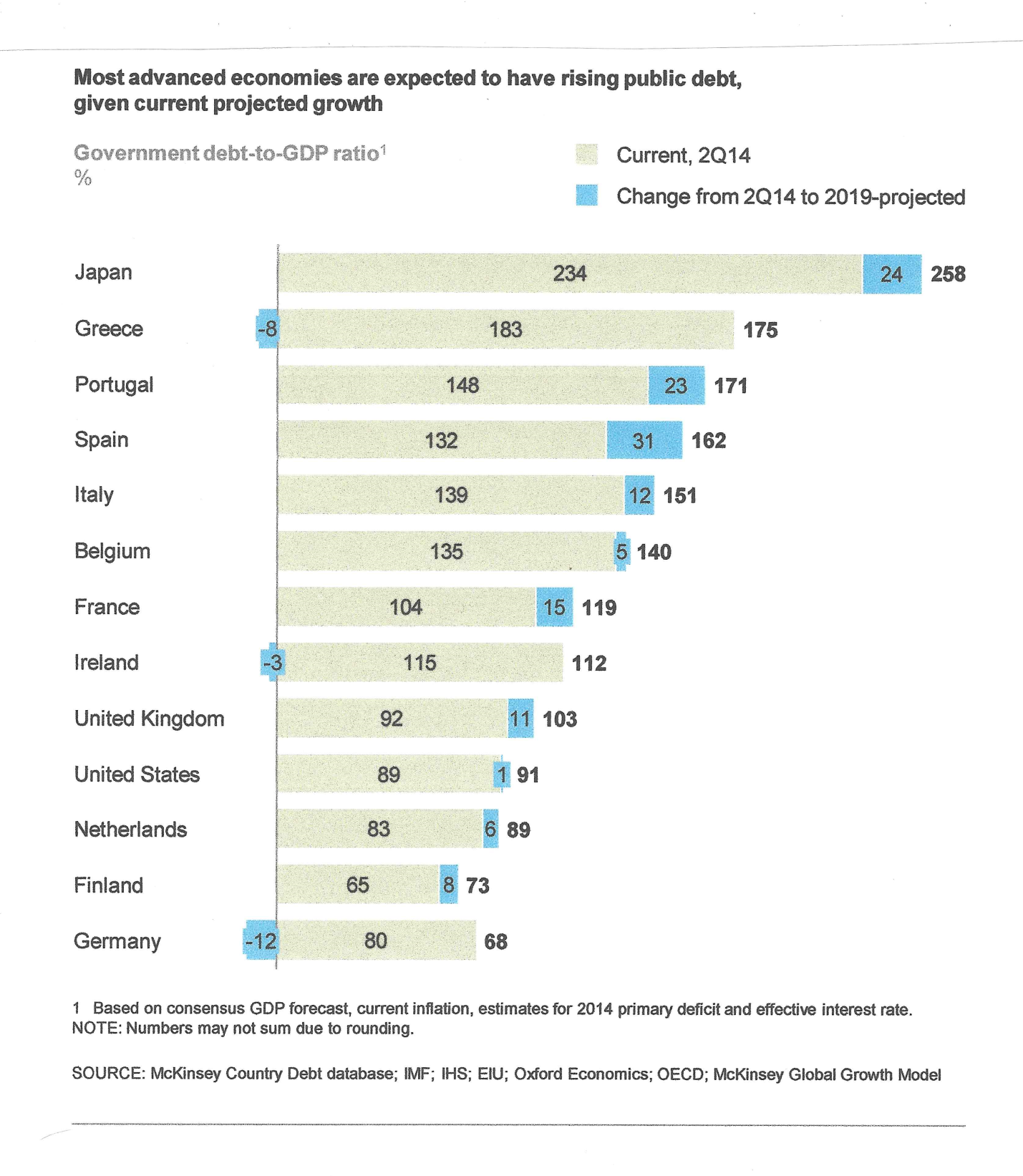

Прежде, чем перейти к Китаю, я хочу показать слайд №19, где представлен прогноз дальнейшей динамики правительственных долговых обязательств в пропорции к объему экономик. Этот прогноз выполнен специалистами Международного Валютного Фонда, Европейского союза, ОБСЕ, и консультационной фирмы «МакКинси».

Слайд №19 - Прогноз изменений соотношения государственных долгов и объемов валовых национальных продуктов развитых стран в 2014-2019 г.г.

Как видите, ожидается, что ситуация улучшится только у Греции на 8%, у Ирландии на 3% и у Германии на 12%. А у остальных положительных изменений не предвидится. Так что ситуация становится только тяжелее и сама способность развитых стран урегулировать проблемы устойчивости национальных долгов все больше вызывает сомнения.

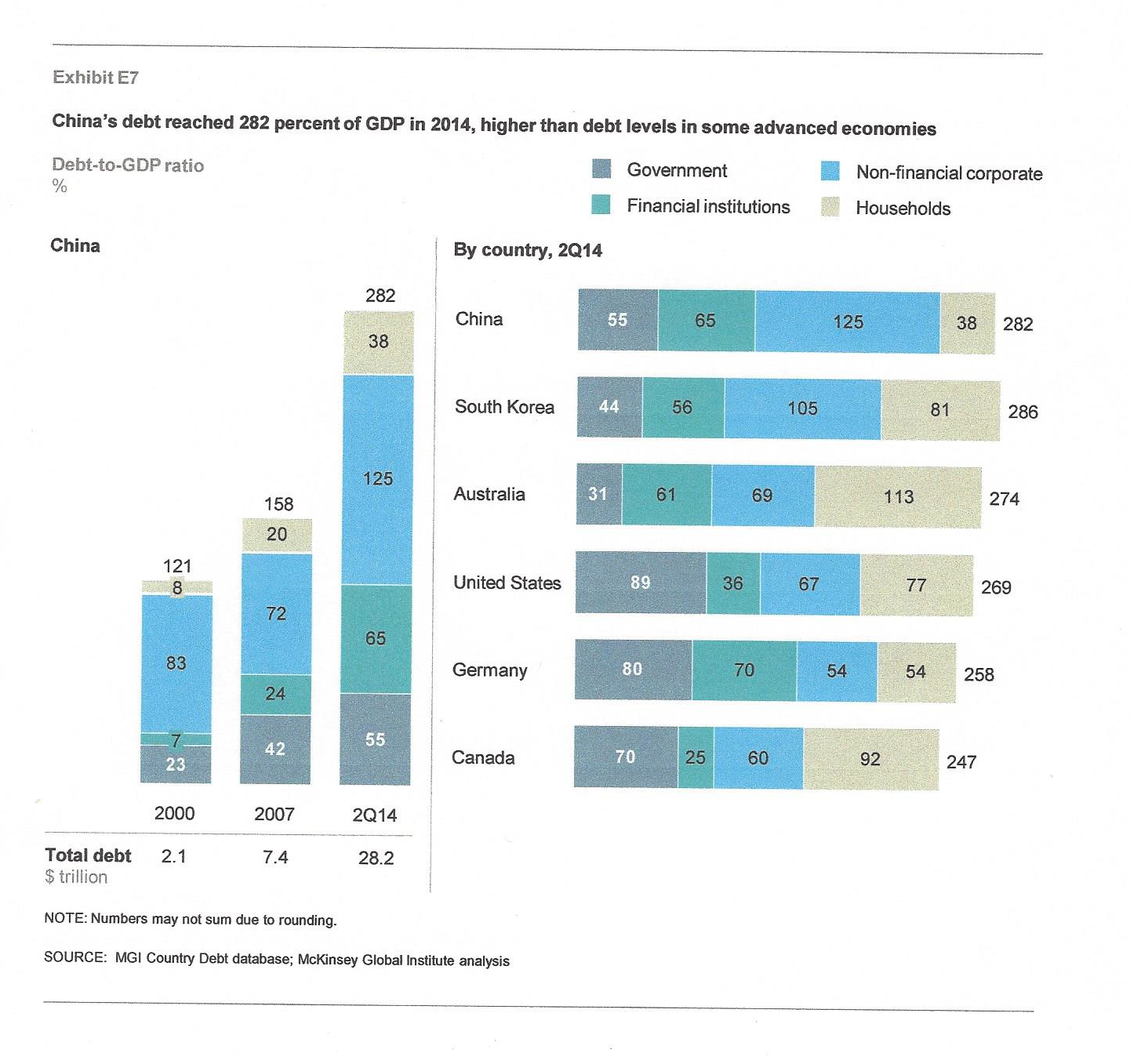

А теперь давайте посмотрим внимательно на ситуацию с Китаем (слайд №20).

Слайд №20 - Динамика китайских долгов в 2000-2014

Китайский долг на начало века составлял всего 2,1 триллиона долларов.

Вопрос из зала: Как оформлены эти долги?

Леонид Вальдман: Хороший вопрос. Не знаю на него ответа. Я не знаю, как оформлены эти долги. Все они являются обращающимися на рынке, или они, как американские, оказываются составными из двух или более частей. Не знаю, но тут мы просто видим статистику, какой она представлена. Итак, на начало века совокупный китайский долг составлял 2,1 триллиона долларов. А сейчас в 2014-м году он составляет уже 28,2 триллиона долларов. То есть, он увеличился в 12 раз. Понятно, что китайская экономика феноменально росла, и понятно, что это уже совсем другая экономика по сравнению с той, что была на начало века.Тем не менее, обратите внимание на рост долговой нагрузки в эти годы. Если на начало века она составляла 121%, то 2007 году это было уже 158%, а сейчас 282%. Иными словами, в посткризисный период долги растут гораздо быстрее, чем китайская экономика. На слайде №17 был показан уровень долговой нагрузки Китая в 2014 г. в 217%, а здесь уже 282%. Откуда разница? А разница в том, что на слайде №17 не были приведены данные по задолженности национального финансового сектора. В Китае он с начала века вырос с 7 трлн. долларов до 65 трлн., т.е. без малого в 10 раз (прим. Клетчатого: зачеркнул я, потому что в видео Вальдман такого не говорил, цифры явно ошибочные).

Вопрос из зала: Неразборчиво.

Леонид Вальдман: Да, да, да, я говорил тогда. Наверное, я быстро это проскочил. Там исключены долги финансового сектора. А здесь они включены, поэтому получается разница в цифрах. Но как раз для Китая показывать долги для финансового сектора правильно, потому что то, что происходило в последние годы, это, конечно, фантастический рост финансового сектора, причем то, что как раз называется "теневого" банковского сектора Китая. То есть, не банки, которые регулируются центральным банком, а все остальные финансовые компании. И это большое многообразие разных типов организаций и огромные деньги.

Справа на слайде №20 показаны те же самые китайские долги, но на фоне других стран, чтоб можно было сопоставить. Обратите внимание, что по отношению к объему экономики, китайские долги сейчас уже больше, чем долги в Америке и уж тем более в Германии. В Америке они 269% к объему экономики, а в Германии 258. Что происходит? В Америке, конечно, растет долг, но там происходило и сокращение долгов финансового сектора, и сокращение долгов домашних хозяйств, на фоне которых сильно росли государственные долги. А в Китае не было причины сокращать долги этих двух секторов. Рост китайских долгов – это самый яркий феномен последних лет. Почему я обращаю такое особенное внимание на китайские долги? Не только потому, что это большой объем и очень яркая динамика их роста. Но еще и потому, что эти долги очень сильно концентрированы. Больше половины этих долгов приходится на сектор жилищной недвижимости. А вы помните, что случилось в Америке, когда жилищная недвижимость вышла за пределы устойчивого роста. Разразился финансовый кризис, с которым было тяжело справиться. Но в Америке на пике роста сектор жилищной недвижимости составлял 6% объема валового национального продукта. А в Китае - 20%. Это уже куда больше "динамита" заложено. Мы даже не очень хорошо можем себе представить динамику того, что там происходило в эти последние годы. Я попробую вам проиллюстрировать натуральными показателями. Вот, скажем, такой любопытный: в 2011-2013 годах, то есть, за три года и совсем недавно, Китай для своего строительства истратил 6,6 гигатонн цемента. Гигатонна – это 10 в девятой степени тонн. Много это или мало? Для сравнения даю цифру по Америке: за весь двадцатый век 4,5 гигатонны. 4,5 за двадцатый век в Америке и 6,6 в Китае за три года. Не обязательно это было использовано только для жилищного строительства. Может быть здесь и дорожное строительство, и промышленное строительство, строительство чего угодно. Но как его не разделяй, все равно это будет гигантская сумма.

Для того, чтобы понять, что происходит с китайской недвижимостью, надо принять во внимание, что на протяжении десятилетий китайские власти осуществляли политику финансовых репрессий, т.е. подавление процентной ставки по депозитам. И это позволяло практически почти задаром кредитовать малоэффективные государственные промышленные предприятия. А кроме того, как вы знаете, китайское население еще и не имеет сколько-нибудь развитого социального обеспечения. Им на старость нужно откладывать самим, на медицину и прочее. Склонность к сбережению у китайцев необычайно высокая еще и потому, что для того, чтобы накопить что-то весомое при низкой процентной ставке, нужно откладывать куда больше, чем требовалось бы в иных обстоятельствах. Но когда началась вся эта феноменальная картина роста китайской экономики и появился какой-то средний класс, пошел рост строительства жилых домов. И многие покупали сначала для того, чтобы улучшить свои жилищные условия, а дальше, как предмет инвестиций. "Раз не дают нам заработать на вкладах в банке, то мы тогда можем вот вложить деньги в квартиру, либо сдавать ее в аренду, либо даже никуда не сдавать, а просто подождать год и продать ее на 20-30-40% дороже". Примечательно, что на излете кризиса недвижимости в Америке, при первых признаках стабилизации и роста стоимости домов одними из самых заметных покупателей были китайцы. Они приходили в буквальном смысле с чемоданами наличных долларов. Некоторые из них поясняли: «Вы не понимаете, здесь очень дешево, в Пекине куда дороже, гораздо дороже, чем в Америке".

Так вот, эта ситуация с китайской недвижимостью очень опасна. Китайская экономика уже стала настолько большой, что если с ней что-то случится, это будут глобальные последствия. В Америке очень хорошо видно, наблюдая за рынком акций, что если, скажем, опубликована какая-то плохая статистика по Китаю, например, неуверенный рост, или небольшое падение какого-либо показателя, и рынок дергается. Раньше такого не было, раньше Америка могла вообще почти не обращать внимание на то, что в мире происходит. Главное - это то, что происходит в Америке. Теперь это не так. Китай уже может влиять на глобальную экономику, и если с ним вот при таком уровне долгов что-то случится, то это будет ощутимо для всех, в том числе, и для России, конечно. Для всех, тут нет исключений. В заключении я хотел бы сказать, что, конечно, ситуация с долгами в мире развивается очень опасно. Возьмите, к примеру, долговую ситуацию в Европейском Союзе. Долги очень многих стран ЕС, по-моему, уже невыплачиваемы. Их нельзя погасить. Их нельзя даже сильно сократить. Как и в Америке. Если представить себе, что Америка вот этот страшный 18-ти триллионый долг опустит на 10%... Представьте себе рецессию, которая должна последовать, если объем государственных долгов упадет на 10%. Это катастрофа. Хочется подчеркнуть: мы живем в мире, который меняется у нас на глазах. И я думаю, что долговая динамика будет главной и определяющей в картине тех экономических процессов, которые нам придется наблюдать в ближайшие несколько лет. Разумеется, я не могу делать никаких конкретных прогнозов, что и когда случится. Но, на мой взгляд, мы уже по многим показателям, по многим странам, по многим регионам выходим за "красные риски". В развивающихся странах это еще совсем необязательно так. Там, на самом деле, увеличение долговой нагрузки может быть даже и очень полезно. Потому что люди раньше не имевшие такого доступа к кредиту, могут теперь предъявлять повышенные требования и опережающий спрос. Им не надо накапливать деньги для того, чтобы приобрести квартиру, машину или что-то еще, а следовательно, развитие кредитования может быть даже очень стимулирующим. Ну, до определенных пределов, конечно. Но где-то эти пределы уже перейдены. На этом я остановлюсь, спасибо вам большое. Если будут вопросы, буду рад ответить.

_________________________________

Далее идет обсуждение лекции, желающие ознакомиться могут пройти по ссылке: http://polit.ru/article/2015/07/04/debts/

Комментарии

слайд 17 - хорошая иллюстрация, кто по банкстерской версии продвинутый, а кто развивающийся. Если торчит банкстерам порядка трех годовых ВВП - продвинутый, а если нет - значит есть еще куда "развиваться". Одобрямсы, конечно, могут возрадоваться, что РФ самая "недоразвитая", но это напрасно. Зато РФ самая замородованная %%, с наибольшей банкстерской эксплуатацией и буржуев, и трудящихся, и иждевенцев.

Я не лоялист и не меднолобый охранитель, тем не менее, в части относительно небольшого внешнего долга России вижу положительный момент. А то, что надо бороться с шакалами, присваивающими результаты чужого труда - это однозначно.

Вам спасибо за хороший иллюстративный материал. Дойдет, наверное, до любого, что если у страны с наименьшим долгом наибольшее обесценивание ее валюты, то это значит, что кто-то очень много "химичит" с ее финансами. Подробностей "химии" в размещенных мной материалах полно.

Конечно химичат. Затыкают дыру в бюджете. Нефть упала в цене в разы, при высокой цене нефтегазовые доходы давали 52% бюджета. Цена рухнула в 4 раза и доходы нефтегазового сектора формируют 47% бюджета.

Как будто это избавляет подонков от ответственности!

Для вас высшая ценность стоимость рубля по отношению к доллару? Ну это к терапевту. Хохланд - яркий пример сожранной изнутри страны из-за чересчур завышенного курса.

И таки да, когда пендосы опускали немцев и японцев, то их валюты УКРЕПИЛИСЬ к доллару в два раза.

Ответ на вопрос "Кто виноват" понятен. Осталось получить ответ на вопрос "Что делать".

Будем искать новые статьи, которые ответят на этот вопрос)) Я был пару месяцев назад на выступлении Андрея Олеговича Безрукова, он говорит, что нас не берут в ЕС, ни в ТТИП, ни в ТТП, поэтому надо сколачивать евразийскую мафию с Китаем, Индией и др. При этом БРИКС, как он сказал, на данный момент - это ничто, чисто политический клуб. ШОС - это уже нечто.

Танго танцуют вдвоём. Желания России "сколотить мафию" мало, нужно чтобы и партнёры хотели того-же. К сожалению с этим всё не так-то просто. В силу своего восточного менталитета, что Китай, что Индия страдают перманентной многовекторностью. К чему это приводит, видно на примере Эрдогана. И перебить эту ментальность может только острая необходимость, в виде открытой конфронтации с Западом. Пока этого не наблюдается, надеяться на надёжный союз с рекомыми странами было-бы наивно.

Ответ на вопрос "Что делать?" тоже понятен. Нужно "списать" невозвратные долги. Не понятно "Как?" и "Когда начнется этот процесс?"

Это ответ из разряда "Чтобы стать богатым, нужно зарабатывать больше". Банальные сентенции не являются содержательными ответами.

Это принципиально не так. Лучшие аналитики русскоязычной Сети дали свои прогнозы того, как США будут "рационально" списывать свой неоплатный долг.

Есть маленький нюансик - каждый долг, это чей то актив. Наример ваш депозит в банке - это долг банка вам, и если он его рационально спишет, вы будете не сильно рады. Основным держателем долгов являются пенсионные и инвестиционные фонды, ну и банки до кучи. Как говорится: "все нажитое непосильным трудом".

Просто немного подождать, когда всё это с грохотом и свистом рухнет. И тогда все оглядятся вокруг и начнут считать богатство страны совсем по другим параметрам.

Спасибо. Понял не всё, но в целом - реально прояснило в извилинах кое-что...

Благодарю за отзыв, рад, что прочитали!

И послушали..

Выражаю глубокую признательность за чёткую, структурированную и обоснованную подачу материала.

Что-то у меня волосы дыбом. Весь интернационал банкротов, повязанный долгами, против России - это реально страшно. Но резюме совершенно в диссонансе с текстом.

Пара ядрёных бомб в столицах самых крутых должников, словно доза для наркота, сразу даст стимул Дальше жить ....

Ну невозможна мирная жизнь на земле, когда все правила взяты из зазеркалья.

Должно наступить Равновесие.

Читаем Шестой Дозор (не реклама). http://lifeinbooks.net/chto-pochitat/sergey-lukyanenko-shestoy-dozor/

Спасибо за наводку.

Китай понял тренд. Если долги будут списываться, то почему бы не набрать их по полной и не отстроить новую страну.