Поскольку новости об обратном выкупе следуют одна за другой, а большинство пользователей не понимает что это за движуха, то кратко: выкупают акции, чтобы не дать им упасть, причем деньги берут либо из инвестиций, как Shlumberg или на заемный капитал, или даже привлечение через допэмиссию. Связано это с тем, что они все финансовые пирамиды по сути(это часто признается открыто, но с примечанием - типа и че? Многие пирамиды десятки лет живут) и иначе им хана - не смогут больше занимать или сразу маржинколл. Яркий пример GMC в 2008. Или Энрон.

А вот отрывок из сборника Авантюриста:

Сначала давайте попробуем понять, сколько и с какими целями корпорации приобретают акций. Для этого мы проанализируем их операции по покупке и продаже акций третьих компаний, которые отражены в активе финансового счета баланса корпоративного сегмента. Анализ исторических финансовых потоков и сравнение цен как всегда будем проводить в постоянных долларах 2007, т.е. с учетом инфляции. В первую очередь взглянем, как эти операции коррелировали с динамикой индекса широкого рынка S&P 500:

Складывается ощущение, что корпорации (синяя линия) осуществляют на фондовом рынке демпфирующую функцию по отношению к операциям прочих секторов (зеленая кривая). Т.е. именно корпорации создают финальный импульсный спрос на подходе к среднесрочным максимумам рынка, когда остальные сектора уже начинают сокращать приобретения. Они же продолжают откупать в продолжение всего времени фондовых обвалов, когда прочие участники массово распродают свои портфели. И корпорации же задерживаются с началом входа на рынок, когда он снова начинает среднесрочно расти на вложениях других секторов.

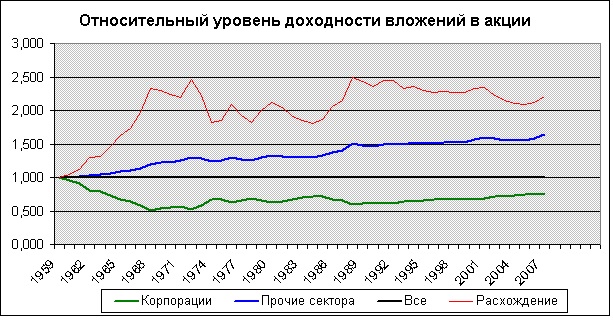

Чтобы было понятно, к каким результатам это приводит, посмотрим на следующий рисунок, где показано соотношение текущей рыночной цены акций на балансе корпораций и прочих секторов, и суммы фактических затрат на их приобретение:

Единица – это средний для всех секторов уровень прироста рыночной стоимости акций к фактическим вложениям по финансовым потокам. В 2007 он составлял $2.10 в рыночной цене акций на каждый когда-то фактически вложенный доллар. Зеленая кривая – это уровень прироста рыночной стоимости акций к фактическим вложениям для корпоративного сегмента. Синяя – для всех секторов, кроме корпораций. Красная кривая отражает расхождение в доходности вложений в акции для некорпоративного и корпоративного сегментов.

Легко видеть, что доходность вложений корпораций в акции составляет менее 75% от средней доходности по рынку, и в 2.2 раза меньше, чем доходность вложений всех остальных секторов экономики. Что это означает? В среднем по экономике, каждый доллар, фактически вложенный в американские акции за все время существования фондового рынка США, или вложенный американскими резидентами в зарубежные акции, оценивается в $2.10 – такова рыночная стоимость приобретенных на него акций. Корпорации США за всю свою историю направили на приобретение акций американских же и зарубежных компаний $12,872.5 млрд. Логично предположить, что рыночная цена акций на балансе корпораций выросла минимум до $27,032.3 млрд, т.е. $12,872.5 * 2.10. Во всяком случае такой эффект получился бы, если бы управление инвестициями было доверено обезьяне с монеткой или генератору случайных чисел. Но по документам, рыночная стоимость акций на балансе всех американских корпораций составляет только $20,066.9 млрд. Т.е. на $6,965.4 млрд. или 26% меньше, чем наторговали бы тараканы, случайным образом бегающие по торговому терминалу.

Нонсенс? Конечно, я мог что-то напутать и неправильно посчитать ожидаемый рост цены портфелей корпораций. Давайте проверим - посмотрим, как шли дела с биржевыми операциями у физических лиц. На приведенном ниже рисунке видно, что за 48 лет физические лица вывели с фондового рынка 99% из $2,155.2 млрд., которые были ими вложены в акции до 1959, но при этом рыночная стоимость их совокупного портфеля акций возросла в постоянных долларах в 5.5 раз до $11,965.7. Т.е. у физических лиц с эффективностью инвестиций и спекуляций на фондовом рынке никаких проблем не было. Люди покупали акции подешевле, и продавали их подороже, затем часть средств выводили с рынка, а часть снова вкладывали в акции, на очередном витке снижения цен.

Подтверждается наше первое впечатление, что корпорации покупают и продают акции в самые неудачные моменты, как будто компенсируя активность физических лиц, которые, наоборот, торгуют на фондовом рынке вполне успешно. Причем, я готов поспорить, что значительная часть успеха физических лиц приходится на довольно ограниченную группу фигурантов, которая имеет самое непосредственное отношение к управлению теми самыми американскими корпорациями, которые инвестируют хуже обезьян. Когда мне будет совсем нечего делать, я могу порыться в отчетах ФРС, Комиссии по ценным бумагам и Налоговой службы, и составить даже поименный список этих везунчиков – он вряд ли займет больше 10 страниц.

Давайте разберемся, как возможно, что одни и те же люди, принимая инвестиционные решения как физические лица, и как руководители корпораций, выбирали в первом случае преимущественно прибыльные стратегии, а во втором – неизменно убыточные.

Главная фундаментальная причина заключается в следующем. Акции третьих компаний составляют значительную часть активов большинства американских корпораций. Резкое падение их котировок означает приличную дыру в корпоративном балансе, снижение чистого капитала вплоть до отрицательных величин, и возникновение текущего убытка от переоценки активов, согласно правилам GAAP. Данные события, естественно, приводят к снижению привлекательности рассматриваемых корпораций для инвесторов, и немедленному падению их биржевых котировок. Теперь корпорации уже не могут выгодно привлечь новый акционерный капитал за счет дополнительной эмиссии, чтобы залатать возникшие кассовые дыры. С другой стороны, они не могут быстро продать и основной пакет падающих в цене акции – большая их часть выступает обеспечением банковских кредитов, ранее привлеченных корпорациями. Остается привлекать займы на долговом рынке. Но после того, как у компании обнаружились серьезные проблемы, а ее капитализация упала, стоимость заемного капитала для нее резко возрастает, и его становится труднее получить. Более того – проценты по ранее взятым займам также увеличиваются, а по тем их них, которые обеспечены подешевевшими акциями, банки требуют внести дополнительный залог. Вот так процесс, начавшийся с падения котировок Соответственно, корпорациям выгоднее действовать иначе. Как только намечается масштабное падение котировок акций, находящихся в их портфелях, корпорации не продают их, а, наоборот, начинают еще больше покупать, привлекая для этого дополнительный акционерный капитал (из $16,254.4 млрд. реально привлеченного за всю историю акционерного капитала, американские корпорации потратили $12,872.5 млрд. или 79% на покупку акций). Поскольку то же самое делает большинство корпоративных инвесторов, то рассматриваемые акции падают в цене гораздо меньше, чем должны бы. В итоге, размер активов корпораций не только не уменьшается, но, наоборот, растет, а текущие убытки оказываются меньше, чем могли бы быть. Корпоративные балансы сохраняют приличный вид, и, как результат, капитализация корпораций снижается не так сильно, а статус заемщика не ухудшается.

То есть корпорациям критически важно, чтобы фондовый рынок рос или хотя бы не сильно обваливался. От этого зависит гораздо больше, чем просто прибыль или убыток от портфельных инвестиций - от этого зависит их устойчивость в целом. Ради этого они скупают акции на заведомо невыгодных, для себя, уровнях. Т.е. широко распространенное мнение, что американские корпорации скупают акции с целью получения прибыли от игры на фондовом рынке - неверно. Главная цель корпораций – удержать фондовый рынок любой ценой и, по сути, все их портфельные инвестиции являются планово-убыточными. Причем финансируют они эти операции за счет привлечения дополнительного акционерного капитала, де-факто перекладывая свои потери на фондовом рынке на акционеров, хотя те и не подозревают об этом. Действительно, чтобы всплыл реальный накопленный убыток, корпорация должна разом лишиться возможности привлечения заемного и акционерного капитала. А это уже теория и фантастика – где это видано, чтобы солидной корпорации отказывали в деньгах? Такое случается раз в восемьдесят лет и вообще неправда.

Из всего сказанного следует, что, руководствуясь здравым смыслом, разницу между справедливой, т.е. средней по рынку, ценой покупки акций, и фактическими затратами корпораций на их приобретение необходимо относить на затраты, т.е. уменьшать на эту величину заявленную прибыль корпораций. Всего этой разницы за 48 лет накопилось на $3,314.5 млрд. В действительности, в убыток следует отнести вообще все расходы корпораций на приобретение американских акций, но к этому мы подойдем ближе к концу исследования, а пока остановимся на сформулированном выше результате. На следующем рисунке показано, как накапливался реальный убыток корпораций от приобретения акций по завышенной цене:

Если кому-то последнее рассуждение кажется натянутым и непонятно, почему часть затрат американских корпораций на приобретение акций содержательно следует относить не на финансовые инвестиции, а на текущие расходы, я предлагаю обдумать простой пример из реальной российской жизни. Пусть две компании, каждая заработав по 20 млн. руб. прибыли, покупают одно и то же производственное оборудование у производителя. Первая компания приобретает его по стандартному прайсу за 10 млн. руб., а директор по снабжению второй покупает его за 15 млн., а разницу между стандартной и ―индивидуальной‖ ценой получает в виде персонального ―отката‖ от производителя. Обе компании теперь имеют по одинаковому комплекту оборудования, но у первой осталось 10 млн. руб. нераспределенной прибыли, а у второй – 5 млн. Бумага баланса, конечно, все стерпит, но любому вменяемому человеку понятно, что реальная прибыль второй компании в итоге оказалась на 5 млн. меньше, чем первой – 5 млн. прибыли были банально украдены и, по-хорошему, должны быть записаны в текущие расходы. А теперь вопрос – чем американские акции логически отличаются от российского оборудования?

Кстати, из приведенного примера можно вывести еще одну, хотя и не самую важную, причину убыточности портфельных инвестиций корпораций. Это банальная кража средств корпораций менеджментом, в форме злоупотребления служебным положением и использования инсайдерской информации. Как физические лица они совершают операции с акциями конкретных эмитентов в своих интересах. Как директора корпораций, они принимают решения, от лица управляемых ими корпораций, о покупке и продаже пакетов акций тех же самых эмитентов. Понятно, что крупные портфельные операции корпораций оказывают существенное краткосрочное влияние на котировки торгуемых акций. Таким образом, директора, используя средства корпораций, могут временно двинуть котировки любых акций, в т.ч. тех, которые принадлежат им как физическим лицам, в нужную им сторону. Соответственно, принятие решений о покупке или продаже корпорациями тех или иных акций зачастую диктуется не целесообразностью для корпорации, а желанием менеджмента выгоднее продать или купить свои собственные пакеты акций. Логика, старая как мир – ради личной выгоды на рубль не жалко выкинуть сто рублей доверенных тебе денег.

Итак, мы выяснили то, ради чего начали копаться в инвестиционных портфелях – что американские корпорации покупают акции не для того, чтобы заработать, а чтобы не дать рухнуть фондовому рынку под тяжестью наполняющего его воздуха. Поэтому они теоретические не могут прекратить и даже заметно сократить скупку акций, как бы им ни хотелось этого. Как только корпорации перестанут откупать продажи других секторов, для них немедленно начнется последний день Помпеи, в виде обвала их инвестиционного и кредитного статусов, с неизбежным массовым банкротством в итоге. А, поскольку, даже из завышенных официальных прибылей невозможно накроить сколько-нибудь заметные суммы для портфельных инвестиций, то корпорации вынуждены привлекать акционерный и заемный капитал для скупки акций.

.....

Комментарии

Т.Е. ждем белого пушного зверька ..только для всей планеты....это хорошая новость...наверное

Не для планеты, а для глобальной финсистемы. Это разные вещи.

Алекс вы оптимист! Глобальная финсистема это организующий базис современной цивилизации, как ни странно это звучит. Когда она (финсистема) исчезнет, никому мало не покажется. В лучшем случае годы дезинтеграции и деградации, в худшем сомализация всей планеты, и это при условии что финансовые воротилы не инициируют ядерную войнушку.

Не всей. Крах глобальной финсистемы нанесет удар прежде всего по дефицитным странам, "подлым банкротишкам" - начало этого процесса мы наблюдаем в Хохлостане, потом он охватит Европу и США. Ничто не мешает - в чисто экономическом сценарии - тому же Китаю и Россию перейти на торговлю друг с другом, забыв про банкротишек.

Другое дело, что чисто финансовый крах будет, вероятно, дополнен физическим разрушением энергорынка и серьезной войной (войнами), но это уже как бы не крах финсистемы, а отдельное блюдо.

Не забывайте что и Китай и Россия являются частью глобалисткого проекта и активно торгуют с западом. Конечно, собственный банк и взаиморасчеты в нацвалютах помогут некоторым предприятиям сохраниться при крахе долларовой системы, но это будет лишь малая часть от работающего в настоящее время бизнеса, особенно в Китае. Думаю китайцы, да и наши лидеры это прекрасно понимают, хотя динамика российско-китайской торговли в последнее время говорит об обратном.

Нет, конечно какая-нибудь Папуа Новая Гвинея не особо заметит краха финсистемы белого человека, но кому от этого будет лучше? :)

В системе управления финансы - это 4-й уровень, есть и три более высоких.

Ну штаты еще могут управляемо через террор и диктатуру ужаться, закрыть проект одноэтажной Америки и согнать рабов в густонаселенные гетто, тогда им и своих ресурсов хватит, по крайней мере на ближайшие годы. У китайцев тоже пузырей достаточно на недвиге и строительстве производственных мощностей, у которых уже недогруз, на которых будет нечего производить и некому работать, а в случае краха экспортных рынков, то тем более.

По России в начале тоже сильно долбанет, если так и останется сильная технологическая зависимость-покатимся в дерьмо вместе с ними после разрыва цепочек, единственная разница, что есть природные ресурсы выбраться из него, а вот человеческие сильно ограничены. В общем окунет всех, а далее зависит от контроля над ситуацией, где потеряют контроль - будет полыхать, вне зависимости от дефицита/профицита.

Гениальный человек, так просто о сложном. Даже мне понятно :))

Интересно было бы в режиме он-лайн делать расчеты об объемах обратного выкупа по отношению к текущей прибыли (или EBITDA) крупнейшими компаниями США/Европы - был бы четкий индикатор приближения к концу этой игры.

Интересно, с чем свзано замедление в 11 году? КУЕ задержали?

Спасибо, прикину по отношению к операционному КЭШ и текущему накоплению задолженности. Теоретически при уровне задолженности в несколько EBITDA (у нас это около 3, у них вряд ли больше 10) должны начать невыполняться банковские ковенанты, когда кредитование будет остановлено. Далее останется только операционный КЭШ, когда лимитом будет условно та же EBITDA, приближение BuyBacks к ее уровню будет означать физическое окончание игры для корпораций. Далее или дефолты или прямое государственное субсидирование (гипер).

устроят войнушку в Европе, чтобы деньги рванули (в который уже раз) к ним. Но на это же работает падение цены на нефть и вытеснение (пусть пока и медленное) $ из внешней торговли. Свободные доллары будут искать грядку.

Плюс государство будет удобрения вносить, в виде эмиссий и/или целевых инъекций "слишком большим".

Это можно долго выращивать. Если бы не Китай и др. страны.

Если торговый оборот юаня достигнет 15-20% от всех валют, и приобретет статус надежной инвестиционной и резервной валюты, тогда, думаю, начнется обвал западного финрынка.

Реальный (всеобъемлющий) он-лайн есть только у кукловодов. :) А нам можно смотреть только какие-то сектора и с опозданием. :( Но... это их игра, так что пусть смотрят. Нам надо в другую сторону смотреть - в будущее. :)

+++

нет для людей...так как фин система это производное человечества..у природы этого "Г" нет

А этой истории есть продолжение: Американское правительство держит очень низкие налоги на корпорации и федрезерв дает поти бесплатные кредиты, таким образом вся тройка грабит весь остальной мир, ну или налоги собирает колониальные.

Федрезерв не дает кредиты корпорациям. Он дает кредиты банкам, а банки имеют лимиты по финансированию для каждого заемщика их слаблять до бесконечности невозможно.

К чему бы это: МЧС РФ планирует провести в этом году комплексную инвентаризацию всех подземных помещений на территории России, которые можно использовать помимо убежищ для укрытия населения, в том числе расположенных в торговых и развлекательных центрах.

РИА Новости http://ria.ru/incidents/20150225/1049531650.html#ixzz3SkXaefgN

К термоядерной войне. А чо?

Обратный выкуп акций ИЗРЕДКА является оправданным действием. Это происходит, когда события складываются так, что у корпорации много денег, акции существенно недооценены относительно доли каждой акции в чистых активах корпорации, а вкладываться в развитие невыгодно (проще и правильней стричь имеющихся "дойных коров").

Кроме этого, весьма логична позиция того же Майкрософта: обратный выкуп акций по сути является прямой раздачей кеша "выходящим" инвесторам. В ситуации, когда компании (в т.ч. по налоговым соображениям) не хотят платить дивиденды, это весьма разумный и логически оправданный способ вернуть деньги инвесторам. Главное, не залезать ради этого в долги.

Обратный выкуп акций на заёмные средства, как его описал Авантюрист - зло в чистом виде. Примерно как детишек в бой отправлять, или своих мирных жителей из ГРАДов обстреливать.

Все правильно когда акции просели - выкупаем их у лохов инвесторов, правильные поцаны в это время закупаются. Когда после выкупа акции вырастут ПП сливают, а лохи инвесторы тарятся.

Кроме этого, весьма логична позиция того же Майкрософта: обратный выкуп акций по сути является прямой раздачей кеша "выходящим" инвесторам.

Если инвесторы выйдут без выкупа - акции сильно просядут - о чем и речь: инвесторы бегут, а курс надо держать.

" инвесторы бегут, а курс надо держать." - вопрос лишь в том, есть ли у компании возможность делать это, не ставя под удар бизнес. У Майкрософта она есть, у Сургута есть, а GM в долгах как в шелках.

Я за то, чтобы бизнесы работали и платили людям зарплату. Когда компанию раздирают на куски, купив её по цене металлолома - в этом есть что-то категорически неправильное и аморальное, мне трудно сформулировать чёткую границу.

Выкуп компанией с погашением акций имеется в виду. Когда казначейки полностью погашаются и таким образом на одну акцию после погашения приходится больше активов чем до него. Надо сразу смотреть, если акции выкупаются на дочернее предприятие и являются по сути квазиказначейскими, тут скорее всего идёт манипуляция. Если же предприятие сразу заявляет, что речь о погашении и игры менеджмента вроде не планируются, - скорее всего эта операция будет выгодной для всех акционеров. Естественно, это имеет смысл, когда цена выкупа ниже справедливой, которая почему-то в тексте принята равной средней. Это явная ошибка.

Компании финансируют свои операции через комбинацию заемных средств debt) и средств акционеров (equity). У каждого есть своя стоимость и свои преимущества. Сейчас на рынке стоимость заемных средств ниже чем стоимость привлечения средств от акционеров. Поэтому компании увеличивают долю займов, и делают одновременно buy backs.

Жонглировние финансовыми инструментами и наращивание долга - нездоровая практика, кому как ни тебе об этом знать :-) Речь идёт именно об этом: прибыль акционерам и премии менеджменту обеспечиваются за счёт роста долга, который в случае падения акций компании, или из-за условий ковенантов или банально из-за просадки выручки или прибыли может легко привести к её банкротству.

Коротко говоря, больше долг - больше риска, а люди в итоге окажутся на улице что в общем-то плохо для всего общества.

Если компания обанкротится, то ее акционеры и держатели облигаций пронесут потери. Могут уволить кого-то. Но как правило компания продолжает работать дальше.

Читал эту статью в своё время. Очень полезная для осмысления ситуации. Обратный выкуп сейчас поддерживается еще и очень низкими ставками. Одна из целей снижения ставок ФРС была для этого. Сдержали акции от падения.

Сколько можно пугать крахом финансовой системы, от этого в основном США пострадают.Жили же как-то без доллара до Бреттон Вудс, а нам говорят вы все умрете, вся экономика России остановится.Все будет нормально.

До Бреттон Вудса были фунты, были марки и франки.

Кстати -- проект Евро очень интересный. Вроде, как-бы и да, а вроде, как-бы, в случае шухера одну валюту ронять удобнее чем много валют. А Британия не участвует...

Да, такого редкостного бреда я не читал давно. Какой-то слабо связанный поток сознания, разбавленный выдуманными цифрами и графиками.

С экономической точки зрения buy back это тоже самое что и выплаты дивидендов. Когда денег больше чем нужно для инвестиций, их возвращают акционерам.

твоё мнение очень важно для нас