Сегодня я расскажу о том, как ходят карточные транзакции, и что произошло когда суровые дяди в смокингах и пенсне отключили рубильники банков Россия, Инвесткапиталбанк, СМП, Финсервис и Собинбанк. Для начала давайте рассмотрим основной принцип работы любой платежной системы и роли всех участников регаты. Чужие картинки мне не нравятся, поэтому нарисую свои.

В принципе все довольно просто. Есть банк А, который приходит в платежную систему и говорит «Я хочу с вами! Буду выпускать карты», ему конечно отвечают «VISA — Все, що Вам потрібно». Банк радуется, эмитирует карточки, которые являются его собственностью и раздает их клиентам которые тут же из клиентов превращаются в держателей карт. Для клиента карта выступает в разных ипостасях, он может брать с её помощью кредиты, может просто получать на карту зарплату и снимать её в банке, может использовать её как закладку в книге, но тут и рассматривать нечего, во всех этих случаях наружу транзакции не уходят. Интереснее, когда держатель превращается в покупателя и использует карту как платежный инструмент. Он приходит к продавцу и ненавязчиво спрашивает: «Тут у меня платиновая American Express, в вашей дыре такие карты обслуживаются?». Кассир чешет репу, а потом смотрит на логотипы приклеенные на видном месте, ага, вот и правда логотип есть, значит наверное обслуживаем, думает кассир и отвечает: «Давайте попробуем её прокатать в терминале, нам его недавно поставил наш банк-эквайер». Карта прокатывается, информация об операции идет в банк обслуживающий данный магазин, и тот спрашивает банк эмитент при помощи протокола ISO 8583: «Тут какой-то перец пришел с твоей картой, у него там на счету есть вообще чего? Давать ему товар?». Банк эмитент отвечает: «Валяй, зуб даю что все верну». Эквайер передает этот ответ в магазин и из терминала лезет чек, глядя на который кассир радостно говорит: «О, и правда принимается». А где же тут платежная система? В конце процесса, через неё пошли взаиморасчеты между участниками, а еще она появилась в тот момент, когда банк эквайер спрашивал банк эмитент. Точнее могла появиться, а могла и не появляться, для того чтобы объяснить принцип нужна еще одна картинка.

Итак, наш кислотный колобок закатился в Магазин 1, расплатился там своей картой, но вот совпадение, банк эмитент, выдавший карту, занимается эквайрингом того же самого магазина и запрос приходит ему самому по синим стрелкам. Тут даже еще интереснее, например тот же ныне покойный Мастер-банк имел свой процессинг к которому подключал множество банков поменьше. И операции между этими банками так же не покидали пределы страны они все ходили по синим стрелкам. В этой ситуации совсем не нужно кидать транзакцию куда-то наружу, именно поэтому в своих банкоматах можно снимать деньги с нулевой комиссией.

Еще снимать деньги без комиссии можно в банкоматах сторонних банков, с которыми есть соглашение о приеме карт в банкоматах без комиссии. Тогда транзакция опять пойдет не через платежную систему, а по зеленым стрелкам. Очевидно, что для этого между банком Б и банком А должно быть налажено межхостовое соединение. Ходят ли тем же способом транзакции из магазинов я не знаю, во время моей работы в процессинге до таких высот юзерфрендли бизнеса еще не додумались и все драли втридорога за чужие карты в своих банкоматах.

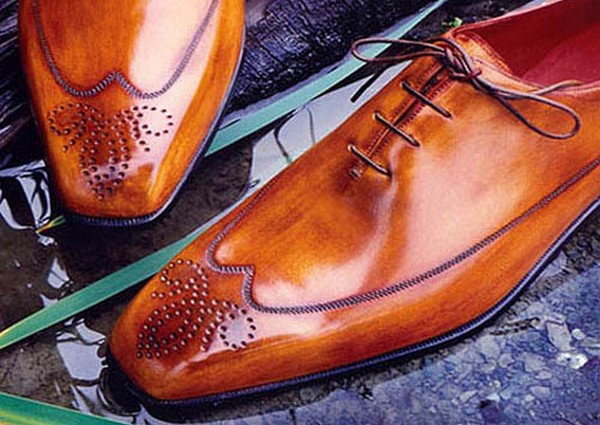

Третий вариант, когда держатель приходит в магазин 2 который эквайрится в банке В. Вот тут уже транзакция идет через платежную систему точнее через её телекоммуникационную сеть. У VISA эта сеть называется VisaNet и имеет топологию типа «звезда» - есть крупные процессоры VisaNet которые держат под собой кучу банков и процессингов, и поддерживают обмен между ними, а все что не в их зоне ответственности передают выше, в центральный узел. Телекоммуникационная сеть MasterCard называется BankNet, она более продвинутая - одноранговая, есть под тысячу конечных узлов, каждый из которых оборудован двумя независимыми каналами связи с автопереключением в случае сбоя, и общаются они друг с другом напрямую, примерно так же как вы качаете торренты. Вот теперь можно разобрать, что именно происходит если неосторожный дежурный уронит валенок туфли Berluti на пульт, то есть при отключении банка от телекоммуникационной сети платежной системы.

В результате:

- Платежи по красным стрелкам сразу становятся недоступными. Даже если банк эквайер и банк эмитент стоят через дорогу, если они живут в разных процессингах, то все равно транзакции между ними больше не ходят.

- Клиенты все еще могут снимать деньги в родных банкоматах банка и магазинах которые он обслуживает, по синим стрелкам.

- Клиенты первое время могут снимать деньги в банкоматах банков, у которых есть договора на съем без комиссий, по зеленым стрелкам.

Почему в пункте 3 написано «первое время»? Потому что системы обновляют таблицы бинов и если в ней будет помечено, что карты с таким-то бином больше не обслуживаются, они обслуживаться перестанут. Тут на самом деле все зависит от технических тонкостей и конкретной реализации софта процессинга, каких-то точных прогнозов я дать не могу.

Ну и напоследок еще немного про процессинги. Процессинговый центр (ПЦ) это тот самый квадратик на картинке, который день и ночь общается от лица банка эмитента и банка эквайера. К ПЦ подключены все банкоматы и терминалы, в ПЦ хранятся актуальные балансы карт и ключи для проверки подлинности карты – правильности трека, введенного ПИН-кода и номера CVV который вы забиваете при покупке в интернет. ПЦ имеют достаточно сложную инфраструктуру в первую очередь из-за жестких требований безопасности и отказоустойчивости. Есть независимые процессинги, которые продают свои услуги различным банкам. Множество банков предпочитают иметь собственные ПЦ, они еще называются in-house. Есть интересный отчет за 2008 год, от человека который по роду деятельности собирает статистику по процессингам.

Справа указаны различные платформы, цифры это количество процессинговых центров, которые на этой платформе работают. Лидерство на рынке софта для процессинга делят Way4 (от международной компании OpenWay начинавшейся в Бельгии), TranzWare (компания Compass Plus Магнитогорск) и Smart Vista (разработка компании БПЦ Банковские технологии, которая выросла на процессировании таких акул как Сбер, Альфа и Газпромбанк).

Про чиповые и бесконтактные карты, пожалуй, расскажу отдельно, в следующий раз.

Комментарии

Спасибо, было познавательно

Значит, как минимум - внутри страны, сделать свою платёжную систему - совершенно обычная организационно-техническая задача, ничего сверхсложного в экономическом и, уж тем более, политическом плане - тут нет...

А вот во вне - это нужно с Китаем поговорить.

У Китая уже есть UnionPay.

Вопрос именно в том, захотят ли они поженить нашу платёжную систему со своей...

Да, технически все для этого было еще 10 лет назад. Насчет вовне, как я уже говорил, вопрос достаточно сложный. Пути всего два 1)Выдавать карты, коорые заграницей будут считаться международными, а внутри локальными.

2)Сделать так, чтобы банк Б вступил в твою систему, как этого добилась CUP.

Сверхсложного нет, уже пилят ОРС (объединенная расчетная система), в том числе при активном участии уже упомянутого Compass Plus. Правда это не государственный проект, а инициатива группы банков, которые не хотят отдавать комиссию за прохождение транзакций внутри системы сторонним ПС. Может ли ОРС разрастись до масштабов страны я не скажу, но наверное на её базе можно строить что-то более масштабное как минимум.

На моей схеме ОРС, получается, выступает техническим оператором для поддержания связи между банком А и банком Б по зеленой стрелке. Интересно, а клиринг по таким операциям проводит тот же ОРС или он идет через МПС?

Да, ОРС стоит на месте ПС. Насчет клиринга - не знаю, я только достаточно поверхностно знаком с этим проектом. Но знаю что у Compass Plus есть продукты для организации клиринга в том числе (по сути построения локальной ПС), так что если здесь проблемы и есть, то юридические, а не технические.

спец по электронному банкингу? :)

Не то чтобы прям спец, просто по работе нахватался всего понемногу, в том числе и по банкингу. Так-то профессия называется аналитик, мне пофиг чего анализировать :) Я получаю эстетическое удовольствие когда получается сложный процесс или явление обяснить простыми словами или разложить в простую модель из которой сразу понятно как делать.

понятно. в LinkedIn публикуетесь? :)

А кстати, есть еще такой момент: после любой операции с картой списанные деньги переходят в состояние HOLD, и только на третьи сутки в отчетах выглядят как проведенные. Не идет ли какое квитирование через платежную систему в течение этих самых трех дней?

Нет, даже не знаю что это. Все правильно, в тот момент, когда магазин спросил "можно дать товар?" процессинг А отвечает "можно" и одновременно блокирует эту сумму на карте. Деньги на счете при этом как лежали так и лежат. Если вы, например через час обнаружите брак и вернетесь в магазин для возврата товара, то операцию отменят, и сумма тут же разблокируется. Движения денег вообще не будет. С определенной периодичностью магазины направляют отчетность в свой процессинг, тот их собирает и тогда уже начинается движуха, чтобы заплатить бабло в магазин, запросить списание бабла у держателя со счета, распределить комиссии всем участникам и т.д. все это занимает определенное время, причем банки проводят эти операции тоже периодически. Ну например один банк утром, второй вечером, тогда деньги быстро дойдут. А если, например один отправил сообщение, а второй уже начал обработку, оно может сутки пролежать до следующей обработки. Именно из-за этого возникают задержки с движением средств, но в итоге всеравно все учтено и все доходит куда нужно.

схема:

authorization->capture->clearing&settlement->reconciliation

Система трёхдневной задержки - это дань американской традиции. В течении трёх дней в банк должна поступить копия с подписью клиента. Но последнее время это уже не актуально...

Наверное вы про слипы, это такие трехслойные бумажки, их кладут сверху в импринтер и прокатывают, номера карт на нем отпечатываются. В девяностые почти во всех магазинах вместо пос-терминалов стояли инпринтеры и лежали пачки слипов. Слипы действительно могут с сзадержкой из магазина приходить, поскольку идут ногами, и действительно пока они не придут движение денег не начинается. А могут и за один день придти. Из банкоматов вобще журналы приходят регулярно раз в сутки, и три дня они не отлеживаются. Никакой специальной задержки в три дня нет. Как только получен слип или электронный журнал его передают в платежную систему которая ежедневно производит расчет платежных клиринговых позиций. В правилах VISA есть описание временных рамок страницы 78-80. Пятница расчитается в понедельник, выходные и понедельник во вторник, остальное на следующий день. Если кассир забудет скинуть журнал с POS-терминала, или из-за технического сбоя не успеют провести его обработку до 10 утра, то задержка еще сутки. Если в пятницу операция, задержва еще двое суток. Так и получается что даже при самых гладких раскладах сегодня я купил, завтра ушел журнал, послезавтра расчетный центр исполнил распоряжение. Вот тебе и три дня.

это не электронный банкинг, это называется payment processing, причем в классической его форме, с кредитными картами и без e-money.

Еще раз спасибо, полезное продолжение. а дальше?

Пожалуйста! Дальше надо почитать и подумать.

положу ноут под подушку включенным)

А про свитфт?

Ох, со SWIFT совсем не работал. Это не совсем то же самое, что VISA или MC. Сообщество всемирных межбанковских финансовых телекоммуникаций, из названия понятно, что эта штука нужна чтобы гонять бабло между банками, физлица в ней не участвуют. Из того что я читал в открытых источниках - это один из способов перевода денег, но он не единственный. Напрямую отключить тоже нельзя, свифт это ассоциация со штаб-квартирой в еропе, так что решения американских судов там слабо помогут. Да и удар это нанесет по западу т.к. усложнит в первую очередь трансграничные переводы в том числе вывод денег. Внутри-то наши найдут способ инфой обмениваться и без всякого свифта.

(, ну нельзя объять необъятное.

это что-то типа айпи-адреса банка :)

До кучи еще бы осветить разницу платежных систем. А то народ не в курсе что есть фишка Визы и МС и что амекса и ДК.

маленький комментарий насчет "Банк Б" - в текущих условиях развития технологий, коммуникаций и самое главное воли будет такое: POS-ы не от Банка-аквайрера как ты писал, а от немного другой организации, которая потом отинтерфейсит аквайрер если надо.снимает массу проблем.

Спасибо за все поправки. Что касается организации, это имеется в иду процессинги держащие под собой крупные эквайринговые сети?

называются оне обычно "payment provider", у некоторых есть свои процессинговые центры, некоторые имеют отношения с устоявшимися, чаще в том или ином виде комбинации упомянутого. сейчас идет именно такой вектор развития, т.к. резко расширяется зона востребованности обработки платежей иницируемых не только с "классического" пластика, но и со смежных технологий, в общем случае что-то вроде электронного кошелька в котором хранится набор платежных инструментов (кредитные карты, дебетовые карты, электронные "деньги" различных вариаций, купоны лояльности, скидочные купоны, банковские чеки и т.д.) конечного пользователя, который можно использовать в зависимости от текущих условий и нужд, причем содержимое этого кошелька никак не ограничивает клиента даже в смысле использования того или иного "payment provider"-а, т.е. идет обработка и направление запроса в зависимости от природы использованного платежного инструмента, а не в зависимости от того, кто обслуживает данный POS.

Я понял о чем вы, к сетям физических POS-терминалов это не имеет отношения, то о чем вы говорите это движение платежных систем в сторону электронной коммерции то есть продаж товаров и услуг через интернет. А это во первых платежные системы типа рапиды, RURU, киви, а-3 и тому подобные. Операции списания данег с карты из них для платежной системы выглядят как просто операция на виртуальном терминале. Во вторых это собственные личные кабинеты типа QIWI Visa, Mastercard mobile и анонсированный в прошлом году MasterPass. Ну и в третьих участие мпс тут идет в плане поддержки разных механизмов, балансирующих между удобством и безопасностью типа 3D Secure, MARP. Можно еще рассказать про Mobile Over-the-Air Provisioning Service для, грубо говоря, удаленного создания карт внутри телефона. Но все перечисленное это лишняя информация для этой схемы, все эти рюшечки лежат внутри квадрата "магазин" поскольку в итоге всеравно любые сложные схемы превращаются в транзакцию ISO 8583 которая приходит в процессинг банка эквайера. :)

ну не совсем так, но не важно, в конечном итоге всё действительно превращается в транзакцию, которую процессят там где надо. суть тут в том, чтобы упростить развертывание сети доступных терминалов, которые собссно и определяют "удобство" использования той или иной "карты".

Точно могу сказать что технических препятствий нет. И это должно быть даже выгоднее банкам чем банкоматные транзакции т.к. комиссию в таком случае платит магазин, то есть для банка-эквайера это чистая выгода - комиссию он берет, а платежной системе ничего не отдает (может быть немного делится с банком-партнером (эмитентом).

Угу, технических препятствий я тоже не вижу, зарулить эти транзакции тем же путем, что банкоматные вообще не вопрос. Но насчет договоренностей и как в этом случае комиссии распределяются я не знаю, поэтому и говорю, что не могу сказать.

Спасибо огромное за труды, Каспер! Есть одно замечание и один вопрос.

В начале статьи отграничьте, пожалуйста, три варианта с банками для лучшей читабельности.

Вопрос задаю, конечно, не только сугубо Вам, но, можете на пальцах объяснить, что есть банк-экваер, и банк-эмитент? В педивикию в последнее время всё меньше и меньше лезть хочется.

Пожалуйста! Не понял что имеется в виду под "отграничьте", прошу уточнить. В педивикии все что не про политику более-менее нормально написано. На пальцах очень просто объяснить, посмотрите на первый слайд. Эквайер и эмитент это просто роли банков в рамках платежной системы. Один и тот же банк может взять обе роли то есть быть и эквайером и эмитентом.

Эмитент проводит эмиссию, то есть выпускает карточки. На слайде это Банк А, он член системы, собственник карты, и эмитент карточки для своего клиента, который получив карту становится держателем карты.

Эквайер Банк Б, это тот кто поддерживает прием карточек в банкоматах и магазинах, в том числе и интернет-магазинах. Он заключает договор с магазином, расплачивается с ним за операции по картам, обеспечивает всей нужной техникой и расходниками и берет с него за это комиссию. POS-терминалы это тоже собственность банка, их магазин не выкупает, а просто использует.

Просто отделите энтерами три варианта взаимодействия банков, а то реально тяжеловато читать. Форматирование текста, даже минимальное, таки рулит. Для наглядности. :)

По поводу банков спасибо, всё понятно.