1.2. Конъюнктура и тенденции развития рынка

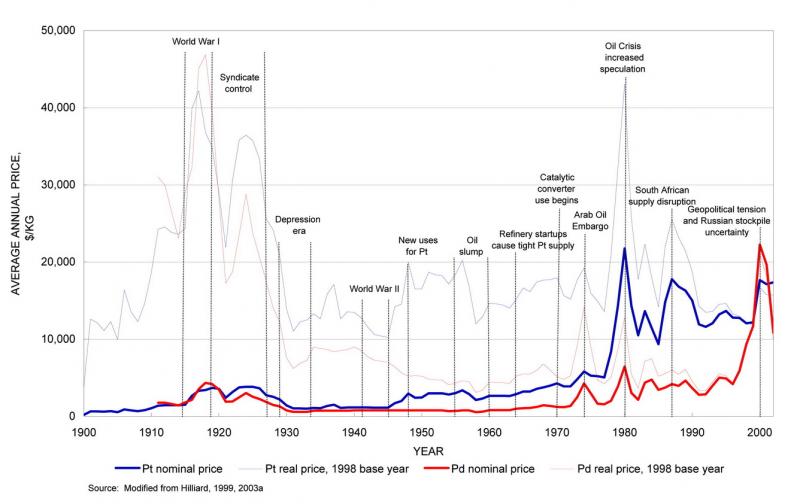

За прошедшие полтора-два века рынок платиноидов показал себя одним из лидеров по динамичности развития и привлекательности, продемонстрировав за последнее столетие впечатляющие результаты - удвоение объемов потребления в среднем каждые 25-35 лет на фоне устойчивого роста цен, опережающего инфляцию. Ретроспектива за XX век изобилует взлетами и падениями цен на металлы, которые хорошо коррелируют с геополитическими факторами и вехами развития научно-технического прогресса. Благодаря статистике, накопленной Геологической службой США, начиная с 1900 г., можно наглядно проиллюстрировать ключевые этапы и определяющие развитие рынка события (рис. 1.12) [Wilburn & Bleiwas, 2004].Все положительные экстремумы обусловлены появлением новых революционных крупнотоннажных индустриальных технологий, опирающихся на применение платиноидов. Так первый значительный скачек цен в период I Мировой Войны был обусловлен возросшей потребностью во взрывчатых веществах, получаемых с помощью платиновых катализаторов. Взлеты цен также отмечались: в середине 1950 гг. (массовое развитие нефтеперерабатывающей и нефтехимической отраслей), в конце 1960 гг. – в начале 1970 гг. (начало массового применения каталитических конвертеров) и в конце 1970 гг. – начале 1980 гг. в годы нефтяного кризиса. Резкий скачек стоимости палладия в конце 1990 гг. и последующее обрушение в начале 2000 гг. объясняют нестабильностью поставок из России [Wilburn & Bleiwas, 2004]. Кроме того, за пределами данного графика осталось эпохальное событие: в первой половине XIX века впервые за историю Человечества сменился лидер в благородном семействе, золото уступило корону первенства платине. Это было вызвано небывалым для того времени увеличением ее потребления, обусловленным внедрением передовой технологией производства серной кислоты в платиновых сосудах [Локерман, 1982]. В целом даже усредненный за столетие график (см. рис.1.12) отражает, как инвестиционную привлекательность и высокую ликвидность платиноидов, так и нестабильность этого рынка и его зависимость от обстоятельств "внешней среды", таких как: войны и конфликты, кризисы в технологически сопряженных отраслях, политика отдельных государств и крупнейших производителей. А на текущую биржевую ситуацию оказывают влияние множество дополнительных факторов, часто несущих спекулятивный или форс-мажорный характер. Поэтому для построения обоснованных средне-долгосрочных прогнозов важно придерживаться результатов обобщения и анализа достоверных данных, обстоятельств и корректных тенденций с максимально возможным охватом существующих и перспективных – "прорывных" областей применения.

Рис. 1.12. Динамика цен на платину и палладий в реальных и приведенных к 1998 г. ценах, в период до 2001 г. [Wilburn & Bleiwas, 2004 с дополнениями].

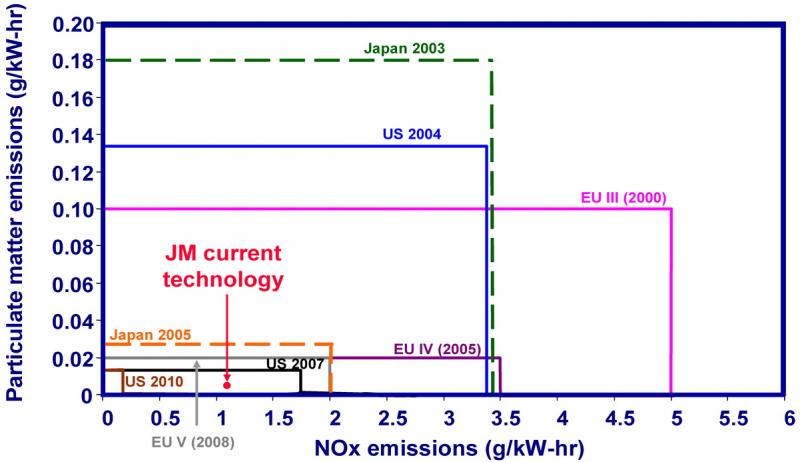

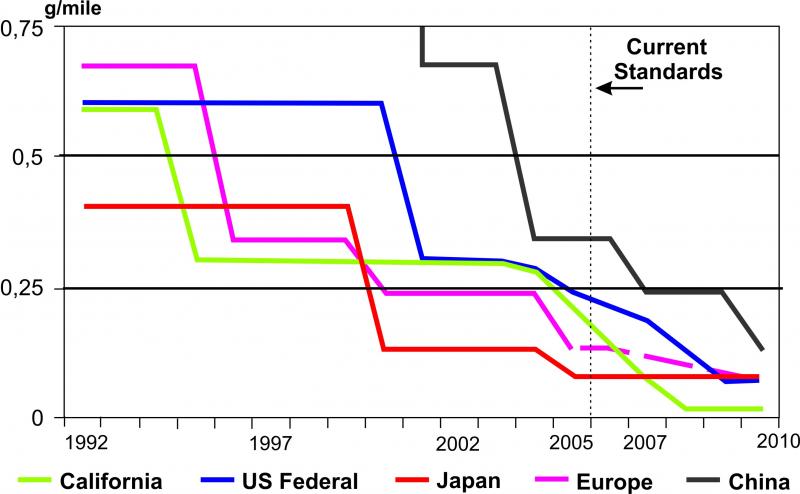

Для большинства отраслей и технологий – основных потребителей платиноидов на ближайшие годы просматриваются весьма благоприятные и обнадеживающие прогнозы. При этом основой уверенности в их будущем и "двигателем" развития рынка МПГ служат, как это ни странно, ужесточающиеся экологические требования и нормативы к качеству окружающей среды, особенно в отношении автомобилестроения. В настоящее время большинство развитых стран приняли средне-долгосрочные программы поэтапного перехода к альтернативным видам топлива для достижения многократного снижения вредных выбросов. Наиболее жестких требований и норм придерживаются в ЕЭС, США (особенно в Калифорнии) и Японии (рис. 1.13) [Johnson Matthey, 2006]. Другие страны, в том числе и Россия, следуют этой тенденции с замедлением на 4-8 лет (табл. 1.3). Реализация этих планов и стратегий даже при условии усиленного развития ресурсосберегающих технологий и рециклинга (повторного извлечения и восстановления из отработанных изделий) увеличивает ежегодную потребность автопрома в Pt, Pd и Rh в среднем на 7-12% [Кендалл, 2005; Платина, 2006]. Прогнозируемое в течение ближайших 5-7 лет дальнейшее ужесточение требований, вероятно, ограничит и без того небогатый перечень альтернативных конструкционных материалов, что в свою очередь не позволит составить какую-либо конкуренцию платиноидам.

Рис. 1.13. Состояние и тенденции изменения экологического законодательства в отношении эмиссии автомобильных двигателей, по [Johnson Matthey, 2006].

При оценке и прогнозировании объемов потребления необходимо принимать во внимание специфику рынка благородных металлов. Высокие цены платиноидов стимулируют интенсивный поиск путей снижения удельных расходов металлов на единицу продукции, а также развитие технологий и инфраструктуры утилизации отработанных изделий. Идеальная схема отраслевого потока сырья предусматривает загрузку потребляющих мощностей, в первую очередь, за счет повторно извлеченных драгметаллов. При этом закупки первично произведенных PGE должны осуществляться только для компенсации невозвратных потерь (технологических, эксплуатационных и нетехнологических), а также прироста мощностей. На практике же из-за больших темпов роста промышленности и инертности периода оборота "повторное извлечение – изготовление продукции – эксплуатация" успевает сформироваться разница в объемах потребления на "входе" и "выходе" из цикла, поэтому восстановленный металл редко перекрывает более 30% ежегодных объемов спроса по отдельным областям применения, например в автомобилестроении.

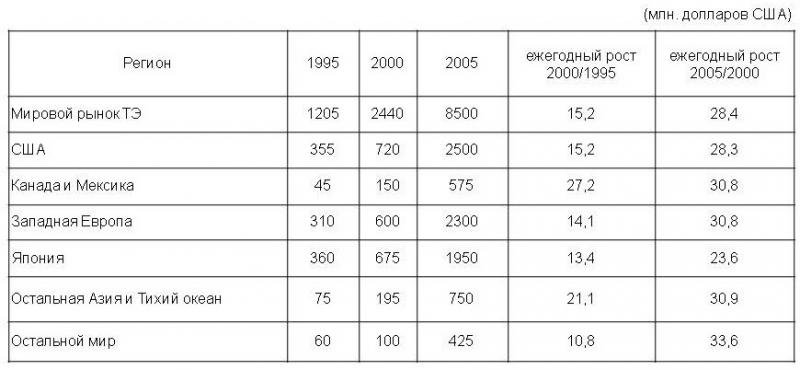

Таблица 1.3.

Сроки введения экологических правил и норм ЕЭК ООН

[Емельянов, 2005 и др.]

В США, считающихся мировым лидером в области рециклинга, за счет вторичных драгметаллов ежегодно компенсируется только 16-20% от общего объема потребления [Flow studies …, 2004; Wilburn & Bleiwas, 2004]. Теоретически при сбалансированном обороте ресурсов сквозной коэффициент вторичного извлечения и использования можно довести до 80-90% от исходного количества, однако для достижения этой цели в основных потребляющих индустриях должны быть накоплены и законсервированы на весь период полного жизненного цикла (применение - вторичное извлечение – повторное использование) существенные запасы металлов, а также создана высокоэффективная инфраструктура сбора-переработки отработанных изделий. Ожидаемый уровень этого коэффициента в ближайшие 10-20 лет, весьма вероятно, будет колебаться в интервале 15-40%. Поэтому прогнозы некоторых экспертов о грядущем в ближайшие годы снижении спроса в связи с насыщением, как общего рынка PGE в целом, так и по отдельным индустриальным областям применения в частности, по нашему мнению, пока преждевременны. Для приблизительной оценки емкости (ежегодной и полной) рынка МПГ и моделирования его развития на среднесрочный горизонт планирования рассмотрим основные тенденции и специфику главных профильных отраслей - потребителей.

В первом приближении области применения PGE можно разбить на 3 группы, отражающие основные черты использования и жизненного цикла драгметаллов (сложность технологии и глубина переработки, налаженность и масштабность утилизации, скорость оборота и т.п.). Первую группу составляют индустриальные крупнотоннажные технологии, применяющие платиноиды в виде сложных соединений и/или агрегатов, характеризующихся длительным периодом отраслевого оборота. При этом процесс вторичного извлечения может быть даже более сложным, чем получение первичного металла. Средние цены отечественных компаний на извлечение драгметаллов из 1 кг вторсырья составляют около 5 USD. С учетом низких содержаний полезных компонентов (до 0,02-0,05%) расходы на вторичную переработку для таких сложных катализаторов могут быть соизмеримыми со стоимостью извлеченных платиноидов [Нижегородские …, 2006]. К таким видам применения относится большая часть катализаторов для автомобильной, химической и нефтехимической промышленностей, а также частично электроника и электротехника. В отдельную подгруппу можно выделить катализаторы, обладающие способностью неоднократно регенерироваться (восстанавливать полностью или частично каталитические свойства). В этом случае срок оборота металлов еще более увеличивается. Во второй группе представлены индустрии, в которых платиноиды применяются в виде металлоемких изделий из собственно PGE и их сплавов. Соответственно процессы утилизации для этих изделий сокращаются и упрощаются, а определяющим фактором является длительность эксплуатации. Примерами могут служить СПА, фильеры и питатели стекольной промышленности, другие технические изделия, медицинские инструменты и зубные протезы, каталитические сетки для конверсии азота и т.п. Третья группа объединяет области применения, в которых главным носителем потребительской ценности выступает сам металл: слитки, монеты, ювелирные изделия. Для этой категории, практически, нет необходимости в утилизации и нет барьеров и препон для свободного обращения металлов.

Автомобильная промышленность (автокатализаторы) представляет первую группу потребителей и делает наибольший весовой вклад в общий спрос на PGE. Современный уровень средневзвешенных (без учета типа двигателя, мощности и т.п.) удельных затрат платиноидов на производство одного нового автомобиля составляют 5-6 г. (для справки: ежегодный мировой объем выпуска 63-64 млн. единиц в год, расход платиноидов 250-260 т, в т.ч.: Pt ~ 120 т + Pd ~ 115 т + Rh ~ 20 т; удельный расход при изготовлении 1 легкового автомобиля 1,5-8 г, грузовика - 5-30 г) [Johnson …, 2007; Кендалл, 2005; Wilburn & Bleiwas, 2004; Mineral …, 2006]. Даже с учетом высокого качества используемого бензина катализаторы в среднем должны заменятся через 100 000-150 000 км пробега [Пелевин, 2004]. Такой путь накапливается за период от 3 до 5-8 лет активной эксплуатации автомобиля. Следует отметить, что удельный расход МПГ на изготовление автокатализатора уже достиг величин близких к предельным (30-40 г на куб. фут нейтрализатора) и по причине ужесточения экологических нормативов не может существенно снизиться. Более того, следует ожидать даже некоторое увеличение металлоемкости изделий. При текущем отраслевом уровне покрытия за счет утилизированных материалов 14-18 % современная ежегодная потребность в первично-произведенных металлах оценивается в среднем 220-240 т в год. Причина низкого покрытия спроса за счет вторичной переработки кроется не только в несовершенстве, неотлаженности инфраструктуры и инертности потока утилизации, но и в специфике рынка автокатализаторов. В отличие от большинства других крупнотоннажных областей применения этот рынок сегментирован (позиционирован, ориентирован) на массового потребителя. Соответственно появляется целый спектр осложняющих "человеческих" факторов.

При условии, что весь мировой парк эксплуатирующихся автомобилей (порядка 550-600 млн. ед. [Андреев, 2005]) будет оснащен фильтрами-нейтрализаторами, минимальное расчетное количество зафиксированных в отраслевом обороте PGE будет составлять не менее 3 тыс. т. Если же принять во внимание невозвратные технологические (при изготовлении и утилизации) и эксплуатационные (за весь срок службы фильтра) потери, составляющие в сумме порядка 7-12%, а также прочие факторы, приводящие к временной или окончательной элиминации МПГ, то более вероятной станет цифра 5-5,5 тыс.т. В пользу этих предположений говорит и следующий расчет: ежегодно выходит из строя 8-10% автопарка. Т.е. ресурс потенциально доступных платиноидов для вторичной переработки можно оценить по формуле: 64 000 000 ед./год х 6 г/ед. х К (1), где К = 0,4-0,5 коэффициент поправки, учитывающий соотношение оснащенных / неоснащенных катализаторами старых автомобилей [Flow studies …, 2004]. В итоге получаем 160-200 т, из которых в настоящее время перерабатываются только 50, а остальные временно "связываются и оседают" накопительным итогом. Даже с учетом ежегодного 10-20% прироста мощностей утилизации PGE перелом в этой тенденции и баланс оборота наступят не скоро.

Общий объем платиноидов (Pt+Pd+Rh накопленным итогом), использованных автомобильной промышленностью за 1980-2005 гг. - период активного применения фильтров-нейтрализаторов, оценивается в 3230-3300 тыс. т, в том числе 420-450 т, возвращенных в оборот [по материалам Johnson Matthey, 2006, 2007; Flow studies …, 2004 и др.]. К 2010 г. эти цифры, предположительно, возрастут до 4100-4250 тыс. т. и 800-850 т соответственно, однако останутся все же значительно ниже прогнозных значений металлоемкости рынка. Таким образом, на ближайшие 10-12 лет автомобильная промышленность, по всей видимости, останется крупнейшим игроком платинометалльного рынка с ежегодным потреблением первично произведенных платиноидов на уровне 230-270 т до 2010 г. и, предположительно, не менее 150-170 т в 2020г.

Оборот платиноидов в химической промышленности, нефтепереработке и нефтехимии имеет ряд отличительных черт от рынка автокатализаторов. Прежде всего, увеличен срок службы – он может достигать 10 и более лет при длительности межрегенерационного цикла (который, как правило, определяется сроком достижения активности катализатора до уровня "менее 75% от исходной") 2-3 года [Flow studies …, 2004]. Поэтому определяющей чертой рассматриваемого рынка является инертность и длительный срок фиксации в отраслевом обороте ценных компонентов. Во-вторых, инфраструктура утилизации более организована и централизована: как правило, отработанный катализатор в полном объеме поступает с одного предприятие на другое, минуя промежуточных посредников. Кроме того, несмотря на огромные объемы потребления PGE-катализаторов, металлоемкость рассматриваемых отраслей невелика благодаря малому удельному расходу.

В зависимости от марки и типа катализатора содержание палладия обычно колеблется в пределах 0,15–0,5 % массовых процентов, а платины 0,05-0,2% [Нижегородские …, 2006]. Современные технологии утилизации позволяют извлечь 98-99% драгметаллов, однако для разных металлов глубина извлечения дифференцирована: Pt, Pd, Au, Ag - до 99,95%, Rh, Ir -до 80%, а рений из платинорениевых соединений - до 80 %. Только в России на 35 НПЗ загружено порядка 3400 т. катализаторов риформинга, ежегодная потребность в восполнении невозвратных потерь которых около 300-400 т. [Симагина, 2004]. Химическая промышленность и нефтехимия в совокупности потребляют более 25 т PGE (Pd ~ 10 т, Pt -10,4 т, Rh – 1,4 т, Ru -2,9 т, Ir -0,9 т) [Платина, 2006; Кендалл, 2005]. Объем производства вторичных металлов незначителен и составляет от нескольких сотен килограмм – до 1,5 т в год. Куммулятивная емкость рынка оценивается в 220-250 т платиноидов, при этом его степень насыщения близка к 100 %. Спрос формируется в основном за счет прироста мощностей и восполнения невозвратных технологических потерь в процессе утилизации. Таким образом, при условии сохранения текущего уклада экономики потребность в катализаторах для традиционных технологий химии, нефтепереработки и нефтехимии будет колебаться в ближайшие годы в пределах 20-22 т, возрастая ежегодно всего на несколько процентов. Для России ожидаются более привлекательные тенденции, так как в процессе сокращения отставания и приведения отечественных экологических норм к уровню Западной Европы и Америки заключен большой потенциал роста потребностей. Для примера: объем производства автомобильных бензинов в 2004 г. по стране составил 30,3 млн. т, в том числе АИ-80 (А-76) -43,5 %, АИ-92 – 44,8 %, АИ-95 – 11,3 % и АИ-98 – 0,4 % [Емельянов, 2005]. При этом основная масса продукции обеспечивает соответствие только нормативам Евро-2. Соответственно к 2010 г. (к моменту ввода на территории России нормативов Евро-4) соотношение бензина должно измениться в сторону резкого увеличения доли высококачественных и высокооктановых сортов, получаемых с помощью платинометалльных катализаторов.

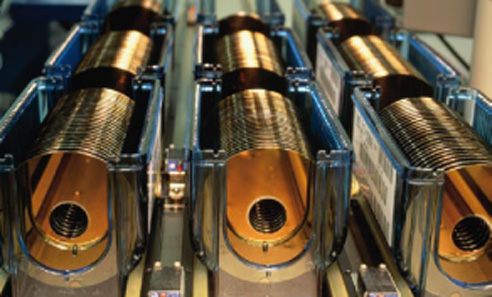

Схожими чертами отраслевого оборота обладают сложные электротехнические изделия и электроника, такие как компьютерные диски большой емкости с тонкопленочным платинометалльным покрытием (рис. 1.15), экраны SED, конденсаторы, чипы памяти и т.п. Удельный расход платиноидов, как правило, составляет очень незначительную цифру, поэтому их извлечение технологически сложно и осуществляется из многокомпонентного скрапа (мелко нарубленного электронного лома). Некоторые виды продукции пока вторично не перерабатываются (например, экраны), а для других характерны большие невозвратные потери вследствие несовершенства инфраструктуры приемки-переработки вторсырья. Необходимо отметить, что во вторичную переработку вовлекается в разных странах всего 10-40% электронного лома. Таким образом, в формировании отраслевой потребности играют роль и рост объемов выпуска продукции, и внедрение новых инновационных разработок, и невозвратные потери. В 2005 г. индустрия использовала около 57 т, в том числе Pt -11,2 т, Pd – 30 т, Rh-0,3 т, Ir-1 т и Ru -14,7 [Платина, 2006, МкКормик, 2005]. Это значительно меньше, чем уровень 2000 г. (78,7 т только Pt и Pd) перед перегревом рыночных цен на палладий. Но, тем не менее, даже с учетом резкого снижения удельного расхода в последние 4-5 лет спрос устойчиво растет в среднем на 5-10 % [Платина, 2006]. Потребность удовлетворяется преимущественно за счет первичных платиноидов, доля вторичных металлов составляет не более 5-7 %.

Для России наиболее актуальной является проблема переработки радиоэлектронного лома, накопленного в XX веке. Только в составе списанной техники ВПК и вооруженных сил СССР, оставшейся "по наследству", его количество превышает 200 тыс. т. с примерным средним содержанием: железа 60%, меди 30 %, олова и свинца 3,3%, серебра 0,3%, золота 0,06%, платины 0,02% и палладия 0,01% [Губонина, Горбачева, 2005].

Рис. 1.15. Диски с кобальт-платиновым покрытием, фото Джонсон Матти [Платина …, 2006]

Общая металлоемкость отрасли оценивается в 280-350 т, ежегодная потребность на среднесрочный горизонт планирования – 55-65 т. Уменьшение количества вовлекаемых в оборот первичных металлов возможно лишь при условии создания отлаженной инфраструктуры рециклинга. В этом направлении, например, развивается законодательство EU, которое начиная с 2005-2006 гг. вменяет производителям электронной техники обязательства по утилизации их продукции за счет учета соответствующих затрат/отчислений в структуре цены.

Принципиально другой жизненный цикл демонстрируют PGE, применяющиеся в азотной и стекольной промышленностях, технических изделиях и стоматологии. Все перечисленные отрасли объединяет способ применения платиноидов в виде чистых металлов и их сплавов. Главным фактором оборота для этих отраслей являются невозвратные потери и срок службы агрегатов/изделий. Технология утилизации, как правило, трудностей не вызывает.

Стекольная промышленность характеризуется высокими темпами роста, что обуславливает в средне-долгосрочной перспективе устойчивое потребление за счет восполнения невозвратных потерь и ввода новых мощностей. Ожидается, что в 2006 г. мировое производство стекловолокон вплотную приблизится к уровню 2 млн. т. [Васекин и др., 2006]. Такие объемы требуют вовлечения в оборот значительных объемов платиноидов. В настоящее время эксплуатируется около 12500 бушингов, к 2010 г. их число составит не менее 15000. При этом средний удельный расход PGE на 1 бушинг составляет сегодня около 4 кг, а у наиболее производительных систем – до 11-13 кг [МкКормик, 2005]. Кроме того, процессы варки стекла сопровождаются существенными технологическими потерями за счет возгонки PGE, выкрашивания и растворения их в оксидных расплавах при больших температурах 1100 -1750 ºС [Сивков, 2005]. В начале 1980 гг. в совокупности они достигали 200 г на 1 т стекловолокон и до 10% по массе за срок службы оборудования [Локерман, 1982]. К настоящему времени расход PGE удалось довести до 5-10 г/т или до 3-4 % от массы СПА в течение среднего срока службы в 10-12 месяцев [Сивков, 2005; МкКормик, 2005; Ма Фукан , 2005]. Технологически возможно достичь снижения этого показателя еще в 1,3-1,5 раза. Но даже с учетом повсеместного внедрения новейших инноваций (дисперсно-упрочненные и легированные сплавы, многослойные металлокерамические конструкции, цельноштампованные фильерные пластины и др.) существенного снижения удельной металлоемкости и отраслевого спроса в обозримом будущем ожидать не приходится. Поэтому рост потребности в стекловолокне будет обуславливать устойчивое вовлечение в оборот новых объемов первично-произведенных PGE (прежде всего, Pt и в меньших объемах Rh, Pd). Приближенная оценка кумулятивной металлоемкости отрасли на современном уровне мощностей дает цифру 50-55 т., размер ежегодного потребления – около 11 т., при этом основная доля (не менее 60 %) опосредованно и напрямую компенсирует невозвратные потери на стадии ремонта и утилизации СПА и бушингов. На период до 2015 г. спрос, вероятно, будет колебаться в пределах 12-17 т.

Азотная промышленность является одной из безальтернативных с точки зрения зависимости технологии от использования платиноидов. С их непосредственным применением в мире производится около 60 млн. т. азотной кислоты, а приблизительно 15 % от этой цифры (~ 9 млн. т) - в России [Барелко, Быкова, 2004]. Каждый каталитический пакет, рассчитанный на производство от 40 тыс. т до 75-80 тыс.т. азотной кислоты за пробег (эксплуатационный цикл) в пределах 4-6 тыс. ч, состоит из 4-14 сеток из сплавов PGE (Pt, Pt-Rh, Pt-Pd-Ph или Pt-Pd-Rh-Ru) [Гущин и др., 2005, 2006]. Их суммарное количество может превышать 75 кг на один окислитель. В экстремальных условиях эксплуатации (7-9 атмосфер и до 900° С) платиноиды выкрашиваются и испаряются, что определяет их удельный расход в среднем 120-140 мг на 1 т полученной азотной кислоты [Гущин и др., 2005]. Однако эти потери не в полном объеме являются невозвратными. Часть металлов оседает на стенках агрегатов и на специальных сетках-улавливателях из палладия (до 4-5 штук общей массой от 6,0-6,5 до 20,5 кг), которые теряют в процессе эксплуатации пакета до 9-10% по массе, но в то же время улавливают до 10-13% от исходной массы платины каталитической системы (от 2,5-3,2 до 6-7 кг в зависимости от типа) [Гущин и др., 2005, 2006]. Таким образом, удельные невозвратные потери драгметаллов составляют в среднем 90-100 мг на 1 т азотной кислоты, включая 30-50 мг Pt + Rh, а в наиболее передовых системах - 50-60 мг/т и 20-25 мг/т соответственно [Гущин и др., 2006]. Кумулятивная металлоемкость отрасли оценивается в 75-80 т при насыщении близком к 95-100%; ежегодное потребление – 6-7,5 т, большая часть из которых компенсирует потери. Спрос на среднесрочный горизонт планирования будет колебаться в размере 7-10,5 т PGE в год.

Если не принимать во внимание стекольную промышленность, рассмотренную выше, то технические изделия существенно не влияют на структуру потребления платиноидов, однако с другой стороны, благодаря их длительному сроку службы они могут рассматриваться как значительный законсервированный ресурс металлов. Общая металлоемкость сектора может исчисляться порядком 150-200 тонн. Утилизация этих изделий не представляет технологических сложностей и определяется только сроком их службы, который, как правило, составляет от нескольких месяцев до нескольких десятков лет. Невозвратные потери играют подчиненную роль, поэтому спрос формируется, прежде всего, за счет выпуска новой продукции. Ежегодные потребности варьируют от нескольких сотен килограмм до первых тонн. Эти же тенденции ожидаются и на среднесрочную перспективу.

Стоматологические платинометалльные изделия не представляют сложности в утилизации с точки зрения технологии, однако по умолчанию, следуя морально-этическим нормам, этот сектор в расчет не берется. За исключением случаев ремонта и замены считается, что зубопротезные изделия консервируются навсегда, поэтому невозвратные потери можно принять близкими к 90-100%. В отрасли только за последние 20 лет было зафиксировано не менее 700 т Pd и 30-40 т. Pt [Платина …, 2006; Wilburn, Bleiwas, 2004; Johnson Matthey, 2006; Mineral …, 2006]. . Срок службы платинометалльных дантистских изделий благодаря их инертности и стойкости исчисляется десятками лет. Используется главным образом палладий. В 2002-2006 гг. его потребление в этих целях сохранялось на уровне 24-26 т, а на пике конъюнктуры в середине 1990-х гг. отрасль использовала более 40 т [Платина …, 2006]. На спрос в первую очередь влияют мода, включая национальные предпочтения, колебания цен и результаты исследований канцерогенности и биосовместимости материалов, а также конкуренция со стороны технологий регенерации и выращивания новых зубов. Белое золото и чистый палладий пользуются повышенным спросом в странах Юго-Восточной Азии и Дальнего Востока (Китай, Япония, Тайвань и др.). При выполнении условия "среднегодовые цены на палладий ≤ среднегодовых цен на золото" на среднесрочную перспективу ожидается средний – высокий спрос с колебаниями 25-30 т/г с непродолжительными всплесками до 35-40 т/г.

Третья группа областей применения также играет важную роль на рынке платиноидов. К ней относятся инвестиционный металл в слитках и монетах, а также ювелирные изделия. Отличительными ее особенностями является тождественность или прямая пропорциональность стоимости конечной продукции / товара биржевым котировкам на металл, а также отсутствие необходимости в утилизации для сохранения или возобновления их потребительских свойств вне зависимости от срока хранения/эксплуатации.

Ювелирное дело традиционно служит одним из основных потребителей платиновых металлов, прежде всего, платины и палладия, а также в значительно меньших количествах иридия, рутения и родия [Маерц, 2005; Johnson Matthey, 2006]. После резкого падения цен в 2002-2003 гг. наблюдается бум спроса на Pd, особенно в азиатских странах. Ежегодные закупки ювелирной промышленностью выросли с 6-8 т в предшествующее десятилетие до 30-45 т в 2003-2006 гг. Традиционным драгоценным металлом – королевой роскоши остается и платина. Спрос на нее за последние 15 лет оставался высоким и варьировал в пределах 60-90 т в год [Платина …, 2006; Mineral …, 2006; Johnson Matthey, 2006]. Иридий, рутений и родий применяются в виде облагораживающих и упрочняющих добавок к некоторым сплавам платины, как правило, не более 5-10% [Маерц, 2005]. Поэтому их суммарный объем использования в ювелирном деле оценивается в сотни килограмм – первые тонны. Утилизация не характерна в отношении сложных и дорогостоящих изделий, так как в этом случае большую роль играет фактор цены работы и драгоценных камней. Напротив, простые украшения, главной ценностью которых является сам материал, часто возвращаются на общий рынок по цене металла в периоды пиковых взлетов котировок. Оценить объем утилизации представляется затруднительным, но предположительно он не превышает 15-25% от ежегодного выпуска. Необходимо отметить дополнительный препятствующий вторичному обороту фактор: сложность и капиталоемкость технологий обработки платины требует больших затрат времени (от 8 до 10 недель против нескольких дней необходимых для золота) [Романи, 2005]. Благодаря накопительной мотивации потребителей ювелирное дело является одной из наиболее металлоемких отраслей. Только за 20 последних лет (1987-2006 гг.) в сектор привлечено около 1500 т PGE, в том числе Pt – более 1220 т и Pd – 230 т [Market …, 2006; Платина …, 2006], а за период, начиная, с середины XX века - не менее 2500 т, из которых могло быть аккумулировано до 1800-1900 т. Прогнозы для отрасли на среднесрочную перспективу благоприятные: ежегодное суммарное потребление первичных металлов будет находиться в пределах 85-110 т.

Рынок инвестиций в PGE и их тезаврация характеризуется огромной металлоемкостью, интенсивной динамикой развития, как в сторону приращения, так и убытия металла в физическом виде, а также корпоративной закрытостью и даже в определенной степени секретностью, что обуславливает фактор непредсказуемости. Главная его отличительная черта заключается в идеальных мобилизационных возможностях, которые позволяют без промедлений и без какой-либо вторичной переработки вовлекать аккумулированный металл в финансовые операций и промышленный оборот. Таким образом, платиноиды служат эффективным оперативным финансовым инструментом, позволяющим в случае крайней необходимости стабилизировать спрос / предложение при избыточном перегреве рынка или в условиях острого дефицита, с одной стороны, и предоставить многочисленные заманчивые возможности для кратко-, средне- и долгосрочного инвестирования и проведения риск-операций, с другой стороны .

Положительный среднесрочный тренд котировок на фоне их значительных краткосрочных колебаний, привлекательность спекулятивных и рисковых фьючерсных биржевых операций, их высокая капиталоемкость и потенциальная прибыльность, - все это делает данный сектор чрезвычайно перспективным с точки зрения инвесторов. Безусловный приоритет платиноидов в сонме драгоценных металлов и их не вызывающая сомнение ликвидность также являются факторами, стимулирующими и подогревающими всеобщий интерес. В то же время часть сделок и информации о состоянии запасов несет гриф коммерческой и государственной тайны.

Более - менее точно удается оценить расход металлов на выпуск инвестиционных слитков и монет. Ежегодно расходуется порядка 1-6 т платины на мини-слитки и монеты и 0,5-4 т на крупные слитки [Платина …, 2006]. Потребление палладия на эти цели в отраслевой статистике обычно не учитывается, так как его значимые объемы используются для чеканки лишь разовыми партиями с периодичностью не чаще раза в несколько лет. Однако в связи с резким снижением его стоимости и ростом популярности в ювелирном деле в последние 2-3 года наблюдается повышенный инвестиционный спрос. Использование металлов в целях тезаврации и формирования стратегических и золотовалютных запасов, а также их движение поддается только приблизительному учету. В стратегических и золотовалютных запасах стран и финансовых организаций хранятся, вероятно, сотни тонн. Некоторые из них делают эти сведения публичными, а другие закрывают их. На практике известны продажи из национальных и банковских хранилищ до нескольких десятков тонн в год. Так в США из госрезервов в последние 5-6 лет на рынок ежегодно поступало 1-11 т Pt в год и 1-35 т Pd соответственно [Minerals …, 2006, 2007]. Об полном объеме национальных запасов косвенно можно судить по принятому в этой стране правилу, которое диктует необходимость наличия стратегического сырья в размерах, обеспечивающих 1-3-х летнюю потребность, то есть не меньше 300-400 т разнообразных PGE. Состояние и движение российских запасов не рассекречивается, но считается, что благодаря продажам палладия из государственных хранилищ в размере 30-65 т в год (сверх произведенного за текущий год) создается устойчивое избыточное предложение на мировом рынке. По оценке экспертов, возможности России позволяют удерживать такой уровень минимум до 2012-2013 гг. [Платина …, 2006]. Ориентировочные объемы PGE в физическом виде, аккумулированные в обороте инвестиционных и финансовых операций, оцениваются в несколько миллионов унций (десятки – сто тонн) [Платина …, 2006; Кендалл, 2005]. Суммарная кумулятивная металлоемкость сектора, включая золотовалютные и стратегические запасы, оценивается примерно в 1500-2000 т, но является величиной непостоянной и может быстро изменяться в абсолютных показателях. На кратко-среднесрочный горизонт планирования сохранится устойчивое потребление Pt в объемах 2-12 т и в меньших - других платиноидов. В отношении Pd будет наблюдаться усиление инвестиционного интереса, отражающее увеличение степени промышленного использования, до достижения им уровня средних цен в соотношении 0,4-0,5 от такового платины, что для современных условий соответствует коридору 450-550 USD/oz. При сохранении наблюдаемых в последние годы повышательных тенденций на сырьевых рынках и без появления обстоятельств непреодолимой силы (новых прорывных технологий – потребителей или, наоборот, альтернативных заменителей и решений) достижение этого показателя займет примерно 7-9 лет.

Водородная энергетика представляет собой по терминологии матрицы Бостонской группы "дикую кошку" (низкая доля рынка, но с большими перспективами роста объемов спроса и рентабельности) с ожидаемым быстрым переходом в "звезду" (высокая доля рынка, быстрые темпы роста объемов и рентабельности) и может оказать принципиальное влияние на структуру и объемы потребления платиноидов уже в ближайшие 10-15 лет [Ансофф, 1989; Перспективы …, 2005].

Как уже отмечалось выше, палладий и платина являются ключевыми материалами в водородной энергетики в разрезе современного уровня знаний и технологий. Наиболее востребованными направлениями применения топливных элементов на основе платиноидов планируются автомобили и переносные устройства. В современных коммерчески доступных сборках топливных элементов (ТЭ) достигнут удельный расход PGE в 0,3-0,5 мг/см2 на катоде и 0,2-0,5 мг/см2, а мощность - до 700 мВт/см2, при этом удельный расход составляет 0,8-1 г на кВт установленной мощности [Фатеев и др., 2004; Емельянов, 2004]. Доля собственно катализатора в стоимости современных ТЭ не опускается ниже 30%. Чтобы сделать эти установки приемлемыми, например, к автомобильной промышленности, следует снизить расход до уровня 0,05-0,1 мг/см2 и менее, а вклад в структуру стоимости до 10-15 % и менее [Фатеев и др., 2004; Власов и др., 2005]. Разработки в этом направлении ведутся повышенными темпами всеми основными развитыми странами и крупными корпорациями (табл.1.4). Так на изготовление автомобиля на водородном топливе в 1999 г. требовалось около 100 г платиноидов. Департаментом Энергетики США поставлена цель к началу второго десятилетия XXI века снизить эти цифры до 0,2 г на киловатт установленной мощности, что соответствует примерно 9 г на машину. Наиболее передовые разработки уже сегодня позволяют достичь всего 15 г (около половины тройской унции) [Wilburn & Bleiwas, 2004]. Соответственно на покрытие запросов только автомобильной промышленности при условии полного ее перевода на топливные элементы в современных кондициях необходимо примерно 600-650 т платиноидов в год (в 3 раза больше текущего спроса отрасли). Если же принять во внимание ТЭ для компактных и переносных устройств (мобильные телефоны, рации, компьютеры, фонари и т.п.), то траты платиноидов только на эти цели может перевалить за 800 тонн в год. Остается, конечно, надежда, что усилия исследователей смогут снизить удельные издержки в разы, а индустрия существенно увеличит долю рециклинга в обороте, однако в любом случае отрасль потребует для своего развития огромного количества первичных металлов. Кумулятивная металлоемкость водородной энергетики в целом оценивается примерно в 8000-9000 т, что даже с учетом поглощения объемов PGE, зафиксированных современным автопромом, и при условии интенсивного развития добычи и вторичной переработки является задачей средне-долгосрочной (не менее 15 лет). Прогноз на период трансформирования экономики позволяет дать приближенную оценку ежегодных потребностей (дополнительно к существующему уровню) от 20-30 т на начальных этапах, до 300-350 т и более в активной фазе перестройки (не менее 50% от общего спроса).

Таблица 1.4.

Мировой рынок топливных элементов [Перспективы …, 2005]

Помимо многочисленных последователей у водородной энергетики есть немало и противников, в первую очередь сторонников альтернативных решений на основе биотоплива (этанола, метана и т.п.). Однако эти подходы также упираются во множество барьеров: во-первых, они не решают всех экологических проблем, во-вторых, перестройка экономики в этом направлении не менее инертна, чем водородная энергетика (в США к 2025 г. собираются заменить этанолом, произведенным из кукурузы и других видов сельхозпродукции, всего 25 % углеводородного топлива) и, в-третьих, такая политика грозит населению беднейших стран из-за закономерно прогнозируемого роста цен на самые дешевые зерновые и бобовые культуры [Переход …, 2007].

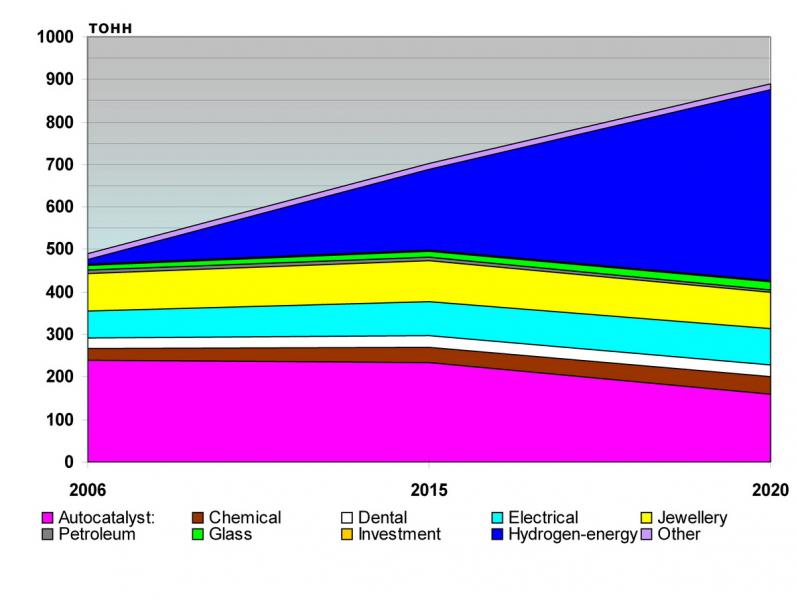

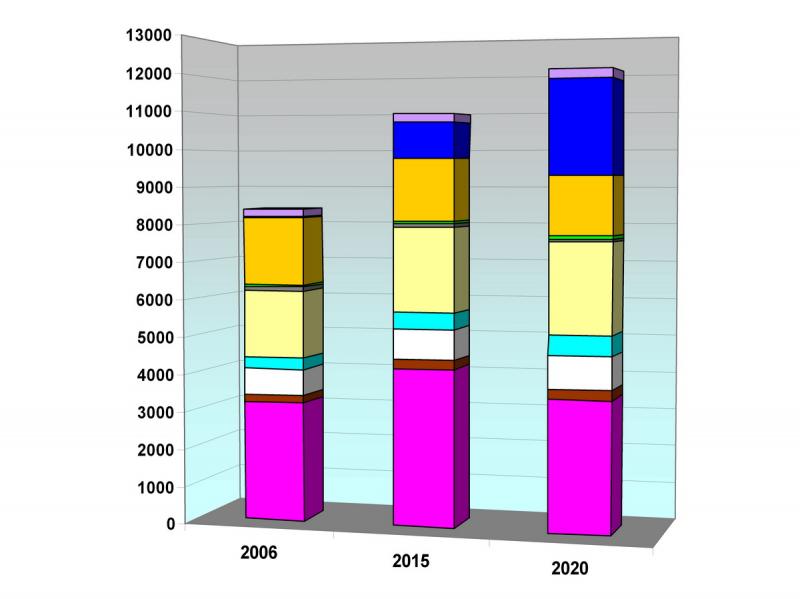

Рис. 1.17. Прогноз динамики изменения отраслевой кумулятивной металлоемкости (объемов зафиксированных металлов), условные обозначения см. на рис. 1.16.

Таким образом, сценарий развития рынка платиноидов на средне-долгосрочный горизонт планирования нам представляется в следующем виде (рис. 1.16 и 1.17). Общий спрос будет возрастать с ежегодными приростами в 5-10 %, постепенно убыстряясь вплоть до 10-15% соразмерно активности перехода к водородной энергетике. На фоне этого процесса отдельные отрасли будут развиваться ускоренными темпами (до 20% в год), перераспределяя общую структуру потребления в свою пользу. Наиболее вероятный ежегодный объем спроса к 2015 г. будет незначительно превышать 700 т, а к 2020 г приблизится к 900. В основу этого сценария положено ключевое прогнозное положение о существенном росте потребностей, начиная с 2010-2012 гг., с выходом на пиковые значения к 2030-2035 гг. в связи с переходом автомобильной промышленности и сектора компактных источников энергии на ТЭ на базе платиноидов. По мере увеличения доли автомобилей на новых видах топлива отпадет необходимость в фильтрах-нейтрализаторах, что обусловит постепенное перераспределение спроса и зафиксированного в отрасли металла в сторону технологий водородной энергетики. Повышенный спрос нового сектора может отразиться и на других потребляющих PGE индустриях. Стабилизация рынка ожидается при переходе водородной экономики к зрелой фазе не ранее чем в 2030-2035 гг. К этому времени кумулятивная металлоемкость этого сектора достигнет оптимального уровня, а в отраслевом обороте значительную роль будет играть вторичный металл (не менее 50 %).

В случае развития рынка не по этому сценарию прогнозные объемы потребления ожидаются меньше индикаторных величин, но не более чем на 10-15 %, так как потенциал роста в автомобильной, стекольной и ювелирной промышленностях, а также в агрессивно развивающихся экономиках стран БРИК и других рынков еще далек до исчерпания.

Обзор сырьевого рынка следует ...

Литература см. отдельную статью

Примечание: Мировой кризис, конечно, внёс определённые коррективы, но на порядке объёмов потребления и точности прогноза это почти не сказалось.

Жиров Д.В.

Комментарии

Вы не смотрите, что комментариев нет - все внимательно читают!