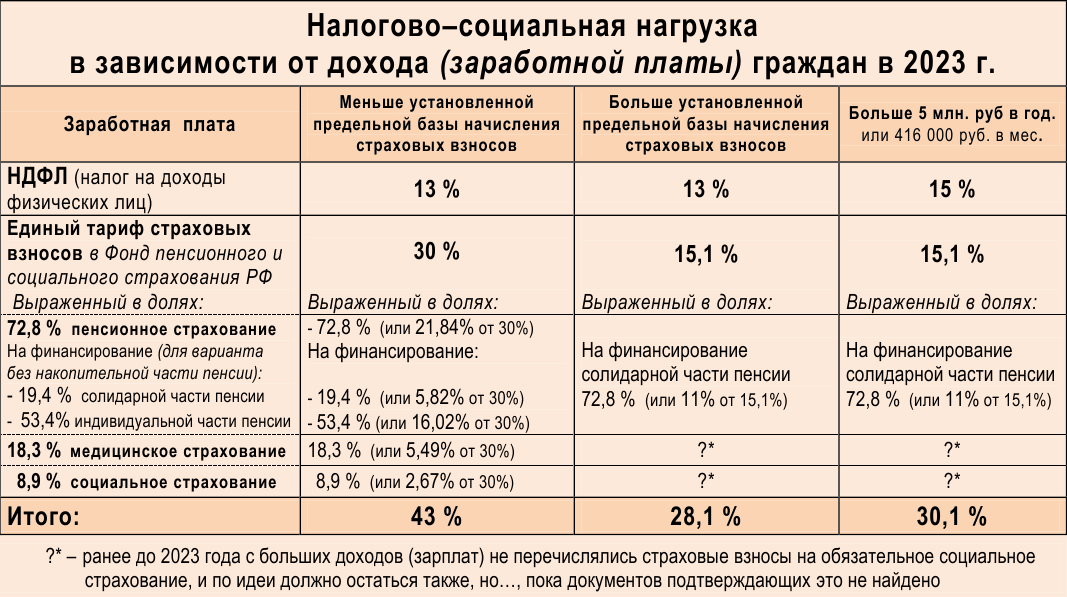

Сейчас наблюдается сильно выраженный перекос налогово-социальной нагрузки в интересах богатых (обеспеченных) граждан получающих доход (зарплату) больше установленной предельной базы начисления страховых вносов, уплачивая всего лишь 28 – 30%, в то время как граждане получающие меньшие зарплаты уплачивают 43% (за них уплачивает работодатель).

Оттягивать столь явно выраженную социальную несправедливость для действующей власти рискованно. За подобное она может в неподходящий момент быстро лишиться доверия народа – избирателей.

Для информации, помогающей более подробно понять, как распределяются в новых долях ставки страховых взносов, в ведённом с 2023 года едином тарифе страховых взносов для граждан с разными уровнями доходов (заработных плат).

С 2023 года Пенсионный фонд и Фонд социального страхования (ФСС) преобразованы в Фонд пенсионного и социального страхования Российской Федерации или более коротко Социальный

фонд России (СФР).

3. Начиная с 2023 года (в соответствии с Налоговым кодексом, Статья 425) устанавливаются тарифы страховых взносов на обязательное пенсионное страхование, на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, на обязательное медицинское страхование в следующих единых размерах (единый тариф страховых взносов), если иное не предусмотрено настоящей главой:

1) в пределах установленной единой предельной величины базы для исчисления страховых взносов – 30 %;

2) свыше установленной единой предельной величины базы для исчисления страховых взносов – 15,1 %.

Согласно Бюджетного кодекса РФ, статьи 146, установлены:

1) в бюджет Фонда пенсионного и социального страхования РФ: неналоговые доходы:

- страховые взносы на обязательное пенсионное страхование – 72,8 %;

- страховые взносы на обязательное социальное страхование – 8,9 %;

3) в бюджет Федерального фонда обязательного медицинского страхования: неналоговые доходы:

- страховые взносы на обязательное медицинское страхование – 18,3 %;

Согласно Федерального закона от 15.12.2001 №167-ФЗ, статьи 22, в варианте пенсионного обеспечения без финансирования накопительной пенсии, установлены тарифы по обязательному пенсионному страхованию, выраженные в долях от единого тарифа страховых взносов (30%):

– 72,8% (или в пересчёте 21,84% относительно 30%) на финансирование страховой пенсии (30/100*72,8=21,84%), из них:

– 19,4% (или в пересчёте 5,82% относительно 30%) солидарная часть тарифа страховых взносов;

– 53,4 % (или в пересчёте 16,02% относительно 30%) индивидуальная часть тарифа страховых взносов.

Для доходов свыше установленной предельной величины базы для начисления страховых взносов: все 72,8% (или в пересчёте 11% относительно 15,1%) переводятся на солидарную часть тарифа страховых взносов.

Налог на доходы физических лиц (НДФЛ), как и любой другой налог, воспринимается отрицательно теми, кто его уплачивает.

НДФЛ мог бы восприниматься более лояльно, если имел меньшую ставку за счёт его трансформации (перераспределения) в страховые взносы на обязательное медицинское страхование (которые гражданами воспринимаются, как гарантия получения медицинской помощи).

Так же, НДФЛ должен удовлетворять запрос в народе на социальную справедливость «Богатые должны уплачивать больший налог, чем бедные», посредством введения прогрессивной шкалы налогообложения НДФЛ.

Сейчас наблюдается сильно выраженный перекос налогово-социальной нагрузки в интересах богатых (обеспеченных) граждан получающих доход (зарплату) больше установленной предельной базы начисления страховых вносов, уплачивая всего лишь 28 – 30%, в то время как граждане получающие меньшие зарплаты уплачивают 43% (где работодатель уплачивает за рабочих с их зарплаты НДФЛ и страховые взносы. Это сделано, как для облегчения налогообложения, так и для упреждения неуплаты налогов и взносов, в случае если бы рабочие сами самостоятельно уплачивали бы НДФЛ и страховые взносы со своей, получаемой от работодателя, зарплаты).

Оттягивать столь явно выраженную социальную несправедливость для действующей власти рискованно. За подобное она может в неподходящий момент быстро лишиться доверия народа – избирателей, ещё с большими негативными последствиями для богатых (правящей элиты) при приходе во власть других политических сил.

А оправдания власти, что увеличение налога для богатых может привести к сокрытию ими своего дохода. При современных информационных возможностей налоговой по контролю финансовых расходов гражданами, как и выявлению налоговой даже незначительных незадекларированных доходов у граждан. Становятся не то что не убедительными, а скорее доказательством того, что власть прежде всего защищает интересы богатой элиты, а не простых граждан (народа).

Введение прогрессивной шкалы подоходного налога (НДФЛ), только за счёт дифференцирования ставки налога на малые и большие доходы (заработные платы) малоэффективно для экономики и общества.

Оно хоть и даёт народу ощущение социальной справедливости «Богатые уплачивают больший налог, чем бедные», но не содержит способы социального стимулирования граждан, которые бы положительным образом сказывались на экономике и обществе.

К тому же уменьшение ставки НДФЛ на малые доходы (зарплаты) требует в несколько раз увеличение ставки НДФЛ на большие доходы (зарплаты), что сильно ограничивает возможность дифференцирования ставок в сторону уменьшения на доходы (зарплаты) размером более 2-х МРОТ (то есть до 3-х, 4-х МРОТ и уж тем более размером до установленной предельной базы начисления страховых взносов - 1 917 000 руб год в 2023 г. или в пересчёте 160 тыс.руб в мес.).

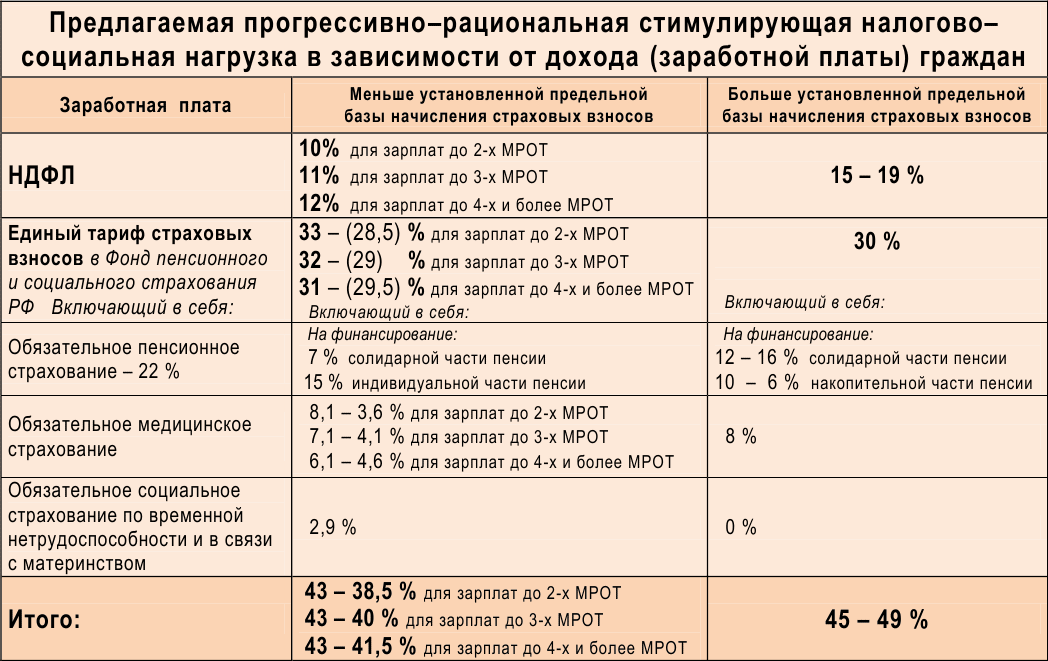

Поэтому предлагается прогрессивно-рациональная стимулирующая налогово-социальная нагрузка в зависимости от дохода (заработной платы) граждан.

Где часть дифференцирования ставки подоходного налога (НДФЛ) перераспределено в дифференцирование ставок страховых взносов на обязательное пенсионное страхование и обязательное медицинское страхование.

Что предоставляет дополнительные инструменты по социальному стимулированию граждан, которые опосредованным образом положительно сказывается на экономике и обществе. А так же достигается дополнительная социальная справедливость в пенсионном обеспечении граждан (народа).

К тому же, как ещё один аргумент.

Если логически поразмыслить, то в теории, развитие налогового и страхового законодательства по пути более справедливого цивилизованного общества (государства) в использовании налогов и страховых взносов, в отличие от их нынешней в основном фискальной функции. Должно становиться более продуманным стимулированием каждым отдельным налогом и страховым взносом, во всех возможных сферах производства и жизнедеятельности человека в интересах устойчивого и здорового развития общества и государства, с целенаправленным воздействием на первопричины социально-экономических проблем и человеческих пороков для их исправления.

В будущем, при учёте ставки отдельного налога и размера льготной ставки по страховому взносу, станут учитываться большее количество показателей, из-за чего они будут приобретать персонифицированное стимулирующее воздействие.

Теперь, собственно описание грамотного способа реализации введения прогрессивной шкалы подоходного налога (НДФЛ) и социальных взносов.

Первое.

Предоставить работникам и служащим получающим низкие доходы (заработную плату) возможность уменьшить до 4,5% налогово-социальную нагрузку на свою заработную плату.

Для чего, на малые заработные платы до 2-х, 3-х, 4-х и более МРОТ (до значения установленной предельной базы начисления страховых взносов), преобразовать от 3% до 1% НДФЛ (снизив его с 13% до 10% для 2-х НДФЛ, снизив с 13% до 11% для 3-х НДФЛ, снизив с 13% до 12% для 4-х и более НДФЛ) во взносы на обязательное медицинское страхование (увеличив их с 5,1% до диапазона в 6,1 - 8,1%).

И ввести на заработные платы до 2-х, 3-х, 4-х и более МРОТ льготный пониженный страховой взнос на обязательное медицинское страхование зависящий от состояния здоровья работника (поддержание его в хорошем состоянии), с возможностью уменьшения его с 8,1% до 3,6% в зависимости от размера МРОТ.

При этом работодатель по-прежнему перечисляет в полном объёме страховые взносы за работника (имеющего льготный пониженный страховой взнос) в соответствии с установленной ставкой единого тарифа страховых взносов. А уже Фонд обязательного пенсионного и социального страхования РФ (сокращённо Социальный фонд России – СФР) часть денег с уменьшенной льготной суммы взноса, возвращает работнику, перечислением на банковский счёт гражданина (работника), куда ему начисляется зарплата (доход) от работодателя.

Так, если человек получающий заработную плату до 2-х МРОТ не курит – страховой взнос снижается на 1,5%, если не злоупотребляет спиртным – ещё 1,5%, нет избыточного веса тоже – 1,5%.

Для людей получающих заработную плату до 3-х МРОТ страховой взнос снижается на 1% за каждый предусмотренное условие (не курит, не злоупотребляет спиртным, нет избыточного веса).

Для людей получающих зарплату до 4-х и более МРОТ (до значения установленной предельной базы начисления страховых взносов) снижается на 0,5% за каждое предусмотренное условие.

Современные анализы позволяют выявить определённые маркеры в организме (крови) говорящие о степени употребления алкоголя, табакокурения, наркотиков.

Состояние здоровья граждан определяется при очередной диспансеризации (медицинском обследовании для рабочих профессий).

В этом случае, государство не просто уменьшает налогово-социальную нагрузку на рабочих, а вкладывает деньги в сохранение своего здоровья самими гражданами. Тем самым в будущем уменьшая количество больных (к примеру, больных сахарным диабетом, раком) и расходы на их лечение. Так же в целом уменьшится экономический вред обществу и государству от алкоголизма, табакокурения и наркомании.

По оценкам экспертов федерального проекта «Трезвая Россия» (из Доклада о демографической ситуации в РФ 2020 г.), экономические потери общества и государства от последствий, связанных с алкоголизмом, наркоманией и табакокурением, за 1 год составляют до 12 % от ВВП России, что составляет более 13 трлн руб. в год.

Для компенсирования в Фонде обязательного медицинского страхования повышенных расходов по выплатам гражданам с льготного пониженного страхового взноса, которые превышают дополнительные поступления от перераспределённых ставок НДФЛ во взносы на обязательное медицинское страхование. Устанавливается повышенный страховой взнос в 8 % на обязательное медицинское страхование на доходы (зарплаты) больше установленной предельной базы начисления страховых взносов.

Конечно, перевод части ставки НДФЛ в страховые взносы на обязательное медицинское страхование приведёт к снижению поступлений от НДФЛ в региональные бюджеты.

Поэтому для компенсирования выпадающих поступлений в региональные бюджеты предлагается в основном (в большей части) за счёт увеличения ставки НДФЛ на доходы (зарплаты) превышающие предельную базу начисления страховых взносов, до 15–19 %. Что уже обеспечит удовлетворение запроса в народе на социальную справедливость «Богатые должны уплачивать больший налог, чем бедные» в отношении подоходного налога.

Для дополнительной компенсации оставшихся выпадающих поступлений в региональные бюджеты предлагается дополнительно увеличить ставку НДФЛ иным способом, который будет стимулировать чиновников, как следует дорабатывать при выполнении своих обязанностей перед обществом и бизнесом. Данный способ рассматривается в следующем пункте.

Второе.

Для государственных чиновников (федерального, регионального, муниципального и местного уровней) подоходный налог (НДФЛ) должен быть прогрессивным не только от размера зарплат. Но и так же от степени бюрократии, и от размера нанесённого ущерба в результате коррупции и мошенничества в контролируемых органами власти (региональными министерствами) секторах общественной и производственной деятельности.

Тот же ущерб от коррупции, происшедший в результате госзакупок или нецелевого использования бюджетных средств в регионе, часть которого не была возмещена виновными (возвратом украденных денежных средств, компенсацией от конфискации их движимой и недвижимой собственности). Будет компенсироваться (в течение последующих 5-10 лет) со всех представителей данного ответственного органа власти в регионе (регионального министерства) через НДФЛ с повышенной прогрессивной ставкой от уровня должности (для младших сотрудников меньше, для старших чиновников больше).

Тем самым, это позволит компенсировать вред от коррупции, мотивировать (стимулировать) чиновников более ответственно выполнять свои обязанности и пристально контролировать расходы бюджетных средств, вести профилактику против коррупционных деяний, чтобы вернуть доверие общества к органам власти (представительствам министерств в регионах).

Чем больше государственные чиновники (ответственные региональные министерства) будут брать на себя ответственность в предоставлении полноты услуг гражданам и бизнесу (не отдавая это на откуп сторонним коммерческим лицам), тем меньше будет возможностей для мошенничества с нанесением финансового ущерба для них (и убытка в зарплате для госчиновников). А значит Министерства (госчиновники) будут ещё и заинтересованы в большем развитии предоставления цифровых государственных услуг, что скажется на уменьшении бюрократии.

Таким образом, предлагаемое дополнительное повышение ставки НДФЛ для государственных чиновников, за счёт включения в него составляющей по возврату утраченного доверия общества и денег. От издержек бюрократии и невозмущенного ущерба виновными в результате коррупционных, преступных (мошеннических) действий, в контролируемых органами власти секторах общественной и производственной деятельности. Станет обеспечивать выполнение функции социального договора между обществом, властью и бизнесом.

Третье.

Необходимо уравнять систему уплаты страховых пенсионных взносов с доходов (заработной платы) размером больше установленной предельной величины базы для исчисления страховых взносов (с которых устанавливается пониженная ставка страховых взносов в 11% вместо 22% на обязательное пенсионное страхование), с заработными платами граждан на которые сейчас не предусмотрено снижение размера уплаты страховых пенсионных взносов.

Посредством установления на большие доходы (зарплаты) прогрессивных ставок на обязательное пенсионное страхование (пропорционально изменяющихся относительно друг друга, чтобы в сумме выходило 22%):

- от 12 до 16% на финансирования солидарной части пенсии;

- от 10 до 6% на финансирование накопительной части пенсии.

Установление повышенных ставок на финансирование солидарной пенсии необходимо для достижения крайне важной социальной справедливости в пенсионной системе, тем более солидарной пенсионной системе. Которая должна основываться на следующем принципе.

Существующее слишком большое расслоение в получаемых доходах (заработных платах) граждан в период их трудовой деятельности, в результате издержек капиталистических производственных отношений (позволяющих получение бизнесу конкурентных преимуществ на мировых рынках, посредством дешёвого рабочего труда). Должно возмещаться (компенсироваться) гражданам, получавшим меньшие зарплаты, после выхода их на пенсию, за счёт большего перераспределения в их пользу (на их пенсию) из страховых взносов с больших доходов (зарплат).

Уровень возмещения (компенсации) вышедшим на пенсии гражданам проработавшим за меньшие зарплаты, должен обеспечить достижение в получение ими части пенсии от единой фиксированной выплаты (выплачиваемой за счёт солидарной часть пенсии) в размере соизмеримым с установленным размером прожиточного минимума пенсионера (то есть быть ему равным).

Это также будет гарантировать гражданам, которые отработали необходимый трудовой стаж и получавшие низкие зарплаты (размером от одного до двух МРОТ), то…, что при выходе на пенсию они будут получать куда больше прожиточного минимума пенсионера, в сравнении с тем, что происходит сейчас.

Данный главный принцип социальной справедливости в пенсионном обеспечении предлагается достичь за счёт введения повышенной прогрессивной ставки финансирования солидарной части пенсии (от 12 до 16%) на доходы (зарплаты) свыше установленной предельной величины базы для исчисления страховых взносов, из которой формируется единая фиксированная выплата в составе пенсии.

Возникает вопрос, а хватит ли отчислений на финансирование солидарной пенсии в размере 12 – 16% с больших доходов (зарплат), для того, чтобы единая фиксированная выплата всем пенсионерам сравнялась с минимальным прожиточным пенсионером.

Для этого необходимо проанализировать основные показатели Пенсионного фонда России за 2020 год.

Из которых видно, размер фиксированной выплаты в 6 тыс. руб. приблизительно на 1/3 меньше размера прожиточного минимума пенсионера в РФ в 10 тыс. руб.

С учётом того, что в 2020 году ставка взносов на финансирование солидарной пенсии для доходов (зарплат) свыше установленной предельной величины базы для исчисления страховых взносов, была установлена в 10%. И её предлагаемое повышение до 12 – 16% (в среднем на 1/3) будет недостаточным. Ввиду в несколько раз большего количества граждан получающих меньшие зарплаты в сравнении с количеством граждан получающих высокие зарплаты.

И даже большее увеличение ставок на большие доходы (зарплаты) не сможет перекрыть необходимость в повышении ставок для меньших доходов (зарплат) на финансирование солидарной части пенсии.

К тому же излишнее повышение ставок на финансирование солидарной части пенсии на большие зарплаты (за счёт ещё большего снижения ставок на накопительную часть пенсии), негативно скажется на желании работать бизнесу в России. А так же спровоцируют в большей степени стремление работодателей (владельцев бизнеса) свои недополученные доходы (заодно чтобы дополнительно накопить себе на старость), компенсировать уменьшением размера заработных плат рабочим и служащим работающих у них. Тем самым увеличивая долю рабочих с низкой зарплатой.

Поэтому, так же необходимо на меньшие доходы (зарплаты) повысить ставку на финансирование солидарной части пенсии, с нынешних 6%, но только до 7% (а не до 8%, что соответствовало бы повышению на 1/3). Для того чтобы сохранился дефицит фонда пенсионного обеспечения.

Тем самым чтобы наше правительство не расслаблялось, а работало по поиску скрываемых бизнесом доходов (прибыли), укрываемых от уплаты страховых взносов и налогов, сокращению теневой экономики.

Так объём теневой экономики в сфере легальной экономики (когда часть производства намеренно пытаются скрыть, для уклонения от уплаты налогов) в 2020 году составлял порядка 4% ВВП, что соответствует 4 трлн. руб (размер ВВП России в 2020 году составил 106 трлн.руб.).

Установление на доходы (зарплаты) свыше установленной предельной величины базы для исчисления страховых взносов, ставки от 10 до 6% на финансирование накопительной части пенсии.

Предоставит для российской экономики и бизнеса финансовый инструмент "длинных денег" – долгосрочных кредитов со средств от взносов на накопительную часть пенсии. Которые могли бы быть использованы российским бизнесом для строительства новых предприятий по импортозамещению. Включая возможность частичного их вложения в более рискованные инвестиционные инновационные проекты.

К примеру, при желании граждан они могут до половины суммы на своём накопительном пенсионном счёте вложить в инвестиционные проекты российской венчурной компании и венчурных фондов, на которые не распространяется государственное страхование вкладов.

Даже если вложения в рискованные инвестиционные проекты не принесут прибыль или вообще окажутся убыточными, то это не так ощутимо скажется на снижение уровня жизни обеспеченных пенсионеров (которые в период трудовой деятельности получали большие доходы), в отличие от малообеспеченных пенсионеров (которые в период трудовой деятельности получали меньшие доходы, зарплаты), если бы они перечисляли взносы на накопительную часть пенсии.

На денежные средства, зачисленные на финансирование накопительной части в рамках обязательного пенсионного страхования, устанавливается уплата отложенного подоходного налога (НДФЛ). Взимаемого, при их дальнейшем использовании гражданами: в получении в качестве пенсии или на неотложные нужды – на платное лечение заболеваний (из утвержденного правительством перечня социально значимых, предотвращающих инвалидность) проводимых в отечественных медицинских клиниках.

При этом ставка НДФЛ на данные пенсионные выплаты устанавливается из доходов гражданина в год их получения.

Конечно, в этом случае богатые (обеспеченные) граждане при получении накопительной части пенсии будут уплачивать меньший подоходный налог в бюджеты.

Но зато за это время, деньги находившееся на накопительных счетах были вложены в инновационное развитие отечественной промышленности, послужили созданию новых высокооплачиваемых рабочих мест.

Для граждан получающие меньшие доходы (в пределах установленной величины базы для исчисления страховых взносов) должна быть окончательно отменена накопительная часть пенсии с переводом взносов на финансирование индивидуальной части пенсии, которая в сумме составит 15%.

При этом за счёт взносов на финансирование индивидуальной части пенсии предлагается ввести куда полезный и эффективный способ социального стимулирования граждан. Об этом в следующем пункте.

Четвёртое.

В рамках действующей системы обязательного пенсионного страхования предоставить возможность работающим гражданам, перечислять с дохода (зарплаты) не превышающей установленной предельной базы начисления страховых взносов, часть своих взносов на страховую (индивидуальную) часть трудовой пенсии, непосредственно своим родителям-пенсионерам на их личные пенсионные счета.

А именно, 2% страхового взноса при рождении первого ребёнка, 4% при рождении второго, 7% при рождении третьего и последующих детей.

От этого выигрывают работающие граждане с детьми, они и пенсионные баллы на свою будущую пенсию (с 22% взносов) сохраняют, и повышают доплату к пенсии своим родителям-пенсионерам.

В случае, если кто-либо их родителей ещё не достиг пенсионного возраста (не вышел на пенсию), то взносы переводятся на пенсионные счета бабушки и дедушке по данной родственной связи.

В итоге, повысит заинтересованность родителей к скорейшему рождению нескольких детей, в правильном их воспитании, в получении детьми хорошего образования. Так как от этого, будет зависеть размер их будущей пенсии (прибавка к пенсии).

Стимулирует рождаемость в стране. При увеличении численности трудоспособного населения по отношению к пенсионерам, отпадёт необходимость повышать пенсионный возраст.

С учётом того, что родители-пенсионеры зачастую оказывают финансовую помощь своим работающим "взрослым детям", поэтому взносы с зарплат будут возвращаться работающим семьям через их родителей-пенсионеров.

Подробно о практической реализации предложения по частичному введению зависимости пенсии от количества детей (внуков) у взрослых сыновей и дочерей и их зарплат, рассмотрено в статье >>>

Источник: полная версия статьи https://олег-бегов.рф/ndfl.html

Комментарии

Все это не работает от слова совсем. Вот я. Зарабатываю много. Но трачу внутри России. Сосед мало. Но каждый год в Турцию или Египет.

И?

У всех работает, кроме вашей фантазии:

расскажите это французам как у них это замечательно работает, а то они не знают

Вы за каких хранцузоф топите? Боитесь вас коснётся?

если сделают как вы хотите то да будет как у французов

Вы хоть бы таблицу посмотрели по моей ссылке. Чего нам "крестьянам" бояться? Вы же не в списке ФОРБС.

Где работает? В Германии?

Зачем какие то намеки, вопросы. Пишите прямо, что хотите сказать.

На самом деле у всех не работает как задумывалось. И в среднем колбасило лет 30 пока подобрали подпорки к закнам на бумаге.

Если бы не работало, то 30 лет не существовало.

Переходный период длинной всю жизнь. Ради чего?

Ради чего мутят именно сейчас - скажу - ради поражения России в войне.

А в Китае для роста. Странные рассуждения))

^^^ cлучай так называемого вранья. Китай коммунистическая страна. А прогрессивный налог положительного эффекта на рост экономики не оказывает. А в тех культурах и этностериотипах, где много самоинвестирования(у нас в том числе) - еще и оказывает отрицательный эффект. Поучились уже на своих ошибках, когда зюгановцы ввели прогрессивную шкалу в конце 90-х.

Смотрите рост Китая. Вы, как три обезьяны: не вижу, не слышу...

Там другие налоги оказывают положительный эффект на рост(например, гибкий НДС.), прогрессивная ставка в их культуре пожалуй нейтральна (там все потенциальные Депарьдье - члены партии)

Такая же семиступенчатая, как во Франции

5-ступенч. (на ИПД)

0 ¥

5; 10; 20; 30; 35 %

1.200.000 ¥

День сегодня такой.

Справедливость только у всех своё понимание.

С кем боремся? Опять с богатыми? Со средним классом? Было уже в нашей истории это. Может подправить что надо.

То есть вы считаете что у нас все отлично?

Я не говорил отлично. Я лишь поставил вопрос- прекратите бороться со средним классом, боритесь с бедностью. И методов для этого достаточно и без повышения налогов.

А им такая постановка вопроса всю малину портит...

В этом случае бороться надо, в предлагаемом - просто отнять и поделить...

Ну, словом, все как обычно...

Если слышишь "отнять и поделить" то почему то всегда это оказывается человек капиталистических взглядов..

Странное совпадение....

А кто сказал что борются со средним классом?

У нас среднии клас кто? Тот кто получает как минимум прожиточный минимум. САМ так сказал.

И их не коснётся ппюрогрессивная шкала.

Наоборот. Им легче станет.

Например в Китае с дохода до 50тыс в рублях налоги платят ноль.

А у нас 13 процентов.

А в Китае ппогрессивная шкала.

методов для этого достаточно и без повышения налогов.

Например?

Любовь к Путину в деньгах неизмерить.

Полный бред. Социальный налог платит работодатель, а не работник.

Ещё скажи и налог работодатель платит за работника...

Нет, НДФЛ платит работник. А социальный налог - работодатель. Иди учи налоговый кодекс.

Вы не правы, кодекс в макроэкономике не при деле. А коммулятивная или эффективная ставка может быть посчитана. Здесь в статье она с потолка, но цифры где-то близкие. Другое дело, что эти цифры сами по себе в исторической ретроспективе говорят что прогрессивный налог вводить не надо, но манипуляторы переворачивают все с ног на голову...

А как это он платит?

Спроси любого немного работника . Не платит. Даже не знает как его платить...

А очень просто, в соответствии с НК РФ. Плательщиком является работник, а работодатель выступает в качестве налогового агента.

Вот и там тоже самое.

Взносы платятся от суммы заработка работника. Как и налоги.

А не от дохода предприятия.

Фонд зарабтный платы в этом случае является лишь суммой которая определяет размер налога. Предприятие является плательщиком и платит из своего дохода. НДФЛ является галогом на работника, а социальный налогом на предприятие. Вы понимаете разницу между плательщиком и налоговым агентом? Если нет, то вообще не о чем говорить.

Все это словоблудие.

А суть такая что если государство начнёт эти суммы брать напрямую с работника, то работодатель в любом случае её оплатит. Иначе его пошлют нахер.

И Вы думаете, на ЗП работника он поэтому не сказывается?

Разумеется не сказывается.

Извините, но вы совершенно не в курсе механизма формирования зарплат... ТО, что платит работодатель, один черт относится к затратам на рабочую силу. Так что работодателю без разницы - перечислить самому или отдать рабочему, чтобы тот перечислил..

Я в курсе. И тяжесть этих затрат несет именно работодатель. В статье 419 НК РФ об этом прямо сказано. И кто вам сказал, что если возложить обязанность по оплате социального налога на работника, то его зарплата увеличится на эту сумму? Двайте возложим и посмотрим что будет.

нет конечно работодатель дурак, что ли себе любимому оставить. А кто говорит обратное тот в корне не прав. И да работодатель может возмещать НДС, а работни к нет. И да все затраты вкладываются в себестоимость.

Вот имеенно. Если социальный налог возложить на работника, то работодатель будет просто счастлив.

мне кажется эту тему засланные казачки продвигают

Я тоже так думаю. Они просто мечтают чтобы в стране рухнула финансовая система.

Да работодателю по барабану, если честно. Работника интересуют не цифры в графе "начислено", а сколько он реально на руки получит. Перенесете социальный налог на работника - уменьшите на четверть реальный доход. За такое на вилы поднимут...

Да ну? Да если даже прибавить эту сумму к зарплате работодатель по любому в выигрыше. У него уменьшаются налоги, а зарплата идет в себестоимость. Ну и повышения зарплаты в следующие периоды для работников будет под большим вопросом. Еще бы убрать с работодателя функции налогового агента и совсем хорошо будет.

Вы ошибаетесь. Весь ФОТ, включая социальные платежи, включается в себестоимость.

а предлагают жизнь работодателю облегчить и переложить часть затрат на работника. Только остался вопрос а свуя ли работодатель отдаст работнику сэкономленное?

Это я вам сказал. И, думаю, скажут многие коллеги, имеющие опыт управления компанией. Я восемь лет зарплаты своим работникам начислял. Поскольку на отплату труда выделялялась фиксированная часть стоимости контракта, то социальные платежи отъедали соответствующую часть зарплаты.

Это чисто совковая игра - говорить, что у нас самый низкий в мире подоходный налог. Суммарный налог на зарплату у нас примерно такой же, как во все мире.

Вот только не надо. Вы восемь лет, а я больше 30-ти. Есть рынок труда и зарплата определяется только им.

Ну-ну... Бог в помощь...

Работодатель несёт тяжесть ? Так пусть избавится - уволит всех и сам своими ручками и головой ....

Тяжесть он несёт, бедолага.

Пролетарская ненависть взыграла? Ну-ну...

Это ,что - флуд ?

Страницы