Инвесторы все активнее выводят деньги из хедж-фондов, хотя сами управляющие стараются в этом не признаваться. Они закрывают доступ для новых клиентов, создавая иллюзию успеха, но фактически они не могут справиться с оттоком капитала.

Когда фонд BlueCrest Capital Management сообщил инвесторам о том, что не будет управлять деньгами сторонних фондов, основатель Майкл Платт не стал говорить, что клиенты вывели уже миллиарды долларов в этом году.

Но с этим сталкиваются очень многие, включая крупнейших игроков.

Хедж-фонды теряют инвесторов и ничего не могут с этим сделать: их стратегии в нынешних реалиях не очень эффективны, а люди просто бояться потерять деньги. В конце концов, ни один фонд не даст гарантии возврата. Особенно страдают фонды, опирающиеся на макростратегии и торговлю акциями.

Некоторые менеджеры теряют деньги уже два года подряд, другие, как, например, Дэвид Айнхорн из Greenlight Capital, просто сталкиваются со снижением прибыли. Так или иначе, но 2015 г. может претендовать на звание худшего для хедж-фондов за последнее время.

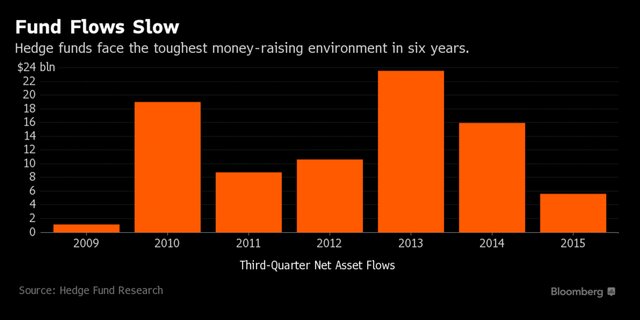

В III квартале был зафиксирован самый слабый приток за последние шесть лет, а уже в IV квартале даже в среднем будет фиксироваться отток. Об этом уже открыто говорят в исследовательских компаниях, таких как Evestment Alliance, отслеживающих состояние сектора.

В начале 2015 г. ничего не предвещало беды: хедж-фонды показывали отличные результаты, обгоняя основные индексы, в том числе S&P 500. Но вторая половина года оказалась очень сложной, высокая волатильность привела к самым крупным потерям после финансового кризиса 2008 г. для некоторых фондов.

Общий объем активов сектора оценивается в $2,87 трлн, а за первые девять месяцев фонды смогли привлечь только $45,3 млрд. Но в последние три месяца приток составил только $5,6 млрд, и это самый худший результат III квартала с 2009 г.

Если в текущем квартале ситуация не изменится, то приток в 2015 г. будет по крайней мере на 40% меньше результата прошлого года, свидетельствуют данные Hedge Fund Research Inc.

Фонды теряют деньги по разным причинам. Билл Акман, управляющий Pershing Square Capital Management, потерял 17% из-за падения акций Valeant Pharmaceuticals International Inc. на 31%.

Эйнхорн из Greenlight Capital потерял 21% в этом году, поскольку ставка на некоторые компании, включая SunEdison Inc., Consol Energy Inc. и Micron Technology Inc., не оправдала себя. При этом самый худший результат фонд показал в 2008 г., когда потери составили 23%.

Но в основном фонды теряли деньги планомерно в течение года. В некоторые случаях потери достигают 40% в годовом выражении, как, например, у BlueCrest.

Тем не менее даже на фоне таких плохих результатов инвесторы не выводят деньги сразу. В большинстве случаев они просто не могут этого сделать. Некоторые инвесторы Pershing Square Capital Management могут в квартал вывести не более одной восьмой своих активов, то есть им потребуется два года, чтобы забрать деньги полностью. По состоянию на конец 2014 г. такие ограничения применялись примерно к трети клиентов фонда.

Комментарии

А куда эти средства выводят? Где пышные инвестиционные луга, на которых нагуливают бока спасённые из хедж-фондов капиталы?

Может, тупо в доллар, а доллар под подушку/в носки?

Но только не под подушку а в банки. Стеклянные банки с железной крышкой.

Когда начнут в сырье вкладываться, будет интересно.

Да, оно как-раз подешевеет к тому моменту. Так-что фьючерсы резко взлетят, и это будет сигналом.

Приток показан ежегодно только по третьим кварталам, это почему так ?

И где, собственно, отток ?

В фильме "Волк с Уолл-стрит" есть презабавнейший эпизод очень метко описывающий отношения управляющих и инвесторов. https://www.youtube.com/watch?feature=player_embedded&v=fRVwyZ6t7Fk

Очень точно :) Я работал в этой сфере. К счастью не торговал)) Брокерам пофиг растет рынок или падает. Брокерам важно только одно - количество сделок. Чем больше сделок, тем больше комиссия.

бабло выводится из развивающихся стран.

бабло выводится главным образом в долларовый кэш, облигации США (как раз только за ноябрь 2015 года госдолг вырос более чем на 600 млрд)

и ныкается в сейфы и на счета а банках.

вроде бы, все прекрасно - США и бакс в шоколаде, россияне и прочие бразильцы с китайцами рыдают, жамкая в потных ладошках обесценившиеся реалы и рубли.

но не все так просто - масштаб проблем- их уже прямо называют дефолтом развивающихся рынков - от 5 до 10 трлн долларов.

и пока еще мир глобален, и волна цунами с переферии накроет и центр- США.

и что мы УЖЕ имеем?

в прошлый понедельник ФРС провело собрание и решило не спасать крупные компании. от слова совсем- даже крупняк, который тубигтуфол.

и сразу после этого ручное рейтинговое агентство вывалило дерьмо на вентилятор-

финита ля комедия.

Еще не финита. Пока только 2-ая часть марлезонского балета

Шепните людям вовремя, када уже можно доллары сливать...

я бы сказал, что уже пора.

только вот вопрос, во что выходить?

рубль или евро отпадают сразу, обе этих валюты скоро ухнут в бездну (евро смотрит на 0.80, рубль на 100, а то и и дальше).

в иену или юань? юань обречен девальвироваться, иначе экспорт сдохнет, иена.. ну скажем так- перед смертью (веселым гиперком с конечным итогом в пару тысяч иен за доллар) больной еще подрыгается, вполне может вернутся на 75 иен за бакс - а может, и не вернется.

швейцарский франк? ихний Цб в январе 2015 доказал свою полную неадекватность, в понедельник обещая удерживать привязку в евро, а через 2 дня- отменяя привязку, что вызвало дикий скачек франка, на десятки процентов.

фунты и прочих мусор можно даже не рассматривать.

в акции? будут валится.

российские ОФЗ, амерские трежеря или дойчебонды? так и рынок облигаций либо МММ, либо просто перегрет - на пиках столетий цена.

недвига - ей светит падение на уровни начала века.

остается разве что золотишка прикупить и зарыть в огороде.

Да уж, валютам вообще доверия нет. Акции и бумаги - то еще казино. Золото - может быть, но налоги запросто снивелируют сие вложение...

Вот и получается, что из всех озвученных вариантов, привлекательнее всего выглядит недвига в хорошем месте... Нет ощущения, что она может обесцениться ниже валюты в % соотношении.

налог? вы извиняюсь, откуда будете, из ЕС?

что-то не знаю в ЕС налогов на золото.

на серебро есть, на платину и прочее- есть, а вот на голду - нет.

директива ЕС, специальная- никаких налогов на золото.

при продаже - если поимеете прибыль - придется уплатить, как и с любой другой операции, налог на прибыль (10-25% от ПРИБЫЛИ, в зависимости от страны).

но и даже тут можно, как бы поделикатнее сказать- немного быть креативным и не платить на вполне законных основаниях.

в соседней с нами Германии вложения населения в золото достигают конских размеров, не помню точных цифр - но очень много, десятки или даже сотни грамм золота на человека (в среднем, на население в 80 млн это дает адское количество)

немцы не дураки

да и в РФ, налог только при покупке слитков. на монеты - налога нет.

ой ли? в евро - да, смысла нет. инвестировать не во что. всё уже построено, что аж с жиру бесятся. РФ - самое место. Китай тоже пойдет.

Кроме рыжья (хотя его и не очень любят на АШ) и серебра (потребности в котором у промышленности намного больше, чем в золоте) ничего по большому счёту не остаётся. Это вечная валюта. Дискуссионным является вопрос о том за какое количество золота/серебра в случае БП можно будет получить необходимых для жизни вещей/продуктов, но, учитывая исторический опыт, хоть что-то получить можно будет только за них. Бумажки никому не будут нужны. Сколько людей спаслись благодаря тому, что обменяли свои золотые украшения или ещё царские монеты на крупу (хлеб, мясо, соль) во время войны?

Заработать на золоте особо не удастся, но оно для этого и не предназначено. Это инструмент сохранения, сбережения.

Некоторое время назад сравнил цену на новый Роллс-Ройс сто лет назад и сейчас - цена в золоте одинакова. Тоже самое можно сказать, например, про хороший костюм - цена порядка 1/2 - 1 унции (если уж реально крутой брать) золота.

стандарт золота, со времен Хаммураппи и до наших дней - на 1 унцию золота можно прекрасно прожить 1 месяц или просуществовать 1 год.

вот отсюда и берите кол-во золота, которые необходимо на случай потери доходов или суперкризиса.

"Шепните людям вовремя, када уже можно доллары сливать..."

Шептал. НЕ ВЕРИЛИ и НЕ ВЕРЯТ!

Проверено на акциях МММ v.1.0

Так с оттоком же капитала справляются не закрытием доступа для новых клиентов, а наоборот - привлечением их, умнейший.