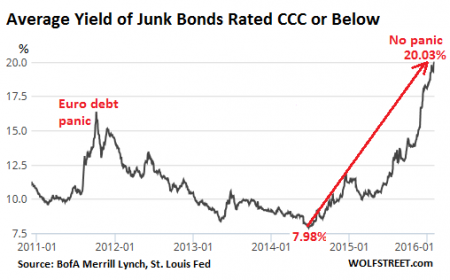

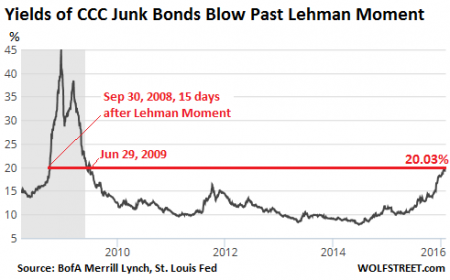

Продолжается гибель рынка рисковых облигаций США - средние ставки по бумагам класса ССС превысили 20%. В прошлый раз это случилось 30 сентября 2008, спустя 2 недели после краха Lehman Brothers, когда вовсю бушевала официально объявленная первая волна суперкризиса. Вернулись на уровень "менее 20%" они 29 июня 2009 года благодаря QE и программам монетизации различной макулатуры.

Перед выключением печатного станка ФРС в 2014, кстати, ставки составляли 8%, то есть рост с того момента составил уже в два с половиной раза (причину мы поясняли неоднократно - резко обострилась конкуренция за лоховские капиталы между долговыми пирамидами и аферами различного класса, начиная со сланцевой).

Естественно, процесс на этом не остановится - "восстановление" набирает обороты, хехе.

Комментарии

Опечатка:

> конкуренция за лохвоские капиталы

А каково процентное соотношение рисковых активов к "надежным" на американском биржевом рынке? Хотя бы примерно.

PS. Неудивительно, что так приватизаторы активизировались.

Высокорисковые бумаги - примерно пара трюликов. Но это без разницы - "чума" начинается с этого сегмента, но на нем не остановится, она пойдет и в более "надежные" бумаги, только с задержкой. Этот один и тот же процесс, короче, просто с разной скоростью.

Нипуркуа чего себе! Вот это размах, это я понимаю. Надеюсь, Овца не в них держит все что нажито непосильным трудом

Это совокупность всех высокорисковых?

А каков объем всех рыночных бумаг всех рейтингов?

Да, тоже не силён в английском. Какой объём бумаг ССС и ниже в общем объёме.

Объем высокорисковых указан выше, конкретно ССС - 10-15% от него.

Повторяю - это не имеет особого значения, в этом сегмент дефицит ликвидности проявляется быстрее всего, но процесс на этом сегменте не остановится.

Ну так поэтому я ииспрашивал про все, что ССС и НИЖЕ. Чтобы понять объём всей той "снежной шапки" которая уже нависает над склоном.

Опять же, я правильно понимаю, что этим мусором и их производными вместо денег и нормальных активов забиты западные инвест и прочие пенсионные фонды?

Пенсионные фонды в сильно рисковые бумаги не вкладываются, у них более качественное дерьмо. А инвест фонды в целом - в зависимости от стратегий.

Ну так, насколько я понимаю, основная проблема - это не мертворожденный биржевой мусор, а то, что этот мусор выдавали за ликвидные активы с хорошим рейтингом. Не всегда же они были с рейтингом ССС...

Опять же, про ПФ и инвест... Тут же, на АШ проскакивала инфа, что некоторые европейские инвестфонды, купившие американские высокорейтинговые папиры, очень удивились тому, что рейтинги по бумагам, например на недвигу и тд скатился в рисковую зону, их нельзя продать даже в "0", а только с великими минусами. И даже потрусили в суд с воплями типа "эти джентельмены нас обманули".

Понятно же, что никто не гонялся за розничными лохами - охота велась за агрегаторами лоховского бабла типа всяких фондов, которым подсовывали высоконадежные и высокорейтинговые папиры, которые потом роняли в мусор...

Я правильно понимаю, что четкой и вменяемой структуры нет ни у кого, кроме организаторов всей этой биржевой возни, чтобы никто не смог объективно проанализировать реальное состояние дел?

Сами по себе CCC - не сильная проблема, проблема в том, что они индицируют дефицит лоховских капиталов, что неизбежно ударит по долговому рынку в целом. Своего сорта опережающий индикатор.

вот тут совершенно согласен - индикаторы перепроизводства долга при выключенном станке сразу должны были сказаться и сказались на мусорных бумагах. Ждем дежавю леманбразерс? Но вроде как ситуация-то с долгами уже куда хуже чем в 2008 и иструмента любимого в виде манипуляций ставками нет и смягчения могут только отсрочить прекрасное. Ценой - внезапно -инфляции неизведанных размеров.

"В прошлый раз это случилось 30 сентября 2008, спустя 2 недели после краха Lehman Brothers" --- а когда в предпоследний раз?

при коллапсе доткома: