При обсуждении добычи нефти и газа из сланцев возник вопрос – за какой срок окупилась эксплуатационная скважина. В качестве варианта для обсуждения предложу свои выкладки. Вопрос сложный. В нем можно и нужно разобраться спокойно.

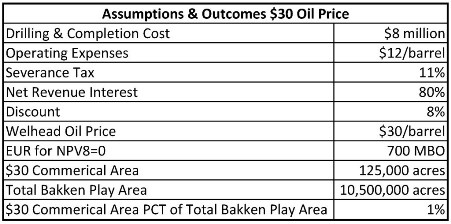

По сегодняшней экономике Баккена Алекс данные привел:

http://aftershock.news/?q=node/346855

При цене нефти на устье скважины в 30 долл./барр. Убытки компаний составляют от 11 до 38 долл./барр.

А что было 2-3 года назад?

Цена скважины (8 млн), операционные расходы (12 долл./барр.), налог (11%) и дисконт (8%) приведены в таблице:

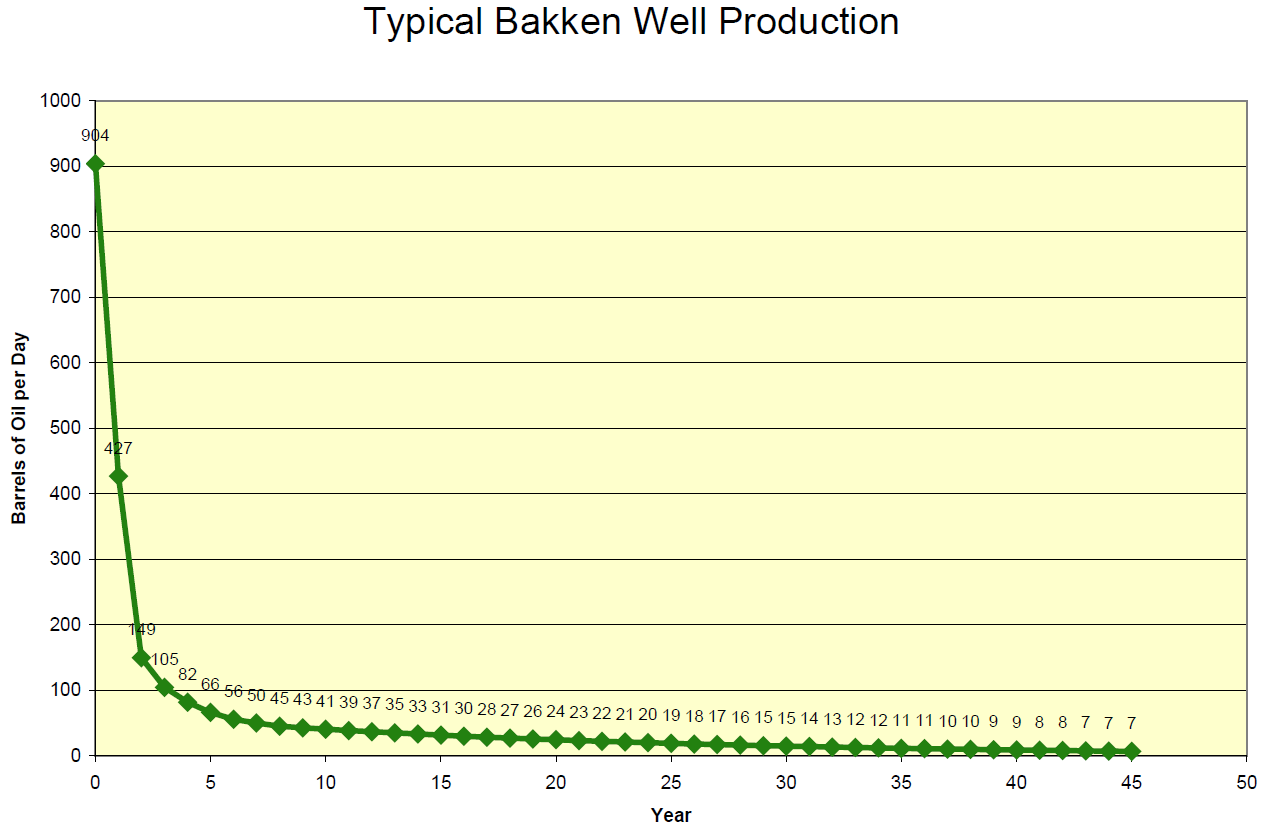

Добыча из типичной скважины:

http://www.theoildrum.com/node/9954

Примем цену нефти на устье скважины – 85 долл./барр.

Прибыльная составляющая в цене нефти: 85-(85х11)-12 = 64 долл./барр.

В первый год скважина дает 155,8 тыс. барр. Это 10,0 млн долл. после вычета операционных расходов и налогов. А банку нужно заплатить 8,7 млн. долл (+8%). Скважина окупается в первый год. Прибыль в первый год 1,3 млн. долл.

Во второй год скважина дает 54,4 тыс. барр. Это 3,5 млн долл. чистой прибыли.

Если взять цену скважины по максимуму – 12 млн долл. То она окупится за 2 года.

В третий год скважина дает 38,0 тыс. барр. Это 2,4 млн долл. чистой прибыли.

То есть, почти все скважины Баккена уже окупились. Но они продолжают давать нефть.

Для примера возьмем третий год работы скважины в сегодняшних условиях. При цене нефти на устье в 30 долл./барр. чистая прибыль составит 15 долл./барр. Это 570 млн. долл. чистой прибыли.

Что я не учел?

Комментарии

Возможно то, что процесс ввода новых скважин на месторождении непрерывен, а таких выгодных стартовых условий(по цене) уже нет? Если ваши выкладки сделать для новой скважины, что выйдет?

Данные по старым скважинам до сих пор коммерческая тайна, а методика подсчета взята с головы.

Можно пересчитать за последний год.

155 т.б * 30 $ = 4 650 000 долларов потенциальной выручки. На отнять операционные расходы скважины , 155т.б * 12 $ = 1 860 000 . Получается потенциальная выручка без налогов будет 2 790 000. Это при цене бурения в 8-12 млн долларов. Потом нужно будет заплатить налоги и дать дисконт нефтезаводам ,так как не все хотят покупать такую нефть. Есть сведения что у скважины летом нефть покупали по 22 доллара. так же нужно участь стоимость затрат на фондирование и кредиты, это от 8% от стартовых инвестиций. Облигации сланцевых компаний выпускались под 11% годовых. Есть и другие расходы.

В среднем убыточность каждой скважины может доходить до 5 млн долларов и выше.

О какой окупаемости может идти речь ?

Есть и другой механизм оценки этой отрасли. Можно просто пересчитать стоимость всех активов компаний и их совокупный кредитный портфель. Были цифры летом что совокупный объем мусорных облигаций сланцевиков достигает 170 млрд долларов. А какие у них активы есть ? При убытке в 11-38 долларов с каждого добытого барреля нефти ?

/////О какой окупаемости может идти речь ? /////

Вы написали банальности с которыми никто не спорит. При цене нефти в 30 долл. убытки на Баккене от 11 до 38 долл./барр.

А зачем вы пишите глупости которые не имеют значения в сегодняшних реалиях ?

Если вы хотите оценить потенциал устойчивости сланцевых компаний ,то соотнесите уровни добычи по годам и рассчитайте сколько было добыто выгодных баррелей и сколько добывается убыточных сегодня.

Но вы никак не учитываете стоимость фондирования всех этих работ. Даже если рассматривать ваши цены в 85 долларов у скважины, то за первый год прибыль не покрывает расходов на само бурение и "покупки" земли . А все стартовые расходы вы должны помножить на доходность по облигациям - это 11 процентов годовых. проведя такие простые подсчеты вы поймете что даже в прибыльные годы компании не генерировали никаких прибылей и только наращивали расходы на бурение, просчитайте количество вновь вводимых скважин и уровень извлекаемых барр. нефти. Даже при 115 долларах за баррель сланцевики были убыточными, так как они много бурили и мало добывали, а как только уровень добычи поднялся на 4.5 млн баррелей в день ,то цены упали в два раза. В итоге расходы на максимуме были до декабря 2014 года, а вот доходы упали в два раза.

именно это приводит рынок сланцевых облигаций к мусорному состоянию. Сегодня совокупный убыток сланцевиков оценивается на уровне в 200 млрд долларов. И их состояние постоянно ухудшается. так как сегодня добыча недалеко от пика и каждый беррель приносит убыток в 11-38 долларов. Даже если отсечь традиционную нефтянку. то это около 5 млн баррелей в сутки.

То есть 5 млн умножим на среднее от 11-38 = 24,5 доллара убытка. Получается что в день сланцевики сегодня теряют по 122 млн долларов.

85-(85*11)-12=64 ? Ничего не понял...

85 - 85*0.11 - 12 = 64

При 100 долларах прибыль конечно была отличная. Не зря такой бум. Но при сегодняшних ценах затраты велики. Для старых скважин может и первоначальные расходы окупились в период высоких цен. Но для введенных за последний год - уже нет.

Видов затрат достаточно много. Вполне возможно, что не учли. Необходимо этот вопрос бухгалтеру сланцевой компании направить. На операционную деятельность много денег уходит.

Как Вы руководите предприятием если не понимаете простейших вещей? Экономику нефте- и газодобычи считает не бухгалтер, а экономист. Затраты на операционную деятельность я учел - 12 долл./барр. Примерно столько же и в среднем по нефтедобычи в России. При курсе 1 долл. = 35 руб. себестоимость добычи нефти в России была 11 долл./барр. (по памяти). Промыслы почти на всех месторождения уже самартизированы.

/////При 100 долларах прибыль конечно была отличная. Не зря такой бум. Но при сегодняшних ценах затраты велики. Для старых скважин может и первоначальные расходы окупились в период высоких цен. Но для введенных за последний год - уже нет./////

Получается так.

Я так понимаю, что если, к окончанию эксплуатации, новую скважину пробурить не на что, то это весьма неправильно.

Да, можно привлечь бабло акциями, но тогда и расходы на финансирование сильно возрастут...

При этом, насколько я понимаю, прибыль в полтора ляма с восьми во времена нефти по сто весьма уверенно набивалась на игре на бирже или путем инвестиций в финансовые инструменты, что делало бессмысленным вложение в рисковый "реальный" сектор, который постоянно атаковали то "зеленые", то потерпевшее население, а значит интерес должен был быть выше.

В любом, даже самом лучшем раскладе получается шняга. Нужно постоянно бежать впереди паровоза (т.е., трелевать бумажной нефтью на биржах), но, рано или поздно, он, таки, догонит.

//////Я так понимаю, что если, к окончанию эксплуатации, новую скважину пробурить не на что, то это весьма неправильно.//////

Это стандартная ситуация. После окончания эксплуатации скважина должна погасить кредит на ее строительство (с дисконтом), компенсировать операционные расходы, обеспечить уплату налогов и природной ренты, затраты на ее ликвидацию, а так же дать среднюю по отрасли прибыль. После этого можно брать кредит на бурение новой скважины.

откуда цена в 85 долларов?

С потолка. Какую цену нефти на устье скважины в период 2011 - первая половина 2014 гг. Вы предлагаете взять? Я пересчитаю окупаемость для Вашей цены.

та вот со сланцевой нефтью вся проблема, что все все берут "с потолка".ибо реальные данные по сланцевой нефти узнать труднее, чем номер личного телефона Президента. скрываются они как только могут. ибо коммерческая тайна, ага.

Вы же не против того, что я буду оперировать теми данными, которые имеются. Недостающие буду оценивать экспертно.

Какие данные конкретно (из тех, которыми я оперировал) у Вас вызывают сомнение?

дык, конечно, не против.

у меня нет сомнений, бо все равно все эти расчеты - суть фантазия. пока четких данных не будет, о чем может быть речь? все на уровне догадок.

А какие были расходы в 2011 году ? Вроде год назад было уже подсчет чего то подобного. http://aftershock.news/?q=node/277322

Что то изменилось с тех пор, кроме падения цены на нефть ?

Спасибо. Эту статью вчера найти не смог. Посмотрю ее еще раз внимательно.

Мои расчеты соответствуют расчетам автора базовой статьи.

http://oilprice.com/Energy/Crude-Oil/Only-1-Percent-Of-Bakken-Shale-Is-Profitable-At-These-Prices.html

Но, как я понимаю, он не учел две статьи расходов:

- природную ренту (плату за лицензионный блок) - 1-2 млн. долл./скв. (Алекс лучше знает).

- затраты на ликвидацию скважины - до 1 млн. долл./скв. (экспертно).

Если найдутся соответствующие цифры, то я посчитаю денежный поток.

Здесь важно то, что плата за лицензионный блок вносится до начала бурения первой скважины. Примерно в 2010 г. А дисконт - 8%.

дык, кто ж их все цифры посчитает то? роялти, развитие инфраструктуры, гоняние туда-сюда грузовичков с нефтью, оплата труда офисных работников, налог на доход(он отдельно идет). не говоря уже о том, что реальные цифры добычи никто не даст. максимум выделят самый доходный участок, подсчитают и экстраполируют на всю территорию.

/////реальные цифры добычи никто не даст. /////

Вы считаете, что Алекс опубликовал Здесь туфту? Сделал аннотацию статьи, автор которой привел недостоверные экономические показатели? Все вопросы к Алексу.

Операционные расходы на Баккене 12 долл./барр. Они включают и "гоняние туда-сюда грузовичков с нефтью, оплата труда офисных работников".

Какие операционные расходы по Вашему мнению нужно заложить в расчет? Я посчитаю.

Автор дал оценку *снизу*.

Это расход на работу качалки и персонала по уходу и ремонт за самой скважиной. Расходы на инфраструктуру и многие другие статьи сюда не входят. По итогам 2014 года себестоиомость только лишь добычи сланцевой нефти составляла 32 доллара за баррель. Общие же затраты выводят стоимость барреля сланцевой нефти за 65 долларов.

Именно по этой причине мы и видим сворачивание бурения уже больше чем на 60%. Зачем писать глупости о "прибыльности" ,если даже манипуляции на рынке не спасают этот проект от провала ?

В чем суть баяна ?

Скорее всего, операционные расходы - это общие затраты компании деленные на общий объем добычи.

/////Общие же затраты выводят стоимость барреля сланцевой нефти за 65 долларов. ////

В статье (ссылка вверху) себестоимость добычи на Баккене - 55 долл./барр.

Но можно взять за основу и Вашу цифру. Это означает, что добыча нефти на Баккене до середины 2014 г. была рентабельной.

//// Зачем писать глупости о "прибыльности" ,если даже манипуляции на рынке не спасают этот проект от провала ? ////

В 101 раз пишу, я рассматриваю ситуацию до середины 2014 г. Сегодняшняя ситуация вполне понятна.

Еще. Тут же много писали про то, что компании взяли в аренду/приобрели большие площади и многократно завысили объемы месторождений. Под эти завышенные объемы были взяты кредиты. Суммарно ок 5 трл. Думаю, Баккен тут не исключение и потери после переоценки объемов могут быть значительно больше операционных расходов. Инфа про списание 1 трюлика намекает.

В данном случае я предложил обсудить реальную экономику Баккена. при цене нефти в 2011 - первой половине 2014 гг.

/////компании взяли в аренду/приобрели большие площади/////

Это реальные затраты. Их нужно учитывать. Об этом уже написал.

В предыдущей теме я экспертно озвучил тезис: «Отношение долга к выручке 6,3 раза - это вполне нормально.»

http://aftershock.news/?q=comment/2068698#comment-2068698

Korkin в этом усомнился.

Возьмем для примера Шах-Дениз. Стадия-1 дает около 10 млрд. куб. газа. При цене 200 долл. Это 2,0 млрд. долл. Операционные расходы 500 млн. Прибыль 1,5 млрд. долл. Консорциум в период 2014-2019 гг. будет вкладывать в Стадию-2. Из прибыли вложит 9,0 млрд. долл. А нужно вложить по смете 28 млрд. долл. Недостающие деньги будут привлечены из банков. Лукойл (10% в Консорциуме) занял под Либор+1%. На начало добычи на Стадии-2 у Консорциума будет долг в 19 млрд. долл. Соотношение долга к стоимости продукции – 9,5. На Стадии-2 будут добывать 16 млрд. куб. м. На начало добычи соотношение 5,9.

Да, риск высокий. Но так устроена добыча нефти и газа. Не хочешь, не рискуй.

Проверим расчеты по цене окупаемости.

При цене нефти на устье скважины в 30 долл./барр. Убытки компаний составляют от 11 до 38 долл./барр.

Средняя цена нефти для окупаемости скважин – 55 долл./барр. Операционные расходы – 12 долл./барр. Налог – 11%. Итого прибыль – 37 долл/ барр.

В первый год скважина дает 155,8 тыс. барр. Это 5,8 млн долл. после вычета операционных расходов и налогов. Долг был 8 млн. Стал 8,6 млн. После погашения осталось 2,8 млн.

Во второй год скважина дает 54,4 тыс. барр. Это ,2,0 млн долл. чистой прибыли.

Долг был 2,8 млн, стал 3,0 млн. Осталось 1.0 млн.

В третий год скважина дает 38,0 тыс. барр. Это 1,4 млн долл. чистой прибыли.

Долг был 1,0 млн, стал 1,1 млн. Долг погашен.

В четвертый год скважина дает 29,9 тыс. барр. Это 1,4 млн долл. чистой прибыли.

Можно предположить, что начиная с четвертого года работы скважины ее продукция компенсирует природную ренту (плату за лицензионный блок) и ликвидационные расходы.

В целом все сходится. Цена нефть в 55 долл./барр. обеспечивает окупаемость всех затрат.

млрд на млн нужно поменять

Спасибо. Поменял.

Вы не так ведете подсчет. Стоимость нефти на скважине это около 30 долларов за баррель. От этой цены вы должны отнять расходы на бурение ,кредиты и операционные расходы. Нефть в США стоит сегодня 44,5 доллара. Но столько она стоит на терминале ,но никак не у скважины. В среднем баррель сланцевой нефти у скважины покупают за 25-30 долларов. Отнимает от этой суммы операционные расходы только лишь по добычи нефти и получаем выручку с барреля в районе 15 долларов.

Теперь умножаете 155 т.б на 15 и получаете выручку в первый год в районе 2,3 млн долларов. Платите налоги в районе 2,3 - 11%. Получаете прибыль около 2070 тыс долларов в первый год.

Во второй будет 54,4 т.б. - это около 810 тыс долларов.

В третий - 570 т.долларов прибыли

В четвертый год - 450 тыс долларов.

Теперь считаем затраты. Только лишь бурение скважины 8-10 млн долларов. В среднем доходность по облигациям сланцевых компаний составляет 11%. То есть через год компания должна отдать от 8,8 до 11 млн долларов , усреднено 9,95 млн долларов.

Простая математика дает убыток в первый год в размере 9,95 - 2,070 = 7,88 млн убытка.

Второй год обслуживания кредита 7,88 * 1,11 = 8,7468 млн долларов .

8,74 - 0,81 = 7,93 млн долларов убытка.

Как видно долг будет только нарастать. Это пирамида ,которая уже сворачивается.

////Вы не так ведете подсчет.///

Как мне объяснить Вам, что я считаю экономику до середины 2014 г.?

Логика вашей статьи весьма ничтожна в таком случае. Что это вам даст ? Такое исследование не даст вам никаких полезных знаний. Тогда разумней просто поднять релизы выступлений для инвесторов от самих сланцевых компаний. Они там радужно проводят подобную вам математику. Но проблема в том ,что они привлекали все больше заемных средств для наращивания объемов бурения , пытаясь выйти из убытков с помощью эффекта масштаба. Однако как только они вышли на большие объемы добычи .цены обвалились.

Итог с финансовой точки зрения отрицательный. И даже восстановление цен сегодня к уровню в 100 долларов за баррель не сделает компании прибыльными в течении нескольких лет ,слишком велика долговая нагрузка.

///////Логика вашей статьи весьма ничтожна в таком случае.//////

Ну и ладно.

//////Что это вам даст ?//////

Что я хотел, то сделал. Поиграл цифрами. Результатом доволен.

/////. И даже восстановление цен сегодня к уровню в 100 долларов за баррель не сделает компании прибыльными в течении нескольких лет ,слишком велика долговая нагрузка. /////

Ну да. Я уже раз десять писал, что санация компаний, добывающих сланцевую нефть, неизбежна. А после санации при достижении цены нефти 80-100 долларов на Баккене начнут бурить новые скважины отсанированные компании. Через 1-2 года падение добычи нефти прекратится. Но, до повышения цены на нефть жалкое существование будут влачить и отсанированные компании. Кому это не понятно?

Санацией сланцевиков никто не будет заниматься. Там будет волна банкротств. Осознайте масштабы этого пузыря. Есть долговые обязательства более чем на 200 млрд долларов ,но под эти обязательства нет ликвидных активов. Многие брали взаймы и брали землю в разработку, контрактовали буровые на годы вперед, Сегодня это не то что ничего не стоит .сегодня это приносит убытки.

И масштаб этих событий пока что не определим. За нефтянкой могут посыпаться газовики. А это утроит объем пузыря. А все вместе они просто уничтожат нефтесервисные компании , а так же финансовые институты .которые не только играют в эти мусорные облигации .но и занимаются хеджирование рисков и торгуют деривативами от этих облигаций. А все вместе ударит по рынку труда и покупательной способности сотен тысяч и миллионов людей.

/////Санацией сланцевиков никто не будет заниматься. Там будет волна банкротств./////

Это я и называю санацией. В время ее промыслы будут работать.

//////Осознайте масштабы этого пузыря./////

Этот вопрос в этой теме я не рассматриваю. Посчитал только экономику отдельной скважины. Ее рентабельность зависит от цены нефти. При цене больше 55 долл./барр. бурить скважины выгодно. Было выгодно до 2014 г. Будет выгодно посте того, как цена нефти превысит эту отметку.

//////И масштаб этих событий пока что не определим. ////

Этот вопрос я не рассматриваю.

Вы можете только предполагать расчет экономики отдельной скважины, но так не делают даже спецы самих компаний. Отсюда так много критики может быть в ваш адрес.

И вы сильно зацикливаетесь на цене, не всегда это главные фактор. При цене "у скважины" нефти в 55 долларов, добыча может быть выгодной. Важно указывать что цена у скважины, а не на терминале. Для сланцевиков это принципиальная разница.

Я разобрался. Спасибо.

http://aftershock.news/?q=comment/2070504#comment-2070504

ну не портите вы сектантам радость. они же уже лет 5 ждали, пока "сланцевая афера" лопнет. и еще бы 50 ждали, если бы не случилось счастье и цена на нефть не упала.

нормальным людям уже пару лет, как все ясно. как очень верно резюмировал товарищ выше "При 100 долларах прибыль конечно была отличная. ... Но при сегодняшних ценах затраты велики". для части скважин, хотелось бы добавить, велики. поэтому бурить стали меньше.

Сколько меня унижали Здесь только за то, что я хотел в этом вопросе разобраться. Сколько было надувания щек. Но я не в обиде на собратов по Сообществу АШ. В конце концов прояснил этот вопрос (для себя) именно опираясь на наработки Сообщества.

Всем спасибо.

1. В статье, из которой вы взяли картинку "типичной скважины Баккена" говорится:

"Фактические производственные данные показывают, что в первый год производство для средней скважины на Баккене (Северная Дакота) в настоящее время составляет около 55% от “типичной скважины Баккен ”, представленной NDIC."

Т.е., на картинке представлен профиль скважины, пробуренной на очень хорошем участке (sweet spot).

2. Берман пишет, что для определения этих "sweet spots" необходимо пробурить тысячи скважин мимо нефти. Это как игра в морской бой на заёмные деньги.

3.Пример с Шах-Дениз абсолютно не по теме. Там проект рассчитан на десятилетия.и не факт, что инвестиции окупятся.

"Фактические производственные данные показывают, что в первый год производство для средней скважины на Баккене (Северная Дакота) в настоящее время составляет около 55% от “типичной скважины Баккен ”, представленной NDIC."

Существенное дополнение. Спасибо.

Прикинем по 55%

В первый год «типичная» скважина дает 155,8 тыс./барр. 55% составит 85,7 тыс. барр. Это 5,5 млн долл. после вычета операционных расходов и налогов. Долг был 8 млрд. Стал 8,6 млрд. После погашения осталось 3,1 млрд.

Во второй год скважина дает 54,4 тыс. барр. Примем, те же 55%. Добыча составит 29,9 тыс. барр. Это 1,9 млн. долл. Долг был 3,1 млн, стал 3,3 млрд. Осталось 1.4 млн.

В третий год скважина дает 38,0 тыс. барр. Примем, те же 55%. 20,9 тыс. барр. Это 1,3 млн. долл. Долг был 1,4 млн, стал 1,5 млрд. Скважина окупилась за 3 года.

Но это без учета природной ренты и расходов на ликвидацию скважины.

Для более точной оценки нужны достоверные данные по «типичной скважине».

$8 млн. за бурение и заканчивание - цена текущего года, уже после раскулачивания сервисных компаний. Для "раннешних времён". берите $10 млн., не ошибётесь.

Этот параметр можно уточнить по факту. Цена скважины на 2011 год. Думаю будет между 8 и 10 млн.

Остается проблема природной ренты. Есть ее расчет на 1 скважину (1-2 млн). Но он, как я понимаю, учитывает все скважины, которые планируется пробурить на лицензионном блоке. Этот параметр придется ценить экспертно.

Тут меня уже опередили ,но бегло прочитав бросается в глаза - первый год «типичная» скважина ,,,,,, где столько типичных взять ?,,,,где столько Беконов набрать ???

ну а далее какой смысл обсчитывать 11 год ?приходя к сегодняшнему ,ведь именно в 11ом ,мы говорили о ситуации которая наступит СЕГОДНЯ если нефть упадет ,,

это нужно снова в одну и ту же реку войти ,Добытчику чтоб жир накопить если он конечно был ,

в общем опять фокусы факиров которые патаются показать самый жирный кусок -утаить что дальше пусто

////какой смысл обсчитывать 11 год ?/////

Не интересно, не обсчитывайте. Кто заставляет?

Уточняем расчет по фактическим данным.

Figure 05: The chart above shows the well profile and cumulative for oil from the “2011 average” well that was derived from 230 wells that started to produce as from June 2011 and through December 2011.

http://www.theoildrum.com/node/9954

В первый год – 230 барр./сут - 84,8 тыс. барр. в год. Это 5,4 млн долл. после вычета операционных расходов и налогов. Долг был 8 млрд. Стал 8,6 млрд. После погашения осталось 3,2 млрд.

Во второй год – 130 барр./сут - это 47,5 тыс. барр. в год. Это 3,0 млн. долл. Долг был 3,1 млн, стал 3,3 млрд. Осталось 0,3 млн. Скважина окупилась за два года.

В третий год – 75 барр.,сут – это 27,4 барр. в год. Это 1,8 млн. долл. С учетом небольшого долга, прибыли составит 1,5 млн долл.

Ан Тюр, посмотрите на эту картинку внимательно. Серенькая табличка:

EUR Year 1 - 84 килобарреля, EUR Year 5 - 206 килобаррелей и т.д.

Определение "EUR (estimated ultimate recovery)" можно посмотреть здесь.

Там за 5 лет добывается меньше, чем вы насчитали за 2 года.

Посмотрел.

У меня "В первый год – 230 барр./сут - 84,8 тыс. барр. в год." На картинке 84 килобарреля. Поправлю.

/////Year 2 - 206 килобаррелей////

Нет. Там Year 5

У меня за три года - 159,7 тыс. барр. Это соответствует 206 тыс. барр. за 5 лет.

Извините, с "еврами" это я был не внимателен.

В сухом остатке:

Для извлечения прибыли компаниям необходима "раннешняя" цена $85 \ баррель на устье скважины при нынешних операционных расходах.

Страницы