После пяти корпоративных дефолтов, случившихся в США в этом месяце, Fitch повысил оценку по уровню дефолтов по рисковым облигациям, и ожидает, что к концу года он составит 3.5%, причем "уровень в 4% оценивается как более вероятный, чем 3%", и показатель продолжит рост в 2016.

Почему это важно?

В периоды вне рецессий нормальный уровень это 2%. В рецессии он выходит в среднем на уровень 11%, поэтому это важный индикатор раннего предупреждения. Энергетика и добыча ресурсов уже постепенно поднимаются на этот уровень - в сентябре у них было 5% и 10%. Три месяца подряд случались дефолты на суммы более $4 миллиардов, невиданный с 2009 уровень (тогда планка в $4 ярда дефолтов в месяц превышалась 7 месяцев подряд).

Начинается распространение этой заразы, инвесторы переоценивают риски, требуют все большие премии - что влечет еще больший объем рисковых облигаций.

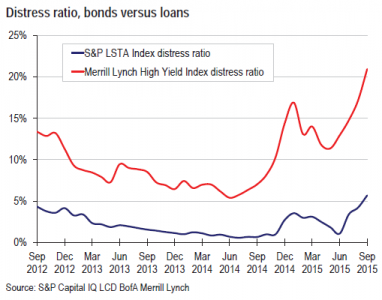

Последствия этого процесса - видны на графике. Это так называемый distress ratio - показывает какая доля облигаций от общего объема на рынке считается проблемной, в том смысле, что проценты по ним превышают 10% (+ ставка по 10-летним ГКО США) . Этот показатель очень быстро растет - еще 24 сентября было 15.7%, а сейчас уже 21%.

Это означает как большие сложности с привлечением нового капитала для многих компаний, так и с рефинансированием старых долгов. Привет как сланцам, так и компаниям других секторов, это крайне тревожный процесс, который к тому же может очень быстро ускориться, в случае негативных событий, после которых капитал ломанется куда глаза глядят (ну а ФРС постарается, чтобы глядели они в пирамиду ГКО США :-)).

Комментарии

По сланцевым компаниям давно ждали повышение стоимости обслуживания долга. Нефть продолжает стоить дешево. Дефолты неизбежны.

И деривативов, покрывающих им убытки, на следующий год уже никто не подпишет.

Щас ВВП цену на нефть в Сирии поднимет.

С каких щей?

В мире (на западе) тупо нет плажеспособного спроса.

правильная стратегия в этом вопросе - перенаправить ресурсы на свое хозяйство, и страны сохранившие платежеспособность (Китай, Германия), запустив новые механизмы ценообразования.

Ну совсем то спрос не пропал , а вот продажу ИГИЛовцами нефти за бесценок вполне можно прекратить .

слишком мелко. Сирия - отличный повод дать пинка США. а вот уложить на лопатки "партнёров" можно при помощи аравийских прЫнцев. и если удастся их подмять (под угрозой жизни и т.п.), не удивлюсь отказу КСА от продажи нефти за только лишь доллары. и вот тогда - всё. и плевать на ставки ФРС, на индексы...

Сдаётся мне что США тоже невыгодна низкая цена на нефть . Поэтому они кричат баюсь баюсь и увели авианосец .

Ещё один важный показатель - достаточность собственного капитала. Сейчас он у большинства компаний и банков на очень низком уровне. В любой момент можно не успеть перехватить деньжат и грохнуться, как братья Лемоны в первую волну суперкризиса.